Анализ финансовых результатов

Содержание:

- Основные подходы к анализу финансовых результатов

- Освоение и выпуск новой продукции

- Проводка Дт 86 и Кт 86 (нюансы)

- Этапы проведения финансового анализа предприятия

- МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

- Анализ рентабельности

- Регби — игра на попытку и нефть игра на попытку, фин результат

- Фактор Du Pont

- Ответы на распространенные вопрос по теме “Анализ финансовых результатов деятельности предприятия”

- Вывод

Основные подходы к анализу финансовых результатов

Основные подходы к анализу финансовых результатов и показателей рентабельности деятельности коммерческих предприятий представлены в таблице.

Таблица — Основные подходы к анализу финансовых результатов и показателей рентабельности

| Автор | Объект и предмет анализа |

Предлагаемая методика анализа |

| Пургина Е.А. |

Объект анализа: организация, предприятие Предмет анализа: показатели динамики структуры и состава финансовых результатов и показателей рентабельности |

Методика направлена на оценку состава и структуры финансовых результатов, проводится анализ изменения показателей в динамике за определенный период времени, рассчитываются показатели рентабельности: продаж, продукции, активов и капитала. |

| Свердина Е.Б. |

Объект анализа: финансовые результаты Предмет анализа: источники формирования доходов и направления осуществления расходов |

Методика основана на оценки взаимосвязи финансовых результатов организации и ее учетной политики, а именно влияния ее отдельных элементов на показатели расходов и доходов. Проводится анализ источников формирования прибыли (выручка, прочие доходы), а так же направления осуществляемых расходов. Для анализа показателей рентабельности автор предлагает расчет таких показателей как: рентабельность продаж, экономическая рентабельность, рентабельность инвестиций. |

| Данилова М.Н. |

Объект анализа: деятельность предприятия (финансово – хозяйственная) Предмет анализа: прибыль и рентабельность |

Методика построена на определении удельного веса каждого из показателей прибыли компании в структуре выручки, расчете уровня рентабельности активов и капитала. |

| Бариленко В.И. |

Объект анализа: показатели прибыльности. Предмет анализа: факторы, влияющие на величину рентабельности |

Методика автора построена на анализе факторов, которые повлияли на величину показателей рентабельности. |

| Шеремет А.Д. |

Объект анализа: предприятие, организация Предмет анализа: показатели рентабельности |

Предлагается комплексный подход к анализу показателей рентабельности, который состоит из нескольких этапов: — анализ источников формирования прибыли; — изменения показателей рентабельности; — оценка влияния различных факторов на показатели прибыли и рентабельности; — оценка резервов роста прибыльности предприятия. |

Таким образом, как можно заметить в основе проводимого анализа финансовых результатов деятельности предприятий, в т.ч. торговой сферы, лежат методы горизонтального и вертикального анализа, а также методы анализа показателей рентабельности.

Прибыль как

качественный показатель эффективности предприятия, характеризует рациональность

использования средств производства, финансовых, трудовых и ресурсов. Наращивание

экономических показателей – глубинная суть деятельности любой коммерческой

организации. Прибыль предприятия играет роль «двигателя», снабжающего

производственный механизм энергией, требуемой для модернизации и расширения

производства.

Прибыль — это конечный

результат, ради которого предприятие ведет производственную деятельность. По

этому финансовому показателю определяются основные моменты в стратегическом

планировании по дальнейшему развитию.

На сегодняшний день механизм планирования прибыли на предприятиях России остается слабо развитым и порождает ряд проблем, что в дальнейшем сказывается на качестве прогнозов, все это вызвано высоким уровнем нестабильности экономической ситуации в стране, изменением ключевых налоговых ставок, а также высокой степенью монополизации основных рынков крупными сетевыми ритейлерами.

Прибыль отражает чистый доход предприятия и выполняет следующие функции:

— характеризует

экономический эффект от деятельности предприятия. Если предприятие получает

прибыль, это значит, что все расходы по производству продукции покрываются

доходами;

— обладает

стимулирующей функцией, так как является основой для дальнейшего расширения

производства, его усовершенствования, а так же для увеличения заработной платы

работников и выплаты дивидендов владельцам и акционерам;

— является источником пополнения бюджетов разного уровня, формируя финансовые ресурсы не только самого предприятия, но и государства в целом.

Просмотров

13 788

Освоение и выпуск новой продукции

Вопрос о том, стоит ли выпускать новый вид продукции, связан, в первую очередь, с ростом числа конкурентов и изменением потребностей покупателей, что влечет за собой снижение спроса на производимую продукцию. В таком случае надо решить: отказаться от производства нерентабельной продукции в пользу освоения производства нового продукта либо пробовать повысить рентабельность имеющегося товара. Часто предприятия сохраняют производство старого вида продукции наравне с запуском производства нового, чтобы анализировать изменения продаж.

Предприятие, которое выводит на рынок новую продукцию, может:

- увеличить рынок сбыта;

- найти новых потребителей;

- увеличить доходность предприятия в целом.

Запуск производства новой продукции нельзя назвать безопасным и лишенным риска, ведь еще до старта продаж предприятие несет колоссальные расходы, связанные с анализом рынка, переоборудованием производственных помещений, разработкой технологической документации, приобретением и/или изготовлением новой оснастки и проч. При этом нет никаких гарантий, что новый продукт будет прибыльным.

Любой товар, какой бы спрос он не имел в данный момент времени и какими бы качествами не обладал, когда-нибудь все равно «состарится» и его надо будет заменить новым предложением, адаптированным к потребностям покупателей. Поэтому выпуск новой продукции часто является единственным способом удержаться на плаву, кроме того, позволяет расширять ассортимент, чтобы не допустить зависимости предприятия от одного вида продукции.

Выпуск новой продукции предполагает предварительное стратегическое планирование, которое включает в себя анализ и подготовку конструкторской документации, технологической оснастки, проведение маркетинговых исследований, производство опытных образцов и запуск новой продукции в серийное производство.

Важный момент запуска нового производства и вывода нового типа продукции на рынок сбыта — расчет полной себестоимости продукции. При этом надо учесть все расходы, в том числе на разработку идеи нового товара, на анализ рынка и конкурентной среды, на разработку технологической документации, на подготовку производственных помещений, переоборудование, переоснащение, маркетинговые расходы и проч.

В идеале цена должна покрывать все расходы предприятия на освоение и производство продукции, иначе рентабельность продукции будет отрицательной, и говорить о получении прибыли от реализации новой продукции не имеет смысла. Не менее важна конкурентоспособность плановой цены: если цена будет выше, чем у конкурентов, высока вероятность низкого спроса на такую продукцию.

Как правило, на этапе внедрения на рынок новой продукции применяется стратегия ценового прорыва — на продукцию устанавливается минимальная цена.

Важно!

При установлении низких цен необходимо обеспечить большой объем реализации, чтобы можно было покрыть все издержки на производство и реализацию продукции.

Такая стратегия выгодна на рынке, чувствительном к варьированию цен, — обычно это приводит к росту объемов реализации.

Кроме того, низкие рыночные цены не всегда могут себе позволить конкуренты.

Планы с учетом фактических показателей можно оценить на этапе пробных продаж, внести соответствующие корректировки.

После завоевания ниши на рынке постепенно можно повышать цену, добиваясь наибольших показателей по выручке от реализации.

Проводка Дт 86 и Кт 86 (нюансы)

Проводка Дт 86 Кт 86 используется для отражения движения финансовых средств, поступивших по договору целевого финансирования (то есть средств, переданных от сторонних — коммерческих или бюджетных — организаций с определенной целью).

Счет 86 в бухгалтерском учете

Типовые проводки по счету 86

Примеры применения счета 86 в организации

Итоги

Счет 86 в бухгалтерском учете

Счет 86 «Целевое финансирование» используется для контроля денежных средств, поступающих от сторонних компаний, бюджетных организаций для выполнения определенных задач.

Корреспонденция со счетом 86 в большинстве своем связана с предметом финансирования — счета внеоборотных активов, товаров, денежные счета. Основное условие учета финансов на этом бухгалтерском счете — полное и точное обсуждение назначения полученных средств и трата их согласно договору.

Типовые проводки по счету 86

Определим в табличной форме основную корреспонденцию по Дт счета 86:

|

Счет по Кт |

Наименование счета |

хозоперации |

|

20, 26 |

«Затратные» счета |

Средства направлены на осуществление поставленной задачи (в некоммерческой структуре) |

|

83 |

«Добавочный капитал» |

Средства полностью освоены и включены в добавочный капитал (в некоммерческой структуре) |

|

98 |

«Доходы будущих периодов» |

Средства включены в состав будущих доходов (в коммерческой структуре) |

Основная корреспонденция по Кт счета 86:

|

Счет по Дт |

Наименование счета |

хозоперации |

|

07, 08, 10, 11, 15, 41 |

Счета учета оборудования, материалов |

Получены вложения в качестве целевого финансирования (внеоборотные активы, материалы, товары и т.д.) |

|

50, 51, 52 |

Финансовые счета |

Средства поступили в кассу или на расчетный счет |

|

20 |

«Основное производство» |

Получен в качестве объекта целевого финансирования объект незавершенного производства |

|

76 |

Расчеты с прочими контрагентами |

Начислено целевое финансирование (ЦФ) |

Примеры применения счета 86 в организации

В реальности проводки по счету 86 будут зависеть от вида деятельности организации — коммерческая (с извлечением прибыли) или некоммерческая. Рассмотрим учет целевого финансирования на конкретных примерах.

Пример:

АО «Мир» получило от ООО «Заря» денежные средства для закупки строительной техники на сумму 250 000 руб. Также в рамках договора компании передаются строительные материалы на сумму 45 000 руб.

- Дт 76 Кт 86 — 295 000 руб. — начислены денежные средства в рамках ЦФ.

- Дт 51 Кт 76 — 250 000 руб. — оприходованы денежные средства на расчетный счет.

- Дт 10 Кт 76 — 45 000 руб. — получены строительные материалы по договору ЦФ.

Порядок списания с баланса средств ЦФ будет зависеть от конечной цели их выделения. Если это коммерческая компания, то дальнейшие проводки (после оприходования техники и ввода ее в эксплуатацию) будут такими:

Дт 86 Кт 98 — 250 000 руб. — средства ЦФ учтены в качестве будущих доходов.

При начислении ежемесячной амортизации будут формироваться такие проводки:

Дт 20 Кт 02 — 1 000 руб. — начислена амортизация на строительную технику.

Подробнее о начислении амортизации в бухгалтерском учете прочитайте в статье «Проводки Дт 02 и Кт 02,01 (нюансы)».

Дт 98 Кт 91-1 — 1 000 руб. — средства ЦФ отражены в прочих доходах и расходах организации.

В некоммерческой организации проводки будут отличаться. При переводе купленной техники на счет 01 «Основные средства» в учете появится запись:

Дт 86 Кт 83 — средства ЦФ, потраченные на покупку основного средства, учтены на балансе в составе добавочного капитала.

ВАЖНО! Согласно п. 17 ПБУ 6/01 некоммерческие организации НЕ начисляют амортизацию

В бухгалтерском учете на забалансовом счете накапливается износ, рассчитанный линейным методом.

Теперь правильно спишем полученные строительные материалы.

В коммерческой организации это будут такие проводки:

Дт 20 Кт 10 — 45 000 руб. — полученные стройматериалы списаны на расходы.

Подробнее про учет материалов смотрите в статье «Проводки дебет 10 и кредит 10, 60, 91 (нюансы)»

- Дт 86 Кт 98 — 45 000 руб. — средства ЦФ учтены на балансе в составе будущих доходов.

- Дт 98 Кт 91-1 — 45 000 руб. — средства ЦФ отражены в составе прочих доходов и расходов компании.

В некоммерческой организации материалы будут списаны сразу со счета 86:

Дт 86 Кт 20 — списаны средства ЦФ, потраченные на закупку материалов.

Итоги

Как мы видим, счет 86 служит на предприятии для более точного учета цели поступления денежных средств. Конкретные проводки по деятельности, финансируемой предметно, зависят от направления работы организации.

https://www.youtube.com/watch?v=yNnPc8YCEoI

Подписаться

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

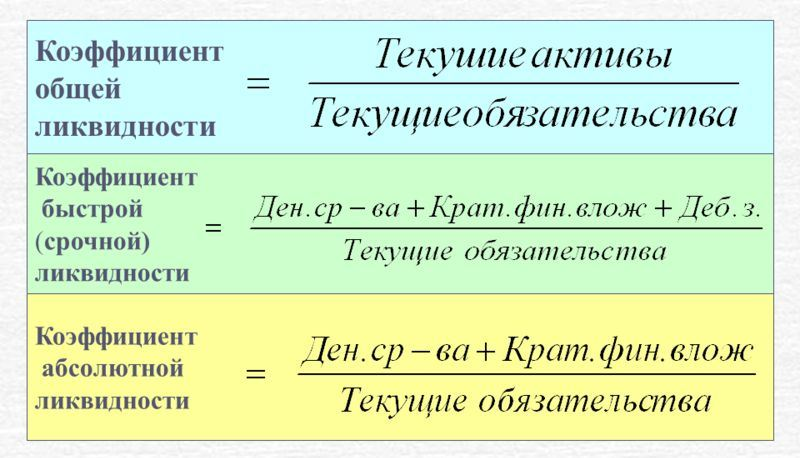

Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

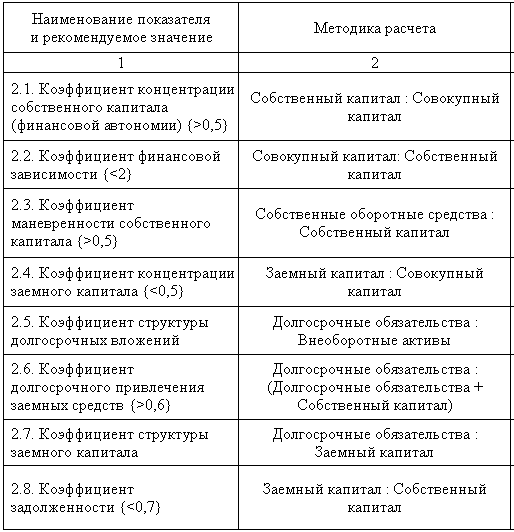

Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности)

Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

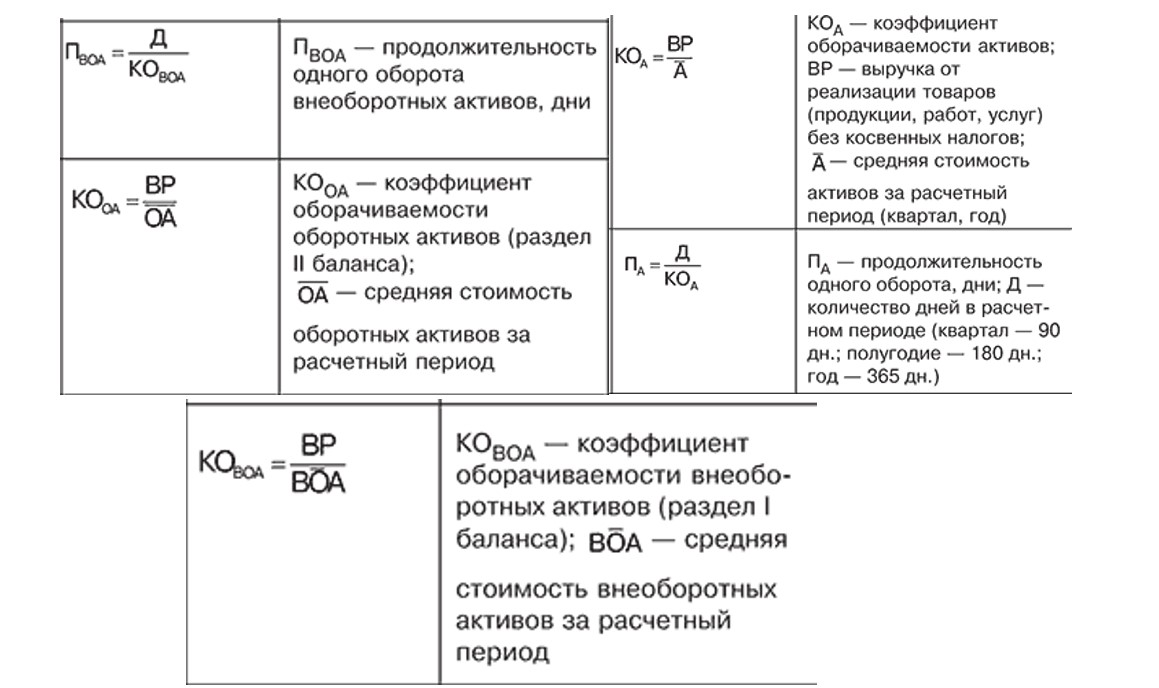

Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

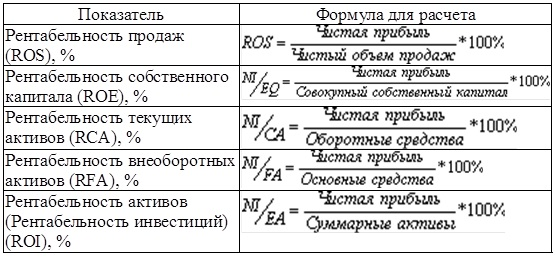

Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

5. Анализ структуры баланса

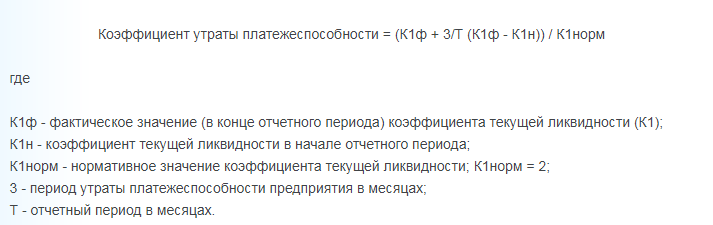

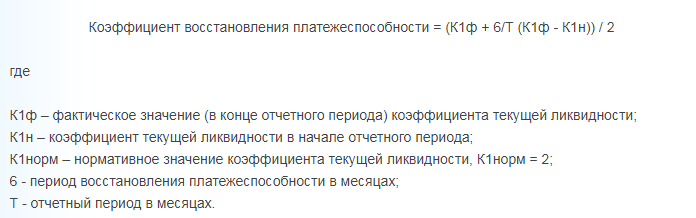

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

Оценка рентабельности — одно из направлений финансового анализа деятельности предприятия. Набор направлений финансового анализа и очередность их проведения зависят от целей анализа. В любом случае финансовый анализ — это расчет и анализ комплекса финансовых показателей (коэффициентов), интерпретация и подготовка выводов о финансовом состоянии компании.

Существуют разные подходы к классификации направлений финансового анализа, однако наиболее часто финансовые показатели рассчитывают по следующим блокам (рис. 1).

Финансовый анализ могут проводить как внутренние пользователи (менеджеры предприятия), так и внешние (кредиторы, инвесторы, контрагенты и т. д.). Данный анализ проводят на основе открытой финансовой отчетности.

Руководство предприятия оценивает финансовое состояние, чтобы определить ключевые проблемы и найти пути их решения для повышения эффективности функционирования компании и роста ее стоимости.

Внешние пользователи анализируют финансовую отчетность конкретного предприятия, чтобы сравнить его показатели с нормативными или показателями альтернативного предприятия (например, при выборе объекта для инвестиций).

Финансовый анализ по каждому направлению можно проводить с разным набором показателей и разной степенью детализации. Так, анализ рентабельности можно провести в целом по предприятию в разрезе различных аналитик: номенклатуре или виду номенклатуры, подразделению компании, региону и др.

Анализ рентабельности

Для анализа рентабельности используют три группы показателей, которые рассчитываются на основе:

- производственных активов

- прибыли

- потоков наличных денежных средств

Первая группа показателей рентабельности рассчитывается, как отношение чистой прибыли к авансированным средствам (производственным активам, инвестированному и акционерному капиталу и др.).

Вторая группа показателей характеризует рентабельность реализованной продукции, товаров или услуг. Она позволяет определить влияние изменения цен и себестоимости товаров на изменение их доходности.

Третья группа даёт представление о возможности компании выполнить свои обязательства наличными денежными средствами (например, отношение чистого потока денежных средств предприятия к его собственному капиталу).

Рентабельность может быть представлена в виде коэффициента либо в процентном выражении.

Регби — игра на попытку и нефть игра на попытку, фин результат

-

- 25 июня 2020, 13:45

- |

- PattayaRugby

22 июня 2020 сигнал Brent-8.20 Нефть — игра на попытку smart-lab.ru/blog/tradesignals/629297.php >

22 июня попытка — 42.40 продажа быкам, но попытка должна еще быть реализована итак у меня в разделе заявки зеленая строка контракты откуплены по 40.00 в сигнале да я писал, что буду держать как минимум неделю до 30 июня, пока попытка прикрыта, так как после входа по 42.40 нефть прибавляла стабильно +3% настроение конечно неприятное, но стоп лосса, стоп лосс был по 44.44 не было достигнута.

Многие математики здесь в сигналах писали, что шорт наверное по итальянскому математику Леонардо Пизанскому он же Фибоначчи должен быть не менее, чем по 45 долларов за барель, но они правы ведь они психологически не испытывали просадку по счету в -3% а если хотя бы с одним плечом это не дпя слабонервных, но с другой стороны математики никакой доходности не получили, нефти 45 пока не было, но как я понимаю математики в нулях в лучшем случае имеют пару процентов, да был здесь сигнал продажа по 43.80 откуп по 42.80 и до праздника без нервов все закрыли внутридневной торговлей 25 июня. ( Читать дальше )

Фактор Du Pont

Показатели рентабельности капитала являются главнейшими в системе критериев оценки деятельности фирмы. Поэтому понятно стремление управлять базовыми факторами, влияющими на значения этих индикаторов. Одним из наиболее распространённых подходов к выявлению факторов реализован в известной факторной модели “Дюпон”. Назначение модели — идентифицировать факторы, определяющие эффективность предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости.

Факторный анализ рентабельности собственного капитала

Из данной формулы видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие. Значимость этих факторов объясняется тем, что они обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику и, в частности, бухгалтерскую отчетность. Каждому из этих факторов присуща отраслевая специфика как по уровню значимости, так и по тенденциям изменения. Поэтому по отраслевой специфике желательно знать аналитику.

Например, показатель ресурсоотдачи может иметь невысокое значение в высокотехнологичны отраслях, которые отличаются капиталоемкостью. А вот показатель рентабельности хозяйственной деятельности в них будет относительно высоким. Высокое значение коэффициента финансовой зависимости могут позволить себе предприятия, имеющие стабильное и прогнозируемое поступление денег за свою продукцию. Тоже самое касается и предприятий, имеющих большую долю ликвидных активов (например, точки сбыта, торговли, банки и т.д.).

Таким образом, в зависимости от отрасли и специфики финансово-хозяйственных условий, сложившихся на предприятии — оно может делать ставку на тот или иной фактор повышения рентабельности собственного капитала.

Расширение факторов анализа

В процессе факторного анализа можно вводить такие существенные факторы, как операционная прибыль, проценты, выплачиваемые за пользование заемным капиталом, налоговая нагрузка и т.д. При этом приобретаются дополнительные возможности для финансового анализа.

В общем случае, чистая прибыль представляет собой разность налогооблагаемой прибыли и величины уплаченного налога на прибыль. Налогооблагаемая прибыль может быть представлена как разность операционной прибыли и суммы процентов, начисленных за пользование заемным капиталом.

Принимая во внимания изложенные замечания, преобразуем рентабельность собственного капитала в пятифакторную модель.

- Коэффициент посленалогового удержания прибыли (Tax Retention Rate) — характеризует долю чистой прибыли, остающейся в распоряжении компании после начисления и уплаты налога на прибыль и прочих обязательных платежей из прибыли.

- Операционная рентабельность продаж (Operatig Profit Margin) — показывает долю операционной прибыли в выручке от продажи реализованной продукции: уровень этого показателя проявляется в виде политики в отношении затрат. Рост рентабельности продаж способствует росту ROE.

- Ресурсоотдача или оборачиваемость средств, вложенных в активы (Total Asset Turnover) — характеризует эффективность использования активов. Чем существеннее отдача с денежных средств, инвестированных в активы, тем выше рентабельность.

- Уровень процентных расходов на рубль активов (Interest Expense on Assets) — величина постоянных затрат на рубль, вложенный в активы фирмы. Чем больше эта величина, тем ниже рентабельность.

- Коэффициент концентрации собственного капитала (Equity Concentration Rate) — характеристика структуры источников финансирования. Снижение данного фактора способствует росту рентабельности.

Ответы на распространенные вопрос по теме “Анализ финансовых результатов деятельности предприятия”

Вопрос: Как оценить качество прибыли?

Ответ: Качественная прибыль стабильна (в будущих периодах ее размер будет примерно таким же) и адекватна (не завышена при помощи различных методов бухучета). Оценить качество прибыли как раз и помогает анализ финансовых результатов. Чтобы понять, насколько прибыль организации качественна, требуется исследовать сведения о дебиторской задолженности, отчет о финансовых результатах и отчет о движении средств. Так, если у компании много проблемных дебиторских долгов, значит, рыночная сила такой фирмы при высоком уровне конкуренции слишком мала, т.к. такая ситуация указывает на реализацию части товаров/услуг на невыгодных условиях. Проверить данный факт поможет отчет о движении денежных средств — чем ниже сумма от реализации таких товаров/услуг в сравнении с выручкой, тем правдивее сделанный вывод. Прибыль считается низкокачественной в случае, когда компания продает товары “в долг” — неполученная прибыль таким образом отражается в отчетности, но позднее “всплывает” безнадежная дебиторская задолженность и портит показатели.

Вопрос: Достаточно ли публичной финансовой отчетности для проведения анализа финансовых результатов деятельности?

Ответ: Нет, анализ финансовых результатов не получится осуществить в полной мере, оперируя лишь данными из публичной отчетности. Аналитикам нужно предоставить тщательно отобранную информацию финансового и производственного учета, перечень которой будет зависеть от управления и целей проведения анализа. Именно от качества и объема исходных данных будет зависеть полнота и достоверность результатов исследования.

Вопрос: Только абсолютные показатели включены в систему показателей финансовых результатов? Ведь основной задачей анализа финансовых результатов является выявление реальных данных о прибыли (убытках).

Ответ: Нет, финансовыми показателями могут быть и относительные величины, например, показатель рентабельности. Величина показателей рентабельности демонстрирует соотношение с израсходованными или имеющимися ресурсами, а потому они в большей степени способны отразить итоговые результаты хозяйственной деятельности, если сравнивать с прибылью. Чем выше уровень рентабельности, тем более эффективно построена работа компании.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Вывод

Можно подытожить, что:

Основной целью составления финансовой отчетности является предоставление информации и данных о финансовом положении и деятельности компании, в том числе рентабельности и денежных потоках. Информация, представленная в годовой отчетности — в том числе финансовой отчетности, финансовых заметках — позволяет финансовому аналитику оценить финансовое положение компании, эффективность и тенденции этой деятельности.

Основные финансовые отчеты, которые являются одним из главных объектов анализа, включают в себя отчет о финансовых результатах, бухгалтерский баланс, отчет о движении денежных средств, а также об изменениях капитала.

Отчет о финансовых результатах представляет информацию о финансовых результатах хозяйственной деятельности компании за определенный период времени. Он сообщает, сколько доходов компания получила в течение периода, и какие расходы она понесла в связи с генерацией этого дохода. Уравнение, лежащее в основе отчета о финансовых результатах, является следующим: Доход — Расходы = Чистая прибыль.

Баланс раскрывает то, чем компания владеет (активы), и то, что она задолжала (обязательства) в определенный момент времени. Собственный капитал представляет собой часть капитала, принадлежащий владельцам или акционерам бизнеса; это остаточная доля в активах предприятия после вычета его обязательств

Три части баланса представлены в бухгалтерском уравнении: Активы = Обязательства + Капитал собственников.

Несмотря на то, что баланс и отчет о финансовых результатах измеряют успех компании, отчет о движении денежных средств также имеет важное значение для долгосрочного успеха компании. Разглашение источников формирования и использования денежных средств в отчете о движении денежных средств помогает кредиторам, инвесторам и другим пользователям отчета оценить ликвидность компании, платежеспособность и финансовую гибкость.

Отчет об изменениях в капитале владельцев отражает информацию об увеличении или уменьшении капитала владельцев компании.

В дополнение к финансовой отчетности компания предоставляет другие источники финансовой информация, которые являются полезными для финансового аналитика

В рамках анализа финансовый аналитик должен прочитать и оценить информацию, представленную в финансовой записке, примечаниях, пояснениях, приложениях и т. д. Аналитики также должны оценить раскрытие информации относительно использования альтернативных методов учета, оценок и допущений.

Также публичные компании должны иметь независимый аудит на конец года финансовой отчетности. Мнение аудитора создает уверенность в том, что финансовая отчетность достоверно отражает эффективность компании и финансовое положение. Желательной является также демонстрация того, что система внутреннего контроля компании является эффективной.

Структура процесса анализа финансовой отчетности предусматривает шаги, которые могут быть предприняты в любом проекте анализа финансовой отчетности, в том числе:

- Формулирование цели и контекста анализа.

- Сбор исходных данных.

- Обработка данных.

- Анализ / интерпретация обработанных данных.

- Формирование выводов и рекомендаций.

- Последующие меры.

Список использованных источников

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.