Анализ и прогнозирование прибыли

Содержание:

- Способы увеличить прибыль от продаж

- ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ КАК ОБЪЕКТ НАЛОГОВОГО КОНТРОЛЯ

- Что такое чистая прибыль компании?

- Прогнозирование прибыли в программах

- Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

- Анализ чистой прибыли

- Гостиницы «Solo» за 2008-2010 гг.

- Виды плановой прибыли

- Виды анализа чистой прибыли

- Цели и направления использования показателя чистой прибыли

Способы увеличить прибыль от продаж

Нет такой организации, которая не хотела бы увеличить прибыль. Самый действенный метод – наращивание объемов продаж. Этот способ уместен в любой сфере деятельности.

Однако нужно грамотно подходить к реализации такого метода. Часто большинство предпринимателей для повышения финансовой эффективности стараются уменьшить расходы и увеличить продажи. Только очень сложно сохранить качество продукта при минимизации затрат на его производство. Дополнительно влияет растущая стоимость сырья и услуг транспортного сервиса. Поэтому логично уменьшать не прямые, а косвенные расходы.

Повышение прибыли – сложная задача. Снижение расходов не всегда будет обозначать рост прибыли. Если производитель пошел по пути экономии на накладных расходах, он рискует получить падение спроса на продукцию. Например, не всем покупателям может понравиться товар в пакете, если до этого он был в коробке.

Также увеличение прибыли может зависеть напрямую от снижения цены на продукцию. Конечно, это даст эффект в виде роста продаж за счет привлечения большого количества клиентов. Однако такой результат может оказаться временным, и финансовое положение компании в целом не улучшится.

Еще один метод максимизации прибыли связан с мотивацией сотрудников. Любой человек знает, как посчитать свою прибыль от продаж, если условиями трудового договора будет определена система поощрений. Ощущая себя частью команды, сотрудник будет стараться увеличить свой доход и тем самым положительно влиять на общий финансовый результат компании.

Одним из самых эффективных способов влияния на прибыль следует признать экономию всех ресурсов.

К современным методам можно отнести модернизацию производственных процессов. Но реальный результат получится только в случае, когда автоматизация и механизация идет параллельно с улучшением условий труда персонала.

Прибыль во многом определяет результативность деятельности любой компании. Бизнес всегда стремится увеличить доходы за счет снижения затрат на производство продукции

Поэтому важно не просто высчитывать свою прибыль, но и грамотно использовать эту информацию для развития всего предприятия.

Получите персональный аудит отдела продаж от Сергея Азимова для 3-кратного роста продаж в 2021 году совершенно бесплатно

Проведем аудит Вашего отдела продаж по 24 пунктам и дадим четкий план по увеличению прибыли!

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ КАК ОБЪЕКТ НАЛОГОВОГО КОНТРОЛЯ

ФНС России систематически анализирует показатели рентабельности предприятий. Дело в том, что отечественные налоговые органы используют риск-ориентированный подход для осуществления мероприятий налогового контроля, в частности, выездной налоговой проверки. Это означает, что выездные налоговые проверки проводят, когда данные финансовой и налоговой отчетности сигнализируют о возможных нарушениях.

Один из критериев, который анализирует налоговая служба, — показатель рентабельности предприятий по данным двух документов — Бухгалтерского баланса и Отчета о финансовых результатах. Если показатель рентабельности компании по данным финансовой отчетности значительно отличается от среднеотраслевого значения, это повышает риск фискальной проверки.

Учитывая сказанное, предприятиям целесообразно:

- знать методику расчета показателей рентабельности, применяемую налоговыми органами России;

- ежегодно рассчитывать уровень рентабельности и сравнивать его со среднеотраслевыми значениями для оценки налоговых рисков и их снижения.

Налоговые органы рассчитывают два показателя рентабельности:

- рентабельность проданных товаров, продукции (работ, услуг);

- рентабельность активов.

Применяемая налоговой службой методика расчета этих показателей отличается от общепринятой.

Рентабельность проданных товаров, продукции (работ, услуг)

Рентабельность проданных товаров, продукции (работ, услуг) (далее — рентабельность продукции) — это соотношение прибыли от продажи товаров (продукции, работ, услуг) и себестоимости проданных товаров (продукции, работ, услуг) с учетом коммерческих и управленческих расходов. Формула расчета выглядит так:

Рпр = ОП / (Сп + КР + УР),

где Рпр — рентабельность продукции;

ОП — операционная прибыль (стр. 2200 ф. 2);

Сп — себестоимость продаж (стр. 2120 ф. 2);

КР — коммерческие расходы (стр. 2210 ф. 2);

УР — управленческие расходы (стр. 2210 ф. 2).

Рентабельность активов

Рентабельность активов рассчитывается как соотношение прибыли от продажи товаров (продукции, работ, услуг) и стоимости активов предприятия в среднегодовом значении. Для расчета используют следующую формулу:

РА = ОП / ((Ана начало периода + Ана конец периода) / 2),

где РА — рентабельность активов;

ОП — операционная прибыль (стр. 2200 ф. 2);

А — активы (стр. 1600 ф. 1).

Ежегодно на официальном сайте ФНС России публикуются обновленные среднеотраслевые значения показателей рентабельности за предыдущий год. Для примера приведем выборочные данные за 2020 г. (табл. 4).

|

Таблица 4. Среднеотраслевые значения показателей рентабельности за 2020 г. (выборочно) |

||

|

Вид экономической деятельности (согласно ОКВЭД-2) |

Рентабельность проданных товаров, продукции (работ, услуг), % |

Рентабельность активов, % |

|

Всего |

9,9 |

4,5 |

|

сельское, лесное хозяйство, охота, рыболовство и рыбоводство |

22,9 |

8,5 |

|

растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях |

20,8 |

7,8 |

|

рыболовство и рыбоводство |

52,2 |

15,6 |

|

добыча полезных ископаемых |

23,0 |

8,3 |

|

добыча сырой нефти и природного газа |

19,8 |

9,6 |

|

добыча металлических руд |

81,4 |

27,9 |

|

добыча прочих полезных ископаемых |

32,8 |

6,6 |

|

обрабатывающие производства |

12,2 |

5,8 |

|

производство пищевых продуктов |

9,5 |

8,7 |

ПРИМЕР 3

Сравним показатели рентабельности группы компаний «Своя пекарня» со среднеотраслевыми значениями (табл. 5) и оценим налоговые риски, учитывая, что вид экономической деятельности компании — производство пищевых продуктов.

|

Таблица 5. Сравнение показателей рентабельности со среднеотраслевыми значениями |

||||

|

Показатель |

Код строки |

Данные предприятия |

Среднеотраслевое значение |

Отклонение |

|

Рентабельность продукции (Рпр), % |

10,0 |

9,5 |

0,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Себестоимость продаж, руб. |

2120 |

253 330 |

х |

х |

|

Коммерческие расходы, руб. |

2210 |

9994 |

х |

х |

|

Управленческие расходы, руб. |

2220 |

1182 |

х |

х |

|

Рентабельность активов (РА), % |

23,2 |

8,7 |

14,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Активы на начало периода, руб. |

1600 |

168 800 |

х |

х |

|

Активы на конец периода, руб. |

1600 |

58 108 |

х |

х |

Согласно данным табл. 5 рентабельность продукции и рентабельность активов рассматриваемой группы компаний выше среднеотраслевых показателей. Это означает, что у нее отсутствуют налоговые риски, так как риски возникают, если показатели рентабельности ниже среднеотраслевых значений на 10 % и более.

Что такое чистая прибыль компании?

Часть денег, остающаяся в распоряжении предприятия после оплаты всех расходов и уплаты налогов в бюджет, называется чистой прибылью (ЧП). Чистая прибыль компании является основным источником средств для выплаты дивидендов. Кроме того, по решению собственников ЧП может быть направлена на следующие цели:

- увеличение уставного капитала или оборотных средств;

- создание различных фондов на предприятии – резервного, социального и т.п.;

- инвестиции в производство;

- покрытие убытков прошлых лет.

Список выше можно разделить на две группы: фонды потребления и фонды накопления. К потребляемой части относится покрытие убытков, выплата дивидендов и инвестиции. К категории накопления – увеличение уставного капитала и создание различных фондов. Подробнее о распределении прибыли можно прочитать здесь.

Показатель чистой прибыли очень важен для предприятия. Во-первых, он характеризует экономический эффект от деятельности, а во-вторых, служит источником собственных средств для развития производства. Цена акций в долгосрочной перспективе определяется именно рентабельностью бизнеса. Статистика по США за 100 лет показывает, что доходность фондового рынка страны соответствует чистой прибыли американских компаний, которая в среднем увеличивалась на 9.5% в год:

Рейтинговые агентства, присваивающие предприятиям кредитный рейтинг, также используют показатель чистой прибыли. Например, ПАО «КАМАЗ» за 2019 год получило убыток, после чего рейтинговое агентство АКРА хотя и подтвердило его рейтинг «А+», но изменило свой прогноз на негативный.

| Категория людей | Цель анализа чистой прибыли |

| Инвестор | Оценка инвестиционной привлекательности – чем выше ЧП, тем больше ожидаемые дивиденды от инвестиций и курсовой рост акций компании |

| Кредитор | Оценка платежеспособности – высокая ЧП свидетельствует о способности выплачивать кредиты |

| Собственник | Оценка эффективности работы компании в целом – ЧП свидетельствует о результативности управления фирмой |

| ТОП-менеджер | Планирование развития – какая часть собственных средств может быть направлена на расширение производства, открытие новых направлений деятельности |

| Прочие контрагенты | Оценка платежеспособности – если предприятие получает прибыль, значит, оно сможет своевременно оплачивать свои обязательства |

Таким образом, чистая прибыль компании – это один из основных показателей, отражающих эффективность работы предприятия, который оценивают все пользователи финансовой отчетности.

Прогнозирование прибыли в программах

Поскольку прогнозирование прибыли — индивидуальный процесс для каждой отдельно взятой компании в части планирования, то не существует каких-либо готовых решений или отчетов как таковых. Однако через моделирование и комбинацию нескольких инструментов в специальных финансовых разделах программ 1С можно сформировать довольно точный прогноз.

Прогнозирование прибыли в 1С:ERP Управление предприятием

Чтобы провести планирование в данной программе, требуется сделать настройки таких видов справочников:

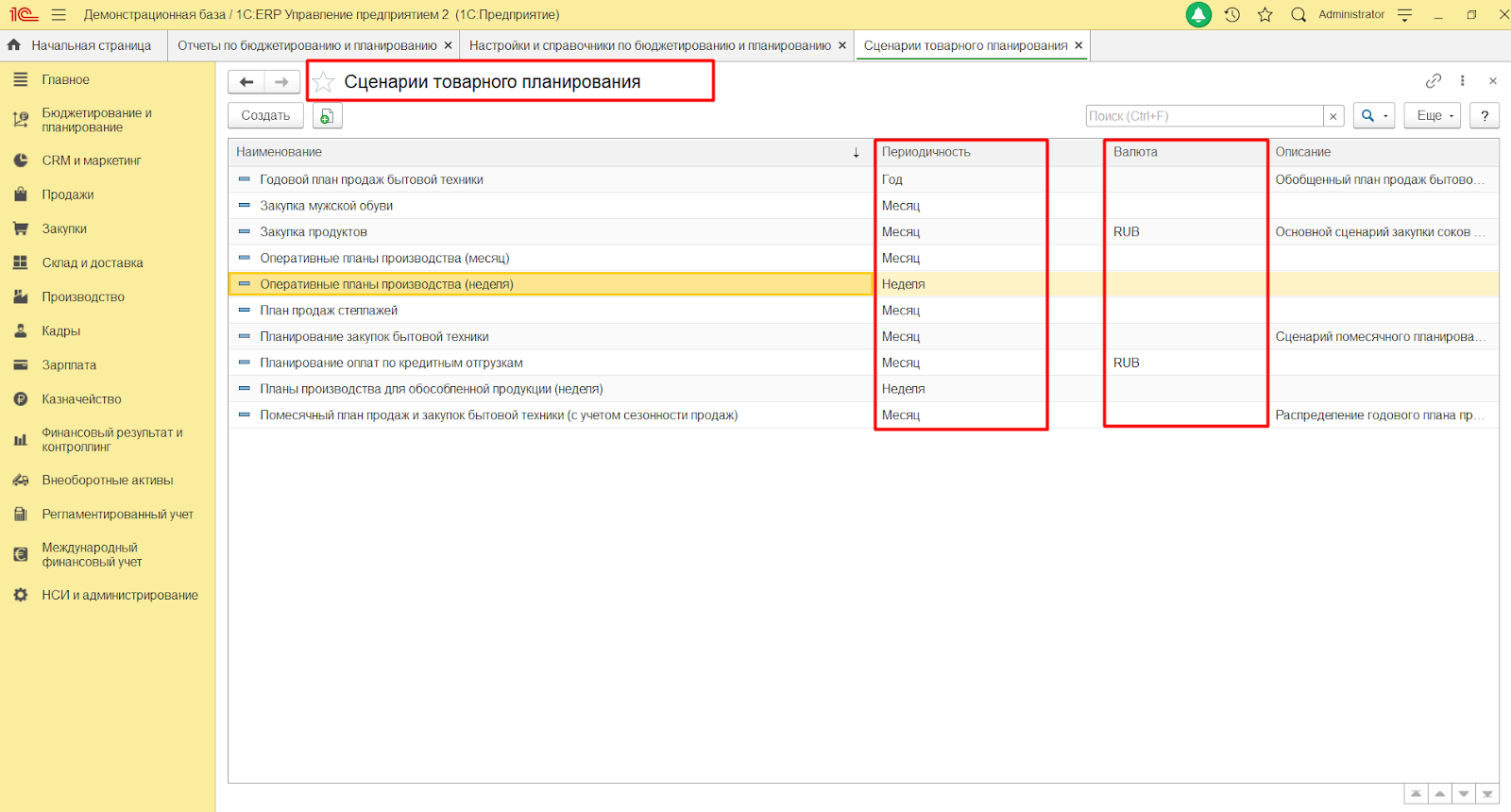

- «Сценарии товарного планирования»;

- «Виды планов»;

- «Рейтинги продаж номенклатуры»;

- «Источники данных планирования».

Справочников «Сценарии товарного планирования» может быть несколько в зависимости от периодичности и валют.

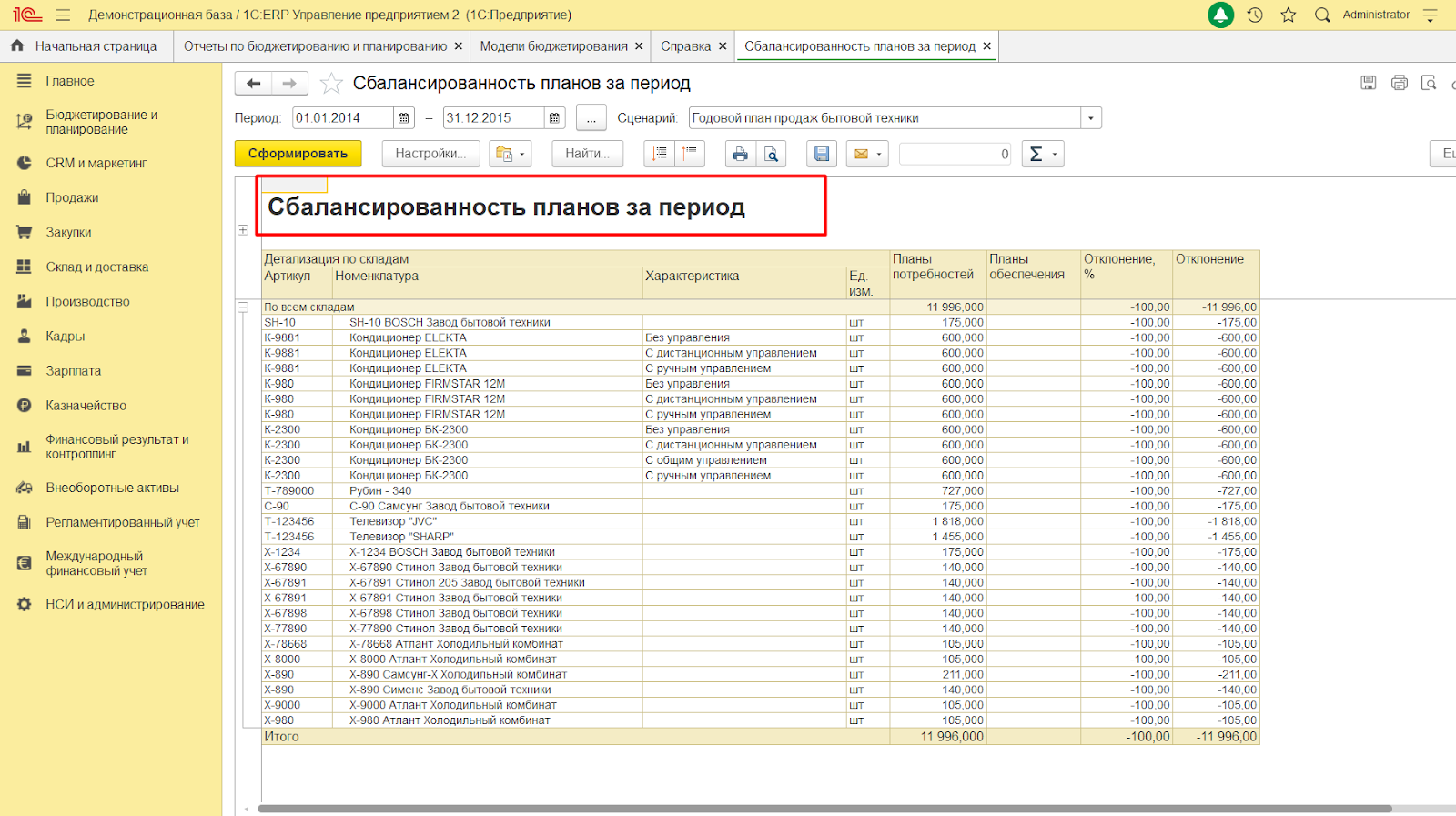

Кроме того, имеется несколько типовых отчетов, на основании которых можно получить информацию для прогнозирования прибыли. При их анализе создается прогноз на требуемый период. К таким отчетам относится «Исполнение планов продаж и закупок». Сверить сочетание планов между собой можно через отчет «Сбалансированной планов».

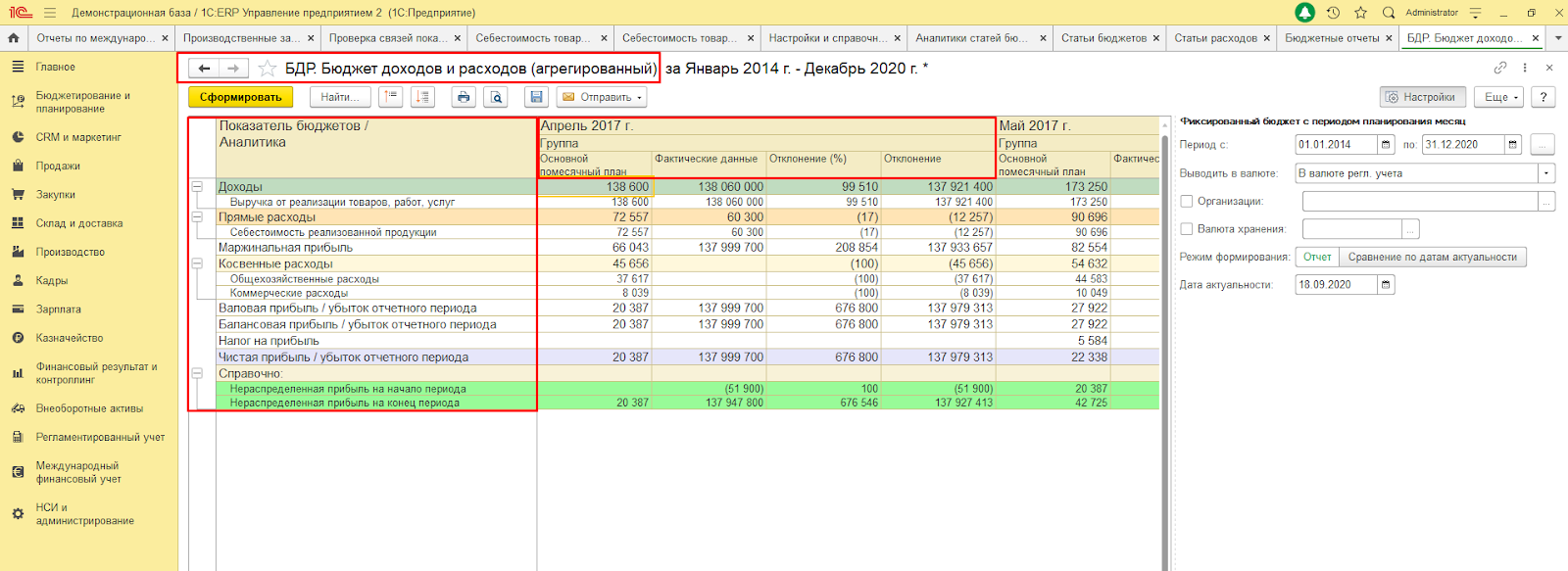

Чтобы спрогнозировать прибыль в 1С:ERP, пользователь может использовать справочник «Модели бюджетирования». Он применяется, чтобы регистрировать и настраивать любые модели бюджетирования для прогнозирования различных показателей, в т.ч. и прибыли. К примеру, можно использовать «Модель для планирования маржинальной прибыли».

Перед его настройкой потребуется заполнить такие виды справочников:

- «Статьи бюджетов»;

- «Показатели бюджетов»;

- «Сценарии»;

- «Связи показателей бюджетов»;

- «Правила получения фактических данных».

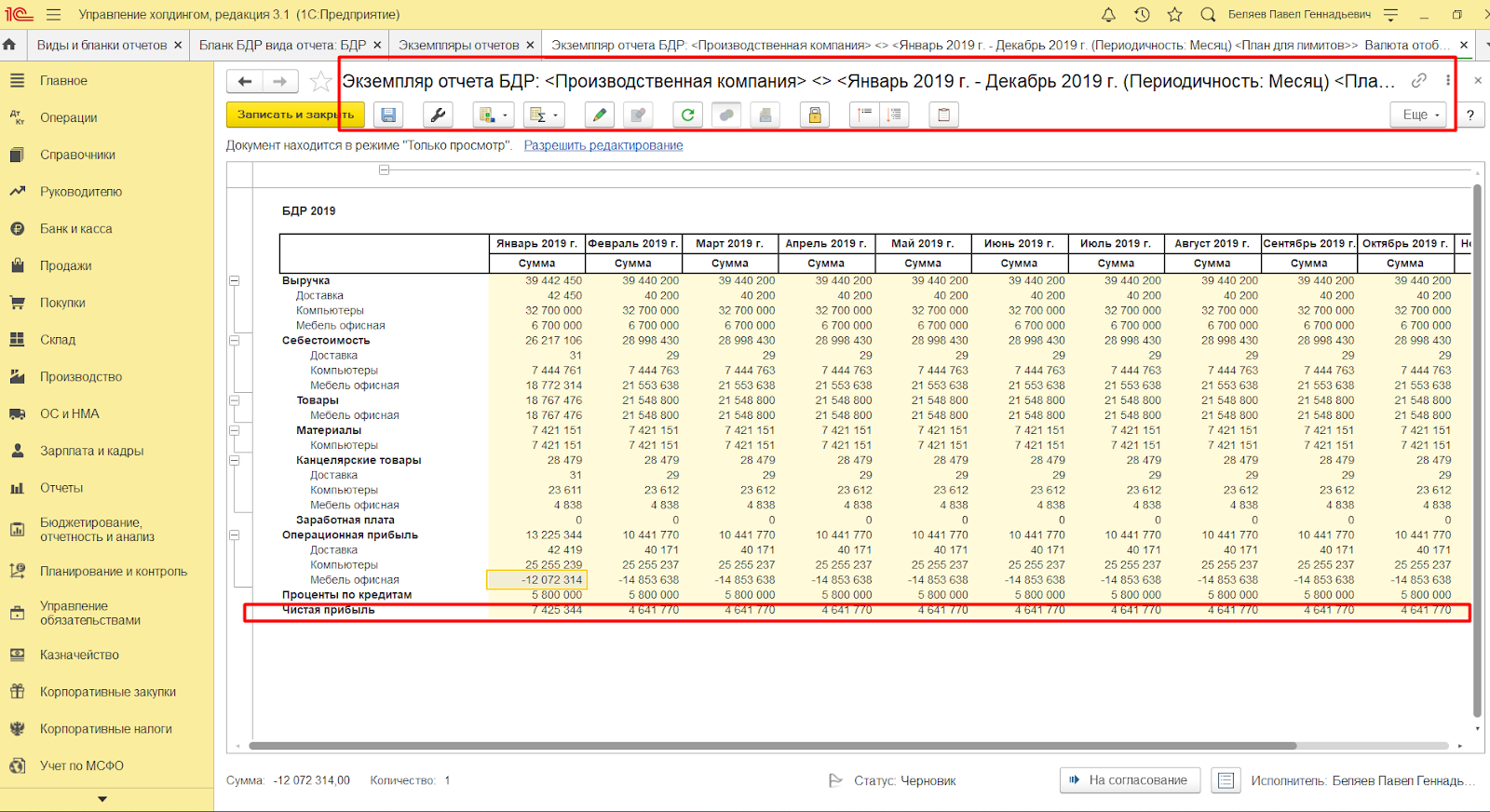

Преимущество ведения учета и контроля данных в 1С заключается в том, что план-фактный анализ прогнозной прибыли можно проводить в любой момент времени независимо от закрытия периода, т.е. на разных этапах планирования. К примеру, это можно делать через отчет «Бюджет доходов и расходов».

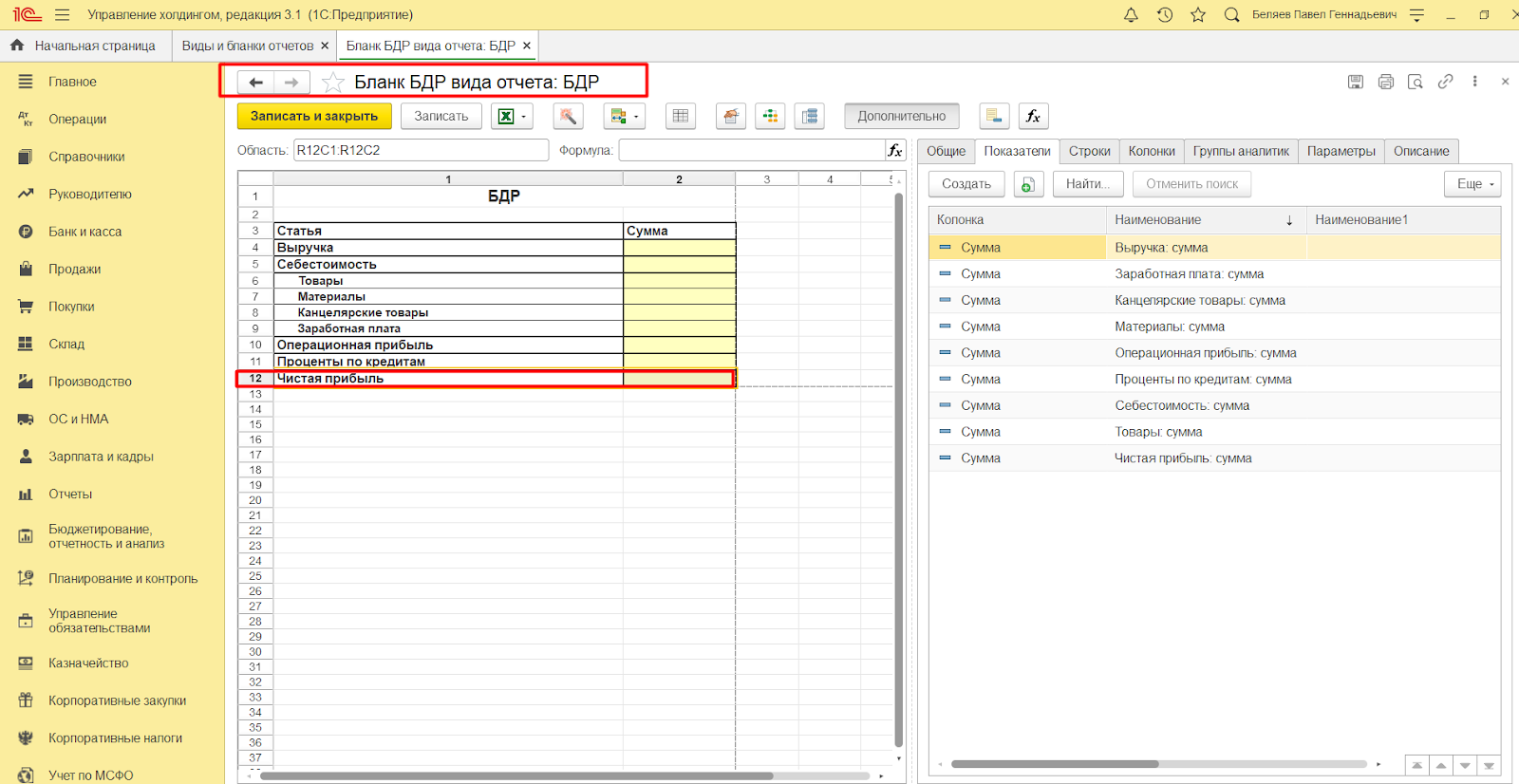

Прогнозирование прибыли в 1С:Управление холдингом

Чтобы спрогнозировать прибыль в 1С:Управление холдингом, можно использовать инструмент «Виды и бланки отчетности». Для этого потребуется настроить такие справочники:

- «Номенклатурные группы»;

- «Виды аналитик»;

- «Организационные единицы»;

- «Основные валюты»;

- «Периоды отчета»;

- «Сценарии отчета».

Кроме того, нужно настроить и параметры — организационные единицы, единицы измерения, сценарии, период.

На основании показателей из этих справочников выводится прогнозная прибыль по компаниям, которые входят в холдинг. Периодичность составления прогноза зависит от периодов, которые настроены в сценариях планирования.

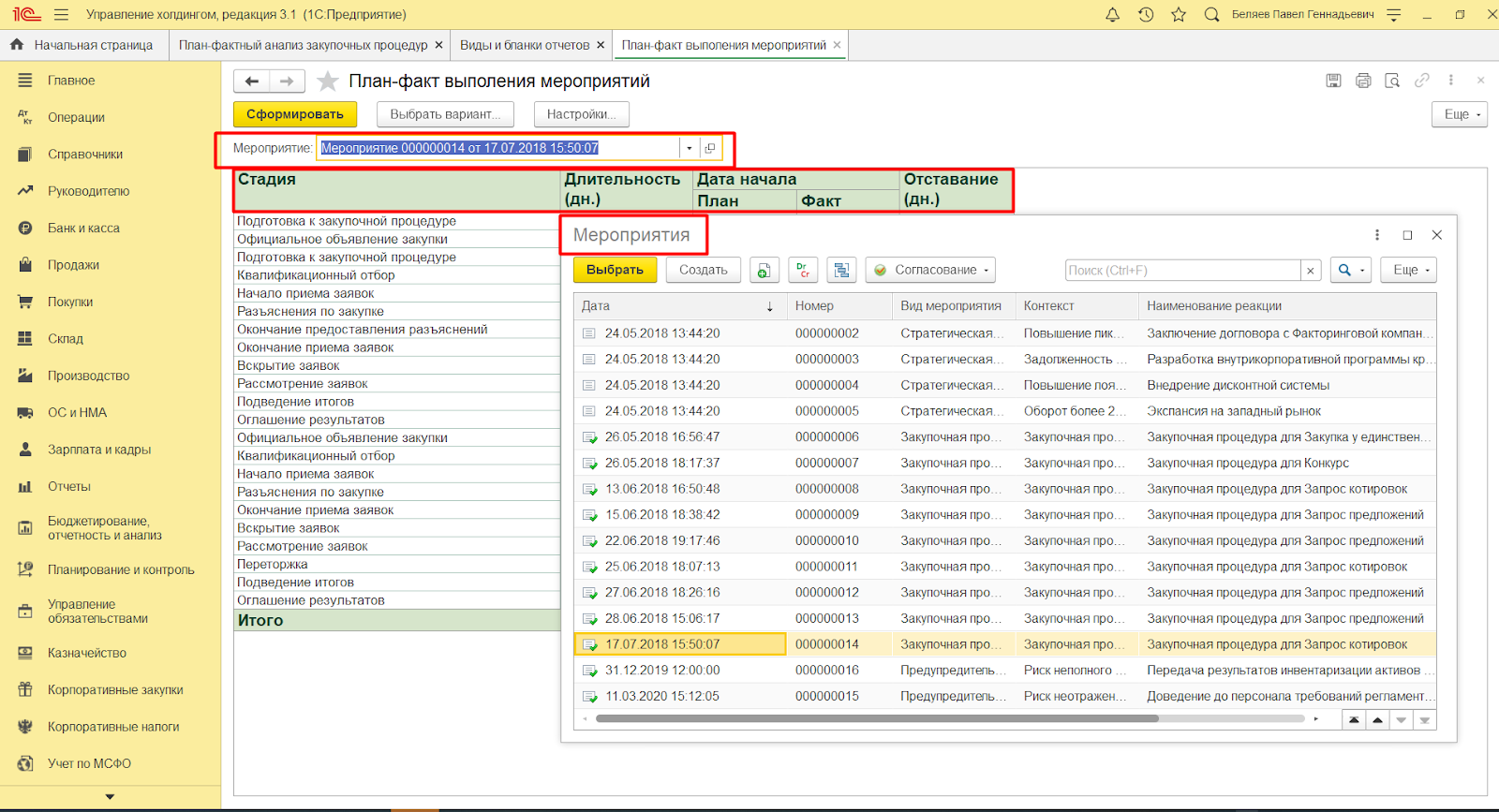

План-фактный контроль в 1С:Управление холдингом проводится в любой момент времени и на любых этапах деятельности компаний, к примеру, на этапе закупок. Процесс проводится на основании информации, внесенной в 1С или полученной через интеграцию из других источников. План-фактный отчет по закупочным процедурам позволяет проанализировать количество, цену, сумму сделки и т.п.

План-фактный анализ выполнения мероприятий в 1С:Управление холдингом может формироваться по конкретному мероприятию и на любом этапе его проведения.

При применении продуктов компании 1С расчет прогнозной прибыли в организациях, имеющих разные масштабы, становится более качественным и точным. Кроме того, программы дают возможность контролировать показатели и отклонения от них на любом этапе планирования.

Затрудняетесь с выбором программы 1С? Просто заполните форму! Мы перезвоним в течение 10 минут и подберем для вас оптимальное решение 1С!

Как отразить сторно доходов за прошлые периоды в учете доходов для страхвзносов

Обязательная маркировка воды

Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

В своем исследовании я проанализировал взаимосвязь между размером чистой прибыли для предприятия ОАО «Роснефть» и кредитного рейтинга международного агентства Standard&Poor’s

Наблюдается тесная взаимосвязь и корреляция, показанная на рисунке ниже – это доказывает важность такого показателя как чистая прибыль как критерий инвестиционной привлекательности не только на национальном пространстве, но и на международной арене

Резюме

Чистая прибыль является важнейшим показателем результативности и эффективности деятельности предприятия. Чистую прибыль отражает инвестиционную привлекательность для инвесторов, платежеспособность для кредиторов, устойчивое развитие для поставщиков и партнеров, эффективность/результативность деятельности для акционеров и собственников. Для анализа чистой прибыли используют два метода: факторный и статистический. На основе факторного метода анализа оценивается абсолютное и относительное влияние различных показателей на формирование чистой прибыли. Статистический метод базируется на прогнозировании временных рядов изменения чистой прибыли. Проведенное исследование тесноты связи кредитного рейтинга международного рейтингового агентства Standard&Poor’s доказывает значимость показателя чистой прибыли в оценке предприятия на международной финансовой арене.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Анализ чистой прибыли

Для анализа чистой прибыли используются горизонтальный и вертикальный методы, читайте о них здесь. При горизонтальном анализе показатели ЧП за отчетный год сравниваются с показателем предыдущего периода. Рассмотрим динамику изменения чистой прибыли за 3 года на примере ПАО «КАМАЗ».

| Показатель | 2017 г. | 2018 г. | Изменение | 2019 г. | Изменение |

| ЧП, млн. р. | 3 445 | 1 588 | – 1 857 | – 1 995 | – 3 583 |

Согласно отчету ПАО «КАМАЗ» за 3 последних года наблюдается снижение показателя. В 2018 году по сравнения с 2017 годом размер ЧП уменьшился на 1 851 млн. рублей. За 2019 год компания получила убыток, а показатель снизился на 3 583 миллиона рублей (по сравнению с 2018 годом).

Для выявления доходов и расходов, повлиявших на размер чистой прибыли, можно также провести вертикальный анализ. В нем определяют уровень влияния каждой составляющей на итоговый результат.

Горизонтальный анализ всех составляющих дает следующую картину:

| Показатель | 2019 г. | 2018 г. | Изменение |

| Валовая прибыль | 21 391 | 21 351 | 40 |

| Коммерческие расходы | — 7 909 | — 6 470 | — 1 439 |

| Общие и административные расходы | — 11 194 | — 10 496 | — 698 |

| Расходы на исследования и разработки | — 1 067 | — 721 | — 346 |

| Доля в ассоциированных компаниях и совместных предприятиях | 955 | 857 | 98 |

| Прочие доходы | 3 751 | 2 351 | 1 400 |

| Прочие расходы | — 1 580 | — 2 122 | 542 |

| Финансовые доходы | 2 253 | 4 297 | — 2 044 |

| Финансовые расходы | — 7 958 | — 6 794 | — 1 164 |

Как видно из отчета ПАО «КАМАЗ», его валовая прибыль, т.е. доход от основной деятельности, увеличился на 40 миллионов рублей. Но в итоге предприятие получило убыток. Это произошло из-за увеличения операционных расходов, а именно – коммерческих расходов на 1 439 млн., общих расходов на 698 млн., затрат на исследования и разработки на 346 млн. р.

С другой стороны, увеличился доход от участия в ассоциированных и совместных компаниях на 98 миллионов, а также прочие доходы на 1 400 млн. Снизились прочие расходы на 542 млн. Однако финансовая деятельность за текущий период была неэффективна, т.к. доходы в этой сфере снизились на 2 044 млн., а расходы увеличились на 1 164 миллиона рублей.

Примечания

1. Можно сделать вывод, что получение прибыли от основной деятельности еще не гарантирует чистую прибыль компании. На ее размер влияют абсолютно все сферы деятельности предприятия. Неэффективная финансовая или операционная деятельность также способна привести к убыткам.

2. Однако возможна и обратная ситуация, когда основная деятельность убыточна, но по итогу периода предприятие получает ЧП за счет операционной или финансовой деятельности. Такая ситуация значительно хуже, т.к. операционная и финансовая прибыль являются лишь дополнительными доходами, не гарантирующими стабильность работы компании.

К тому же получение убытка от основного вида деятельности свидетельствует о превышении затрат на производство над стоимостью реализации продукции. По-простому это значит, что такая компания плохо ведет свой бизнес, хотя делать выводы по одному убыточному году преждевременно.

3. Еще один важный момент касается сравнения чистой прибыли различных компаний. К примеру, если Газпром за последний год увеличил показатели ЧП на 40%, а компания Яндекс только на 10%, это еще не говорит о том, что внутренний менеджмент первой компании стал эффективнее. Компании ведут совершенно разный бизнес и в первом случае рост ЧП может быть вызван лишь повышенным мировым спросом на нефть и газ. Так что сравнивать нужно компании с похожим бизнесом, желательно находящихся в одной и той же стране.

Выводы

Чистая прибыль компании отражает ее эффективность работы за отчетный период. Размер ЧП влияет на кредитный рейтинг, стоимость акций, перспективы развития, выплату дивидендов и другие аспекты жизни предприятия.

ЧП анализируют все пользователи финансовой отчетности. Чем выше чистая прибыль, тем перспективнее компания в глазах акционеров, кредиторов, инвесторов и прочих контрагентов.

Гостиницы «Solo» за 2008-2010 гг.

Согласно рис. 2.2. можно увидеть, что рентабельность продаж в организации гостиницы «Solo» за 2008-2010 гг. сократилась с 7,03 до 4,9%, или на 2,13 пункта.

Фактические показатели рентабельности продаж на протяжении всего исследуемого периода были значительно ниже плановых – в 2010 году план по рентабельности был выполнен на 1,94 пункта. Основная причина – отсутствие в гостинице грамотного финансового планирования, позволяющего объективно определять развитие бизнеса в краткосрочной и долгосрочной перспективе.

ВЫВОДЫ

Изучая полученные ответы, можно утверждать, что объем услуг гостиницы «Solo» в настоящий момент оптимален.

Гостинице «Solo» следует и в дальнейшем придерживаться позиционирования себя как гостиницы с самыми выгодными ценами, поскольку это – основная причина ее выбора.

Но нужно обратить внимание на качество и скорость обслуживания клиентов, то есть периодически необходимо проводить тренинги с обслуживающим персоналом, повышать квалификацию. В целом необходимо отметить, что рентабельность продаж в организации гостиницы «Solo» за 2008-2010 гг

сократилась с 7,03 до 4,9%, или на 2,13 пункта. Фактические показатели рентабельности продаж на протяжении всего исследуемого периода были значительно ниже плановых – в 2010 году план по рентабельности на был выполнен на 1,94 пункта

В целом необходимо отметить, что рентабельность продаж в организации гостиницы «Solo» за 2008-2010 гг. сократилась с 7,03 до 4,9%, или на 2,13 пункта. Фактические показатели рентабельности продаж на протяжении всего исследуемого периода были значительно ниже плановых – в 2010 году план по рентабельности на был выполнен на 1,94 пункта.

Основная причина – отсутствие в гостинице грамотного финансового планирования, позволяющего объективно определять развитие бизнеса в краткосрочной и долгосрочной перспективе.

В целом гостиница «Solo» предоставляет полный перечень услуг, способных удовлетворить любого клиента. Анализ прибыли и рентабельности гостиницы «Solo» позволяет предложить проект мероприятий по повышению рентабельности организации.

Виды плановой прибыли

Плановая прибыль – это экономически обоснованный показатель, уровень которого призван обеспечивать в достаточном количестве все потребности и обязательства предприятия, а также динамику в его развитии.

Поскольку сама прибыль может быть классифицирована по разным основаниям, планируют ее также раздельно. Наиболее общепринятым является разделение по видам деятельности организации. Отдельно учитывается прибыль:

- от сбыта товаров (производимых на фирме или перепродаваемых);

- от оказания услуг, производства работ и других «нетоварных» продаж;

- от продажи или сдачи в аренду основных фондов организации;

- от реализации нематериальных активов (авторских, имущественных прав и др.);

- по внереализационным операциям.

В зависимости от того, какие доходы и расходы идут в учет, можно рассматривать (а следовательно, и планировать) такие виды прибыли:

- бухгалтерскую – представляет собой сумму выручки за вычетом издержек на производство, к которой прибавлены в случае доходов или вычтены в случае убытка средства на внереализационные операции;

- экономическую – полученный доход минус себестоимость;

- чистую – средства, остающиеся в распоряжении предприятия после всех положенных выплат, в том числе и налоговых.

ВАЖНО! При планировании прибыли не берутся в расчет акцизные платежи и налог на добавленную стоимость, потому что их отчисляют еще до того, как формируется сумма прибыли

Виды анализа чистой прибыли

Анализ чистой прибыли проводится разнообразными способами. В числе самых распространенных — горизонтальный, вертикальный и факторный анализ. Кроме того, важным этапом исследования финансовых результатов фирмы, компонентом которых выступает чистая прибыль, является анализ качества чистой прибыли и ее использования.

Все вышеперечисленные виды анализа имеют один важный общий элемент — единый предварительный этап. Он включает изучение структуры доходов и расходов компании. Такое исследование позволяет составить общую картину влияния полной совокупности доходов и расходов предприятия на его чистую прибыль.

Общие показатели доходов и расходов выступают укрупненными факторами формирования чистой прибыли, а их изменение — в качестве фактора изменения чистой прибыли.

Основу составляет простая модель факторного анализа изменения чистой прибыли:

∆ЧП = ∆Д – ∆Р,

где ∆ЧП, ∆Д и ∆Р — изменение чистой прибыли, доходов и расходов соответственно.

Например, если в текущем периоде доходы компании выросли на 5 000 000 руб., а расходы — на 3 000 000 руб., то изменение чистой прибыли по сравнению с показателем прошлого периода составит 2 000 000 руб. (∆ЧП = 5 000 000 – 3 000 000).

Эту модель анализа можно детализировать, расшифровав в формуле доходы и расходы как доходы и расходы от основной деятельности (ОД и ОР) и прочие доходы и расходы (ПД и ПР). В результате получаем 2-ю модель анализа:

∆ЧП = (∆ОД + ∆ПД) – (∆ОР + ∆ПР) = (∆ОД – ∆ОР) + (∆ПД – ∆ПР).

Из этой формулы можно определить, что в большей степени способствовало изменению чистой прибыли компании — ее основная деятельность или прочая.

Предварительный этап позволяет выявить общее соотношение доходов и расходов, а все последующие аналитические операции направлены на детальное исследование факторов, влияющих на формирование чистой прибыли.

Подробнее о перечисленных видах анализа поговорим в следующих разделах.

Цели и направления использования показателя чистой прибыли

Размер чистой прибыли характеризует эффективность деятельности всей компании/предприятия и используется в различных целях различными внешними и внутренними стейкхолдерами (лицами, пользователями).

| Пользователь/стейкхолдер | Цель и направления использования |

| Инвесторы | Цель: оценка инвестиционной привлекательностиОценка размера и динамики изменения чистой прибыли предприятия для анализа ее инвестиционной привлекательности. Чем больше предприятие может генерировать чистой прибыли на конец отчетного периода, тем выше ее рентабельность. |

| Кредиторы | Цель: оценка кредитоспособностиОценка размера и динамики изменения чистой прибыли для анализа платежеспособности и кредитоспособности предприятия. Деньги являются самым быстроликвидным видом актива, и чем больше у предприятия остается денежных средств после выплаты всех налоговых вычетов, тем выше ее способность рассчитать по своим обязательствам в краткосрочном и долгосрочном периоде. |

| Собственник/Акционеры | Цель: оценка эффективности деятельности в целомАнализ чистой прибыли является интегральным показателем деятельности предприятия/организации и характеризует эффективность всех управленческих решений за отчетный период. Чем больше размер чистой прибыли, тем результативнее было управление организацией. Рост размера чистой прибыли увеличивает размер дивидендных выплат и позволяет привлечь дополнительных покупателей/держателей акций. |

| Поставщики | Цель: оценка устойчивости функционированияЧистая прибыль предприятия служит показателем его устойчивости развития. Чем больше чистая прибыль на отчетный период, тем выше способность вовремя расплатиться с поставщиками и подрядчиками за сырье и материалы. |

| Топ менеджеры | Цель: оценка устойчивости финансового развитияРазмер чистой прибыли и динамика ее изменения служит ориентиром для разработки стратегий и планов по ее увеличению на оперативном уровне. Планирование отчислений в резервные фонды, фонды заработной платы и производственные фонды. |

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут(расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |