Очистка кредитной истории в общей базе данных

Содержание:

- Как мошенники могут испортить вашу кредитную историю

- Возможные неточности и ошибки

- Зачем проверять кредитную историю?

- Как улучшить кредитную историю?

- Меры предосторожности

- Что такое кредитная история? Как она создается?

- Как убрать плохую кредитную историю в банке и не стать жертвой мошенников

- Как исправить информацию в БКИ

- Что такое кредитная история

- Где хранится кредитная история?

- Кто отслеживает кредитную история заемщика

- Как запросить кредитную историю

- Как удалить кредитную историю из базы данных: как она формируется и на что влияет

Как мошенники могут испортить вашу кредитную историю

Схема 1. Обещание улучшить КИ за плату

Некая организация обещает гражданину «исправить» его кредитную историю внесением изменений. Такие фирмы обычно позиционируют себя как финансовых консультантов. Причем во многих случаях мошенники сами связываются с гражданами, сообщают им о плохой кредитной истории и предлагают исправить ошибки за определенную плату. Человек пользуется услугами «консультантов» и думает, что его КИ улучшится. На самом деле кредитная история остается без изменений, а мошенники скрываются вместе с деньгами.

В абсолютном большинстве случаев «финансовые консультанты» просто обманывают гражданина. Его кредитная история остается неизменной, он теряет только деньги. В худшем случае мошенники направляют запросы в Бюро кредитных историй с требованием проверить информацию. По закону, БКИ может выполнять процедуру в течение 30 дней. В этот период Бюро направляет запросы в банки, анализирует ответы, делает выводы по каждой записи, в отношении которой подали заявку на исправление. Расходуется время и ресурсы. Если гражданину срочно потребуется кредит, ему наверняка откажут.

Схема 2. Заявки на получение микрозаймов

В результате утечек данных, обмена базами в руках мошенников оказывается персональная информация граждан. Они получают сведения о ФИО, дате и месте рождения, узнают номер телефона и даже реквизиты паспорта. С помощью этой информации мошенники пытаются получить микрокредит. Чаще всего заявки рассылают онлайн. Хорошая микрофинансовая организация заметит подобные мошеннические манипуляции и откажет, но в кредитной истории появится соответствующая запись.

Чем больше информации о заявках в КИ, тем больше подозрений у менеджеров банка. Если человек подает много заявок в разные организации и получает отказ, это может говорить о финансовых трудностях. Когда впоследствии гражданин действительно пытается взять кредит, у него не получается.

Схема 3. Оформление кредита на украденный/утерянный паспорт

Мало кто ежедневно проверяет сохранность своего паспорта. Случаются ситуации, когда человек обнаруживает потерю документа спустя несколько дней и даже недель. За это время паспорт может попасть в руки мошенников, и они распорядятся им по своему усмотрению. Совершенно необязательно брать кредит в банке. По паспорту можно оформить договор на микрозайм или приобрести дорогую бытовую технику в рассрочку. Продавцы магазинов не станут вглядываться в фотографии, а тем более заниматься проверкой личности человека. Покупку оформляют. Настоящий владелец начинает искать документ, когда получает письмо с требованием выплатить долг. Можно доказать факт мошенничества, но на это уйдет много сил и времени. Затем придется добиваться отмены записи в КИ.

Возможные неточности и ошибки

Сегодня можно выявить несколько видов неточностей в клиентском реестре:

- Ошибки в паспортных или контактных данных.

- Наличие невыплаченных займов, которых не было. В большинстве случаев появляются из-за ошибок банковского сотрудника.

- Сведения о непогашенной ссуде. Бывают случаи, когда банк не передал в БКИ факт выплаты долга, что делает их клиента неплательщиком.

Чтобы исправить любые неточности и ошибки, следует подать в бюро письменное заявление и подкрепить его доказательствами (справки, документы и пр.). Все копии и подписи должны быть заверены нотариально.

Бюро обязано провести проверку в течение 30 дней с момента получения уведомления, и при необходимости, может привлечь к разбирательству финансовую организацию-кредитора.

Итогом разбирательства считается выдача письменного заключения. Если результаты расследования не удовлетворительны, можно попытаться решить ситуацию в судебном порядке.

Зачем проверять кредитную историю?

Специалисты в сфере финансовой безопасности считают, что любому человеку, даже если он никогда не брал кредиты и не собирается этого делать впредь, необходимо регулярно проверять свою кредитную историю. Для чего?

-

Во-первых, это нужно, чтобы вовремя заметить и предотвратить попытки мошенничества.

Развитие интернета и появление множества сервисов, связанных с необходимостью идентификации личности, упростили задачу потенциальным мошенникам, охотящимся за персональными данными граждан. Регулярно появляющиеся сообщения об утечках баз данных служат этому подтверждением. А если ваши паспортные данные стали достоянием нечистых на руку дельцов, они могут попытаться получить кредит при помощи сведений из вашего паспорта. И так как многие кредитные организации предлагают упрощенный способ получения займов – вплоть до отсутствия необходимости личного присутствия заемщика, – мошенники часто этим пользуются. К сожалению, добропорядочные граждане узнают о том, что стали жертвой мошенников, когда к ним приходят коллекторы требовать возврата сделанных кредитов и набежавших процентов и штрафов. Именно поэтому в профилактических целях гражданам предоставляется возможность дважды в год бесплатно запросить и получить свою кредитную историю.

-

Во-вторых, для исключения ошибок.

Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

-

В-третьих, чтобы оценить свои шансы на получение нового кредита.

Сделать сейчас это стало очень просто при наличии Персонального кредитного рейтинга, который рассчитывается НБКИ как интегральный показатель кредитной истории – то есть учитывающий все значимые данные. Рейтинг выставляется в баллах от 300 до 850 единиц, и на его основе человек может составить представление о своих возможностях как заемщика. Чем выше значение ПКР, тем лучше ваш рейтинг и тем лучшие условия вам предложат банки при предоставлении кредита.

-

В-четвертых, для повышения финансовой грамотности.

Знать свою кредитную историю и ПКР интересно и просто полезно. Баллы рейтинга – единственная оценка кредитоспособности, не требующая специальных знаний и потому понятная максимально широкому кругу заемщиков. В странах с развитой экономикой кредитные рейтинги являются такой же значимой информацией, как социальная страховка. Россия тоже быстро развивается в этом направлении, и можно ожидать, что ПКР станет значимым фактором при получении не только кредитов, но и, например, расчете величины страховой премии при страховании.

Как улучшить кредитную историю?

Исправить кредитную историю можно несколькими способами:

- закрыть имеющиеся долги и просрочки. Если это невозможно сделать из-за нехватки денег, придется договариваться с кредиторами о рассрочке, получении каникул, проведении реструктуризации;

- обратиться за займом в небольшой банк или МФО. Погашать задолженность следует в точном соответствии с графиком платежей. Одномоментно изменить ситуацию к лучшему не удастся. Понадобится не менее года-двух и нескольких займов, чтобы в кредитной истории появились положительные записи;

- обратиться за кредитом под залог имущества. Банки более благосклонны к заемщикам, предоставляющим некое обременение в качестве подтверждения своей платежеспособности.

Вне зависимости от выбранного варианта следует помнить о своевременной оплате коммунальных услуг, сотовой связи. Иначе все усилия по исправлению кредитной истории будут бесполезными. Банки будут отказывать в выдаче заемных денег.

Меры предосторожности

Заемщику, чтобы быть уверенным в том, что ему дадут именно его кредитную историю, а не состряпанный впопыхах набор фальшивой информации, следует знать, что полную кредитную историю можно получить только в бюро кредитных историй, способами предусмотренными ФЗ 218 официально зарегистрированном в реестре Банка России и имеющем все необходимые лицензии.

Как убедиться в том, что сайт, на котором предлагают запросить кредитную историю – официальный ресурс официального БКИ?

- Во-первых, на сайте должны быть указаны все реквизиты и лицензии БКИ, с номерами и датами получения.

- Во-вторых, следует помнить, что заемщик имеет установленное законом право на бесплатный запрос и получение своей кредитной истории в любой форме (в том числе бумажной) два раза в год. То есть если у заемщика просят заплатить за кредитный отчет на сайте, где он прежде никогда не заказывал кредитную история, это однозначно является свидетельством того, что он находится на мошенническом сайте, откуда нужно срочно уходить.

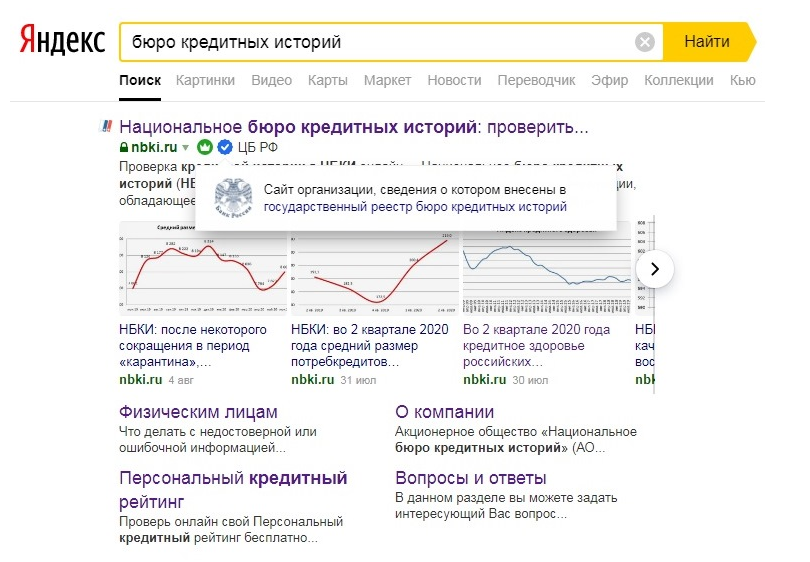

- В-третьих, с недавнего времени все сайты официально зарегистрированных российский бюро кредитных историй особым образом маркируются. В поисковой системе Яндекса их названия сопровождаются синим кружком с зубчатой каймой и белой галочкой в центре, и надписью «ЦБ РФ». Специальный значок означает, что данный сайт принадлежит организации, сведения о котором внесены в Государственный реестр бюро кредитных историй, и им пользоваться безопасно.

Что такое кредитная история? Как она создается?

Кредитная история — это система взаимосвязанных документов в электронном формате, размещенных в специальных хранилищах на серверах. Когда человек переступил порог банка и заполнил заявку на получение займа, на него заводится кредитная история. Это же относится к оплате коммунальных услуг или сотовой связи.

Что включается в КИ? На рейтинг среднестатистического заемщика влияют:

Наличие действующих кредитных обязательств. Если их сумма превышает 40-50% от имеющегося дохода, рассчитывать на получение нового займа сложно

Важно: БКИ хранят информацию о заемщиках и имеют скоринговые программы, позволяющие быстро и безошибочно оценить платежеспособность подателя анкеты.

Попытки получить одновременно несколько кредитов. Считается, что заемщик не просчитывает риски, не думает, как погашать задолженности.

Просрочки

Ситуации, когда платеж задерживается на 5-6 дней, банками не учитываются, иначе им некого будет кредитовать. Если оплата не поступает в течение 30 дней, негативная запись вносится в КИ. Если просрочки достигают 90 дней, рассчитывать на дальнейшее плодотворное сотрудничество с финансовыми структурами не приходится.

Несвоевременная оплата сотовой связи. В соответствии с изменениями от 2017 года операторы обязаны передавать в Бюро кредитных историй данные о внесении денег в погашение счетов. Часть провайдеров позволяет клиентам пользоваться услугами в долг. Потом из-за долгов за сотовую связь приходится думать, как очистить кредитную историю.

Недоплаченные кредиты. Не редко заемщик вносит последний платеж и считает, что исполнил свои обязательства перед банком. Но через год-два-три выясняется, что оставалось погасить 10-20 рублей. Кредит считается открытым, а просрочка исчисляется годами.

Невыплата полностью. Из-за халатности или должностных преступлений работников банка, заемщик «выпадает из поля зрения» службы безопасности. Когда про него вспоминают, срок давности истек. Формально банк не имеет права идти в суд или перепродавать долг. Его списывают на убытки. Заемщику остается безнадежно плохая кредитная история. В дальнейшем ни один банк не даст ни рубля в долг.

Ошибки банковского персонала, сбои программного обеспечения, хакерские атаки. По разным причинам может оказаться, что данные разнесены на однофамильца, тезку или вообще постороннего человека.

Вариантов снижения личного рейтинга заемщика много

Важно: способа, как очистить кредитную историю в общей базе, не существует. Об этом и будем говорить ниже

Как убрать плохую кредитную историю в банке и не стать жертвой мошенников

Популяризация ссуды повлекла за собой появление мошенников, предлагающих полное удаление КИ. Мошенники представляются сотрудниками БКИ и предлагают помощь нерадивым должникам. Стоимость услуг составляет от 10 тысяч рублей. Для этого запрашивают:

- паспортные данные и ксерокопии документов;

- подробную информацию о микрокредитах (копия договоров и чеков оплаты, если таковые имеются).

Так наводятся подробные справки о человеке, и мошенники выписывают поддельный бланк. На самом деле, ничего не меняется и тем более, не удаляется, а предоставленный документ – обычная бумажка. Факт обмана вскроется в момент, когда банк откажет в выдаче ссуды, а вы окажетесь в «черном списке» неплательщиков.

Следует понимать, что предоставлять сведения, а также вносить изменения в реестр можно только с письменного согласия клиента. Поэтому те, кто утверждает наличие доступа к единому реестру и полномочий на изменение положения выступают обычными мошенниками.

Существуют случаи, когда сотрудники БКИ действительно редактировали записи займов определенных людей. За денежное вознаграждение люди нарушают закон и заведомо идут на преступление. Но следует понимать, что все материалы продублированы на резервном носителе и в любой момент могут быть восстановлены.

Поэтому такие действия это не только прямое нарушение закона, но и желаемого результата не принесут. Кроме того, нулевой рейтинг у потенциального заемщика ставит его практически на один уровень с человеком из «черного списка».

Важно! Такие действия считаются мошенничеством, и согласно ст. 159 УК РФ наказывают штрафом, административной или уголовной ответственностью

Также в интернете можно найти множество пиратских программ. Основными целями таких программ выступают такие, как:

- очистить КИ онлайн;

- взломать информационную базу;

- удалить конкретную информацию.

На деле, программы не имеют никакого доступа к информационному хранилищу и являются обычной компьютерной игрушкой. А их реализация – один из разновидностей мошенничества.

Очень важно ответственно подходить к взятию даже небольшой суммы, стараться не допускать просрочек, чтобы не попадать в «черный список». Тем более не стоит прибегать к сомнительным уловкам

Они не только неэффективны и не гарантируют результат, но и противозаконны. Согласно ст.159 УК РФ такие действия считаются мошенническими, и крайняя мера наказания – лишение свободы. Кроме того, те граждане, кто пользовался услугами мошенников, становятся соучастниками преступления и также понесут наказание.

Более правильным решением станет соблюдение норм законодательства и организация новой финансовой жизни легальными способами.

Как исправить информацию в БКИ

Законно изменить информацию, указанную в кредитной истории, получится лишь в том случае, если она ошибочна. Тогда стоит обратиться в организацию, которая передала эти сведения. Если банк по каким-то причинам отказывает в исправлении, заемщик вправе обратиться напрямую в БКИ.

Но этот способ действует только в случае, если информация в БКИ недостоверна. Если информация верна, но негативна, то вариантов почистить КИ, нет. Можно лишь продемонстрировать кредиторам платежеспособность, оплатив текущие задолженности. Допустимыми в кредитной истории считаются исправленные редкие просрочки платежей сроком до 30 дней.

Сегодня на досках объявлений в Москве и по всей стране встречается огромное число предложений от фирм, которые обещают, что помогут быстро и по низким ценам (в среднем от 10 тысяч рублей) очистить неблагоприятную историю по кредитам. Ни в коем случае не стоит соглашаться на такие предложения, так как они противозаконны и неэффективны.

Способы и последствия исправления КИ

Единственный способ законного исправления кредитной истории — своевременная оплата новых кредитов. Однако, если заемщик пошел другим путем, возможны два варианта:

- Незаконное очищение истории по кредитам. Такие действия способны обеспечить вам уголовную статью. Либо действия мошеннических лиц не помогут удалить сведения, а вы лишитесь потраченных на их «услуги» денег. Ведь все личности, предлагающие удалить кредитную историю за деньги — мошенники. У них нет доступа к государственным данным.

- Рабочий способ избавиться от плохой кредитной истории – это доказать, что запись в КИ — ошибка банка и фактически гражданин не оформлял никаких кредитов, не брал никаких долговых рассрочек. А если брал, то погасил без просрочек и согласно графику. Тогда кредитное досье могут изъять из базы.

Для этого нужно:

- Обратиться в предоставивший в БКИ неверные сведения банк с требованием удалить ошибочную запись.

- Обратиться напрямую в бюро, хранящее кредитную историю в общей базе с документальным подтверждением, указывающим на ошибочность сведений в КИ.

- Обратиться в суд. Судебное заседание инициируется после того как гражданин предоставит полный пакет документов и справок, о том, что он не оформлял никаких займов. В документации отражаются сведения, которые доказывают ошибку банка о выданном и просроченном кредите.

Получить помощь юриста

по исправлению ошибки в БКИ

Что такое кредитная история

Кредитная история (КИ) заводится на каждого заемщика. И от ее качества зависит вероятность одобрения банком кредита

Стоит выделить ряд других случаев, когда организации (а не только банки) обращают на нее внимание — к примеру, в России крупнейшие компании проверяют КИ соискателя при приеме на работу

Кредитной историей называются сведения, характеризующие гражданина как заемщика и описывающие исполнение им обязательств по кредиту. Сбор и хранение КИ основаны на федеральном законе «О кредитных историях».

Сведения в них подают (и запрашивают) следующие организации:

- любой банк или МФО при выдаче займа физическому лицу обязаны подавать информацию в БКИ;

- в досье также попадает информация о признании банкротом физлица;

- долги по ЖКХ и штрафы тоже влияют на формирование кредитного досье, особенно если задолженность взыскивалась в судебном порядке.

Сегодня все финансовые организации: от крупнейших федеральных банков, до крошечных МФО обязаны передавать данные по кредитному досье как минимум в одно бюро.

Чтобы узнать свою историю по займам самостоятельно, граждане вправе отправить запрос на предоставление информации при помощи 2 вариантов:

- Отправить запрос в бюро кредитных историй (БКИ).

- Обратиться в банк, где был открыт или погашен последний займ.

Пример заявки в одном из официальных БКИ

Узнать, как списать задолженность

по кредитам

Где хранится кредитная история?

На текущий момент времени в России работает 16 БКИ. Часть действует только на территории России, часть относится к международным, например, Эквифакс Кредит Сервисиз. Последняя структура базируется в США. Гарантия благонадежности и конфиденциальности — более 800 млн. клиентов по всему миру.

В соответствии с действующим законодательством каждый банк обязан иметь действующий договор о сотрудничестве, как минимум, с одним Бюро кредитных историй. Чаще всего информация размещается в 3-4-5 структурах. Вероятность, что о просрочках заемщика в прошлом никто не узнает, ничтожно мала.

Бюро кредитных историй — коммерческие структуры. Они получают плату от банков за размещение информации и от рядовых граждан за ее проверку. В свою очередь БКИ обязаны сообщать в Центральный каталог кредитных историй сведения о том, чьи конкретно КИ у них хранятся. Это упрощает документооборот для конечного потребителя информации.

ЦККИ или Центральный каталог кредитных историй — подразделение Центробанка РФ. Оно не занимается хранением конкретных данных о заемщиках, но здесь можно узнать, в каком бюро содержатся нужные сведения.

Заемщик, обращаясь в банк, дает свое согласие на обработку персональных данных. После этого займодавец имеет право запрашивать кредитную историю в БКИ. Формально можно и отказаться от этой процедуры. Но отказ в выдаче денег практически неминуем.

Кто отслеживает кредитную история заемщика

В основном КИ заемщика, рассматривают банки при выдаче нового кредита. Если в прошлый раз заемщик вносил плату по кредиту нерегулярно, допускал просрочки, получая за них штрафы, то возникает маленькая вероятность, что банк одобрит новый займ. Неохотно одобряют кредиты и тем, у кого информации по кредитам нет.

Однако тем, у кого благоприятное кредитное досье, есть шанс получить выгодные условия кредитования. Это касается всех видов кредитных продуктов, за исключениями микрозаймов — часто МФО выдают их даже без проверки КИ.

При оформлении кредитного продукта каждая кредитная организация проверяет нового или старого клиента по умолчанию. Для проверки менеджеры просят клиента дать одобрение в виде письменного соглашения на получение сведений о КИ. При несогласии гражданина банк не вправе проверять информацию. Но и в выдаче кредита тогда часто следует отказ.

Если клиент соглашается на получение банком сведений об истории по займам, то работники при выдаче решения основываются на полученной из кредитного досье информации.

В полученных сведениях сотрудники банков изучают:

- частоту выплат;

- задержки, просрочки;

- другие сведения, которые формируют итоговую картину о клиенте.

При многочисленных задержках и просрочках в прошлом банк вправе отказать клиенту в выдаче займа. При положительной кредитной истории кредит часто выдают без проблем — откажут лишь при запредельной кредитной нагрузке.

Кроме того, к кредитной истории обращаются страховые агенты. Неплатежеспособность провоцирует дополнительные траты при оформлении ОСАГО или КАСКО. Работодатели сегодня тоже анализируют кредитную историю, так как она показывает ответственность и организованность соискателя.

Что будет с кредитной историей

после банкротства

Как запросить кредитную историю

-

Через интернет — самый быстрый способ проверки кредитной истории. Еще совсем недавно процедура запроса и получения кредитной истории была сопряжена со значительными усилиями. Проще всего это было сделать лично, обратившись в соответствующий офис бюро с паспортом. С развитием цифровых технологий и сервисов осуществить проверку можно онлайн, не выходя из дома.

Для этого нужно зарегистрироваться на сайте НБКИ (а если у вас есть подтвержденная регистрация на сайте «Госуслуги», то лучше воспользоваться ей) и сделать запрос.

Кредитная история станет доступна к скачиванию в виде электронного документа, подписанного ЭЦП бюро. Весь процесс получения занимает не больше 2-3 минут.

Кроме того, для субъекта кредитной истории предусмотрена возможность направить запрос, подписанный усиленной квалифицированной электронной подписью, на электронную почту бюро. - В офисе НБКИ. Если у вас нет доступа в Интернет стоит воспользоваться несколькими альтернативными способами заказа кредитной истории. Во-первых, можно лично прийти в офис НБКИ, работающий с заемщиками, и получить историю на месте. Правда, доступно это только жителям московского региона.

- Через партнера НБКИ. Проще всего это сделать через отделения банков, каждый из которых связан с бюро договором об оказании информационных услуг. Все, что понадобится для этого, – паспорт и заявление. Правда, ответа придется подождать минимум несколько дней.

- Через «Почту России». Запрос кредитной истории можно направить в НБКИ по почте заказным письмом, для чего заявку на получение кредитной истории нужно заверить у нотариуса. Также доступна услуга отправки телеграммы в адрес НБКИ. В этом случае идентификацию субъекта проводит сотрудник отделения связи, после чего вносит в телеграмму соответствующий текст о том, что личность обратившегося установлена.

! Когда кредитная история проверяется в первый раз лучше сперва запросить в Центральном каталоге кредитных историй, который находится в Банке России, полный список бюро, где хранится нужная информация. Это делается через портал государственных услуг, в разделе «сведения о бюро кредитных историй». Портал выдает в течение часа полный список БКИ, где хранятся кредитные истории заемщика.

Запрашивать и проверять нужно все кредитные истории (к счастью, их не может быть много)

Это важно, потому что некоторые кредиторы могут передавать информацию только в те БКИ, с которыми у них есть договор

Чем больше кредитов – тем больше вероятность, что при получении истории только в одном бюро записи в других могут остаться незамеченными.

Вам также может быть интересно:

Как получить заем с плохой кредитной историей

Как удалить кредитную историю из базы данных: как она формируется и на что влияет

Основная цель ее создания – выявление недобросовестных кредитозаемщиков. Таким людям отказывают в получении нового займа даже в самых маленьких размерах, а если и выдают, то на особых условиях с завышенной ставкой. Попасть в «черный список» неплательщиков можно в следующих случаях:

Должник просрочил платеж более чем на 30 дней. Но в случае непредвиденных обстоятельств (болезнь, несчастный случай и пр.), банки идут навстречу своим клиентам и не вносят материалы в реестр. Но для этого необходимо представить подтверждающие документы (больничный лист, например).

Грубое нарушение – полное непогашение ссуды.

Многоразовые просрочки платежа на срок от 5 до 30 дней

Но даже в таких ситуациях многие финансовые организации не берут во внимание незначительную просрочку, особенно если заемщик в итоге полностью погасил микрозайм.

Даже КИ, в которой говорится о небольшой просрочке по платежам (не более 5 дней), считается подпорченной, хотя ее не всегда учитывают при выдаче нового микрокредита. Но при этом многие люди пытаются исправить ситуацию.

Также попасть в «черный список» можно по вине стороннего лица или невнимательности:

- Заем был погашен посредствам банковского перевода, и человек не учел комиссию. То есть займ остался открытым, хоть и с долгом в несколько рублей/копеек, а отсутствие платежей по нему делает из клиента неплательщика. Кроме того, даже незначительный долг считается поводом наложения штрафных санкций, которые будут увеличиваться. Во избежание таких ситуаций следует проверить свой баланс и запросить информацию о его состоянии через несколько дней после последнего платежа.

- Некомпетентность банковского сотрудника также может негативно повлиять на рейтинг. Из-за неправильно рассчитанной суммы последнего платежа ссуда не будет выплачена, следовательно, появится просрочка.

- Нюансы банковского перевода или технический форс-мажор. Например, последний платеж осуществлен в последний день, указанный в договоре, еще и в пятницу. Согласно специфике банковской работы, средства будут зачислены на счет только в понедельник, то есть появится просрочка, хоть и не большая.

Также существуют факторы, не связанные с погашением долга, но выступающие причиной для попадания в «черный список»:

- иски против лица о различных мелких нарушениях;

- судебные разбирательства против получателя ссуды;

- уголовные дела против заемщика.

Такие факторы оказывают негативное влияние на положение человека, даже если ранее он исправно исполнял все условия.