Обзор карт тинькофф с кэшбэком

Содержание:

- Дебетовая карта с кэшбэком

- Мобильный банк и приложение

- Когда кэшбэк не начисляется

- Преимущества и недостатки дебетовой карты Tinkoff Black

- Как воспользоваться кэшбэком и получить часть денег обратно?

- Условия кэшбэка по карте Тинькофф Блэк

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Начисление и списание

- Как пользоваться картой Tinkoff Black — настройка кэшбэка

- Tinkoff Black — что это такое?

- Карты с кэшбэком

- Как пользоваться картой?

- «Тинькофф Блэк» (Tinkoff Black)

- Tinkoff Platinum

Дебетовая карта с кэшбэком

Tinkoff Black – карта, обещающая не только кэшбэк, но и процент на остаток по счёту.

Бонусы начисляются по следующей схеме:

- 1% при оплате любой покупки;

- 5% в трёх выбранных категориях;

- от 3% до 30% у партнёров банка.

Максимальный кэшбэк – 3000 руб. в месяц за обычные покупки и 6000 руб. в месяц за покупки по специальным предложениям. Если клиенту удалось получить бо́льшую сумму кэшбэка за покупки у партнёров банка, сумма превышения будет зачислена в следующем месяце. Превышение суммы бонусов за обычные покупки сгорает.

Если клиент выбрал иностранную валюту, кэшбэк не может превышать 100 долларов или евро. Сумма округляется до сотых. Вознаграждение в рублях округляют до целого числа в меньшую сторону.

Заработанная сумма зачисляется на счёт в конце расчётного периода. Тинькофф пришлёт выписку с полной информацией.

Процент на остаток по карте

5% годовых начисляется на остаток до 300 000 руб. Обязательное условие для получения дохода по карте Тинькофф Блэк – минимальная сумма операций 3000 руб. за месяц.

По карте Black Edition 5% начисляется на всю сумму рублёвого остатка.

На остаток по валютным счетам начисляется 0,1%, если баланс не превышает 10 000 долларов или евро. Процент не начисляется, если клиент не оплатил в расчётном периоде ни одну покупку картой.

Подробнее о Tinkoff Black

Клиент может выбрать один из двух тарифов: Black или Black Edition. Любая карта может быть мультивалютной.

Различия пластика в следующем:

таблица скроллится вправо

| Параметр | Black | Black Edition |

|---|---|---|

| Стоимость обслуживания рублёвой карты | 99 руб. в месяц или бесплатно | 1990 руб. в месяц или бесплатно |

| Оповещение об операциях | 59 руб. в месяц | бесплатно |

| Пополнение карты наличными через партнёров | бесплатно до 300 000 руб. в месяц, до 10 000 в валюте | бесплатно до 500 000 руб. в месяц, до 10 000 в валюте |

| 2% от суммы превышения | ||

| Снятие наличных в сторонних банкоматах | бесплатно до 150 000 руб. в месяц при сумме операции от 3000 руб. | бесплатно до 500 000 руб. в месяц |

| 90 руб. при сумме операции менее 3000 руб. | ||

| Снятие наличных в банкоматах Тинькофф | бесплатно до 150 000 руб. в месяц | бесплатно до 500 000 руб. в месяц |

| 2%, мин. 90 руб. на сумму превышения | 2% на сумму превышения | |

| Перевод на карту другого банка с помощью сервисов Тинькофф | бесплатно до 20 000 руб. в месяц | бесплатно до 50 000 руб. в месяц |

| 1,5%, мин. 30 руб. на сумму превышения |

Карта Black может обслуживаться бесплатно, если:

- остаток на счёте клиента составляет минимум 30 000 руб.;

- у держателя есть действующий кредит в банке;

- на имя владельца счёта открыт вклад на 50 000 руб. и более.

Black Edition бесплатна, если оплачивать картой покупки на сумму от 200 000 руб. в месяц или открыть счёт (накопительный, брокерский) либо вклад на сумму от 3 млн руб.

К премиум карте прилагается персональный менеджер, консьерж-сервис от Prime и автоконсьерж от Alfred. Сотрудники помогут провести платёж, организовать поездку, доставят автомобиль в автосервис и решат практически любой другой вопрос.

Мобильный и интернет-банк бесплатны. После оформления заявки карту доставят в течение 1-2 дней.

Карта обслуживается бесплатно. За оповещение об операциях платить также не нужно.

Мобильный банк и приложение

Мобильное приложение Tinkoff – это круглосуточный доступ к балансу счета, а также ко всем вашим финансовым операциям. Можно устанавливать лимиты по карте и контролировать расходы.

Пользование мобильным банком Тинькофф позволяет не только самостоятельно открывать вклады, но и ставить цели – определять суммы, которые вы накапливаете и не можете просто так потратить. Помимо прочего, пользователям мобильного банка Тинькофф доступны такие возможности:

- заказ справки об остатке на счете для поездки за границу («Еще» – «Инфо» – «Заказ справок»);

- подписки на ЖКХ (оплата жилищно-коммунальных услуг без комиссии и необходимости искать офис или специальные терминалы);

-

бронирование столиков в ресторанах (с кэшбэком до 20%);

возможность сгенерировать QR-код для отправки определенной суммы денег человеку, у которого нет карты (код можно отправить через мессенджер – получатель сможет отсканировать его прямо у банкомата и получить наличные);

чат-бот и мгновенная связь с оператором;

Когда кэшбэк не начисляется

Нужно понимать, что возврат идет не за все траты. И вот список операций, на которые кешбек не распространяется.

Пополнить карту

Не важно, наличными деньгами через банкомат или вы сами (или вам кто-то) перевел с карты на карту.

Снять деньги. Да, снятие наличных не относится к тратам (покупкам).

Финансовые операции в других банках (в чужих банкоматах или терминалах)

Допустим, оплата услуг Сбербанка, взнос на депозит Альфабанка, и в таком духе).

Перевести с карты физлицу. Межбанк или перевод с карты на карту.

Операции со следующими MCC (Merchant Category Code — код, обозначающий различные виды услуг): 4812, 4813, 4814, 4816, 4829, 4900, 6012, 6050, 6051, 6529, 6530, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540, 7299, 7311, 7372, 7399, 7995, 8999. При совершении оплаты, MCC код магазина сохраняется в базе данных банка. Такие коды запрещены, потому что это невыгодно для банка.

Преимущества и недостатки дебетовой карты Tinkoff Black

Дебетовая карта с кешбэком Тинькофф Блэк имеет ряд ощутимых достоинств:

- снимать финансы можно в банкомате абсолютно любой банковской организации;

- комфортный и выгодный кэшбэк, дающий возможность значительно сэкономить;

- начисление денежных средств на остаток суммы;

- специальные программы и акции, при помощи которых можно оплатить покупки, переведя бонусные баллы в требующуюся валюту;

- программа страхования вкладов даёт возможность получить свои деньги до 1,4 миллиона рублей даже при банкротстве банка;

- приложение для мобильных телефонов позволяет отслеживать финансовые действия 24 часа в сутки, включая праздники и выходные, вне зависимости от места нахождения;

- оперативность получения карточки, весь процесс, начиная от заполнения анкеты и заканчивая доставкой карты, занимает максимум двое суток, причём для этого не нужно покидать стены дома или офиса;

- отличная система безопасности, вся информация содержится на отдельном сервере, защита которого осуществляется в несколько ступеней;

- во избежание возможности использования вашей карты мошенниками доступно установить ежедневное ограничение на снятие денег.

Как и любой банковский продукт, Tinkoff Black содержит ряд недостатков. Если на вашем счету находится сумма менее 30 тысяч рублей, за использование карты придётся заплатить 90 рублей в месяц. При зачислении cashback округление всегда происходит в меньшую сторону. О внесении изменений в существующие условия применения карты необходимо узнавать самостоятельно из-за отсутствия такой системы оповещения. Также по окончании расчётного срока получение процентов на остаток более определённой суммы невозможно. К минусам можно причислить комиссию за некоторые операции и связанный с этим риск вероятного овердрафта.

Мы рассмотрели карту с кешбэком Tinkoff Black как с положительной, так и с отрицательной стороны. Пользоваться ею или нет – решать потребителю. Данная финансовая организация насчитывает множество положительных отзывов в сети. Людей привлекает возможность получить выгодный возврат средств и снимать деньги без комиссии. К отрицательной стороне можно отнести небольшой выбор категорий с повышенным cashback, ограничения по перечислению и наличие некомпетентных сотрудников, которые, впрочем, есть в любой сфере.

В заключение стоит отметить, что возврат денег в рублях возмещает комиссию от 10 тыс. рублей каждый месяц. При увеличении денежного оборота на «пластике» выгода от его использования возрастает в разы.

Как воспользоваться кэшбэком и получить часть денег обратно?

Поскольку партнеры тинькофф банка позволяют производить кэшбэк, этим нужно пользоваться.

Для этого следует:

- Через интернет попасть в индивидуальный кабинет.

- Посмотреть все совершенные транзакции.

- Если напротив какой-то выполненной операции есть слово «компенсировать», на него нужно нажать.

Этих несложных манипуляций через интернет достаточно для того, чтобы активизировать кэшбэк и вернуть часть потраченных денег.

Обычный и повышенный кешбек позволяет возвратить до 6000 руб. Если эта сумма за месяц превышается, она не зачисляется. Кешбек в виде рублей и баллов требует своевременного использования.

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

Начисление кэшбэка по категории «Рестораны»Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Начисление и списание

Система поощрения «Tinkoff Black» за последние годы несколько раз изменялась и имеет определенные хитрости, о которых важно узнать клиентам

Правила начисления бонусов

Использование баллов.

При расчете карточкой за покупки банковская автоматическая система идентифицирует вид расходов по МСС коду, присвоенному торговой точке. За операции, совершенные по карте, клиент получает премии в соотношении: 1 бонус – 1 рубль. При расчете вознаграждений банк умножает потраченную сумму на коэффициент, установленный для конкретной операции.

| 1% | Оплата любых услуг и товаров по безналичному расчету. |

| 5% | Оплата товаров и услуг из списка особых категорий. |

Начисление скидок по спецпредложениям возможно в фиксированной сумме или в процентах от потраченных средств. Результат расчета округляется в меньшую сторону до целых чисел, и полученная сумма начисляется клиенту.

За весь расчетный период банк может начислить не более 3 тыс. бонусов. Сумма, превышающая установленный лимит, сгорает и не переходит на следующий квартал.

Причины списания бонусов

Тинькофф оставляет за собой право аннулировать кэшбэк по карте, если ее держатель:

- замечен в злоупотреблении программой;

- нарушил правила программы лояльности;

- получил лишние бонусы в результате ошибки оператора.

Списание премий производит банковский сотрудник. Их размер не должен превышать количество бонусов, начисленных за расчетный период. Тинькофф может исключить из программы клиентов, которые злоупотребляют привилегиями или совершают мошеннические действия.

Активация повышенного кэшбека

Акции.

Банк ежеквартально устанавливает группы товаров с кешбеком до 5%. Для каждого клиента предлагаются свои категории в зависимости от его трат. Ознакомиться с предложенным списком и выбрать 3 подходящих варианта можно в личном кабинете интернет-банкинга.

Для этого необходимо войти в систему с помощью логина и пароля и выполнить следующие настройки:

- Выбрать необходимую карточку и нажать кнопку «Подключить повышенный cash back».

- Открыть раздел «Выбрать категории».

- Развернуть предложенный банком список и отметить от 1 до 3 пунктов. Нет необходимости указывать сразу 3 категории, их можно выбирать в течение всего квартала.

- Нажать кнопку «Сохранить».

Быстро ознакомиться с выбранными категориями позволяет кнопка «Бонусы», расположенная в главном меню.

В интернет-банке клиенту доступны сведения: период и процент начислений, максимальный срок подключения остальных категорий, наличие спецпредложений и другая информация. Изменять выбранные настройки не разрешается. На следующий квартал банк предложит новые категории кэшбэка от Тинькофф для выбора подходящих вариантов.

Ограничения по бонусной программе

Премиальные программы Тинькофф Банка не распространяется на следующие операции с карточкой:

- внесение средств на карт-счет любым способом;

- получение денег наличными в банкомате или кассе;

- пополнение электронного кошелька;

- расходные операции в других финучреждениях, указанных в списке на сайте Тинькофф;

- перевод средств любым способом с карточки, подключенной к программе;

- расчет за покупки через онлайн-банкинг в разделе «Платежи и переводы»;

- операции с запрещенными МСС кодами, обозначенными в условиях бонусной программы.

Кэшбек не распространяется на операции, совершенные в электронном сервисе или на сервисе Card2Card от Тинькофф.

Как пользоваться картой Tinkoff Black — настройка кэшбэка

Главным преимуществом карты стандарта «Black» от банка Тинькофф является то, что деньги будут возвращены на счет клиента в виде денежных средств

Важно знать, что в других тарифных планах и пакетах других банков-конкурентов система кэшбэка работает по принципу бонусов, которые потом можно потратить лишь при определенных условиях

Подобная система не всегда приносит выгоду клиенту, ведь некоторые банки могут предлагать потратить «бонусные» деньги на оплату авиабилетов или скидку на услуги салонов красоты, которыми держатель карты попросту не пользуется.

Рассмотрим принцип действия услуги кэшбэка от Тинькофф банка более детально. Первым делом следует сказать несколько слов о том, при каких условиях будут начисляться «бонусы». Держатели карты Black будут приятно удивлены тем, что кэшбэк будет начисляться практически за все покупки и оплаты услуг в обычных или онлайн магазинах.

К таким операциям не относятся расходы по карте, которые были выполнены через меню «Платежи и переводы» в личном кабинете клиента. Иными словами, нельзя будет получить возврат, если клиент просто кому-то переведет деньги на другой банковский счет.

В условиях обслуживания физических лиц написано, что клиент может получать 1% кэшбэка от всех покупок на свой счет. Тут нужно читать внимательно, чтобы заметить детали.

Для того, чтобы узнать, сколько на данный момент получено денежных средств с кэшбэка, потребуется зайти в свой личный кабинет. Затем в меню управления банковским счетом выбрать раздел «Карты».

Tinkoff Black — что это такое?

Тинькофф Блэк — это самая популярная банковская карта, которая предоставляет возможности для своих клиентов оплачивать товары и услуги, пополнять и переводить средства, осуществлять накопления. На ней вы можете открывать рублевые счета и счета в иностранной валюте. Она мультивалютная и позволяет содержать до 30 счетов в разной валюте. Таким образом, вы можете расплачиваться картой за границей также, как и на родине без комиссий.

Чтобы получить карту не нужно посещать банк, достаточно заполнить заявку онлайн и сотрудник привезет вам ее домой. Услуга доставки – бесплатна. Стоимость обслуживания при наличии на счете 30 000 руб. или открытом вкладе составляет 0 рублей. В остальных случаях обслуживание составит 99 руб. в месяц.

Карты с кэшбэком

Существует несколько видов карт Тинькофф с кэшбэком, различающихся между собой условиями.

В первую очередь называют разделение карт на дебетовые и кредитные.

Дебетовая карта привязана к основному счету своего держателя и позволяет распоряжаться только теми средствами, которые есть на счете.

Кредитная карта позволяет пользоваться деньгами банковской организации в пределах установленного лимита. При этом существует льготный период: если в течение этого времени клиент успевает вернуть всю сумму, то переплаты не будет.

Black

По мнению большинства клиентов, максимально удобной и выгодной дебетовой картой считается Tinkoff black.

В списке ее особенностей можно назвать следующие условия:

- Каждый месяц клиенту начисляется бонус в размере 7% от той суммы, которая осталась на счете.

- Объем cashback начисляется в установленных рамках. Это от 3 до 30% за покупку товаров у партнеров банка, 5% — за приобретение товаров из категории с повышенным кэшбэком и 1% — за все другие покупки, оплаченные картой.

- При наличии остатка на конец года начисляется 6% от суммы на счете в рублях (или 0,1% в случае с валютным счетом).

При оформлении карты блэк клиент Тинькофф банка может на свое усмотрение выбрать валюту счета (рубли, евро или доллар).

Банк предлагает бесплатное обслуживание карты Тинькофф с кэшбэком, если у клиента есть:

- кредит в этом банке;

- открытый депозит;

- сумма на счете в размере от 30 000 рублей.

Для всех остальных ежемесячное обслуживание стоит 99 рублей.

Информацию о совершенных операциях покупок с Тинькофф блэк и начислении кэшбэка можно узнать в мобильном приложении или в личном кабинете интернет-банка.

Суммы от 3000 рублей можно получить без комиссии. Оформление карты блэк можно заказать в режиме онлайн. Для этого необходимо отправить заявку. Доставку банк обещает выполнить в течение 2 дней.

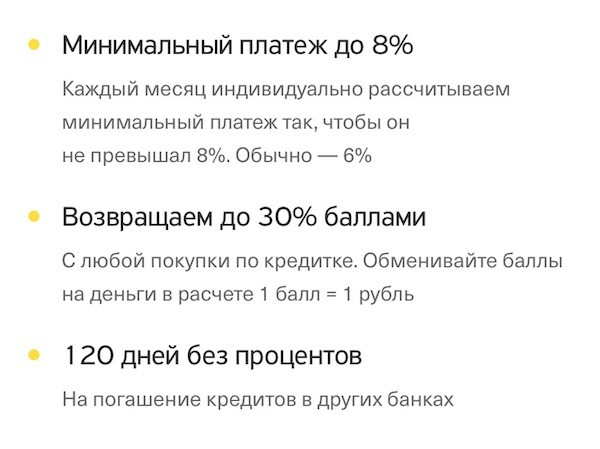

Platinum

Карта Platinum с cash back относится к категории кредитных. В отличие от дебетовой карты Тинькофф-кредитка позволяет совершать покупки в долг. Условия пользования этим банковским продуктом несколько отличаются:

- Кредитный лимит достигает 700 000 рублей. В каждом случае размер лимита устанавливается индивидуально.

- Льготный период (без переплаты) составляет до 365 дней при покупке у партнеров банка. Во всех остальных случаях — 0% переплаты при погашении за 55 дней.

- Минимальный платеж до 8% рассчитывается индивидуально (в большинстве случаев составляет 6%).

- Размер кэшбэка зависит от магазина, где совершена покупка. В категории партнеров банка предлагают получить кэшбэк до 30%. За любые другие покупки объем бонусов — 1%.

Все начисленные бонусы можно тратить на оплату счета или покупки. Снятие их в виде наличности не предусмотрено.

Лимит по кэшбэк карте Platinum можно использовать для погашения кредитов в других банковских организациях. Проценты за такое использование не начисляются в течение 120 дней.

При снятии денег в любом банкомате оплачивается комиссия в размере 290 рублей +2,9% от снимаемой суммы.

Годовое обслуживание такой карты стоит 590 рублей.

Aliexpress

Тем, кто часто совершает покупки на АлиЭкспресс, стоит выбрать специализированную кредитную карту Тинькофф Aliexpress с выгодными условиями использования:

- Максимальная сумма лимита достигает 700 000 рублей. Для каждого клиента лимит устанавливается индивидуально.

- Льготный период погашения — 0% в течение 55 дней.

- Кэшбэк 3% с покупок на AliExpress. При оплате картой в ресторанах, аптеках и на заправках размер бонусов составляет 2%. Любые другие покупки при оплате картой позволяют установить кешбек в размере 1%.

- Полученный кэшбэк можно использовать для оплаты покупок на АлиЭкспресс стоимостью от 500 рублей.

- При покупках процентная ставка составляет 15-29,9% годовых. При снятии денег в банкоматах ставка достигает 29,9-39,9%.

Минимальный платеж будет рассчитан для держателя карты индивидуально, но он не превысит 8% от суммы задолженности.

При снятии наличных в банкоматах комиссия будет достигать 390 рублей.

Стоимость обслуживания кредитки AliExpress равна 990 рублей в год.

Как пользоваться картой?

Теперь давайте я подробнее расскажу как же пользоваться картой Tinkoff Black

оплачивать услуги

Оплата товаров и услуг

Оплачивать товары можно в магазинах, в которых есть терминалы. Кассир вбивает в терминале сумму оплаты, а покупатель вставляет карту в терминал. Если на терминале есть функция бесконтактной оплаты – достаточно приложить карту к терминалу. Терминал может запрашивать пин-код. Данную функцию может отключить либо подключить через мобильное приложение или в личном кабинете. Чтобы функция начала работать, нужно дважды проверить баланс, либо дважды оплатить покупку.

Пополнение

Существует несколько способов пополнения карты.

Наличными в банкоматах

Внести наличные на Tinkoff Black можно в любом банкомате, однако чтобы не платить комиссию, лучше всего это делать в банкомате Тинькофф – без комиссии и без контактно (через смартфон или по QR-коду), и в банкоматах партнеров банка. Пополнение карты у партнеров без комиссии имеет ограничение – 150 000 руб. в течении расчетного периода. При превышении лимита комиссия составит 2%.

С карты другого банка

Пополнение возможно в мобильном приложении или личном кабинете через сервис «Перевод с карты на карту». Комиссия не взимается.

Банковский перевод

Пополнение осуществляется в любом банке без ограничений и комиссий.

Снятие наличных со счета без комиссии

Снять деньги без комиссии с Тинькофф Блэк можно в двух случаях:

- Снятие через банкомат Tinkoff. Лимит снятия наличных за расчетный период составляет 500 000 ₽

- Снятие в банкоматах других банков суммой не менее 3000 ₽ Лимит снятия – 100 000 ₽

Способы проверить баланс

Узнать остаток на счете можно следующими способами:

в личном кабинете:

- в мобильном приложении на главной странице;

- по тел. горячей линии 8-800-555-10-10. Также через звонок на горячую линию вы можете настроить функцию получения выписки по счету на вашу электронную почту.

- по смс. Необходимо отправить смс с телефона, к которому карта привязана сообщение «баланс****», где **** — последние цифры номера карты на номер 2273. В ответ вы получите смс с остатком на денег на счете.

«Тинькофф Блэк» (Tinkoff Black)

Это — Юрий Гагарин в мире кэшбэка. В 2015 году миллионы россиян узнали о том, что такое «кэшбэк», именно из той самой рекламы от «Тинькофф». Вот как это было:

Что предлагает в плане кэшбэка:

- Возврат 1% на все покупки по карте.

- Возврат 5% на 3 избранные категории. Вы выбираете их каждые 3 месяца.

- Возврат до 30% в магазинах-партнерах

Я пользуюсь «Блэк» с 2016 года, и хорошо знаю, как работает кэшбэк-программа по «Тинькофф».

«Тинькофф» выплачивает кэшбэк каждый месяц — и делает это рублями, а не «фантиками». В моем случае обычно выходит примерно 500 рублей. Если умножить их на 12 месяцев, получим уже ощутимую сумму — ₽6 000. За эти деньги уже можно купить недорогой смартфон или пару единиц бытовой техники. Мелочь, а приятно. Вот они, деньги из воздуха! :).

Про 1%

Из песни слов не выкинешь — есть у карты один небольшой недостаток. 1%-то дают, конечно… но только от 100 рублей. Купили капучино в «Макдоналдсе» за 99 рублей — кэшбэк не получите. Не злишься только потому, что понимаешь — 1 рубль от 100 «погоды не сделает», хорошая экономия здесь идет на другие покупки.

Про 5% кэшбэка

Конечно, повышенный кэшбэк на Пятерочки / Магниты и гаджеты выдают, скажем так, редко. Но интересные категории всё равно есть! Например, прямо сейчас я выбрал 3 новых категории — Кино, Спорттовары и Транспорт. Можно закупиться в Спортмастере, кататься на такси, ездить по платным дорогам, сходить кучей-малой в кино и получить назад сразу 5%. По-моему, совсем неплохо.

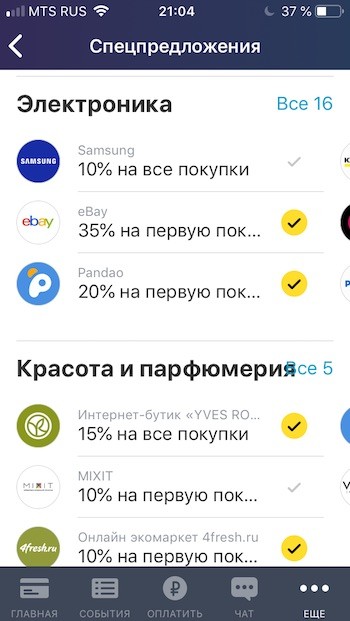

Про «до 30% по спецпредложениям»

Пожалуй, самая сильная сторона «Тинькофф Блэк».

Как это работает:

Заходите в специальный раздел со скидками (Ещё — Бонусы — Спецпредложения — Все 108) и выбираете нужный оффер — в Популярном или в конкретном разделе. Вот, например, в Электронике, а также в Красоте и парфюмерии сейчас очень хорошие скидки:

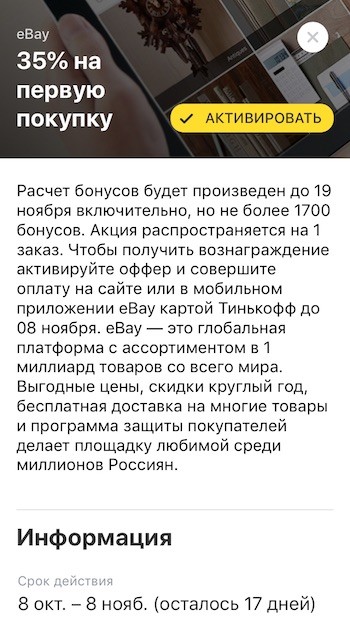

Переходим на страницу спецпредложения и читаем условия акции. В случае с eBay всё просто — нужно активировать оффер (нажать на желтую кнопку справа вверху) и расплатиться за первую покупку картой Tinkoff до определенной даты:

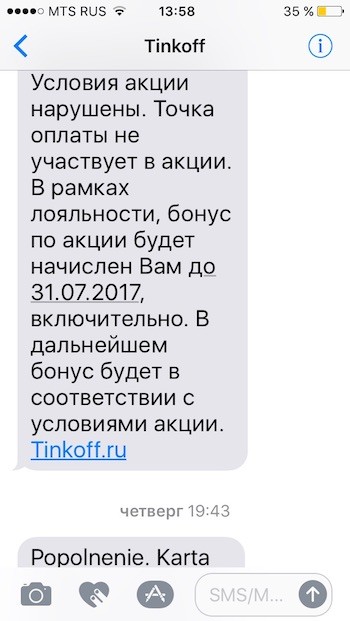

В итоге банк ожидаемо вынес решение в мою пользу — я же не виноват в раздолбайстве Бургер Кинга, а условия акции были выполнены.

Что ещё есть у Tinkoff Black:

Акция: при заказе карты до 31 октября дают 10% на остаток до ₽300 000. Для сравнения, обычная ставка — 6%.

- Бесплатное снятие наличных в банкомате от ₽3 000 до ₽300 000.

- Возможность снять деньги без карты — если у вас с собой есть смартфон, а Tinkoff Black привязана к Google Pay, Samsung Pay или Pay, то банкомат считает данные карты прямо с гаджета.

- Бесплатное пополнение с других карт, через Связной, Евросеть и множество других компаний-партнеров.

- Бесплатные переводы на карты других банков (до 20 000 рублей в месяц, далее 1,5% сверху).

- Выгодный обмен валют — карту можно превратить в мультивалютную и менять рубли на 30 мировых дензнаков. А если обменивать в будни с 10 до 18:30 мск, то будет самый выгодный курс, максимально приближенный к биржевому (с разницей всего в 0,25%).

- Бесконтактные платежи (Android Pay, Apple Pay, Samsung Pay).

Tinkoff Platinum

«Универсальный солдат» и лучшая кредитка «Тинькофф-Банка» по мнению самой компании. И у неё тоже есть кэшбэк! Правда, самое крутое в этой карте другое (см. раздел «Что ещё есть у Tinkoff Platinum»).

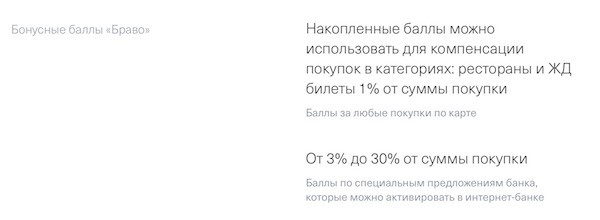

По «Платинум»-карте действует специальная cashback-программа, она называется «Браво» и имеет следующие

Параметры:

1% от покупок по карте возвращается бонусами Браво. 1 Бонус = 1 Рублю.

3-30% от покупок, если активировать спецпредложение от «Тинькофф» в личном кабинете

Кроме транзакционных (за покупки) бывают и призовые баллы — за участие в рекламных мероприятиях банка.

Баллами можно компенсировать полную (и только полную) стоимость покупки в ресторанах, цену ЖД-билета, покупки у партнеров, расходы на банковские услуги по карте

Важно: возмещаются расходы только за последние 90 дней, плюс не должно быть долгов по платежам.

Максимальное количество баллов в месяц — 6 000.

Срок действия баллов — 3 года.

Что ещё есть у Tinkoff Platinum:

Мега-крутая опция, такого нет больше нигде: 1 раз в год «Тинькофф» разрешает отправлять весь свой кредитный лимит на любую другую карту и 120 дней не платить проценты по «Платинуму»! Отличный вариант, если есть проблемы с другими кредитами или деньги нужны на что-то ещё;

- Беспроцентный период до 55 дней за обычные покупки и до 365 дней у партнеров;

- Кредитный лимит до ₽300 000;

- Недорогое обслуживание — 590 рублей в год. Кстати, тут есть маленький лайфхак: если вы пользовались «Платинумом» почти год, что-то покупали, на просрочку не выходили, то можно позвонить в банк и сказать, что уходите от «Тинькофф-Банка» в другую организацию, где условия будут поинтереснее. Чтобы оставить вас у себя, банкиры почти всегда переводят клиента на тарифный план 6.7, где платы за годовое обслуживание нет.

- Страховка — за 0,89% от суммы долга «Тинькофф» застрахует вас от потери трудоспособности или увольнения. Т.е., если клиент — не дай Бог — заболеет или потеряет работу, банк или реструктуризирует задолженность, или спишет её вовсе.