Прямые и косвенные налоги. какие налоги относятся к прямым и косвенным? примеры

Содержание:

- Преимущества и недостатки акцизного сбора

- Прямые и косвенные налоги: таблица

- К какому виду налогов относятся акцизы

- Прямые налоги

- Что включается в систему косвенных налогов государства кроме акцизов

- Что относят к косвенным налогам

- Сравнительный анализ

- Особенности

- В чем особенности «акцизного» налогообложения следующих товарных групп

- Особые случаи при расчете налога на прибыль

- налоги и их сущность. прямые и косвенные налоги.

- Исключения

- Косвенные и прямые налоги: примеры

- Прямогонный бензин

Преимущества и недостатки акцизного сбора

Как говорилось выше, в налоговой системе акциз выполняет регулирующую функцию по отношению к той продукции, которую правительство признало роскошью или вредящей здоровью граждан. Простым языком, акциз можно назвать завуалированным штрафом за приобретения данных товаров. По мнению законодательных органов, благодаря акцизу удаётся стабильно пополнять государственный бюджет, а также стимулировать производство и потребление подакцизной продукции в конкретном «адекватном» русле.

Но, на практике такой подход к решению вопроса объединяет в себе как положительные, так и негативные явления. По мнению экономистов и социологов, правительство должно пересмотреть применение акцизов, особенно их систематическое повышение. К примеру, постоянный рост цен на алкоголь и табак за счёт акцизов провоцирует то, что люди, приобретавшие данные товары, переходят на более дешёвые варианты.

В первую очередь речь идёт о контрафактных аналогах, которые отличаются более низким качеством и большим процентом брака. Касательно положительного эффекта, которого хочет достигнуть правительство, а именно снижения потребления вредящей здоровью продукции, это возможно только в долгосрочной перспективе.

Об этом говорит опыт большинства крупных и развитых государств. Чтобы добиться первых результатов, понадобится не менее 25 лет. За последнее время, страны, которым удалось добиться первых положительных изменений за счёт повышения акциза, это Швейцария и Италия. У способа борьбы за здоровье граждан с помощью акциза остаётся достаточно большое количество сторонников поэтому ставки стремительно увеличиваются каждый год.

Примерно такая же ситуация возникает с налогами на бензин и автомобили. Некоторые специалисты уверены в том, что к данному товару налог применён вполне обоснованно, так как автомобиль до сих пор остаётся роскошью для граждан, особенно, живущих в сельской местности. При этом, по мнению тех же законодателей, повышение налога со временем приведёт к уменьшению количества автомобилей на дорогах и переходу на производство авто на электродвигателях.

Заключение

Акциз – это регулирующий косвенный налог, применяемый к продавцам подакцизной продукции, но по факту, его выплачивают покупатели, так как он учтён в цене данного товара. На данный момент акциз остаётся одним из самых эффективных способов пополнения государственного бюджета. Такого положительного эффекта удалось добиться за счёт внедрения качественных контролирующих систем.

Прямые и косвенные налоги: таблица

Все действующие налоги и сборы по способу взимания бывают только двух видов. Эти виды налогов: прямые и косвенные. Для наглядности представим группировку в виде таблицы.

Итак, классификация налогов по методу взимания:

|

Прямые |

Косвенные |

||

|

Наименование |

Описание |

Наименование |

Описание |

|

НДФЛ |

Взимается с дохода, который был начислен в качестве вознаграждения за труд физическому лицу. То есть с дохода гражданина удерживается 13 % (исключения — 9 %, 35 %) в пользу государства. В большинстве случаев НДФЛ удерживает работодатель сотрудника, то есть налоговый агент. |

НДС |

Представляет собой торговую наценку, которая применяется практически ко всем видам продукции, а также к услугам и работам, реализуемым на территории РФ. Помимо российских товаров, НДС включается в стоимость продукции, ввозимой на территорию России из других государств. Ключевая ставка по НДС — 18 % — устанавливается в большей части продукции. Однако чиновники предусмотрели льготные ставки в 10 и 0 %. |

|

ННПО |

Рассчитывается с прибыли, полученной организациями в отчетном периоде. Размер платы — 20 % в пользу государственной казны. Отметим, что налогооблагаемой базой признаются доходы, уменьшенные на сумму произведенных расходов. |

Акцизы |

Отдельный вид наценки, который включается в стоимость товаров, определенного рода продукции (бензин и топливо, спирт и алкогольная продукция, табачные изделия). Наценка устанавливается в фиксированном виде, причем отдельно для каждой категории товаров. |

|

Имущественный |

Определяется как процентная ставка к кадастровой и(или) оценочной стоимости имущества. Отметим, что имущество должно находиться в собственности граждан или организаций. Ставки определяются региональными властями в индивидуальном порядке для каждого субъекта РФ. |

Таможенные пошлины |

Устанавливается вне зависимости от стоимости и вида ввозимой продукции. Рассчитывается исходя из договоренностей, заключенных между РФ и странами-импортерами. Исчисляется на основании декларации, которую импортеры должны подать в течение 15 дней с момента ввоза продукции на территорию нашей страны. |

|

Земельный |

Исчисляется по отношению к земельным участкам, переданным в собственность граждан и организаций. Порядок налогообложения устанавливают на муниципальном уровне |

Государственные пошлины |

Уплачивается за осуществление действий юридического характера. Установлены в фиксированном размере. |

|

Транспортный |

Размер налогового обязательства определяется в зависимости от мощности транспортного средства. Причем для разного рода объектов установлены отдельные фиксированные ставки. |

Лицензирование бизнеса |

Для получения разрешения на ведение отдельного вида деятельности субъекту необходимо пройти процедуру лицензирования. Стоимость лицензирования не зависит от ожидаемого дохода, наличия имущественных активов и прочих показателей. |

|

Специальные налоговые режимы (патент, УСН, ЕНВД, ЕСХН) |

Устанавливаются как процент от полученной прибыли либо к полученным совокупным доходам. Отдельные спецрежимы представляют собой фиксированный платеж в пользу государственного бюджета. |

К какому виду налогов относятся акцизы

Налоги и сборы являются важной частью системы налогообложения любого государства. При классификации налогов учитываются следующие факторы:

- характер изъятия налога (прямые и косвенные налоги);

- уровень изъятия (федеральные, региональные, местные, муниципальные);

- субъект налогообложения (физические и юридические лица);

- объект налогообложения (товары, услуги, доходы, прибыль);

- целевое назначение (общие, специальные).

Косвенный или прямой

Акцизный налог по характеру изъятия относится к косвенным налогам. Косвенный налог изымается в виде надбавки к стоимости товара или зависит от добавленной стоимости товара, оборота и продаж товаров, услуг. Акциз близок по характеру налогу с продаж, но его отличительной особенностью является то, что данный налог касается только избыточных продуктов: табачных изделий, нефтепродуктов, косметики, спиртных напитков.

- Косвенный налог оплачивается конечным потребителем реализованной продукции. На его размер влияет эластичность спроса. Чем выше спрос, тем выше размер выплаты. Чем меньше предложение, тем меньше сумма налога, оплачиваемая покупателем.

- Косвенные налоги зависят от количества реализованного товара, поэтому они в сравнении с другими выплатами в казну представляют меньше проблем при сборе. Их размер меньше, чем размер прямых налогов.

- Косвенный налог безусловен, потому что не зависит от полученных доходов и прибылей, от результатов экономической активности налогоплательщика и изымается по количеству произведенной продукции.

- Косвенный налог относится к сфере потребления и распределения товаров, поэтому их относят к налогам на расходы, тогда как прямые налоги считаются налогами на доходы.

Прямой и косвенный налог

Федеральный или региональный

В зависимости от того, в чей адрес направляются налоги, и кто их изымает, выплачиваемые налоги делятся на муниципальные, местные или федеральные.

- Федеральные налоги взимаются по стандартным правилам по всей территории РФ и, в основном, направляются в федеральный бюджет. Эти налоги определяются и устанавливаются Налоговым кодексом РФ.

- Местные и муниципальные налоги устанавливаются местными органами власти, руководством субъектов федерации.

Акцизный налог используется для формирования государственного бюджета разных уровней. Доли распределения между федеральным бюджетом и местной казной заранее установлены и неизменны. Акцизный налог распределяется следующим образом:

- Акцизы по табачным продуктам, автомобилям, этиловому спирту и некоторым другим товарам полностью перечисляются в федеральный бюджет.

- Налоги на моторное масло, бензин и некоторые другие продукты перечисляются в определённых соотношениях между федеральным и региональным бюджетами.

- Акциз на бытовое печное топливо, алкоголь с содержанием спирта менее 9% — полностью в региональный бюджет.

Объект и субъект налогообложения

Полный перечень товаров, облагаемых акцизным налогом, приводится в статье 181 НК РФ. Самыми важными объектами налогообложения акцизами являются:

- алкогольные напитки и пиво;

- спирт и спиртосодержащие продукты с содержанием спирта не менее 9 %;

- табак и табачные продукты;

- бензин и дизельное топливо;

- нефтепродукты;

- автомобили и мотоциклы.

Субъектами акцизного налога являются;

- предприятия и организации, производящие подакцизные товары;

- индивидуальные предприниматели;

- физические лица, являющиеся потребителями подакцизной продукции.

Прямые налоги

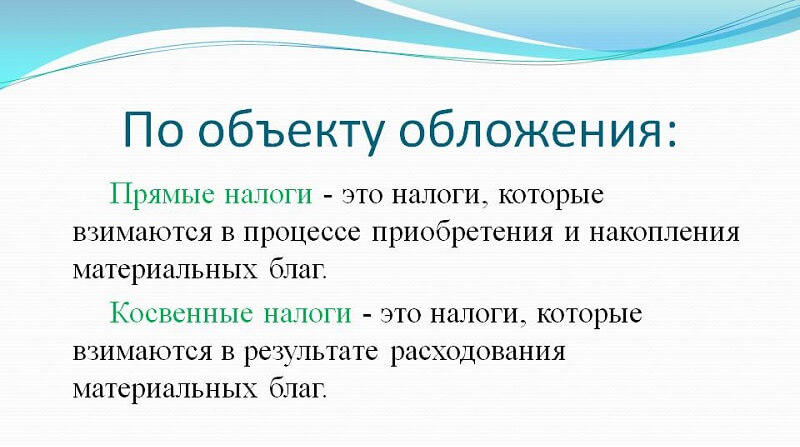

Российская система налогообложения подразделяет налоги на:

- прямые;

- косвенные.

Надо сказать, что прямой налог — это обязательный внос. Каждый гражданин РФ обязан его уплачивать, если он владеет движимым, либо недвижимым имуществом. К примеру, гражданин владеет участком земли. По регламенту он обязан ежегодно платить налог. Размер налога зависит от месторасположения участка, его габаритов и других параметров.

Имущество, находящееся в собственности, облагается подобным видом налога. Этот способ взимания налогов позволяет государству пополнять бюджет. Надо сказать, что подобная система не лишена недостатков, главным из которых является возможность субъекта скрывать декларации. Умышленное сокрытие информации способно дестабилизировать бюджет страны.

Прямые налоги подразумевают не только имущество, но и доход налогоплательщика. К этой категории можно отнести:

- Недвижимость и транспортные средства;

- Акции;

- Зарплата;

- Прибыль от бизнеса или других финансовых операций.

Процент рассчитывается по-разному. Он зависит от вида деятельности лица, его дохода и прочих моментов. Налоговые сборы поддерживают стабильное положение государства. Прямые взносы подразумевают заполнение декларации, но некоторые граждане стараются укрывать часть прибыли.

https://youtube.com/watch?v=_fGSPmRBPa4

Что относится к прямым налогам?

Налоги прямого типа рассчитываются по отдельности для физических и для юридических лиц. Налогоплательщики должны платить налоги за разные объекты:

- Физические лица регулярно оплачивают налоги на землю, любые постройки, квартиры и дома. Налоги на землю определяются стоимостью, обозначенной в кадастре, а средства уходят в бюджет местности;

- Владелец грузового или легкового транспорта тоже должен платить пошлину. Этот платеж отправляется в бюджет региона по месту проживания гражданина;

- Водные ресурсы также подлежат налогообложению. Речь идет о прудах и озерах;

- Налог на прибыль оплачивается с заработной платы и других источников дохода, к ним может относиться торговля ценными бумагами.

Юридические лица оплачивают налог на имущество, а также транспорт и собственные доходы. Схема классического плана предполагает ставку в 20%. Букмекерские конторы, а также игорные заведения, казино и тотализаторы всегда облагаются налогом. Размеры платежа зависят от прибыли. Стоит добавить, что налоги рассчитываются плательщиком, а также государственными органами, которые отвечают за сбор налогов в бюджет страны. В России подобная функция возлагается на ФНС, представленную территориальными структурами в муниципалитетах и регионах.

Примеры прямых налогов

Налог на имущество – самая обширная из всех налоговых групп. Приведем некоторые примеры:

- Юридические лица обязаны платить налоги за то имущество, которое они используют. Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона;

- Физические лица, у которых в собственности есть участки, а также жилье, обязаны оплачивать налог раз в год;

- Пошлина на транспорт раньше была региональной. Это значит, что любой регион в государстве может менять ставки, сумму платежа, условия его взимания;

- Любая букмекерская контора, которая работает по лицензии, обязана совершать платежи в пользу государства. Они зависят от прибыли;

- Более 30% всех платежей в государстве приходятся на полезные ископаемые, а сумма платежей зависит от цен на сырье.

Налоги на доходы тоже приносят немалую прибыль государству. К таким налогам относятся:

- Государственный платеж от ежемесячного дохода налогоплательщиков. Обычно россияне платят 13%. Это достаточно небольшой процент. Европейцы платят гораздо больше;

- Взносы, получаемые от юридических лиц, пропорциональны прибыли. Все организации, которые связаны с предпринимательством, обязаны отчислять налоги в казну.

Налоговая система пополняется еще и за счет акцизов, а также НДС. Когда государство устанавливает добавочную цену на товар, оно обеспечивает поступление финансов в бюджет.

Что включается в систему косвенных налогов государства кроме акцизов

Остановимся на 2 основных налогах, входящих вместе с акцизами в группу косвенных, — НДС и таможенных пошлинах.

При сравнении акцизов с НДС можно отметить различающие их признаки, например:

- индивидуализация ставок — по акцизам устанавливаются ставки в разных размерах на конкретные группы операций или подакцизных товаров, при этом ставки НДС ограничены тремя значениями (0, 10 и 18%) и применяются к широкому спектру товаров (работ, услуг);

- виды налоговых ставок — для акцизов могут применяться твердые, адвалорные и комбинированные ставки, тогда как НДС устанавливается всегда только в % от налоговой базы;

- отношение к процессу производства — акцизы не имеют отношения к издержкам производства и никак от них не зависят, а НДС взимается от формируемой на каждом этапе производства любого товара (работы, услуги) стоимости;

- иные отличительные признаки.

Сравнение акцизов с таможенными платежами показывает, что в отличие от НДС таможенные пошлины схожи с акцизами по индивидуализации ставок, но зависят не только от вида товара (ввозимого, вывозимого или перемещаемого через территорию РФ), но и от страны выпуска и специфических условий, устанавливаемых межгосударственными договорами.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

Сравнительный анализ

Как мы отметили выше, налоги бывают прямыми и косвенными, то есть разделяются по способу изъятия налоговых обязательств у плательщиков. Однако, помимо особенностей изъятия обязательств, КН и ПН имеют множество дополнительных отличий.

Так, например, ПН собираются в бюджете государства с большими затруднениями. То есть по имущественным и доходным обязательствам имеются большие задолженности за налогоплательщиками. Помимо уклонения от уплаты, некоторые экономические субъекты умышленно занижают налогооблагаемую базу, чтобы снизить размеры платежей.

Однако имущественные и доходные сборы оправданны, так как взимаются с конкретного объекта. Сумма рассчитывается в зависимости от объема налогооблагаемого объекта, выраженного в денежном эквиваленте.

А вот КН не оправданны, они устанавливаются в виде торговой наценки, которой могло и не быть. В то же время проблем с уплатой таких обязательств возникает намного меньше. Следовательно, КН довольно быстро собираются, что позволяет направлять денежные средства на бюджетные расходы. Отметим, что объем и процентное соотношение прямых и косвенных налогов регулируются на законодательном уровне. Это позволяет своевременно сокращать разницу между доходной и расходной частями бюджета.

Можно по-разному сгруппировать и классифицировать налоги для их определения. Но чаще всего их делят на прямые и косвенные налоги.

Особенности

Важно дифференцировать данный момент. Налоги на недвижимость, подоходные относятся к прямым налогам

Акцизный сбор же относится к косвенным.

Его можно рассматривать как налог на роскошь, который нужно платить за блага более высокого порядка.

В той степени, в какой имеет место необходимость однородности сообщества, принимается решение о данном виде налогообложения. Акциз может появиться в результате группового процесса принятия решений. В этом процессе кто-то после проведения коллективной дискуссии может согласиться на небольшой перечень товаров (включаются в нее особые категории продуктов), на который и накладывается акциз. Каждый участник принятия коллективного решения, политический лидер, имеет свой собственный набор предпочтений не только для себя, но в идеале и для определенной группы населения. А поскольку результат выбора должен касаться всех в группе, нет никакого способа сделать так, чтобы участники принимали полностью взвешенные решения.

В ряде юрисдикций может высоко облагаться налогом алкоголь, потому что избиратели и политические лидеры считают, что необходимо подвести своих сограждан к воздержанию от употребления алкоголя. Налог на алкоголь или сигареты может быть установлен, поскольку потенциальный налогоплательщик будет понимать, что может уйти от налога, воздерживаясь от пьянства или от курения. В каком-то смысле косвенное налогообложение конкретных товаров влияет на гражданина страны более серьезно, чем прямая разновидность. Это происходит именно из-за его специфичности. Налогоплательщик подмечает, кроме того, возможность выбора. Он имеет доступ к более широкому спектру вариантов действий, чем в случае с прямым налогом. Как правило, люди меньше осведомлены касательно бремени, которое навязывает им косвенный налог.

Налогоплательщики во многих случаях даже не в состоянии различать товары и услуги, которые подлежат специфическому налогообложению, от тех, которые ему не подлежат. Чаще всего лишь единицы в курсе, что налоги составляют большую часть конечной цены предметов роскоши. Обоснованием для акцизов являются, как правило, фискальные соображения. К этой категории можно отнести соображения здоровья (табак, алкоголь), охраны окружающей среды или этическую мотивацию гражданина. С точки зрения количества налогооблагаемых товаров различают акцизы: ограниченные, косвенные и экстенсивные. Количество товаров, которые облагаются акцизным налогом, зависит в целом от уровня экономического развития страны. Как правило, считается, что чем оно ниже, тем шире диапазон акцизных сборов на продукты потребления. Во всех странах Европейского Союза взимаются также налоги с транспортных средств, лотерей и азартных игр, разрешений на охоту и рыбалку.

В чем особенности «акцизного» налогообложения следующих товарных групп

Рассмотрим отдельные нюансы обложения акцизами самых распространенных подакцизных товаров — табака и алкоголя.

Табачные изделия

Среди основных характерных особенностей «табачного» акциза:

- законодательно установленное нижнее пограничное значение суммы начисленного акциза;

- присутствие в расчете термина «расчетная цена», не свойственная другим видам подакцизных товаров;

- применение комбинированной акцизной ставки;

- учет при расчете «табачного» акциза связан с понятиями «минимальная цена» и «максимальная цена», применение которых контролируется налоговиками.

Как указанные нюансы влияют на конечную сумму «табачного» акциза — узнайте из материала «Какая ставка акциза установлена на табачную продукцию?».

Алкоголь

У «алкогольных» акцизов своеобразный набор отличительных свойств. Например:

- ставка акциза находится в непосредственной взаимосвязи с уровнем крепости алкоголя (наименьшая ставка у безалкогольных напитков, наибольшая — у крепкого горячительного);

- усложненная процедура документального обеспечения акцизного налогообложения (особые требования к объединенным банковским гарантиям и др.);

- модернизированная система определения налоговой базы — с 2017 года налоговую базу по алкоголю необходимо сравнивать с объемом реализованного алкоголя по данным единой информационной госсистемы (ЕГАИС), и при наличии расхождений «алкогольной» базы по данным налогоплательщика в меньшую сторону в сравнении с информацией ЕГАИС расчет акциза производится исходя из зафиксированного ЕГАИС объема;

- иные особенности.

Дополнительные меры Правительства по повышению «алкогольных» акцизов — см. в сообщении «Акцизы на игристые вина могут поднять».

Особые случаи при расчете налога на прибыль

В случае отсутствия дохода за текущий период, в декларации учитываются только косвенные расходы. Это связано с тем, что прямые привязаны непосредственно к полученной прибыли.

В ситуации, когда косвенные расходы относятся не к одному отчетному периоду, а к нескольким, необходим их распределение. При использовании метода начисления, необходимо равномерно списывать затраты по отчетным периодам. При этом, срок списания каждой затраты определяется по имеющимся документальным подтверждениям (договорам, лицензиям и т. д.). Распределение расходов самостоятельно допустимо в случаях, когда невозможно определить период осуществления затраты.

налоги и их сущность. прямые и косвенные налоги.

Например, предприятие (субъект налогообложения) реализует товар (объект налогообложения) и уплачивает с него НДС. Но при этом этот же НДС включается в цену товара, которую платит предприятию покупатель. То есть, несмотря на то, что налог заплатило предприятие, косвенно он перекладывается на его клиентов.

Фактически косвенные налоги представляют собой некую надбавку к стоимости товара или услуги, которая ложится на плечи потребителя. Косвенные налоги можно разделить на 4 группы: Группа 1. Универсальные налоги. Сюда относятся надбавки, которые включаются в стоимость всех товаров и услуг (возможно, за некоторыми исключениями).

Самым типичным (и во многих странах единственным) примером универсального косвенного налога является налог на добавленную стоимость (НДС). Этот же налог традиционно является самым проблемным и спорным: вокруг него постоянно возникают различные дискуссии и прения.Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Налогии их сущность

Духовныелица освобождаются от уплаты налогов.

Взиманиеналогов регулируется налоговымзаконодательством(см.налоговоеправо).Совокупность установленных налогов, атакже принципов,формиметодових установления, изменения, отмены,взимания и контроля образуютналоговуюсистемугосударства.

Подналогом понимается принудительноеизымание государственными налоговымиструктурами с физических и юридическихлиц, необходимое для осуществлениягосударством своих функций[

Налогне является начальной формой аккумуляцииденежных средств бюджетом.

Существоваломного видов поступлений в казну: даньс побежденных; контрибуции; домены -государственные имущества, приносящиедоход (земля, леса, вещные права, капиталы);регалии – промысловые источники доходамонопольного характера (казенныефабрики; железная дорога; таможенная,судебная, монетная и другие регалии);пошлины с вывоза и ввоза. Введение женалогов предполагает более высокийуровень развития правосознания иэкономики.

Прямые и косвенные

Ко́свенныйнало́г —налогна товары и услуги, устанавливаемый ввиде надбавки кценеилитарифу,в отличие отпрямыхналогов, определяемыхдоходомналогоплательщика.

]Основныевиды косвенных налогов

- Акциз— вид косвенного налога, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие оттаможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространённыеуслуги.

- Налог на добавленную стоимость— вид косвенного налога; форма изъятия вбюджетчастидобавленной стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

- Таможенная пошлина— вид косвенного налога в виде взноса (платежа) на импортные, экспортные и транзитные товары, поступающие в доход государственного бюджета.

- Экологический налог— вид косвенного налога, связанный сохраной окружающей среды.

Прямо́йнало́г —налог,который взимается государствомнепосредственно с доходов или имуществаналогоплательщика.

Применительно к прямому налогу юридическиеи фактические налогоплательщикисовпадают. Фактический плательщик —получатель налогооблагаемого дохода,владелец налогооблагаемого имущества.

Прямые налоги представляют собойисторически наиболее раннюю формуналогообложения.

Прямыеналоги делятся на реальныеиличныеналоги.

Прямые налоги устанавливаютсянепосредственно на доход и имущество.Между субъектом и государством существуетпрямая связь: налогоплательщик сразучувствует налоговый гнет.

Отличительнаяособенность данного налога — относительносложный расчет его суммы. Прямые налоги— налог на прибыль; налог на имущество;налог на доходы физического лица. Налогна прибыль — налогом облагается прибыль,полученная налогоплательщиком.

Налогна имущество организаций — облагаетсяналогом движимое, недвижимое имущество,учитываемое на балансе в качествеобъектов ОС.

Объектомпрямого налога являются доход (заработнаяплата, прибыль, процент, рента и т.п.) истоимость имущества (земля, дом, ценныебумаги и т.п.) налогоплательщика, которыйодновременно выступает и сборщиком, иконечным плательщиком налога.

Исключения

Не признаются как подакцизные товары:

- Лекарственные препараты, которые прошли госрегистрацию и были внесены в соответствующий реестр медикаментов. К ним относят средства, гомеопатические в том числе, которые изготавливаются аптечными предприятиями по рецептам и требованиям медучреждений, расфасованные в емкости в соответствии с предписаниями нормативных документов, согласованных уполномоченным исполнительным федеральным органом.

- Ветеринарные препараты, внесенные в госреестр, разработанные для применения на территории России в животноводстве. Они должны быть разлиты в емкости объемом не больше 100 мл.

- Парфюмерно-косметическая продукция объемом не более 100 мл и содержанием спирта до 80% включительно, или до 90% при наличии пульверизатора на флаконе, или разлитая в емкости до 3 мл.

- Отходы, предназначенные для последующего использования в технических целях или подлежащие переработке, образующиеся при изготовлении этилового спирта из водок, пищевого сырья, ликеро-водочных изделий и соответствующие нормативным документам, утвержденным федеральным исполнительным органом.

- Пивное, фруктовое, виноградное сусло, виноматериалы.

Косвенные и прямые налоги: примеры

В рамках Российского законодательства, прямыми называются такие сборы:

- НДФЛ. Взимается с дохода физлиц и направляется в местный или региональный бюджет;

- с результата деятельности, в денежном эквиваленте — относится к юрлицам, за исключением особых случаев;

- при добыче полезных ископаемых;

- транспортные — взимаются с физлиц и юрлиц, владеющих средствами передвижения;

- водные — направляются в госбюджет, взимаются за использование акватории и водозабор;

- на игорный бизнес — относится ко всем хозяйственным субъектам коммерческой игорной сферы;

- на имущество юрлиц — наполняет бюджет региона, начисляется на сумму среднегодовой стоимости имущества;

- на имущество физлиц — наполняет бюджеты местного значения и формируется, в зависимости от стоимости недвижимости;

- земельный — относится к любым владельцам земельных участков, наполняет местные бюджеты.

Косвенному налогообложению подлежат:

- НДС — включен в цену любого товара, наполняет федеральный бюджет;

- таможенная пошлина — это косвенный налог или прямой, можно понять из логики формирования взносов. Сборы включены в цены на товар, ввозимый из-за границы;

- отраслевые сборы, госпошлины, лицензии на определенные виды деятельности, и т.д;

- акцизы — автомобили, топливо, этиловый спирт и другие товары, для которых характерен повышенный спрос и большая наценка;

- взносы работодателей в ФСС.

Прямогонный бензин

Для совершения операций с ним компания также должна иметь свидетельство. Однако условия его предоставления имеют некоторые особенности. Разрешение дается компаниям, ведущим следующую деятельность:

- Производство бензина прямой перегонки, из давальческого сырья в том числе.

- Выпуск нефтехимической продукции. При этом в производстве должен использоваться прямогонный бензин.

Для получения соответствующего свидетельства заявитель должен иметь в распоряжении необходимые мощности для выпуска указанных изделий. Они могут находиться в его собственности, во владении, пользовании или принадлежать ему на иных законных основаниях. Еще одним условием является наличие договора о предоставлении хозяйствующим субъектом услуг по переработке давальческих материалов, при которой выпускается прямогонный бензин. На основании указанного соглашения разрешение предоставляется, если заявитель выступает в качестве собственника перерабатываемого сырья, и оно заключено с производителем нефтехимической продукции.