Поправки в закон о ккт: как теперь применять кассовую технику при различных способах оплаты

Содержание:

- Обучающие видео и полезная информация

- Как работают терминалы

- Как выбрать ТСД для своих нужд

- Как работает эквайринговый терминал

- Основные команды для работы в терминале

- Комиссия в терминалах оплаты

- Стоимость

- Что такое терминал

- Как пользоваться POS-терминалом интегрированного типа

- Принцип работы

- Платежные терминалы Сбербанка

- Альтернативные опции оплаты по безналичному расчету

- Виды эквайринга

- Расчетные операции по карте с помощью автономного терминала

- Комиссия за эквайринг — сколько и как сэкономить

- Порядок работы с терминалом

- Какую СИМ-карту выбрать для терминала

- Какие могут возникнуть трудности

- Пошаговая инструкция по работе с пос терминалом

Обучающие видео и полезная информация

Для людей, которые пришли воспользоваться терминалом самообслуживания ПриватБанка в раздел «Мои платежи» первый раз и все же не могут разобраться в его системе, советуем посмотреть видео-инструкцию. Ниже рассказывается о том, как пополнить пластиковую карточку.

Более детальную информацию вы можете узнать в статье: как положить деньги на карту ПриватБанка через терминал: с картой и без неё, интернет-карты, карты других банков.

Бывают случаи, когда клиенту банка необходимо срочно осуществить какой-то платеж, а не просто пополнить свою карточку. Сделать это в терминале очень просто, в любом случае, намного проще, чем может показаться. В данном видео рассматривается пример использования терминала в случае, когда нужно пополнить собственный депозитный счет.

Помните, что большинство пунктов самообслуживания клиентов расположены в отделениях ПриватБанка. Поэтому вы всегда можете обратиться к сотруднику за помощью. Он обязан не только подробно объяснить вам, как пользоваться системой, но и наглядно продемонстрировать процесс выполнения операции или непосредственно сопровождать вас за работой у ТСО. При этом всегда помните о безопасности: сотрудники ПриватБанка ни в одном из случаев не должны знать вам ПИН-код, кодовые слова, одноразовые пароли и прочую доступную только клиенту информацию.

Не стоит забывать, что терминалы самообслуживания стягивают с клиента комиссию за услуги. Это случается не всегда, но в большинстве случаев. К примеру, при зачислении денег на кредитную карточку комиссия взимается почти всегда. Более подробно вы можете почитать в нашей статье: комиссия за пополнение карты ПриватБанка через терминал.

Подводя итог, еще раз отметим, что пользоваться терминалом всегда очень удобно и намного проще, чем кажется на первый взгляд. Первый совет – не спешите и тщательно читайте все, что выдаем вам сенсорный экран во время операции, а второй совет – следуйте инструкциям на этом экране. В любом случае вы всегда можете обратиться к сотруднику, который должен помочь вам разобраться с терминалом.

Как работают терминалы

Терминал по своей сути является компьютером с ящиком для приема банкнот. Он имеет монитор, системный блок и прочие компьютерные составляющие.

Печать чека осуществляется при помощи принтера. Как известно, оплачивать услуги возможно наличными деньгами и с банковской карты. Для приема банкнот есть специальный купюроприемник, а также сейф для хранения денег. Если устройство принимает монеты, то для них есть отдельный отсек. Для приема карт есть картридер. Работу всей системы обеспечивает специальное программное обеспечение. Поэтому, если вы заметили какие-то изменения в интерфейсе или алгоритме, значит, произошло банальное его обновление.

Как выбрать ТСД для своих нужд

Критериев выбора нужного терминала сбора данных — довольно много (с учетом разнообразия рассмотренных выше технических характеристик устройства). То, какие из них считать основными, можно определить по «отраслевому» принципу.

Например, терминал, используемый на грузовом складе, скорее всего, не будет использоваться как-то иначе, чем в целях задействования его основного функционала — который заключается в сканировании штрих-кодов (почти всегда в таких случаях — двумерного) и передаче данных на внешний вычислительный модуль для последующей обработки. Поэтому, в рассматриваемом случае оптимальным будет самый дешевый однозадачный терминал с лазерным одномерным считывателем.

Однако, если склад — открытый, и расположен в холодном регионе — как вариант, в одном из портов Северного Морского пути, где минус 30 — это чуть ли не курортная температура, то, скорее всего, ТСД, по крайней мере в зимний период, будет регулярно задействоваться при экстремальных климатических условиях

В этом случае внимание придется обратить на морозоустойчивый терминал

Видео — вебинар как выбрать терминал сбора данных:

В свою очередь, на промышленном производстве, в строительстве — очевидна потребность в ТСД, устойчивом к механическому воздействию. При проведении работы с грузами в промышленных масштабах, совершенно очевидно, понадобится технологичное RFID-устройство.

Если терминал предполагается использовать в торговом зале, то, скорее всего, дело ограничится задействованием самых базовых его функций — по считыванию данных со штрих кодов (вероятно, одномерных) и одновременной передаче их в товароучетную систему. С этой задачей, опять же, способны справиться самые бюджетные, необязательно морозоустойчивые и защищенные, однозадачные терминалы с простым лазерным сканером.

К числу ведущих брендов-производителей ТСД можно отнести такие компании как:

- Casio;

- Datalogic;

- Honeywell;

- Proton;

- Zebra.

Аргументом за выбор терминала от российского поставщика может быть простота модернизации сканирующего модуля (если в конкретной модели ТСД предусмотрена такая опция), ремонта, перепрошивки — благодаря доступности запчастей и, возможно, более широкому географическому охвату территории работы сервисных центров.

Как работает эквайринговый терминал

Эквайринговый терминал работает с онлайн-кассой. По 54 ФЗ кассовый аппарат передает чек оператору фискальных данных по интернету. Оператор данных — посредник между бизнесом и налоговой. Он хранит чеки пять лет и выдает по запросу. Налоговый инспектор запрашивает чеки и сверяет их с декларацией.

Терминал считывает данные с банковской карты и передает информацию в банк. Например, покупатель хочет оплатить товар картой. В этом случае кассиру нужно пользоваться терминалом оплаты картой так: набрать на терминале сумму покупки и предложить покупателю вставить или приложить карту. Аппарат считывает карту и передает данные в банк, где обслуживается предприниматель, чтобы проверить, можно ли провести операцию.

После этого терминал отправляет запрос в банк, который выпустил карточку покупателя. Если карта не заблокирована и на ней достаточно денег, оплата проходит. Терминал печатает слип — маленький чек, который подтверждает оплату по карте. Продавец отдает товар и чек покупателю.

Основные команды для работы в терминале

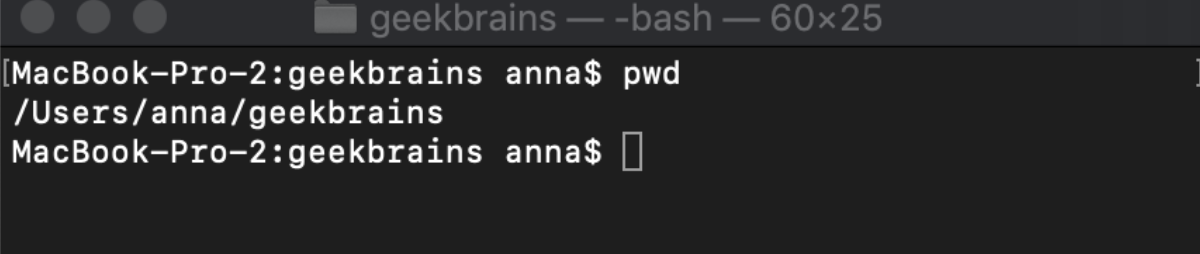

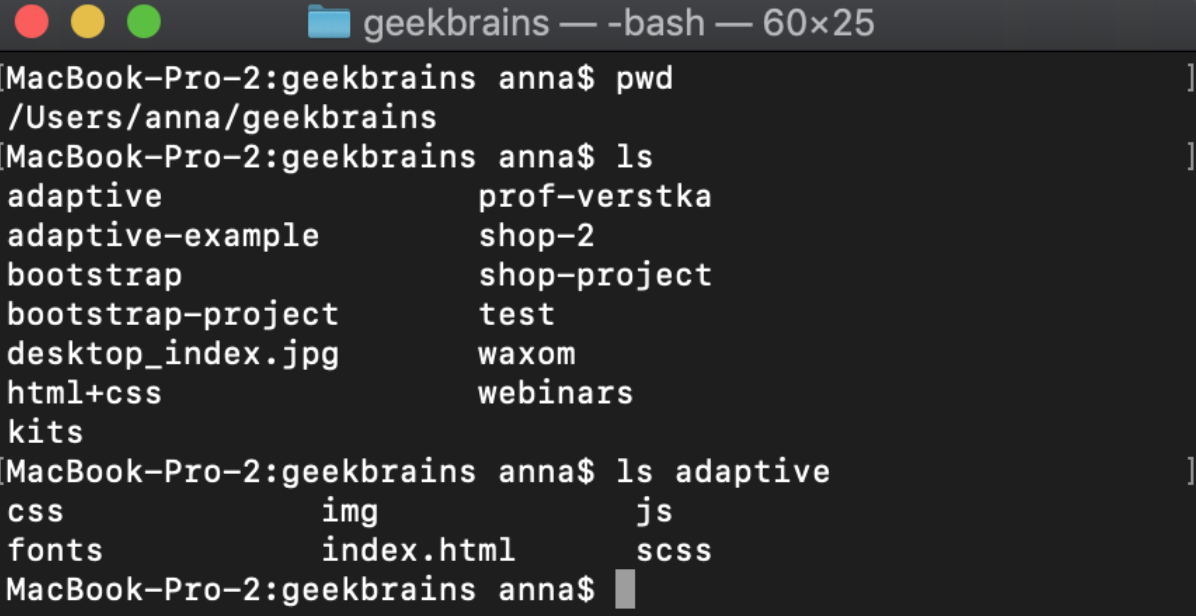

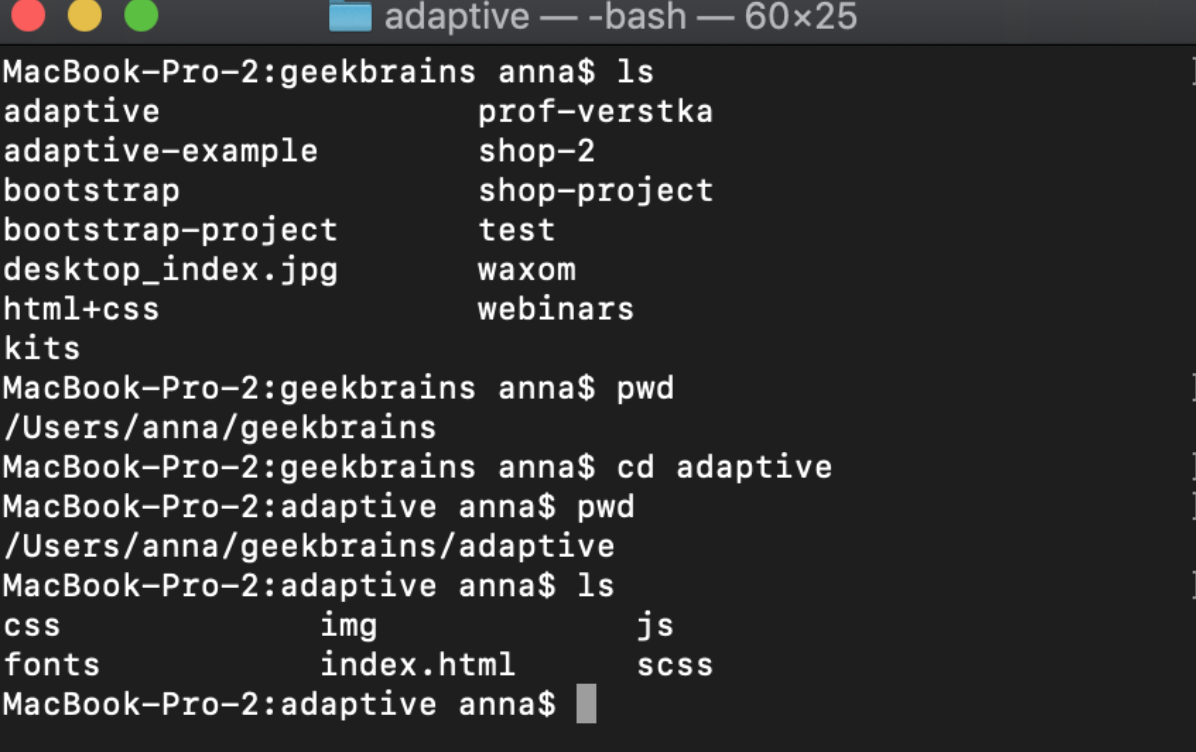

pwd — полный путь до папки, в которой находитесь сейчас:

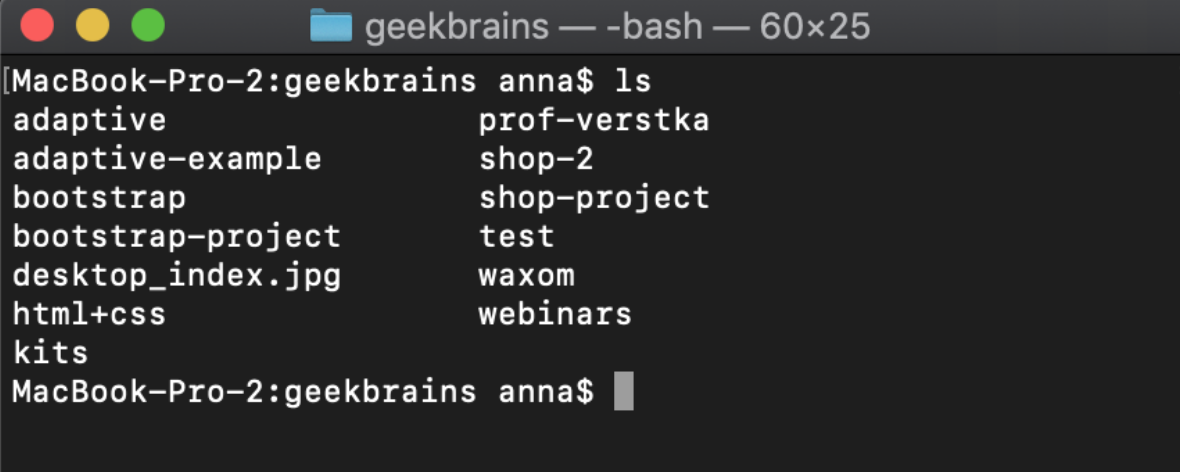

ls — просмотр содержимого открытой папки:

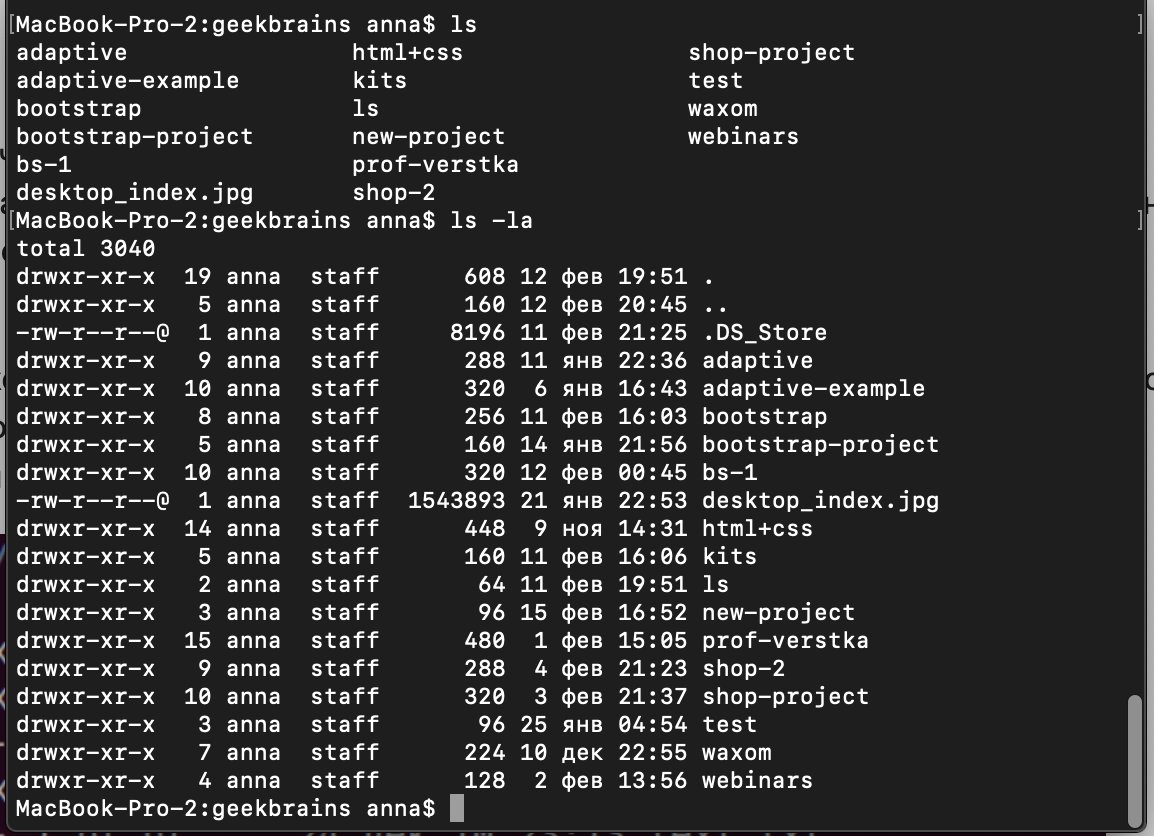

У команд есть ключи — например, можно написать команду ls с ключом -a и увидеть список всех файлов, в том числе скрытых. Как правило, у всех команд терминала есть такие дополнительные ключи. Их может быть довольно много — например, как в списке ключей для команды ls.

ls -la выводит дополнительную информацию (о правах, владельце, дате редактирования и размере).

ls путь до папки поможет посмотреть содержимое в папке, в которую вы прокладываете навигацию относительно вашего текущего места. Например, вы находитесь в папке ~geekbrains и хотите просмотреть файлы в ~geekbrains/adaptive — тогда вам нужно написать ls adaptive.

Студенты курсов GeekBrains наверняка уже знают, что названия папок и файлов в проектах пишутся с маленьких букв и без пробелов — так удобнее.

Лайфхак: если вы начнёте набирать имя папки и нажмёте Tab, то сработает автокомплит (автодополнение) и терминал сам подставит оставшиеся буквы. Это часто спасает от опечаток в названиях.

cd прокладывает навигацию к корневой папке, то есть к user.

cd название папки прокладывает навигацию к любой папке. Это происходит примерно по той же схеме, что в проводнике или Finder.

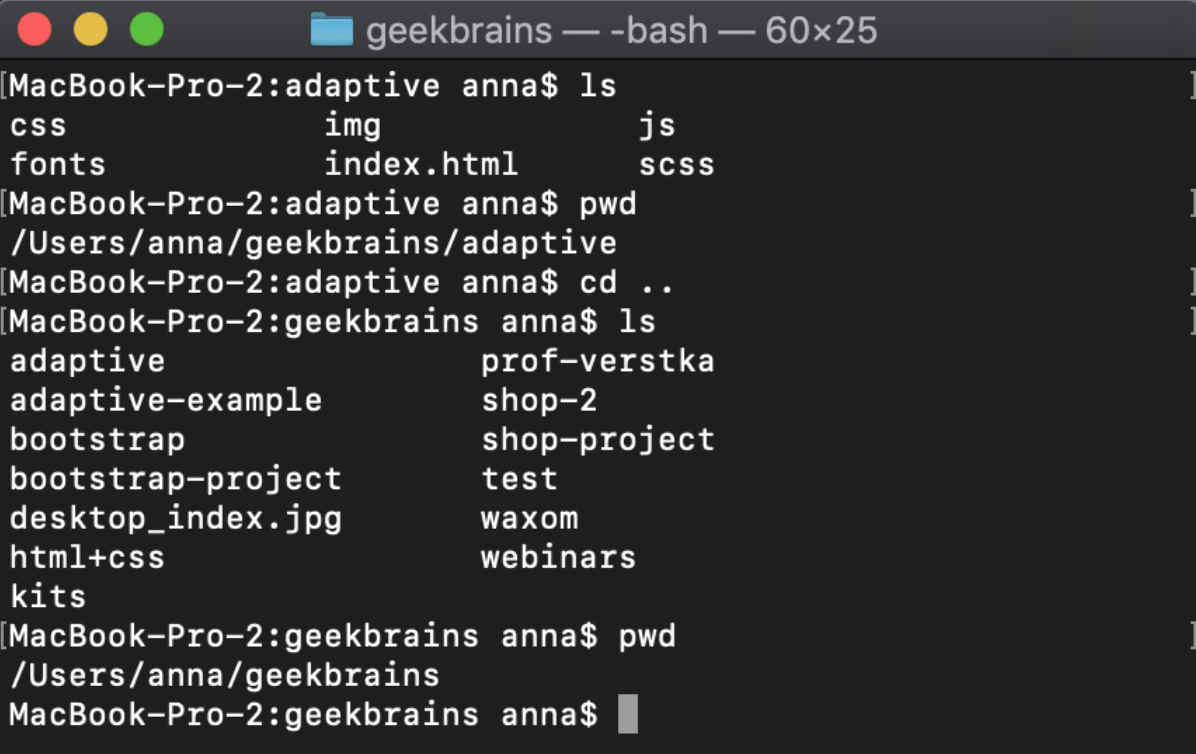

cd .. — поднимает вас на один уровень в файловой системе. Например, если находились в ~geekbrains/adaptive, то после команды окажетесь в ~geekbrains. Также можно использовать запись cd ../.. — так вы подниметесь на два уровня. Уточним пример: будем использовать pwd, чтобы видеть, где мы находимся, и ls, чтобы смотреть содержимое папок:

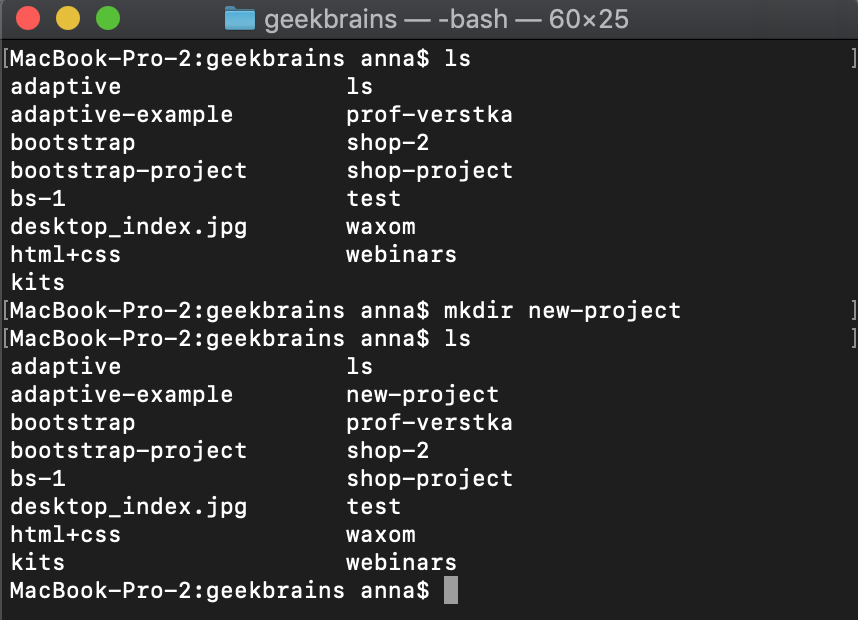

mkdir название папки — создаёт папку. В примере сначала и в конце просматриваем папки при помощи ключа ls, чтобы убедиться, что папка создалась:

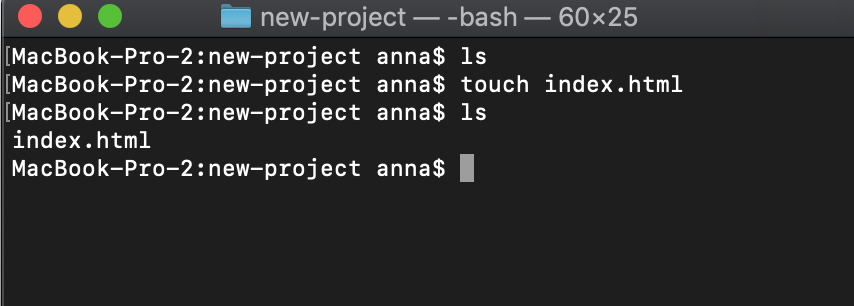

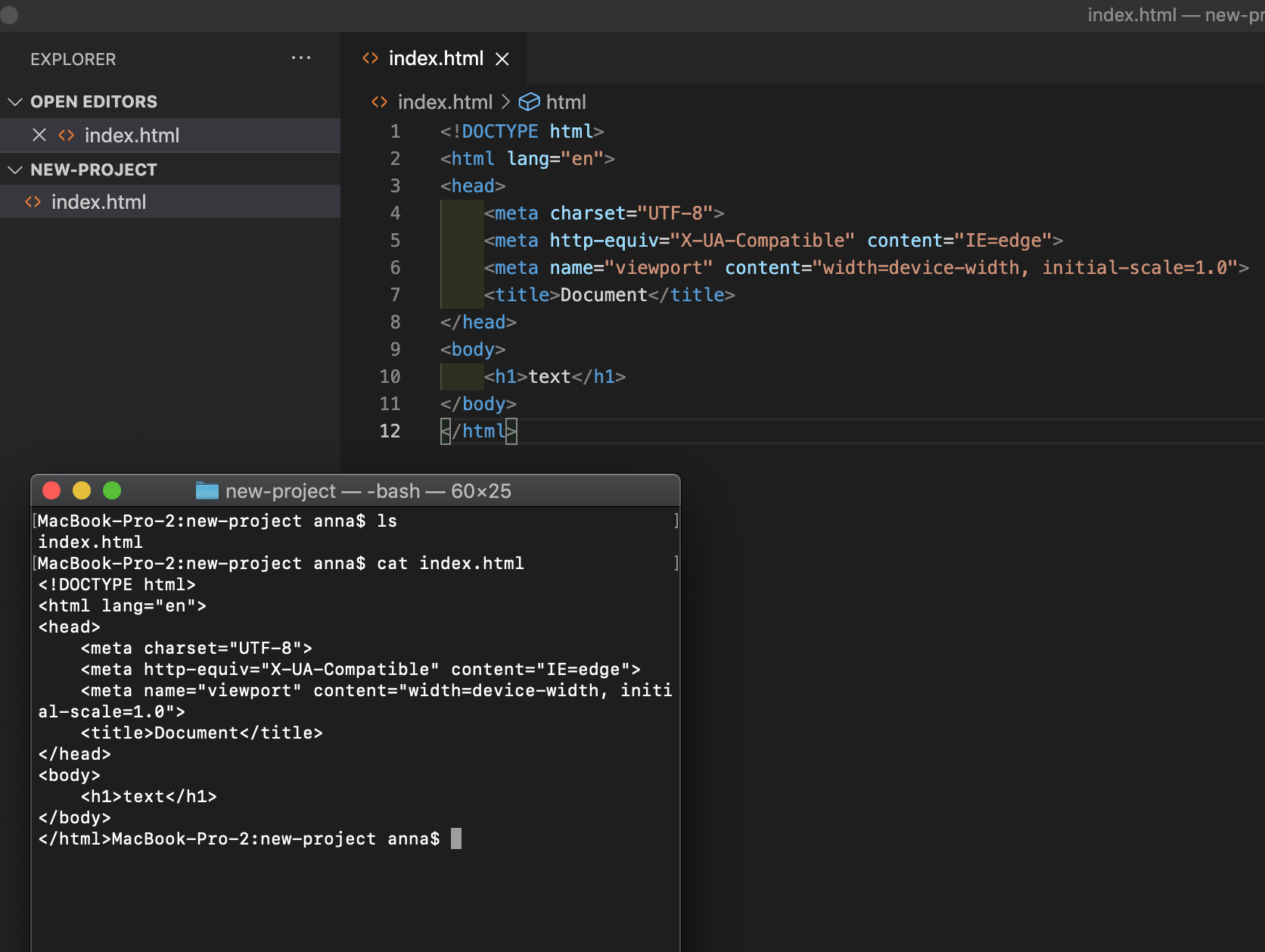

touch название файла — создаёт файл, а также указывает расширение, например touch index.html. На скриншоте при первой команде ls ничего не вывелось в терминал, потому что папка была пустой.

cat название — показывает текстовое содержимое файла. На скриншоте видим его у файла index.html, открытого в VSCode, а также наблюдаем вывод в консоли.

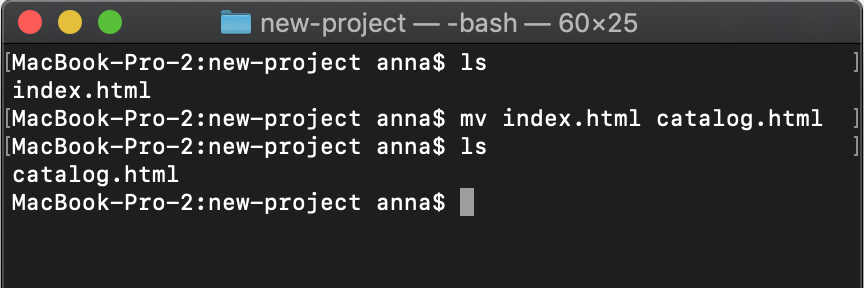

mv старое_имя новое_имя — переименовывает файл:

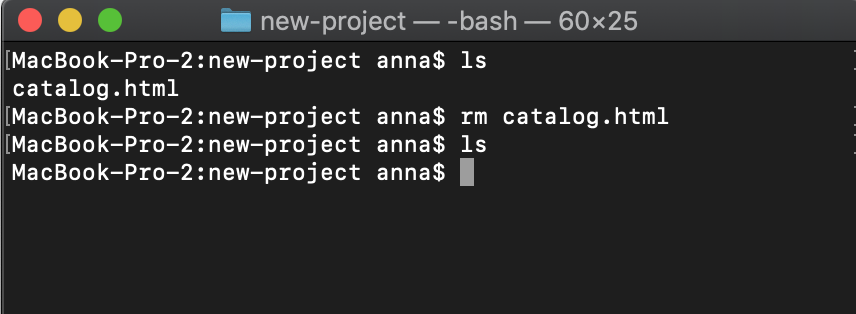

rm имя файла — удаляет его:

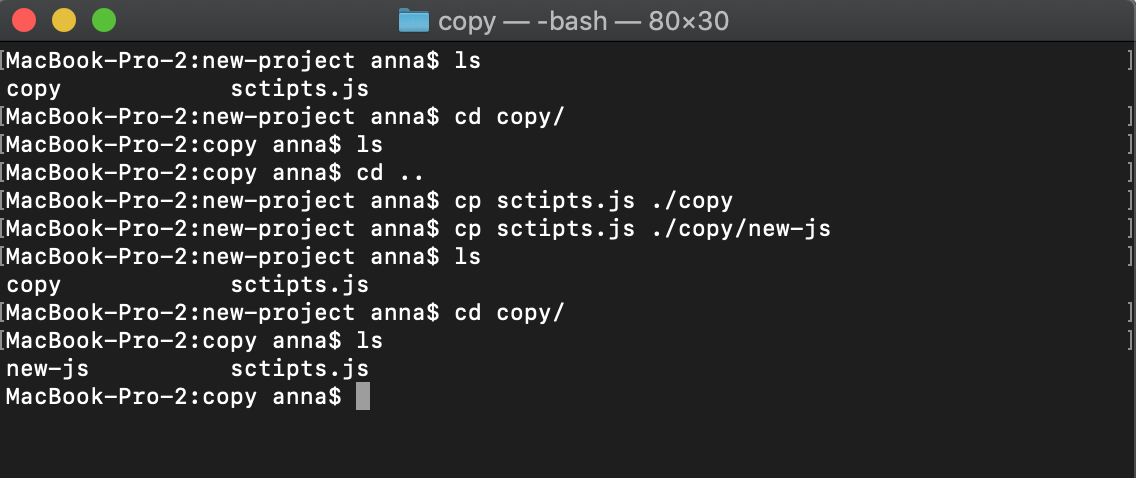

cp путь до файла, который копируем, и путь, куда помещаем копию (и имя, если нужно) — создаёт копию, также может переименовать файл при необходимости:

clear — очищает консоль от предыдущих команд и выводов.

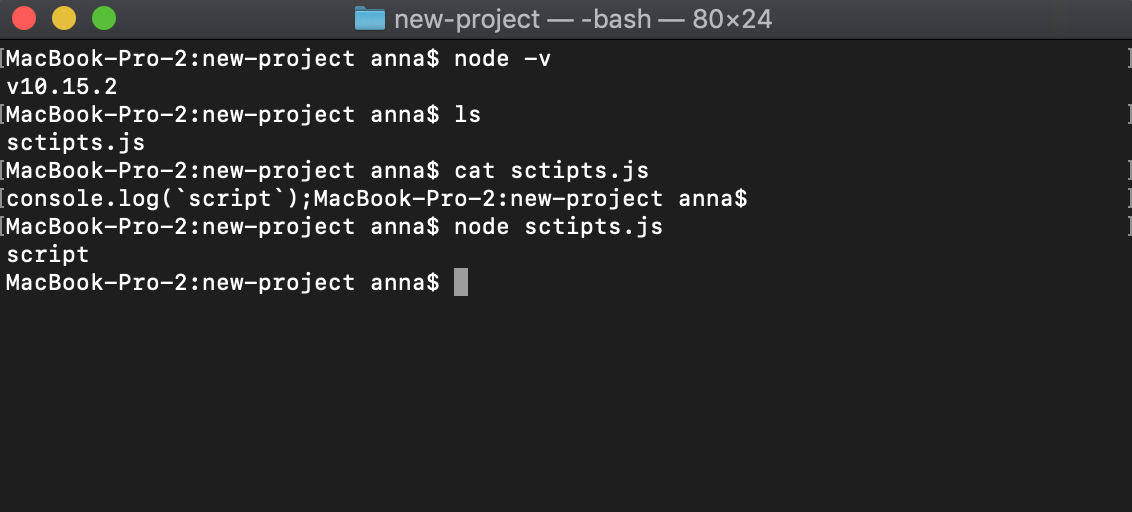

node файл — запускает js-файл. Чтобы это сделать, нужно установить на свой компьютер node. В примере использован файлик со строкой, поэтому в консоли появляется вывод «script»:

|

console.log(‘script’); |

Комиссия в терминалах оплаты

Как ни странно, но комиссия в терминалах оплаты может быть высокой, низкой или вообще отсутствовать. Эквайринговые компании, устанавливающие терминалы, регламентируют сбор комиссии за те или иные платежи и информация об этом должна быть в нижней части монитора.

Прежде чем производить оплату, особенно крупной суммы, имеет смысл ознакомиться с условиями обслуживания платежей и комиссионными сборами. Если информации нет, нужно искать другой терминал. Бывают казусы, что при увеличении суммы платежа, комиссия увеличивается параллельно, скажем с 2% до 7%, что бывает весьма ощутимо.

Стоимость

Сбербанк предлагает бизнесменам сразу три вида продукта. Каждый из них предназначается для обеспечения потребностей предпринимателей, работающих в различных бизнес направлениях. Чтобы рассчитать эквайринг от Сбербанка стоимость услуги применяется процентная шкала от общей суммы транзакций, проведенных по терминалу.

Торговый эквайринг

На основании федерального закона No112-ФЗ юрлица обязаны обеспечить клиентам возможность оплаты по безналичному расчету. Это обстоятельство затрагивает фирмы любой формы собственности, оборот которых превышает 60 миллионов в год.

Так как пластиковые карты считаются одним из популярных вариантов оплаты без участия наличных денег, на предприятиях и торговых точках с обозначенным пределом оборота установка эквайрингового оборудования является обязательной процедурой. В противном случае на юридическое лицо будет составлен протокол о привлечении к административной ответственности и наложении денежного взыскания. Сбербанк предлагает эквайринг и доступные тарифы для ИП.

Согласно социологическим исследованиям, людям легче расстаться с виртуальными финансами. При этом средний чек на объекте с возможностью расчета по терминалу выше на 10%, нежели в магазинах, не использующих в работе эквайринг.

Еще одно преимущество заключается в увеличении количества обслуживаемых покупателей за один час, так как проведение платежа по банковской карте отнимает несколько секунд. Поступившие на счет юридического лица денежные средства можно использовать уже спустя сутки. Этот показатель — один из лучших в банковском сегменте, что подтверждается отзывами довольных клиентов.

В качестве оборудования можно использовать POS-терминалы, принимающие и чиповые, и магнитные карты. Порядка 70% торговых объектов уже установили аппараты, позволяющие рассчитаться бесконтактно (достаточно просто поднести банковскую карту к терминалу).

Стоит отметить, что установка терминала может быть стационарной, то есть используется подключение с помощью проводов либо переносное. Последний вариант подойдет для служб такси, работы курьера или оплаты счетов в местах общественного питания. Процент по торговому эквайрингу в Сбербанке будет равен от 0,5% до 3% от суммы всех платежей за определенный период времени.

Интернет-эквайринг

ИП, реализующие товар в сети Интернет и принимающие оплату дистанционно, не пройдут мимо такого предложения, как интернет-эквайринг. Для работы через собственный сайт или приложение этот инструмент станет незаменим.

Перечень продуктов интернет-эквайринга выглядит следующим образом:

Для ведения торговли при помощи сайта бизнесмен должен подключить разработанное банком ПО, появляющееся после подписи договора. При возникновении трудностей менеджер Сбербанка проконсультирует по проблеме. Кроме того, можно отыскать и интернет эквайринг инструкцию.

Предприниматель, осуществляющий работу с помощью интернета, оформляет с банком договор, разрешающий использовать специальный модуль для приема платежей в сети. Этот модуль располагается на сайте и активирует работу сервисов. С его помощью покупатели безопасно и быстро вносят оплату за покупки. Комиссия для бизнесмена составит 2-2,5% и будет зависеть от суммы проведенных транзакций.

Мобильный эквайринг

Такая услуга пользуется популярностью у ИП, имеющих небольшой товарооборот. Мобильный эквайринг для ИП предназначается для бизнесменов, в работе которых не обязательны платежи по картам. Этот тип банковского продукта могут взять на вооружение предприниматели, работающие с патентом либо применяющие систему налогообложения ЕНВД.

Для считывания карты применяется специальное устройство (mPOS-терминал), которое активируется в установленном на смартфон или планшет приложении. Для работы потребуется устойчивое соединение гаджета с интернетом.

Установка терминала на торговой точке имеет ряд преимуществ:

- Увеличение товарооборота за счет возросшего доверия клиентов.

- Снижение риска расчета фальшивыми банкнотами.

- Полная замена кассового оборудования (покупатель просто подносит банковскую карту к устройству и платеж происходит автоматически).

Что такое терминал

Терминал – это электронный многофункциональный аппарат, который позволяет пользователю осуществлять платежные и банковские операции самостоятельно, не заходя в банк.

Первое преимущество этого платежного устройства – доступность. Расположены терминалы в торговых центрах, магазинах, других общественных местах. Кроме того, найти электронные аппараты можно в отделениях банков, в государственных службах и других инстанциях, которые предполагают оплату какой-нибудь пошлины за услугу. Это значит, что больше нет необходимости бегать по городу в поисках ближайшего банковского отделения, чтобы оплатить одну квитанцию.

Второй плюс такого способа оплаты заключается в отсутствии комиссии на некоторые платежи. Например, оплату кредита или мобильной связи. Существуют, однако, и исключения, но чаще всего провайдеры пытаются привлечь пользователей отменой комиссионного сбора.

Как пользоваться POS-терминалом интегрированного типа

После того как сотрудники установят POS-терминал Сбербанка на предприятии, его работники пройдут обучение по пользованию данным устройством. Кроме того, сотрудники получат брошюры инструкцией по работе с терминалом, а на первое время контролировать работу и проводить дополнительные консультации будет менеджер Сбербанка, приставленный к организации.

Для начала рассмотрим, как выглядит платежный терминал Сбербанка, инструкция и меню будут представлены чуть позже, сначала рассмотрим, чем они оборудованы:

- клавиатура для управления функциями;

- графический дисплей;

- устройство для считывания информации с чипа;

- устройство для считывания информации с магнитной полосы;

- устройство для осуществления бесконтактной оплаты;

- принтер для печати чека;

- клавиатура для ввода ПИН-кода.

Операция по карте с чипом

Инструкция оплаты через терминал оплаты Сбербанка картой, оснащенной микрочипом:

- При первом использовании устройства не забудьте установить бумагу для печати чека (если это необходимо).

- Проверьте сумму к оплате.

- Вставьте карту чипом вверх в нижнем торце устройства.

- На дисплее появится сообщение с просьбой ввести ПИН-код, вы должны его ввести правильно.

- Подтвердите операцию нажатием зеленой клавиши «Подтверждение»;

- Если операция прошла успешно, не забудьте чек.

Бесконтактная оплата картой

Бесконтактная оплата картой

Операция по карте с магнитной полосой

Инструкция:

- после появления на дисплее суммы к оплате, вставьте карту внутрь магнитной полосой в считывающее устройство;

- затем система может запросить пользователя указать платежную систему, например, Visa или MasterCard, на дисплее отобразиться список, из которого с помощью стрелок вверх/вниз выбрать нужную вам;

- введите последние четыре цифры номера карты;

- введите ПИН-код и подтвердите операцию нажатием соответствующей клавиши.

Если терминал принимает оплату по бесконтактной системе расчета, а ваша карта имеет логотип PayPass, PayWave, то достаточно приложить карту к дисплею терминала

Только обратите внимание, что на корпусе терминала должен быть мигающий индикатор, если его нет, то можете произвести оплату только с помощью чипа или магнитной полосы

Принцип работы

Технологический прогресс сделал возможным проведение безналичного платежа с банковской карты за несколько секунд. Пошагово эта процедура происходит так:

- покупатель выражает намерение произвести оплату товара или услуги банковской карточкой;

- кассовый работник предлагает покупателю предъявить удостоверение личности;

- сотрудник магазина вставляет карту в POS-терминал, чем активирует доступ;

- покупатель вводит свой PIN;

- данные карточки поступают в процессинговый центр;

- идет проверка доступного денежного остатка;

- если денег достаточно, сумма списывается с карты и поступает на счет банка, предоставившего терминал;

- терминал печатает подтверждающий операцию платежный документ (слип);

- покупатель подписывает один экземпляр платежного документа и оставляет его продавцу, а второй забирает себе;

- с банковского эквайрингового счета средства перечисляются на счет компании-продавца за минусом комиссионных.

Пользуясь эквайринговыми услугами банка предприниматель может:

- выполнить подключение кассового аппарата к системе платежей;

- взять POS-терминал в аренду;

- применять свой терминал для осуществления платежей.

На сегодня существует несколько типов платежных терминалов, которые имеют различия в функциях, предназначении, возможностях, цене и ряде параметров.

Платежные терминалы Сбербанка

Терминалы на прием платежей имеют сегодня большинство российских банков. Их устанавливают с целью удобства обслуживания клиентов самого кредитного учреждения, а также получения комиссий на приеме платежей от населения. Сбербанк всегда устанавливает несколько таких устройств в своих отделениях, что позволяет значительно сократить очереди к операционистам. Оплата услуг через терминал пользуется большой популярностью, что можно наблюдать каждый день в офисах Сбербанка. Но многих интересует как оплатить интернет через банкомат Сбербанка , как оплачивать коммуналку, штрафы и т.д.

Альтернативные опции оплаты по безналичному расчету

Существуют другие сервисы оплаты услуг или товаров для удобства клиентов, которые менее популярны, чем онлайн-платежи. У них есть все шансы на успех, и предпринимателю следует знать об этом. Технический персонал банков, виртуальных сервисов стремится улучшить способы оплаты безналичным методом, чтобы времени на операцию уходило меньше и клиенту не приходилось выполнять много действий.

Бесконтактная оплата

Появилась опция бесконтактных платежей считыванием информации с карты на определенном расстоянии без контакта с терминалом. Опция доступна в некоторых кафе, ресторанах или крупных торговых точках.

Услуга бесконтактного эквайринга требует установки специального оборудования. Это более современные терминалы, которые собственник бизнеса покупает или берет в аренду. Система платежей легкая и удобная, но у многих покупателей вызывает сомнения в безопасности от посягательств мошенников.

Оплата с помощью смартфона

Подобный безналичный расчет не требует предоставления пластиковой карты, потому что информация о счете находится в программном обеспечении, загруженном на мобильное устройство. Но и в этом случае на торговой точке требуется установка специального считывающего устройства, к которому клиент подносит свой смартфон для оплаты.

Виды эквайринга

Торговый эквайринг

Такой эквайринг используют в магазинах, предприятиях общепита и сферы услуг. Когда продавец заключает договор с банком, тот устанавливает в точках продавца POS-терминалы. В Сбербанке минимальная ставка торгового эквайринга — 1,6 %.

Банк должен обучить сотрудников компании работе с устройством, обеспечить бесперебойное функционирование терминалов и круглосуточную техническую поддержку. Обязанность продавца — уплачивать банку комиссию, размер которой определяется договором.

На сумму выплат влияют оборот и сфера деятельности. Например, для продуктового магазина комиссия ниже, чем для гипермаркета бытовой техники: во втором случае вероятность возврата товара выше. Если это произойдёт, придётся проводить операцию обратного эквайринга — возвращать деньги на карту покупателя. Это дополнительные затраты для банка, которые покрывает продавец.

Интернет-эквайринг

Так называют способ оплаты в интернете картой или электронными деньгами с использованием специальных интерфейсов, которые помогают сохранить конфиденциальность персональных и платёжных данных покупателя. В качестве дополнительной защиты клиента могут попросить ввести код подтверждения оплаты, высланный в СМС или уведомлении банковского приложения.

Комиссия в интернет-эквайринге самая высокая. Она может составлять в среднем 2,3–3,5 % и взиматься не только с продавца, но и с покупателя. Это связано с тем, что при интернет-эквайринге процессинговый центр обеспечивает повышенную защиту операций: использует системы безопасности и протоколы шифрования, чтобы введенные пользователем данные нельзя было перехватить.

Мобильный эквайринг

С помощью мобильного эквайринга покупатели расплачиваются карточкой в любой торговой точке, даже мобильной. Его подключают таксисты, курьеры, в автолавках, передвижных пунктах продажи и т. п.

Платежи принимаются через установленное на смартфон или планшет приложение, к которому по блютусу или кабелем подключается mPOS-терминал (от англ.mobile point of sale — мобильная точка продажи). Его можно использовать в любом месте, где есть стабильный мобильный интернет, в отличие от стационарных POS-систем в торговом эквайринге.

ATM-эквайринг

В это понятие входит возможность оплаты услуг (ЖКХ, мобильная связь, интернет или телевидение) через платёжные банкоматы, а также выдача наличных и пополнение банковской карты.

Главный минус этой услуги с точки зрения пользователя — комиссия, которую ему приходится платить сверх основной суммы за проведение платежей или при снятии наличных с карты. Чаще всего проценты берут кредитные организации, которые не являются партнёрами банка-эмитента, выдавшего карту.

Расчетные операции по карте с помощью автономного терминала

Вопрос о подобных операциях встает в первую очередь перед кассиром. Это связано с тем, что на большинстве предприятий устройства автономные, а значит устанавливать задачи должен ответственный за расчетно-кассовое обслуживание.

Как произвести оплату и возврат: пошаговая инструкция

Нажмите клавишу F4 и из списка выберите команду «Оплата» с помощью стрелок вверх/вниз. Далее, нужно выбрать валюту, например, рубли, доллары, евро и ввести сумму. После этого вам нужно считать карту покупателя доступным способом. После этих операций остается ввести ПИН-код и подтвердить операцию.

Как пользоваться функциями платежного терминала: инструкция

Как пользоваться функциями платежного терминала: инструкция

Теперь рассмотрим, как сделать как сделать возврат по терминалу Сбербанка. Инструкция:

- с помощью клавиши F4 в меню выберите функцию «Возврат»;

- считайте информацию по карте клиента;

- затем введите карту администратора;

- укажите сумму;

- подтвердите операцию.

Это лишь основные функции терминала, но на самом деле их гораздо больше, в том числе отмена оплаты, сверка итогов по окончании смены и многое другое. По данным вопросам Вас всегда может проконсультировать менеджер Сбербанка. Но из вышеперечисленного видно, что практически любая операция по карте проводится довольно быстро. Хотя здесь все во многом зависит от качества связи с банком.

Комиссия за эквайринг — сколько и как сэкономить

Комиссия составляет 1–3,5 % от суммы покупки с банковской карты. Её размер банк устанавливает персонально для каждого клиента, он зависит:

-

от сферы деятельности организации;

-

ежемесячного оборота;

-

срока работы на рынке и надёжности компании;

-

количества точек продаж;

-

типа связи и т. д.

Для салонов красоты комиссии за эквайринг выше, чем для кафе. А если один ресторан зарабатывает в месяц 4 млн рублей, а другой 3 млн рублей, то первый будет платить меньшую комиссию. Посмотреть все условия по комиссии вы можете на нашем калькуляторе

Разберём на примере. Ресторан из Санкт-Петербурга хочет подключить эквайринг. За месяц на терминал по плану будет поступать 940 000 рублей. В этом случае ставка в банке составит 2,3 % или 21 620 рублей в месяц. Сервисное обслуживание будет бесплатным.

1. Поищите себя в списке льготников

Есть льготные категории бизнеса, для которых платёжные системы устанавливают пониженную стоимость за эквайринг

При заключении договора с банком-эквайером дополнительно обратите его внимание на то, что попадаете в льготную категорию.. Разницу можно увидеть на примере системы «Мир»

Так, для медицинских организаций комиссия составляет 0,3 %. Подробную информацию по тарифам можно найти на сайте НСПК «МИР». Аналогичные тарифные сетки для отраслей есть у MasterCard и Visa.

Разницу можно увидеть на примере системы «Мир». Так, для медицинских организаций комиссия составляет 0,3 %. Подробную информацию по тарифам можно найти на сайте НСПК «МИР». Аналогичные тарифные сетки для отраслей есть у MasterCard и Visa.

Бизнес с большим оборотом может снизить комиссию еще больше. Для этого нужно обратиться в НСПК через банк-эквайер.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

2. Подключите систему быстрых платежей

В августе 2019 появилась система эквайринга, которая позволяет оплатить покупку безналом только с помощью мобильного телефона.

В общих чертах она похожа на AliPay и WeChat. Заведения размещают у себя специальные QR-коды на кассе, витрине, ценнике или экране. Покупателю нужно всего лишь навести камеру смартфона на QR-код и оплатить покупку. Такой способ подходит небольшим торговым точкам, курьерам, сфере услуг.

Для такого эквайринга не требуется оборудование. А банки предлагают дешёвые тарифы — от 0,5 % с суммы операции. Оплата будет происходить мгновенно, по стандартному эквайрингу вы обычно получаете её не раньше следующего дня.

3. Проверьте договор на скрытые платежи и комиссии

Бесплатный эквайринг в России не существует. Самый дешёвый — временные акции банков и индивидуальные тарифы, на которых всё зависит от оборотов. Если банк предлагает ставку ниже 1,5 % стоит насторожиться и изучить условия договора.

Чаще всего на вас наложат обязанность открыть в банке-эквайере расчётный счёт, а потом начнут брать комиссии за обслуживание: наличные и безналичные операции, переводы, пополнение и снятие денег со счёта. Также может выясниться, что обслуживание расчётного счёта будет дорогим, а льготная ставка действует только при определённых объёмах.

Подобный тариф предлагает «Альфа-банк»: 1 % за эквайринг при открытии расчётного счёта по тарифу «Просто 1 %». Тут предполагается, что при заработке от 1 до 3 млн рублей вы будете платить банку 2 % со всех поступлений за месяц. Получается, что при месячной выручке 1,2 млн рублей, которая полностью пройдёт через эквайринг, вы заплатите банку 36 000 рублей — 24 000 за счёт и 12 000 за эквайринг.

4. Узнайте о бонусах, которые банки предоставляют на время коронавируса

Сейчас бизнесу особенно тяжело, все это понимают. Поэтому банки стараются поддержать предпринимателей и вводят временные льготы. Вот несколько примеров:

-

Центробанк ограничил 1 % максимальную комиссию за эквайринг для онлайн-ретейла с 15 апреля по 30 сентября. Это коснётся компаний, которые продают через интернет социально-значимые товары и услуги;

-

«Сбербанк» отменил плату за сервисное обслуживание по торговому эквайрингу с 01.03 по 31.05;

-

«Тинькофф» подключает торговый эквайринг больницам, аптекам, кафе и супермаркетам по ставке от 1,2 %;

-

Банк «Точка» отменил плату за услуги комплаенс, чтобы обезопасить бизнес от проблем с 115-ФЗ;

-

Центробанк просубсидировал банки для выдачи беспроцентных зарплатных кредитов малому и среднему бизнесу из пострадавших отраслей;

Порядок работы с терминалом

Алгоритм работы во всех случаях похож. Необходимо выбрать тип оплачиваемой услуги, например, задолженность за электроэнергию. Затем вводят номер лицевого счета абонента и сумму к оплате. Рассчитаться можно наличными, вставляя купюры в приемник, либо картой.

Более детально – как работает терминал Сбербанка:

- На экране терминала выбрать окно «Платежи»;

- В появившемся окне выбрать тип услуг;

- Затем ввести или выбрать город, название обслуживающей компании;

- Ввести лицевой счет (он обычно указан на платежной квитанции) и сумму;

- Оплатить требуемую сумму с учетом комиссии в терминал.

С недавних пор была введена система единой квитанции. В рамках системы все платежи производят по одной квитанции с помощью почты или через электронные системы. Но такая система внедрена лишь в нескольких городах.

Чтобы упростить процедуру оплаты, можно обратиться в ЖКХ с просьбой открыть единую квитанцию. Тогда все счета будут прикреплены к одному лицевому счету пользователя и оплатить их можно будет одной процедурой через терминал.

Какую СИМ-карту выбрать для терминала

Мегафон успел провести первые подсчеты. По их данным, в 2018 году около 70% организаций подключили услугу эквайринга. Стоит ли говорить, что в 2019 году этот показатель не только сохранился, но и увеличился.

Преимущества СИМ-карты:

- Цена. Самый дешевый интернет предлагают мобильные операторы: от 300 до 500 рублей в месяц.

- Мобильность. Подойдет для переносных терминалов и онлайн-касс.

- Простота в использовании. Не нужно иметь под рукой провод или роутер. Подходит для точек в торговых центрах и других местах, где нет проводного интернета.

- Возможность соединения с другими облачными программами и сервисами.

Среди недостатков выделяют:

- Низкую скорость, терминал долго отправляет информацию;

- Нестабильную связь в торговых центрах (тут бывает достаточно сменить оператора).

Многие операторы предлагаю купить СИМ-карты для мобильного терминала. Но полноценный тариф есть пока только у Мегафона. Поэтому взять карту вы можете у дистрибьюторов этих компаний.

- Модуль-Телеком. Можно купить сим-карту операторов МТС и Билайн. Цена за год выходит минимальной – 1160 рублей. В месяц вы получите до 1 Гб для МТС и 2 Гб на Билайне. Трафик за пределами лимита не оплачивается, но на скорости до 64 Кбит/с.

- Мегафон. Цена – 100 рублей в месяц, нет ограничений трафика, но скорость – 32 Кбит/с.

- Sim2sim. Поддерживает 4 оператора связи: МТС, Мегафон, Билайн и Теле2. Эта карта сама выбирает оператора в зависимости от сигнала. Если в конкретной точке плохо ловит Теле2, то происходит автоматическое переключение на МТС. Цена – 120 рублей в месяц, если используется меньше, то 50 рублей – 25 Мб.

- Бизнес Телеком Комерц. 119 рублей в месяц. Неограниченный трафик по приему платежей. Сотрудничает с МТС, Мегафон и Билайн.

Тинькофф банк не только предлагает мобильные терминалы с СИМ-картами, но и берет на себя оплату расходов по ним.

Какие могут возникнуть трудности

Разобрав вопрос, как закинуть деньги на карту через терминал, стоит поговорить и о том, что делать если возникли неполадки. Бывает, что деньги застревают в купюроприемнике. В результате на экране высвечивается ошибка и уведомление, что необходимо связаться со службой поддержки. Информацию о ней можно найти как в самом приложении, так и на корпусе устройства. На лицевой панели прописываются все необходимые реквизиты.

Кроме этого, банкомат может просто зависнуть. В этом обычно виноваты программные сбои, за которые отвечают разработчики. Рисковать и вставлять деньги в купюроприемник не стоит, так как возможно операция будет потеряна. Лучше сразу искать другой терминал.

Пошаговая инструкция по работе с пос терминалом

Второе важное условие – открытие расчетного счета, здесь, кстати, нет жесткого требования по открытию счета, вы может это сделать в любом другом банке. Здесь будут различаться лишь сроки, если расчетный счет открыт в Сбербанки, то сроки зачисления средств будут значительно короче

Как установить в магазине платежный терминал Сбербанка?

Здесь все довольно просто, нужно лично обратиться в банк или оставить заявку на официальном сайте, затем дождаться звонка от сотрудника банка.

- При первом использовании устройства не забудьте установить бумагу для печати чека (если это необходимо).

- Проверьте сумму к оплате.

- Вставьте карту чипом вверх в нижнем торце устройства.

- На дисплее появится сообщение с просьбой ввести ПИН-код, вы должны его ввести правильно.

- Подтвердите операцию нажатием зеленой клавиши «Подтверждение»;

- Если операция прошла успешно, не забудьте чек.

Если Вы являетесь клиентом Сбербанка и Вам необходима подробная инструкция по терминалу Сбербанка, вы можете их скачать по следующим ссылкам: Инструкция для кассира POS-терминал Сбербанк (автономный терминал). docx Инструкция для кассира POS-терминал Сбербанк (автономный терминал). pdf Инструкция для кассира POS-терминал Сбербанк (интегрированное кассовое решение). docx Инструкция для кассира POS-терминал Сбербанк (интегрированное кассовое решение). pdf Основные операции мы опишем в данной статье. POS-терминалы Ingenico, PAX, VeriFone, Yarus с программным обеспечением Сбербанка России способны обслуживать международные банковские карты (VISA, VISA Electron, Mastercard, Maestro) с магнитной полосой и/или с чипом, карты ПРО100, выпускаемые Сбербанком России, а также карты American Express с магнитной полосой. Для работы POS-терминала необходим канал связи с Банком. В свою очередь, автономные терминалы могут быть мобильные и стационарные. Последние устанавливаются непосредственно в помещение, где осуществляется расчетно-кассовое обслуживание и работают исключительно от сети.

Мобильные устройства работают от батареи и Dial-Up, Ethernet, GPRS, что довольно удобно для предпринимателей осуществляющие свою деятельность по выездной схеме или на дому. Кстати, банк предлагает широкий выбор устройств для предпринимателя, их можно приобрести в собственность или взять в аренду в зависимости от желания и возможностей клиента.