Куда вложить 400000 рублей и остаться с прибылью

Содержание:

- Высокий риск и крупная прибыль

- Сколько нужно инвестировать, чтобы жить на дивиденды

- Монеты и слитки

- Акции

- Возможно ли стать инвестором, если в кармане чуть больше 1000 рублей

- Ценные бумаги и акции

- Что может быть лучше золота

- Покупаем земельный участок

- Вложение в бизнес

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- Обзор вариантов

- Планируем инвестиции

- Вложить 400000 рублей в акции на бирже

- Как инвестировать без ошибок – 5 правил от успешных инвесторов

- Как стать инвестором имея 300 000 рублей

Высокий риск и крупная прибыль

Криптовалюта – рискованный и перспективный метод заработка

Криптовалюта – рискованный и перспективный метод заработка

Если вы относитесь к тем, кто готов рисковать, рассмотрите инвестиции с большими перспективами по сравнению с выше рассмотренными вариантами. Предложений достаточно много, к наиболее распространенным отнесем:

Инвестиционные компании. Это организации, которым инвесторы передают собственные накопления в доверительное управление. Активами распоряжаются опытные специалисты, вкладывая их в доходные области. Среди таких компаний много мошенников, и это главный риск

Выбирая организацию, важно внимательно изучить отзывы о ней, историю деятельности.

Инвестиции в криптовалюту. При сумме 300000 рублей можно работать с такими известными наименованиями как bitcoin

Это цифровые монеты с большой историей. Даже при стабильном росте цены наблюдаются систематические ее колебания. Поэтому, решив купить криптовалюту, нужно дождаться падения курса. Тогда прибыль от последующей продажи после подорожания будет максимальной.

Инвестирование в акции. Опытные специалисты относят его к рискованным сделкам, потому как ценные бумаги могут значительно просесть в цене. Но, правильно выбрав компанию для финансирования, есть все шансы получить от перепродажи акций неплохой доход.

Хайпы – это подобие финансовых пирамид. Отличие заключается в том, что вкладчиков не обязывают привлекать новых инвесторов. Рискованность и доходность проектов достигает высоких отметок. По сути, все они рано или поздно закрываются, поэтому инвесторам следует вкладывать деньги на начальном этапе развития хайпа, когда он еще платежеспособен.

Среди перечисленных вариантов те, кто думает, куда вложить 300000 рублей, чтобы заработать, чаще выбирают акции и криптовалюту. Эти инструменты менее рискованные, особенно, ценные бумаги. Здесь можно спрогнозировать, как будет развиваться компания-эмитент, воспользоваться рейтингами фирм с высокой инвестиционной привлекательностью, составленными опытными экспертами и аналитиками.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах. Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

- Apple

- AT&T

- Bank Of America

- Exxon Mobil Corporation

- Ford

- Intel

- IBM

- McDonalds

- Microsoft

- Pfizer

- Coca-Cola

- Walt Disney Company

- Visa

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

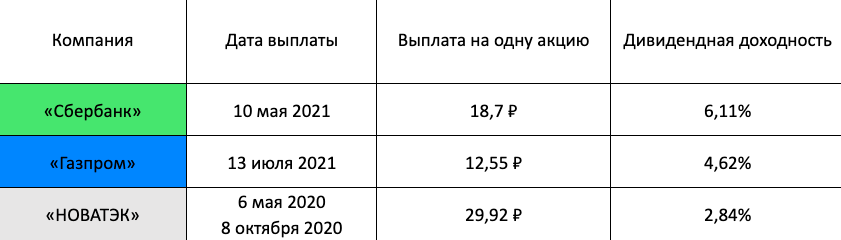

Для примера мы взяли три компании: «Сбербанк», «Газпром» и «НОВАТЭК». Посмотрите, какие они делали выплаты за последний год.

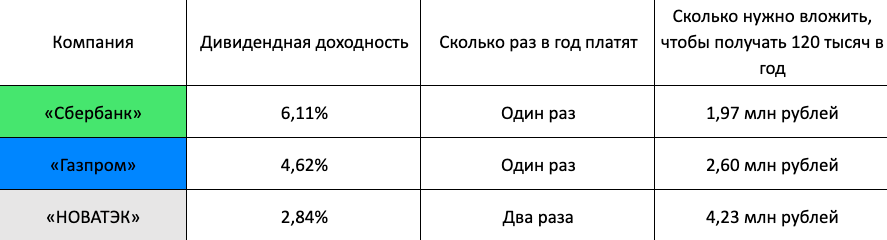

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

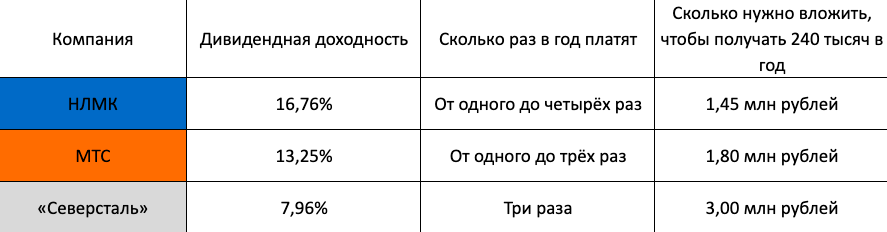

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК, МТС и «Северсталь».

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

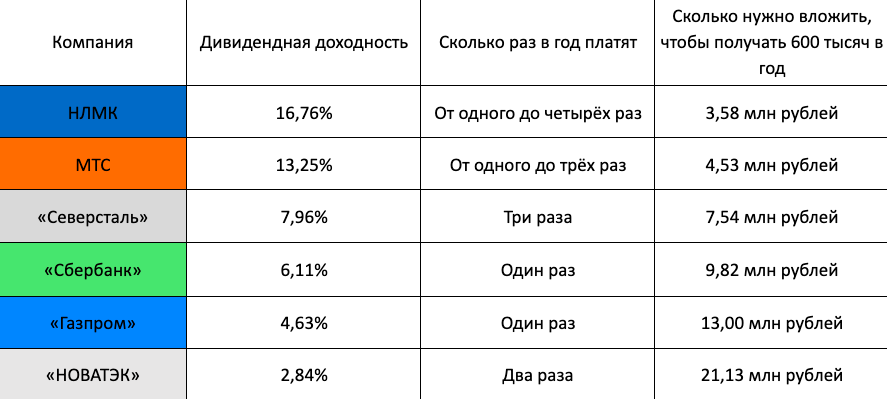

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Монеты и слитки

Недостатков у золотых монет и слитков немало: банковская наценка, включение в стоимость 20% НДС, сложности с хранением и продажей. Кроме того, если с момента покупки до продажи не прошло 3 лет, потребуется заплатить 13% НДФЛ.

Надежнее всего вкладывать деньги в инвестиционные монеты – они не имеют коллекционной ценности, но в случае необходимости их проще продать, чем юбилейные. Памятные монеты выпускают в честь какого-либо события или юбилея. Инвестировать в них рискованно, но в случае появления внезапного интереса коллекционеров к какому-либо выпуску – цена увеличивается многократно. Хорошим вложением денег считаются монеты «Георгий Победоносец».

Акции

Акция — это ценная бумага, которая дает держателю право на получение определенного дохода. Многие начинающие инвесторы отказываются от такого способа вложения капитала, так как боятся понести убытки. Если вы не разбираетесь в особенностях фондового рынка, можно обратиться к профессиональному брокеру. Посредник подберет эффективные готовые стратегии или возьмет акции в доверительное управление.

Выбирая способ вложения денег, лучше всего остановиться на покупке акций государственных и крупных компаний. Они называются «голубыми фишками». К «голубым фишкам» относят ценные бумаги таких корпораций, как Сбербанк, Газпром, Роснефть и др. Инвестиции в них сопровождаются меньшими рисками.

Есть два основных способа заработка на акциях:

- Получение дивидендов. Многие компании-эмитенты выплачивают фиксированное вознаграждение держателям акций. Окончательное решение по перечислению дивидендов принимается по итогам финансового года. Основой для определения размера выплат является чистая прибыль компании. Российские корпорации перечисляют прибыль по акциям по итогам года. В зарубежной практике дивиденды направляются ежеквартально.

- Получение дохода от продажи ценных бумаг.Например, если инвестор приобрел пакет акций стоимостью 500 000 рублей, а через 9 месяцев его стоимость составила 750 000 рублей, ценные бумаги можно реализовать. Доход от продажи составит 250 000 рублей без учета налогов.

Важно: физические лица не могут выйти на биржу самостоятельно. Для этого необходимо открыть брокерский счет

Сделать это можно как в банке, так и у профессиональных участников рынка ценных бумаг, например, в компании БКС. Открывать счет через брокера выгоднее, так как банки удерживают большие комиссии.

Для открытия счета достаточно обратиться в офис компании с паспортом и подписать договор. Многие брокеры предлагают сделать это онлайн

Обратите внимание, что большой популярностью пользуется одна из разновидностей брокерского счета – ИИС (индивидуальный инвестиционный счет)

Главное преимущество ИИС заключается в том, что его владелец получает право на налоговый вычет. Согласно законодательству, любая прибыль, полученная в результате продажи ценных бумаг, облагается налогом в размере 13%. Если вы заработали на бирже 250 000 рублей в течение года, необходимо заполнить декларацию и уплатить НДФЛ. Владельцы ИИС могут рассчитывать на возврат перечисленного налога. Таким образом, доход увеличивается на 13%.

Важно: если вы планируете получать налоговые вычеты, ИИС должен действовать как минимум на три года. Раньше срока вывести деньги можно, но придется вернуть все полученные льготы государству

Возможно ли стать инвестором, если в кармане чуть больше 1000 рублей

Распространен миф, что для инвестирования необходим огромный капитал. Возможно, лет 20–30 назад это и было правдой, поскольку существовали ограничения на взносы даже по вкладам. Фондовый рынок в России и вовсе появился после дефолта в 1992 году, а для покупки ценных бумаг тогда нужна была приличная сумма. При этом в регионах данные возможности отсутствовали совсем.

Остается только определиться с желаемым результатом и составить план, а дальше дело за временем и дисциплиной.

Постановка цели инвестирования

Инвестиции от 1000 рублей могут преследовать несколько целей:

- формирование привычки откладывать деньги;

- постепенный переход к более крупным суммам;

- изучение инвестиционных стратегий с минимальным риском.

Не стоит ставить целью разбогатеть в ближайший год, вложив лишь тысячу — это неразумно. Будьте реалистами. Мы рекомендуем пользоваться технологией SMART:

- Specific — конкретный. Только одна цель без расплывчатых формулировок, например, откладывать по 1000 руб. на вклад в день зарплаты, каждый месяц, в течение года.

- Measurable — измеримый. Результат должен быть конечным и иметь численное выражение.

- Achievable — достижимый. Не нужно строить иллюзии и пытаться стать героем, откладывая по 90 % дохода. Такой темп вы не выдержите.

- Relevant — значимый. Цель должна иметь смысл. Если для вас итоговые 12000 рублей за год ничего не значат, то не стоит над этим работать.

- Time bound — ограниченный во времени. Обязательно наличие строгого дедлайна. В вышеуказанном примере — это один год. Не забывайте, срок тоже должен быть достижимым. Маловероятно, что кто-либо сможет продержаться 10 лет, скрупулезно откладывая деньги на депозит.

Разработка инвестиционного плана

После определения цели нужно составить план, который будет содержать шаги до получения результата. Например, можно включить в него следующие пункты:

- Изучить различные варианты, куда инвестировать 1000 рублей.

- Предположим, что вы выбрали вклад. Тогда следующий шаг — открыть депозит в банке с лучшими условиями.

- Регулярно переводить на него нужную сумму.

- В перспективе постепенно подключать другие виды вложений, например, ПИФы, покупку акций и т. д.

Ваш план должен быть максимально подробным и понятным для вас. Главное, помните, что инвестировать лучше, чем копить наличные «под матрасом». Мир подвержен инфляции, и цены постоянно растут, как следствие, ваш капитал будет постепенно иссякать

Чтобы вам было проще выбрать между несколькими вариантами вложений, обратим внимание на наглядное сравнение их эффективности

Вывод из вышеуказанного графика — стабильно превосходят инфляцию только облигации федерального займа (ОФЗ), золото и индекс ММВБ.

Ценные бумаги и акции

Этот метод инвестирования наиболее традиционен. Для того, чтобы получать хорошую прибыль от таких капиталовложений, надо быть хорошо подкованным в финансовых вопросах. Как вариант, можно нанять разбирающегося и работающего на биржах специалиста — брокера.

Следует учесть особенности работы с таким активом:

- Акции развиваются динамично. Не стоит сразу продавать акции после падения в цене, придержите их для последующего роста;

- Не покупайте акции только одной компании;

- Вкладывайте в акции только свободные средства, которые не понадобятся минимум в ближайшие полгода;

- Инфляция касается именно эмиссии денег и их обесцениванию, а не акций.

- Массовые прогнозы на бирже, как правило, происходят уже после пика изменения курса, поэтому не стоит сильно к ним прислушиваться.

Что может быть лучше золота

Многие инвесторы предпочитают инвестировать в золото. Такие вложения считаются не только высоконадежными, но и более чем доходными. А ведь мы хотим гарантировано сохранить имеющиеся 500000 тысяч рублей.

Действительно, биржевая стоимость золота и прочих драгоценных металлов неизменно растет. На эту положительную динамику не оказывает влияние положение дел в экономике страны или какие-то другие факторы.

Однако много заработать на инвестициях в золото также не выйдет. Дело в том, что биржевые котировки драгоценных металлов растут вместе с инфляцией. Другими словами, инвестор выбравший данный актив точно сохранит свои сбережения, а вот преумножить их будет довольно проблематично.

Существует 2 основных вида инвестиций в золото:

- приобретение инвестиционных и коллекционных монет;

- приобретение банковских слитков.

Если вы решили вкладывать деньги в золото, то покупать следует именно монеты. Объясняется это крайне просто. Дело в том, что по какой-то непонятной причине сделки по купле-продаже золотых слитков в России облагаются НДС или налогом на добавленную стоимость. В таких условиях говорить о доходности инвестирования в золото не приходится.

Золотые инвестиционные монеты лишены подобного недостатка. К тому же инвестируя в них, владелец 500000 рублей может собрать интересную пусть и маленькую коллекцию, которая сама по себе обладает ценностью.

Покупаем земельный участок

Россия является самым большим государством в мире. В нашей стране не существует нехватки в земельных ресурсах. В то же самое время грамотно подобранный участок земли способен принести инвестору огромную прибыль. Триста тысяч рублей – достаточный капитал, чтобы выйти на инвестиционный рынок земли.

Особым спросом пользуются участки, расположенные в черте мегаполисов и городов среднего размера. Именно на них можно заработать отличные деньги.

При этом потенциальным инвесторам необходимо помнить, что в Российской Федерации все земли обладают целевым назначением. Иначе говоря, если купленный участок предназначен для сельскохозяйственного использования, то построить на нем на законных основаниях бизнес-центр не получится. Конечно, этот пример притянут за уши, но зато он довольно точно отражает суть явления.

Кроме того, земля является объектом недвижимости. Следовательно, собственник участка должен будет ежегодно платить в казну налоги

На данное обстоятельство следует обращать внимание тем инвесторам, которые покупают землю с целью ее последующей перепродажи. Рассматриваемый земельный актив обладает низкой ликвидностью, то есть продать его быстро по выгодной цене сложно

В связи с этим владельцу 400000 рублей необходимо понимать все возможные издержки.

Вложение в бизнес

Неплохой вариант, куда вложить капитал размером 300к — открыть собственное дело или стать сособственником уже существующей компании.

На 300000 можно приобрести акции той или иной организации, что позволит принимать участие в ее деятельности. В некоторых случаях с таким капиталом можно будет приобрести контрольное количество ценных бумаг — тогда инвестор станет бенефициаром предприятия.

Если есть своя бизнес идея, то на 300 тысяч можно начать дело

При этом важно составить подробный коммерческий план, учесть все издержки и максимально качественно спрогнозировать деятельность. Это позволит получить от вложенной суммы максимальную отдачу и сделать бизнес эффективным и успешным

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома», любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

- Procter & Gamble

- Johnson & Johnson

- Caterpillar и другие. Всего около 60 компаний.

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Обзор вариантов

Рассмотрим несколько вариантов вложений финансовых средств:

При этом надо всегда помнить основные правила работы с ценными бумагами:

- — не спешите избавляться от акций после их падения в цене (за снижением всегда происходит повышение акций),

- — используйте только свободные денежные средства,

- — не покупайте акции только одной компании (даже если она вам кажется достаточно надежной, от рисков никто не застрахован),

- — старайтесь приобретать акции в период кризиса,

- — акции не обесцениваются в результате инфляции.

- Самым перспективным вариантом вложения капитала является создание собственного бизнеса. Доход от этого мероприятия зависит не столько от первоначального вложения капитала, сколько от правильного подхода к самой идее и плану ее реализации.

Планируем инвестиции

Чтобы выбирать оптимальный метод инвестирования было проще, определитесь с такими моментами:

- цели – сохранить деньги или значительно приумножить капитал;

- готовность к риску;

- ожидаемая величина прибыли;

- желаемые сроки получения дохода;

- наличие обширных знаний в областях инвестирования;

- готовность и желание принимать активное участие в управлении инвестиционными инструментами.

Важно! Рискованность и прибыльность сделок всегда взаимосвязаны, увеличиваются пропорционально

Поэтому, данным моментам следует уделить особое внимание

Когда вы четко определили для себя, чего хотите, можно приступать к детальному изучению методов инвестирования, составлению сравнительных характеристик и формированию окончательного решения.

Вложить 400000 рублей в акции на бирже

| Акция | Рост в % | Рост 400000 на указанный процент | Чистая прибыль |

| AT&T (T) | 241.62% | 1366480 | 966480 |

| AMD (AMD) | 50.28% | 601120 | 201120 |

| Nvidia (NVDA) | 46.79% | 587160 | 187160 |

| Qualcomm (QCOM) | 44.72% | 578880 | 178880 |

| Tesla (TSLA) | 40.10% | 560400 | 160400 |

| Полюс (PLZL) | 30.50% | 522000 | 122000 |

| Сургутнефтегаз (SNGS) | 20.16% | 480640 | 80640 |

| Pfizer (PFE) | 19.92% | 479680 | 79680 |

| Adobe (ADBE) | 18.40% | 473600 | 73600 |

| Broadcom (AVGO) | 18.02% | 472080 | 72080 |

| Microsoft (MSFT) | 17.68% | 470720 | 70720 |

| Nike (NKE) | 16.52% | 466080 | 66080 |

| Alibaba Group (BABA) | 15.71% | 462840 | 62840 |

| Baidu (BIDU) | 14.43% | 457720 | 57720 |

| General Motors (GM) | 13.81% | 455240 | 55240 |

| Target (TGT) | 13.62% | 454480 | 54480 |

| Salesforce (CRM) | 13.36% | 453440 | 53440 |

| Abbott Laboratories (ABT) | 13.23% | 452920 | 52920 |

| Ford (F) | 13.09% | 452360 | 52360 |

| FedEx (FDX) | 12.63% | 450520 | 50520 |

| Hewlett-Packard (HPQ) | 12.25% | 449000 | 49000 |

| ФосАгро (PHOR) | 11.24% | 444960 | 44960 |

| Северсталь (CHMF) | 10.88% | 443520 | 43520 |

| Amazon (AMZN) | 10.53% | 442120 | 42120 |

| Chevron (CVX) | 10.51% | 442040 | 42040 |

| Alphabet (GOOG) | 10.41% | 441640 | 41640 |

| NextEra Energy (NEE) | 10.38% | 441520 | 41520 |

| Netflix (NFLX) | 9.57% | 438280 | 38280 |

| Apple (AAPL) | 9.19% | 436760 | 36760 |

| Facebook (FB) | 8.89% | 435560 | 35560 |

| Caterpillar (CAT) | 7.66% | 430640 | 30640 |

| AbbVie (ABBV) | 7.18% | 428720 | 28720 |

| ExxonMobil (XOM) | 6.97% | 427880 | 27880 |

| НЛМК (NLMK) | 6.79% | 427160 | 27160 |

| Яндекс (YNDX) | 6.59% | 426360 | 26360 |

| Детский Мир (DSKY) | 6.41% | 425640 | 25640 |

| Walmart (WMT) | 6.17% | 424680 | 24680 |

| Cisco (CSCO) | 5.68% | 422720 | 22720 |

| АФК Система (AFKS) | 5.62% | 422480 | 22480 |

| Норильский Никель (GMKN) | 5.37% | 421480 | 21480 |

| Procter & Gamble (PG) | 5.07% | 420280 | 20280 |

| РУСАЛ (RUAL) | 4.72% | 418880 | 18880 |

| Boeing (BA) | 3.78% | 415120 | 15120 |

| McDonald’s (MCD) | 3.58% | 414320 | 14320 |

| Магнит (MGNT) | 3.35% | 413400 | 13400 |

| Ростелеком (RTKM) | 3.34% | 413360 | 13360 |

| Mylan (VTRS) | 2.87% | 411480 | 11480 |

| Johnson & Johnson (JNJ) | 2.82% | 411280 | 11280 |

| Starbucks (SBUX) | 2.48% | 409920 | 9920 |

| Electronic Arts (EA) | 2.24% | 408960 | 8960 |

| Юнипро (UPRO) | 2.00% | 408000 | 8000 |

| РусГидро (HYDR) | 0.80% | 403200 | 3200 |

| Newmont Mining Corporation (NEM) | 0.73% | 402920 | 2920 |

| Kraft Heinz Company (KHC) | 0.41% | 401640 | 1640 |

| Bristol-Myers Squibb Co (BMY) | 0.39% | 401560 | 1560 |

Помним, что лидеры меняются, то что за последнее время росло, дальше может и упасть. Поэтому читайте нашу аналитику и биржевые новости.

Для новичков: как вложить деньги в акции

Есть ещё ПИФЫ, по итогам прошлого года, лучший дал более 30%, но большинство — в минусе. Допустим мы угадали, и доходность 20%. В этом случае за год можно получить 480000 рублей. Но вероятность такого исхода, повтоюсь, очень низка.

- 280000 — 70% вкладываем краткосрочные облигации,

- 40000 — 10% в etf,

- 40000 — 10% в акции (голубые фишки),

- 40000 — 10% — депозиты

Как инвестировать без ошибок – 5 правил от успешных инвесторов

Для прибыльного инвестирования недостаточно знать, куда вложить 100000 рублей. Любое занятие следует начинать с изучения основ. Вот 5 важных правил, которые следует соблюдать каждому начинающему инвестору. На самом деле разных нюансов и подводных камней значительно больше. Если хотите копать глубоко, советую учиться этому делу у тех, кто знает всё об инвестициях – мировых инвесторов, таких как Роберт Кийосаки, Уоррен Баффет, Билл Гейтс и др.

Правило 1. Использовать для инвестиций только свободные деньги

Вложить 100000 рублей, полученных в кредит или занятых у друзей – плохая идея. Если инвестируемая сумма по каким-либо причинам «сгорит», вам придётся годами выбираться из долгов, хвататься за любую работу и нервничать. Инвестируйте только свободные деньги, которые вы можете позволить себе потерять.

Правило 2. Диверсифицируйте риски

Чтобы получить прибыль наверняка, нужно вложить 100000 рублей в 3-5 разных направлений. Например, банковский вклад, акции, золото, криптовалюты. Все активы не могут оказаться убыточными одновременно, даже в случае экономического кризиса. Одним словом, нужно думать и анализировать. Быстрый заработок – это не про прибыльное инвестирование.

Правило 3. Контролируйте риски

Единственный способ не прогореть – действовать хладнокровно и не принимать скоропалительных решений. Если у вас нет опыта инвестирования, для начала попробуйте вложить деньги в низкорисковые инструменты: банковский вклад, государственные облигации, драгоценные металлы.

Правило 4. Изучайте рынок

Если вы хотите получать прибыль, вкладывайте 100000 рублей только в те финансовые инструменты, в которых хорошо разбираетесь. Например, для инвестирования в акции нужно знать хотя бы основы фондового рынка и разбираться в финансовой отчётности компаний. Перед тем как вложить средства в интернет-проект, следует выяснить, какие тематики будут в тренде в 2021 году, проверить уровень конкуренции в нише.

Правило 5. Реинвестируйте

Хотите разбогатеть через 10-15 лет? Тогда не нужно тратить всё заработанное. 50% дохода от инвестиций вкладывайте в очередные активы, чтобы наращивать прибыль. Пусть деньги постоянно работают на вас.

Как стать инвестором имея 300 000 рублей

Инвестором принято называть человека, который вкладывает денежные средства в материальные или нематериальные активы для получения прибыли. Многие интересуются, какие конкретные шаги нужно сделать, чтобы стать инвестором. Для этого существует определенная последовательность действий:

- Сначала нужно найти средства для инвестирования. Например, это может быть сумма в 300 000 рублей.

- Не стоит затягивать с капиталовложениями. Как отрицательный фактор, промедление не играет инвестору на руку, поэтому следует обдумать все досконально, но не затрачивать на это слишком много времени.

- Необходимо выбрать финансовый инструмент для вложения. В наше время их много, поэтому следует отдать предпочтение активам с разными рисками и доходностью. Например, чтобы в случае неудачного инвестирования в один актив, прибыль от второго могла бы перекрыть потери от первого частично или полностью.

Сегодня многие инвесторы обращают внимание на картины второй половины XX века, поскольку их цена быстро растет. Для инвестирования в искусство совсем не обязательно быть экспертом

Достаточно просто воспользоваться услугами специалистов. За 300 000 рублей можно купить работу современного художника, цена которой через несколько лет, вероятно, значительно увеличится. Для примера можно взять картину “Лимонная Мэрилин” Энди Уорхола. Ее купили в 1962 году за $250, а через 45 лет она была продана уже за 28 млн долларов.

Покупка драгоценных металлов также может принести доход в виде дивидендов. Наличие 300 000 рублей позволит инвестировать в ювелирные изделия, слитки, металлические счета. Если планируется инвестировать в слитки, то стоит иметь дело с крупными банками. Вес слитков может достигать 1 кг. На июль 2019 года приблизительная стоимость одного грамма серебра составляет 34 руб.