Ндс 20%: что ждет предпринимателей

Содержание:

- Чем обернется для граждан

- Когда налоговая инспекция может отказать в применении льготной ставки НДС

- Как и зачем компании покупают НДС

- Последние изменения в порядке уплаты НДС в 2018 году

- Порядок применения налоговых вычетов по НДС

- Правила исчисления НДС при списании рекламных ТМЦ в расходы

- Как учитывать доставку при расчете налогов?

- НДС в остальных странах

- Услуги, работы, лицензионные платежи

- Что относят к косвенным налогам в России — список

- Коротко об особенностях оптовой торговли

- Оплата товара наличная и безналичная

- Стоит ли ожидать роста цен

Чем обернется для граждан

В целом для государства картина складывается довольно радужная. Другой вопрос — как отразится эта налоговая реформа на жизни обычных граждан. О том, что повышение НДС ударит по карману индивидуальных предпринимателей и владельцев крупных торговых предприятий, говорить не стоит — это понятно “по умолчанию”.

За повышение НДС россияне будут платить 360 руб. в месяц, coinradar.ru

Последствия повышения НДС коснутся и обычных граждан. Очевидно, что производителям необходимо будет каким-то способом компенсировать рост налога, а сделать это можно лишь посредством повышения итоговой цены товара, которую ощутят на себе покупатели.

Неизменной останется только стоимость льготных товаров. В эту категорию входят детские товары, предметы первой необходимости, хлеб, молоко, лекарства и прочее. НДС для производителей и реализаторов таких товаров составляет 10%. Эта льгота сохранится даже в 2019 году. По крайней мере, в законопроекте не говорится о ее повышении.

Базовые ставки НДС в странах мира, rg.ru

Повышение цен на товары может привести к неплатежеспособности населения, а она в свою очередь к инфляции. Из-за инфляции, по мнению некоторых экспертов, может прекратить снижаться ставка по ипотеке. Хотя покупка недвижимости не облагается налогом, цены на дома и квартиры тоже вырастут вместе с повышением стоимости строительных материалов.

Как подсчитали эксперты Journal.Tinkoff, в среднем повышение НДС обойдется каждому россиянину в 360 руб. в месяц. Эти подсчеты, разумеется, сильно усреднены.

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%

При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

Как и зачем компании покупают НДС

Небольшие суммы входного НДС обычно обусловлены тем, что компания:

- работает не с официальными подрядчиками (исполнителями, поставщиками), а, например, наняла строителей, не зарегистрировавших свою предпринимательскую деятельность в качестве юрлица, или закупила так называемый «серый» товар;

- закупает товары, работы, услуги или берет в аренду помещения вполне официально у физических лиц или у ИП и даже юридических лиц, но в основном у тех, кто работает без НДС (льготы, специальные режимы, освобождение от НДС).

В целом, фирмы, покупающие НДС, можно разделить на две большие группы:

- Обналичивают средства при помощи «бумажного» НДС.

- Покупают только документы по фиктивным сделкам.

Компании из первой группы ищут не только сам по себе «бумажный» НДС, им нужны наличные для расчета с такими контрагентами. Основная опасность в том, что инспекторы прекрасно знают все схемы обналичивания, а инструкцию по их обнаружению им помог разработать Следственный комитет.

С новыми опасностями в 2019 году столкнутся те фирмы, покупающие НДС, которые используют оптимизацию в виде фиктивных закупок с «бумажным» НДС. Мы уже рассказывали о том, почему банки будут выявлять схему уклонения от НДС. Скоро возможности, аналогичные тем, что имеют непосредственно банки, получат и налоговики.

«Камеральщикам» скоро станет без надобности запрашивать у банков выписки по расчетным счетам – система АСК НДС-2 будет подключена к банковским сервисам для:

- автоматизированного получения таких выписок;

- анализа информации о платежах налогоплательщиков.

Таким образом, анализ банковских выписок будет автоматизирован так же, как и проверка счетов-фактур.

Последние изменения в порядке уплаты НДС в 2018 году

14 июня Правительство РФ было принято решение повысить ставку НДС. Ставка НДС будет повышена с 18% до 20%, заявил премьер-министр РФ Дмитрий Медведев на заседании правительства.

При этом по словам Дмитрия Медведева, все льготы по НДС на основные услуги и социально значимые товары будут сохранены (продовольствие, детские и медицинские товары, внутренние межрегиональные воздушные перевозки).

По словам министра финансов РФ Антона Силуанова, действовать новая ставка НДС начнёт с 1 января 2019 года. Повышение НДС на 2% принесёт бюджету страны дополнительные 600 млрд руб. ежегодно. Дополнительные деньги будут направлены на решение стратегических задач страны.

Порядок применения налоговых вычетов по НДС

Регламент по применению вычета по налогу на добавленную стоимость подробно описан в статье 172 НК. Рассмотрим подробнее нормы этого закона:

- Согласно этому НПА, основным документом для применения налогового вычета будет счет-фактура и иные документы, подтверждающие включение стоимости приобретенных активов в состав расходов.

- При этом отмечается, что основанием для применения вычета при покупке импортных товаров является документ, подтверждающий фактическую оплату налога при пересечении товаров границы. Таким образом, основанием для применения вычета внутри РФ станет выставленный счет, а при перемещении товаров через границу — факт оплаты.

- Статья указывает, что право на преференцию возникает только в том случае, если приобретенные товары или другие активы поставлены на учет.

- Стоимость активов в иностранной валюте должна отражаться в рублях по курсу ЦБ РФ на дату постановки на учет. Если приобретенные товары (работы, услуги) были оплачены в рублевом эквиваленте от цены в иностранной валюте, то при дальнейшей уплате налога его сумма не корректируется при изменении курса.

- Установлен срок, в течение которого может быть применен вычет: в течение 3 лет с последнего дня квартала, в котором возникло это право.

- Если товары, работы или услуги были приняты на учет в одном налоговом периоде, а счет-фактура выставлен в другом, то преференцию можно применить в том случае, если счет-фактура предъявлен до установленной даты подачи налоговых деклараций. В случае с НДС — это 25-е число месяца, следующего за окончанием налогового периода.

- В статье отражена норма, закрепляющая необходимость вносить в налоговую декларацию сведения из книги покупок и продаж. Исходя из этого, можно установить, что ведение этой книги является обязательной для правильного налогообложения.

- Если субъект осуществлял деятельность в пользу другого лица (по агентским договорам, договорам комиссии, транспортной экспедиции и пр.), то в декларацию включаются сведения, указанные в полученных и выданных счетах-фактурах. В случае если агент/комиссионер/застройщик/экспедитор не является плательщиком НДС, то сведения о выставленных и полученных счетах необходимо предоставить до 20-го числа месяца, следующего за налоговым периодом.

- Иностранные предприятия, центральный офис которых находится за границей, а на территории РФ у этих фирм имеется более чем одно обособленное подразделения, должны сами определить, по месту нахождения какого подразделения будут уплачиваться налоги. Об этом выборе субъект доложен письменно уведомить налоговые органы по месту выбора.

Правила оформления счета-фактуры

Так как счет-фактура считается основным документом, дающим право на вычет, больше всего отклоненных налоговиками вычетов происходит из-за неправильного оформления этого первичного документа.

Счет-фактура должен содержать следующие реквизиты:

- номер документа и дата его оформления;

- наименование, адреса и ИНН продавца и приобретателя;

- если имела место частичная или полная предоплата (аванс), номер платежного документа;

- список товаров, работ и услуг, единицы измерения;

- количество отгруженного товара в указанных единицах измерения;

- стоимость без налога;

- ставку НДС;

- рассчитанный НДС;

- сумму с налогом;

- страну происхождения и номер таможенной декларации для импортных товаров.

Визировать этот документ может любое лицо, у которого есть соответствующие полномочия. Полномочия могут устанавливаться руководителем локальным нормативно-правовым актом.

При получении счета-фактуры следует внимательно изучить его на предмет соответствия всем требованиям во избежание дальнейших налоговых споров.

Пошаговые действия

Все выставленные счета-фактуры отражаются в книге покупок и продаж. Суммы по тем счетам, которые можно отнести на уменьшение налоговой нагрузки, нужно отразить в декларации и направить в ИФНС в установленные сроки. Налоговая может провести камеральную проверку и, опираясь на ее итог, принять входящий налог к вычету.

На этом этапе очень часто возникает ситуация, когда сумма вычета значительно уменьшается налоговыми инспекторами, в связи с чем разница подлежит возврату или идет в зачет будущих платежей.

Правила исчисления НДС при списании рекламных ТМЦ в расходы

Большинство компаний имеет рекламные расходы, которые можно относить на затраты, учитываемые при обложении прибыли налогом (пп. 28 п. 1 ст. 264 НК РФ). Но списание рекламных товаров в данном случае нужно производить с начислением НДС на них.

Однако НДС нужно начислять не всегда. В каких случаях это нужно делать?

Для ответа на вопрос нужно учесть следующие моменты:

- объект обложения НДС возникает, когда товар передается конкретному лицу. Под реализацией понимается передача права собственности на товар одним лицом другому (п. 1 ст. 39 НК РФ). Если фирма передает материалы для оформления рекламной выставки, то в этом случае отсутствует объект налогообложения НДС. Однако если фирма разыгрывает футболки со своим логотипом между своими покупателями, то в такой ситуации есть объект налогообложения НДС — право собственности на футболку переходит победителю;

- не любая передача рекламных материалов считается объектом обложения НДС. Переданный материал является безвозмездной реализацией в целях НДС, если он представляет собой товар;

- нужно учесть покупную стоимость рекламируемого товара. Если она не больше 100 руб., то операция по его передаче считается льготируемой (пп. 25 п. 3 ст. 149 НК РФ). И тогда налогоплательщику нужно обеспечить раздельное ведение учета по НДС, о чем указано в п. 4 ст. 149 НК РФ.

Какие есть признаки товара в целях обложения НДС

Чтобы рекламный материал был признан объектом обложения НДС, он должен соответствовать признакам товара — характеризоваться собственными потребительскими качествами, т.е. потребительской ценностью для получателя.

Таким образом, если передаваемый рекламный материал не имеет собственных потребительских качеств, то он не признается товаром. В этом случае его безвозмездная передача не считается операцией, при которой формируется самостоятельный объект обложения НДС. И в такой ситуации не имеет значение, какова его покупная стоимость.

Такой вывод указан в Письмах Минфина от 23.12.2015 г. № 03-07-11/75489, от 23.10.2014 г. № 03-07-11/53626, от 19.09.2014 г. 03-07-11/46938. Этого же мнения придерживаются и суды, о чем, к примеру, указано в п. 12 Постановления Пленума ВАС от 30.05.2014 г. № 33.

В качестве примера рекламных материалов, не являющихся товарами, считаются буклеты, открытки, листовки, календари, каталоги и блокноты, в которых есть рекламная информация (Постановление АС Московского округа от 29.03.2017 г. № Ф05-3154/2017).

Примеры рекламных материалов, содержащих признаки товаров:

- электробритвы, ножи, электрочайники (Постановление АС Московского округа от 20.06.2018 г. № Ф05-8543/2018);

- рекламные сувениры с логотипом компании, например, календари, бейсболки, книги подарочные, жесткие диски, ежедневники (Постановление АС Западно-Сибирского округа от 27.09.2017 г. № Ф04-3736/2017).

Входной НДС, который уплачивается в составе стоимости подарков в рекламных целях, можно принимать к вычету (Письмо Минфина от 04.06.2013 г. № 03-03-06/20320). Если товары были куплены у налогоплательщика по НДС, то при их раздаче в целях рекламы и начислении НДС налоговая нагрузка по этому налогу по данной операции будет равна нулю, т.к. исчисленный налог равен вычету по налогу.

Как учитывать доставку при расчете налогов?

Рассмотрим этот немаловажный вопрос, волнующий интернет-продавцов. Конечно же, самый простой вариант — это включить расходы на доставку в стоимость товара <19>. Тогда НДС и налог на прибыль уплачиваются с полной стоимости товара (с учетом доставки) <20>.

Но многие компании предпочитают стоимость доставки указывать отдельно, в том числе и в первичке. Чем же в таком случае является доставка — самостоятельной услугой или же операцией, неразрывно связанной с продажей товара?

Ситуация 1. Продавец доставляет товар собственными силами. Учитывать транспортные услуги обособленно от операции по реализации самого товара не нужно, поскольку доставка не будет отдельным видом деятельности. Ведь она (в том числе и за дополнительную плату) неразрывно связана с обязательством продавца по договору розничной купли-продажи <21>. Доставка стала бы отдельным видом деятельности, если бы заключался отдельный договор с покупателем на оказание услуг по доставке <22>. В рассматриваемой ситуации продавец фактически заявляет цену, состоящую из двух частей — стоимости товара и стоимости доставки. Из этого следует, что даже при указании в первичных документах стоимости доставки отдельно от стоимости товаров при налогообложении прибыли продавец может признать выручку от реализации этих товаров в полной сумме, полученной от покупателя, включая стоимость доставки. И на эту же сумму начислить НДС. К тому же покупателям-физлицам дополнительные акты оказанных услуг ни к чему.

Ситуация 2. Продавец доставляет товар с помощью сторонних компаний. Правда, делает это он все равно в соответствии с условиями «дистанционного» договора с покупателем. Значит, и в этом случае указание стоимости доставки отдельной строкой является только элементом формирования договорной цены на доставляемый товар. Получается, что и налог на прибыль, и НДС будут рассчитываться исходя из конечной стоимости, сформированной с учетом доставки. Затраты продавца на оплату услуг почты или курьерских организаций признаются на дату подписания акта оказанных услуг с перевозчиками <23>.

Если компания-продавец рассматривает оплату доставки как компенсацию (возмещение) покупателем своих транспортных затрат, сэкономить на налогах тоже не получится. Ведь, по мнению налоговиков, сумма компенсации будет являться налогооблагаемым доходом продавца. При этом в составе «прибыльных» расходов можно учесть суммы, которые перечислены организациям, оказывающим транспортные услуги <24>.

Что касается НДС, то Минфин считает, что возмещение покупателем расходов, понесенных поставщиком товаров в связи с их доставкой, связано с оплатой товаров <25> и поэтому эти суммы увеличивают налоговую базу по НДС <26>. При этом входной НДС по транспортным расходам (если он есть) можно принять к вычету.

НДС в остальных странах

НДС платят практически во всех развитых странах. При этом где-то его величина выше, а где-то ниже. В среднем, это как раз 20%. Но сравнивать налоги разных стран исключительно по одному НДС неправильно:

- В Канаде один из наиболее низких НДС, но тут высокая стоимость страховых взносов.

- В Люксембурге, США, Дании наибольшие взносы получают от НДФЛ, в Германии и Австрии — социальные перечисления.

- Для Великобритании характерен НДС в 20%, но максимально возможный НДФЛ при этом 45%. В Италии НДС равен 22%, а налог на прибыль 38%.

Таким образом, невозможно сравнивать налоги разных стран только по одному выбранному показателю.

Услуги, работы, лицензионные платежи

При оказании услуг (работ) от лица российской компании, налогообложение доходов, по аналогии с торговой деятельностью, зависит от возникновения постоянного учреждения на территории Казахстана. Порядок же обложение налогом на добавленную стоимость определяется исходя из места реализации услуг. Оба названных фактора зависят от видов деятельности, реализуемых компанией.

1. Строительные и монтажные работы в Казахстане. Шефмонтаж

В отношении работ данного вида Конвенция об устранении двойного налогообложения отдельно указывает, что для возникновения постоянного учреждения строительная площадка, на которой ведутся работы, должна существовать более 12 месяцев.(См. п. 3 ст. 5 Конвенции между Правительством Российской Федерации и Правительством Республики Казахстан об устранении двойного налогообложения). В отношении шефмонтажа те же условия — услуги должны оказывать более 12 месяцев.

Таким образом, всё зависит от срока. Если он не превышает указанный, налог на прибыль уплачивается в Российской Федерации. В противном случае, последствия такие же, как и для торговли: 20% + 10%.

При условии, что площадка и/или оборудование находятся на территории Республики Казахстан, обязанность уплатить НДС в РФ не возникает. Его (по ставке 12%) заплатит заказчик,(См. НК РК) что необходимо учесть при ценообразовании.

«Освобождение» от уплаты НДС в данном случае имеет последствия. Так, входящий налог от всех поставщиков, субподрядчиков, арендодателей и прочих контрагентов, привлечение которых направлено на выполнение работ, не может быть принят к вычету юр.лицом-исполнителем работ.

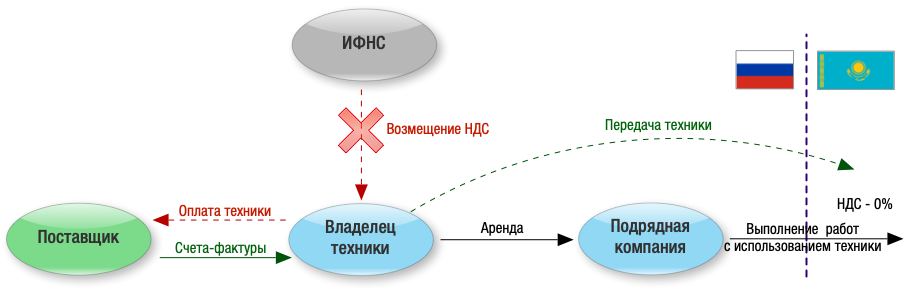

При этом налоговый орган пошёл дальше и отказал в возмещении НДС арендодателю спецтехники, используемой российской компанией для работ в Казахстане. Компания-арендодатель попыталась обжаловать данное решение налоговой, однако суд встал на сторону налогового органа. В действиях арендодателя и арендатора была установлена налоговая схема, направленная на необоснованное получение возмещения НДС из бюджета.

Кроме факта взаимозависимости, суд пришёл к выводу, что компания-арендодатель была специально создана арендатором-исполнителем для получения возмещения, поскольку он (арендатор) знал, что из-за использования техники на территории Казахстана претендовать на возмещение налога не может. (См. решение по делу № А55-1683/2019).

2. IT-услуги

Под it-услугами мы подразумеваем разработку программного обеспечения и его техническую поддержку. Место реализации таких услуг для целей исчисления НДС признаётся Казахстан, а, значит, обязанность уплатить налог также возлагается на заказчика.

Что касается налогообложения доходов, то всё зависит от возникновения постоянного учреждения. Если услуги оказывают удалённо, не в Казахстане, налог платится в РФ.

Здесь необходимо отдельно проговорить налогообложение лицензионных платежей, именуемых в Конвенции об устранении двойного налогообложения как роялти. Дело в том, что взимая с резидента Республики Казахстан лицензионные платежи за использование программного обеспечения, пользователь в соответствии с конвенцией и Налоговым кодексом Казахстана обязан удержать из вознаграждения налог у источника в размере 10% от общей суммы выплаты. При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

Важно, что контролирующие ведомства в Казахстане относят к роялти не только лицензионное вознаграждение, но также плату за доработку и модификацию ПО, используемого по лицензии.(См. ответ Председателя КГД МФ РК от 26.09.2019 года на вопрос от 20.09.2019 года № 570477)

Обоснование здесь следующее: поскольку изменять и дорабатывать программный продукт, можно исключительно при предоставлении правообладателем специальной лицензии, предполагается, что такая плата включена в платёж за услугу.

Использование местной компании для выполнения работ на территории Казахстана видится возможным лишь при условии реализации долгосрочного проекта и лишь в определённых сферах, поскольку, например, в части оказания IT-услуг, подобные решения неактуальны.

Что относят к косвенным налогам в России — список

Спикер — Елена Минина, Старший научный сотрудник Лаборатории развития налоговой системы Института прикладных экономических исследований РАНХиГС.

Все налоги делятся на прямые и косвенные, третьего не дано. Косвенные налоги — налоги на товары, работы и услуги и операции с ними, наиболее известными из них являются налог на добавленную стоимость (НДС) и акцизы. Прямые налоги — налоги на доходы и имущество, наиболее известные из них налог на прибыль и налог на имущество.

Косвенные налоги фактически взимаются не с производителя, а конечного потребителя, включаясь в стоимость товара, работы или услуги, однако возможность перенесения налогового бремени на потребителя зависит от эластичности спроса.

В России все налоги кодифицированы, т.е. все они определены в Налоговом Кодексе РФ, в отдельных его главах. Так НДС посвящена глава 21 НК РФ, акцизам – 22 НК РФ, а государственной пошлине – 25.3 НК РФ. В доступной форме о налогах, которые подлежат уплате налогоплательщиками, можно посмотреть на сайте Федеральной налоговой службы www.nalog.ru. Перечень косвенных налогов ниже.

НДС — Налог на добавленную стоимость

К косвенным налогам относится НДС. Этот показатель играет большую роль в прибыли продавца. Добавочная стоимость подлежит обложению налогами. НДС – вид косвенного налога, взимаемого с покупателя. На его долю приходится 40% бюджета. Это превышает процентные показатели в формировании казны при поступлении от прямых сборов. Уплата НДС производится по каждой сделке, не имеет значения количество посредников, через которых шла продукция. НДС платит конечный потребитель. Его платят все граждане, субъекты бизнеса. НДС имеет ставки, которые различаются в зависимости от того, какая продукция реализуется. Ставки разные: от 20% до 0%.

Особенностью НДС является тот факт, что налогом облагается не вся стоимость произведенного товара, работы или услуги, а только добавленная стоимость, которая возникла на конкретном этапе создания товара, работы или услуги. Это значит, что в бюджет платится разница между НДС, выставленным покупателям, и НДС, предъявленным продавцами. В случае, если разница получается отрицательной, НДС подлежит возврату из бюджета, что приводит к возникновению налоговых схем.

В соответствии со ст. 164 НК РФ в России применяются ставки 0%, 10% и 20%. Нулевая ставка НДС применяется, например, при экспорте. Ставка в 10% действует в отношении основных продовольственных товаров, товаров для детей, большинства периодических печатных изданий, ряда медицинских товаров, а также услуг по внутренним воздушным перевозкам пассажиров и багажа. В иных случаях налогообложение производится по ставке 20%. Отметим, что, например, в Казахстане, еще одной стране- члене Евразийского экономического союза (куда входит и Россия), пониженной ставки нет вообще, однако ставка НДС – всего 12%.

Когда НДС 0 процентов:

- экспорт продукции;

- пассажирские перевозки (некоторые виды);

- реализация произведенной продукции;

- оказание услуг в сфере ЖКХ.

Отметим, что несмотря на то, что как в России, так и в ЕС НДС есть, в США, например, данный налог отсутствует. Вместо него в США применяется налог с продаж, который также является косвенным налогом, но более простым по своей сути с точки зрения расчета налога, подлежащего уплате в бюджет.

Акциз

Примером косвенного налога выступает акциз. Акцизами в России в соответствии со ст. 181 НК РФ облагаются алкогольная и табачная продукция, этиловый спирт, легковые автомобили и мотоциклы (с мощностью двигателя свыше 112,5 кВт (150 л.с.)), автомобильный бензин, дизельное топливо и ряд иных товаров. Теоретически акцизами облагаются товары, наносящие вред здоровью (повышение их стоимости за счет акциза, должно стимулировать снижение потребления данных товаров), а также товары, приносящие повышенную прибыль. Ставки различают по подакцизным товарам, ставка может быть адвалорной (в процентах к стоимости), твердой (в абсолютной сумме), комбинированной (в абсолютной сумме плюс в процентах к стоимости).

Отметим, что исторически первыми были прямые налоги в силу того, что их было легче собирать в виду очевидности их наличия, что касается, например, непосредственно самой недвижимости или привязки налога к количеству труб или окон.

Коротко об особенностях оптовой торговли

Оптовая торговля значительно отличается от розничной. Главное отличие заключается в том, что оптовый товар учитывается по себестоимости приобретения без налога на добавленную стоимость. В чём смысл такого учёта? Оптовый продавец может продавать товар мелкими, а может и крупными партиями. Оптовому продавцу выгоднее продать больше товар а, т.е. крупными партиями, поскольку такая продажа увеличивает оборот, высвобождает значительную часть денежных средств, которые могут пойти на приобретение нового товара.

Поэтому для крупных оптовых покупателей, продавец может сделать наценку на товар значительно ниже, чем продавая товар мелкими партиями.

При такой системе учёта товара оптовый продавец может «играть» наценкой на товар. Получается, что в оптовой торговле торговая наценка формируется перед самой продажей партии товара. А что делать с НДС? А НДС рассчитывается после формирования торговой наценки. Сформированная оптовая цена, рассчитанная как Учётная цена + Торговая наценка становится налоговой базой. Данная налоговая база умножается на налоговую ставку и получается сумма НДС. Полученная сумма НДС прибавляется к оптовой цене. Так формируется цена реализации оптового товара.

Ещё одной особенностью оптовой торговли является формирование счёт-фактуры на товар. Счёт-фактура не заменяет накладную. Это разные по смыслу первичные документы.

Расходная накладная является основанием для получения товара на складе (или основанием для отгрузки). Счёт-фактура является основанием для покупателя осуществить налоговый вычет, если покупатель является плательщиком НДС (Читайте так же статью ⇒ Особенности бухгалтерского учета в оптовой торговле).

Если у оптового продавца расчёт производится в момент приобретения товара на складе, то такой продавец, в соответствии с требованиями Закона №54-ФЗ от 22.05.2003 обязан иметь ККМ, установленную в месте расчёта за товар, т.е. непосредственно на складе. Требования по оформлению чека ККМ аналогичны требованиям, изложенным в предыдущем разделе.

Оплата товара наличная и безналичная

Рассмотрим два способа оплаты за товар, который подлежит продаже:

-наличный расчет («наличка»);

-безналичная оплата.

При оплате «наличкой» пункт 7 статьи 168 НК РФ предусматривает освобождения от обязанности выставления счет-фактуры за реализованный товар физическому лицу, при условии, что покупателю выдан кассовый чек, с выделенной суммой НДС и данную операцию продавец занес в книгу продаж (п.1 «Правила ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость», утвержденную постановлением Правительства РФ 26.12.2011 №1137 (с измен. от 01.02.2021)), т.е. тем самым выполняются требования п. 3 ст. 168 НК РФ по выставлению счетов-фактур.

В случае безналичной оплаты за реализованный в розницу товар физическому лицу, плательщик НДС обязан выставить счет-фактуру по общему правилу, с регистрацией в книге продаж, согласно правилам ведения книги, указанной выше в тексте.

В разъяснительных письмах норм налогового законодательства финансовые органы власти отметили, что в случае розничной реализации товара физическому лицу, счет-фактуру можно выписать в единственном экземпляре, т.е. только для продавца в целях налогового учета, так как физические лица не являются плательщиками НДС (пп. 1 п. 3 ст. 169 НК РФ) и данный налог к вычету не принимают.

Следует отметить, что в книге продаж можно регистрировать бухгалтерскую справку-расчет, которая содержит общую сумму совершенных операций по реализации товаров физическим лицам за месяц либо за квартал.

Стоит ли ожидать роста цен

Конечно, стоимость товаров вырастет. Но это не означает, что виной тому окажется НДС. Приведем простой пример: НДС не увеличивался уже 14 лет, но стоимость товаров все равно росла.

- ставка Центрального банка стала меньше, а цены увеличивались;

- предпринимательские кредиты оказались доступнее, а цены увеличивались;

- НДС на бензин остался на том же уровне, а цена на него выросла.

Стоимость товара рассчитывается достаточно сложно, и один лишь НДС ничего не решит.

НДС на социально значимую группу товаров останется прежним. Лекарства, обувь, продукты, подгузники, детская одежда так и будут облагаться НДС в размере 10%. Однако увеличение НДС на них отразится. Дело в том, что при росте НДС доставка станет дороже. Но наибольшее влияние окажут новые сборы ОСАГО и подорожание бензина.

Возьмем другой пример. Существует ряд товарных категорий, не облагаемых данным налогом. Но они также станут дороже, причем независимо от того, примут законопроект или нет. Например, вырастет аренда, зарплаты сотрудников, либо предприниматель захочет иметь большую выручку.

Наиболее заметным увеличение НДС окажется для дорогостоящих товаров. Это в первую очередь автомобили.

Таким образом, семьи, основными расходами которых являются затраты на товары с пониженной ставкой НДС или без нее, данный законопроект, скорее всего, вообще не затронет.