Расчет заработной платы с отчислениями в фонды

Содержание:

- Поддержка УПП от компании Первый БИТ

- Периоды, которые не принимаются во внимание при расчете

- Пример по окладу, формула и инструкция расчета

- Как оформить прием на работу в 1С ЗУП

- Системы, используемые при начислении заработка

- Как настроить начисления и удержания. Изучение показателей для расчета заработной платы

- Налоги и взносы с заработной платы

- Расчет годового ФОТ

- Новый расчет зарплаты в 2019 году

- Зачем необходимо рассчитывать среднемесячную заработную плату

- Расчет заработной платы в 2021 году

- Зарплата: в кассе или на карточку?

Поддержка УПП от компании Первый БИТ

Поддержка SLA – это специализированный сервис поддержки корпоративных систем. Сервис позволяет получить ожидаемый результат от сопровождения информационных систем по фиксированной цене и в конкретные сроки.

Техподдержка корпоративных систем (в т.ч. платформы 1С:Управление производственным предприятием) осуществляется в соответствии с Международными отраслевыми стандартами ITIL (IT Infrastructure Library) по соглашению об уровне сервиса SLA (Service Level Agreement).

Для кого: Сервис рекомендован компаниям среднего и крупного бизнеса, кто хочет получать поддержку информационных систем (ИС) по международным стандартам и при этом снизить издержки на сопровождение до 60%.

В чем преимущества SLA?

- До 70% экономия затрат на поддержку;

- Вам не нужно содержать собственный штат специалистов поддержки;

- Конкретные и измеримые параметры качества, срока обработки обращений и решения вопросов, прописанные в договоре;

- Оплата не за работу специалиста, а за отсутствие простоев и гарантированное решение задач;

- Финансовая ответственность за качество поддержки и работоспособность информационных система ложится на нас;

- Понятная и прозрачная система контроля и управление обращениями;

- Прогнозируемый бюджет;

- Персональный менеджер и поддержка;

- Ежемесячный детализированный пакет документов с отчетностью по каждой заявка.

Нужна поддержка по 1С? Просто заполните форму. Мы перезвоним в течение 10 минут и подберём для вас оптимальное решение!

Настройка параметров учета в 1С УПП

Как рассчитать срок дебиторской задолженности

Периоды, которые не принимаются во внимание при расчете

Как уже говорилось, под расчетным периодом понимается 12 месяцев. Однако из расчетного времени исключаются некоторые периоды:

- Время, когда за трудящимся была сохранена средняя заработная плата (исключая время, отведенное для кормления малыша).

- Периоды нахождения на больничном или в декрете.

- Простои, которые произошли по вине работодателя.

- Забастовка, в которой не участвовал трудящихся.

- Выходные, которые выдаются родителям детей с инвалидностью.

- Освобождение от работы по различным причинам.

Если работодатель не будет учитывать эти периоды при расчете, это будет совершенно законно.

ВНИМАНИЕ! Единовременные выплаты за выслугу лет, вне зависимости от периода их выплат, обязательно включаются в расчет в полном размере

Пример по окладу, формула и инструкция расчета

Работодатели в России условно можно разделить на две группы: на тех, кто предпочитает устаревшие методы — в случае отсутствия продуктивности, у сотрудника ему выписываются штрафы, и на тех, кто предпочитает поощрять за достижение высокой результативности.

Последние и ввели в оборот термин «тринадцатой» заработной платы. Так называется начисление дополнительной выплаты за какие-либо производственные результаты внутри компании. Эта премия всегда носит стимулирующий и/или поощряющий характер.

Начисление 13 зарплаты производится согласно внутреннему регламенту компании, если речь идет о частном коммерческом предприятии.

Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме. В зависимости от положения сотрудника, его ценности для компании фиксированная премия может быть разной. Ее размер в обязательном порядке должен опираться на какой-либо документ, выпущенный руководством компании.

Пример: согласно указам генерального директора ООО «Ромашка», все рядовые сотрудники получают тринадцатую зарплату в размере 25 000 рублей, все начальники отделов — 40 000 рублей. В установленные сроки сотрудники компании получат эти деньги в полном объеме, в независимости от обстоятельств.

А вот определить, как считают 13 зарплату с участием расчетного коэффициента, сложнее. Расчет ведется от соотношения количества рабочих дней в году к количеству реально отработанных дней сотрудником. Таким образом, чем меньше дней отработал сотрудник, тем меньшее поощрение ему полагается.

Формула выглядит следующим образом: нужно поделить максимально возможную премию, установленную регламентом фирмы, на количество рабочих дней в настоящем году. Полученное число нужно умножить на количество реально отработанных дней. Получится размер премии.

Пример: согласно Указу генерального директора компании, максимальная премия не может превышать 40 тысяч рублей. Всего в 2018 году было 247 рабочих дней. Из них 30 дней было пропущено сотрудником по уважительным и неуважительным причинам, т.е. реально отработано всего 217 дней. Считаем: (40 000/247)*217 = 35 141 рублей.

Расчет через процент от оклада производится практически так же, как и при применении расчетного коэффициента. Разница лишь в том, что сумма премирования урезается еще до начала подсчета основной премии.

Пример: в компании установлена премия в размере 50% от оклада. Оклад рядового сотрудника в компании составляет 40 000 рублей в месяц. Количество рабочих дней в году 247, но из них 17 дней были пропущены сотрудником (например, он потратил их на отпуск и больничные) — итого 230 дней отработано. Сначала считаем сумму премирования в соответствии с указом гендиректора: это 50% от 40 000 рублей, что составляет 20 000 рублей. Затем эту сумму мы делим на количество рабочих дней в году, после чего сумму нужно умножить на количество отработанных дней. Получается: (20 000/247)*230 = 18 623 рубля.

Если вас спросят, как считается 13 зарплата по среднегодовому заработку, смело отвечайте — сложно. Такой расчет требует как минимум окончания финансового года, что означает канун новогодних праздников. В подсчет должны быть включены абсолютно все доходы, полученные в течение года, так что без бумажной волокиты и бухгалтерского труда ставку рабочему персоналу не посчитать.

Далее все полученные данные разбиваются на две категории: премия от среднегодового дохода (или среднее арифметическое, или медианное значение); премия за стаж на предприятии. Точные формулы подсчета этих коэффициентов, как правило, у каждой компании свои.

Далее оба эти параметра нужно сложить. В некоторых компаниях это число дополнительно делят или умножают на два, но чаще всего получается простое сложение.

Пример: премия от среднегодового дохода у сотрудника Иванова составила 13500 рублей. Премия за трудовой стаж на данный момент маленькая — всего 1500 рублей. Итого получается 15 000 рублей. В некоторых компаниях путем умножения или деления на 2 это значение может составить 7500 рублей или 30 000 рублей.

Как оформить прием на работу в 1С ЗУП

Чтобы оформить прием нового сотрудника на работу, для него создают карточку, затем вводят документ «Прием на работу» или документ «Прием на работу списком», если это удобнее.

В разделе «Главное» требуется указать дату приема на работу, количество ставок, а также должность, график, подразделение и территорию, если учета в разрезе территорий уже настроен в учетной политике предприятия.

Во вкладке «Оплата труда» необходимо выбрать плановые начисления сотруднику, установить порядок расчета авансовых платежей, а также пересчета тарифа в показатели «СтоимостьДня», «СтоимостьДняЧаса», «СтоимостьЧаса» при расчете праздничных, сверхурочных и т.п.

При переносе данных из прежних версий программы эти сведения заполняются в автоматическом режиме в соответствии с разделом «Начальная штатная расстановка».

Системы, используемые при начислении заработка

При применении повременного метода начисления основываются на сумме оклада/тарифной ставке и отработанных днях/часах. Сумма оклада определена в штатном расписании. Иногда (если предусмотрена выплата премий) используется повременно-премиальная калькуляция. Объем премиальных определяется в коллективном/трудовом соглашении как процент от оклада/ставки.

Сдельная форма калькуляции делится на 5 подвидов:

Расчет зарплаты

- прямая

- сдельно-прогрессивная

- сдельно-премиальная

- косвенная

- аккордная

При применении прямого сдельного метода заработок начисляется, базируясь на количество (в штуках) продукции и цену одной штуки. Стоимость может зависеть от качества. За товар, который оказался браком, выплачивается более низкая стоимость.

Сдельно-премиальный метод предусматривает выплату премиальных. Их начисляют, если превышена норма, отсутствует брак, продукт обладает повышенным качеством. Премиальные определяются как процент или точная сумма. Основной документ – положение о порядке предоставления премий.

Сдельно-прогрессивный метод применяется для оплаты выработанной сверх нормы продукции. Это значит, что цена одной штуки зависит от количества.

Аккордная система применяется, чтобы провести калькуляцию стоимости заранее определенного объема работ. Начисляется сумма заработка на бригаду, потом определяется показатель, позволяющий ее распределить (отработанное время, коэффициент участия (КТУ) и др.).

Косвенная система подразумевает, что объем заработка какой-то категории сотрудников ставится в полную зависимость от результатов другой категории. Чаще всего это вспомогательный персонал, заработок которого зависит от объема произведенных продуктов.

Как настроить начисления и удержания. Изучение показателей для расчета заработной платы

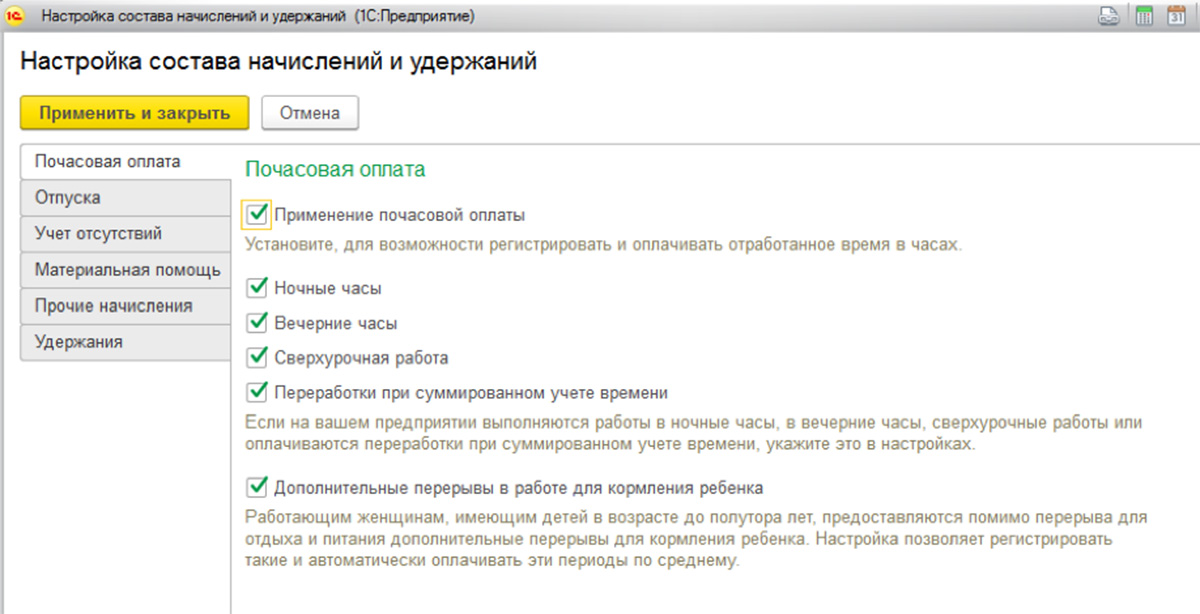

Здесь нужно выбрать настройки, которые программа использует для создания видов расчетов, показателей расчета заработной платы, которые будут применены в формулах новых начислений и удержаний.

Чтобы настроить новые начисления или созданные удержания, нужно зайти в меню «Настройка/Начисления/Удержания».

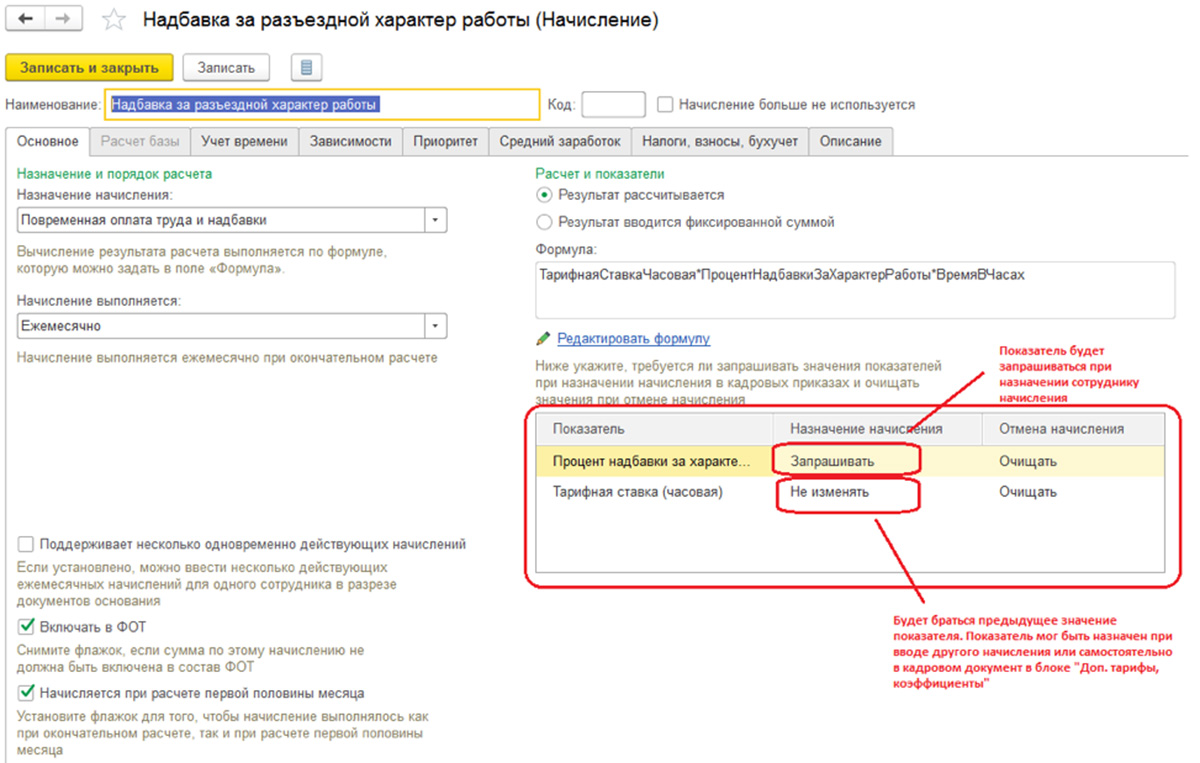

Разобраться с порядком изменений можно на примере нового начисления.

Нужно зайти во вкладку «Основное» и заполнить:

Назначение начисления дает возможность автоматически заполнить некоторые соответствующие реквизиты. Например, если выбрано «оплата отпуска», начисление будет выполнено в лпции «Отпуск», по коду дохода НДФЛ – 2012, при этом блокируется опция «Средний заработок».

Способ выполнения. Заполняется для определенного назначения, например, если выбрана настройка «Повременная оплата труда и надбавки», то появится доступ к следующим позициям:

- ежемесячно;

- для отдельного документа;

- для отдельных месяцев;

- только если выполнен ввод значения показателя;

- только если определен вид учета отработанного времени;

- только если время пришлось на праздничные дни.

- Поддержка нескольких начислений, которые действуют одновременно. Когда установлен этот признак, система позволяет ввести несколько видов начислений сразу в одном месяце на основании созданных документов.

- Включение в ФОТ. Если выбрана эта настройка, начисление будет включено в фонд оплаты труда.

- Начисление при расчете первой половины месяца. Когда установлен этот признак, вид расчета применяется при расчете авансовых выплат опцией «Начисление за первую половину месяца».

- Заполняя блок «Постоянные показатели», требуется отметить, по каким именно данным необходимо запрашивать ввод значений, а по каким нужно очищать значение, если начисления отменены.

В формуле начисления требуется прописать:

ТарифнаяСтавкаЧасова*ПроцентНадбавкиЗаХарактерРаботы*ВремяВЧасах.

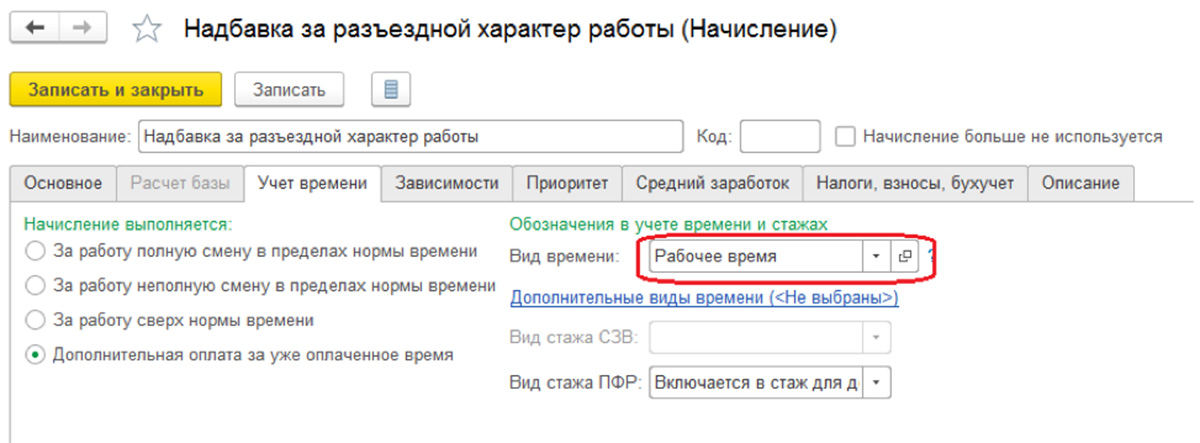

При заполнении вкладки «Учет времени» нужно указать вид соответствующего начисления:

- Работа полную смену в пределах нормы. Этот вид расчета фиксирует отработанное время. Настройки устанавливают для основного планового начисления за целый день.

- Работа неполную смену в пределах нормы. Эта опция фиксирует отработанное время. Настройки применяют начисления времени внутрисменно.

- Работа сверх нормы. Может быть установлена, например, для начисления, которым оплачивают работа во время праздников и т.п.

- Дополнительная оплата за время, которое уже оплачено. Такая настройка задается для премий, доплат, надбавок и т.п.

- Полные\Неполные смены. Эти настройки задаются для начислений, которыми оплачиваются отклонения от графика: командировочные, отпускные и т.п.

Необходимо указать вид времени, который применяется для учета в показателях «ВремяВДнях», «ВремяВДняхЧасах», «ВремяВЧасах».

В этом примере нужно указать «Рабочее время», такая опция предопределяет все виды времени, для которых установлен упомянутый признак.

При работе с вкладкой «Зависимости» необходимо указать начисления, а также удержания, в базе которых находятся данные сведения. Для вытесняющих начислений предназначена вкладка «Приоритет», их вводят в соответствующие поля. Во вкладках «Налоги, взносы, бухучета» и «Средний заработок» следует настроить порядок учета и налогообложения.

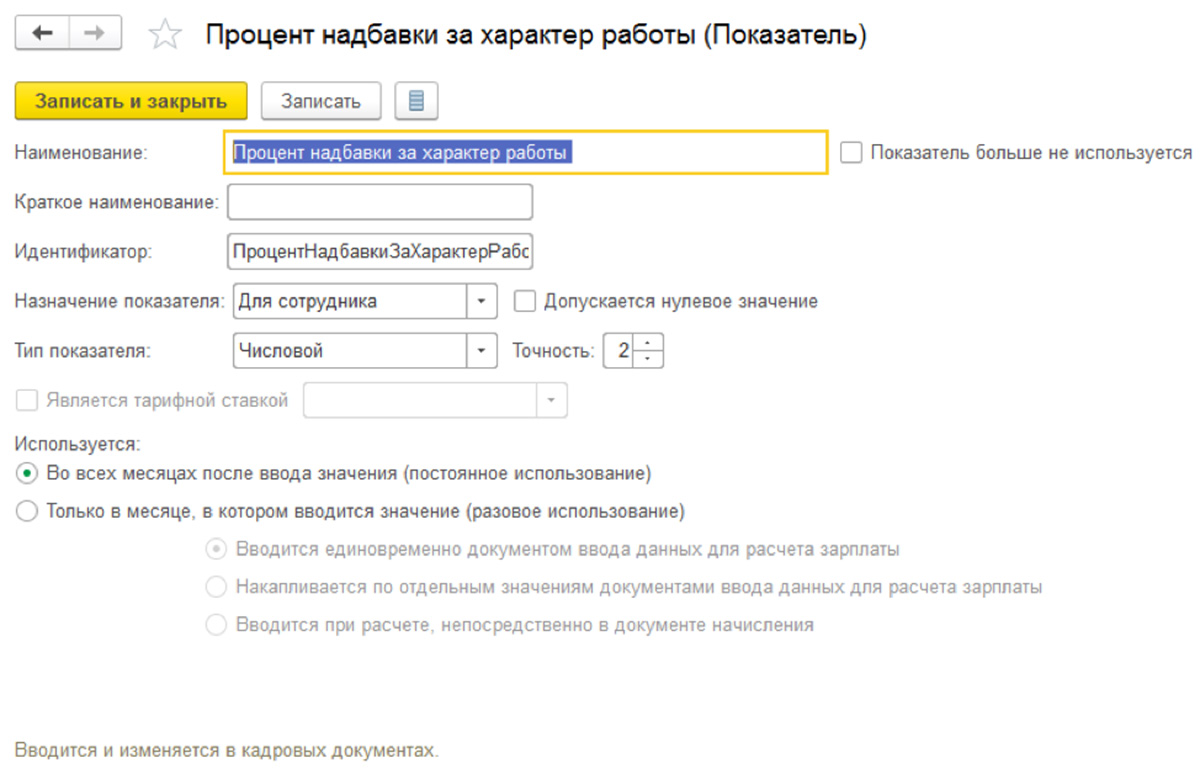

Как создать показатель «ПроцентНадбавкиЗаХарактерРаботы».

Этот показатель настраивают для предприятия, подразделения, отдельного сотрудника. Он бывает разовым, периодическим или оперативным.

Для ввода периодических показателей используют кадровые документы, для разовых — выполняют ввод в «Данных для расчета зарплаты» на определенный месяц. Оперативный показатель также можно вводить через опцию «Данные для расчета зарплаты» для конкретного месяца, итоговое значение при этом будет накапливаться.

Налоги и взносы с заработной платы

При расчете заработной платы важным этапом является вычет с неё налогов, взносов и отчислений.

На сегодняшний день с дохода работника рассчитываются 6 видов выплат и доходов, установленных законом:

- Подоходный налог (ИПН);

- Пенсионные взносы (ОПВ);

- Взносы на медицинское страхование (ВОСМС);

- Отчисления на медстрахование (ООСМС);

- Социальный налог (СН);

- Социальные отчисления (СО).

Ведите исчисления налогов и взносов, обязательных для уплаты работодателем по закону в 1С:Зарплата и управление персоналом для Казахстана.

Каждый вид налога и взноса имеет индивидуальные особенности при расчете (разные ставки, состав и пределы доходов, техника расчета, сроки перечисления и т.д.).

Одну долю налогов и взносов платит сотрудник, другую — работодатель.

В данной таблице представлены главные положения по каждому виду налога и взноса:

|

Вид налога, взноса, отчисления |

Краткое обозначение |

Ставка |

Предел дохода |

Формула расчета |

«За чей счет?» |

|

Подоходный налог |

ИПН |

10% |

нет |

(Доход работника – Корректировка дохода — Налоговые вычеты) *10% |

Сотрудника |

|

Пенсионные взносы |

ОПВ |

10% |

До 50 МЗП |

Доход работника * 10% |

Сотрудника |

|

Медицинские взносы |

ВОСМС |

2% |

До 10 МЗП |

Доход работника * 2% |

Сотрудника |

|

Медицинские отчисления |

ООСМС |

2% |

До 10 МЗП |

Доход работника * 2% |

Работодателя |

|

Социальные отчисления |

СО |

3,5% |

Не менее 1 МЗП, не более 7 МЗП |

(Доход работника – ОПВ) * 3,5% |

Работодателя |

|

Социальный налог |

СН |

9,5% |

Не менее 1 МЗП |

(Доход работника – ОПВ — ВОСМС) * 9,5% – СО |

Работодателя |

|

Профессиональные пенсионные взносы* |

ОППВ |

5% |

нет |

(Доход работника – ОПВ — ВОСМС) * 9,5% – СО |

Работодателя |

*ОППВ уплачиваются только за сотрудников, занятых на вредных условиях труда, профессии которых предусмотрены перечнем.

В некоторых случаях с сотрудника рассчитываются не все налоги и взносы. К таким случаям можно отнести пенсионеров, инвалидов, иностранцев и др.

После расчета подоходного налога работникам выдаются налоговые вычеты. Не все вычеты предоставляются каждому сотруднику, для некоторых нужны определенные причины.

Например, если сотрудник уплачивает пенсионный взнос (ОПВ) и взнос на медицинское страхование (ВОСМС), то ему предоставляется вычет. Также всем сотрудникам ежемесячно предоставляется вычет в размере 1 МЗП.

К сотрудникам, имеющим право на другие налоговые вычеты, относятся:

- «Чернобылец», «Афганец»;

- Родитель или попечитель ребенка-инвалида;

- Родитель приемного ребенка;

- Уплачивающие добровольные пенсионные взносы (в ЕНПФ);

- Уплачивающие ипотеку в Жилстройсбербанк (Отбасы банк);

- В отчетном месяце получавшие платную медицинскую помощь.

Таблица налоговых вычетов при расчете подоходного налога:

|

Категория |

Вычет |

Размер вычета |

|

Все сотрудники |

ОПВ ВОСМС 1 МЗП |

Исходя из размера ОПВ за месяц Исходя из размера ВОСМС за месяц Фиксированная сумма 1 МЗП за месяц (в 2021 году 42 500 тенге) |

|

«Чернобылец», «Афганец»; |

Фиксированная сумма 882 МРП за год (в 2021 году 2 572 794 тенге) |

|

|

Родитель или попечитель ребенка — инвалида |

Фиксированная сумма 882 МРП за год (в 2021 году 2 572 794 тенге) |

|

|

Родитель приемного ребенка |

Фиксированная сумма 882 МРП за год (в 2021 году 2 572 794 тенге) |

|

|

Плательщик добровольных пенсионных взносов |

Исходя из размера ДПВ за месяц |

|

|

Плательщик ипотеки в ЖССБ |

Исходя из суммы вознаграждения за месяц |

|

|

Получал платные медицинские услуги |

Исходя из суммы вознаграждения за месяц |

Есть ещё одна особенность расчета подоходного налога.

Если доход сотрудника при исчислении ИПН составил за месяц менее 25 МРП (в 2021 году 25 МРП = 72 925 тенге), облагаемый доход уменьшается на 90%.

Чтобы определить нужно ли при расчете ИПН производить уменьшение дохода на 90%, необходимо вычислить общую сумму дохода сотрудника за месяц.

Облагаемый доход по ИПН = Доход работника – Корректировка дохода — Налоговые вычеты ИПН = (Облагаемый доход по ИПН – 90%) * 10%

Уменьшение на 90% распространяется только на ИПН, остальные налоги и взносы рассчитываются «в общем порядке».

Расчет годового ФОТ

Для того чтобы рассчитать годовой показатель фонда оплаты труда, нужно иметь для вычислений следующие данные:

- суммы выплаченных сотрудникам зарплат согласно ведомостям;

- количество отработанных часов (вычисляется по табелям учета рабочего времени);

- показатели дополнительных затрат, закрепленные в локальных нормативных актах фирмы;

- количество сотрудников по списку и их оклады (фиксируются в штатном расписании);

- формы оплаты, принятые на фирме (оклад, сдельная, почасовая).

Универсальная схема

Универсальная схема расчета предусматривает сложение всех сумм, предназначенных для персонала. Для того чтобы подсчитать ее максимально просто, хоть и несколько приблизительно, используют такую формулу:

ФОТгод = ЗПс-м х Чср-сп. х 12

где:

- ФОТгод – годовой показатель фонда оплаты труда;

- ЗПс-м – среднемесячная заработная плата (все суммы выплат за год, поделенные на 12);

- Чср-сп. – среднесписочная численность сотрудников (суммированное количество работников за каждый день месяца, разделенное на количество дней в месяце, повторенное 12 раз по числу месяцев в году).

НАПРИМЕР. В штате ООО «Традиция» с января по март 2016 года числилось 12 человек, в апреле взяли еще 2 работников, штат не менялся до октября, когда был уволен 1 человек, а в декабре взято на работу еще трое. Предварительно вычисленная по ведомостям среднемесячная зарплата персонала, включая премии, доплаты и бонусы, составила 456 тыс. руб. Сначала определим среднесписочную численность работников: (12 х 3 месяца) + (12+2(апрель)) + (14 х 6 (до октября)) + (14-1(октябрь)) + 13 (ноябрь) + (13 + 3(декабрь)) / 12 = 13.

Рассчитаем ФОТ для ООО «Традиция» за 2016 год: 456 000 х 13 х 12 = 71 136 000 руб.

При почасовой оплате

Расчет ФОТ для почасовой оплаты труда производится по следующей схеме:

ФОТчас = ∑ст. х РЧ

где:

- ФОТчас – фонд оплаты труда для почасовиков;

- ∑ст. – сумма ставок почасовых рабочих;

- РЧ – количество рабочих часов.

При сдельной оплате

Расчет ФОТ для сдельной оплаты труда производится так:

ФОТсд. = (Vпл. х Цед.) + К + Н + Пр. + Всоц.

где:

- ФОТсд. – фонд оплаты труда для рабочих со сдельной зарплатой;

- Vпл. – объем продукции по плану;

- Цед. – цена за единицу продукции;

- К – различные компенсации;

- Н – надбавки;

- Пр. – премии;

- Всоц.– социальные выплаты.

К СВЕДЕНИЮ! Если требуется вычислить не годовой, а месячный ФОТ или использовать другую отчетную единицу, нужно брать для формул соответствующие показатели, то есть не умножать среднемесячную зарплату на 12, а среднесписочную численность определять за 1 отчетный месяц.

Новый расчет зарплаты в 2019 году

Следуя этому правилу, работодатель обязан выплачивать заработанные средства своим работникам не менее двух раз в месяц с промежутком не более 15 календарных дней. Организация сама устанавливает график выплаты, но с соблюдением временного промежутка. При этом существует необходимость закрепить эти сроки в коллективном или трудовом договоре.

Например, на предприятии устанавливается дата выдачи зарплаты 6-го числа, тогда аванс должен быть выплачен не позднее 21-го. Если выдать аванс раньше этого срока, будет нарушено требование Трудового кодекса в части выплаты окончательного расчета за месяц. Временной разрыв тогда окажется более 15 дней.

Допустимо в крупных организациях установление различных дат выдачи заработной платы для структурных подразделений. Например, у рабочих основного производства график выплаты определен, как 1 и 16 число каждого месяца, а для административных работников – 5 и 21 числа.

МРОТ является величиной, ниже которой не может быть исчисленная зарплата. За минусом налогов и обязательств по исполнительным листам будет явно меньше. При этом МРОТ – это не размер оклада, а общая сумма вместе с иными вознаграждениями в виде премий, надбавок и иных доплат. Исключение составляют коэффициенты для жителей северных регионов, они исчисляются сверху.

Что касается разделения сумм, которые являются первой и второй частью зарплаты, то здесь следует учитывать НДФЛ в каждом из случаев. В итоге получается, что при двухразовой выдаче заплаты, первая часть составляет 43,5 % от общей суммы за месяц при обычных условиях.

Трудовой кодекс прямо велит работодателю сообщать сотруднику обо всех причитающихся ему доплатах и в равной степени произведенных удержаниях. В большинстве организаций людям с этой целью выдают расчетные листы.

Чтобы выяснить, не ошиблись ли в бухгалтерии, достаточно произвести вышеописанные действия и сравнить полученный результат с тем, что указан в вашем корешке.

Не забывайте, что ваш оклад и сумма, перечисленная на карточку (либо выданная в кассе предприятия) в принципе не могут быть одинаковыми, ведь компания как минимум высчитывает с нее НДФЛ.

Так, прежде чем приступать к самостоятельным расчетам, узнайте точно, что за доплаты вам положены и каковы они по размеру, иначе вы не сможете получить корректный результат.

Зачем необходимо рассчитывать среднемесячную заработную плату

Есть несколько ситуаций, когда необходимо рассчитать среднемесячную зарплату:

- работник собрался в отпуск, необходимо сделать соответствующие выплаты;

- компания намерена компенсировать работнику неиспользованные дни отпуска;

- бухгалтер рассчитывает выходное пособие;

- компания оплачивает обучение с отрывом от производства и пр.

Полный список причин, когда бухгалтер считает среднюю з/пл, содержится в ТК РФ.

Еще одна причина, по которой рассчитывается средняя з/пл — определение предельного соотношения выплат директору и рядовому персоналу. Расскажем об этом в следующем разделе.

Расчет заработной платы в 2021 году

Разберем на нескольких примерах как в 2021 году необходимо производить расчет заработной платы работнику в «стандартных» случаях.

Расчет заработной платы с дохода 100 000 тенге

Доход работника Никифоровой И. И. в январе 2021 года составил 100 000 тенге (заработная плата + ежемесячная премия).

Работник имеет право на вычет по ОПВ, вычет по ВОСМС и вычет в размере 1 МЗП – 42 500 тенге. ОППВ не уплачиваются.

Расчет ОПВ

Min предела по доходам работника нет. Max предел — 50 МЗП (2 125 000 тенге). 100 000 * 10% = 10 000 тенге

Расчет ОПВ

Min предела по доходам работника нет. Max предел — 50 МЗП (2 125 000 тенге). 100 000 * 10% = 10 000 тенге

Расчет ИПН

Min предела по доходам работника нет. Max предела по доходам работника нет. 100 000 — 10 000 (ОПВ) – 2 000 (ВОСМС) – 42 500 = 45 500 тенге; 45 500 * 10% = 4 550 тенге.

Расчет СО

Min предел — 1 МЗП (42 500 тенге). Max предел — 7 МЗП (297 500 тенге). 100 000 – 10 000 (ОПВ) = 90 000; 90 000 * 3,5% = 3 150 тенге.

Расчет СН

Min предел — 1 МЗП (42 500 тенге). Max предела по доходам работника нет. 100 000 – 10 000 (ОПВ) – 2 000 (ВОСМС) = 88 000 тенге; 88 000 * 9,5% = 8 360 тенге; 8 360 – 3 150 (СО) = 5 210 тенге

Расчет ООСМС

Min предела по доходам работника нет. Max предел — 10 МЗП (425 000 тенге). 100 000 * 2% = 2 000 тенге.

|

Показатель |

Расчет |

|

|

ОПВ |

10 000 тенге |

|

|

ИПН |

4550 тенге |

|

|

СО |

3150 тенге |

|

|

СН |

5210 тенге |

|

|

ООСМС |

2000 тенге |

|

|

ВОСМС |

2000 тенге |

|

|

За счет работодателя |

10360 тенге |

|

|

За счет работника |

16550 тенге |

|

|

Сумма «на руки» |

83450 тенге |

Вычислим зарплату для низкооплачиваемых работников (доход за месяц не превышает 25 МРП), на которых распространяется 90% уменьшение облагаемого дохода по ИПН.

Расчет заработной платы с дохода 50 000 тенге

Доход работника Ежевикиной А.А. в январе 2021 года составил 50 000 тенге. Это совокупный доход работника за месяц и он менее 25 МРП (72 925 тенге в 2021 году).

Работник имеет право на вычет в размере 1 МЗП – 42 500 тенге, вычет по ОПВ, вычет по ВОСМС.

Расчет ОПВ

Min предела по доходам работника нет. Max предел — 50 МЗП (2 125 000 тенге). 50 000 * 10% = 5 000 тенге

Расчет ВОСМС

Min предела по доходам работника нет. Max предел — 10 МЗП (425 000 тенге). 50 000 * 2% = 1 000 тенге.

Расчет ИПН

Min предела по доходам работника нет. Max предела по доходам работника нет. Облагаемый доход работника: 50 000 — 5 000 (ОПВ) – 1 000 (ВОСМС) – 42 500 = 1 500 тенге; Уменьшаем облагаемый дохода работника на 90%: 1 500 – (1 500 * 90%) = 150 тенге 150 * 10% = 15 тенге

Расчет СО

Min предел — 1 МЗП (42 500 тенге). Max предел — 7 МЗП (297 500 тенге). 50 000 – 5 000 (ОПВ) = 45 000; 45 000 * 3,5% = 1 575 тенге.

Расчет СН

Min предел — 1 МЗП (42 500 тенге). Max предела по доходам работника нет. 50 000 – 5 000 (ОПВ) – 1 000 (ВОСМС) = 44 000 тенге. 44 000 * 9,5% = 4 180 тенге; 4 180 – 1 575 (СО) = 2 605 тенге.

Расчет ООСМС Min предела по доходам работника нет. Max предел — 10 МЗП (425 000 тенге). 50 000 * 2% = 1 000 тенге.

|

Показатель |

2021 год |

|

|

ОПВ |

50 000 * 10% |

5000 тенге |

|

ИПН |

(50 000 – 5 000 – 1 000 – 42 500) = 1 500 – (1 500 * 90%) = 150 * 10% |

15 тенге |

|

СО |

(50 000 – 5 000) * 3,5% |

1575 тенге |

|

СН |

(50 000 – 5 000 – 1000) * 9,5% = 4 180 – 1 575 |

2605 тенге |

|

ООСМС |

50 000 * 2% |

1000 тенге |

|

ВОСМС |

50 000 * 2% |

1000 тенге |

|

За счет работодателя |

5180 тенге |

|

|

За счет работника |

6015 тенге |

|

|

Сумма «на руки» |

43985 тенге |

Таким образом, в данной статье объяснены стандартные случаи расчета зарплаты, благодаря которым бухгалтер может сделать свой расчет.

После всех вычислений сотрудник получает заработную плату двумя путями: либо наличными деньгами через кассу, либо переводом на банковскую карту (со счета работодателя).

Зарплата выплачивается не позже 10 числа каждого месяца. Так же сотрудник может получить от работодателя аванс (часть от зарплаты, выплачиваемая заранее).

Полученные суммы налогов и взносов из заработной платы перечисляются в налоговые органы и другие фонды в срок.

Могут возникнуть случаи, при которых расчет заработной платы будет происходить по- особенному:

- Пребывание работника на больничном

- Пребывание работника в оплачиваемом и неоплачиваемом отпуске

- Работник уплачивает алименты по исполнительному листу, установленному судом

- Работник выходит в выходные и праздничные дни, выполняет сверхурочную работу и т.д.

Они могут быть периодического характера (больничный, отпуск, работа в выходные и праздничные дни) и продолжительные (алименты на ребенка до его 18 — летия).

Формируйте структуру компании в реальном времени, ведите статистику по позициям и должностям, с количеством ставок, окладов и др. детализацией в 1С.

Формируйте приказы, табели, графики, справки сразу в программе 1С:Зарплата и управление персоналом согласно утвержденным формам в Республике Казахстан.

Актуальные вопросы бухгалтеров и ответы на них

Изменения в законодательстве по НДПИ

Зарплата: в кассе или на карточку?

Интереснейший нюанс — процедура перевода работодателями трудовых компенсаций на пластиковую карточку. Как мы отметили выше, в практике российских компаний распространен сценарий, при котором зарплата сотрудникам перечисляется 2 раза в месяц. Обычно это 10-е и 25-е число месяца. Сроки выплат чаще всего закрепляются во внутренних регламентах организации, и нарушать их нежелательно.

Не должно возникать никаких проблем с соблюдением необходимых критериев, если организация выплачивает компенсации через кассу. В установленный срок сотрудники просто приходят туда и получают зарплату. Но многие российские фирмы предпочитают другой вариант — направлять компенсацию на карточку. Часто возникает спорный нюанс: в какой момент времени денежные средства считаются выплаченными — начиная с даты перечисления или же с момента фактического поступления зарплаты на персональный счет сотрудника?

Эксперты склонны считать, что заработная плата считается перечисленной работнику в момент, когда он получает фактическую возможность распоряжаться ею. То есть только после того, как она поступит на счет сотрудника. Поэтому российским организациям нужно стараться перечислять зарплату на несколько дней раньше, чтобы банк успел зачислить ее на аккаунты работников фирмы.

Если специфика работы кредитно-финансовой организации не позволяет вовремя осуществлять выплаты 10-го и 25-го числа, то работодатель, в соответствии с ТК РФ, имеет право определять иные даты перечисления трудовых компенсаций. Их можно, если это необходимо, также согласовывать с банком, чтобы затем обеспечивать своевременную выплату зарплаты сотрудникам. Правда, в ряде случаев даты перечисления заработной платы нужно согласовывать с профсоюзом.