Форма рсв-1 для пфр с 2021 года

Содержание:

- Среднесписочная численность в 1С:ЗУП (ред. 3)

- Если был больничный

- Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

- РСВ за 3 квартал 2021 года: новая форма

- Штрафы за РСВ 2021

- Среднесписочная численность сотрудников

- Новые дополнительные коды тарифа плательщика

- В каких показателях допустима погрешность

- Кто, когда и куда сдает форму РСВ

- Как заполнить новый РСВ

- Как осуществляется индивидуальный персонифицированный учет

- Проверка корректности отражения среднесписочной численности

- Что такое РСВ-1 ПФР?

Среднесписочная численность в 1С:ЗУП (ред. 3)

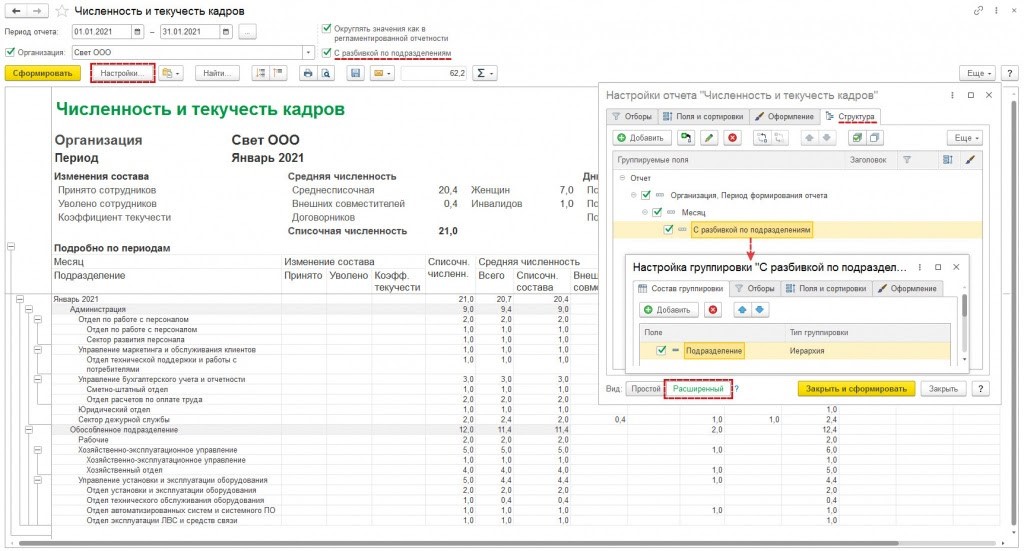

В конфигурации 1С:ЗУП (ред. 3) показатель среднесписочной численности по подразделениям указывается в документе «Численность и текучесть кадров» при установке настройки «С разбивкой по подразделениям». Чтобы его сформировать, нужно зайти в меню «Кадры» и выбрать «Кадровые отчеты».

В РСВ отражается общий показатель среднесписочной численности без разделения по обособленным подразделениям. Этот момент касается и ситуации, когда обособленное подразделение само рассчитывает и выплачивает зарплату сотрудникам, имеет расчетный счет в банке и самостоятельно подает РСВ в ИФНС по месту нахождения.

Среднесписочная численность сотрудников в РСВ заполняется в целом по компании. С отчетности за 1 кв. 2021 г. обособленные подразделения данный показатель не указывают. Этот момент налоговики отразили в Письме от 22.01.2021 г. № БС-4-11/663@.

В программе 1С:ЗУП 8 (ред. 3) показатель среднесписочной численности для расчетов РСВ, 4-ФСС, статистических отчетов рассчитывается в автоматическом режиме на основании правил статистики (п. 76-79.11 Указаний, регламентированных Приказом Росстата от 27.11.2019 г. № 711):

- если сотрудник уволен в пятницу, он не берется в расчет среднесписочной численности, начиная с субботы (п. 76);

- при расчете не учитываются внешние совместители и работники по договорам ГПХ (п. 78);

- при расчете не учитываются работники, находящиеся в отпуске по БиР, по уходу за ребенком и в учебном отпуске без оплаты (п. 79.1);

- работники на неполном рабочем времени согласно условиям трудового договора учитываются пропорционально отработанному времени (п. 79.3).

Важно! В 1С:ЗУП 8 (ред. 3) при исчислении среднесписочной численности применяется упрощенный способ расчета среднесписочной численности сотрудников на неполном рабочем времени.. В 1С:ЗУП 8 (ред

3) доля неполного рабочего времени сотрудника устанавливается в зависимости от настроек графика работы и рассчитывается как отношение длительностей рабочих недель графика неполного времени и полного времени. Тогда в настройках графика нужно поставить галочки «Неполное рабочее время, Считать норму по другому графику» и указать график полного рабочего времени.

В 1С:ЗУП 8 (ред. 3) доля неполного рабочего времени сотрудника устанавливается в зависимости от настроек графика работы и рассчитывается как отношение длительностей рабочих недель графика неполного времени и полного времени. Тогда в настройках графика нужно поставить галочки «Неполное рабочее время, Считать норму по другому графику» и указать график полного рабочего времени.

Если пользователь в настройках графика неполного времени не выбрал график полного времени или работнику установлен полный график, то он учитывается в среднесписочной численности по числу занимаемых им ставок.

В случае, когда в компании есть работники, трудившиеся в отчетном периоде неполное рабочее время по инициативе работодателя, и их нужно на основании п. 79.3 Указаний учитывать как целые единицы, то пользователь вручную корректирует среднесписочную численность.

Важно! В 1С:ЗУП (ред. 3) среднесписочная численность рассчитывается с даты начала учета

Если в программу вносится информация из предыдущей редакции в середине года, то нужно исправить этот показатель вручную.

Если был больничный

Если в расчетном период был больничный, то выплачивать пособие работодатель должен только за 3 первых дня болезни, остальные средства по листу нетрудоспособности выплачивает ФСС напрямую.

В РСВ больничные выплаты за 3 первых дня нужно отражать следующим образом:

- прил. 1 подраздел 1.1 (взносы на ОПС) — включать в состав необлагаемых взносами доходов в строку 040;

- прил. 1 подраздел 1.2 (взносы на ОМС) — аналогично включать в состав доход, не облагаемых взносами в строку 040;

- прил. 2 (взносы на ВНиМ) — включать в состав необлагаемых доходов в строку 030.

Остальная часть больничного пособия, выплаченная ФСС, в расчете РСВ не отражается — включать их в строку 070 приложения 2 не нужно.

Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

Порядок заполнения формы РСВ-1 за 9 месяцев 2015 года установлен постановлением правления Пенсионного фонда РФ от 16.01.2014 № 2п.

Обязательными к заполнению являются: титульный лист, разделы I, II, VI РСВ-1.

- На титульном листе необходимо указать:

- Номер и тип корректировки, при первичной сдаче — номер «000», при последующих, соответственно, «001», «002», «003» и т. д. Тип меняется от 1 до 3, например, если исправление связано с уточнением перечисленных сумм страховых взносов, указывается «1», уточнение начисленных взносов по ОПС — «2», по ОМС — «3».

- Отчетный период — «9», календарный год — 2015.

- В поле «Прекращение деятельности» проставляется прочерк, если деятельность ведется. В противном случае необходимо проставить «Л».

- «Количество застрахованных» берется из раздела VI РСВ-1.

Далее заполняется раздел II, при внесении данных в который необходимо обратить внимание на следующие моменты:

- Все работодатели обязаны заполнить подраздел 2.1, в котором указываются код тарифа и сумма исчисленных взносов на ОПС и ОМС, при этом необходимо указать значения как за 9 месяцев 2015 года, так и за июль, август, сентябрь (III квартал 2015 года). Если код тарифа у плательщика имел разные значения, необходимо отразить информацию о каждом на отдельном листе подраздела 2.1.

- Если у плательщика есть сотрудники, которые работают во вредных условиях труда, на тяжелых производствах, необходимо заполнить подразделы 2.2. и 2.3. Если страхователь проводил специальную оценку — 2.4.

В разделе I отражаются сводные значения заполненных разделов

При этом важно в строке 100 раздела отразить показатель строки 150 РСВ-1 за 2014 год.

В разделе VI необходимо показать всех сотрудников (их Ф.И.О. и СНИЛС), которые получили выплаты в период с января по сентябрь 2015 года, детально отразив по каждому суммы выплат, начисленных взносов, возможные корректировки, а также прочие дополнительные сведения.. Когда необходимо заполнение прочих разделов:

Когда необходимо заполнение прочих разделов:

- Раздел III РСВ-1 заполняется категориями плательщиков, которые применяют пониженные тарифы. Например, подраздел 3.3 заполняют организации или ИП, занимающиеся деятельностью в сфере информационных технологий, а подраздел 3.5 — упрощенцы со льготным видом деятельности.

- Раздел IV следует заполнять при обнаружении ошибок:

- органами ПФР, проводящими камеральную или выездную проверку; в результате которой Пенсионный фонд произвел доначисления суммы страховых взносов;

- самим страхователем, представляющим РСВ-1.

- Раздел V отчета РСВ-1 заполняют только те работодатели, которые производят необлагаемые выплаты студентам, работающим в студенческих отрядах. Но должны быть соблюдены следующие условия:

- очная форма обучения;

- учебное заведение предоставляет высшее или среднее профессиональное образование;

- студенческий отряд упомянут в реестре федерального или регионального значения;

- между работодателем и студентом имеется контракт — трудовой или ГПХ.

Как это сделать, подробно рассказывается в нашем материале «ПФР обновил программу для проверки отчетности».

Заполненную форму РСВ-1 можно отправить в ПФР 2 способами:

В электронном виде.

На что важно обратить внимание при отправке по ТКС, читайте в нашей публикации. На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой.

О том, услугами какой почты можно воспользоваться, читайте в статье «Бумажную отчетность в ПФР можно направить почтой. И не только Почтой России».

Определиться с вариантом отправки РСВ-1 поможет наш материал «Минтруд рассказал, когда нужно переходить на электронную отчетность».

Сроки сдачи формы РСВ-1 указаны здесь.

Рассмотрим сроки сдачи РСВ-1:

|

Период |

Срок представления |

|

|

в электронном виде |

на бумаге |

|

|

9 месяцев 2015 года |

20 ноября 2015 года |

16 ноября 2015 года |

|

2015 год |

22 февраля 2016 года |

15 февраля 2016 года |

|

1 квартал 2016 года |

20 мая 2016 года |

16 мая 2016 года |

|

6 месяцев 2016 года |

22 августа 2016 года |

15 августа 2016 года |

|

9 месяцев 2016 года |

21 ноября 2016 года |

15 ноября 2016 года |

|

2016 год |

20 февраля 2017 года |

15 февраля 2017 года |

Оплата же страховых взносов производится на ежемесячной основе до 15-го числа каждого следующего месяца за предыдущий.

РСВ за 3 квартал 2021 года: новая форма

Все организации и ИП, осуществившие выплаты в пользу физических лиц с начала этого года, должны подать в ФНС расчет по страховым взносам за 3 квартал (9 месяцев) 2021 г. Новая форма РСВ, порядок ее заполнения и электронный формат утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/751@. Новый Расчет внедрялся в два этапа. На первом этапе впервые применялся измененный бланк. На втором этапе введен ряд положений для льготников из областей IT и производителей компонентов электронной элементной базы, которые впервые применялись при сдаче отчетности за 1 квартал.

Единый расчет по страховым взносам подлежит сдаче в ФНС по месту учета организации или обособленного подразделения. Предприниматели, являющиеся работодателями , также производят расчет, заполняют форму и сдают её в свою ИФНС.

Скачать бланк РСВ за 3 квартал 2021 года ( Форма по КНД 1151111).

Скачать новый бланк РСВ в Excel.

Основные новшества нового расчета по страховым взносам состоят в следующем:

- На титульном листе Расчета появились новые поля, в которых отражаются сведения о среднесписочной численности работников. Связано это с тем, что за 2020 год отменили сдачу отчета о среднесписочной численности. Сведения о среднесписочной численности работников теперь отражаются в Расчете и определяют в порядке, установленном Приказом Росстата от 27.11.2019 № 711. По этим же правилам страхователи рассчитывали показатель для отменённой формы «Сведения о среднесписочной численности работников за предшествующий календарный год».

- Добавлено Приложение 5.1 Раздела 1, которое применяется, начиная с отчетного периода первый квартал 2021 г.

- В РСВ введены новые коды тарифа плательщика: – кода 20 для МСП, которым разрешено платить взносы по совокупной ставке 15%, и кода 21 – для предприятий, которым было разрешено не платить страховые взносы за 2 квартал 2020 года в соответствии с мерами государственной поддержки в ситуации с коронавирусом. Ранее эти коды определялись письмами ФНС, а теперь они определяются приложением № 5 к Порядку заполнения РСВ.

- Предусмотрено указание новых кодов категории застрахованного лица работодателями двух указанных категорий – МСП и тех, которые были освобождены от уплаты взносов за 2 квартал 2020 года. «МС» – физлица, с зарплаты которых отчисляются сниженные страховые взносы. Применяется в паре с кодом тарифа 20. «КВ» – физлица, работающие в малых предприятиях пострадавших отраслей. Применяется в паре с кодом тарифа 21.

- Плательщики, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции, платят взносы по совокупной ставке 7,6% (в соответствии с обновляемым п. 1 ст. 427 НК РФ). Для них в Расчете предусмотрен специальный код тарифа — 22, а также новый код категории застрахованного лица «ЭКБ».

- Изменены штрих-коды на листах расчета.

Применение пониженных тарифов

Предприятиям малого и среднего бизнеса необходимо по-новому заполнять расчет. Обусловлено это тем, что в связи с коронавирусом изменены ставки по страховым взносам и внесены изменения в порядок начисления страховых взносов – с апреля 2020 г. малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 ставки — 30% (базовую) и 15% (пониженную)

Штрафы за РСВ 2021

Вид ответственности и размер штрафа зависит от правонарушения:

| Нарушение | Наказание | Основание |

| Несвоевременная сдача РСВ |

|

ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц работодателя, которым будет начислен штраф от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Заблокировать расчетный счет за пропуск срока сдачи РСВ налоговики не смогут | Письмо ФНС от 10.05.2017 № АС-4-15/8659 | |

| Сдача РСВ на бумаге при обязанности представления в электронной форме | Штраф 200 руб. за документ | ст. 119.1 НК РФ |

| Отчет сдан с грубыми ошибками, повлекшими занижение базы по взносам | Штраф — 20% от суммы неуплаченных страх взносов, но не менее 40 000 руб. | ст. 120 НК РФ |

Снизить размер штрафа (в том числе минимального) вполне реально — если есть смягчающие обстоятельства. К примеру, если опоздать с представлением РСВ всего на 1 день (Письмо Минфина от 18.06.2015 № 03-02-08/35141). Список смягчающих обстоятельств приведен в ст. 112 НК РФ, но ориентирован на «физиков» (личные и семейные проблемы, тяжелое финансовое положение и т. д.). Этот список открытый, поэтому заранее подготовьте аргументы, чтобы убедить контролеров снизить штраф.

Среднесписочная численность сотрудников

С 2021 г. отменили отдельный отчет по среднесписочной численности сотрудников за предшествующий налоговый период (год). Эту информацию теперь нужно фиксировать на титульном листе РСВ.

Первый раз таким образом нужно поступить при подаче РСВ за 2020 г. — показатель будет рассчитан по итогам этого года. В последующем среднесписочную численность требуется рассчитывать при каждой сдаче РСВ, то есть по результатам каждого квартала.

По исчислению среднесписочной численности никаких изменений нет. Она также определяется согласно п. 3.11 Порядка, утвержденного Приказом ФНС от 18.09.19 г. № ММВ-7-11/470@.

Новые дополнительные коды тарифа плательщика

В 2020 г. из-за тяжелой экономической ситуации в стране пострадавшими признали многие бизнес-отрасли. На фоне этого многим предприятиям разрешили производить страховые отчисления по сниженным в 7,6% или нулевым тарифам.

Для каких субъектов законодательно закрепили новые коды:

- организации малого и среднего бизнеса (МСП) – код 20 (зарплата работника в пределах МРОТ облагается у них совокупным взносом 30%, при превышении МРОТ — ставкой 15%);

- организации МСП, которые по классификатору ОКВЭД принадлежат к наиболее пострадавшим из-за COVID19 отраслям (и применяли нулевые тарифы несколько месяцев в 2020 г.) — код 21.

Данные категории были введены еще в 2020 году, но сейчас обозначенный порядок стал работать на постоянной основе. Некоммерческих организаций он касается только в случае их социальной ориентированности.

В каких показателях допустима погрешность

Есть контрольные соотношения, которые позволено нарушать. Главное, чтобы нарушение не выходило за рамки допустимой погрешности.

В форме 6-НДФЛ

При проверке применяется равенство:

(стр. 110 — стр. 130) / 100 x стр. 100 = стр. 140

Суть его в том, чтобы разность доходов (стр. 110) и вычетов (стр. 130), умноженная на ту или иную ставку (стр. 100), равнялась исчисленному НДФЛ (стр. 140).

Но отсутствие знака равенства не всегда указывает на ошибку. Допустима погрешность, величина которой вычисляется по формуле:

Погрешность = количество лиц, получивших доход (стр. 120) x количество строк 021 (срок перечисления налога) x 1 руб.

В расчете РСВ

Инспекторы должны проверить, не превышает ли сумма пенсионных взносов (по каждому застрахованному лицу) предельно допустимую величину. Она равна лимиту облагаемой базы, умноженному на максимальную ставку по взносам на ОПС.

В 2021 году лимит составляет 1 465 000 руб. (см. «Утверждены предельные базы для начисления страховых взносов в 2021 году»). Значит, допустимая величина взносов в отношении одного человека — 322 300 руб.(1 465 000 руб. х 22%).

Анализируя подраздел 3.2.1 раздела 3 расчета по тому или иному застрахованному лицу, инспекторы совершат следующие действия:

- Возьмут сумму из поля 170 (пенсионные взносы с базы, не превышающей предельно допустимое значение);

- Разделят ее на ставку, которая соответствует коду застрахованного лица, указанному в поле 130.

- Умножат полученную величину на 22% (максимальное значение ставки).

- Проделают шаги 1, 2 и 3 для каждого поля 170.

- Сложат все полученные на шаге 4 значения.

- Сравнят итоговый показатель с допустимой величиной взносов (322 300 руб.).

Но даже если итоговый показатель окажется больше необходимого значения, говорить о нарушении рано. Здесь возможна погрешность. Ее допустимый размер — 1 копейка на каждый тариф, применяемый для данного человека.

Кто, когда и куда сдает форму РСВ

Отчитаться перед налоговой посредством расчета РСВ должны лица, использующие наемных работников — физических лиц, с которыми заключены трудовые или гражданско-правовые договора, то при наличии обязанности по страховым отчислениям за данных лиц. То есть отчитаться должны:

- все организации;

- ИП при наличии работников;

- адвокаты, нотариусы, если есть сотрудники;

- главы КФХ с работниками.

Если была хотя бы одна выплата по трудовому договору (например, генеральному директору ООО) или договору ГПХ (например, оказание услуг или выполнение работ), облагаемая страховыми взносами в отчетном периоде, то нужно заполнить форму РСВ с суммовыми показателями.

Если выплат в расчетном периоде не было, но есть работники — физлица, то нужно будет заполнить нулевой РСВ.

Куда подавать отчет

Расчет сдается в отделение ФНС, в котором организация стоит на учете как юридическое лицо, либо в котором зарегистрировано физическое лицо в качестве индивидуального предпринимателя, адвоката, нотариуса, главы КФХ.

Обособленные подразделения РСВ сдают самостоятельно, если они сами начисляют и выплачивают доходы работникам.

В какие сроки сдавать

В 2021 году расчет по форме РСВ нужно сдать по истечению:

- 1 квартала — до 30 апреля 2021;

- полугодия — до 30 июля 2021;

- 9 месяцев — до 1 ноября 2021 (так как 30 октября выпадает на календарный выходной);

- год — до 31 января 2022 (так как 30 января выпадает на выходной).

То есть в целом, срок сдачи РСВ — до 30-го числа включительно месяца, следующего за периодом.

В какие сроки платить

Платить страховые взносы нужно ежемесячно — до 15-го числа включительно месяца, следующего за расчетным месяцем. Если этот срок выпадает на выходной или нерабочий день, то срок сдачи переносится на последующий ближайщий рабочий день.

Например, за три месяца 2 квартала 2021 года заплатить взносы нужно было в следующие сроки:

- за апрель — до 17 мая (15 мая — суббота);

- за май — до 15 июня;

- за июнь — до 15 июля.

В каком виде сдавать

Формат подачи расчета по страховым взносам:

- бумажный или электронный — если работников 10 и менее (бумажный отчет можно принести в ФНС лично или отправить почтой);

- только электронный — если сотрудников более 10-ти человек.

Новая форма РСВ в 2021 году

В 2021 году расчет по страховым взносам нужно заполнять по новой форме, ниже можно скачать актуальный бланк в формате excel. Впервые подать в ФНС его нужно за 1 квартал 2021, за полугодие 2021 расчет РСВ также нужно подавать по форме из Приказа ФНС от 18.09.2019 № ММВ-7-11/470@ с учетом изменений от 15.10.2020.

Изменения расчета связаны со снижением ставок страховых взносов для отраслей, пострадавших от коронавируса, для IT-компаний, субъектов малого предпринимательства, а также в связи с переходом в 2021 году всех регионов на прямые выплаты от Фонда социального страхования по больничным листам.

Как заполнить новый РСВ

Новая форма РСВ, которая подаётся с 2020 года, отличается от своей предшественницы немногим. Для примера заполним форму для организации с такими параметрами:

- название — ООО «Успех»;

- количество работников — 1 (директор);

- зарплата — 60 000 рублей.

Далее распишем процесс формирования расчёта. Листы заполняются в таком порядке: титульный, раздел 3, приложения к разделу 1, раздел 1. Так заполнять удобнее из-за того, что раздел 1 содержит результаты, а другие листы — вводную информацию и расчёт.

Титульный лист

На первом листе отражается информация о плательщике и ИФНС:

- ИНН/КПП (ИП заполняют только ИНН);

- номер корректировки, если РСВ в ИФНС подается повторно (для первичного расчёта 0);

- код периода — 21 (это 1 квартал, данные берутся из приложения № 3 к порядку заполнения расчёта);

- код ИФНС;

- код по месту учёта — 214 (означает организацию по месту её регистрации);

- название компании;

- код вида деятельности;

- пометка о том, что компания была реорганизована либо ликвидирована. Указывается код из Приложения 2 к Порядку, ИНН/КПП реорганизованного субъекта либо закрытого подразделения;

- телефон;

- количество страниц расчёта, а также приложенных копий документов.

Далее нужно подтвердить полноту и правильность сведений. Если РСВ 2020 года будет подписывать директор организации (или ИП), то ставится код 1. Если подпись будет ставить доверенное лицо, указывается код 2, прописывается его ФИО и реквизиты доверенности.

Раздел 3

По каждому физическому лицу, работающему в организации или у ИП, необходимо заполнить отдельный лист раздела 3. В нём нужно указать:

- ФИО застрахованного (каждое слово — с отдельной строки);

- дату его рождения;

- гражданство (код государства по классификатору стран, для России — 643);

- пол: 1 — мужчина, 2 — женщина;

- код вида документа (Приложение № 6, код паспорта — 21), его номер и серию.

Далее заполняется подраздел 3.2.1, где отражаются данные о выплаченных за три последних месяца суммах. Заполняется это подраздел так:

- графа 130 — код категории физлица из Приложения № 7;

- графа 140 — сумма выплаты;

- графа 150 — база по пенсионным взносам в рамках предельной величины дохода;

- 160 — в том числе по ГПХ;

- 170 — сумма пенсионных взносов (тариф * база).

Подраздел 3.2.2 заполняется только в том случае, если в периоде перечислялись пенсионные взносы по дополнительному тарифу.

Приложение 1 к разделу 1

Здесь рассчитываются пенсионные и медицинские взносы. В поле 001 нужно указать код плательщика из Приложения № 5. Если применяется стандартный тариф, ставится код 01.

Далее идут подразделы 1.1 и 1.2, которые заполняются по одному принципу. В графах 1-4 информация отражается так: в графе 1 — всего за период, в графах 2-4 — за первый, второй и третий месяц периода соответственно. По этим графам нужно разнести информацию:

- о числе застрахованных;

- о числе работников, выплаты которым облагаются взносами;

- о числе тех из них, у которых превышена величина базы для начисления пенсионных взносов.

Во второй части подразделов представлена такая информация:

- общая сумма выплат работникам нарастающим итогом и за каждый месяц периода;

- сумма, которая не облагается взносами;

- сумма расходов, принимаемая к вычету;

- размер базы для расчёта взносов;

- сумма взносов, которая рассчитывается как база, умноженная на тариф (22% и 5,1% для пенсионных и медицинских взносов соответственно).

Приложение 2 к разделу 1

Это приложение разработано для расчёта страховых взносов на социальное страхование в связи с болезнью и материнством.

- Поле 001 предназначено для кода тарифа плательщика — он определяется в соответствии с приложением № 5 к Порядку.

- В поле 002 указывается признак выплат страхового обеспечения. Подразумевается то, какая именно система взносов принята в регионе — зачетная или прямые выплаты.

- В графы 1-4 вносится информация о застрахованных лицах — всего за период и помесячно. Также отражается число работников, с выплат которым перечислены взносы.

Далее отражается такая информация (нарастающим итогом и по каждому месяцу):

- выплаты всем работникам общей суммой;

- сумма, с которой взносы не начисляются;

- сумма, превышающая предельную величину базы;

- рассчитанная база для уплаты взносов;

- сумма, выплаченная иностранным работникам;

- сумма взносов, рассчитанная как база, умноженная на тариф 2,9%.

Как осуществляется индивидуальный персонифицированный учет

Для того, чтобы использовать систему учета персонифицированных сведений, гражданин проходит регистрацию в единой системе страхования. В конфиденциальном формате фиксируется время, на протяжении которого застрахованное лицо ведет трудовую деятельность. Отражению в системе подлежат сведения, которые влияют на величину начисляемых выплат. В том числе, стаж, время и место работы.

Чтобы система была работоспособной, руководство компании несет обязанность по подаче сведений относительно каждого сотрудника. В частности, это сведения об отпуске, при предоставлении которого не сохраняется заработок, прохождение курсов повышения квалификации.

Проверка корректности отражения среднесписочной численности

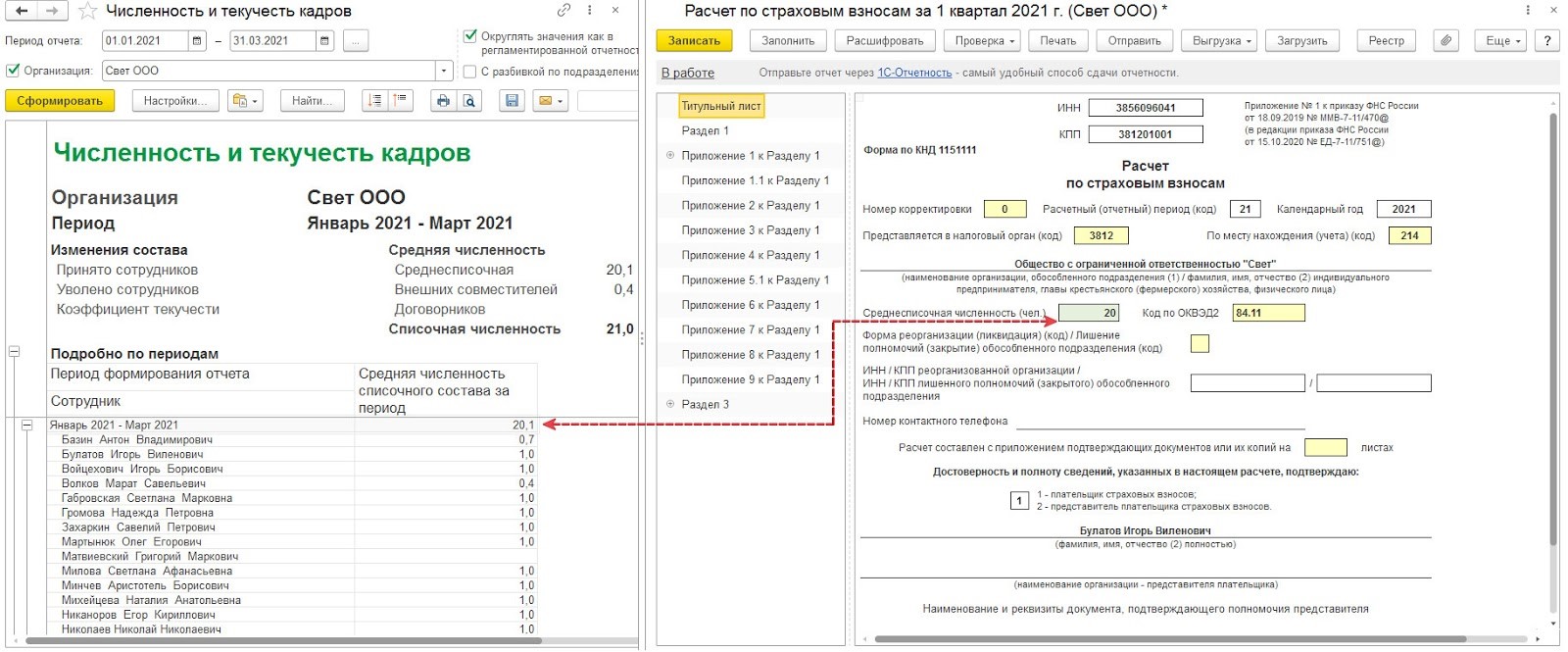

Пользователю нужно проверить корректность отражения среднесписочной численности в программе, для чего используется отчет «Численность и текучесть кадров». При этом проверить показатель можно одним из двух способов.

Через расшифровку показателя за каждый месяц отчетного периода

Расчет среднесписочной численности за отчетный период в программе 1С:ЗУП (ред. 3) производится на основании п. 79.5 Указаний. При этом рассчитывается величина значений среднесписочной численности за каждый месяц отчетного периода, а затем она делится на количество месяцев в отчетном периоде. Например, при расчете за полугодие определяется среднесписочная численность в каждом месяце с января по июнь, полученные значения суммируются, а затем делятся на 6.

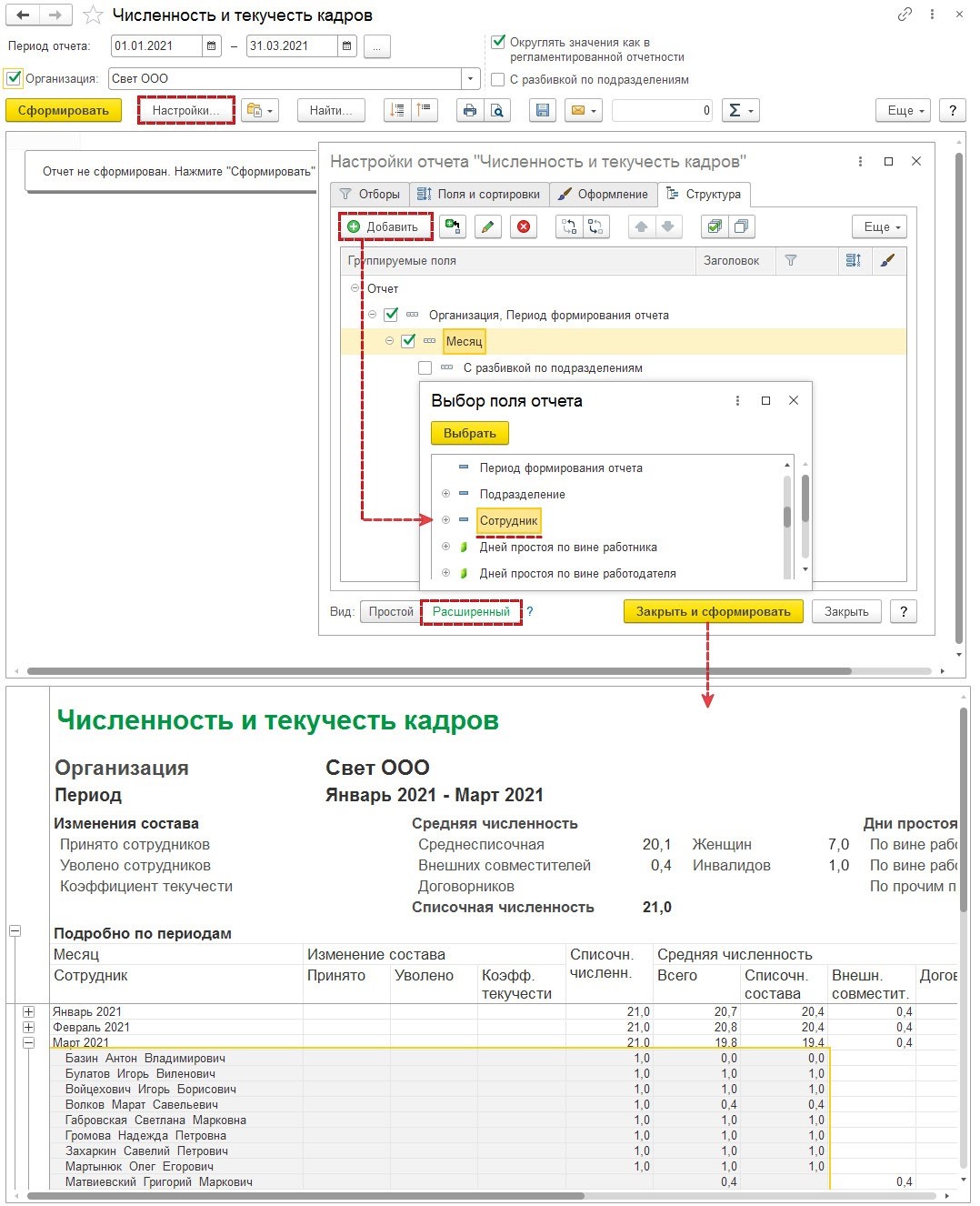

Чтобы проверить, правильно ли рассчитана среднесписочная численность, нужно создать отчет «Численность и текучесть кадров» за необходимый период. Затем требуется расшифровать по месяцам показатель «Средняя численность списочного состава», используя графу «Сотрудник». Также можно добавить группировку строк по графе «Сотрудник».

В данном отчете можно легко проверить, правильно ли рассчитался показатель среднесписочной численности за определенный период. Для этого нужно рассчитать величину среднесписочной численности в каждом месяце, а затем разделить на количество этих месяцев.

Расчет среднесписочной численности в примере производится так:

(20,4 + 20,4 + 19,4) / 3 = 20,1

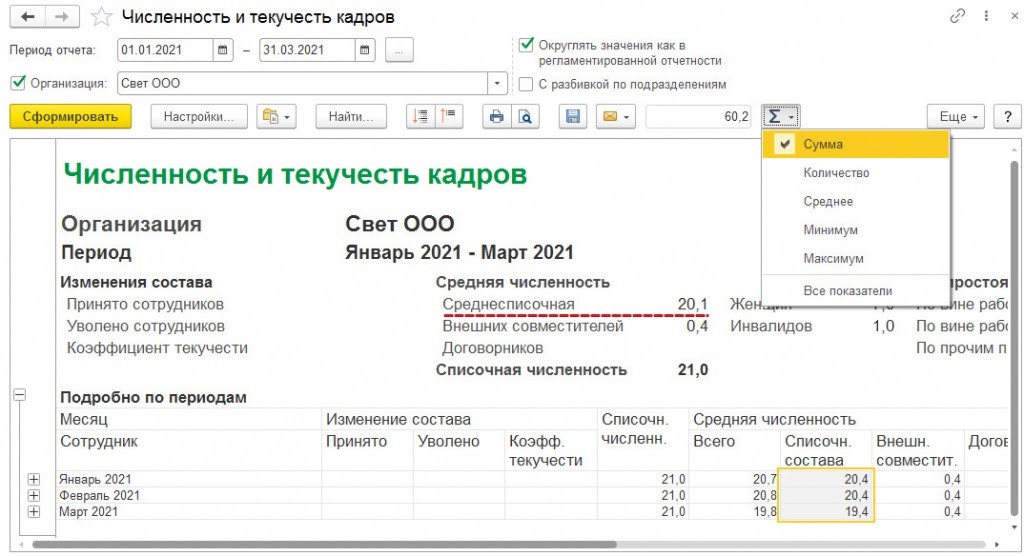

Через расшифровку показателя за отчетный период

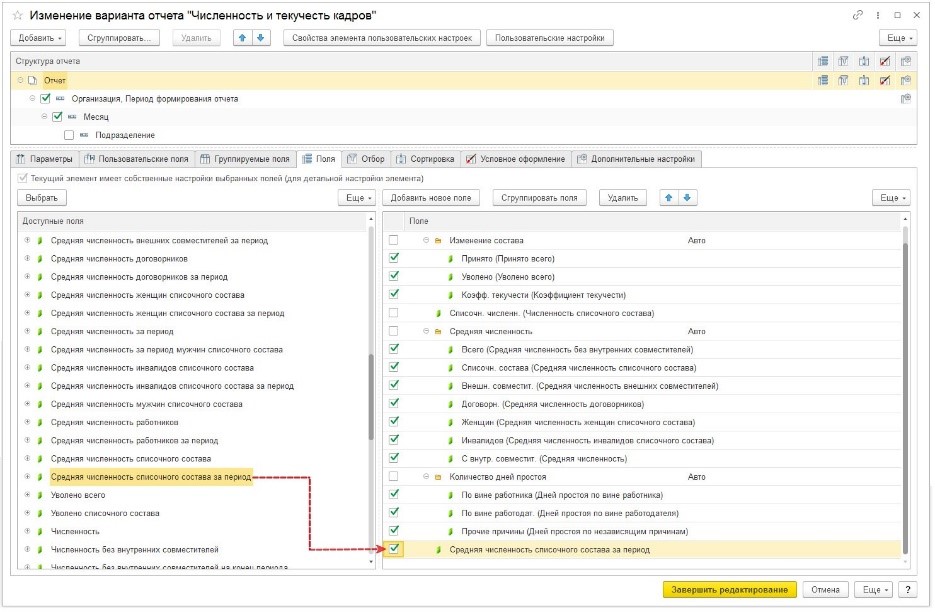

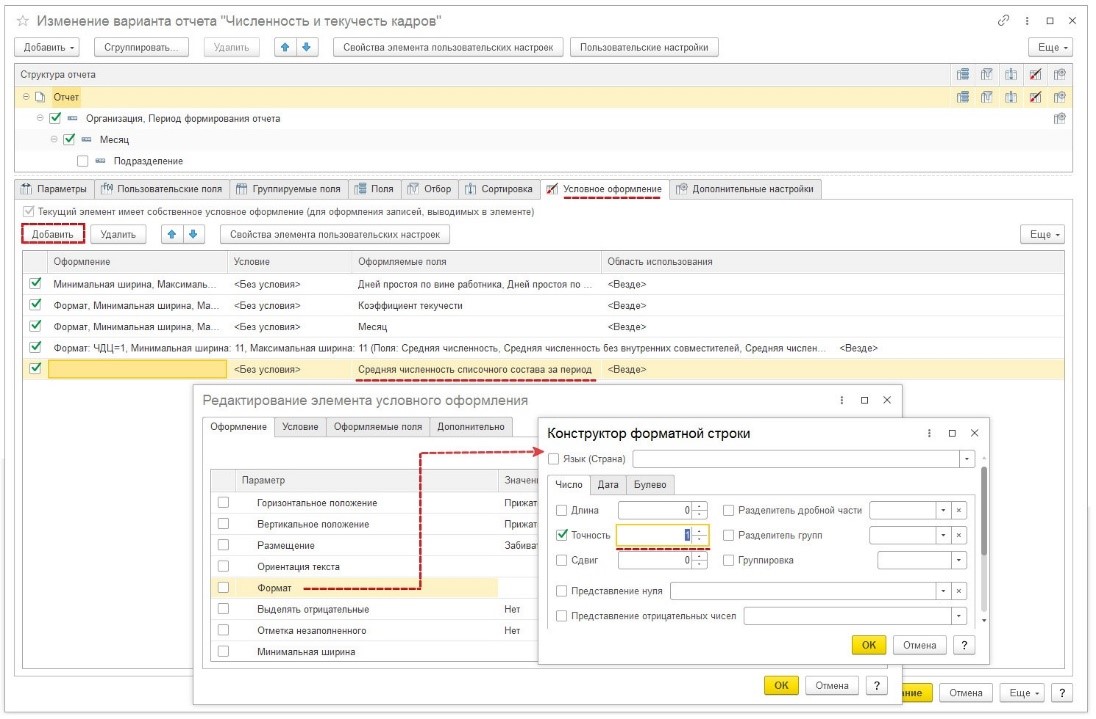

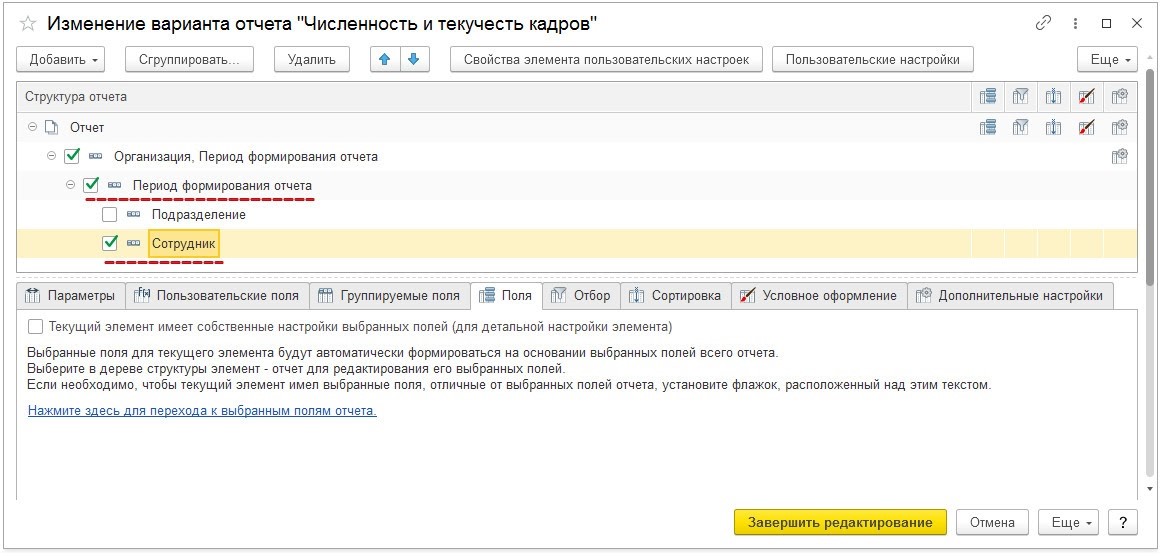

Чтобы сделать расшифровку среднесписочной численности из РСВ без ежемесячной разбивки, нужно провести настройку отчета «Численность и текучесть кадров».

Для редактирования отчета в соответствии с этими целями требуется открыть форму изменения через кнопку «Еще» — выбрать команду «Прочее», далее перейти в «Изменить вариант отчета». В этой форме надо сделать такие действия:

в перечень граф добавить в отчет ресурс «Средняя численность списочного состава за период». Он необходим для вывода значений среднесписочной численности за выбранный отчетный период. Другие ресурсы можно удалить;

поменять формат числа в графе «Средняя численность списочного состава за период». Для этого нужно указать для этого показателя требуемое округление — до сотых или десятых долей, а также до целого числа;

- изменить группировку — вместо «Месяц» выбрать «Период формирования отчета»;

- добавить группировку по сотрудникам.

При формировании за любой отчетный период варианта отчета РСВ, получившегося на основании таких настроек, можно без проблем проверить, правильно ли рассчитана и заполнена графа по среднесписочной численности.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

- 1С-Отчетность— для подготовки и сдачи регламентированной отчетности из программ «1С» во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС;

- Информационная система 1С:ИТС— для получения справочной информации по ведению кадрового учета, расчету заработной платы и работе в программе «1С:Зарплата и кадры государственного учреждения 8». В информационной системе 1С:ИТС представлены: «Справочник кадровика», новости, комментарии и консультации специалистов по вопросам кадрового учета, пошаговые инструкции по ведению кадрового учета и расчетам с персоналом в программах «1С», составлению и отправке отчетности в контролирующие органы;

- 1С:ДиректБанк— для прямого обмена с банками информацией по зарплатным проектам в электронном виде. Можно формировать файлы-заявки на открытие и закрытие лицевых счетов, реестры перечисляемой сотрудникам зарплаты. В типовой поставке формирование таких файлов предусмотрено по универсальному стандарту, который поддерживают многие банки.

1С для строительства: как навести порядок в учете?

Программы для складского учета

Что такое РСВ-1 ПФР?

Любой работодатель, вне зависимости от выбранной системы налогообложения, должен заполнять и сдавать форму РСВ-1 в ПФР.

Полное название этого документа звучит так — Расчет по начисленным и уплаченным взносам. При заполнении этого документа указываются взносы, которые начислялись и уплачивались в такие структуры, как Пенсионный Фонд Российской Федерации и Фонд обязательного медицинского страхования.

В документе отображены конкретные суммы, которые были начислены и выплачены сотрудникам на следующие цели:

- Для пенсии сотрудника, которая отвечает за страхование.

- Взносы, идущие в накопительную часть будущему пенсионеру.

- Часть средств для уплаты в мед. страх центрального (федерального) фонда.

- Для уплаты взносов для мед. страха регионального фонда.

Данный отчет заполняется и предоставляется в контролирующий орган, ПФР, раз в квартал. Отчетными периодами являются 1 квартал, полгода, 9 месяцев и закрывает расчетный год последний квартал – годовой.