Что нужно знать о процедуре переоформления патента?

Содержание:

- Недостатки ПСН

- Порядок оформления патента

- Форма 26.5-1

- Зачем закрывать патент досрочно

- Патентная система налогообложения (ПСН) в Чите в 2021 году

- Шаг 2: регистрация по приезде

- Процедура перехода на патентную систему налогообложения

- Инструкция для получения патента при регистрации ИП

- Выводы

- Процедура переоформления патента и необходимые документы

- Заполняем заявление

- КАЛЬКУЛЯТОРЫ расчета стоимости патента для предпринимателя на сайте Налог Ру, ФНС России бесплатно

- Пошаговая инструкция

Недостатки ПСН

Минусов у ПСН намного меньше, чем плюсов, но они есть.

Первый недостаток состоит в том, что если в какие-то периоды у предпринимателя будет низкий доход (или не будет его вовсе), то такой финансовый кризис не позволит ему уменьшить сумму налога. Но и здесь есть выход. Если ИП понимает, что кризис затяжной, то он может сняться с учета в качестве плательщика ПСН, заявив о прекращении предпринимательской деятельности, в отношении которой применяется патентная система. Это поможет снизить сумму налога, так как при прекращении «патентной» деятельности до окончания срока патента сумма налога пересчитывается, исходя из фактического периода деятельности в календарных днях. Если в результате перерасчета налога появилась переплата, то, при условии подачи соответствующего заявления, ее можно вернуть или зачесть в общем порядке (письмо Минфина России от 25.05.2016 № 03-11-11/29934). Затем, когда ситуация у ИП улучшится, можно получить новый патент.

Есть еще одна особенность ПСН, которая может для некоторых оказаться недостатком. Дело в том, что существуют пределы, при превышении которых ИП теряет право на применение данного спецрежима. Например, если доходы, полученные с начала календарного года в рамках деятельности на ПСН, превысили сумму 60 млн рублей (пп. 1 п. 6 ст. 346.45 НК РФ). Пределы установлены и в отношении количества работников, которых нанимает ИП на патенте — средняя численность не должна превышать 15 человек (п. 5 ст. 346.43 НК РФ).

А вот несвоевременная оплата патента не лишает права на применение ПСН, как это было до 1 января 2017 года. В этом случае налоговая инспекция просто направит предпринимателю требование об уплате необходимой суммы, которое ИП желательно выполнить в срок, дабы избежать, к примеру, блокировки счета (п. 2 ст. 76 НК РФ).

К минусам применения ПСН можно отнести и то, что предприниматель не сможет отказаться от этого режима до истечения срока действия патента. Если, конечно, речь не идет вообще о прекращении предпринимательской деятельности, в отношении которой применялась ПСН. То есть, начав применять спецрежим в отношении конкретного вида деятельности, ИП обязан применять его до тех пор, пока срок действия патента не закончится (письмо ФНС России от 11.12.2015 № СД-3-3/4725).

Кроме того, в НК РФ отсутствует возможность пересчета налога в ситуации, когда в течение срока действия патента изменилось количество показателей деятельности, указанных в патенте (письмо Минфина России от 23.06.2015 № 03-11-11/36170). Поэтому, если у ИП, применяющего ПСН, допустим, в отношении услуг по сдаче в аренду помещений, уменьшилось количество сдаваемых в аренду объектов, то пересчитать налог в сторону уменьшения не получится.

Порядок оформления патента

Патентная система налогообложения не устанавливается автоматически, для ее использования предпринимателю требуется обратиться с соответствующим заявлением в налоговую структуру. В противном случае расчет и оплата налоговых платежей будут происходить в общем порядке.

Для оформления документа необходимо выполнить ряд действий:

- Подготовить заявление по установленной форме. В тексте формы следует указать соответствующие коды (налогового органа, субъекта РФ), информацию о предпринимателе, юридический адрес, виды деятельности заявителя.

- Обратиться в подразделение налоговой службы, передав регистрирующему сотруднику заполненное заявление и предъявив гражданский паспорт заявителя. ИП получает копию переданного заявления с отметкой о принятии документов в работу.

- Спустя определенный законодательно период времени (до 5 рабочих дней) узнать при повторном обращении в НС о принятом решении (предоставление патента, отказ в предоставлении).

- В случае положительного решения по запросу следует оплатить сумму (по патенту), расчет которой вместе с банковскими реквизитами для оплаты передается заявителю при получении патента.

При оформлении разрешения на период до полугода его стоимость должна быть оплачена в течение первых 25 календарных дней установления ПСН (ст. 346 НК РФ). Если запрашиваемый срок действия превышает 6 месяцев, то с момента начала работы по ПНС в первые 25 дней (календарных) подлежит оплате доля, составляющая 1/3 часть стоимости патента, остаток суммы следует оплатить не позже 30-дневного периода до завершения срока действия разрешительного документа.

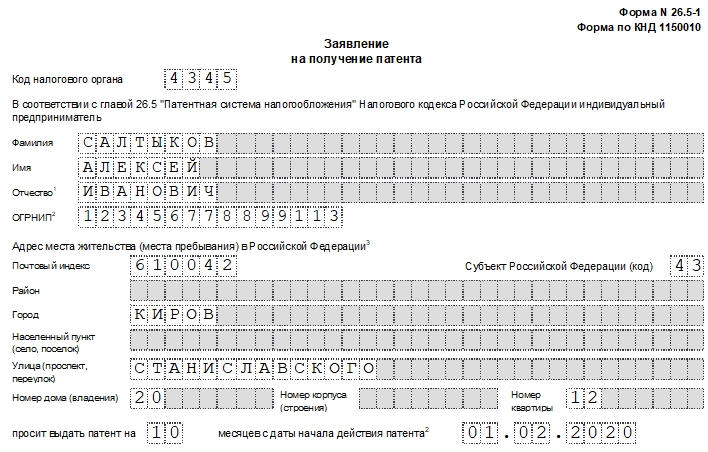

Форма 26.5-1

Заявление на получение патента состоит из пяти страниц:

- титульная, для сообщения идентификационных сведений о физическом лице и сроке действия;

- название вида деятельности;

- информация о месте ведения бизнеса;

- сведения о транспортных средствах (при выборе перевозки грузов и пассажиров);

- сведения об объектах, используемых в бизнесе (для сдачи в аренду помещений; розничной торговли; оказании услуг общепита).

Первые две страницы заполняют все заявители, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего направления бизнеса.

Бланк составлен в редактируемом формате PDF. Для корректного заполнения рекомендуется использовать программу Acrobat Reader.

Зачем закрывать патент досрочно

Может возникнуть вопрос, для чего предпринимать шаги по закрытию патента? Возможно, логичнее просто подождать конца срока его действия для автоматического аннулирования? Если даже деятельность уже не ведется, нужно только продолжать вести КУДиР. Такой путь возможен, но при этом предприниматель потеряет часть стоимости патента, уплаченную им ранее.

Министерство финансов РФ разъяснило, что, согласно нормам пункта 8 статьи 346.45 Налогового кодекса РФ, ИП должен поставить налоговую в известность о прекращении деятельности по патенту или утраты права на него в течение одной декады. Если этот срок удастся выдержать, ИП получает право на возврат части затраченных на патент денег.

К СВЕДЕНИЮ! Налоговики производят перерасчет по следующей схеме: если патент выдавался на год, нужно вычислить, какая доля процентной ставки соответствует одному месяцу, то есть разделить это число на 12, а затем умножить на количество использованных месяцев. Полученная цифра покажет, какую долю от патента следует оставить в бюджете, а остаток вернут предпринимателю.

Патентная система налогообложения (ПСН) в Чите в 2021 году

Не взимается.

Адреса

Подать документы для оформления патента для ИП можно лично или через представителя в отделение ФНС по месту жительства предпринимателя или по месту осуществления им предпринимательской деятельности (если она осуществляется в другом субъекте РФ), а также направить его по почте отправлением с описью вложения либо в электронном виде по телекоммуникационным каналам связи.

Не производится.

Сроки

Заявление подается не позднее чем за 10 дней до начала применения патентной системы налогообложения. Патент выдается в течение 5 дней с даты подачи заявления.

Подача заявления на получение патента возможна вместе с подачей документов на регистрацию ИП. В этом случае срок действия патента начинается с даты регистрации ИП.

Патент выдается на любой период от 1 месяца до 1 года. По окончанию срока его действия необходимо оформление нового документа – автоматически он не продлевается.

Величина налога не зависит от фактически полученного дохода. Она исчисляется исходя из потенциально возможного дохода по конкретному виду деятельности, установленному в регионе.

Потенциально возможный доход устанавливается ежегодно и не может превышать 1 млн рублей. Для отдельных видов деятельности его максимальная величина может быть выше в 5-7 раз.

Ставка ПСН – 6% от потенциально возможного к получению индивидуальным предпринимателем годового дохода в регионе

В отдельных случаях на первые 2 года с момента первичной регистрации ИП может быть установлена ставка ПСН 0% – о возможности ее применения уточните в ФНС. Налоговые каникулы действуют до 2020 года.

Патент — это право вести бизнес на ограниченной территории. На один вид деятельности выдают один патент.

Получить патент можно на любой срок от 1 до 12 месяцев в рамках календарного года.

Перейти на патент имеют право только ИП. Среднее количество сотрудников занятых в патентной деятельности не должно превышать 15 человек, а общие доходы — 60 млн рублей в год.

На патенте не сдают декларацию. Из обязательного — вовремя платить налог и вести Книгу учёта доходов (КУД), но отправляют её только по запросу налоговой.

Патентную систему называют родной сестрой ЕНВД, потому что сумма налога тоже не зависит от фактического дохода.

Стоимость патента на год: потенциальный доход (ПД) × 6%. В Крыму и Севастополе ставка составляет 4%, на налоговых каникулах — 0%.

Потенциальный доход — это налоговая база. Цифру потенциального дохода берут из регионального закона. Реальный доход может превышать потенциальный, они друг на друга не влияют.

C 1 января 2021 года в Налоговом кодексе появится перечень видов деятельности, по которым применять патент запрещено. Регионы обязаны соблюдать эти ограничения.

- Розничная торговля и общепит с площадью зала более 150 квадратных метров.

- Оптовая торговля и работа по договорам поставки.

- Грузовые и пассажирские перевозки, если ИП владеет или арендует автопарк размером более 20 машин.

- Сделки с ценными бумагами, кредитные и финансовые услуги.

- Производство подакцизных товаров, добыча и продажа полезных ископаемых.

- Деятельность в рамках договора простого товарищества или договора доверительного управления имуществом.

Ещё на патенте запрещено продавать маркированные лекарства, меха и обувь. Это ограничение продолжает действовать в 2021 году.

- Обновления Эльбы 145

- Государство и налоги 221

- Школа Бизнеса 50

- Эльба 360° 28

- Книги месяца 21

- Юридический ликбез 10

- Конкурсы 29

Главное — при выборе нового режима налогообложения определиться с такими показателями:

- какая организационно-правовая форма используется;

- какая численность наёмных сотрудников;

- какой размер дохода по итогам года;

- какой объём расходов осуществляет салон.

На основании этой информации принимается решение о том, что выбрать вместо ЕНВД салону красоты. Кроме того, нужно определить преимущества и недостатки каждой системы.

Каждая система характеризуется такими преимуществами и недостатками:

Преимущества:

- могут применять юрлица и ИП;

- отсутствие ограничений по размеру прибыли;

- наём любого числа сотрудников;

- аренда любого количества помещений;

- открытие филиалов;

- предъявление к вычету НДС.

Недостатки:

- высокая налоговая нагрузка;

- сложность ведения бухгалтерского и налогового учёта;

- высокая ставка по налогу на прибыль;

- особые требования к хранению документов;

- возможны дополнительные отчисления в бюджеты субъектов РФ.

Шаг 2: регистрация по приезде

Первый вопрос, которым должен озаботиться приезжий, касается регистрации. На официальном языке эта процедура называется миграционный учёт.

Здесь важно следить за сроками — встать на учет необходимо в течение 7 рабочих дней. Отсчет ведется с того дня, когда вы пересекли границу

Все, что связано с регистрацией, прописано в ФЗ-109 «О миграционном учете…».

Регистрировать вас будет принимающая сторона: собственник арендного жилья, администрация гостиницы (общежития, хостела и т.д.), юридическое лицо. Для постановки на учет заполняется специальный бланк уведомления о прибытии и передается в органы МВД:

- лично при посещении УВМ (Управления по вопросам миграции);

- через почту;

- через МФЦ.

После прохождения процедуры принимающая сторона вручит вам отрывной квиток уведомления о прибытии.

После получения трудового документа вы сможете продлевать регистрацию при условии, что патент будет действующим.

Посмотрите видео, в котором специалист подробно рассказывает о процедуре регистрации и показывает, как заполнить бланк для регистрации.

Эксперт в сфере миграции рассказывает о миграционном учете

Процедура перехода на патентную систему налогообложения

^

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@ «Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 11.07.2017 № ММВ-7-3/544@».

Форма заявления на получение патентаpdf (268 кб)

Загрузить

Формат представления заявления на получение патента в электронной формеdocx (71 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (43 кб)

Загрузить

Схема по заявлению на получение патентаxsd (37 кб)

Загрузить

При этом индивидуальные предприниматели также вправе подавать заявление на получение патента по следующей форме:

Форма заявления на получение патента, утвержденная приказом ФНС России от 11.07.2017 № ММВ-7-3/544@pdf (237 кб)

Загрузить

Формат представления заявления на получение патента в электронной форме doc (213 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (51 кб)

Загрузить

Схема по заявлению на получение патентаxsd (36 кб)

Загрузить

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения.

При осуществлении деятельности по месту жительства

Заявление подается в налоговый орган по месту жительства

При осуществлении деятельности на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, в котором предприниматель на налоговом учете не стоит

Заявление подается в любой территориальный налоговый орган муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года ()

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи.

Инструкция для получения патента при регистрации ИП

Процедура подготовки документов для регистрации ИП в этом случае почти не отличается от стандартной. Вам надо заполнить форму Р21001, подготовить копию паспорта и заплатить госпошлину в 800 рублей. Пошлина не взимается при направлении документов в электронном виде или через МФЦ, который взаимодействует с ИФНС по каналам внутреннего электронного документооборота.

Рекомендуем заполнять заявление Р21001 в нашем бесплатном сервисе. Там же вы получите подробную инструкцию о подаче документов.

- ОГРНИП в этом случае не указывается, потому что он присваивается только после регистрации индивидуального предпринимателя;

- дату начала действия патента не вносите, потому что заранее она неизвестна; указание на это есть в сноске к титульной странице заявления.

К сожалению, некоторые регистрирующие органы на местах до сих пор отказываются принимать заявление на патент одновременно с заявлением на регистрацию ИП, хотя этот порядок действует с 2014 года. В таком случае остаётся только разбираться на более высоком уровне. Можно сразу обратиться на горячую линию ФНС, обоснование легальности ваших требований мы привели выше.

Выводы

Подведём краткие итоги по вопросу получения патента при регистрации ИП:

- Подать заявление на патент одновременно с формой Р21001 можно только в случае, если место регистрации ИП и территория действия патента находятся в одном субъекте РФ.

- Убедитесь, что выбранный вами вид деятельности вписывается в рамки патентной системы налогообложения, и вы сможете соблюдать лимиты по доходам и работникам.

- Рассчитайте стоимость патента на калькуляторе и решите, выгодно ли это вам. Если вы сомневаетесь в выборе налогового режима, обратитесь на бесплатную консультацию.

- К стандартному пакету документов для регистрации ИП (форма Р21001, копия паспорта и квитанция об уплате госпошлины) приложите заявление по форме 26.5-1.

- Подавайте все документы в регистрирующий орган, а не в инспекцию по месту деятельности, которая оформляет патент.

- В случае отказа принимать у вас заявление на патент одновременно с документами на регистрацию ИП обращайтесь на горячую линию ФНС или вышестоящую инспекцию.

Процедура переоформления патента и необходимые документы

lass=»migra-adsense-2-h2″ id=»migra-1371079059″>

Обратиться за переоформлением патента нужно не позже чем за 10 дней до окончания срока его действия (напомним, что не переоформленный патент действует макисмум 12 месяцев). Идут за этим туда же, где документ был получен — в отдел по вопросам трудовой миграции. В Москве — в ММЦ в Сахарово. При себе нужно иметь:

- заявление о продлении установленного образца;

- иностранный паспорт с переводом;

- миграционная карта и бланк о постановке на МУ (временная регистрация) со штампом о продлении;

- фото 3х4;

- медицинские справки (такие же, как при получении);

- сертификат о владении русским языком (тот, что подавался при первичном оформлении патента);

- полис ДМС;

- квитанции о внесении авансовых платежей;

- трудовой договор;

- ходатайство работодателя о переоформлении патента.

Обратите внимание: При переоформлении могут потребовать показать все чеки об оплате за 12 месяцев. Поэтому их лучше аккуратно хранить. . В трудовом договоре, в разделе реквизиты сторон, обязательно должны быть указаны реквизиты патента, полиса ДМС, ИНН и адрес регистрации иностранного гражданина, а также действующие реквизиты компании/ ИП.

В трудовом договоре, в разделе реквизиты сторон, обязательно должны быть указаны реквизиты патента, полиса ДМС, ИНН и адрес регистрации иностранного гражданина, а также действующие реквизиты компании/ ИП.

Если за время, прошедшее с момента заключения договора, реквизиты работодателя изменились, то по этому поводу с работником должно быть заключено дополнительное соглашение о смене реквизитов. Короче говоря, данные в трудовом договоре должны совпадать с актуальной информацией в базах данных налоговой службы.

Если за прошедший год иностранец менял места работы, то лучше принести с собой копии всех договоров.

Важно: При принятии документов, инспектора проверяют в своих базах также наличие уведомления о приеме на работу иностранного сотрудника. Если работодатель не подал в срок такое заявление, документы не примут, а саму компанию, возможно, оштрафуют

Срок рассмотрения заявления — 10 рабочих или 14 календарных дней. Могут и отказать, поэтому лучше не дотягивать до крайнего срока и подать чуть раньше, чем за 10 дней до истечения срока. В Сахарово, к примеру, не принимают документы позднее чем за 20 дней.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

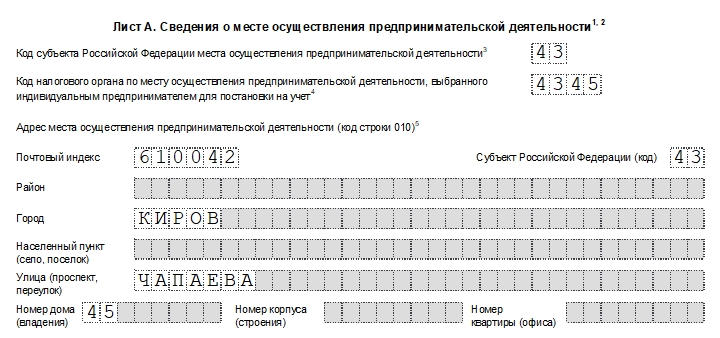

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Итак, что нужно заполнить:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

КАЛЬКУЛЯТОРЫ расчета стоимости патента для предпринимателя на сайте Налог Ру, ФНС России бесплатно

Рассчитать стоимость патента на 2021 г. проще всего на калькуляторе ФНС.

Другой вариант — найдите ваш вид деятельности о ПСН и умножьте указанный там годовой потенциальный доход на 6% — это и будет стоимость патента.

Если в 2020 г. вы платили ЕНВД по рознице или общепиту с залом от 50 до 150 кв. м., либо по автосервису, мойке или стоянке и в региональном законе такой деятельности нет, можно получить патент на 1 квартал 2021 г. Его стоимость – половина квартальной суммы ЕНВД без учёта коэффициента К2.

Потенциально возможный годовой доход

Предполагаемый доход на патентной системе налогообложения, или потенциально возможный годовой доход устанавливается региональным законодательством. По общему правилу его утверждают на один год. Однако если регион не издаст закон с доходом на очередной год, то будет действовать его прежний размер (п. 2 ст. 346.48 НК РФ, письмо Минфина России от 4 октября 2013 г. № 03-11-10/41274).

Лучше всего получать патент, который будет действовать с начала следующего года, не раньше декабря текущего года. Потому в этом случае можно быть уверенным в том, что сумма патента, которую рассчитает инспекция, останется неизменной.

Тут есть некоторая тонкость, которая заключается в том, что региональные законы об изменении потенциально возможного годового дохода издают, обычно, в октябре-ноябре текущего года. Если до декабря новый закон не издан, это значит, что региональные власти решили оставить прежний размер дохода на следующий год.

Например, предприниматель подал в инспекцию заявление на патент в октябре. Отказать в получении патента инспекция не вправе. Поэтому она выдаст ему документ, рассчитав налог исходя из действующего размера потенциального дохода текущего года. А в ноябре региональные власти издали закон, который увеличивает показатель дохода на будущий год. В этом случае инспекция пересчитает налог в сторону увеличения и выдаст предпринимателю новый патент.

Письмо Минфина России от 27 января 2014 г. № 03-11-09/2884.

Установленные регионами налоговая база и потенциально возможные годовые доходы должны находиться в рамках максимального предела. Базовый уровень максимального дохода составляет 1 000 000 руб. Этот предельный размер подлежит ежегодной индексации на коэффициент-дефлятор. Так, в 2015 году потенциально возможный годовой доход, установленный регионом, не должен превышать 1 147 000 руб.

В то же время по отдельным видам деятельности субъектам РФ дано право увеличивать верхний предел:

не более чем в три раза – по следующим видам деятельности:

- техобслуживание и ремонт автомототранспорта, машин и оборудования (подп. 9 п. 2 ст. 346.43 НК РФ);

- перевозка грузов автотранспортом, водным транспортом (подп. 10, 33 п. 2 ст. 346.43 НК РФ);

- перевозка пассажиров автотранспортом, водным транспортом (подп. 11, 32 п. 2 ст. 346.43 НК РФ);

- медицинская или фармацевтическая деятельность (подп. 38 п. 2 ст. 346.43 НК РФ);

- обрядовые услуги (подп. 42 п. 2 ст. 346.43 НК РФ);

- ритуальные услуги (подп. 43 п. 2 ст. 346.43 НК РФ);

не более чем в пять раз – по любому виду деятельности, если такая деятельность ведется на территории города с численностью населения более 1 млн человек;

не более чем в 10 раз – по таким видам деятельности, как сдача в аренду собственных помещений (дач, земельных участков), а также розничная торговля и услуги общепита (подп. 19, 45–47 п. 2 ст. 346.43 НК РФ).

Размер потенциально возможного годового дохода субъекты РФ могут устанавливать:

- по группе видов деятельности;

- отдельно по каждому виду деятельности, при условии что такая дифференциация предусмотрена ОКУН или ОКВЭД;

- в зависимости от средней численности наемных сотрудников;

- в зависимости от количества транспортных средств;

- в зависимости от грузоподъемности транспортных средств, количества посадочных мест в транспортном средстве;

- в зависимости от количества обособленных объектов (площадей) розничной торговли и общепита (по соответствующим видам деятельности);

- в зависимости от количества обособленных объектов (площадей), передаваемых в аренду (наем). Количество (площадь) таких объектов определите на основании договоров аренды (найма) ;

- в зависимости от места ведения деятельности (т. е. территории действия патента).

Пошаговая инструкция

Следующая пошаговая инструкция по закрытию ИП на патенте без наемных работников раскрывает порядок нужных действий. Потребуется совершить четыре шага.

Шаг 1. Составляем заявление

На бланке формы 25.5-4 указываем следующую информацию:

- код налогового органа, куда собираемся подавать заявление;

- ФИО;

- дата, с которой собираемся досрочно закрыть патент;

- номер патента.

Закрытие патента при закрытии ИП происходит в заявительном порядке. Прекратить работу с использованием ПСН можно и без закрытия ИП.

Шаг 2. Обращаемся в ФНС

Заявление подаем в ФНС (по месту регистрации ИП). Обратиться следует до истечения 10 дней, перед тем как закрыть ИП на патенте без работников в 2021 году или прекратить деятельность. Обращаемся самостоятельно по месту регистрации, или отправляем документы почтой, или оформляем электронную заявку на сайте ФНС.

Шаг 4. Перерасчет

Если ИП уплатил взнос до конца года, но прекращает работу до его истечения, он вправе подать заявление в ФНС о пересчете, если нет — оплачивает пропорционально количеству дней пользования им.

ВАЖНО!