Обособленное подразделение: создаем и регистрируем

Содержание:

- Надомники и ОП

- Вместо ОП открыта новая организация

- Обзор документа

- Налог на прибыль организаций

- Отличия филиала от обособленного подразделения

- Создание элемента справочника

- Что означает «обособленное подразделение»

- Как открыть обособленное подразделение

- Спорные вопросы

- Надо – не надо: не гадайте на ромашке

- Особенности

- Смежные требования

- Перемещение имущества: бухгалтерский учет

Надомники и ОП

Еще один неоднозначный случай — как расценивать труд надомника. Ведь в соответствии с заключенным трудовым договором он будет работать в месте своего проживания и использовать для работы инструменты и механизмы, выделенные нанимателем или приобретенные им самим за свой счет . Образуется ли ОП по месту жительства таких работников?

Если работодатель обеспечивает надомника необходимым для работы оборудованием (например, компьютером, принтером, телефоном и т.п.) и это указано в трудовом договоре, то компании будет нелегко обосновать свою непричастность к организации рабочего места сотрудника. В случае если работник пользуется исключительно своим имуществом, то уже налоговикам будет затруднительно доказать, что в квартире надомника создается ОП. Тем более что эта квартира не находится под контролем работодателя (что является одним из признаков ОП ), к примеру он не может беспрепятственно входить в помещение, где трудится надомник, или отслеживать условия труда (соблюдение требований охраны труда, санитарии и т.п.). Минфин в такой ситуации рекомендует компании обратиться в налоговую инспекцию для принятия решения о создании ОП . А вообще лучше заключить с сотрудником договор о дистанционной работе и избежать тем самым споров с налоговиками.

Вместо ОП открыта новая организация

Некоторые предприниматели прибегают к способу организовать бизнес на новом месте без открытия обособленных подразделений. Просто регистрируют новое юридическое лицо. Вариант не креативный и имеет ряд серьезных минусов:

- Для передачи имущества или денежных средств придется заключить договора поставки, купли-продажи, займа и т.п. В отличие от варианта с ОП, когда это происходит на основании внутренних положений.

- Каждая компания заплатит налог с проводимых операций (ведь, скорее всего, понадобится и обратная передача денег или ТМЦ). Перемещение между ОП не влияет на налогообложение.

- Если необходимо перевести часть сотрудников в новую компанию, делать это придется через увольнение, с выплатой в старой организации компенсаций, да и не все работники могут согласиться на подобные манипуляции. Перевод персонала внутри компании происходит по более простым правилам.

- Если ФНС решит, что бизнес произвел дробление с целью исключительно оптимизации налогообложения (уплата единого налога на УСН, вместо налога на прибыль и НДС, например), то организации грозят немалые штрафы. Налоговый кодекс в п. 3 ст. 122 предусматривает наказание в виде 40% от неуплаченных сумм налогов. Это не говоря о пени и прочих издержках. Когда речь о многомиллионных суммах, то организацию может ждать банкротство.

- Дробление бизнеса также может быть связано с получением каких-либо льгот и поддержки. Например, созданная отдельно компания может принимать участие в торгах в качестве субъекта малого предпринимательства, в то время когда «старая» фирма не могла принимать в них участие, т.к. не имела этого статуса.

- Если между существующей и созданной организацией установят зависимость, то и сделки, проведенные между ними, станут объектом пристального внимания и оценки со стороны налоговых органов.

Открытие обособленного подразделения – признак результативности и положительной динамики развития бизнеса. При этом сообщать об открытии ОП «на всякий случай», если вы не уверены в необходимости этого действия, не стоит. На подачу документов дается целый месяц. Достаточное время для изучения законодательства или обращения к юристу и принятия окончательного объективного решения.

Обзор документа

В соответствии с Законом об иностранных инвестициях филиал (представительство) иностранного юрлица подлежит аккредитации. Через него иностранная организация ставится на учет в российских налоговых органах на основании сведений, содержащихся в госреестре аккредитованных филиалов, представительств.

Через иные обособленные подразделения постановка в России на учет осуществляется, как правило, на основании соответствующего заявления по месту осуществления такой деятельности.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Налог на прибыль организаций

Особенности исчисления и уплаты налога на прибыль организаций налогоплательщиком, имеющим обособленные подразделения, определены ст. 288 НК РФ.

Налогоплательщики — российские организации, в состав которых входят обособленные подразделения, производят исчисление и уплату:

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в федеральный бюджет, — по месту нахождения головной организации без распределения этих сумм по обособленным подразделениям (п. 1 ст. 288 НК РФ);

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в бюджет субъекта РФ, — по месту нахождения головной организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли каждого обособленного подразделения (головной организации) (п. 2 ст. 288 НК РФ).

Доля прибыли, приходящейся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

Перечислять налог на прибыль по месту нахождения обособленных подразделений нужно независимо от того, есть ли у них доходы и расходы, формирующие налоговую базу (письмо Минфина России от 10.10.2011 N 03-03-06/1/640).

Декларация по налогу на прибыль представляется в налоговые органы по месту нахождения организации и каждого обособленного подразделения (первый абзац п. 1 ст. 289 НК РФ) в том числе и в ситуации, когда суммы налога на прибыль к уплате нет (письмо Минфина России от 22.01.2013 N 03-03-06/1/20).

В то же время если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то распределение прибыли по каждому из этих подразделений может не производиться. Сумма налога, подлежащая уплате в бюджет этого субъекта РФ, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории одного субъекта РФ. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта РФ, уведомив о принятом решении налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения своих обособленных подразделений, до 31 декабря года, предшествующего налоговому периоду. Уведомления (смотрите письмо ФНС от 30.12.2008 N ШС-6-3/986) представляются в налоговый орган в случае, если налогоплательщик изменил порядок уплаты налога, изменилось количество подразделений на территории субъекта РФ или произошли другие изменения, влияющие на порядок уплаты налога. При этом подразделением, «ответственным» за уплату налога, может быть и сама головная организация.

Как неоднократно указывали представители финансового ведомства и налоговой службы, если организация и все ее ОП находятся на территории одного субъекта РФ, то налогоплательщик вправе уплачивать налог на прибыль в бюджет этого субъекта РФ за все свои ОП через головную организацию. То есть подразделением, «ответственным» за уплату налога, может быть и головная организация (письма Минфина России от 09.07.2012 N 03-03-06/1/333, от 25.01.2010 N 03-03-06/1/22, от 12.03.2009 N 03-03-06/1/130, ФНС России от 19.12.2012 N ЕД-4-3/21580@, от 11.04.2011 N КЕ-4-3/5651@, от 26.01.2011 N КЕ-4-3/935, УФНС России по г. Москве от 17.08.2012 N 16-15/076180@, от 07.08.2012 N 16-15/071669@, от 20.06.2012 N 16-15/053947@, от 23.12.2009 N 16-15/136064).

В случае, когда налог перечисляется только через головную организацию или ответственное обособленное подразделение, декларацию по налогу на прибыль по месту нахождения обособленных подразделений, через которые налог не уплачивается, подавать не требуется (смотрите письма Минфина России от 18.02.2016 N 03-03-06/1/9188, от 25.11.2011 N 03-03-06/1/781, от 25.01.2010 N 03-03-06/1/22, от 02.12.2005 N 03-03-04/2/127, ФНС России от 11.04.2011 N КЕ-4-3/5651@).

Поскольку в рассматриваемой ситуации организация и её ОП находятся в одном субъекте РФ, то уплата налога на прибыль (авансовых платежей) правомерно может производиться только по месту нахождения головной организации без распределения на ОП. Если организация решит, что налог на прибыль будет уплачиваться головной организацией за созданное ОП, то, как уже было замечено выше, об этом надо уведомить налоговый орган.

Отличия филиала от обособленного подразделения

Главные отличия мы отразили в таблице:

| Вид обособленного подразделения | Представительство | Филиал | Обособленное подразделение |

| пример | представительство иностранной компании в РФ | филиал московской фирмы в Смоленске | магазин |

| Функции | представляет интересы | выполняет функцию в другом месте | выполняет потребность |

| Cтатус юридического лица | Нет | Нет | Нет |

| Ведение хозяйственной деятельности | Нет | Да | Да |

| Наличие сведений в учредительных документах организации | Да | Да | Нет |

| Правоустанавливающие документы для осуществления деятельности | Положение о представительстве; Внесение сведений в Устав организации | Положение о филиале; Внесение сведений в Устав организации | Приказ руководителя |

| Наличие собственного баланса и счета | Чаще нет | Да | Не обязательно |

Создание элемента справочника

Создание Подразделения из документа

Заполнение справочников непосредственно из формы документа позволяет быстрее его оформлять. Элементы справочника создаются по ходу внесения данных в соответствующие поля формы. Есть несколько способов создания новых элементов справочника из документа:

Все они подробно рассмотрены в статье Быстрый ввод справочников из документов

Создание Подразделения в справочнике

Новый элемент справочника можно создать заранее в справочнике.

Открыть справочник Подразделения можно:

- из панели навигации справочника Организации; PDF

- из раздела Справочники после произведенной настройки панели навигации; PDF

Узнать подробнее Настройка панели навигации - из общего списка доступных справочников. PDF

Ввод нового элемента справочника Подразделения осуществляется по кнопке Создать.

Что означает «обособленное подразделение»

Определение этого понятия содержит ст. 11 Налогового кодекса. Обособленное подразделение юридического лица (англ. isolated subdivision/subunit of organization) — это каждое отделение, которое расположено обособленно от головной организации и имеет технически оснащенные стационарные рабочие места. Последние создаются на период больше месяца, а отделение:

- не признается самостоятельным юрлицом;

- подлежит постановке на учет в налоговой инспекции там, где находится, даже если деятельность через него не ведется;

- действует согласно положениям, которые разработаны, утверждены юрлицом.

Рабочее место создает наниматель (головной офис), который его контролирует. Например, ООО может арендовать помещение, оборудовать его, приспособить под выполнение конкретных задач. Так открывается обособленное подразделение ООО.

Создание, дальнейшее существование такой структуры становится возможным исключительно при наличии головной организации.

Подразделение может признаваться обособленным без отображения в учредительной, иной документации.

Его признаки

По ст. 11 НК РФ подразделение признается обособленным, признается созданным, если имеет следующие характерные признаки:

- Отдельное месторасположение (расположено отдельно от головного офиса).

- Наличие хотя бы одного оснащенного рабочего места, созданного на период больше месяца и подконтрольного нанимателю.

- Заключение трудового договора хотя бы с одним работником.

Обособленность подобных структур подразумевает тот факт, что адрес их месторасположения и юридический адрес головной организации (нанимателя), прописанный в учредительной документации, разнятся. Точка, где расположено отделение, является местом, где организация через него ведет деятельность. Ее действующий адрес — это адрес юридического лица в пределах его собственного местонахождения, указанный в ЕГРЮЛ (применительно к ст. 54 ГК РФ).

Как разъясняет Минфин РФ (письмо от 26 июля 2019 г. № 03-03-06/1/56159), отделения подлежат постановке на учет всегда, за исключением случаев, когда их адрес совпадает с адресом головного офиса. Если, например, офис и отделение находятся в одном городе, но на разных улицах, сообщать о нем ИФНС тоже нужно, но только там, где находится юридическое лицо.

Рабочее место, согласно ст. 209 ТК РФ, — это рабочая зона, где работник должен пребывать, работать. Создается, оборудуется нанимателем, прямо либо косвенно ему подконтрольно. Квартира, где человек удаленно выполняет работу на компьютере, порученную нанимателем, — не обособленное отделение. Наниматель не оснащает для надомного работника рабочее место. Ни квартира, ни компьютер не контролируются нанимателем.

Стационарное рабочее место создается на период больше месяца и может быть единственным. Трудиться здесь постоянно либо периодически может один работник. А вот склад, арендованный на две недели, где работник пребывает постоянно, — это уже не стационарное рабочее место. Такой склад не обладает признаками обособленной структуры и ею не признается.

Разница между представительством и филиалом ООО

Обособленные подразделения бывают двух видов: филиалы, представительства (применительно к ст. 55 ГК РФ). Оба вида работают согласно учрежденным положениям, но не автономны как юридическое лицо. Руководителей, которые уполномочены действовать по доверенности, назначает для них юрлицо.

Отличительные особенности:

- Представительство ООО либо иного юрлица (узкое понятие) представляет, защищает интересы юридического лица, реализуя тем самым его правовую функцию.

- Филиал по сравнению с ним наделен наибольшими полномочиями, занимается коммерческой деятельностью, полностью либо частично исполняет функции юридического лица, а также представительства.

Это ключевые признаки, отличающие филиал юридического лица от представительства. Учет организаций, ее отделений ведется с применением норм ст. 83 НК РФ.

Информацию о филиалах, представительствах содержит ЕГРЮЛ.

Не все обособленные подразделения причисляют к филиалам либо представительствам. Многие из них могут отсутствовать в учредительных документах и существовать без руководителя. Головная организация может не предусматривать специальное положение для них.

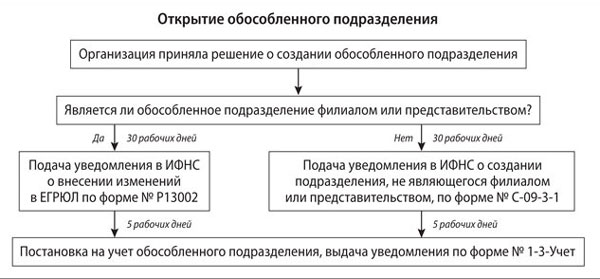

Как открыть обособленное подразделение

Для открытия ОП потребуется создание внутренней документации. Она включает в себя приказ о создании ОП, подписанный членами совета директоров или представителями собрания аукционеров. В приказе указываются сведения:

- наименование ОП;

- первичный документ, на основании которого создается подразделение (к примеру, протокол собрания совета директоров);

- место нахождения ОП;

- руководитель обособленной структуры;

- срок постановки на учет.

На приказе должна стоять подпись руководителя центрального офиса. Затем создается Положение об ОП. В нем указываются следующие данные:

- полномочия подразделения;

- функции;

- деятельность;

- состав управленческого штата;

- иные моменты, связанные с работой.

Только после создания всех внутренних распоряжений можно приступать к регистрации и к прочим юридическим действиям по оформлению.

Нужно ли регистрировать обособленное подразделение?

О формировании ОП нужно уведомить налоговый орган. А вот регистрация в ПФР и страховых компаниях нужна не всегда. Это обязательная мера только при наличии следующих обстоятельств:

- Наличие выделенного баланса.

- Открытый расчетный счет.

- Начисление заработных плат.

Если все перечисленные признаки отсутствуют, то регистрировать обособленное подразделение не обязательно.

Создание ОП с точки зрения налогообложения

Создание ОП влечет за собой определенные налоговые последствия:

- постановка на налоговый учет;

- необходимость в уплате сборов;

- начисление сборов по месту нахождения ОП.

В 2 статье 23 НК указано, что владелец подразделения обязан уведомить налоговые органы о его формировании. В обратном случае будет принято решение о санкциях в виде налоговой или административной ответственности. Размеры штрафов составляют от 10 тысяч рублей до 30 МРОТ.

ВАЖНО! В законе указано, что если налогоплательщик уже принят на учет, дополнительно вступать на него из-за открытия ОП не требуется. Данное правило установлено пунктом 39 постановления Пленума от 28 февраля 2001 года

Оно предполагает случаи, когда ОП открыто на территории муниципального образования, где расположен головной офис.

Сроки

Для постановки на учет требуется подать заявление по форме С-09-3-1. Предоставляется оно, согласно 23 и 83 статье Налогового кодекса, в следующие сроки:

- В течение 30 дней с даты реорганизации или ликвидации.

- В течение 30 дней с даты создания подразделения.

Идти нужно в налоговый орган по месту нахождения ОП.

Нужно ли идти в налоговую, если обособленное подразделение не ведет деятельность?

В налоговом законодательстве принята норма, которую можно читать двояко. Если принимать ее буквально, то в налоговую не нужно подавать заявления до тех пор, пока подразделение не начало вести деятельность. Однако подобное решение может быть чревато для компании.

В законе сказано, что заявление должно быть подано в течение 30 дней после открытия. Если ОП начнет свою деятельность спустя 2 месяца и будет поставлена на учет именно через этот срок, установленное время подачи заявления будет сорвано.

ВАЖНО! Сообщать нужно не только об открытии, но и о закрытии ОП. Заявление о ликвидации составляется по форме N С-09-3-2

Резюме.

Открытие подразделения учитывается в налоговой инспекции и других органов. Новая структура должна быть зарегистрирована в установленные сроки, иначе придется оплачивать штраф. Существуют четкие признаки ОП, на основании которых образование получает соответствующий юридический статус. Если все признаки не присутствуют, то сформированная структура не может считаться обособленным подразделением.

Спорные вопросы

Вопрос об ОП — один из самых сложных в налоговом законодательстве. Зачастую владельцам предприятий приходится обращаться в ФНС, чтобы установить статус правильно. Попробуем разобраться в некоторых особенно спорных моментах.

Что такое «простое ОП»?

Наиболее трудный вопрос касается подразделений компании, которые указаны в НК РФ как «простые ОП». Соответственно, такие, которые не являются ни филиалами, ни представительствами.

Расшифровки этого понятия в законе нет, как и запрета создавать что-то кроме этих двух видов обособленных подразделений. Единственный отличительный признак — такая административная единица не может выполнять никаких функций головного офиса. Но доказать ФНС, что вы создали именно «простое ОП» бывает непросто.

Например, если вы работаете с дистанционными сотрудниками — это считается обособленным подразделением или нет? А если у вас строительная фирма, и вы строите дом в другом городе, можно ли это назвать «простым ОП»?

В некоторых случаях — да, в некоторых — нет. Общим знаменателем можно считать то, что «простые ОП» обычно создают для ведения какой-либо подсобной деятельности. Склады, например, где хранят продукцию.

Юрлицо, создавшее обособленные произведения, обязано поставить каждое на учет в налоговой, согласно ст. 83 п. 1 НК РФ. Заявление подается в тот налоговый орган, который обслуживает указанный адрес. За исключением Москвы, Санкт-Петербурга и Севастополя. В этих городах юрлица сами могут выбирать отделение ФНС (ст. 83 п. 4 НК РФ). Сведения в ЕГРЮЛ вносить не нужно.

Могут ли работать в ОП «чужие» сотрудники?

Вспоминаем пример с дачным домиком. Вы его построили, но сдаете другим людям, то есть, не пользуетесь. Теперь переносим ситуацию в другую плоскость. Вы купили помещение в бизнес-центре и сдаете его в аренду другим компаниям. Считается ли это обособленным подразделением?

Нет, не считается. Потому что в определении ОП сказано, что через него организация выполняет свои функции. Следовательно, работать по данному адресу должны сотрудники именно этой организации.

Напоминаем, что к сотрудникам компании относятся те, кто заключил с работодателем трудовой договор в соответствии со ст. 15,16 Трудового кодекса (ТК РФ). Вы как арендодатель платите ФНС только за сдачу своих площадей в аренду. Все остальные налоги — на совести арендаторов.

Однако если вы арендуете площадь у другой компании, вы должны зарегистрировать ОП. Ведь ваши сотрудники работают по другому адресу. Хотя есть нюанс. Если с этими работниками не заключали трудовой договор, а оформили только ГПХ (договор гражданско-правового характера), они не могут быть приравнены к сотрудникам компании. Соответственно, речи об ОП не идет.

Может ли быть всего одно рабочее место?

В последнее время это распространенная практика. Документоведы, секретари и другой административный персонал работают в удаленных офисах. Реже сотрудники работают из дома. В основном, это фрилансеры, не имеющий ни официального договора, ни гарантий.

Но все-таки, если работодатель создал только одно рабочее место, может ли это считаться ОП? В ст. 11 НК РФ, написано, что по адресу должны быть созданы стационарные рабочие места. Если трактовать буквально, то можно сделать вывод: указано множественное число, то есть, как минимум два.

Но в законе не написано, что в ОП не может быть только одно рабочее место. Поэтому ФНС считает так: место создано, работает сотрудник по трудовому договору, значит, это ОП.

Надо – не надо: не гадайте на ромашке

Если сомневаетесь, нужно ли открывать ОП или нет, скорее всего, ответ – да, нужно

Обратите внимание, что ни НК, ни ГК не содержат каких-либо ограничений по количеству сотрудников обособленного подразделения, а также отсутствию во внутренних документах распоряжения на его создание

Существуют сложные ситуации, когда и правда непросто понять: возникает ОП или нет:

- Нанимаем сотрудника в другом городе для оказания услуг или выполнения работ на территории клиентов (заказчиков). Допустим, компания оказывает клининговые услуги в другом городе, нанимает уборщиц. В этом случае не возникает обособленного подразделения, ведь нет стационарных рабочих мест. Аналогичный подход применяется к ситуации, когда рабочий (электрик, отделочник) выезжает к заказчику на объект. В зависимости от должности и рода занятий сотрудника оформляют как обычным трудовым договором, так и договором о надомной или дистанционной работе.

Обратите внимание! Надомники и дистанционные сотрудники однозначно не имеют подконтрольных работодателю рабочих мест. Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП

Производятся строительные работы. Здесь нужно рассматривать каждую конкретную ситуацию индивидуально.

Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП.

Пример №2: рабочие приезжают ежедневно на стройплощадку из дома, за безопасностью на объекте следит не работодатель (субподрядчик), а генподрядчик, он же контролирует ход строительства. Исходя из определения рабочих мест (ст. 209 ТК) их в данном случае нет, поскольку стройка неподконтрольна работодателю.

Надо отметить, что в большинстве случаев налоговые органы независимо от обстоятельств считают, что стройплощадка требует создания обособленного подразделения.

Выполняются дорожные работы. В данном случае ФНС считает, что ОП создавать не нужно. Работы ведутся «в поле», ни о каком стационарном месте речи не идет.

Арендуется или приобретается складское помещение. Это один из частых предметов споров. На складе присутствуют постоянные сотрудники: кладовщик, сторож, грузчики, значит, однозначно потребуется зарегистрировать ОП.

А если это просто помещение, куда привозят, сгружают товар или материалы, а забирают их при необходимости приезжающие водители и экспедиторы? Несмотря на то что сотрудники не находятся постоянно на складе, считается, что рабочие места есть, а время нахождения на них не имеет значение.

Кстати! Подобный подход справедлив в ситуации, если организация сняла или купила офис, но сотрудник использует его эпизодически.

Помещения в одном и том же здании. Компания снимает кабинет в бизнес-центре и решает открыть на другом этаже кафе. С одной стороны оба помещения находятся в одном здании и, естественно, относятся к одной налоговой, поэтому логично предположить, что в открытии ОП нет нужды. Судьи подтверждают эту точку зрения, поскольку считают одним из признаков территориальной обособленности отнесение к отличной от головного предприятия налоговой инспекции. С другой, налоговые органы не всегда согласны с арбитражной практикой. Их – даже если фактически юридический адрес организации и кафе отличается незначительно, например, номером помещения, то формально такое отличие уже причина для регистрации обособки. Вывод сделан из определения ОП в статье 11 НК, понятий, установленных статьей 55 ГК РФ и определения места нахождения юридического лица (по пункту 2 статьи 54 ГК это место государственной регистрации). Придется либо обращаться за разъяснениями в ФНС, либо действовать на свой страх и риск.

Сотрудник работает в режиме коворкинга. Популярный способ работы вне дома. Обычно к нему прибегают фрилансеры. Смысл в том, чтобы заниматься какой-то деятельностью в помещении, где собираются такие же «свободные художники», возможно, в процессе обмениваться мнениями, достижениями и опытом или просто работать в спокойной обстановке. Представим, что для работника арендуется место по договору коворкинга, равноценно ли это аренде офиса, требуется ли организовать ОП? На самом деле этот вариант подразумевает краткосрочную аренду, обычно на несколько часов в день, а работодатель не может контролировать такое рабочее место. Значит, признать его стационарным нельзя и создание обособленного подразделения не требуется.

После того как компания определилась с созданием ОП, нужно подготовить документы, регламентирующие его деятельность, и зарегистрировать в ИФНС.

Особенности

Гражданский кодекс предусматривает право создавать организации для ведения предпринимательской деятельности. Юридические лица открывают, как правило, обычные граждане. Они же занимаются управлением собственного предприятия.

Любую фирму открывают для получения какого-то положительного результата. Юридические лица имеют такие же права, как и другие субъекты хозяйственной жизни.

Буквально каждая организация, зарегистрированная на территории РФ, может открыть филиал или обособленное подразделение (далее также – ОП). Это право закреплено в статье 55 ГК РФ.

Открывая обособленное подразделение своего предприятия, руководители должны понимать, что речь о создании нового юридического лица в этом случае не идет. Нет у ОП того же правового статуса.

Но для открытия обособленного подразделения одного желания недостаточно. Согласно Налоговому кодексу (ст. 11), оно должно иметь ряд признаков. А именно:

- адрес головного офиса (тот, что записан в регистрационных и уставных документах) и адрес ОП не должны быть идентичными;

- обязательно наличие оборудованных рабочих мест, введенных для работы сотрудников сроком от 1 месяца.

Налоговый кодекс содержит информацию и о возможных видах обособленных подразделений: филиал или представительство, или стационарное рабочее место (далее также – СРМ). Каждое из них имеет, как свои особенности, так и общие черты.

Например, об СРП данные в ЕГРЮЛ не заносят. А в случае с филиалом или представительством это обязательно.

Во время создания обособленного подразделения организации нужно заполнить специальный информирующий бланк (для каждого типа ОП он свой) и отнести его в ИФНС.

Подробнее об этом см. «Как открыть обособленное подразделение ООО: инструкция».

Смежные требования

Место нахождения

Требования относительно местонахождения обособленного подразделения достаточно простые. Филиалы или же подразделения должны быть расположены в регионе, отличном от места ведения деятельности головной компании. В противном случае подразделения не будет иметь статус обособленных. Они будут считаться территориальными. Исходя из этого, можно понять то, что филиал или же представительство должно быть поставлено на налоговый учёт по месту деятельности.

Виды, налоги и учёт в фондах

Видов обособленных подразделений достаточно много.

Чаще всего используется три:

- филиал;

- представительство;

- обычное подразделение.

Согласно действующему законодательству, каждая компания обязана становиться на налоговый учёт. Помимо этого, обо всех изменениях они обязаны сообщать в налоговый орган по месту деятельности в течение трёх дней.

Если рассматривать обособленные подразделений, то они также должны становится на учёт в налоговый орган. Однако существует одна особенность: филиалы или же представительства могут использовать системы налогообложения, отличные от головной организации, в частности УСН (упрощённая система налогообложения).

Также стоит отдельно остановить внимание о постановке обособленных подразделений в фондах. Так для проведения процедуры регистрации в Пенсионном фонде необходим следующий пакет документов:

Так для проведения процедуры регистрации в Пенсионном фонде необходим следующий пакет документов:

- сведения о постановке на учёт в налоговом органе;

- уведомление о регистрации в округе, в котором конкретный Пенсионный фонд осуществляет свою деятельность;

- документы, подтверждающие наличие индивидуального банковского счета у подразделения;

- непосредственно само заявление о регистрации.

В то же время для проведения процедуры регистрации в Фондах социального страхования требуемый пакет документов изменяется.

Он должен включать в себя:

- сведения о государственной регистрации;

- сведения о становлении на учёт в налоговой;

- информацию о регистрации в Фонде социального страхования основной организации;

- постановление об открытии обособленного подразделения;

- заявление о регистрации;

- информацию, подтверждающую наличие собственного банковского счета;

- письмо Росстата.

Сроки и документация

Перед началом процесса регистрации обособленного подразделения, компании требуется собрать три различных пакета документов:

Регистрация в налоговый орган

- документ, удостоверяющий личность владельца или совладельца предприятия;

- доверенность посредника;

- свидетельство о становлении на учёт в федеральной налоговой службе.

- свидетельство о становлении на учёт в ПФР;

- заверенная копия приказа о формировании обособленного подразделения;

- заявления по специализированной форме ПФР.

- копии документации о формировании обособленного подразделения;

- данные о пройденной регистрации в ПФР;

- свидетельство о пройденной регистрации в ФСС.

Подача каждого из заявлений должна быть выполнена в течение определённого срока:

Первичная регистрация подразделения

В течение одного календарного месяца.

Изменение названия или места деятельности

В течение трёх дней.

Создание новой структурной единицы компании

В течение пяти дней после подачи успешно выполненных процедур регистрации во все необходимых инстанциях.

Перемещение имущества: бухгалтерский учет

При перемещении ТМЦ, основных средств и денег между головным и остальными подразделениями способ ведения бухгалтерского учета зависит от того, есть ли у ОП выделенный баланс.

Важно! Все подразделения ведут бухгалтерский учет согласно учетной политике «головы»

Отдельного баланса нет

В этом случае при перемещении, например, оборудования (ОС) следует провести внутреннюю переброску в аналитике.

Пример №3: Фирма «А» передает подразделению «А-1» токарный станок, первоначальной стоимостью 150000 и начисленной на момент перемещения амортизацией в сумме 54000:

- Д 01 «А-1» К 01 «А» — 150000, проведено перемещение.

- Д 02 «А» Д 02 «А-1» – 54000, перенесена амортизация по переданному станку.

Аналогично следует поступить с другими ТМЦ. Денежными средствами, когда подразделение не имеет отдельного баланса, оперирует центральная бухгалтерия, расчеты с поставщиками и подрядчиками ведутся через нее. В этом случае выполняются обычные проводки.

Пример №4: Организация «Б» передает подразделению «Б-2» материалы, предназначенные для ремонта помещения, в котором расположено ОП, стоимостью 20000 рублей. Для их перевозки «Б» нанимает транспортную компанию (ТК), ее услуги обходятся в 3000 рублей:

- Д 10.8 материалы на складе в «Б-2» К 10.8 материалы на складе «Б» – 20000, переданы материалы в ОП «Б-2».

- Д 23 (23, 25, 20, 44) К 76 – 3000, отражены затраты на перевозку материалов для ремонта.

- Д 76 К 51 – 3000, оплачены услуги ТК.

Отдельный баланс есть

В этом случае используется счет 79 «Внутрихозяйственные расчеты» для перемещения имущества и денежных средств.

При передаче основных средств в учете головного офиса необходимо провести следующие проводки (используем данные из примера № 3):

- Д 79-1 «А-1» К 01 «А» — 150000, отражена передача оборудования.

- Д 02 «А» Д 79-1 «А-1» – 54000, передана амортизация по станку.

Проводки при передаче ТМЦ и оплате расходов на их доставку (используем данные примера № 4): Д 79-1 «Б-2» К 10-8 – 20000, переданы материалы для ремонта. Далее проводки зависят от наличия у подразделения расчетного счета.

Счета нет (услуги заказаны и оплачены центральной бухгалтерией):

- Д 23 (…) К 76 – 3000, расходы на перевозку.

- Д 76 К 51 – 3000, оплата транспортной компании.

Счета нет (заказ услуг сделан ОП, а оплата головной организацией):

- Д 79-2 К 76 – подразделение передало задолженность перед ТК «голове». В учете самой обособки проводки будут такими: Д 23 (…) К 76 – 3000, затраты по транспортировке, Д 76 К 79-2 – передан долг ТК в головной офис.

- Д 76 К 51 – оплачены услуги ТК

Счета нет (ОП самостоятельно заказало и оплатило услуги):

- У подразделения «Б-2»: Д 23 (…) К 76 – 3000, отражены расходы на перевозку, Д 76 К 51 – перечислена оплата ТК.

- ОП может предварительно получить средства на расходы, тогда в проводках «Б-2» будет проводка Д 51 К 79-2 – поступили денежные средства от центральной бухгалтерии на расчеты. При этом в БУ «головы» отразится проводка Д 79-2 К 51.

В большинстве случае проводки выглядят зеркально, как вы, вероятно, заметили. Понесенные затраты передаются в центральный офис проводкой Д 79-2 К 20, 25, 23, 44. Обратная проводка, соответственно, у головной бухгалтерии.

Подробно о налогообложении в обособленном подразделении можно прочитать здесь.