Порядок представления деклараций по налогу на имущество за 2019 год, авансового расчета по налогу на имущество за 1-й кв. 2020 года, а также налоговых деклараций по земельному и транспортному налогам

Содержание:

- Налоговая декларация по земельному налогу 2019: образец заполнения

- Заполнение декларации за 2018 год

- Порядок заполнения декларации по земельному налогу

- Заполнение титульного листа

- Кто сдает?

- Как заполнить декларацию по земельному налогу

- Правила подачи документа

- Земельный налог: сдача декларации

- Особенности заполнения

- — раздел 1

Налоговая декларация по земельному налогу 2019: образец заполнения

Информация о том, как заполнить декларацию по земельному налогу в 2019 году, содержится в Приложении № 3 к Приказу ФНС от 10.05.2017 № ММВ-7-21/347@. В приведенном в Приложении № 3 Порядке раскрываются как общие требования к заполнению декларации, так и требования к заполнению титульного листа и разделов декларации.

Приведем пример заполнения декларации по земельному налогу в 2019 году для декларации, подготовленной на компьютере

Обращаем внимание, что при ручном заполнении декларации имеются свои особенности (к примеру, необходимо проставлять прочерки во всех знакоместах поля в случае отсутствия какого-либо показателя)

Для заполнения декларации предположим, что ООО «Автоматика-М» на праве собственности владеет земельным участком с кадастровым номером 77:09:0001026:31 и кадастровой стоимостью на 01.01.2018 в размере 3 000 509,60 руб. В соответствии с Законом г. Москвы от 24.11.2004 № 74 «О земельном налоге» организация уплачивает в течение года ежеквартальные авансовые платежи.

Заполнение декларации за 2018 год

Титульный лист

В поле “КПП” указывается код, присвоенный при постановке на учет в том налоговом органе, в который представляется декларация (п. 3.2.1 Порядка).

Поле “по месту нахождения (учета) (код)” заполняется в соответствии с Приложением N 3 к Порядку (п. 3.2.7 Порядка). Например, при представлении расчета по месту нахождения земельного участка (доли земельного участка) нужно указать код “270” (Приложение № 3 к Порядку).

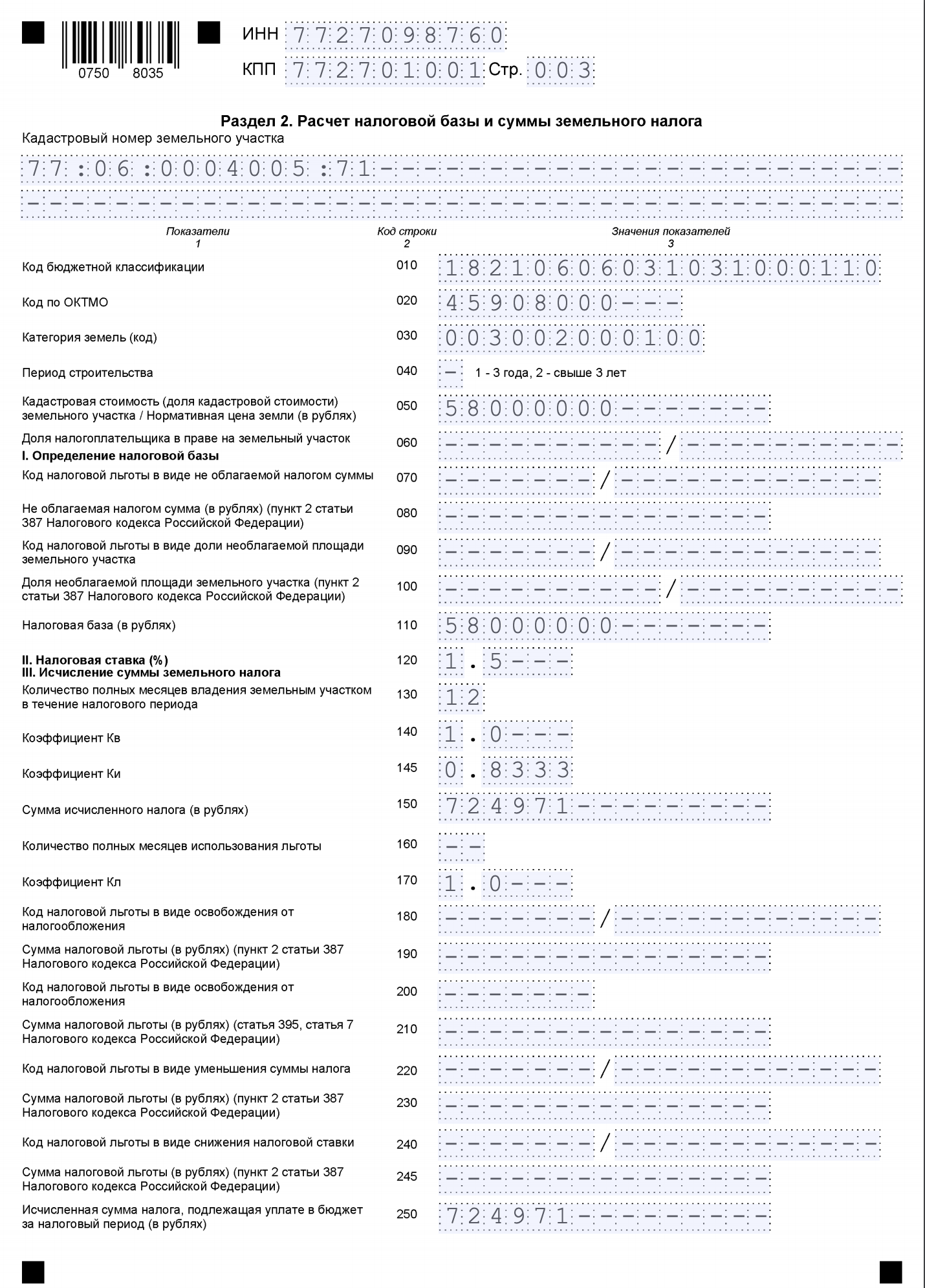

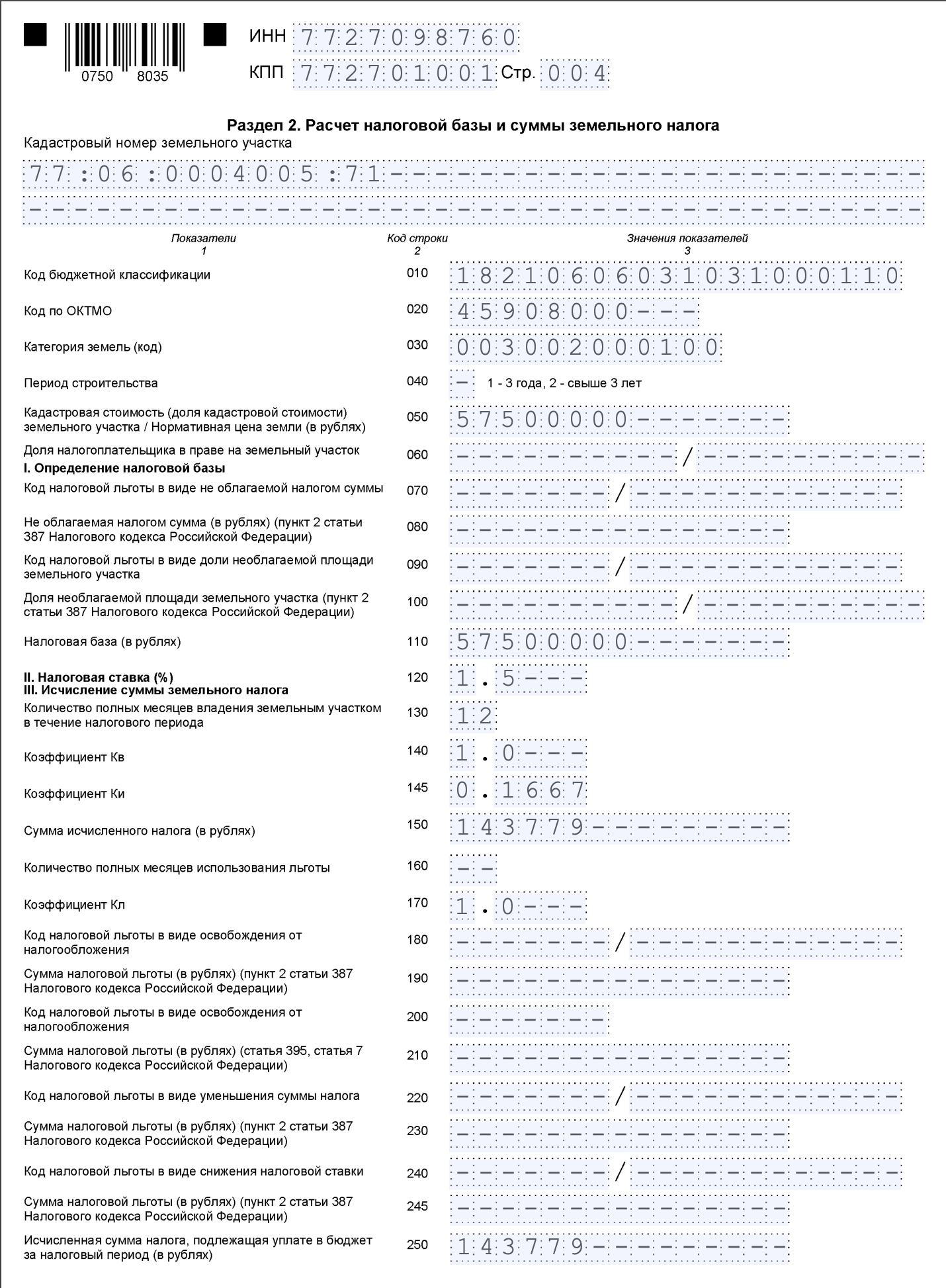

Раздел 2: расчет земельного налога

Раздел 2 заполните на каждый участок. В строке 020 укажите ОКТМО. Узнать его можно на сайте ФНС – http://nalog.ru/rn77/service/oktmo/.

Код категории земель для строки 030 возьмите в Приложении № 5 к Порядку заполнения декларации.

В строках 050 и 110 укажите кадастровую стоимость участка. Если вы не единственный владелец участка – укажите долю владения в строке 060, перемножьте строки 050 и 060, а результат покажите в строке 110.

Налоговая ставка отражается в строке 120 (п. 5.14 Порядка).

В строке 150 укажите сумму налога – это произведение строк 110, 120 и 140. Перепишите сумму из строки 150 в строку 250. В строке 170, если нет льгот, укажите “1,0—“.

Строки 070 – 100, 160, 180 – 245 заполняйте, только если используете льготы. Если нет – ставьте прочерки.

Пример расчета земельного налога

Организации принадлежит участок для долговременного хранения автомобилей кадастровой стоимостью 64 105 865 руб.

- Налоговая ставка – 0,1%.

- Исчисленная сумма налога за год – 64 106 руб. (64 105 865 руб. x 0,1%).

- Авансовые платежи за 1, 2 и 3 кварталы – по 16 027 руб. (64 106 руб. / 4).

- Налог к уплате по итогам года – 16 025 руб. (64 106 руб. – (16 027 руб. x 3)).

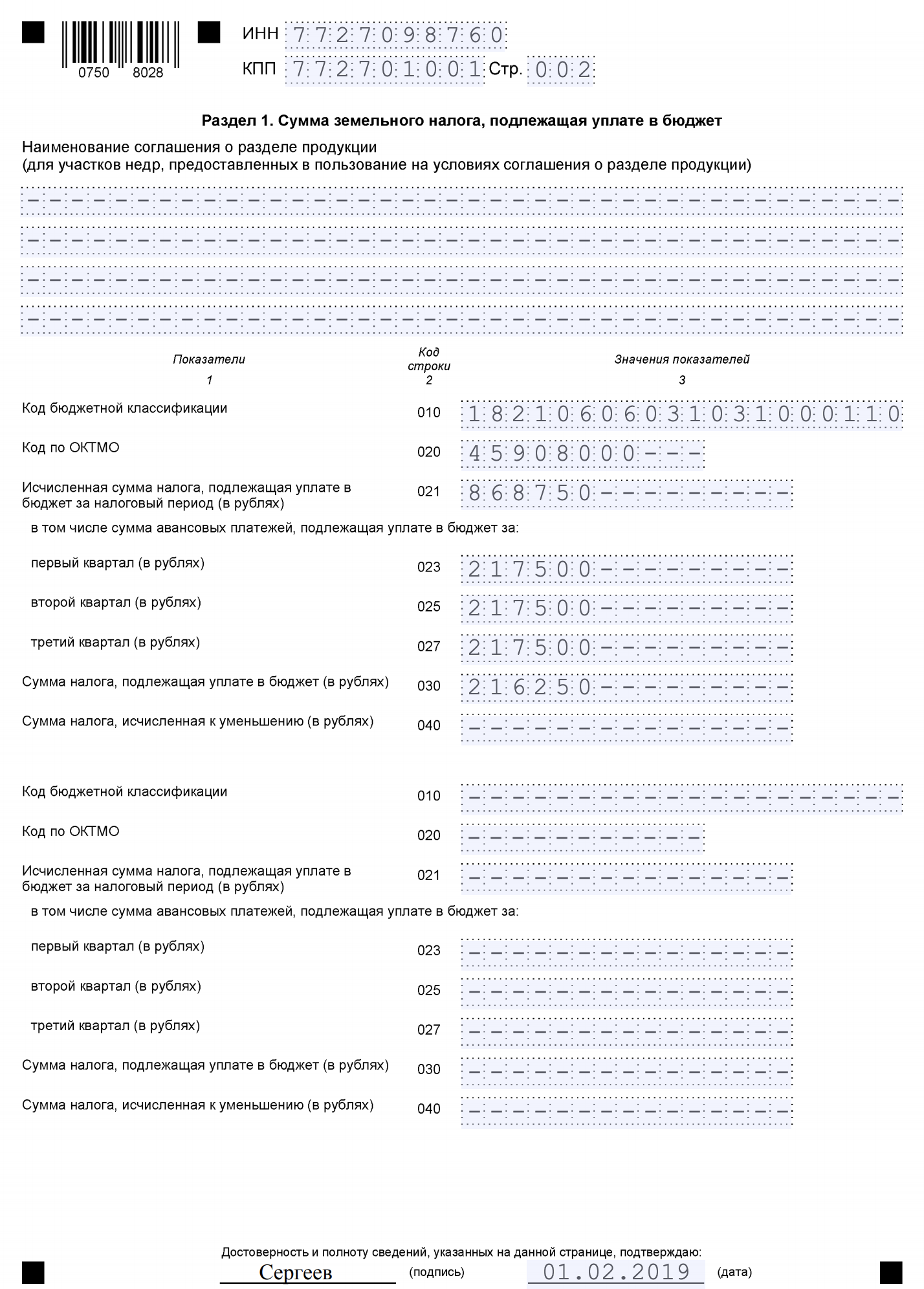

Раздел 1: сумма земельного налога

Раздел 1 заполняется по всем земельным участкам – объектам налогообложения (п. 4.1 Порядка). В нем отражаются суммы налога, рассчитанного по итогам года (включая авансовые платежи за отчетные периоды). При этом по каждому ОКТМО нужно заполнить строки 010 – 040 отдельно.

При заполнении строки 021 следует сложить суммы налога, указанные в строке 250 всех разд. 2, которые имеют один ОКТМО и КБК (пп. 3 п. 4.2 Порядка).

В строках 023, 025 и 027 отражаются суммы авансовых платежей к уплате в бюджет за I, II и III кварталы соответственно (пп. 4 п. 4.2 Порядка).

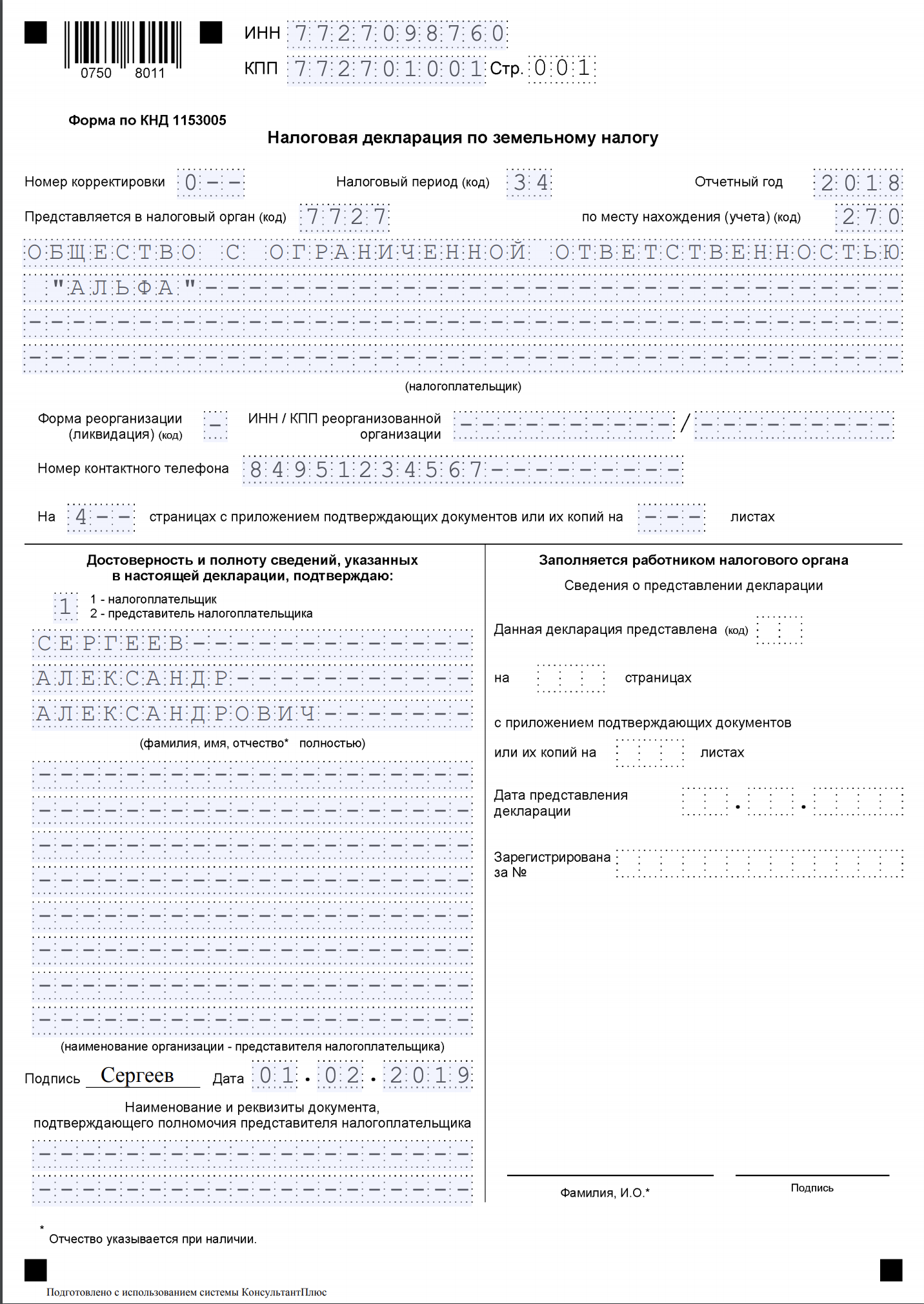

Рассмотрим образец заполнения декларации по земельному налогу за 2018 год.

- организация состоит на налоговом учете по месту нахождения в ИФНС России N 27 по г. Москве (код налогового органа – 7727);

- ИНН 7727098760/КПП 772701001;

- организации принадлежит один земельный участок (код по ОКТМО – 45908000);

- период владения земельным участком в 2018 г. – 12 месяцев;

- кадастровая стоимость земельного участка на 1 января 2018 г. составила 58 000 000 руб.;

- 1 ноября 2018 г. в ЕГРН внесены сведения об изменении кадастровой стоимости земельного участка в связи с изменением площади участка – кадастровая стоимость составила 57 500 000 руб.;

- кадастровый номер участка до изменения кадастровой стоимости – 77:06:0004005:71. С 1 ноября 2018 г. кадастровый номер участка – 77:06:0004005:77;

- ставка земельного налога – 1,5% от кадастровой стоимости участка (п. 4 ч. 1 ст. 2 Закона г. Москвы от 24.11.2004 N 74);

- оснований для применения налоговых льгот у организации нет;

- в течение налогового периода организация уплачивает авансовые платежи по земельному налогу (п. 2 ст. 397 НК РФ, ч. 2 ст. 3 Закона г. Москвы от 24.11.2004 № 74).

Порядок заполнения декларации по земельному налогу

- ИНН и КПП организации, полученные от органа, в который представляется декларация.

- Номер корректировки — 0 — для первичной или 1,2 и далее для уточненной.

- Код налогового периода — 34 за отчетный период или 50 при ликвидации.

- Дату заполнения.

- Код налогового органа, принимающего декларацию.

- Полное наименование организации.

- Код формы реорганизации (ликвидации) для организаций, проходящих эту процедуру.

- Контактный номер.

- Количество страниц.

Заполните раздел подтверждения информации, указав код подтверждающего лица, ФИО, наименование организации и поставьте подписи. Для представителя нужно указать реквизиты документа, подтверждающего полномочия. На титульном листе есть раздел, который заполняется представителем налогового органа, его заполнять не нужно.

Заполняйте первый раздел по всем участкам земли в пределах одного муниципалитета. В верхнее поле раздела впишите наименование соглашения о разделе продукции, если оно имеется. Сведения раздела подтверждают руководитель организации или представитель своими подписями. Заполните строки:

- 010, 020 укажите КБК и ОКТМО.

- 021 — просуммируйте все строки 250 вторых разделов.

- 023, 025, 027 — впишите авансовые платежи за первые три квартала. Местные власти могли не установить их в вашем регионе, в таком случае, налог перечисляется по итогам года.

- 030 — определяется по формуле: 021 – (023+025+027). Если значение отрицательное, то просто поставьте по строке 030 прочерк и запишите полученное значение без минуса в строку 040. Иначе результат запишите в строке 30 и в строке 40 проставьте прочерк.

Второй раздел заполняйте для каждого участка земли, в пределах муниципалитета.

- В первую очередь, впишите кадастровый номер участка из кадастрового паспорта.

- Далее, в строки 010,020 впишите коды из первого раздела.

- 030 — код категории земли.

- Если участок приобрели для строительства жилья, в строку 040 впишите 1 при сроке строительства меньше трех лет, иначе — 2.

- 050 — укажите кадастровую стоимость. Она ежегодно обновляется на сайте Росреестра.

- Если в собственности находится не весь участок, а его доля — укажите ее размер в строке 060.

- Строки 070-100 заполняются при наличии налоговых льгот, которыми вы можете воспользоваться. Льготы описаны в статье 391 НК РФ. Местные власти, могут устанавливать дополнительные льготы на своих территориях.

- В строке 110 рассчитайте налоговую базу. Формула расчета будет зависеть от количества собственников участка и наличия льгот.

- Строка 120 — налоговая ставка, регулируется местным законодательством.

- В строке 130 укажите, сколько полных месяцев участок находится в вашей собственности в течение года. Стоит иметь ввиду, что если участок перешел в собственность до 15-го числа, этот месяц можно учесть, а если позже — нельзя.

- Если участок был в собственности не весь налоговый период — укажите в строке 140 коэффициент Кв = (строка 130) / 12.

- В строке 150 рассчитывается сумма земельного налога, равная произведению строк 110, 120 и 140.

- 170 — рассчитайте коэффициент Кл = месяцы без льготы/12.

- В строках 180-240 укажите данные по льготам.

- Сумму налога к уплате в бюджет укажите в строке 250. Она рассчитывается как разница между значением строки 150 и имеющимися льготами.

Заполнение титульного листа

На титульном листе декларации по земельному налогу укажите:

ИНН организации (ячейки, отведенные для ИНН, заполняйте слева направо; в последних двух ячейках поставьте прочерк);

КПП (присвоенный организации налоговой инспекцией при регистрации по местонахождению земельного участка). Крупнейшие налогоплательщики независимо от местонахождения земельного участка указывают только один КПП, присвоенный им по месту постановки на учет в качестве крупнейшего налогоплательщика (письмо ФНС России от 4 июня 2014 г. № БС-4-11/10563);

номер корректировки (для первичной декларации «0—», для уточненной «1—», «2—» и т. д.);

код налогового периода (при заполнении декларации укажите «34»);

отчетный год;

код налоговой инспекции согласно документам о постановке на налоговый учет (здесь укажите налоговую инспекцию, в которой организация зарегистрирована как плательщик земельного налога). Крупнейшие налогоплательщики указывают коды налоговых инспекций по местонахождению каждого участка (письмо ФНС России от 4 июня 2014 г. № БС-4-11/10563);

код, соответствующий месту представления декларации в налоговую инспекцию (в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696). Например, при предоставлении декларации по местонахождению земельного участка в ячейке укажите «270»;

полное наименование организации;

контактный телефон организации;

код вида экономической деятельности согласно классификатору ОКВЭД;

количество страниц, на которых составлена декларация;

количество приложенных к декларации листов подтверждающих документов (их копий), включая документы (их копии), удостоверяющие полномочия представителя организации, который сдает декларацию.

Если декларацию (уточненную декларацию) подает правопреемник реорганизованной организации, в верхней части титульного листа укажите ИНН и КПП организации-правопреемника. В реквизите «по месту нахождения (учета)» проставьте код «270» или «216» (в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696). В поле «налогоплательщик» укажите наименование реорганизованной организации. В поле «ИНН/КПП реорганизованной организации» укажите соответственно ИНН и КПП, присвоенные ей до реорганизации. Об этом сказано в пункте 2.9 Порядка, утвержденного приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696.

В разделах 1 и 2 декларации указывается код ОКТМО того муниципального образования, на территории которого находится земельный участок реорганизованной организации (п. 2.9 Порядка, утвержденного приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696).

Коды форм реорганизации и код ликвидации организации приведены в приложении 2 к Порядку, утвержденному приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696.

Титульный лист должен содержать дату заполнения отчетности, а также подпись лица, заверяющего достоверность и полноту указанных в декларации сведений.

Если это руководитель организации, указывается его фамилия, имя и отчество, личная подпись, заверенная печатью организации. При этом в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется «1».

Если это представитель организации (в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется «2»):

сотрудник или сторонний гражданин указывается фамилия, имя и отчество представителя, проставляется его личная подпись, а также указывается вид документа, подтверждающего его полномочия (например, доверенность от имени организации);

сторонняя организация указывается наименование организации-представителя, фамилия, имя и отчество сотрудника, который уполномочен заверять отчет от ее лица, проставляется его личная подпись, заверенная печатью организации-представителя, а также указываются документы, подтверждающие полномочия организации-представителя (например, договор).

Об этом сказано в пунктах 2.9–3.3 Порядка, утвержденного приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696.

Кто сдает?

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненно наследуемом владении.

Арендаторы не облагаются налогом. Его уплачивает владелец ЗУ – арендодатель участка.

Если ИП не задействует земли, находящиеся в собственности для получения прибыли, то подача налоговой декларации не потребуется. Он будет оплачивать налог по квитанции, которую ему представит ФНС, с готовым расчётом.

Если ИП освобождён от налоговых выплат, ему надлежит подать декларацию в установленный срок, но при этом предоставить сведения об аннулировании взимания налоговых средств. Если ИП владеет несколькими участками в разных регионах, ему придётся подавать декларации по числу участков и по месту расположения каждого из них.

Как заполнить декларацию по земельному налогу

Форма для подачи отчета утверждена .

Она включает титульный лист и два раздела: «Сумма земельного налога, подлежащая уплате в бюджет» и «Расчет налоговой базы и суммы земельного налога».

На титульной странице

указывается информация о налогоплательщике, код отчетного периода (за 2021 – «34») и код налоговой инспекции.

Раздел 2

заполняется отдельно для каждого участка, с соответствующими кодами ОКТМО и КБК.

Код категории земель для внесения в поле 030 можно найти в Порядке заполнения декларации.

Поля 070-100, 160, 180-245 заполняются только в случае наличия льгот. Если их нет, ставятся прочерки.

Показатель в поле 150 равен произведению строк 110, 120 и 140. Это же значение вносится в строку 250.

В полях 050 и 110 указывается кадастровая стоимость участка. Если компания является не единственным владельцем земли, в строку 060 вносится доля владения. В этом случае показатель поля 110 равен произведению строк 050 и 060.

Раздел 1

включает сведения по всем земельным участкам – для каждого ОКТМО отдельно вносятся данные в поля 010-040. В строку 021 вписывается сумма налога из строк 250 всех разделов 2 с одинаковыми кодами ОКТМО и КБК.

Поля 023, 025 и 027 служат для отображения сумм авансовых платежей к уплате в бюджет за кварталы (I, II и III).

Самостоятельно проверить правильность заполнения декларации можно с помощью .

Правила подачи документа

Сдают отчетность по доходам за использование земли юридические и физические лица, во владении которых находятся территории согласно правоустанавливающим документам.

Важно: арендаторы и лица, владеющие землей на основании безвозмездного права, ничего не платят. Пайщики, участвующие в ПИФ оплачивают налоги по своим паям из собственного бюджета, однако документацию им не приходится вести и заполнять, это делает орган управления

Пайщики, участвующие в ПИФ оплачивают налоги по своим паям из собственного бюджета, однако документацию им не приходится вести и заполнять, это делает орган управления.

Сдача документа происходит за налоговый период, а это 12 месяцев, крайней датой в данном случае является 1 февраля нового года, пришедшего за отчетным периодом.

Сдача происходит в налоговую инспекцию по месту расположения земли.

Какие установлены сроки подачи по различным типам налоговых деклараций вы можете узнать тут.

Форма декларации и расчет

Форма декларации по земельному налогу утверждена приказом ФНС РФ от 28.10.2011 года.

Она совершенно небольшая в общей сложности – титульный лист и 2 листа с разделами.

Предприятия выполняют расчет налога самостоятельно, а физические лица получают уже готовые квитанции к оплате, которые естественно доступно проверить дополнительно.

Важно: с 2014 года изменения в законодательстве упростили уплату налога по земле для индивидуальных предпринимателей, так как теперь им сдавать декларацию не надо, а расчет выполняют сотрудники налоговой инспекции аналогично, как для физлиц.

Расчет налога формируется согласно налоговой базе, то есть кадастровой стоимости участка с 1 января текущего года.

Важно: при получении свидетельства права собственности в средине года, налог уплачивается за ту половину года, в которой действовал данный документ. Налоговая база умножается на процентную ставку, которая определена НК РФ от 0,3 до 1,5% в зависимости от варианта использования земли

Однако муниципальные органы имеют право ее контролировать и устанавливать по своему усмотрению в пределах нормы

Налоговая база умножается на процентную ставку, которая определена НК РФ от 0,3 до 1,5% в зависимости от варианта использования земли. Однако муниципальные органы имеют право ее контролировать и устанавливать по своему усмотрению в пределах нормы.

Так что, если земля находится во владениях сразу нескольких муниципалитетов, на каждую ее долю могут быть начисленные разные суммы налога к оплате. При самостоятельном расчете необходимо уточнять ставку в каждом из органов самоуправления.

Кроме этого в расчете могут использоваться льготы и налоговые вычеты в размере 10 000 рублей.

Элементы земельного налога.

Примеры вычислений

Если плательщик физическое лицо, имеющее право на налоговый вычет, то от общей стоимости по кадастровому паспорту, например 100 000 отнимается 10 000 и умножается результат на 0,3% в результате выходит к оплате 270 рублей.

Юридические лица ведут исчисление самостоятельно согласно общепринятой формуле.

Важно: юридическим лицам необходимо быть внимательными при выборе ставки, так как они имеют право эксплуатировать землю различной категории, а значит и ставка может быть разной. В случае судебных дебатов, которые стали причиной изменений кадастровой стоимости участка необходимо делать пересчет и подавать уточненную декларацию за те года, в которых изменилась цена земли

В случае судебных дебатов, которые стали причиной изменений кадастровой стоимости участка необходимо делать пересчет и подавать уточненную декларацию за те года, в которых изменилась цена земли.

Также следует перед выполнением расчетов интересоваться наличием или отсутствием льгот – вещным правом и, если нет кадастровой стоимости, использовать нормативную цену территории.

Земельный налог: сдача декларации

Отчитываются компании по месту нахождения участка. Это общее правило, исключение касается лишь предприятий со статусом крупнейших плательщиков – они декларируют налог по месту учета компании.

Если в организации имеется несколько земельных участков, расположенных в различных муниципалитетах, то отчитываться придется в одну ИФНС только в случае, когда все участки находятся на подведомственной этой инспекции территории. Если же контроль осуществляется разными налоговыми, декларацию подают в каждую из них по месту нахождения каждого объекта (письмо ФНС № БС-4-11/13839 от 07.08.2015).

Особенности заполнения

При заполнении декларации важную роль играет не только точность проведения расчетов, но и правильность вносимых в нее данных. В отличие от ИП и граждан, которые получают от инспекции уже готовую квитанцию на оплату налога, предприятия и организации вынуждены делать это самостоятельно. Поэтому при заполнении стоит придерживаться нескольких правил: 1. Для начала необходимо узнать точные реквизиты, которые будут вноситься в документ:

- КБК;

- код подразделения ИФНС;

- код ОКТМО.

Получить их можно в отделении инспекции, за которым закреплен участок, или на официальном сайте ФНС. Там же можно узнать и точную ставку налога, которая действует именно в отношении того надела, которым владеет юр лицо. Что касается кадастровой стоимости, то данная информация содержится в документах на участок: в кадастровом паспорте или в выписке из ЕГРП.

При отсутствии данных документов собственник может обратиться в Реестр за получением новой выписки.

При заполнении декларации плательщик столкнется с необходимостью указания еще нескольких различных видов кодов (определяющих налоговый период, способ предоставления документа, категорию земли и т. д.). Установить их можно с помощью приложений к Приказу, который посвящен данному вопросу.

2. При заполнении бланка не должно быть каких-то зачеркиваний, подчисток,

исправлений, в том числе и при помощи корректирующих средств или ластика. Если возникает необходимость во внесении изменений, то неправильные данные нужно зачеркнуть одной тонкой линией, а рядом написать верную информацию.

Такое исправление также обязательно должно быть заверено фамилией и подписью лица, которое его сделало. Однако в случае допущения ошибки все-таки нежелательно вносить в документ исправления — лучше переделать его заново, что не составит особой сложности, поскольку его объем небольшой.

3. Декларация может быть оформлена как в письменном, так и в электронном виде. В первом случае нужно подготовить два экземпляра документа, один из которых останется у плательщика. Не допускается двусторонняя печать бланка, а также скрепление этих листов каким-либо способом (нитками, степлером). Каждая страница бланка должна быть распечатана на отдельном листе.

Подать бумажную версию можно лично, по почте или через законного представителя.

Электронный формат бланка отправляется в отделение ФНС посредством специальных телекоммуникационных каналов связи, которые соответствуют требованиям НК РФ.

Стоит учитывать, что при неправильном оформлении декларации или при внесении в нее некорректных сведений документ не будет принят в инспекции. Это грозит плательщику не только необходимостью переделывать декларацию заново, но и уплатой определенной пени или штрафа

Поэтому на правильность подготовки декларации стоит обращать пристальное внимание

Субсидию на оплату жилья и коммунальных услуг могут оформить граждане, которые относятся к льготным категориям. Когда право пользования жилым помещением может быть утрачено? Об этом рассказано здесь. Срок аренды земельного участка на 49 лет является максимальным. На этот срок можно арендовать землю под разные цени. Как это сделать правильно, вы можете узнать здесь.

— раздел 1

Окончив заполнение разделов 2 по всем ОКТМО и КБК и разделов 3 также по всем ОКТМО, налогоплательщик может приступить к оформлению раздела 1. Данный раздел состоит из блоков строк 010 — 040, на листе их шесть.

По строке 010 предлагается занести код ОКТМО, по которому уплачивается налог на имущество организаций. Он идентичен коду ОКТМО, указанному по строке 010 раздела 2. Раздел же 2, напомним, оформляется по каждому ОКТМО на отдельной странице.

По строке 020 приводится код бюджетной классификации для зачисления налога. Для большинства случаев таковым будет 182 1 06 02010 02 1000 110.

При уплате же налога на имущество организаций по имуществу, входящему в Единую систему газоснабжения, — КБК 182 1 06 02020 02 1000 110.

По строке 030 заносится общая сумма налога на имущество по итогам года, которую надлежит перечислить в бюджет по месту представления декларации по соответствующим кодам ОКТМО и КБК.

Порядок определения искомой суммы зависит от того, входит ли в состав налоговой декларации раздел 2, оформленный по имуществу российской организации, расположенному на территории другого государства, суммы налога по которому уплачены в соответствии с законодательством другого государства (код имущества 04).

Если в декларации отсутствует упомянутый раздел 2 с кодом 04 в соответствующей строке, то налог представляет собой совокупность разностей:

- значений строк 220 (сумма налога за налоговый период) и суммы значений строк 230 (сумма авансовых платежей, исчисленная за отчетные периоды) и 250 (сумма налоговой льготы, уменьшающей величину налога, подлежащую уплате в бюджет) всех разделов 2 декларации с кодами вида имущества 01, 02, 03, 05, 07, 08, 09 с соответствующими кодами по ОКТМО;

- значений строк 100 (сумма налога за налоговый период) и суммы значений строк 110 (сумма авансовых платежей, исчисленная за отчетные периоды) и 130 (сумма налоговой льготы, уменьшающей сумму налога, подлежащую уплате в бюджет) разделов 3 декларации с соответствующими кодами по ОКТМО.

Если получаемая совокупность разностей:

- положительное число, то таковое указывается по строке 030;

- отрицательное число, то строка 030 прочеркивается, а полученное значение приводится по строке 040.

Наличие заполненной строки 040 означает, что сумма налога по итогам налогового периода исчислена к уменьшению.

Включение в налоговую декларацию раздела 2 с указанием по строке «Код вида имущества» 04 несколько усложняет алгоритм определения первой разности. Получаемая по приведенному выше алгоритму разность уменьшается еще на меньшую из величин:

- разность значений строк 220 (сумма налога за налоговый период) и 250 (сумма налоговой льготы, уменьшающей сумму налога, подлежащую уплате в бюджет) раздела 2 с кодом вида имущества 04;

- значение строки 260 (сумма налога, уплаченная за пределами РФ) раздела 2 декларации с кодом вида имущества 04.

В зависимости от знака полученной совокупности разностей заполняется строка 030 или 040 данного блока.

Налоговая декларация на бумажном носителе может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения либо передана в электронной форме. Днем представления налоговой декларации (п. 4 ст. 80 НК РФ):

- при отправке ее по почте считается дата отправки почтового отправления с описью вложения;

- при передаче декларации по телекоммуникационным каналам связи — дата ее отправки.

Повторимся, последним днем подачи налоговой декларации по налогу на имущество организаций за 2017 год является 30 марта текущего года.

Перед отправкой же декларации желательно проверить ее по контрольным соотношениям, которые ФНС России направила упомянутым письмом N БС-4-21/9902@.

О. Митрич

Аудитор