Инвестирование в акции: пошаговая инструкция

Содержание:

- Дополнительные расходы

- Где инвестировать в акции

- Что такое акции и как их выбирать?

- Стратегия 4: Поиск недооцененных акций

- Пакеты акций на бирже в США

- 10 важных правил инвестирования в акции российсих компаний

- Вложения в акции

- Какие акции покупают крупнейшие управляющие компании России

- Инвестиции для новичков

- Как инвестировать в акции – 3 варианта

- Сколько нужно денег, чтобы начать инвестировать новичку

- ТОП-10 акционерных компаний России и мира 2021 года

- Шаг первый: Коротко о том, что такое акции

- Как начать инвестировать в акции: Инструкция

Дополнительные расходы

При покупке-продаже паев инвестор будет нести дополнительные расходы (так называемые скидки и надбавки). Хорошо хоть, что при покупке через Сбербанк-онлайн комиссия нулевая. А вот при продаже придется раскошелиться.

В зависимости от срока владения фондов надбавка составит:

- до 180 дней — 2%;

- от 181 до года — 1,5%;

- от 366 до 547 — 1%;

- от 548 до 731 — 0,5%;

- свыше 732 дней- 0%.

Это может несколько снизить эффективный размер кэшбэк. Терять на пустом месте 300-400 рублей на комиссии как то не хочется.

На странице банка есть приписка: Кроме фонда «Сбербанк — Денежный», в котором полностью отсутствует комиссия при погашении.

Смотрим на условия, действительно комиссий нет. Что собственно дает еще один повод вложиться именно в фонд денежного рынка.

Где инвестировать в акции

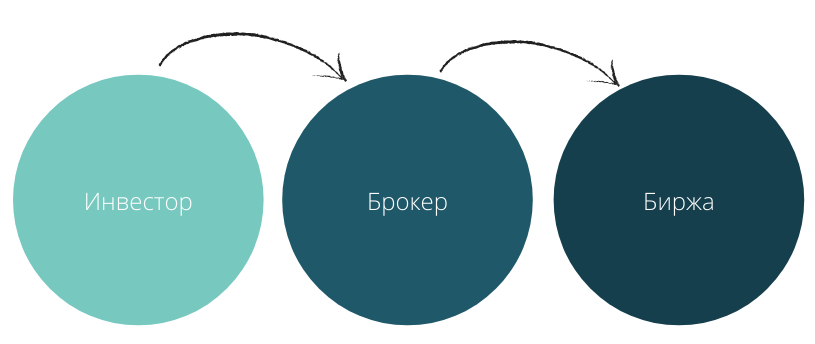

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две основные платформы – Московская биржа и Санкт-Петербургская биржа. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать их напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять бумаг Лукойла» или «Продать пять бумаг Intel».

Чтобы начать работать с брокером, необходимо открыть брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг туда заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Что такое акции и как их выбирать?

Немного о том, в какие акции вкладывать деньги, если вы новичок.

Вы много слышали про инвестиции в фондовый рынок и, наконец, решились попробовать. С чего же начать?

Немного теории. Давайте разбираться, что такое акции. В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITI Capital любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

Акция — это ценная бумага, которая дает своему владельцу что-то вроде небольшого кусочка от огромного пирога. Если представить, что компанию разделили на маленькие части и раздали, а вернее — продали, людям, то один такой кусочек — это и есть акция.

Предположим, что вы купили акции компании, например, по рублю. После того, как компания достигла каких-то успехов, например, получила какой-то контракт, увеличила обороты или открыла новые филиалы, и стала стоить дороже, ценные бумаги тоже выросли в цене. Теперь вы уже можете продать их за 1,5 рубля. Но это, конечно, очень и очень упрощенный пример.

Перед любым инвестором, а именно так вас назовут, если вы купите ценные бумаги компании, встает вопрос, как выбрать компании и акции, куда вложить деньги? При этом хорошо бы заработать, а не потерять деньги.

Стратегия 4: Поиск недооцененных акций

Для тех же, кто интересуется, как заработать на инвестициях в акции, а не просто добавлять их в портфель по лучшей цене, подойдет стратегия поиска недооцененных акций. Ее, кстати, исповедуют Бенджамин Грэхем и Уоррен Баффет. Основной девиз — «Купить доллар за 50 центов». В общем, смысл стратегии — искать недооцененные акции и покупать их так много, как можно. А потом, соответственно, продавать. Когда подрастут достаточно.

Звучит хорошо, но как найти эти самые недооцененные акции?

Глубоко углубляться не буду — отсылаю всех желающих к статье о расчете коэффициента Грэма и о поиске недооцененных акций по мультипликаторам.

Обозначу только основные положения:

- отбираются только надежные компании с более чем 5-летней историей;

- у компаний понятна схема извлечения прибыли, ее продукция пользуется популярностью и востребованностью, а не обеспечена модой или рекламой;

- компания имеет стабильный состав управленцев (менеджмента), среди них нет прохиндеев и ненадежных товарищей;

- мультипликатор P/E находится в промежутке от 0 до 5 (компания недооцененная);

- P/S меньше 5 (в идеале — меньше 1), чем выше — тем хуже;

- отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию, меньше единицы (значит, если компания разорится, у нее хватит денег погасить свои долги);

- низкое соотношение Долга и EBITDA;

- высокий уровень ROE (рентабельность компании).

Если вы возьмете какую-нибудь компанию и пройдетесь по всему списку, и при этом она не выпадет — вы нашли недооцененную акцию. Можно ее покупать.

Да и вообще: хотите быть гуру и на раз-два вычислять недооцененные акции — обязательно изучите мой курс по поиску недооцененнок. Все самые нужные и актуальные знания — именно там.

Пакеты акций на бирже в США

Как уже отмечалось, в России и в США существует заметное различие в размерах мажоритарных пакетов: мажоритарии российских акционерных обществ часто владеют 30-50% акций, в то время как американские мажоритарии считаются таковыми при наличии 5-10% акций. Это связано с тем, что акции американских компаний принадлежат большому числу институциональных и портфельных инвесторов.

В частности поэтому американские корпорации стремятся поощрить своих миноритариев, которые имеют высокую суммарную долю в компании относительно крупных игроков. В той же Кока-Кола на них приходится основной пакет акций (почти половина), что больше первых четырех позиций главных мажоритариев. Помимо выплаты дивидендов, некоторые компании предоставили своим миноритариям право выдвигать свои кандидатуры в совет директоров.

Это политика получила название proxy access и была введена в 2010 г. (Rule 14a-11). В этом правиле говорится о том, что держатели 3% акций могут выдвигаться или предлагать кандидатов в совет директоров компании. Многие корпорации приняли эту политику в штыки, однако с 2015 г. число компаний, принявших ее, неуклонно растет. Среди них есть такие гиганты, как:

- General Electric;

- JP Morgan;

- Fidelity;

- А&T;

- Apple;

- Citigroup;

- Occidental Petroleum;

- McDonald’s

Одним из самых активных деятелей, продвигающих новую корпоративную культуру, стал Скотт Стрингер, государственный ревизор Нью-Йорка. По его словам, в идеале новую политику должны принять не менее половины компаний, входящих в S&P 500.

Борьба с мажоритарными акционерами началась после того, как было доказано, что миноритарии получают меньшее вознаграждение за свои акции при слиянии, поглощении или реорганизации компании. Например, при поглощении News Corp. компании Fox Entertainment Group была применена процедура тендерного предложения. В результате миноритарии поглощаемой Fox недосчитались не менее 500 миллионов долларов США.

Не все корпорации в США находятся в распоряжении владельцев мажоритарных пакетов: акционеры нередко передают управление компании в руки назначенных руководителей. Отдельно стоят семейные корпорации, которых в Америке большое множество.

В погоне за привлечением капитала посредством эмиссии акций собственники компании могут потерять контроль над ней. Чтобы избежать этого, владельцы корпораций, например, Ford Motors или Google оставляют за собой большинство голосующих акций, становясь мажоритариями.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать , нужно изучить топ 10 правил от опытных биржевиков:

- определение цели;

- составление собственного финансового плана;

- создание денежной «подушки безопасности»;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег;

- покупка ЦБ разных компаний;

- снижение издержек;

- использование налоговых льгот;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

Вложения в акции

Покупая акции, большинство инвесторов преследуют цель заработать быстрые деньги. Лишь в редких случаях могут стоять иные цели инвестирования. К сожалению, классические теории инвестирования не могут дать гарантий быстрого заработка на бирже.

Акция — это доля в бизнесе, а не просто биржевая котировка. Об этом большинство граждан даже не вспоминают.

Вопрос от инвесторов: «в какие акции лучше инвестировать?» существует не один десяток лет. За это время было придумано несколько подходов к выбору компаний. Каждый из этих подходов приносит неплохую прибыль, которая может обогнать индекс.

Почти всегда никто не хочет разбираться в бизнесе, в финансовых отчётах, даже презентацию не смотрят. Люди готовы выбирать стиральную машину несколько дней, чтобы сэкономить пару тысяч рублей, но при покупке акций на крупную сумму они даже не смотрят на результаты бизнеса.

Ещё в 2000-2010 гг большинство инвесторов выбирали акции для инвестирования с помощью индикаторов и технического анализа. Это не самый плохой вариант, но по факту это превращается лишь в игру с биржевыми котировками. Таким же образом можно торговать любым финансовым активом, имеющим листинг на бирже. Главное, чтобы котировки менялись. Назвать это инвестированием никак нельзя.

С 2014-2015 гг. на российском рынке стали появляться инвесторы, которые ориентировались на фундаментальные характеристики компании. То есть ключевым фактором при выборе акций было финансовое положение компании и ожидания будущего, а не технический анализ графика цены.

Как мы поняли, что где-то с 2014-2015 гг? С этого времени стали появляться группы, сайты, инвест-сообщества, где выкладывали подробные финансовые положения компаний. В то время, многие поняли, что на российском рынке много недооценённых компаний, на которых можно хорошо заработать без применения технического анализа. Нужно только купить акции и ждать.

Биржевые котировки изменяются по мере поступления новой информации. Поэтому написать в статье какие акции стоит купить прямо сейчас довольно сложно. Уже завтра эта информация может утерять актуальность. Вы можете ознакомиться со следующими статьями, где каждый месяц данные о выборе компании обновляются:

Какие акции покупают крупнейшие управляющие компании России

На современном фондовом рынке России существует множество управляющих компаний. Самые известные из них – Сбербанк, Открытие, БКС, Альфа-Капитал, Газпромбанк. Они объединяют средства, предоставляемые инвесторами, и осуществляют отбор акций и прочих ценных активов в зависимости от целей клиентов.

Крупнейшие управляющие компании зачастую имеют в своем распоряжении целую линейку фондов для продвижения различных инвестиционных стратегий. Найти самые выгодные акции, чтобы вложить деньги своих клиентов, им помогают фундаментальный и технический анализы деятельности компаний, а также непрерывный мониторинг экономических циклов и макроэкономических показателей.

Наблюдая за динамикой бизнеса российских предприятий и организаций, эксперты управляющих компаний рекомендуют обратить внимание на энергетический сектор. Данная отрасль несколько недооценена рынком, поэтому имеются хорошие предпосылки для роста стоимости активов таких гигантов, как Интер РАО ЕЭС, ЮниПро, ФСК ЕЭС, МРСК, РусГидро

Отличные показатели по отчетам показывают металлургические предприятия Северсталь, ММК, НЛМК. Интересные идеи в плане того, в чьи акции вложить деньги, есть и на рынке ритейла и розничных товаров. Приличную прибыль акционерам могут принести такие участники, как Лента, Детский мир, Х5.

Инвесторам стоит обратить внимание и на рекомендации по покупке акций компаний Полюс и Алроса, занимающихся добычей золота и алмазов. В транспортном сегменте интерес представляют активы Аэрофлота, демонстрирующего привлекательную имиджевую политику с выплатой высоких дивидендов

В нефтегазовом секторе стоит вложиться в акции Газпрома и Лукойла. В банковском несомненным лидером является Сбербанк, стоимость акций которого постоянно растет. Высокий потенциал роста имеют и ценные бумаги частной IT-компании Яндекс, успешно развивающей бизнес интернет-рекламы, доставки еды, такси и пр.

Заставить свой капитал работать – сложная, но интересная задача. Чтобы успешно решить ее, акционеру потребуется немало знаний и сил. Основное преимущество инвестирования в ценные бумаги заключается в том, что оно помогает сохранить и приумножить накопления.

Опубликовано:

Добавить комментарий

Вам понравится

Инвестиции для новичков

Как инвестировать в акции для начинающих? Вкладывать в ценные бумаги нужно только собственные и свободные средства. Если использовать для инвестирования заемные деньги, риск возможных убытков будет чрезмерным. Начинающий инвестор должен учитывать следующие нюансы:

- приобретать и продавать акции придется на фондовом рынке;

- частные инвесторы не могут сами принимать участие в торгах на фондовом рынке, так как их интересы должны представлять профессиональные брокеры, управляющие компании;

- за услуги управляющих компаний нужно платить комиссию, однако такие расходы оправданы и минимизируют риски инвестирования.

Начальная сумма вложений определяется инвестором. Естественно, чем больше будут инвестиции в акции, тем выше может оказаться доход, особенно если вы выберете правильную управляющую компанию

В УК «Альфа-Капитал» вы всегда можете рассчитывать на консультационную поддержку, что особенно важно в начале успешного инвестирования

Еще до вложения денег вы можете воспользоваться онлайн-симуляторами фондового рынка. Это позволит узнать, как происходит движение курса акций, почувствовать себя в роли инвестора. Впоследствии можно приступать к покупке акций:

- непосредственно у эмитента (организации, которая выпускает ценные бумаги), если такая возможность предусмотрена;

- через фондовую биржу, где представлены компании практически из всех отраслей бизнеса;

- вложить капитал в паевой инвестиционный фонд (ПИФ), при котором прямая покупка акций не происходит.

При инвестировании в ПИФы вы уже получите готовый сбалансированный пакет финансовых инструментов, выбранных профессионалами. Сведения о доходности паев за предыдущие периоды можно легко уточнить на сайте нашей УК.

Случаи приобретения акций непосредственно у эмитента встречаются достаточно редко. Обычно это происходит сразу при регистрации первичной или дополнительной эмиссии ценных бумаг. Поэтому основные объемы сделок проходят через фондовые биржи.

Приступая к инвестированию, определите цели и стратегию поведения на фондовом рынке. Начинающий инвестор может выбрать следующие варианты:

- приобрести акции с фиксированным доходом, т. е. сделать ставку на сохранность средств и минимизацию рисков;

- начать инвестирование в акции крупных и успешных компаний, чья рыночная стоимость не подвержена значительным колебаниям;

- собрать портфель ценных бумаг, в котором будут как надежные и проверенные акции, так и относительно высокорискованные активы;

- довериться опыту и профессионализму брокера или управляющего, который поможет выбрать лучшие в данный момент акции для инвестирования под ваши требования и цели.

Чтобы обеспечить сохранность средств и устранить большинство рисков, можно сделать акцент на акциях «голубых фишек». Так называют акции лидеров фондового рынка, заслуживших репутацию надежных и безопасных объектов для инвестирования. Сверхдоход на таких акциях получить практически невозможно, однако и риск больших потерь денег будет минимален.

Объем средств, инвестированных в акции, можно постепенно увеличивать, в том числе за счет полученного дохода. В истории известно немало случаев, когда при небольших первоначальных вложениях удавалось добиться значительного успеха за счет грамотного реинвестирования. Хорошо продуманная стратегия на фондовом рынке снизит риски, позволит принимать объективные решения о покупке и продаже акций.

Как инвестировать в акции – 3 варианта

Как начать инвестировать в акции? Всего существует три способа, каждый из которых имеет свои плюсы и минусы, о которых я вам сейчас расскажу.

Покупка акций на фондовой бирже

Согласно российскому законодательству, физические лица не вправе напрямую осуществлять сделки с ценными бумагами на фондовой бирже. Но как инвестировать в акции в таком случае? Через посредника – брокерскую компанию.

Алгоритм действий выглядит так:

- Заходите на сайт брокера.

- Регистрируетесь и проходите верификацию аккаунта, то есть отправляете скан паспорта, чтобы подтвердить личность.

- Открываете счёт. Пополняете его с помощью банковской карты или электронной платёжной системы.

- Скачиваете специальное ПО для осуществления инвестиций – операций купли-продажи акций.

- Покупаете и продаёте ценные бумаги. А если быть точнее, то это делает брокер в соответствии с вашими распоряжениями.

За посреднические услуги брокер взимает комиссию. Но она, как правило, небольшая – десятые или сотые доли процента.

Можно инвестировать в облигации государства, обратившись в банк. Например, Сбербанк оформляет приобретение облигаций федерального займа, эмитентом которых выступает Минфин РФ. Однако доходность инвестиций примерно такая же, как по банковскому вкладу – до 7-8% годовых.

Детальнее о заработке на бирже читайте здесь.

Самостоятельное приобретение акций у собственника

Компании, которые особенно остро нуждаются в деньгах для развития бизнеса, напрямую реализуют ценные бумаги частным инвесторам. Соответствующие предложения иногда размещаются в Интернете на официальных сайтах молодых организаций.

Начинать инвестирование следует с детального изучения договора на сайте. Проанализируйте порядок начисления и выплаты дивидендов, узнайте о минимальной сумме инвестиций и способах оплаты. Зарегистрируйтесь в системе и отправьте заявку. Если её одобрят, вы сможете заключить с эмитентом договор и приобрести акции.

Преимущество самостоятельной покупки ценных бумаг в экономии средств. Вам не нужно переплачивать деньги посредникам, а сам эмитент нередко предоставляет скидку 5-10%. Но и риски очень высоки. Как правило, напрямую акции реализует молодая фирма, и сделать точный прогноз прибыли невозможно. Если она обанкротится, вы потеряете инвестиции.

Участие в паевом инвестиционном фонде

Паевой инвестиционный фонд (ПИФ) – это объединение инвестиций нескольких частных инвесторов. Деньгами последних распоряжаются профессиональные управляющие, которые взимают за свои услуги комиссию. Специалисты сами формируют инвестиционный портфель, грамотно вкладывая средства участников.

Принцип работы ПИФов

Это нормальный вариант, если вы думаете, куда вложить 300000 рублей, к примеру. ПИФы обладают следующими преимуществами:

- пассивный доход – от 20% годовых;

- риски ниже, чем при самостоятельном инвестировании в акции;

- деятельность находится под строгим контролем государства;

- в случае банкротства инвестиции не «сгорают», а переходят под управление другого фонда.

К сожалению, недостатки у ПИФов тоже имеются. Главный из них – отсутствие прозрачности инвестиций. Вложив деньги, вы не сможете увидеть детальную отчётность по конкретным акциям и облигациям. Грубо говоря, не будете на 100% знать, куда ушли ваши инвестиции. Доходность обычно ниже, чем заявлено в рекламе, а проверить полную информацию о фонде негде. Кроме того, за профессиональное управление нужно регулярно платить административные сборы, даже в случае отсутствия прибыли.

Сколько нужно денег, чтобы начать инвестировать новичку

Для того чтобы определить, сколько денег потребуется для выхода на с желанием приобрести ЦБ, нужно понять, что доход от акций может быть краткосрочным и долгосрочным. Новичкам рекомендуется начинать с краткосрочного способа заработка. В этом случае соискатель получает возможность быстро увеличить свой доход и потратить минимум денег на покупку акций. Краткосрочные инвестиции производятся на срок до 12 месяцев.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

ТОП-10 акционерных компаний России и мира 2021 года

По мнению Уоррена Баффета, акции надо покупать «навсегда». Ведь только вложения на длительный срок способны нивелировать риск колебаний котировок на фондовом рынке. Самые лучшие акции для долгосрочного инвестирования в 2021 году выпускают компании, называемые «голубыми фишками». Они являются особо привилегированной кастой на фондовом рынке, поскольку им свойственна стабильность как в отношении рисков, так и в плане выплаты дивидендов.

Нишу «голубых фишек» возглавляют отечественные сырьевые компании. Особый интерес представляют инвестиции в акции Газпрома, Роснефти, Лукойла, Сургутнефтегаза. Эти компании ориентированы на экспорт, и их прибыль слабо зависит от курса рубля. Роснефть на сегодня сохраняет за собой лидерство по добыче нефти в мире, а Газпром – газа. Кроме того, сырьевые компании фактически принадлежат государству, и это обеспечивает им высокий уровень доверия среди инвесторов.

Выгодно также вкладывать деньги в акции Лукойла. В России эту компанию знает каждый автовладелец. Она обеспечивает акционерам высокий уровень дохода благодаря качеству своего топлива и доверию со стороны государственного аппарата. За предыдущий год стоимость акций Лукойла выросла почти на 50%, и такая динамика наблюдается на протяжении нескольких лет.

Сейчас стоит инвестировать в акции компаний, которые относятся к металлургической отрасли. Отличные показатели имеют Северсталь, Норникель, НЛМК (Новолипецкий металлургический комбинат), ММК (Магнитогорский металлургический комбинат). В 2021 году планируется увеличить объем выпуска различных металлов, что является хорошей новостью для инвесторов.

В финансовой сфере ярко выраженным лидером является Сбербанк. Его бизнес-модель с бесконечным запасом прочности выгодно отличается от ближайших конкурентов и позволяет инвесторам получать хорошую прибыль, несмотря на кризис. Эксперты советуют вкладывать в акции этого банка, поскольку в 2021 году предвидится рост их стоимости на 20–25%.

Российский фондовый рынок достаточно молодой. Он существует с 1996 года, но имеет большие перспективы для роста, в отличие от США и Западной Европы. Безусловным преимуществом вложения в акции этих стран является доход в «твердой» валюте. Начинающему инвестору следует купить акции (на долгосрочную перспективу) всемирно известных корпораций, продукцией которых пользуются в каждом доме. Выгодным вложением считается приобретение ценных бумаг таких компаний, как Nivea, Gillette, Samsung, Apple, Microsoft.

А недавно аналитики с Уолл-стрит назвали свою версию рейтинга самых перспективных вариантов инвестиций в акции. Туда вошли компании DoorDash, Verra Mobility, Alteryx, MaxLinear, InMode.

Следовательно, наш ТОП-10 перспективных акций на 2021 год выглядит следующим образом:

- Газпром;

- Роснефть;

- Сургутнефтегаз;

- DoorDash;

- MaxLinear;

- Норникель;

- НЛМК;

- Сбербанк;

- Apple;

- InMode.

Начать инвестировать

Шаг первый: Коротко о том, что такое акции

Начиная свою деятельность в качестве частного инвестора, вы должны иметь хотя бы самые базовые представления об объекте своих будущих инвестиций. Поэтому ниже приведён краткий опус посвящённый тому, что собой представляют такие ценные бумаги как акции. Если для вас эта часть теории не составляет секрета, то можете пропустить её, и смело переходить сразу к изучению последующих разделов статьи.

Итак приступим. И начнём мы, как водится, с определения самого понятия — акция:

Описывая акции самыми простыми словами, можно сказать, что это такой вид ценных бумаг, который даёт своему владельцу право на часть бизнеса компании их выпустившей (компании эмитента акций), то есть фактически делает акционера совладельцем компании

И чем большей долей акций владеет акционер, тем большая часть бизнеса ему принадлежит. Естественно, что купив пару-тройку акций «Аэрофлота», вы не сможете летать его самолётами бесплатно, на правах совладельца (поскольку ваша доля в этой компании будет самой мизерной). Но вот приобретя пакет в десять-пятнадцать или более процентов акций, вы уже будете полноправным членом правления компании (поскольку вес вашего голоса, на общих собраниях акционеров, будет составлять те же 10-15%). Такая доля акций будет позволять занять место в совете директоров компании и не только даст возможность бесплатных перелётов, но, при желании, позволит зафрахтовать целый самолёт полностью за счёт средств компании.

Итак, доля акций компании даёт своему владельцу право на такую же долю в её бизнесе. А что подразумевает под собой доля в бизнесе, какой либо определённой компании? Во-первых, это означает право на соответствующую часть имущества компании (которое может быть реализовано, например, в случае её банкротства). Во-вторых – это право голоса на общих собраниях акционеров, а, следовательно, и возможность принимать активное участие в управлении бизнесом. Ну и наконец, самое приятное, это право на часть прибыли получаемой компанией в процессе её деятельности.

Вот именно эти, перечисленные выше, права и получает каждый владелец акций (акционер компании). И доля этих прав равна той доли акций, которая находится в его руках.

Основные виды акций

Теперь давайте поговорим о том, какие бывают виды акций. В общем случае их можно подразделить на две основные категории:

- Акции обыкновенные;

- Акции привилегированные.

Обыкновенные акции, это как раз те бумаги, обладание которыми даёт вам право и на управление компанией, и на долю в её прибыли, и на часть имущества в случае её банкротства. Однако следует иметь ввиду, что прибыль по таким акциям будет выплачиваться только по решению общего собрания акционеров. А собрание, львиную долю голосов в котором будут иметь мажоритарные акционеры, вполне может решить не выплачивать прибыль, а направить её, скажем, на дальнейшее развитие компании.

Обладая мизерной долей обыкновенных акций, вы никак не сможете повлиять на решения собрания. Хотя ваш голос и будет учтён, но он будет слишком слаб в сравнении с голосами обладателей более крупных пакетов акций

Немного иначе обстоят дела в случае обладания привилегированными акциями компании. В этом случае акционер получает свою долю прибыли (в виде дивидендов) регулярно, но не может принимать участия в управлении компанией. Привилегированные акции не дают права голоса на общем собрании акционеров и, следовательно, обладание даже очень большим пакетом таких акций не позволит принимать участие в управлении бизнесом компании.

Однако, как и в случае с обыкновенными акциями, обладатель привилегированных бумаг имеет право на долю в собственности компании. И он может предъявить это право в случае банкротства компании и распродажи её имущества с молотка. Более того, привилегированные акционеры имеют в этом случае преимущественные права в сравнении с владельцами обыкновенных акций, то есть их доля выплачивается в первую очередь.

Делаем выводы:

- Если для вас в первую очередь важна стабильность в выплатах дивидендов, то выбирайте привилегированные акции;

- Если же вы рассчитываете со временем получить определённое влияние на бизнес компании, и для вас важны не столько дивиденды, сколько рост курсовой стоимости, то покупайте обыкновенные акции.

Как начать инвестировать в акции: Инструкция

Прочесть истории и инструкции самых успешных инвесторов. Эссе Уоррена Баффетта, Разумный инвестор и Анализ ценных бумаг (Бенджамин Грэм), Обыкновенные акции и необыкновенные доходы (Филип Фишер), Метод Питера Линча/Переиграть Уолл-стрит (Питер Линч) — это базовые труды, которые дадут представление о работе рынка акций на живых примерах. В дальнейшем можно расширять свой кругозор в этом направлении.

Определиться с суммой бюджета. Здесь никаких ограничений нет. Начать можно и с двумя сотнями долларов в кармане, хотя профессионалы рекомендуют начинать, имея на счету как минимум $2000–5000

Важно, чтобы вы инвестировали лишь свободные средства, без которых ваш уровень жизни не ухудшится.

Изучить рынок. Лучшим пояснением к этому пункту будет цитата Питера Линча: «Если вы не изучаете сферу деятельности компании, в которой приобретаете акции, значит, вы играете в покер, не глядя на свои карты»

Проведите анализ компании и сравните ее с показателями других компаний в данном секторе, выявите недооцененного лидера отрасли.

Распределить средства. Не нужно класть все яйца в одну корзину. Как можно увидеть на примере практически всех известных инвесторов, никто из них не делал ставку на быструю прибыль от одного-двух источников. Лучшим вариантом будет потратить большую часть денег на покупку «долгоиграющих акций» стабильных компаний, а остальные вложить в более динамичные проекты. Лучше всего сформировать портфель акций так, чтобы он состоял из 5–20 компаний из разных стран и отраслей.

Открыть и пополнить счет у брокера с выходом на нужные биржи (американские, европейские, российские, азиатские).

В торговом терминале найти нужные акции, ввести количество для покупки, сверить итоговую сумму инвестиции при текущей цене акций.

Реинвестировать прибыль и дивиденды, расширять портфель.

Спустя несколько лет вы уже можете увеличить свой капитал в несколько раз, а если вам еще до 40, то вы успеете скопить огромный капитал, чтобы проводить пенсию на яхте.

Определившись, с чего начать инвестиции в акции, можно приступать и к самому процессу, так как затягивать с этим не стоит, ведь каждая неделя с учетом реинвестиций в будущем может равняться 3-м или более месяцам.