Комплаенс-контроль: как работать при «дефиците» кадров, минимизировать риски применения санкций по итогам проверок и осуществлять закупки?

Содержание:

- Стабильность компании – ключевой фактор ее выживаемости

- Управление комплаенс-рисками

- Комплаенс контроль в МТС

- Опасности в пути при переходе в комплаенс

- Кто входит в систему комплаенс организации?

- Антимонопольный комплаенс: что это и зачем он нужен?

- Основные направления комплаенса

- Как не допустить коррупционных нарушений?

- Чем занимается комплаенс-офицер?

- Как работает KYC

- Различия KYC и AML

- Основные виды комплаенс рисков

- Экономия на рисках

- Карьера и уровень зарплаты

- Качественная оценка комплаенс-рисков Рисунок 3

- Комплаенс Сбербанка

- Комплаенс в условиях ограниченности кадровых ресурсов: уровневая организация

Стабильность компании – ключевой фактор ее выживаемости

Заместитель гендиректора по технологическому развитию Института комплаенса Владимир Кожин упомянул о требованиях законодательства, которые являются драйвером внедрения комплаенс-систем: юрлицо признается виновным в совершении административного правонарушения, если будет установлено, что у него имелась возможность для соблюдения правил и норм, но им не были приняты все зависящие от него меры по их соблюдению (ч. 2 ст. 2.1 КоАП РФ).

Участники дискуссии рассказали, как комплаенс помогает бизнесу избежать рисков. Руководитель проекта Transparent Deal Лаборатории Касперского Сергей Светушкин в своей презентации отразил основные области комплаенса. Он показал, что это системная работа, которая направлена на то, чтобы организация соблюдала:

- требования законодательства – антимонопольного, налогового, страхового, трудового, таможенного, банковского и валютного, законодательства о защите персональных данных и о рынке ценных бумаг, требования листинга и биржи;

- правила профессиональных ассоциаций и нормы корпоративного права;

- правила обеспечения безопасности, технические стандарты и нормы;

- требования о защите прав потребителей, персонала;

- а также успешно противодействовала коррупции и мошенничеству среди своих сотрудников и т.д.

Владимир Кожин на примере антимонопольного законодательства показал, с какими рисками компании, ее акционеров и руководителей позволяет бороться комплаенс: помимо репутационных рисков, возможно лишение свободы на срок до 7 лет в отношении должностных лиц. Административные «оборотные» штрафы на юрлицо могут достигать сотен миллионов рублей. Заместитель гендиректора, руководитель блока корпоративных и имущественных отношений, корпоративный секретарь «Интер РАО» Тамара Меребашвили добавила, что согласно ст. 14.31 КоАП РФ фиксированные штрафы равны 300 тыс. – 1 млн руб., а «оборотные» составляют 1–15% совокупного годового размера выручки и могут поставить компанию на грань разорения.

Показательный пример того, как комплаенс позволяет избежать экономических рисков, можно было подсмотреть в буклете Лаборатории Касперского, в котором рассказывалось о разработанном ими решении для выявления конфликта интересов в компании. Так, 84% компаний страдают от экономических преступлений. 26% из них совершаются из-за конфликта интересов. При этом случаи виновности рядового персонала составляют 39%. В итоге потери от годовой выручки могут достигать 1–3%. Комплаенс-решение позволяет отыскать связи между сотрудниками и контрагентами, оценить и ранжировать риски.

Управление комплаенс-рисками

Как же эффективно организовать управление комплаенс-рисками? Безусловно, необходимо иметь ряд основ, к которым относятся следующие составляющие.

- Правильное нахождение места комплаенс-фунцкии в организационной структуре кредитной организации. Упомянем лишь, что лучшая практика предусматривает прямое подчинение функции первому лицу, так как нахождение комплаенс-функции в подчинении у другой функции влечет определенный конфликт интересов. Например, функция юристов — «защищать» бизнес, а функция комплаенса — «контролировать», что бизнес все делает правильно.

- Наличие необходимых знаний и ресурсов в комплаенс-функции.

- И, самое главное, определенная культура ведения бизнеса, которая определяется «tone at the top», то есть руководством кредитной организации и желанием этого руководства реально управлять комплаенс-рисками, а не просто формально соответствовать неким требованиям.

Первично организация должна установить для себя основные принципы управления комплаенс-рисками:

- управление комплаенс-риском осуществляется на основе экономической целесообразности;

- руководство кредитной организации несет ответственность за внедрение комплексной системы управления комплаенс-рисками;

- сотрудники на всех уровнях должны понимать и выполнять возложенную на них ответственность в отношении управления комплаенс-рисками;

- при принятии любых бизнес-решений учитываются все существенные комплаенс-риски, присутствующие во всех значимых продуктах, видах деятельности, процессах и системах. Более того, учитываются и оцениваются комплаенс-риски, присущие новым продуктам, видам деятельности, процессам и системам, до их внедрения или ввода в действие.

Данные принципы должны соответствовать общим принципам управления рисками кредитной организации, которые рекомендуется разработать согласно модели COSO «Управление рисками организаций. Интегрированная модель» <1>. При этом возможно использование других моделей, но COSO ERM, пожалуй, наиболее структурирована и дает необходимую основу для практической реализации интегрированного управления рисками.

<1> The Committee of Sponsoring Organizations of the Treadway Commission, 2004.

При наличии вышеперечисленных вводных процесс построения риск-ориентированной комплаенс-программы начинается с методологии и бизнес-процессов. С одной стороны, надо понимать, как будут оцениваться риски, а с другой — иметь возможность их идентифицировать.

Комплаенс контроль в МТС

В России весомый практический опыт в области комплаенс–контроля получила компания «МТС». В результате оператор российского рынка связи был допущен на Нью–Йоркскую фондовую биржу. Это случилось в 2000 году и сейчас здесь обращается около 1/3 акций предприятия. Данный факт в области комплаенс–контроля стимулирует МТС следовать идеологии комплекса и вести строгий контроль за соблюдением его стандартов. Компания предоставляет отчетность в Комиссию по ценным бумагам и биржам Соединенных Штатов, и нормам антикоррупционного законодательства этой страны (Foreign Corrupt Practices Act 1977), а также Великобритании (UK Bribery Act 2010).

В связи с этим комплаенс–контроль присутствует во всех составляющих деятельности МТС. Даже в договорах с сотрудниками компании прописаны нормы комплаенса, а в контрактах с деловыми партнерами прописаны дополнительные комплаенс соглашения по контролю соблюдения норм антикоррупционного законодательства (антикоррупционный комплаенс–контроль). Это способствует взращиванию в работниках предприятия сознательности и установлению внутреннего этического комплаенс–контроля.

Стоит отметить, что интеграция во внутреннюю инфраструктуру компании системы комплаенс–контроля должна проводиться поэтапно, практически все бизнес – процессы должны быть инспектированы на соответствие нормам комплаенс–контроля, а также необходимо определять комлпаенс–риски в карте рисков компании, а элементы комплаенс– контроля должны быть в системе отчетности.

Внедрение данных элементов системы в организацию предприятия позволит снизить возникновение правовых, репутационных и иных рисков, а также обеспечить экономическую безопасность предприятия и увеличить его стоимость.

Опасности в пути при переходе в комплаенс

Смена курса всегда вызывает много вопросов: а получится ли у меня? А не потеряю ли я свою основную квалификацию? Рассмотрим популярные опасения и что им можно противопоставить.

(1) Потеря основной квалификации

(2) Низкий уровень коммуникации

Одним из важных качеств профессионала комплаенс является высокий уровень коммуникабельности

В зависимости от ситуации необходимо проводить коммуникации в роли «плохого» или «хорошего» полицейского, проявлять подлинный уровень эмпатии и сочувствия, быть сильным переговорщиком и уметь донеси до умов и сердец сотрудников, бизнес-партнеров и клиентов ценности и важность честности и этичного поведения. У каждой специализации свои сильные стороны, это стоит использовать и в комплаенс

Например, юристы – часто сильные переговорщики; специалисты по безопасности понимают, когда и как стоит быть «хорошим» или «плохим» полицейским в зависимости от контекста; аудитор является хорошим и дотошным аналитиком. Научиться новому стилю коммуникаций, если это действительно необходимо, стоит. Также, как и добавлять себе знаний из категории hardskills.

(3) Непонимание (цели и стратегии функции комплаенс/смысла своих действий)

Кто входит в систему комплаенс организации?

Подразделение комплаенс (служба комплаенс) — это структурное подразделение компании, осуществляющее систему мер по контролю за соответствием деятельности всей организации, ее бизнес-процессов, операций и действий работников нормам законов и подзаконных актов, регулятивным правилам и принятым стандартам деловой этики.

Комплаенс-отдел должен взаимодействовать со всеми внутренними департаментами компании, среди которых:

- Юристы;

- Экономисты;

- Финансисты;

- Операционные менеджеры;

- Риск-менеджеры;

- Бухгалтерия;

- Кадры;

- Специалисты по безопасности;

- Специалисты в бизнес-процессах.

К внешним участникам системы комплаенс относятся:

- Государственные организации, контрольно-надзорные органы;

- Рейтинговые агентства;

- Контрагенты;

- Кредиторы;

- Страховые компании;

- Инвесторы;

- Банки, кредитные организации;

- Международные регуляторы.

Антимонопольный комплаенс: что это и зачем он нужен?

Представим ситуацию: ваши сотрудники для привлечения внимания клиентов на сайте компании присваивают ей статус «№ 1», указывают на «лучшие цены», «самые выгодные условия» и проч. Все бы ничего, но при отсутствии объективного обоснования подобных заявлений они носят признаки нарушения антимонопольного законодательства (недобросовестная конкуренция), которое в худшем случае влечет за собой штраф до 500 тыс. руб. Причем такие безобидные выражения могут привести не только к материальным, но и репутационным потерям: потребитель критично отнесется к бизнесу, который приукрашивает свои услуги.

Или, допустим, вы активный участник государственных закупок. Ваш тендерный специалист понимает, что проще договориться с конкурентом, разделить закупки, сэкономить время, поберечь нервы и, наконец, больше заработать. Менеджеры компаний активно переписываются на эту тему, подают заявки с одного компьютера, а потом внезапно получают запрос от антимонопольного органа с требованием пояснить, как такая ситуация возникла. Что дальше? Сговор сулит штраф в размере до половины от цены торгов, а при превышении определенного ценового порога – уголовную ответственность. Немногие знают, что для привлечения к ответственности будет достаточно переписки, даже если договоренности не доведены до конца, госконтракт не исполнен, прибыль не получена и т.д.

Приведенные примеры показывают, что нарушения допускают рядовые сотрудники, а ответственность несет компания – отражение выражения «Дьявол кроется в деталях». Избежать подобных ситуаций поможет антимонопольный комплаенс.

Комплаенс представляет собой не только внутренний акт компании, но и грамотно выстроенную систему, которая позволяет его соблюдать. Вы создаете своеобразный маленький антимонопольный орган со своими правилами и законами, направленными на контроль деятельности компании. Комплаенс позволяет избегать «разборок» с госорганами и колоссальных убытков, тратить время и силы на развитие бизнеса, не отвлекаясь на решение внешних проблем.

ФАС также заинтересована во внедрении комплаенс-систем, поскольку правильно выстроенный и функционирующий комплаенс способствует повышению правовой культуры организаций и уменьшает количество нарушений за счет их самоконтроля, а значит, снижает нагрузку на антимонопольные органы и позволяет обеспечить своевременное восстановление нарушенных прав.

Основные направления комплаенса

Формирование корпоративной этики. Работа на данном направлении деятельности предполагает создание свода правил поведения сотрудников. Такой документ должен затрагивать все сферы деятельности организации. При этом рекомендации, зачастую, формируются в общем виде, без конкретики. Более детально регламентировать этические нормы поведения внутри компании призваны другие документы.

Предупреждение случаев отмывания доходов. В развитых странах это обыденная практика. Такая работа проводится, исходя из международных норм и рекомендаций. Целью является противодействие поступлению средств, нажитых преступным путем, в легальный сектор экономики.

Урегулирование конфликтов. Здесь речь идет о конфликте интересов, который может возникнуть между сотрудниками, либо клиентами компании, или клиентом и сотрудниками. По результатам комплаенс-деятельности в данной сфере издается документ, регулирующий поведение в конкретных возможных ситуациях

Важным моментом здесь является декларирование того, что интересы компании должны приниматься во внимание в первую очередь.

Противодействие коррупции

В рамках такой работы важно осознавать и разделять понятия «подарок» и «взятка». В крупных западных компаниях у топ-менеджера могут возникнуть серьезные проблемы, даже в том случае, когда во время переговоров он примет в подарок от партнеров самую обыкновенную ручку

Данное направление комплаенс-активности очень обширно и имеет большое значение для компании.

Предупреждение нарушений сотрудниками этических норм. Это направление работы предполагает внедрение практики информирования о случаях пренебрежения моральными и этическими нормами среди сотрудников. Также в ходе такой активности регламентируются порядок и способы проведения внутренних расследований и фиксации нарушений.

Выстраивание продуктивных отношений с надзорными органами. Конечно, при соблюдении компанией всех установленных законодательством норм, ей вряд ли грозят санкции со стороны государственных структур. Однако встречаются случаи, когда, несмотря на прозрачность деятельности, у фирмы все же возникают определенные проблемы. Поэтому такая работа заслуживает пристального внимания.

Политика конфиденциальности. В результате деятельности в данной сфере формируется культура работы с персональными данными клиентов. Здесь подразумевается неразглашение сотрудниками информации в личных целях, а также эффективность взаимодействия с клиентами, а также обработки поступающих жалоб.

Контроль в сфере покупки ценных бумаг

Это важное направление работы для финансовых организаций

За рубежом ему уделяется особое внимание. Целью является предотвращение фактов покупки сотрудниками ценных бумаг и другой биржевой активности, если это противоречит интересам компании в данный момент

Обычно специалистам требуется согласование своих действий с руководством компании.

Разделение информации внутри компании. Такая деятельность направлена, в первую очередь, на сохранение коммерческой тайны. Также она призвана препятствовать возможным мошенническим действиям со стороны сотрудников, владеющих закрытой внутренней информацией

Важно предоставлять разным специалистам и отделам только ту информацию, которая необходима им для работы, и ничего лишнего. Это комплаенс-направление в обязательном порядке внедряется за рубежом в любой финансовой организации.

Как не допустить коррупционных нарушений?

Часто коррупционные нарушения в компаниях связаны с дарением подарков. Недавно к нам обратился крупный поставщик строительных материалов: руководитель регионального отдела получил от контрагента предложение об оплате двухнедельной конференции в одну из стран Западной Европы. Стоит отметить, что в трудовые обязанности этого руководителя входит контроль качества товаров упомянутого контрагента. И поступившее ему предложение – явное проявление взяточничества. Однако оно не могло считаться коррупцией из-за того, что внутренние акты в области антикоррупционной политики компании были плохо прописаны.

Чем занимается комплаенс-офицер?

- Ежедневный мониторинг и анализ соответствия деятельности всем нормам антикоррупционного, налогового, антимонопольного, санкционного и др. законодательств, другим принятым на себя организацией обязательствам;

- Организация процесса по разработке и совершенствованию локальной нормативно-документальной базы;

- Рассмотрение поступивших писем о нарушениях, проведение расследования, принятие мер по устранению последствий и предотвращению возникновения таких рисков в будущем;

- Обучение персонала принципам работы по комплаенс-системе;

- Заботится об автоматизации комплаенс-функции;

- Управляет развитием комплаенса, культуры и этики в организации;

- Следит не только за соответствием соблюдения регулятивных норм в организации, чтобы быть благонадежным перед государственными структурами, но и повышает ее привлекательность для партнеров, инвесторов, контрагентов, клиентов.

Комплаенс обеспечивает безопасность и комфорт генеральному директору и стейкхолдерам, поскольку они могут быть уверены, что в деятельности их бизнеса все в порядке.

Как работает KYC

Софт для KYC работает по принципу сбора информации для составления базы данных. Специализированное программное обеспечение помогает фирмам управлять процессом проверки личности, позволяя им автоматически определять клиентов с высоким уровнем риска, сокращая при этом вероятность человеческой ошибки и ложных срабатываний.

Процедуры KYC представляет собой многоэтапную операцию, включающую сбор и анализ личной информации клиентов. Чтобы проверить эти данные, учреждения отправляют информацию множеству независимых сторонних проверяющих. Эти организации сравнивают ее с официальными базами данных, чтобы подтвердить, что информация верна и совпадает по всем параметрам. Проверяющие также сопоставляют информацию о человеке с глобальными базами преступников.

С помощью этих процедур финансовые организации и поставщики услуг могут определить уровень риска для каждого клиента.

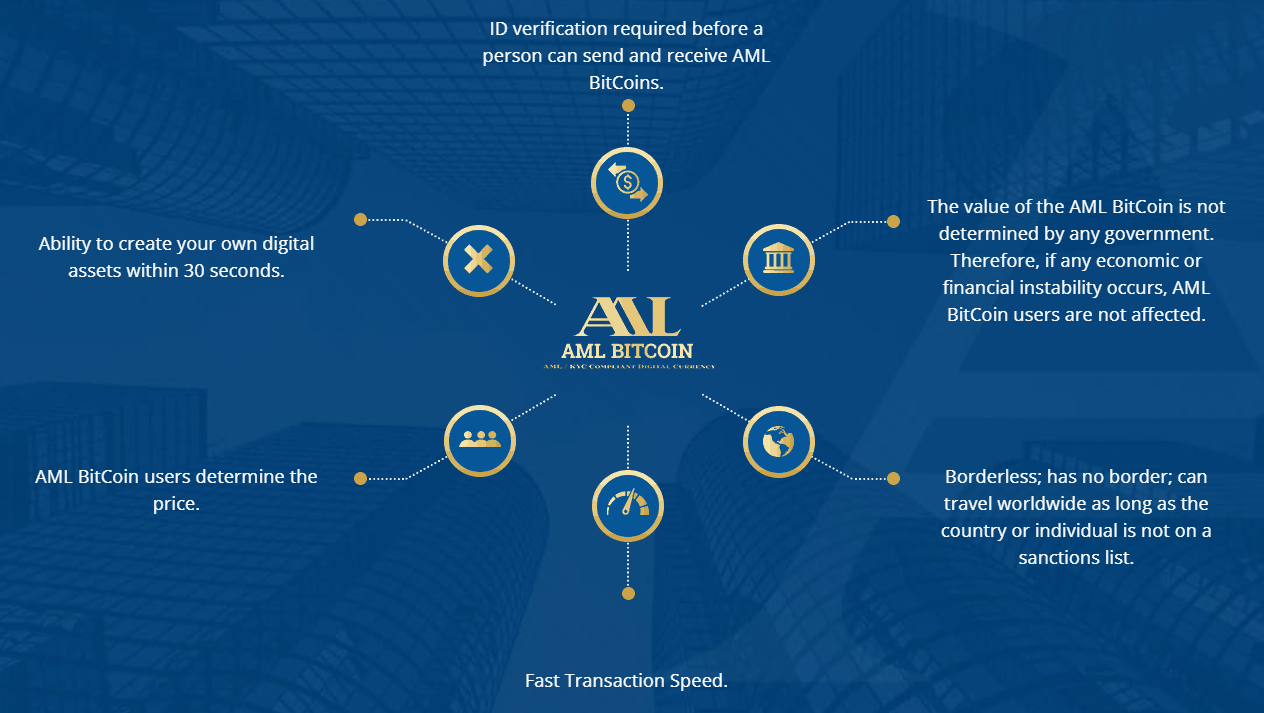

В начале 2021 года FinCEN предложила участникам рынка криптовалют и цифровых активов проверять личности клиентов. Так, Coinbase, которая работает с более чем 10 млн пользователей, требует от них предоставить персональные данные, удостоверяющие личность, чтобы подтвердить отсутствие подозрительной деятельности. Взамен биржа предлагает безопасность сделок. А новая криптовалюта AML Bitcoin (Anti-Money laundering Bitcoin) разработана с учетом политик KYC и AML, а также требований американского «Патриотического акта» и Американской межбанковской ассоциации. Данная цифровая валюта полностью открыта для банков и правительств за счет биометрической идентификации ее владельцев.

AML Bitcoin

(Фото: amlbitcoin.com)

Соблюдение политики KYC и AML позволяет пользователям и биржам быстрее конвертировать криптовалюту в реальные деньги.

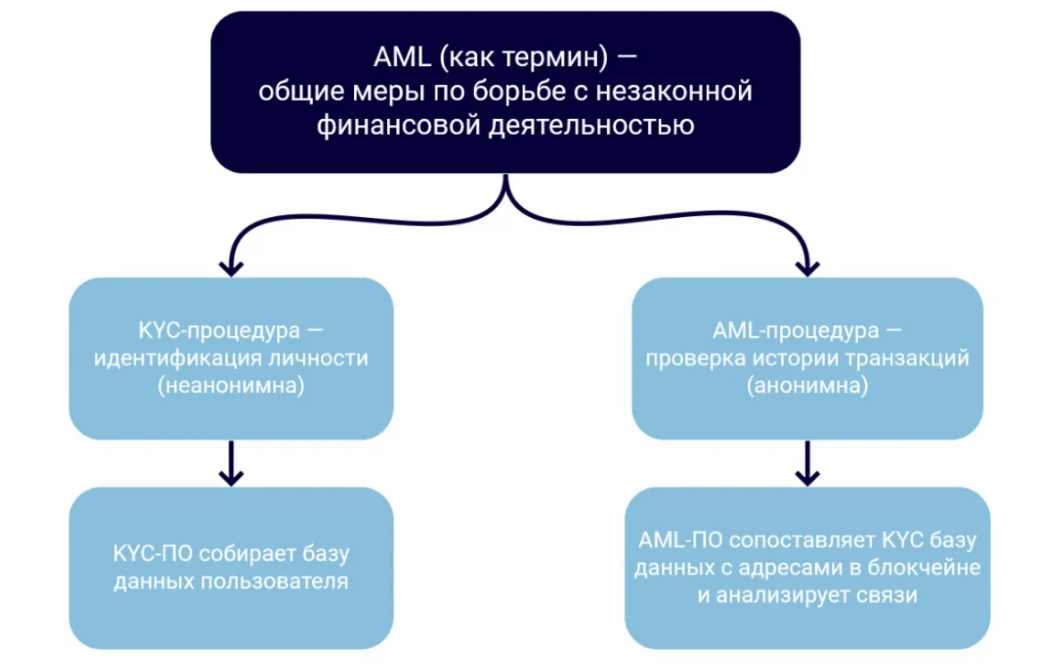

Различия KYC и AML

KYC относится к процессу проверки личности и оценки рисков, а AML представляет собой спектр методов борьбы с отмыванием денег, используемых для защиты от финансовых преступлений, выявления и сообщения о них. Однако многие финансовые организации не могут полностью реализовать один или оба этих аспекта, ошибочно полагая, что они выполняют одну и ту же задачу.

KYC выступает одним из принципов, которые нужно соблюдать, чтобы соответствовать правилам AML. Причем, отказ от проверки KYC станет поводом для уголовного преследования, даже если организация работает легально и честно.

AML, по сути, это процесс соответствия, который состоит из анализа информации о клиентах, чтобы соответствовать требованиям FATF. При этом одним из источников информации о компании является документ KYC, который включает качественную и количественную информацию.

AML и KYC

(Фото: amlbot.com)

Андрей Симаков, руководитель продукта «Риски и комплаенс» компании «Диасофт», отмечает, что KYC и AML дополняют друг друга. По его словам, когда современные крупные банки объявляют конкурс, они включают отдельные блоки и по выявлению сомнительных операций AML и KYC. Однако, когда речь идет о банках с недостаточным капиталом, KYC может быть не предусмотрена. Симаков поясняет, что в этом случае банки предпочитают ориентироваться на открытые справочники и неавтоматизированную идентификацию.

Эксперт отметил, что в России идентификация клиента регламентируется Положением Банка России от 15 октября 2015 года № 499-П, а для его проверки можно использовать открытые перечни, реестры, а также СМИ и другие источники.

«AML — это, в основном, техника соблюдения законодательства в определенной стране. В 2021 году в нашей стране ЦБ и Росфинмониторинг ввели много новых правил контроля операций и исключили некоторые устаревшие. Кроме того, нормой AML стала блокировка операций клиентов, которые имеют совпадения с различными перечнями (их список недавно пополнил реестр запрещенных ресурсов от Роскомнадзора). Таким образом, самым успешным игроком становится тот, кто хорошо разбирается в российском законодательстве. Это, как правило, местные игроки», — рассказал Симаков.

Термины KYC и AML встречаются только в тех странах, где есть законодательные ограничения. В офшорах таких требований нет.

Основные виды комплаенс рисков

Выделяют три основных риска, составляющих основу комплаенс–рисков:

- репутационный: опубликование негативной информации об организации или о ее работниках, акционерах, о членах органов управления, об аффилированных лицах в средствах массовой информации;

- правовой: несоблюдение законодательства, влекущее преследование со стороны надзорных органов; правовые ошибки при осуществлении деятельности; несовершенство правовой системы;

- операционный: нарушение внутренних правил организации, повлекшее убытки; несоблюдение аффилированными лицами и акционерами законодательства, учредительных и внутренних документов.

В целях контроля комплаенс–рисков компании разрабатывают ряд стандартных политик, которые, независимо от географии и/или специфики деятельности, в той или иной степени традиционно применяются в большинстве организаций:

Политика принятия и дарения подарков, приглашений на мероприятия. Ее функция – разграничить понятия «подарок» и «взятка/откат», иными словами, обозначить черту, после которой подарок становится подношением с целью получения возможности манипулирования должностным лицом в своих интересах.

Политика, регулирующая конфликт интересов, задает этические стандарты поведения сотрудников при возникновении конфликта интересов, когда интересы сотрудника могут противоречить интересам компании; интересы одного клиента могут противоречить интересам другого клиента и т.д.

Политика «китайской стены» необходима для разграничения информационного поля в деятельности организации с целью предотвращения конфликтов интересов и создания условий для честной конкуренции. Политика конфиденциальности информации регулирует неразглашение данных о клиентах и об их операциях. Она подразумевает формирование общей культуры обращения с клиентскими данными, организацию хранения и соблюдение определенных стандартов при обработке персональных данных.

Выделяют также и другие политики, которые каждая организация, в силу своей специфики деятельности, вправе разрабатывать самостоятельно.

Экономия на рисках

Соблюдая принятые нормы законодательства, а также следуя установленным внутренним или внешним стандартам, компании стремятся управлять многочисленными рисками – финансовыми, юридическими и др. В первую очередь риски привлечения к ответственности (административной, гражданско-правовой, дисциплинарной, уголовной или материальной) возрастают при осуществлении предпринимательской деятельности в отраслях с высокой регуляторной нагрузкой, отмечают в «Делойт Консалтинг». В их числе — фармацевтическая индустрия, строительство, финансовые рынки, услуги связи и крупное промышленное производство. Из-за нарушений к предприятиям также могут быть применены специальные санкции, включающие ликвидацию, дисквалификацию, запрет заниматься определенной деятельностью и пр.

| Комплаенс – это самый верный способ управлять рисками и экономить на них, — считает Филипп Генс, президент группы компаний ЛАНИТ. — Я уделяю комплаенс внутри компании первостепенное значение и считаю это направление одним из основных. С 2018 года я возглавляю комплаенс-комитет ЛАНИТ, в который также входят директора всех структурных подразделений. Среди наших руководителей как высшего, так и среднего звена много амбассадоров идей комплаенса, которые они доносят до своих сотрудников. Эти идеи должны быть в крови у каждого, только тогда можно говорить об эффективной комплаенс-политике. |

По данным опроса о тенденциях развития комплаенс в России и СНГ, проведенного компанией Делойт Форензик в 2020 году, в топ-3 комплаенс-рисков входят работа с недобросовестными контрагентами, конфликт интересов, а также подверженность коррупции.

По оценке «Делойт Форензик», наиболее эффективными способами выявления нарушений комплаенс-процедур являются проверки, проводимые службой внутреннего аудита или службой комплаенс (более 60%). При этом самостоятельный отдел комплаенс выделен сегодня в 70% организаций (всего было опрошено 53 компании из различных отраслей). Из них у 14% эта функция подчиняется напрямую совету директоров. В среднем за комплаенс-функцию в организации отвечает 6 сотрудников. Возглавляющий ее комплаенс-офицер становится центром экспертизы по законодательным нормам и требованиям политик. Также он отвечает за подбор специалистов и за эффективность работы функции, в том числе, с помощью технологических инструментов.

Карьера и уровень зарплаты

Должность комплаенс-менеджера особо востребована в банковских и кредитных организациях, крупных коммерческих и некоммерческий предприятиях различных отраслей экономики, аудиторских компаниях.

Получить необходимые знания и навыки можно на курсах профессиональной переподготовки. Обучение возможно на базе имеющегося высшего образования.

При наличии сертификата, подтверждающего полученные знания по специальности, можно рассчитывать на заработную плату от 50 000 руб. Средний уровень дохода комплаенс-офицера со стажем работы 3 года — от 80 000 руб.

Основные требования к кандидату

Для эффективного и качественного выполнения должностных обязанностей менеджера по комплаенс сотруднику необходимо:

Разбираться в антимонопольном, антикоррупционном законодательствах, владеть базовыми знаниями по юриспруденции, банковскому делу;

Быть внимательным к деталям;

Уметь быстро обрабатывать данные: это важно для работы с большими массивами законов, актов, политик и прочих регулятивных документов;

Знание английского языка, так как многие нормативные законодательные акты в сфере комплаенс имеют экстерриториальное действие и написаны на английском. Также уверенное знание иностранного языка важно при выходе компании на зарубежный рынок;

Аналитическое мышление: необходимо не только уметь интерпретировать и применять действующие отраслевые законы, но и анализировать и предугадывать их изменения;

Коммуникативные навыки: комплаенс-менеджеру приходится много взаимодействовать с сотрудниками, партнерами, контрагентами, контрольно-надзорными органами

Поэтому важно «чувствовать» людей, ситуацию и в процессе диалога добиваться для компании выгодных условий;

Желание постоянно учиться и развиваться: только находясь в потоке профессиональной информации, следя за трендами отрасли и внедряя в свою деятельность лучшие практики коллег, можно говорить о том, что менеджер по комплаенсу сможет быть эффективным и приносить пользу бизнесу.

Где получить образование?

Национальная Ассоциация Комплаенс на базе МГУ им. М.В. Ломоносова и РЭУ им. Г.В. Плеханова проводит ежемесячные курсы повышения квалификации по специальности «Комплаенс-менеджер».

По окончании обучения при успешном прохождении итогового тестирования студентам выдается сертификат установленного образца, подтверждающий возможность специалиста занимать должность комплаенс-офицера.

Качественная оценка комплаенс-рисков Рисунок 3

Вначале необходимо определить абсолютный уровень комплаенс-риска (т.е. без учета контрольных процедур), определяя вероятность его реализации (по шкале, установленной в кредитной организации) и влияние, которое риск может оказать (финансовое, правовое и репутационное). И вероятность, и влияние определяются на основании профессионального суждения и исторических данных (при их наличии). Исходя из этих двух показателей определяется уровень абсолютного риска, например низкий, средний, высокий, очень высокий.

Далее необходимо оценить существующие контрольные процедуры и их эффективность, в зависимости от оценки получить остаточный уровень комплаенс-риска. На примере выше видно, что идентифицированы три риска, два из которых минимизированы за счет существующих контрольных процедур. Дополнительно на такой карте рисков можно также отметить желаемый уровень для каждого риска, для достижения которого необходимо определить дальнейшие шаги.

Руководство кредитной организации несет непосредственную ответственность за определение действия в отношении выявленных материальных рисков исходя из установленного «аппетита» на комплаенс-риск (принятие риска, минимизация риска, страхование риска и пр.). Основным критерием при принятии решений о внедрении мер минимизации комплаенс-риска является экономический эффект от снижения комплаенс-риска: стоимость мероприятий по контролю не должна превышать величину ожидаемого убытка от реализации риска.

Комплаенс Сбербанка

В осуществление функции комплаенс в самом крупном кредитном учреждении станы вовлечены все сотрудники в пределах выполнения ими должностных обязанностей. Реализация функций по всем областям требует наличия автоматизированных процессов. В западных странах для реализации комплаенс задействованы 10 % всех сотрудников банка. Сбербанк активно взаимодействует с офисами CIO и успешно внедряет автоматизированные системы.

Например, IT-платформы на базе Oracle, которая позволяет систематизировать процессы финансового мониторинга, оптимизировать организационную структуру.

В 2014 году вступил в силу закон Foreign Account Tax Compliance Act (FATCA), по которому все банки мира обязаны раскрывать налоговой службе США сведения о счетах американских налогоплательщиков и связанных с ними юрлиц. На внедрение этого продукта Сбербанк потратил несколько миллионов долларов. В дальнейшем планируется адаптировать систему под российский рынок.

Комплаенс в условиях ограниченности кадровых ресурсов: уровневая организация

То, каким образом следует выстраивать систему комплаенс-контроля в организации напрямую зависит от масштабов последней, от количества ресурсов, которыми располагает компания, в том числе кадровых. Так, не хватать сотрудников – комплаенс-менеджеров может как в небольшой организации, так и в крупной. Все зависит в том числе от финансовых возможностей и ключевых направлений деятельности компании, ее приоритетов.

На примере антикоррупционного комплаенса опытом организации системы контроля в условиях наличия небольшого относительно «габаритов» компании штата сотрудников – специалистов по комплаенсу поделился заместитель начальника Центра по организации противодействия коррупции ОАО «РЖД» Максим Трушин. Он указал на то, что прежде всего для успешного функционирования комплаенс-системы в любом случае необходимо утвердить соответствующие локальные нормативные акты компании – антикоррупционную политику, порядки уведомления работниками о получении подарков, а также о фактах обращения к ним в целях склонения к совершению коррупционных правонарушений, кодекс деловой этики и т. д. В представляемой экспертом организации закрепляются также обязательства работников в части соблюдения требований антикоррупционных документов независимо от занимаемой должности в коллективном договоре (). Эксперт отметил, что с помощью трудового и коллективного договоров можно осуществлять регулирование конфликта интересов. Кроме того, он указал на необходимость ведения реестра коррупционных рисков, выявления должностей, функционал которых сопряжен с такими рисками.

Специфика работы комплаенс-системы при «дефиците» соответствующих кадров может выстраиваться, о чем рассказал Максим Трушин, на основе обособления уровней управления. Например, центрального, регионального, а также так называемых линейных уровней (то есть непосредственно связанных с производством продукции, например). В представляемой экспертом компании более 5 тыс. линейных подразделений, поэтому работу комплаенса приходится организовывать путем укрупнения охвата уровневого контроля и назначения соответствующих ответственных лиц. Такие лица курируют работу нескольких подразделений.

Напомним, что при внедрении антикоррупционного комплаенса можно воспользоваться Методическими рекомендациями по разработке и принятию организациями мер по предупреждению и противодействию коррупции, утвержденными Минтруда России 8 ноября 2013 г

Министерство, кстати, рекомендует при формировании структурного подразделения, ответственного за противодействие коррупции, уделять пристальное внимание определению штатной численности, достаточной для выполнения возложенных на данное подразделение функций, а также обеспечению его необходимыми техническими ресурсами