Как заполнить налоговую декларацию по налогу на прибыль

Содержание:

- Как подготовить декларацию по налогу на прибыль за 3 квартал

- Сроки сдачи декларации по налогу на прибыль

- Какая ответственность лежит на налогоплательщике за непредставление декларации или представление декларации с нарушением установленного срока?

- Как формировать декларацию с 2020 года

- Кто заполняет строку 290 декларации по прибыли

- Кто сдает декларацию по налогу на прибыль за 3 квартал

- Как заполнять декларацию по налогу на прибыль

- Зачем составлять декларацию по налогу на прибыль

- Ответственность за несдачу декларации по налогу на прибыль за 3 квартал

- Сроки сдачи декларации в 2020 г.

- Правила заполнения декларации на прибыль

- Как заполнить декларацию по НП – инструкция

- Декларация 3-НДФЛ за 2020 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

- Кто должен сдавать декларацию по налогу на прибыль за 2019 год

- Что представляет собой декларация по налогу на прибыль

Как подготовить декларацию по налогу на прибыль за 3 квартал

Для формирования декларации по налогу на прибыль за 3 квартал в 1С: Бухгалтерия надо зайти в раздел 1С-Отчетность и далее в «Регламентированные отчеты».

Далее нужно выбрать для заполнения отчет «Декларация по налогу на прибыль».

После этого следует нажать на кнопку «Заполнить» и сведения будут внесены в документ автоматически из программы. Заполненную декларацию можно проверить двумя способами:

с использованием кнопки «Расшифровка». Для этого нужно выбрать раздел и строку, а затем ее расшифровать;

с использованием регистров налогового учета. Для этого нужно перейти в раздел «Отчеты», затем выбрать «Регистры налогового учета» и после этого выбрать пункт 1.04 «Прямые расходы по реализации товаров, услуг».

После этого можно детально проверить разнесенную в программе информацию.

Все остальные регистры проверяются аналогичным образом. После этого остается только проверить саму декларацию на соответствие контрольным соотношениям.

Остались вопросы или нужна помощь в сдаче отчётности? Закажите консультацию наших специалистов!

Декларация по НДС за 3 квартал 2020 года

Расчет 4-ФСС за 3 квартал 2020 года

Сроки сдачи декларации по налогу на прибыль

Отчетным периодом по налогу на прибыль являются 1 квартал, полугодие, 9 месяцев и год. При этом прибыль должна считаться нарастающим итогом с начала календарного года. Кроме того, отчетность по налогу на прибыль может сдаваться по итогам не только квартала, но и каждого календарного месяца.

Поквартальную декларацию по налогу на прибыль сдают те налогоплательщики, у которых доход за предыдущие 4 квартала был не более 15 млн. руб. Прочие компании, превысившие данный лимит, обязаны уплачивать авансовые платежи ежемесячно, а потому и отчет должны также формировать за каждый месяц.

Сроки сдачи квартальной декларации по налогу на прибыль в 2020 г. следующие:

- до 28 марта — за 2019 г.;

- до 28 апреля — за 1 квартал 2020 г.;

- до 28 июля 2020 г. — за полугодие 2020 г.;

- до 28 октября 2020 г. — за 9 месяцев 2020 г.

Сроки сдачи ежемесячной декларации по налогу на прибыль — до 28 числа месяца, следующего за отчетным.

Важно! Если срок сдачи отчетности приходится на выходной день, он переносится на первый следующий рабочий день. К примеру, срок сдачи декларации по налогу на прибыль за 2019 г

переносится на 30 марта 2020 г.

Какая ответственность лежит на налогоплательщике за непредставление декларации или представление декларации с нарушением установленного срока?

| Вид декларации | Размер штрафа (ст. 119 НК) |

| Годовая декларация, налог не уплачен | 5% от суммы налога к уплате за каждый месяц просрочки, но не более 30% и не менее 1000 рублей |

| Годовая декларация, налог уплачен | 1000 рублей |

| Годовая нулевая декларация, декларация с убытком | 1000 рублей |

| Декларация за отчетный период | 200 рублей |

Если организация уплачивает ежемесячные авансовые платежи исходя из прибыли предыдущего квартала, становится важным правильно заполнить лист 02, и соответственно, разделы 1.1 и 1.2 декларации.

По строке 210 указывается сумма начисленных авансовых платежей за отчетный период. Она складывается из суммы строк 180 и 290 предыдущей декларации.

Пример:

Прибыль в организации составила:

1 квартал – 3 000 000 руб., полугодие – 4 000 000 руб., 9 месяцев – 7 000 000 руб.

При составлении декларации за полугодие бухгалтер отразил в декларации следующие данные:

Стр. 180 – 800 000 руб.

Стр. 210 – 1 200 000 руб.

Стр. 280 – 400 000 руб.

Стр. 290 – 200 000 руб.

При составлении декларации за 9 месяцев бухгалтер заполнил строки следующим образом:

Стр. 180 – 1 400 000 руб.

Стр. 210 – 1 000 000 руб.

Стр. 270 – 400 000 руб.

Стр. 290 – 600 000 руб.

Стр. 320- 600 000 руб.

В ежемесячной декларации в строке 180 указывается рассчитанный налог за текущий период, в строку 210 – рассчитанный налог за предыдущий отчетный период.

Пример:

В организации имеются такие данные по полученной прибыли:

Январь – 100 000 руб.,

Январь-февраль – 50 000 руб.,

Январь-март – 200 000 руб.

В декларациях организация отразит:

За Январь:

Стр. 180 – 20 000 руб.,

Стр. 210 – 0,

Стр. 270 – 20 000 руб.

За январь-февраль:

Стр. 180 – 10 000 руб.,

Стр. 210 – 20 000 руб.,

Стр. 280 – 10 000 руб.

За январь-март:

Стр. 180 – 40 000 руб.,

Стр. 210 – 10 000 руб.,

Стр. 270 – 30 000 руб.

Как правильно заполнить декларацию в этих и других случаях, можно посмотреть в образце декларации.

Как внести изменения в декларацию в связи с обнаружением ошибки в ранее поданной?

Налоговый кодекс Российской Федерации обязывает подать уточненную декларацию лишь в том случае, если ошибка привела к увеличению исчисленной к уплате в бюджет сумме налога (ст. 54 НК).

В таком случае для корректировки используется форма декларации, действующая на момент представления первоначальной декларации. При этом заполняются все листы и разделы, что и в первоначальной, даже если они и не подвергались изменениям. На титульном листе налогоплательщик должен в обязательном порядке поставить номер корректировки.

Чтобы налоговый орган не привлек налогоплательщика к ответственности за неуплату и неполную уплату налога в размере 20% от причитающейся к уплате суммы (п. 1 ст. 122 НК), до представления уточненки необходимо уплатить возникшую недоимку и пени.

Если обнаруженные ошибки привели к излишней уплате налога в предыдущие налоговые периоды, законодатель дал право включить такую корректировку в текущий период и отразить эти данные в приложении № 2 к листу 02 в строке 400. Показатели декларации содержат «тонкий» намек – откорректировать таким образом базу текущего налогового периода можно только по ошибкам, относящимся к последним трем годам. Если ошибки совершены за пределами трехлетнего срока, лучше представить уточненную декларацию по действующей в то время форме.

На что налогоплательщику стоит обратить внимание при заполнении отчета?

Самые распространенные ошибки при заполнении декларации – как ни странно, коды налоговых (отчетных периодов) и коды по месту нахождения учета. Они перечислены в приложении № 1 к Порядку заполнения. Неправильное заполнение кода периода может привести к некорректному отражению исчисленных налогов в карточке расчетов с бюджетом. Это считается технической ошибкой, и налогоплательщик не должен привлекаться к налоговой ответственности за непредставление декларации (Будет интересно ⇒ Ответственность за налоговые правонарушения). Рекомендуется подать уточненную декларацию с неправильным кодом и обнуленными показателями и первичную «правильную» декларацию.

Часто бухгалтеры, представляя первичную декларацию, в номере корректировки указывают цифру 1. Налоговый орган такую декларацию не принимает, мотивируя отсутствием первичной.

Как формировать декларацию с 2020 года

При заполнении обновленной декларации нужно ориентироваться на Приложение 2 Приказа ФНС № ММВ-7-3/475@. Вообще же данный отчет достаточно объемный, однако непременно для заполнения нужны не все листы. К ним относятся Титульный лист, Подраздел 1.1 Раздела 1, Лист 02, Приложения 1 и 2 к Листу 02. Другие же листы необходимы для того, чтобы плательщик мог детально расписать конкретные поступления или расходы, если такие операции присутствуют в деятельности компании.

Если компания формирует нулевую декларацию, она должна заполнить только Титульный лист и Подраздел 1.1.

При формировании декларации за 2019 год все показатели следует отображать нарастающим итогом с начала года.

Механизм формирования декларации следующий:

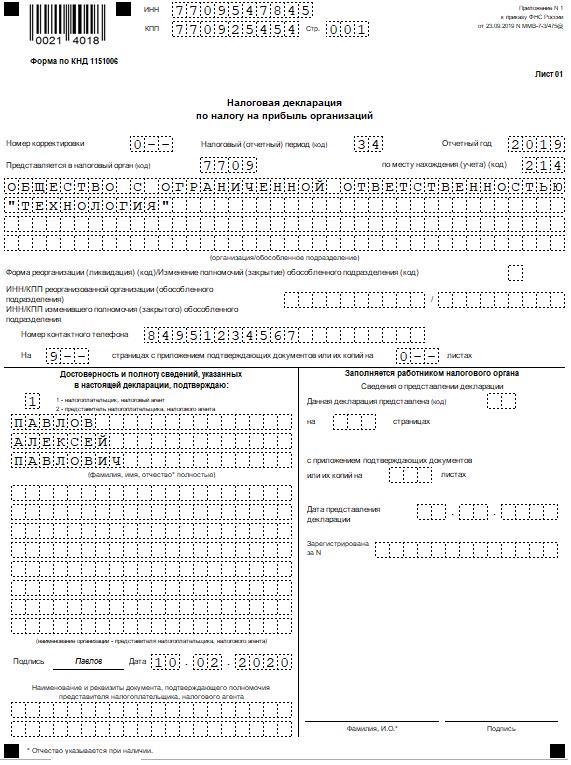

- Титульный лист

В него вносятся: ИНН, КПП и название хозяйствующего субъекта; номер корректировки (при первичной подаче ставится 0); налоговый период (34 при сдаче за год). Если отчет сдает обособленное подразделение, информацию по нему нужно внести в строки, которые были добавлены в обновленную форму. На отчете нужно поставить подпись директора и печать организации.

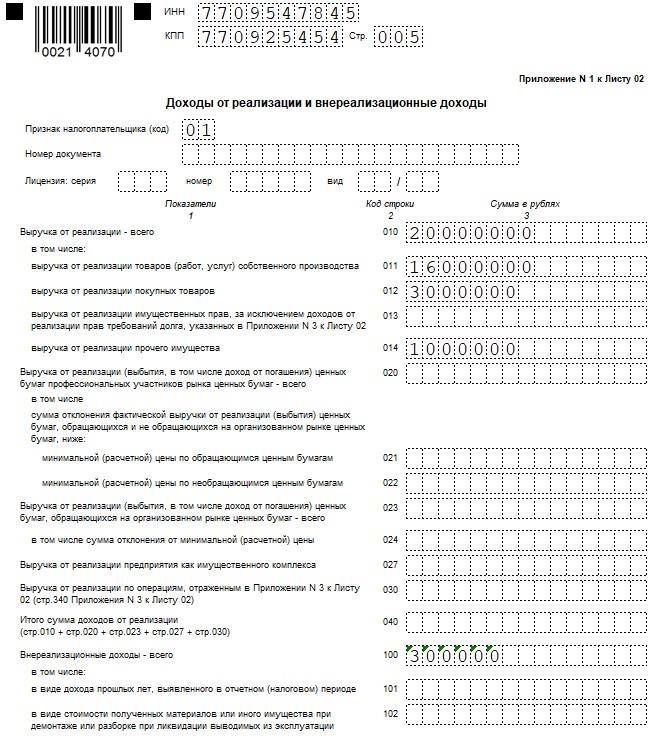

- Приложение 1 к Листу 02

Сначала необходимо указать код налогоплательщика, список которых содержится в верхней части Листа 02. Наиболее часто российские плательщики используют шифр — 01. Затем нужно заполнить строки, наиболее часто используемыми из которых являются:

- 010 — всего доходов от продажи;

- 011 — доходы от продажи своих товаров (для изготовителей);

- 012 — доходы от продажи купленных товаров (для торговых компаний);

- 014 — доходы от продажи прочего имущества;

- 040 — общая сумма доходов от продаж.

Остальные строки Приложения 1 формируются в том случае, если по ним проводились какие-либо операции, например, были внереализационные доходы.

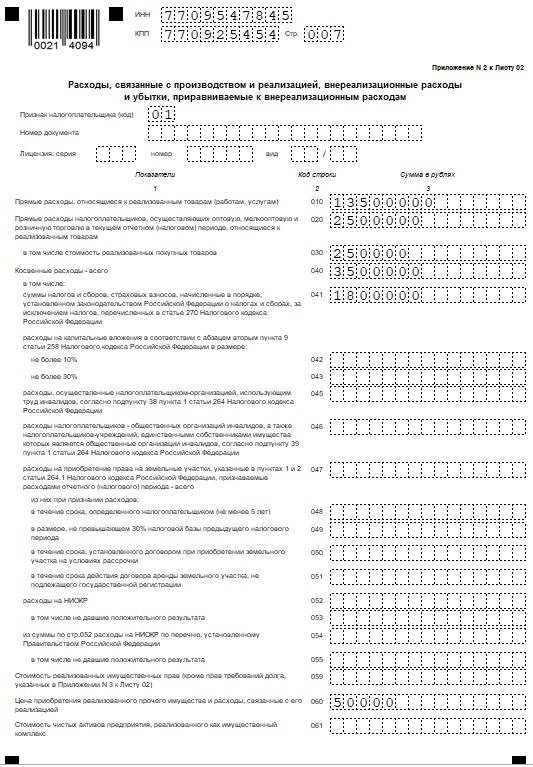

- Приложение 2 к Листу 02

Этот раздел необходим для отражения расходов и убытков, которые понесла организация. Изначально в листе нужно проставить код плательщика аналогичным образом, как и в Приложении 1. После этого нужно последовательно заполнить строки относительно расходов. Наиболее часто налогоплательщики заполняют:

- 010 — прямые затраты при продаже своих товаров;

- 020 — прямые затраты при продаже купленных товаров;

- 030 — в т.ч. стоимость проданных купленных товаров;

- 040 — всего косвенных затрат;

- 041 — в т.ч. налоги, сборы, страхвзносы;

- 130 — общая величина прямых и косвенных затрат.

Остальные строки необходимо формировать в том случае, если в компании проводились соответствующие операции и по ним есть конкретные числовые значения, к примеру, были внереализационные расходы.

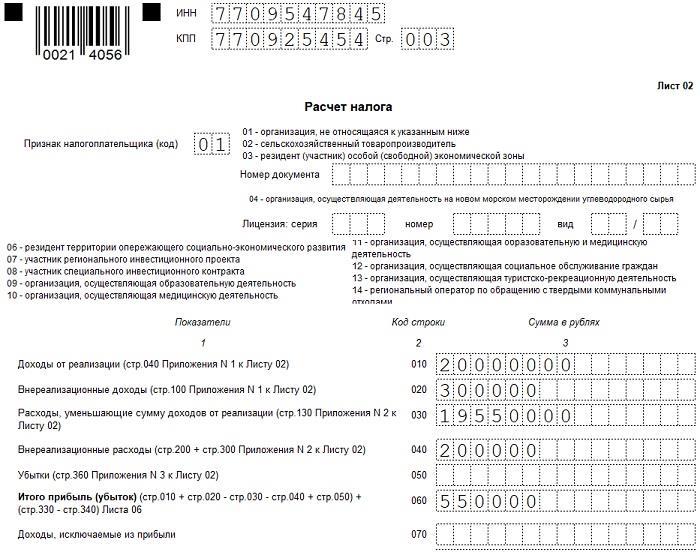

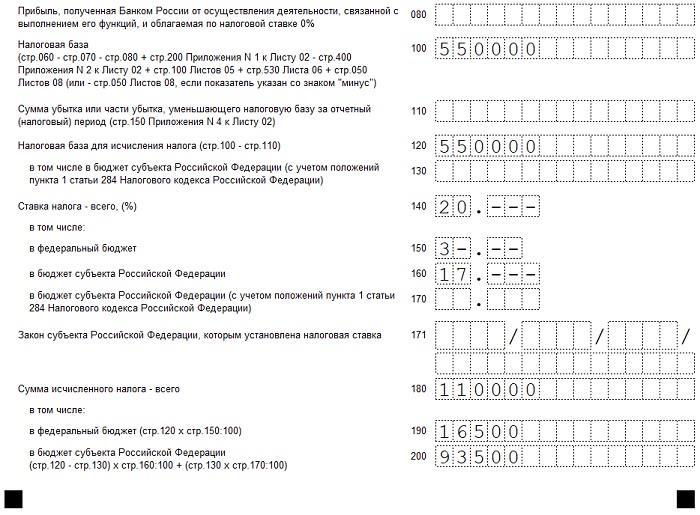

- Лист 02

Изначально в листе проставляется код плательщика, а затем заполнение этого листа осуществляется на основании сведений из Приложений 1 и 2:

- 010 — доходы от реализации;

- 020 — внереализационные доходы;

- 030 — расходы при реализации;

- 040 — внереализационные расходы;

- 050 — убытки;

- 060 — итого прибыль (или убыток);

- 100 — налоговая база;

- 120 — налоговая база для расчета налога;

- 140 — ставка налога;

- 180 — величина рассчитанного налога;

- 190 — в т.ч. в федеральный бюджет;

- 200 — в т.ч. в региональный бюджет;

- 210, 220, 230 — авансы перечисленные (всего и по уровням бюджета);

- 270 — налог на прибыль в федеральный бюджет;

- 271 — налог на прибыль в региональный бюджет.

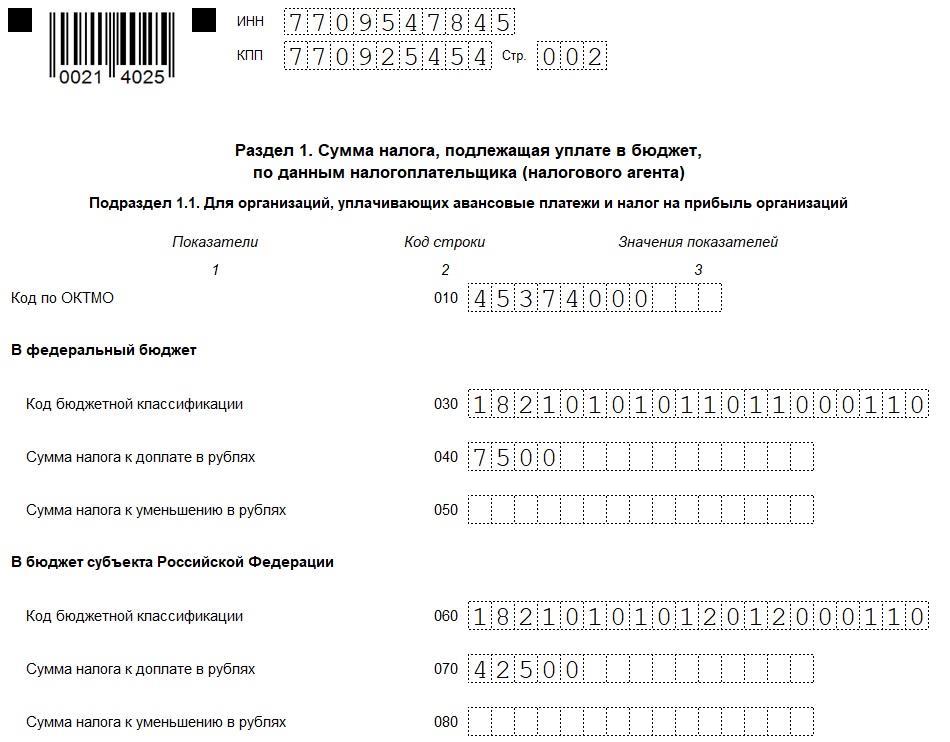

- Подраздел 1.1 Раздела 1 (если авансы уплачиваются ежеквартально)

В нем необходимо изначально заполнить код ОКТМО, а затем заполнить строки:

- 030 — КБК (федеральный бюджет);

- 040 — величина налога к уплате;

- 060 — КБК (региональный бюджет);

- 070 — величина налога к уплате.

- Подраздел 1.2 Раздела 1 (если авансы уплачиваются ежемесячно)

Данный подраздел формируется аналогичным образом, как Подраздел 1.1 Раздела 1. Различие заключается в том, что в строках необходимо раздельно указать суммы ежемесячных авансовых платежей по первому, второму и третьему сроку.

Если компания подает нулевую декларацию, то она формирует Титульный лист и Подраздел 1.1. При этом ввиду отсутствия деятельности (нет выручки и затрат) строки, предназначенные для отражения числовых показателей, будут содержать нули.

Скачать образец заполнения декларации по налогу на прибыль

Кто заполняет строку 290 декларации по прибыли

ВАЖНО!

В строке 290 продолжения листа 02 налогоплательщики указывают сумму авансов, учитывая сведения за предыдущие отчетные периоды. Ее заполняют организации, которые перечисляют ежеквартальные платежи и в дополнение ежемесячно вносят авансовый платеж в течение квартала, который следует за отчетным.. Правила уплаты аванса закреплены в Налоговом кодексе ()

Такое авансирование исчисляют по результатам отчетного периода и засчитывают в следующую оплату налога на прибыль ()

Правила уплаты аванса закреплены в Налоговом кодексе (). Такое авансирование исчисляют по результатам отчетного периода и засчитывают в следующую оплату налога на прибыль ().

Есть и исключения. Строку 290 не заполняют:

- те, кто платят в бюджет раз в квартал ();

- те, кто подали уведомление и добровольно перешли на оплату налога по фактическому доходу.

К первой категории по относятся:

- налогоплательщики со средней квартальной выручкой за последние четыре квартала меньше 15 миллионов рублей;

- зарубежные организации, которые действуют в РФ через постоянные представительства;

- бюджетники и автономные учреждения;

- некоммерческие организации, которые не занимаются реализацией продукции, работ и услуг;

- участники товариществ, соглашений о разделе продукции, договоров доверительного управления.

Кто сдает декларацию по налогу на прибыль за 3 квартал

Декларацию по налогу на прибыль за 3 квартал сдают те налогоплательщики, которые применяют ОСНО и, соответственно, являются плательщиками этого налога в бюджет. При этом к таким плательщикам относятся только юридические лица, поскольку ИП обязаны платить НДФЛ и сдавать в налоговую инспекцию декларацию 3-НДФЛ.

Важно! Даже если компания не вела деятельность и фактически не получала прибыль в отчетном периоде, она все равно должна сдать нулевую декларацию. . В некоторых случаях компании на УСН или ЕСХН тоже обязаны сдать декларацию по налогу на прибыль

К примеру, если они являются налоговыми агентами по налогу на прибыль, получили дивиденды от зарубежного предприятия или доход в форме прибыли контролируемого иностранного субъекта или доход в форме процентов по некоторым долговым обязательствам

В некоторых случаях компании на УСН или ЕСХН тоже обязаны сдать декларацию по налогу на прибыль. К примеру, если они являются налоговыми агентами по налогу на прибыль, получили дивиденды от зарубежного предприятия или доход в форме прибыли контролируемого иностранного субъекта или доход в форме процентов по некоторым долговым обязательствам.

Чтобы без ошибок заполнить декларацию по налогу на прибыль, рекомендуем воспользоваться сервисом 1С: Отчетность. С его помощью можно заполнять отчеты, проверять корректность внесенной информации, напрямую отправлять документы в контролирующие органы. Использование сервиса позволяет сэкономить время и силы, а также оградить компанию от претензий со стороны ИФНС. Звоните нашим специалистам, и мы поможем вам с подключением.

Как заполнять декларацию по налогу на прибыль

Ее сдают как налогоплательщики общей системы налогообложения, так и оплачивающие сборы по упрощенной системе за полученную прибыль от ценных бумаг, принадлежащих государству. Иногда для оплаты налога на прибыль компании объединяются в консолидированные общества.

Можно облегчить себе задачу по заполнению налоговой декларации и исключить возможные ошибки, скачав ее образец. Он расположен в свободном доступе на официальном сайте ФНС.

Вот ее постраничный состав:

- Титульный лист считается нулевым. Налогоплательщик пишет здесь свой идентификационный номер (ИНН) и присвоенный компании код причины постановки для учета в ФНС (КПП). Также в нем указывают код налогового периода и номер корректировки. Под введенными данными составившее декларацию юридическое лицо ставит текущую дату и расписывается.

- В первый лист помещается раздел 1.1. Он предназначается компаниям, перечисляющим налоговые платежи по авансовой схеме, а также при ежемесячном расчете с ФНС или когда организация получает дивиденды от сделанных инвестиций. Только в этом случае его заполняют.

- Второй лист для внесения расчетов перечисляемых Налоговой службе средств. В нем указывается один из предложенных кодов: 1, 2, 3.

- В Приложении 1 указывают доход, полученный как от производственной деятельности предприятия (продажа товаров и неучтенные ранее излишки), так и не связанный с его прямой работой (внереализационный).

- Приложение 2 для внесения расходов. Сюда пишут все понесенные бизнесом потери: внереализационные, прямые или связанные с уплатой в систему налогообложения.

- Приложение 3 заполняется после продажи принадлежащего предприятию имущества или получения прибыли от оказания каких-либо услуг.

Перечисленные разделы обязательны к заполнению. Прибыль на обороте ценных бумаг или начислении дивидендов указывается по факту ее получения.

Финансовые записи делают в рублях. Если после вычислений получаются суммы с копейками, их округляют до целого значения в большую сторону. Все предложенные в декларации поля заполняются. Когда для их части нет информации, вместо запрашиваемых данных ставят прочерки.

Зачем составлять декларацию по налогу на прибыль

Правила отчетности юридических лиц разъяснены в 289 статье Налогового кодекса Российской Федерации. В первом ее абзаце четко сформулирована мысль, что занимающуюся коммерческой деятельностью организацию ничто не освобождает от своевременной подачи декларации. На это не может повлиять форма внесения платежей или способ исчисления налога.

Главные правила подачи отчетного документа:

- Подается поквартально (каждые 3, 6 и 9 месяцев), а также по окончании текущего года.

- Требуется отчитываться перед ФНС и в том случае, когда никакой прибыли не получено, а только удалось свести расходы к нулю. Даже убыточные предприятия обязаны это делать.

- Для сдачи документации дается 28 дней с момента завершения отчетного периода (квартала). Годовую декларацию ФНС ожидает не позднее 29 марта.

Налогоплательщики, в качестве которых выступают исключительно юридические лица, указывают в отчетности следующие данные:

- самостоятельно рассчитанную налогооблагаемую базу;

- понесенные компанией расходы;

- полученную за налоговый период прибыль, рассчитанную путем вычитания из суммы общего дохода размера произведенных затрат;

- источники, позволившие заработать (включая и иностранные);

- дающиеся государством льготы.

Налоговая служба потребует документальное подтверждение финансовых приобретений или потерь. В декларации указывается и другая информация, способная изменить величину взимаемого сбора.

Ответственность за несдачу декларации по налогу на прибыль за 3 квартал

При нарушении срока сдачи декларации по налогу на прибыль за год налоговики начислят штраф согласно ст. 119 НК РФ. Его размер составляет 5% от суммы налога за каждый месяц просрочки. При этом минимальная сумма штрафа — 1 000 руб., и она будет начислена даже в том случае, если компания не ведет деятельность и не представит нулевую декларацию. Максимальная сумма штрафа — 30% от величины налога.

Что касается промежуточной декларации по налогу на прибыль (квартальной), штраф за просрочку назначается по ст. 126 НК РФ и составляет 200 руб. за каждый непредставленный документ. Связано это с тем, что в квартальных декларациях (в том числе и за 3 квартал) указывается аванс по налогу на прибыль, а не окончательная сумма.

Сроки сдачи декларации в 2020 г.

Отчитываться нужно по окончании каждого отчетного периода и по итогам года.

Срок подачи декларации за год — не позднее 28 марта следующего за отчетным года. В 2020 г. такой день выпадает на субботу. Поэтому крайняя дата переносится на понедельник 30 марта.

Сроки сдачи формы за отчетные периоды зависят от способа уплаты авансовых платежей.

При перечислении налога каждый квартал или каждый месяц, исходя из прибыли, полученной в предыдущем квартале:

- за 1 квартал — не позднее 28 апреля во вторник;

- полугодие — 28 июля во вторник;

- 9 месяцев — 28 октября в среду;

- год — 28 марта 2021 года, воскресенье, которое переносится на понедельник 29 марта.

При расчете налога ежемесячно исходя из фактической прибыли — не позднее 28 числа каждого месяца, следующего за отчетным.

Правила заполнения декларации на прибыль

Заполнять все страницы декларации не обязательно. Достаточно заполнить:

- титульный лист; подраздел 1.1 (в т. ч. показывают итоговые суммы налога к уплате в бюджет);

- лист 02 (расчет суммы налога и авансов);

- приложение 1 к Листу 02 (перечень доходов);

- приложение 2 к Листу 02 (перечень расходов).

Остальные листы и приложения необходимы для детализации доходов и расходов, а также для расшифровки особенных операций.

В нулевой декларации по налогу на прибыль за 2019 г. обязательны для заполнения только титульный лист и подраздел № 1.1.

Краткая инструкция

Шаг 1. Заполнить титульный лист.

Шаг 2. Детализировать:

- доходы в приложении №1 к листу 02;

- расходы в приложении №2 к листу 02.

Шаг 3. Скопировать итоговые суммы из приложений в лист 02 и рассчитать налоговую базу и сумму налога.

Шаг 4. Перенести итоговые суммы налога, которые разбиты по бюджетным уровням, из листа 02 в подраздел № 1.1.

Шаг 5. Указать в титульном листе количество страниц декларации на прибыль.

Шаг 6. Руководитель организации ставит на документе свою подпись и печать фирмы.

Рассмотрим каждый шаг более подробно.

Заполнение титульного листа

Сначала отметим 3 изменения:

- новый штрих-код;

- удалено поле для заполнения ОКВЭД;

- новые реквизиты для ИНН и КПП обособленного подразделения в случае, если головная организация изменила его полномочия.

При заполнении титульного листа указывают:

- регистрационные данные компании (ИНН, КПП и полное наименование по учредительным документам);

- код “0” в поле “Номер корректировки”, так как декларация первичная;

- код “34” в поле “Налоговый период”.

Коды для поля “Налоговый период”:

- “21” — 1 квартал;

- “31” — полугодие;

- “33” — 9 месяцев;

- “34” — год.

Заполнение приложения №1 к листу 02

Лист 02 подвергся следующим изменениям:

- поле “Признак плательщика” теперь содержит 2 символа, ранее — 1;

- расширили перечень видов налогоплательщиков (коды “07” — “14”);

- добавили поля для указания норм регионального законодательства (в случаях, когда местные власти снизили региональную ставку налога).

В приложении № 1 к листу 02 внесли строки 200 — 220. В них показывают доходы от участия в инвестиционных товариществах.

В поле «Признак налогоплательщика» нужно поставить код из шапки листа 02. Если подходящего кода нет, ставят код “01”.

Все цифровые показатели декларации заполняют нарастающим итогом с начала года.

В приложении №1 к листу 02 приводят данные о выручке, полученной за отчетный период. Как правило, 3 строки:

- 010 — общая сумма выручки за год;

- 011 — производственные компании показывают выручку от продажи товаров собственного изготовления;

- 012 — торговые компании показывают выручку от реализации покупных товаров.

Заполнение остальных строк необходимо при наличии соответствующих показателей.

Заполнение приложения №2 к листу 02

В приложении № 2 к листу 02 приводят данные о расходах организации. Как правило, 5 строк (приведены в таблице ниже).

Заполнение остальных строк только при наличии соответствующих показателей.

Общую сумму прямых и косвенных расходов приводят по строке 130.

Заполнение листа 02 декларации

Чтобы правильно заполнить лист 02:

- переносят итоговые сведения из приложений;

- рассчитывают суммы налоговой базы и налог.

Все данные для переноса уже есть в соответствующих приложениях. А форма декларации содержит подсказки по заполнению.

Для расчета налоговой базы и суммы налога:

- в поле 060 показывают прибыль или убыток отчетного периода (складывают доходы (согласно строкам 010 и 020) и вычитают расходы (согласно строкам 030 и 040));

- при отсутствии исключаемых доходов в строке 070 и убытков прошлых периодов в строке 110, следует продублировать сумму из поля 060 в полях 100 и 120;

- поля 140 — 170 предназначены для налоговых ставок;

- в полях 180 — 200 указывают суммы налога.

Авансовые платежи приводят в строках 210 — 230.

Сумму налога к уплате — в строках 270 — 271.

Заполнение Подраздела 1.1

Полученные суммы налога следует перенести в Подраздел 1.1:

- поле 040 = поле 270 листа 02;

- поле 070 = поле 271 листа 02.

В этом же разделе приводят код ОКТМО и КБК.

Образец заполнения декларации по налогу на прибыль за 2019 год в 2020 году

Образец заполнения отчета за 2019 год выглядит так:

Также можно скачать бланк новой декларации по налогу на прибыль за 2019 год

Как заполнить декларацию по НП – инструкция

Титульный лист:

- Оформляется как прежде, но стал более понятным для реорганизованных компаний.

- Все коды надо брать из Приложения 1 к Порядку заполнения декларации.

- Печать организации более не является обязательной.

Лист 02: Строки 265-267 направлены уменьшать региональный НП в трех случаях:

- резидент добровольно встал на учет как плательщик торгового сбора;

- по итогам у компании есть сумма для уплаты налога;

- сбор перечислен до авансовых платежей.

В приложении № 2 не учитывают торговый сбор. В приложении №5 действует код «3», который указывает участников особых ЭЗ и свободных ЭЗ. Код «6» для налогоплательщиков с опережающих соц. эконом. развитие территорий.

Лист 08 заполняется ИНН /КПП, так же пронумерованы виды корректировок и ссылки на законодательство. Плательщик должен выбрать соответствующий порядковый номер и внести его в определенную клетку.

Так же, необходимо внести код страны, ИНН, название организации и регистрационный номер контрагента. Далее следует в рублях заполнить сроки корректировки по сделкам налоговой базы.

Лист 09 на 6 страницах, где подробно и доступно изложены все пункты заполнения. Первая страница заполняется двумя шрифтами – русским и латинице. Это реквизиты и название компании. Остальные листы не изменились.

Электронная декларация, должна быть скреплена электронной подписью. Датой предоставления такой отчетности, а так же посланной почтой, считается день отправки

Важно помнить, что после заполнения полей необходимыми цифрами, в свободных клетках ставятся прочерки ровно посередине от границы до границы

Декларация 3-НДФЛ за 2020 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

Декларация по налогу на доходы физических лиц (подоходному налогу) 3-НДФЛ за 2020 год утверждена Приказом ФНС России 28.08.2020 № ЕД-7-11/615@. Она применяется при декларировании доходов, полученных в 2020 году. Здесь вы найдете актуальный бланк (форму) декларации, по которому нужно отчитаться о полученных доходах или получить налоговые вычеты.

Декларации 3 НДФЛ за другие годы в формате Excel (Эксель) и PDF (ПДФ) смотрите по ссылкам:

- декларация 3-НДФЛ за 2019 год;

- декларация 3-НДФЛ за 2018 год;

- декларация 3-НДФЛ за 2017 год;

- декларация 3-НДФЛ за 2016 год;

- декларация 3-НДФЛ за 2015 год;

- декларация 3-НДФЛ за 2014 год.

На нашем сайте размещена актуальная форма декларации 3-НДФЛ с учетом всех изменений. Скачать документ в нужном формате вы можете по этим ссылкам:

Загрузив и открыв декларацию вы можете ее заполнить самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы.

Кто должен сдавать декларацию по налогу на прибыль за 2019 год

Декларацию по налогу на прибыль должны сдавать налогоплательщики, применяющие общий режим налогообложения. Согласно ст. 246 НК РФ к таким хозяйствующим субъектам относятся:

- российские компании;

- иностранные компании, осуществляющие деятельность на территории России через постоянные представительства;

- иностранные компании, получающие доходы от источников, расположенных на территории России.

Важно! Налогоплательщики по налогу на прибыль подразделяются на две группы в зависимости от периодичности уплаты авансов — ежемесячно или ежеквартально. В соответствии с этим они представляют в ИФНС декларацию по налогу на прибыль с такой же периодичностью.. В соответствии со ст

80 НК РФ налогоплательщики со среднесписочной численностью персонала до 100 человек могут сдавать декларацию на бумажном носителе. Остальным хозяйствующим субъектам следует передавать отчет только в электронном виде.

В соответствии со ст. 80 НК РФ налогоплательщики со среднесписочной численностью персонала до 100 человек могут сдавать декларацию на бумажном носителе. Остальным хозяйствующим субъектам следует передавать отчет только в электронном виде.

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

Образец заполнения декларации по налогу на прибыль.