Калькулятор расхода топлива

Содержание:

- Бухгалтерский учет карт

- ***

- Разработка индивидуальных норм измерения расхода и списания ГСМ — ГЛОНАСС/GPS

- Рекомендации по учету

- Для кого путевой лист обязателен? 1 основные положения

- Пример списания ГСМ по путевым листам

- Бухгалтерский учет ГСМ

- Основные моменты

- Правила расчета – Ваши автомобили

- Поправочные коэффициенты, влияющие на расход топлива – Cписание по норме

- Как списать топливо если нет путевых листов

- Алгоритм действий бухгалтера

- Учет в 1С

- Аналитика на конкретном примере

- Учёт ГСМ при поступлении по авансовому расчёту

- Учёт по картам

- Списание ГСМ в 1С 8.3

- Кто и на основании чего его составляет

- Для кого обязателен отчет

Бухгалтерский учет карт

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При этом в учетной политике может быть установлено, что с целью обеспечения сохранности топливных карт на основании абзаца 4 пункта 5 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30 марта 2001 года № 26н, их учет организуется на специально открытом для этих целей забалансовом счете, например, 012 «Топливные карты» в условной оценке. Аналитический учет может вестись в разрезе номеров карт, автомобилей, либо сотрудников – водителей.

Также организации целесообразно вести журнал учета выдачи и возврата топливных карт.

При получении карты от поставщика и передаче ее водителю в учете делается запись Дебет 012. При утрате топливной карты, ее возврате водителем либо расторжении договора с поставщиком – Кредит 012.

В случае приобретения топливных карт за плату у бухгалтера могут возникнуть сложности с их учетом.

Учитывать карты на счете 50 субсчет 3 «Денежные документы» будет неправильно, поскольку, как было указано выше, они не являются денежным документом, это техническое средство для приобретения ГСМ. Учитывать стоимость карт в цене приобретенного топлива также будет неверным, так как заранее не известно, сколько они будут использоваться. Возможно два варианта учета топливных карт (выбранный способ необходимо закрепить в учетной политике).

Первый: в момент получения топливных карт отнести затраты на их приобретение в состав прочих расходов на основании пункта 11 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина от 6 мая 1999 года № 33н. При этом используются затратные счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и т. д., на которые будет списываться стоимость приобретенного ГСМ.

Второй метод предполагает, что топливные карты учитываются в качестве МПЗ, поскольку даже если срок их полезного использования превышает 12 месяцев, стоимость составляет менее 40 000 руб. (п. 4, 5 ПБУ 6/01). Исходя из положений подпунктов 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина от 9 июня 2001 года № 44н, топливные карты принимаются к учету по фактической себестоимости, равной сумме затрат на их приобретение, – сумме, подлежащей уплате поставщику топливных карт (без учета НДС). При передаче карт водителям их стоимость относится в состав прочих расходов.

Обратите внимание

Топливная карта может быть как получена бесплатно, так и приобретена за плату. В первом случае порядок ведения бухгалтерского учета законодательством не установлен. Нормами также не урегулировано отражение на счетах учета операций с нулевой стоимостной оценкой. Поэтому организация стоимость полученных топливных карт на балансовых счетах отдельно не отражает.

При выборе любого из двух указанных вариантов учета организация должна организовать учет карт с целью обеспечения их сохранности на забалансовом счете, например, 012 «Топливные карты» в условной оценке.

Обратите внимание, что денежные средства, которые перечислит организация на приобретение ГСМ и которые будут числиться на карте, являются предоплатой за топливо, поэтому расходом они не признаются и учитываются как дебиторская задолженность по дебету счета 60 «Расчеты с поставщиками и подрядчиками» (п. 3, 16 ПБУ 10/99).ПРИМЕР

УЧЕТ ТОПЛИВНЫХ КАРТ У организации имеется пять легковых и два грузовых автомобиля. 16 января 2021 года компанией приобретены у поставщика семь топливных карт стоимостью 700 руб. (в том числе НДС 106,78 руб.). Оплата за карты в сумме 700 руб. произведена 17 января 2021 года. В этот же день поставщику перечислена оплата за бензин в сумме 100 тыс. руб.В бухгалтерском учете необходимо сделать следующие записи:Дебет 10 Кредит 60 — 593,22 руб.– отражена стоимость приобретенных топливных карт;Дебет 19 Кредит 60 — 106,78 руб. – отражен НДС, предъявленный поставщиком;Дебет 60 Кредит 51 — 700 руб. – перечислена оплата поставщику;Дебет 68 Кредит 19 — 106,78 руб. – принят к вычету НДС по топливным картам;Дебет 20 (25,26 и т. д.) Кредит 10 — 593,22 руб. – списана на затраты стоимость топливных карт;Дебет 012 — 70 руб. – топливные карты приняты на забалансовый учет (в условной оценке 10 руб.);Дебет 60 аванс Кредит 51 — 100 000 руб. – перечислена поставщику оплата за топливо.

***

Учет списания ГСМ должен быть организован на каждом предприятии, где применяются автотранспортные средства и расходуется ГСМ

При этом неважно, является ли организация специализированной транспортной компанией

Топливные ресурсы списываются на основании главного первичного документа — ПЛ. Существуют определенные правила списания ГСМ по путевым листам. Затраты ГСМ могут быть определены по факту либо по нормативу. Себестоимость списания ГСМ в бухучете рассчитывается методом ФИФО либо методом средней стоимости. Для целей налогового учета можно использовать как тот, так и другой способ.

Разработка индивидуальных норм измерения расхода и списания ГСМ — ГЛОНАСС/GPS

Чтобы провести эксплуатационный замер, необходимо:

- Долить топливо в бак до его заполнения.

- Опломбировать и сфотографировать систему подачи топлива, чтобы перестраховаться от несанкционированного доступа к ней недобросовестных водителей.

- После этого транспортное средство нужно «прогнать» в обычном режиме, в условиях плохой дороги и т. п.

- Затем необходимо вновь долить топливо в бак до его заполнения, предварительно посчитав его объем каким-либо измерительным прибором (обязательно сертифицированным).

В результате вышеописанной процедуры будут получены фактические показатели расхода топлива, скорости автомобиля, пройденного им расстояния. Эти показатели и нужно сравнить с данными от спутниковой системы учета.

Если отклонения в пределах допустимых, полученный результат можно брать за норму списания ГСМ по системе ГЛОНАСС (измеряется в литрах на каждые 100 км. пройденного пути или в литрах/моточасах).

В случае, если погрешность в процессе сопоставления результатов составит более 5%, тогда важно найти причину этому — проверить корректность функционирования штатных систем транспортного средства, ГЛОНАСС-оборудованияи т. д

После полученной информации необходимо составить приказы для всех тс и расписать в них нормы расхода ГСМ. При таком подходе списание ГСМ по данным ГЛОНАСС будет выполняться по факту, на базе данных со спутникового оборудования, но лишь в том объеме, который не превышает установленные нормы.

Если же списание ГСМ на предприятии будет выполняться исключительно по принятым нормам, то информация о расходе топлива по факту будет рассматриваться для расследования различных внештатных (спорных) ситуаций.

Основное преимущество подхода, когда используется ГЛОНАСС списание топлива, заключается не только в эффективном отслеживании реального расхода ГСМ, но и в том, что метод позволяет оптимизировать учет ГСМ (автоматизация на высшем уровне), а особенно в случае, когда используется интеграция спутникового оборудования и программное обеспечение для оперативного и удобного учета. Вот как вести учет ГСМ максимально продуктивно.

Рекомендации по учету

Существует определенная специфика ГСМ. В частности, в процессе образуется временной разрыв между поставкой в бухгалтерию соответствующих бумаг и датой заправки ТС. Заправка транспортных средств осуществляется каждый день, а отчеты от поставщика материалов поступают в заключительный день месяца. Рассмотрим базовые правила по учету:

- Нужна Учетная политика, а также План счетов.

- Специалисту необходимо открыть счет и субсчет. Альтернативный вариант – отражение на забалансовом счете.

Как отражать приобретение бензина по топливным картам и его списание в расходы в бухгалтерском и налоговом учете?

В политике по отражению сведений излагается эта информация: стоимость списания и оприходования бензина, метод учета трат, метод помещения карт на баланс. Также должны быть указаны названия складов оприходования ГСМ.

Необходимо установить тип путевого листа.

Утверждается приказ о норме расходования бензина. При этом нужно основываться на нормах Минтранса.

Осуществляется контроль над тратой ГСМ больше установленного показателя. В путевом листе указывается как утвержденная норма, так и реальный расход. Перерасход помещается на счет 91.2 «Непроизводственные траты».

Требуется завести журнал учета прихода и списания ТК. В нем указываются дата выдачи, ФИО специалиста, момент возврата ТК, обозначение ТС.

Разрабатывается табличная ведомость.

ВАЖНО! Все перечисленные документы должны быть в фирме в обязательном порядке. На их основании осуществляется бухучет

Это актуально и для коммерческих, и для бюджетных предприятий.

Топливные карты в бухучете

ТК без учета ГСМ фиксируются в числе МПЗ по реальной себестоимости. Траты относятся к центральным направлениям работы. Расходы по тратам на приобретение ТК помещаются на счет 10.6. Учет исполняется на базе накладной и соглашения на поставку. Рассмотрим используемые проводки:

- ДТ60 КТ51. Перевод средств за создание карт. Первичкой является банковская выписка.

- ДТ10 КТ60. ТК отражаются в структуре МПЗ. Первичкой являются накладная и соглашение на поставку.

- ДТ19 КТ60. Учет НДС по карте. Документом-основанием является счет-фактура.

- ДТ68 КТ19. Принятие НДС к вычету. Первичка: счет-фактура.

- ДТ20, 26, 44 КТ10. Списание стоимости ТК. Первичкой будет являться справка из бухгалтерского отдела.

Специалист, получающий карту, не приобретает наличных средств. Поэтому предоставленную ТК не следует отражать на счете 71. Также в бухучете не фиксируется выдача карты специалисту.

Бухучет трат на топливо

Информация с терминалов АЗС направляется в центр организации. Происходит ее обработка, после чего оформляется отчет об операциях по ТК. Поставщик на заключительный день месяца направляет фирме, заказавшей карту, эти документы:

- Счет-фактуру.

- Помесячный отчет по платежам.

- Накладную.

- Акт сверки взаиморасчетов.

В документах должен быть указан объем реально приобретенных литров ГСМ. Информация сверяется с отчетами, составляемыми на базе путевых листов и квитанций. Учет топлива на счете 10-3 производится на базе накладной и отчета. Рассмотрим используемые проводки:

- ДТ60.2 КТ51. Предоплата за топливо. Первичка: банковская выписка.

- ДТ10.3 КТ60.1. Принятие топлива, приобретенного по карте, к учету. Документы: соглашение о поставке.

- ДТ19 КТ60.1. Учет НДС. Документ: счет-фактура.

- ДТ68 КТ19. Учет НДС на основании записи в журнале закупок.

- ДТ60.1 КТ60.2. Зачет предоплаты. Первичка: справка из бухгалтерии, а также акт сверки взаиморасчетов.

- ДТ20, 26, 44 КТ10.3. Списание стоимости топлива. Документы: путевый лист.

Если первичный документ отсутствует, проводка выполняться не может.

Для кого путевой лист обязателен? 1 основные положения

| Порядок учета и списания ГСМ по путевым листам в 2021 году.Расчет осуществляется с применением специального ПО, использующего теория расхода топлива, позволяющую моделировать типизированные маршруты, осуществлять дорожные испытания с учетом тех. Базовая норма расхода топлив зависит от конструкции автомобиля, его агрегатов и систем, категории, типа и назначения автомобильного подвижного состава легковые, автобусы, грузовые и т. |

Комплексное программное исследование автотранспортных средств (программный пакет MVC) • — норма расхода бензина на перевозку полезного груза составляет Hw 2,0 л 100 т км.

Пример списания ГСМ по путевым листам

базовая норма расхода топлива на пробег автомобиля-самосвала КамАЗ-5511 в снаряженном состоянии составляет норма расхода топлива на перевозку полезного груза составляет масса снаряженного самосвального прицепа норма расхода топлива на пробег автопоезда в составе автомобиля КамАЗ-5511 с прицепом составляет:

Бухгалтерский учет ГСМ

Как и все материально-производственные запасы, учет ГСМ в бухгалтерии ведется по фактической стоимости. Расходы, которые входят в фактическую стоимость, указаны в разделе II ФСБУ 5/2019 «Запасы».

Важно! С 2021 года учет МПЗ ведется в соответствии с новым федеральным стандартом ФСБУ 5/2019 «Запасы» (он заменил ПБУ 5/01). О том, как изменились правила учета МПЗ, подробно рассказали эксперты КонсультантПлюс

Вы можете посмотреть разъяснения, если получите пробный доступ к правовой системе. Он бесплатный.

Принятие к учету ГСМ может осуществляться на основании приложенных к авансовому отчету чеков АЗС (если ГСМ приобретал водитель за наличный расчет) или на основании корешков талонов (если бензин приобретался по талонам). Если же водитель приобретает бензин по топливной карте, то учет ГСМ по топливным картам ведется на основании отчета компании — эмитента карты. Списание ГСМ может производиться следующими методами (раздел III):

- по средней себестоимости;

- по себестоимости 1-х по времени приобретения запасов (ФИФО).

Есть еще один способ списания — по себестоимости каждой единицы. Но на практике для списания ГСМ он неприменим.

Самый распространенный способ списания ГСМ — по средней себестоимости, когда стоимость остатка материала складывается со стоимостью его поступления и делится на суммарное количество остатка и поступления в натуральном выражении.

Основные моменты

Организации, для которых использование транспортных средств является основным видом деятельности, должны применять форму ПЛ с реквизитами, которые указаны в разделе I приказа Минтранса от 11. Сложностей с подтверждением обоснованности и списанием не будет, если признавать расход топлива по путевым листам в налоговом учете по утвержденным нормам.

Правила расчета – Ваши автомобили

В городах с населением более 3 миллионов человек 25 , от 1 до 3 миллионов человек 20 , от 250 тысяч до 1 миллиона человек 15 , от 100 до 250 тысяч 10 ;. В тех случаях, когда организация самостоятельно установила нормы списания ГСМ и, превысив их, учла в налоговом учете сумму сверхнормативного использования топлива, налоговая инспекция может не признать это расходом.

Поправочные коэффициенты, влияющие на расход топлива – Cписание по норме

| РД Методика расчета норм расхода горюче-смазочных материалов от 20 апреля 2001.Путевой лист фиксирует количество километров, которые прошел автомобиль работника в рамках рабочей смены или служебного задания , и объем затраченного при этом топлива, исходя из нормативных показателей или фактических измерений. Таким образом, в этом случае норма расхода топлива для автомобиля КамАЗ-5511 включает 25 л 100 км норма расхода топлива для порожнего автомобиля КамАЗ-5320 плюс 2,7 л 100 км учитывающих разницу собственных масс порожнего бортового автомобиля и самосвала в размере 2,08 т , что составляет 27,7 л 100 км. |

| Стоимость расчета базовых норм расхода топлива | ООО НТЦ РИПри расчете движения топлива могут вводиться дополнительные поправочные коэффициенты расход повышается при работах во время зимы, в неблагоприятных условиях, в горах, при поездке на совершенно новом авто или машине после капремонта, а также в городах с населением свыше 1 миллиона и поселках. Одной из основных задач учета ГСМ является правильное и своевременное документальное оформление операций и обеспечение достоверных данных по отпуску горюче-смазочных материалов. |

- Путевой лист обязателен при любой эксплуатации автомобиля вне зависимости от вида и нюансов перевозки.

- Введен новый реквизит «Сведения о перевозке».

- Обязательно нужно указывать марку прицепа.

- Ответственное лицо обязано указывать время выезда ТС на линию и время его возвращения.

Как списать топливо если нет путевых листов

В ходе проверки контролеры выяснили, что организация неправильно оформила путевые листы, а часть вообще уничтожила. Инспекторы сочли затраты на покупку ГСМ неподтвержденными. Арбитры согласились с таким мнением. Кроме того, они заявили, что путевые листы относятся к первичным документам и должны храниться не менее пяти лет. Этот срок установлен пунктом 1 статьи 17 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Нормы Минтранса

Существуют нормы расхода топлива и смазочных материалов на автомобильном транспорте. Они утверждены Минтрансом 29 апреля 2003 года № Р3112194-0366-03. Должна ли организация применять эти нормы при расчете налога на прибыль?

В Налоговом кодексе такого требования нет. Следовательно, фирма не обязана использовать именно эти лимиты. Кроме того, данные нормы утверждены для автотранспортных предприятий. Как пояснили столичные налоговики, их применяют для расчета зарплаты водителей, а также для планирования расходов на покупку ГСМ (письма УМНС по г. Москве от 23 сентября 2002 г. № 26-12/44873 и от 5 февраля 2003 г. № 26-12/ 7430).

В большинстве случаев фирме целесообразно установить собственные нормы. Для этого следует сделать контрольные замеры топлива, результаты оформить актом. Установленные нормативы нужно утвердить приказом директора.

Если разногласия с контролерами по поводу использования собственных норм все же возникли, то вам стоит обратиться в суд. Как показывает практика, арбитры встают на сторону предприятий. В качестве примеров можно привести постановления Федеральных арбитражных судов Уральского (от 10 июня 2002 г. по делу № Ф09-1180/ 02-АК) и Северо-Западного (от 5 марта 2002 г. по делу № А56-23095/01) округов.

Вычет по НДС

Еще одним проблемным моментом является возмещение НДС при покупке горюче-смазочных материалов за наличный расчет на АЗС. Согласно пункту 1 статьи 172 Налогового кодекса, для зачета налога необходим счет-фактура. Обычно водитель на руки получает только чек. Следовательно, возместить НДС нельзя, даже несмотря на то, что в чеке сумма налога может быть выделена отдельной строкой. Такое мнение высказали, в частности, столичные налоговые инспекторы (письмо УМНС по г. Москве от 16 октября 2001 г. № 02-11/ 47100). В этом же доку- менте контролеры пояснили, что НДС можно учесть в стоимости ГСМ.

Чтобы воспользоваться вычетом и избежать споров с проверяющими, фирме целесообразно оплачивать ГСМ через расчетный счет. В этом случае поставщик выпишет счет-фактуру. Кроме того, сумма налога будет выделена в платежном поручении. Еще один плюс такого варианта расчетов – возможность получения скидки. Практика показывает, что поставщики нередко снижают стоимость топлива при безналичной оплате.

внимание

Путевой лист составляют на один день. На более длительный срок его выдают, только когда водитель выполняет задание в течение более одной смены (письмо Росстата от 3 февраля 2005 г. № ИУ-09-22/257).

Путевой лист без техосмотра КонсультантПлюс: Форумы Можно ли списать гсм в расходы без путевых листов Re: Можно ли списать гсм в расходы без путевых листов Какие могут быть путевые листы у тракторов и комбаинов обычные путевые листы комбайнеров и трактористов. А4 формата, большие такие. Диз. топливо покупается оптом два раза в год, перед посевом и уборкой ага, только учет топлива никто не отменял. Вы должны его выдавать каждому комбайну перед сменой, затем по путевому листу смотреть (пере)расход. сколько кругов по какому полю они накатали, бред какой-то на самом деле не бред. Если у вас честные трактористы — это очень хорошо, но составление документов никто не отменял. Кстати, обычно ГСМ воруют нещадно, а при уборочной тем более. Т.ч. придется налаживать учет. Суммы там не малые и их хотят сейчас кинуть в доход.

Алгоритм действий бухгалтера

Аналогично прочим производственным запасам предприятия, горючее и различные виды смазки учитываются в бухучёте, исходя из их фактической стоимости. Расходы являются элементом раздела II ПБУ 5/01. Принять топливо в состав учёта можно на основании двух типов бумаг, которые прилагаются к авансовому отчёту:

- Чеки автозаправочной станции (если топливо приобретается на маршруте за «наличку»).

- Топливные талоны (при покупке по безналичному расчёту согласно договору между предприятием и фирмой-поставщиком).

Кроме того, водители могут покупать бензин или дизтопливо в пути, используя выданную на предприятии топливную карту. При использовании такого способа учёт ведётся по факту получения предприятием отчёта о количестве залитого в бак топлива от эмитента карты. Для списания используются два метода (раздел III ПБУ 5/01):

- средняя себестоимость;

- ФИФО (себестоимость ранее приобретённого количества запасов).

Третий метод, указанный в ПБУ (отдельный расчёт себестоимости всех единиц ТМЦ) в учёте ГСМ не применяется. Наиболее часто бухгалтерами используется первый метод. В этом случае стоимость остатка суммируется со стоимостью поступления, а затем делится на общий остаток на день оформления учёта ( в килограммах или литрах).

Бухучёт

Учёт в бухгалтерии ведётся по субсчёту «Топливо» (10-3) счёта «Запасы» (10) следующим образом:

- дебет – приход;

- кредит – списание.

Алгоритм: предварительно рассчитанное количество топлива перемножается со стоимостью учёта единицы в составе запасов. Итог списывается – Дт 20 (или других материальных счетов, а также 44) Кт 10-3.

Налоговый учёт

В отношении порядка формирования расходов по путёвкам есть несколько нюансов.

Первый. Нужно определить вид расходов, в составе которых учитывается факт списания (материальные или прочие). П.п.5 п.1 ст.254 предусматривает их включение в материальные затраты. Условие – товарно-материальные ценности (топливо, масла, смазки, и другие специализированные материалы) должны использоваться для технологических нужд. Другие первичные документы – передвижение транспорта, выполняющего непроизводственные задачи – входят в состав прочих расходов.

Для тех предприятий, где перевозка грузов и пассажиров – основной вид деятельности, 100 % затрат ГСМ, списываемых в налоговый учёт по путёвкам водителей являются материальными.

Второй. Требуется ли нормировать расходы в налоговом учёте? Законодатель прямо не говорит о том, что 100 % расходов может быть признано таковыми, основываясь лишь на их фактическом потреблении. Минфин в многочисленных письмах подтверждает, что количество топлива можно рассчитывать в соответствии с распоряжением №AM-23-р. То есть, обосновывая затраты, количество которых определено математическим путём.

Итак, расход можно определять и по нормативному количеству, и по фактическим затратам. Следует помнить, что пунктом 6 вышеуказанного распоряжения установлено, что субъекты имеют право самостоятельно разрабатывать, утверждать локальными актами и корректировать нормы расхода.

В кодексе нет прямых пояснений по этому поводу. Если они установлены организацией самостоятельно, превышены и учтены как понесённые сверх нормы, налоговый орган вправе не считать их расходами отчётного периода.

Учет в 1С

Счет учета 10.03.1 «Топливо на складе»

Для корректного ведения учета топлива необходимо проверить настройки счетов и справочников. В программе предусмотрено, что учет ГСМ ведется на счете 10.03.1 «Топливо на складе». Для всех счетов учета запасов устанавливаются единые параметры ведения аналитики в разрезе субконто:

- Номенклатура — ведется суммовой учет. Возможность аналитики по данному признаку установлена изначально и не меняется настройками.

- Партии — ведется учет по документам поступления.

- Склады — активы учитываются по количеству или количеству и сумме.

Настройка параметров учета доступна из раздела Администрирование – Настройки программы – Параметры учета – Настройка плана счетов – Учет запасов: По номенклатуре, партиям и складам (по количеству и сумме). PDF

Справочник Номенклатура

Справочник Номенклатура для работы с ГСМ часто не требует дополнительных настроек. В программе изначально установлено, что все номенклатурные позиции с видом номенклатуры ГСМ принимаются к учету на счет 10.03.1 «Топливо на складе».

Однако при разнообразии используемых в организации ГСМ иногда требуется задать более точные параметры для принятия на учет и для дальнейшего движения конкретных видов топлива или масел. Для каждой номенклатурной позиции или группы по из справочника Номенклатура можно установить:

- Счет учета, который будет автоматически подставляться в документы поступления.

- Склад, на который будет производиться оприходование.

- Счета доходов и расходов от реализации, если ГСМ будут отпускаться на сторону.

- Счета учета НДС.

Чем детальнее будут определены правила, тем меньше ячеек останется для ручного заполнения в документах принятия на учет и движения ГСМ.

Справочник Склады

В справочнике Склады указываются места хранения ТМЦ. Это могут быть реальные склады, а могут быть условные.

Для ГСМ можно предусмотреть отдельную группу складов ГСМ, в которую войдут все возможные места хранения топлива и масел:

- ГСМ в резервуарах — если в организации есть склад хранения топлива.

- Автомобиль №1 и т. д. — для ГСМ, хранящихся в транспортных средствах, можно организовать справочник по регистрационным номерам машин.

- ГСМ в резервуарах АЗС — для предоплаченного ГСМ, когда договором предусмотрен переход права собственности на топливо в момент передачи талонов поставщиком или оплаты на топливную карту.

Для каждого склада нужно установить материально ответственное лицо (МОЛ). Это может быть кладовщик на складе или водитель автомобиля. Для склада ГСМ в резервуарах АЗС целесообразно определить ответственным лицом бухгалтера, ведущего учет талонов (топливных карт). При необходимости ответственное лицо можно поменять, ведется история изменений. PDF

Аналитика на конкретном примере

В бухучете хозяйственной деятельности компании предусмотрены рабочие бухсчета.

Сч. 10 «Материалы» — этот бухсчет признается синтетическим. К данному синтетическому бухсчету открыт дополнительный субсчет 10.3 «Топливо», который используется для накопления информации о движении горюче-смазочных материалов в организации.

Дополнительно к субсчету 10.3 открыты аналитические бухсчета. Например:

- 10.3.1 «Бензин АИ-92»;

- 10.3.2 «Бензин АИ-95»;

- 10.3.3 «Дизельное топливо»;

- 10.3.4 «Газ».

Такое дробление информации о движении горюче-смазочных материалов позволяет оперативно получить достоверную информацию о наличии конкретного вида топлива в собственности компании.

Учёт ГСМ при поступлении по авансовому расчёту

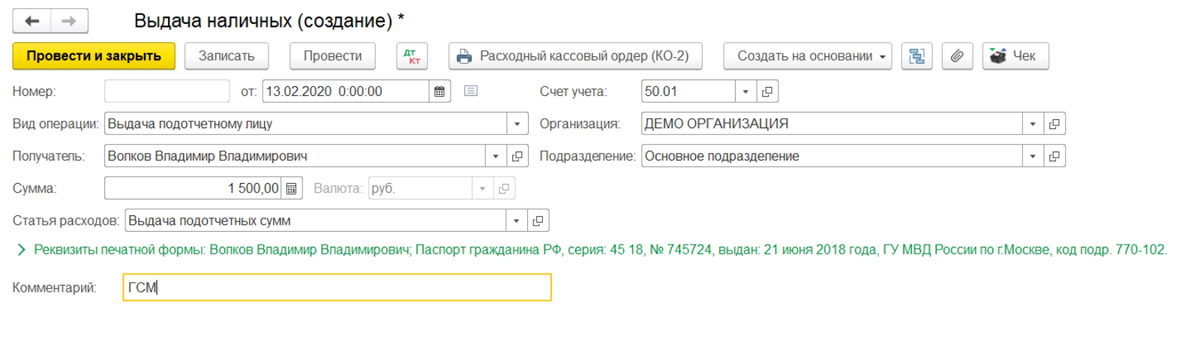

Если водитель сам покупает бензин за наличные, нужно оформить для отражения этого авансовый отчёт. Перед этим оформлена должна быть выдача средств сотруднику. Фиксируется она документом «Выдача наличных», вид операции – «Выдача подотчётному лицу». На изображении ниже показан образец.

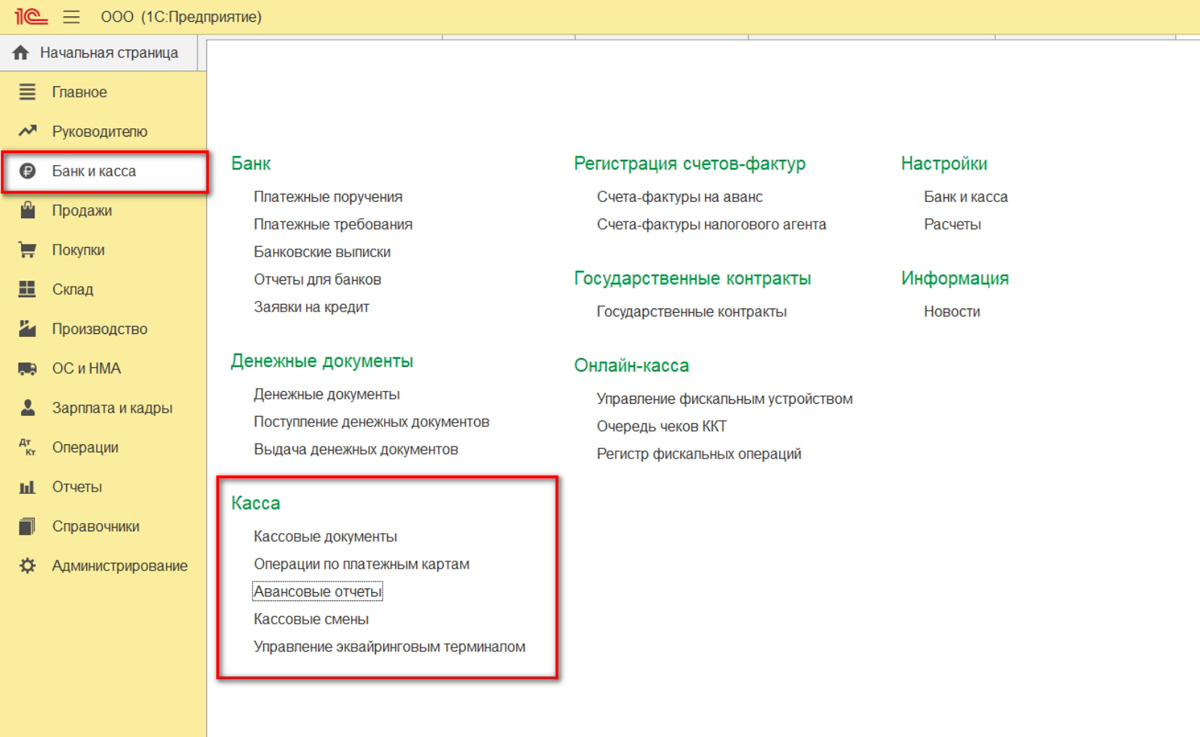

Когда этот документ будет оформлен, нужно создать авансовый отчёт. Это делается в разделе «Банк и касса». На картинках показано, где находится нужный подраздел и как будет выглядеть документ.

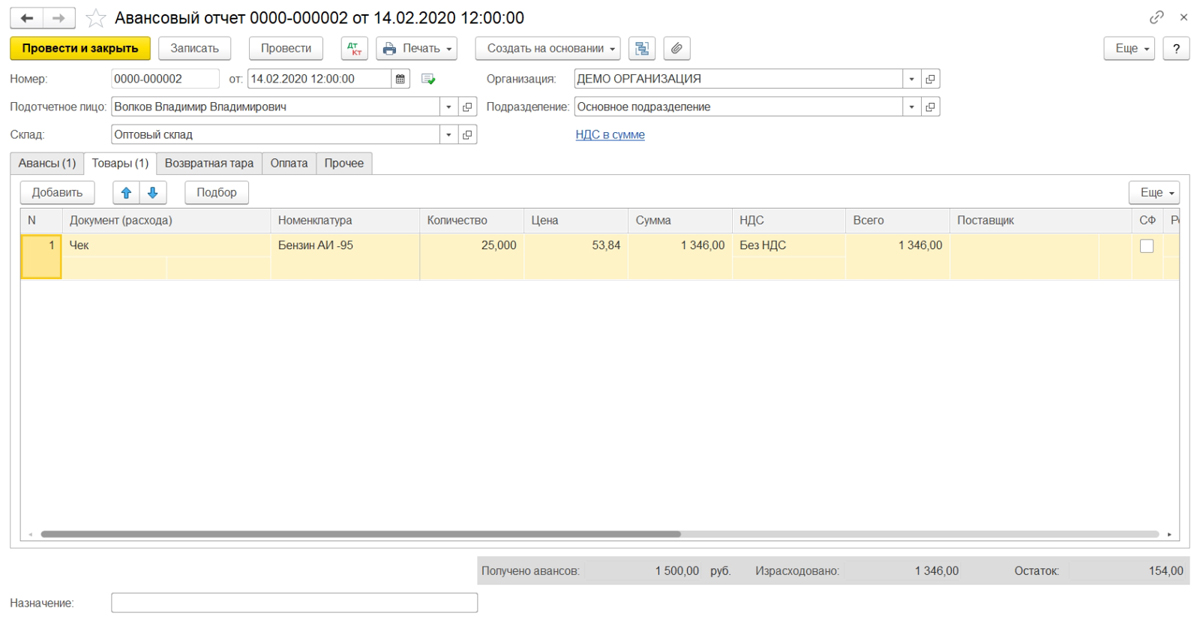

Чтобы создать его, нажмите кнопку и заполните закладку «Авансы»: отразите документ выдачи (в рассматриваемом случае это «Выдача аванса») и прикреплённые к отчёту документы. После этого заполните табличную часть – в ней следует указать, какое топливо приобретается, его цену и объём.

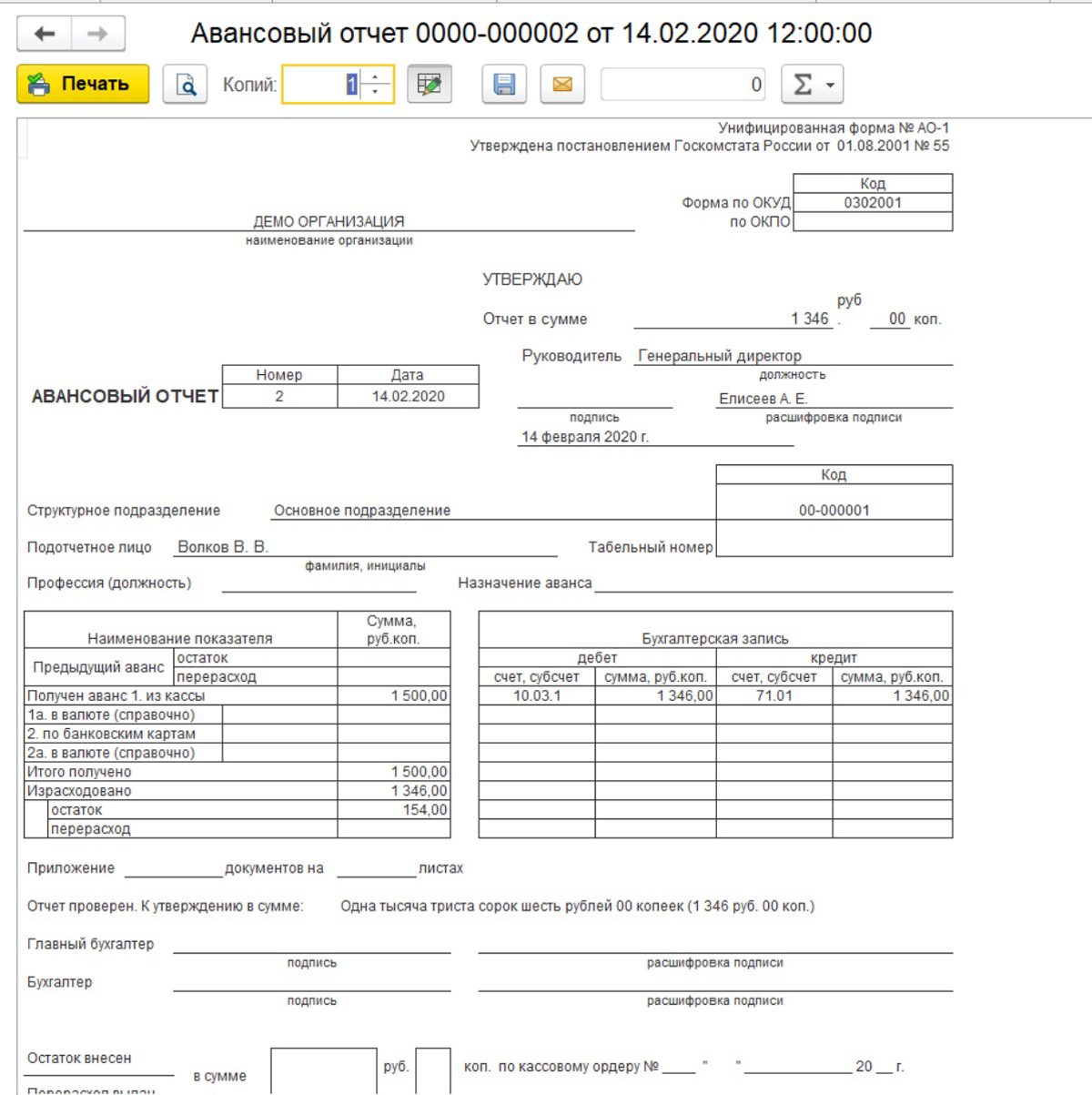

В результате ГСМ через авансовый отчёт будут оприходованы. Проводки: Дт. 10.3 – Кт. 71.01. Для получения печатного документа можно воспользоваться кнопкой «Печать».

Учёт по картам

Чтобы платить картой, организация должна заключить с поставщиком договор, после чего будет оформлена специальная топливная карта. На такой карте есть сведения о том, какие нефтепродукты могут по ней приобретаться, в каких количествах, о сопутствующих услугах, а также объёме средств, которым можно оперировать для приобретения топлива и услуг.

Чаще всего карта предоставляется бесплатно с последующим возвратом. Но, если за неё полагается отдельная плата, то оприходование её стоимости оформляется в виде поступления услуги. Для этого нужно создать поступление «Услуги (акт)», зайдя через меню «Покупки» и «Поступление». Ниже это показано подробнее.

Топливная карта в таком случае учитывается на забалансовом счёте 006. Отражается она через меню «Операции» и далее «Операции, введённые вручную».

Если за изготовление карты платить не пришлось, она всё равно должна быть отражена на том же забалансовом счёте, просто указывается условная цена в один рубль.

По завершении месяца поставщик должен предоставить документы с указанием, сколько было приобретено топлива в литрах. На основании этих документов проводится учёт на счёте 10.03.1 «Топливо». Оформление проводится в меню «Покупки», далее «Поступление», через «Поступление товаров (накладная)».

Нужно создать новый документ с тем же названием, указать нужные данные, а также добавить строки в табличную часть «Товары» при помощи кнопки «Добавить» либо «Подбор». Также следует указать тип номенклатуры, то есть ГСМ.

В результате проведено оприходование ГСМ и сформирована проводка Дт. 10.3 – Кт. 60. Оформление покупки топлива по карте завершено.

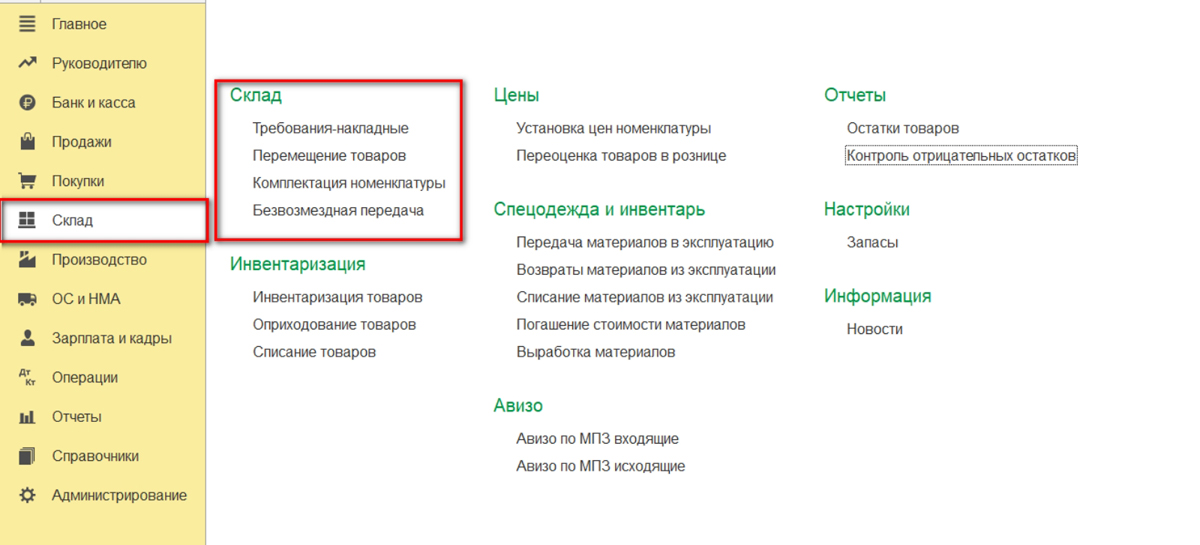

Списание ГСМ в 1С 8.3

В 1С 8.3 для учёта списания используются путевые листы. Сведения из них должны быть сверены с предоставленными сотрудником отчётами, в которых отражены данные из путевых листов и чеков АЗС.

Как бензин, так и любые другие ГСМ списываются при помощи документа «Требование-накладная» – на скриншоте ниже показано как его отыскать.

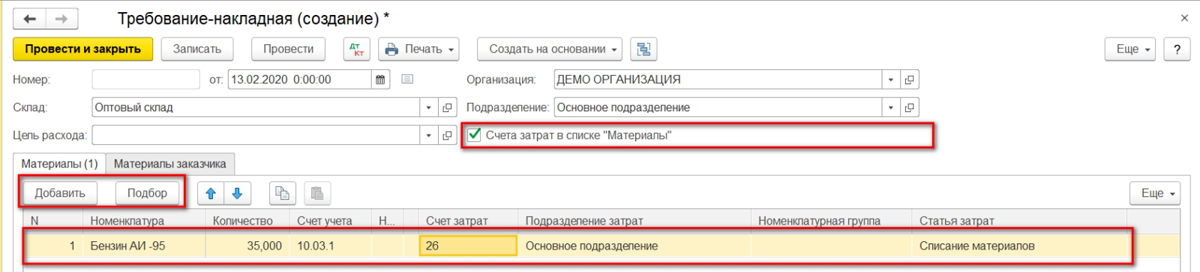

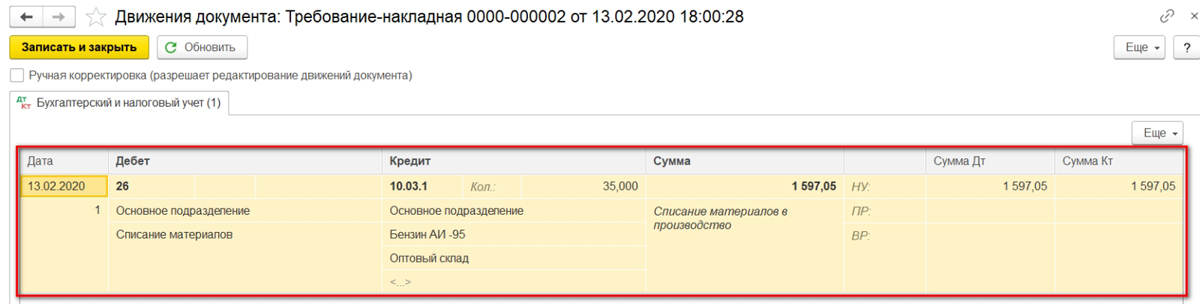

В нём нужно указать параметры ГСМ, а также счёт, на который они будут списываться – это выполняется с помощью выделенных на следующем скриншоте кнопок «Подбор» и «Добавить». Сам счёт списания определяется тем, какую деятельность ведёт организация. Так, для торгового предприятия это 44.01, а при списании на общехозяйственные нужды 26. Если на закладке «Материалы» установить галочку как показано ниже, то счета можно будет указывать на строке с номенклатурой. Если она не установлена, заполнять их потребуется на отдельной закладке.

Стоимость списываемого на затраты при проведении требования-накладной бензина учитываться будет по средней.

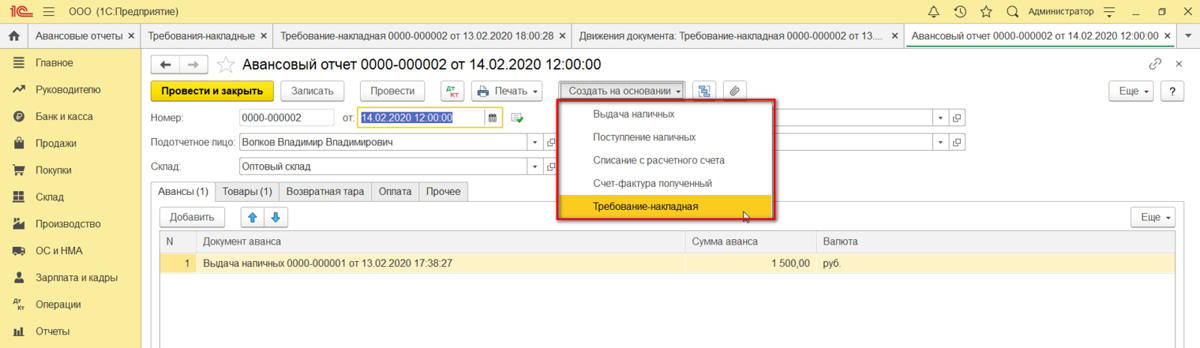

На основании авансового отчёта этот документ тоже может быть сформирован. Нужно открыть отчёт, либо весь журнал с ними, нажать кнопку «Создать на основании» и выбрать документ.

Если возникнут ещё вопросы относительно того, как проводить списание ГСМ, вы можете обратиться к нашим специалистам по работе с 1С 8.3 – они всегда готовы проконсультировать вас.

Кто и на основании чего его составляет

Ответственность за отчетность по ГСМ лежит на МОЛ. Отчет заполняют лица, материально ответственные за потребление топливно-энергетических ресурсов в организации. Результаты использования горюче-смазочных материалов подводят на основании первичных документов бухгалтерского учета:

- товарные и товарно-транспортные накладные;

- карточки учета расходов;

- акты;

- требования;

- ведомости выдачи ГСМ и топлива, учета возврата талонов, определения плотности, температуры.

Материально ответственный за горюче-смазочные материалы или иное уполномоченное лицо составляет отчетность, проверяет сведения, ставит подпись и передает сведения в бухгалтерию. К отчетности обязательно прикладывают все подтверждающие первичные документы — на приход и расход топлива.

ВАЖНО!

Срок сдачи отчетности о расходе топлива устанавливает руководитель предприятия.

Для кого обязателен отчет

Если за организацией числятся транспортные средства, в ней ведется особый учет горюче-смазочных материалов. Заполняются путевые листы, ежемесячно составляется топливный отчет, оформляется акт списания горючего.

Отчет о движении горюче-смазочных материалов — это завершающий этап в ведении учета оборота топлива в организации. Его в обязательном порядке формируют предприятия, на которых используют машины, иной транспорт и механизмы. Такая отчетность подводит итог движению и остаткам горючего за определенный период. Обычно исполнитель подводит итог об использовании и остатках горюче-смазочных материалов за отчетный месяц.