Как вести учет при использовании онлайн-кассы?

Содержание:

- Содержание

- Что такое кассовая книга

- Ведение кассовой книги

- Заполнение кассовой книги

- Скачать кассовую книгу бесплатно

- Правила работы с кассой организации

- Как правильно вести кассовую книгу в 2020 году

- Ведение кассовой дисциплины в 2021 году

- Приходный ордер

- Обзор популярных моделей онлайн-касс

- Учет розничной торговли в 1С Бухгалтерия 8.3

- Учет, хранение, выдача и списание БСО

- Подотчетное лицо

- Как вести кассовый учет при онлайн-кассе?

- Учет денежных средств в кассе — минимум теории

- Преимущества использования онлайн-касс

- Какие операции проводить по онлайн кассе обязательно?

- Ведение кассовой дисциплины в 2020 году

- Образец справки. Пример заполнения

- Как правильно вести кассовую книгу в 2021 году

Содержание

Что такое кассовая книга

Кассовая книга – это документ, который применяется для учета всех операций по получению и выдаче наличных денежных средств из кассы предприятия.

Ведение кассовой книги

Ведет кассовую книгу кассир, контроль над правильным заполнением данного документа осуществляет главный бухгалтер. Листы кассовой книги нумеруются, прошиваются и на последнем листе указывается общее количество страниц, ставится печать и подписи руководителя организации либо индивидуального предпринимателя и главного бухгалтера.

Ведение кассовой книги осуществляется либо от руки, либо электронным способом.

При ведении ручным способом записи в книге осуществляются через копирку в двух экземплярах, пронумерованных одинаковыми номерами: первые экземпляры остаются в кассовой книге, а вторые отрезаются по линии отреза и служат отчетом кассира перед бухгалтерией. Помарки и любые исправления не допускаются. В случае внесения исправлений необходимо заверить их подписями кассира и главного бухгалтера.

При ведении кассовой книги в электронном виде листы отрезаются не по линии отреза, а по горизонтальной линии, разделяющей образцы четных и нечетных страниц формы. Обе страницы – верхняя и нижняя заполняются одинаково, верхняя является листом кассовой книги, нижняя – отчетом кассира.

Кассовая книга ведется ежедневно. Кассир указывает остаток денежных средств в кассе на начало дня. Записи в кассовую книгу вносятся по мере совершения операций, по каждому ПКО и РКО. В конце дня кассир обязан вывести итоговую сумму прихода и расхода за день, остаток денег на конец дня, разрезать по линии отреза вторые экземпляры, прикрепить к ним первичные документы (приходные и расходные документы, доверенности и т.п.) и сдать в бухгалтерию на проверку. Записи в кассовой книге заверяются на первом экземпляре подписью бухгалтера.

Заполнение кассовой книги

Кассовая книга имеет унифицированную форму № КО-4.

На титульном листе кассовой книги указывается ФИО индивидуального предпринимателя либо наименование организации и ее ОКПО, в случае необходимости также заполняется структурное подразделение организации. Затем проставляется год либо месяцы и год, на которые заводится книга.

Перейдем к заполнению бланка листов кассовой книги.

Вверху проставляем дату: день, месяц и год заполнения листа.

В строке «остаток на начало дня» указывается цифрами остаток денежных средств в кассе в рублях и копейках на начало дня, который переносится из строки «остаток на конец дня» предыдущего листа либо последнего листа книги за прошлый календарный год (если это первый лист нового календарного года).

1-5 столбцы таблицы заполняются данными из ПКО и РКО.

В строке 1 «номер документа» проставляется № ПКО либо РКО.

В графе 2 «от кого получено или кому выдано» указывается ФИО лица, которое сдало деньги в кассу либо которому были выданы денежные средства из кассы.

Поле 3 «номер корреспондирующего счета, субсчета» заполняется только юридическими лицами, для ИП (индивидуальных предпринимателей) это необязательно.

В ячейках 4 и 5 указываются цифрами в рублях и копейках суммы прихода и расхода.

В строке «перенос» указывается цифрами в рублях и копейках отдельно сумма всего прихода и расхода предыдущих строк.

Если остаются пустые незаполненные строки, их следует прочеркнуть буквой Z.

В строке «итого за день» указывается цифрами в рублях и копейках отдельно итоговая сумма прихода и расхода за день.

В поле «остаток на конец дня» пишется цифрами в рублях и копейках остаток денежных средств в кассе на конец дня, который исчисляется по следующей формуле: остаток на начало дня + итоговая сумма прихода за день – итоговая сумма расхода за день. Если в сумме остатка на конец дня в кассе есть деньги на выплату зарплаты либо иных выплат социального характера и стипендий, они указываются ниже в том числе.

Ниже идут подписи кассира и бухгалтера, а также указанное прописью количество ПКО и РКО.

Скачать кассовую книгу бесплатно

Скачать образец заполнения кассовой книги 2013 в формате xls

Скачать бланк кассовой книги (форма № КО-4) в формате xls

Бланк и образец кассовой книги проверены на актуальность 19.05.2013 г.

Правила работы с кассой организации

Как правило, работать с кассой должен кассир. Именно с ним руководитель организации заключает договор о полной материальной ответственности. Если в штате нет такого сотрудника, на его должность может быть назначен и бухгалтер, и сам руководитель организации.

Ежегодно юридическое лицо должен согласовывать с банком лимит остатка денежных средств в кассе на конец рабочего дня. То есть наличные средства должны храниться в кассе только в том размере, который указан в расчете. Этот бланк вы можете взять в обслуживающем финансовом учреждении, заполнить и подать до наступления нового календарного года. Если вы это не сделаете, средства хранить в кассе организации вы не имеете право.

Как правильно вести кассовую книгу в 2020 году

На каждом предприятии, приказом руководителя должен быть назначен специальный работник, ответственный за кассу. Если штат позволяет, то это отдельный кассир, если нет, то, как правило, это главный бухгалтер. Именно это лицо должно вести учет всех операций и кассовую книгу. Контролирует процесс, в любом случае, главный бухгалтер. Сама кассовая книга представляет собой журнал, если ведется в бумажном виде, или отдельный раздел бухгалтерской программы, если ведется в электронном. И тот и другой способ разрешен, поэтому остановимся на каждом из способов ведения кассовой книги подробнее.

Для начала рассмотрим обязанности кассира, поскольку они не зависят от способа ведения кассовой книги и имеют определенный алгоритм, который выглядит так:

- В начале новой смены кассир должен открыть день, то есть внести запись с датой и суммой остатка средств в кассе. Эта сумма должна быть всегда равна остатку на конец предыдущего рабочего дня. Такие операции могут быть не ежедневными, поэтому открывать смену и делать запись в кассовой книге необходимо только в тот день, когда происходило движение средств. В остальные дни остаток просто переносится.

- Каждая операция по выдаче или приему наличных средств должна быть оформлена приходным кассовым ордером (ПКО) или расходным кассовым ордером (РКО). Кассир оформляет эти документы, присваивает им номера и делает запись о каждом из них.

- В конце смены кассир подводит итоги дня по приходу и расходу, о чем делает соответствующие записи в кассовой книге и выводит остаток. Записи, сделанные за день, заверяет подписью исполнитель с расшифровкой фамилии, имени и отчества. После чего кассовая книга передается на проверку и утверждение главному бухгалтеру.

Такой порядок действий предусмотрен для каждой смены. Это только общие требования к ведению книги, основной порядок работы несколько отличается, в зависимости от организации процесса.

Отдельно нужно отметить требования к хранению кассовой книги. Все РКО, ПКО, отрывные листы, различные чеки и сам журнал должны храниться в компании 5 лет. После истечения этого срока документацию следует уничтожить в установленном порядке.

Ведение кассовой дисциплины в 2021 году

- Приходный кассовый ордер (ПКО) выписывается на каждое поступление наличных денег в кассу. Когда наличные деньги принимаются с помощью ККМ или БСО, то такой ордер может быть выписан один на общую сумму за смену.

- Расходный кассовый ордер (РКО) оформляется на каждую расходную операцию, т.е. на любую выдачу денег из кассы. Обязательно необходимо проверять правильность заполнения таких ордеров и удостоверить личность сотрудника, которому выдаются деньги.

- Кассовая книга (форма КО-4) – здесь ведется учет всех приходно-расходных операций, т.е. данные каждого ПКО и РКО должны быть в ней отражены. В обязанности кассира входит проведение ежедневной сверки сумм наличности с остатками по кассовым документам. Это допускается не делать, если за смену не было никаких операций.

- Книга учета (форма КО-5) должна заполняться, если на предприятии более одного кассира. В этой книге отражаются все движения денег между кассирами и старшим кассиром. Обязательно их удостоверять личными подписями.

- Расчетно-платежная ведомость и платежная ведомость должны составляться и подписываться работниками при осуществлении им выплат.

Ведение кассовых документов приемлемо как в бумажном, так и в электронном виде

При ручном оформлении документы должны быть удостоверены оригинальными подписями.

Документы в электронном виде оформляются при помощи компьютера (другой техники) с обеспечением их защиты от несанкционированного доступа и подписываются электронными подписями.

Важно! К кассовой дисциплине не относятся книги учета доходов и расходов, БСО, а также отчет и журнал кассира-операциониста. Обязанность по ведению кассовой книги возложена на все обособленные подразделения организации, в которых совершаются кассовые операции

Такие разъяснения даны департаментом наличного денежного обращения Банка России в письме от 4 мая 2012 г. № 29-1-1-6/3255. Аналогичной позиции придерживается и ФНС России в письме от 17 мая 2013 г. № АС-4-2/8827

Обязанность по ведению кассовой книги возложена на все обособленные подразделения организации, в которых совершаются кассовые операции. Такие разъяснения даны департаментом наличного денежного обращения Банка России в письме от 4 мая 2012 г. № 29-1-1-6/3255. Аналогичной позиции придерживается и ФНС России в письме от 17 мая 2013 г. № АС-4-2/8827.

Лимит кассы или переходящий остаток – это предельно возможная сумма наличности, которую допускается оставлять в кассе на конец смены. Все, превышающие его суммы, должны быть сданы в банк. Правда допустимы небольшие отклонения в дни, когда предполагается выдача большого количества наличности (дни зарплаты) или в праздники.

К установлению лимита кассы следует подходить крайне ответственно, так как если лимит не будет установлен на конец рабочей смены, в кассе не должно быть ни рубля. Иначе будет нарушение, за которое предусмотрена административная ответственность и штраф.

Подотчетные деньги – это наличность, выдаваемая работнику для оплаты хозяйственных расходов, командировочных и иных нужд предприятия.

Для выдачи таких денег обязательно заявление от сотрудника, получаемого деньги, в котором необходимо указать полную сумму, период и цель их получения. На заявлении должна быть подпись руководителя.

В случае оплаты хозяйственных или иных расходов предприятия собственными средствами сотрудника, они подлежат возмещению также на основании заявления, в котором обязательно должно быть указано, что «у сотрудника отсутствует задолженность по ранее выданным авансам». Это является требованием законодательства, согласно которому сотрудник перед получением отчетных денег должен полностью отчитаться по полученным ранее авансам.

На предоставление отчета по истраченным денежным средствам сотруднику дается 3 рабочих дня с момента истечения срока, на который денежные средства были выданы, либо со дня выхода на работу. Расходы подтверждаются соответствующими чеками, которые прикладываются к авансовому отчету. Это необходимо для принятия их к зачету как расходов и правильному исчислению налогооблагаемой базы. Кроме того, на денежные средства, потраченные без подтверждающих документов, необходимо уплатить страховые взносы и удержать НДФЛ.

Приходный ордер

Ордер приходных кассовых операций сокращенно называется ПКО. По Общему классификатору ему присвоен номер 0310001. Функция ПКО — зафиксировать получение кассиром наличности. Целью оформления ПКО будет документирование оформления дебетовых процессов.

Обязательные элементы структуры ПКО:

- регистрационный номер;

- полное название компании, отделения или дочернего предприятия с указанием кодов по ОКПО (это по необходимости);

- число составления;

- корреспондирующий счет или субсчет (если на предприятии ведется бухучет).

Аналогично случаю с книгой кассовых операций, допустимо заполнение ПКО как в письменном, так и в электронном варианте. Запрещено сдавать ордер приходных операций с исправлениями, помарками, опечатками.

Обзор популярных моделей онлайн-касс

Мобильная касса АЗУР-01 Ф на андроиде и с сенсорным дисплеем находится в достаточно высокой ценовой категории. Это обусловлено технологичностью данного решения: сканер QR- и штрих-кодов, бесконтактный считыватель карт, считыватель магнитных и смарт-карт. Для автономного подключения к сети Интернет можно использовать сим-карту. Аккумулятор обеспечивает значительный временной ресурс работы в автономном режиме. Скорость печати составляет 5 см в секунду. Функция автоотрыва чека отсутствует. Этот кассовый аппарат последнего поколения будет оптимальным в условиях работы на выезде: его целесообразно приобрести для курьеров службы доставки, для предприятий пассажироперевозки и служб такси, для разнообразных служб услуг на выезде, для компаний, осуществляющих выездную торговлю, а также для ресторанов и кафе.

Онлайн-касса aQsi 5 – современное решение средней ценовой категории, выпускаемое в двух комплектациях – со встроенным банковским терминалом и без него. Есть сканер штрих-кодов и сенсорный дисплей. Устройство работает в автономном режиме – на аккумуляторе. Габариты несколько больше, чем у более тонкого и изящного АЗУР-01 Ф. Печать чека осуществляется со скоростью 7 см в секунду. Автоотрез не предусмотен. Устройство хорошо подходит для работы в условиях кафе и ресторана, а также для средних магазинов, но отсутствие слота под собственную сим-карту несколько ограничивает возможности использования онлайн-кассы данной модели на выезде.

Автономный кнопочный кассовый аппарат Меркурий-180Ф – бюджетная модель онлайн-кассы, способная печатать чек со скоростью 7 см в секунду. Если наличие сенсорного дисплея – не принципиально, это устройство станет оптимальным решением для небольшого магазина с ограниченным ассортиментом или кафе. Имеет как проводной, так и беспроводной интерфейс.

Выбирая контрольно-кассовое устройство необходимо сбалансировать потребности бизнеса и функционал, заложенный производителем – не стоит переплачивать за преимущества, которые не играют ключевой роли.

Затрудняетесь с выбором онлайн-кассы? Оставьте заявку, и наши специалисты вам помогут!

Учет розничной торговли в 1С Бухгалтерия 8.3

В розничной торговле торговые точки разграничивают по автоматизации. Автоматизированная и неавтоматизированная торговая точка в 1С 8.3 — что это?

- Автоматизированная торговая точка (АТТ) — это розничная точка, в которой в течение дня оформляются чеки ККТ. В конце смены касса закрывается и формируется детальный отчет о проданных товарах в розницу.

- Неавтоматизированная торговая точка (НТТ) — это розничная точка, в которой в течение дня чеки ККТ не отражаются в базе, а в нее заносится только детальный отчет о проданных товарах за определенный период.

Настройка розничного учета

Если организация занимается розничной торговлей, то в настройках учетной политики по БУ в разделе Главное — Настройки — Учетная политика задайте Способ оценки товаров в рознице:

Если товары учитываются по продажной стоимости, для НТТ определите аналитику учета товаров.

Торговые точки (склады) в 1С

Торговые точки розничных продаж отражаются в справочнике Склады в разделе Справочники — Товары и услуги — Склады.

Именно в карточке склада задается, что он является розничным магазином или неавтоматизированной точкой. Этот признак указывается в поле Тип склада:

- для АТТ — Розничный магазин;

- для НТТ — Неавтоматизированная торговая точка.

Для НТТ, если учет ведется в продажных ценах, также укажите Номенклатурную группу розничной выручки. Тогда при проведении документа Отчет о розничных продажах в 1С 8.3 будет заполнена аналитика по счету 90.02.1 «Выручка по деятельности с основной системой налогообложения».

Учет, хранение, выдача и списание БСО

Одним из важных условий использования БСО является обеспечение ведения их строгого учета и сохранности. Учет осуществляется в зависимости от способа изготовления бланков:

Учет типографских бланков строгой отчетности

БСО заполняется сразу при получении денежных средств в присутствии пользователя услуги. Нельзя выдавать документ заранее или намного позже получения средств.

Требованием законодательства установлено хранение и учет заполненных бланков, а также дублирование гражданину, от которого получены деньги. Поэтому самым удобным вариантом является бланк с отрывной частью либо с самокопирующейся стороной.

В первом случае заполняется основная часть и корешок БСО. Основная часть остается у ИП, а отрывной корешок передается физическому лицу.

Во втором случае заполняемый документ сразу копируется на второй бланк

Здесь важно соблюсти достаточный нажим при написании, чтобы копия была читаемой. Оба бланка заверяются подписью организатора услуги.

При заполнении бланка строгой отчетности недопустимы ошибки, исправления и помарки. Если случилось допустить ошибку при оформлении, то испорченный документ перечеркивается и хранится вместе с другими. Выписывается новый бланк, а по поводу испорченного производится запись в Книге учета БСО на дату его оформления.

Все выписанные БСО накапливаются за текущий день, и на их основании формируется приходный кассовый ордер. Отметим, что для ИП это не является обязательным условием ведения учета поступивших денежных средств.

Поскольку все бланки подлежат строгому учету, то должно быть организовано их хранение и учет. Для этого при получении из типографии или печати они оприходуются и хранятся в сейфе.

Если индивидуальный предприниматель ведет бизнес самостоятельно, то он несет полную ответственность за использование и учет БСО.

Учитываются бланки в соответствующем журнале и заполненные экземпляры хранятся на протяжении 5 лет, по истечении которых подлежат утилизации по акту списания БСО.

Учет бланков, изготовленных при помощи автоматизированной системы

Такие бланки учитываются системой при печати. Она сохраняет данные о сериях и номерах отпечатанных документов, что позволяет отказаться от ведения книги учета.

Нужна ли печать на БСО?

Законом от 06.04.2015 № 82-ФЗ организациям и предпринимателям разрешено не использовать печать для заверения документов, поэтому ее у них может не быть. Неправомерность требований изготавливать печать в обязательном порядке подтверждает и судебная практика.

Однако существуют требования нормативных актов, положения которых обязывают бизнесменов при осуществлении расчетов без применения ККТ проставлять печать в БСО. В противном случае при налоговой проверке такие бланки будут признаны недействительными, что повлечет наложение штрафа на выдавшую их ИП в размере от 30 тысяч рублей (ст. 14.5 КоАП РФ).

Дополнительно следует отметить, что БСО без печати не будет принято, как платежный документ, если потребитель захочет отчитаться по полученному авансу. Бухгалтерия не примет его у подотчетного лица.

Подотчетное лицо

Подотчетное лицо – это человек, которому выданы денежные средства из кассы. Это лицо может быть только сотрудником компании. Он должен отчитаться за полученную сумму.

Существуют следующие требования выдачи средств подотчет:

— подотчетное лицо должен отчитаться за полученную сумму в течение трех дней после окончания срока, указанного в расходном ордере или в приказе руководителя о выдаче средств;

— он должен подать документы, подтверждающие расход наличных (чеки, квитанции, счет-фактуры и т.д.). Если средства потрачены не все, подотчетное лицо должен их сдать назад;

— передавать подотчетных средств одному сотруднику от другого запрещается.

Возвращая подтверждающие документы, подотчетное лицо должен знать, что квитанции, чеки, счета-фактуры должны быть заполнены верно, расходы должны быть экономически обоснованными.

Как вести кассовый учет при онлайн-кассе?

Ведение кассового учета входит в обязанности каждой организации, где есть движение наличных денег. Касса — это традиционно сложный участок бухучета. Чтобы минимизировать риск ошибок, связанных с неправильным применением техники и учетом кассовых операций, необходима работа профессионалов высокого уровня.

При постановке учета, налогоплательщику следует руководствоваться правилами ведения документации по операционной кассе (указание Банка России № 3210-У от 11.03.2014). Организации по-прежнему обязаны вести кассовую книгу, оформлять приходные и расходные ордера, ежедневно производить оприходование выручки в кассу компании.

Работа с наличными деньгами очень ответственна и серьезна. Проведя аудит более чем 500 компаний, эксперты 1С-WiseAdvice отмечают, что вероятность ошибок на этом участке бухгалтерии очень высока. Регулярная внутренняя проверка полноты и правильности отражения кассовых операций значительно уменьшает риск доначислений и штрафов в случае проведения мероприятий налогового контроля.

Важно!

Все кассовые документы — это данные первичного учета. Их следует хранить не менее 5 лет (п.1 ст.29 Федерального закона «О бухгалтерском учете» № 402-ФЗ). Доступ к наличным деньгам должен иметь только бухгалтер-кассир либо иное лицо, на которое возложены соответствующие обязанности. Обязательно заключение договора о материальной ответственности.

Учет денежных средств в кассе — минимум теории

Бухгалтерский счет учета по кассе – это счет с кодом 50. На этом счете ведется учет информации о деньгах в кассе предприятия. Эти деньги называют наличными, в обиходе – НАЛ. Весь бухгалтерский участок касса можно описать буквально несколькими ключевыми терминами:

- Лимит денежных средств в кассе

- Ограничение на максимальную сумму расчетов с контрагентами по кассе

- Два основных первичных документа кассы

- Специальный отчет по кассе.

- Специальный документ, предназначенный для выдачи заработной платы.

Лимит денежных средств

В кассе каждый день может храниться сумма денег, не превышающая некоторый лимит. Лимит или ограничение суммы определяется банком, по согласованию с руководителем предприятия. Сумма лимита – это сумма денег, необходимая предприятию для оплаты мелких хозяйственных расходов, выдача командировочных, выплата заработной платы и др. Сумма лимитов может пересматриваться в связи с возрастающей потребностью фирмы.

Организации, не ИП, излишек наличных денег обязательно сдают в банк на расчетный счет. Для этого, если суммы большие, предприятия пользуются услугами инкассации, которые в конце дня приезжают и забирают излишек. В конце месяца фирма-инкассация выставляет нашей фирмы суммы по оказанным услугам.

Единственный случай, когда в кассе разрешается иметь суммы сверх лимита – это дни выплаты заработной платы. И то, есть ограничение в количестве дней – от 3-х до 5. Сумма не выданной заработной платы помечается в бухучете, как депонированная и деньги сдаются в банк.

Ограничение расчетов наличными деньгами

Для начала вспомним, кто такие контрагенты – это участники рынка, с которыми взаимодействует наше предприятие. Участниками могут быть организации, индивидуальные предприниматели и физические лица. Все они взаимодействуют между собой и осуществляют взаиморасчеты наличкой, т.е. через кассу.

Когда взаимодействие происходит между организациями и физическими лицами – ограничений нет.

Между организацией и другими организациями, между организацией и ИП – существует ограничение в 100000р. в рамках одного договора. Т.е. выплатить или получить деньги можно только в сумме не больше 100000р. по одному договору. Если сумма договора больше, то остальные платежи придется осуществлять через расчетный счет. Либо составлять несколько договоров, отличающихся друг от друга. Придумывание новых немного разных договор делается для того, чтобы контролирующие органы не посчитали их сделанными специально для обхода ограничения в 100000р.

Преимущества использования онлайн-касс

В первую очередь. Это – функциональность. Android либо планшет можно превратить в онлайн-кассу. При необходимости его также можно использовать автономно. Всякий раз, при входе в систему, можно продолжать незавершенные операции, при отсутствии подключения к сети, проводить обновление информации за минуту.

Нет необходимости покупать специальное оборудование, программное обеспечение для эксплуатации. Нужно создать учетную запись и можно начинать работу.

Помимо этого, можно выделить и следующие преимущества онлайн – кассы:

- Легкая интеграция аппарата в другие (онлайн) системы.

- Можно подключить любое количество POS-регистров.

- Можно интегрировать его с Google Analytics, что позволяет отслеживать, как работает бизнес.

- Хранение всех квитанций, возможность анализировать покупательские привычки клиентов.

- Сотрудники могут использовать свои устройства при работе. Просто нужно дать им доступ.

- Клиенты могут использовать свою технику для просмотра продуктов и покупки или заказа их через систему.

- Если оказываются услуги с БСО (бланками строгой отчетности), можно отправлять цифровые квитанции своим клиентам.

- Касса работает, даже если интернет – соединение потеряно.

- Если кассовый аппарат отключается из-за некоторой ошибки, можно продолжить работу с того же места, где оно остановилось.

Онлайн – касса – программа, основной целью которой являются продажи в интернете и то, что вся отчетность кассы хранится в электронном виде. Одна из функций – управление бизнесом можно осуществлять отовсюду и с любого местоположения. Благодаря такому аппарату упрощаются транзакции и платежи по кредитным картам.

Он обеспечивает актуальную отчетность при онлайн кассе о продажах, и нет необходимости в дополнительном программном обеспечении. Единственное, что нужно – вход базу данных, где находится полный обзор всех выполненных операций, произведенных на аппарате.

Что получают покупатели и продавцы от использования онлайн-касс:

1.Благодаря передаче данных через всемирную паутину пропадает необходимость в проверках.

- Предприятиям не нужен контракт на обслуживание кассовых аппаратов.

- Инновация также сократит время регистрации, просто нужно войти в учетную запись.

- Покупатели также получат выгоду от изменений, поскольку их права будут защищены. Теперь получать квитанции можно на почтовый ящик в интернете.

5.Проверка законности бизнеса возможна с помощью приложения для смартфонов.

Независимо от того, открывается ли новый магазин или просто модернизируется текущая система, перед предпринимателем встает вопрос о том, следует ли выбирать традиционные или новые онлайн-кассы.

Какие операции проводить по онлайн кассе обязательно?

Фискальный накопитель сохраняет информацию обо всех операциях, проводимых через кассу. Далее сведения через оператора фискальных данных передаются в инспекцию и используются при контроле налогоплательщиков.

Чтобы избежать ошибок в учете, необходимо понимать, какие операции обязательно проводить по онлайн-кассе, а при каких ККТ не используется.

Использование электронной кассы обязательно

- Прием денег от покупателей и клиентов.

- Продажа лотерейных билетов или ставок при азартных играх, а также выплата выигрышей по ним.

- Возврат денег покупателю или выдача денег за товар (например, при оплате сбора вторсырья или металлолома).

- В случае оплаты банковской картой услуг или товара на сайте компании или через терминал.

Применять электронную кассу не нужно

Есть только один случай, когда при получении безналичных денег от покупателей не надо пробивать чек — покупатель оплатил наличными через терминал.

Применять онлайн-кассу не надо, если выдача наличных произведена по следующим причинам:

- Работнику выдана заработная плата или материальная помощь.

- Деньги выданы под отчет.

- Деньги выданы физическому лицу в оплату услуг, оказанных по гражданско-правовому договору.

Ведение кассовой дисциплины в 2020 году

Набор правил работы с кассой для организации и ИП, касающихся расходования наличной выручки, хранения налички и работы с ККТ, сводится к 4 позициям.

1. При движении наличных денежных средств используйте приходные и расходные кассовые ордера и кассовую книгу (п. 4.1, 4.6 Указания N 3210-У). В бумажные документы (кроме ПКО и РКО) можно вносить исправления, электронные подписывают электронными подписями, а исправлять их нельзя.

2. Соблюдайте лимиты. Субъекты малого предпринимательства и ИП хранят в кассе столько наличных, сколько необходимо. Сумму устанавливают в приказе о лимите кассы, в противном случае лимит остатка — 0. Превысить лимит разрешено в дни зарплаты, выходные и праздники. Допустимую сумму наличных на конец рабочего дня организации устанавливают самостоятельно, остальное сдают в банк.

3. Расходовать наличные организациям и ИП запрещено (п. 2 Указания Банка России от 07.10.2013 №3073-У), исключения предусмотрены для:

- выплат работникам;

- выдачи денег для подотчетных лиц;

- оплаты товаров, работ, услуг;

- возврата покупателям.

Наличные, полученные со счета в банке, расходовать на иные цели не запрещено.

4. Соблюдайте лимит расчетов наличными между организациями или ИП, который составляет 100 тыс. руб. по одному договору, с физлицами — ограничений нет.

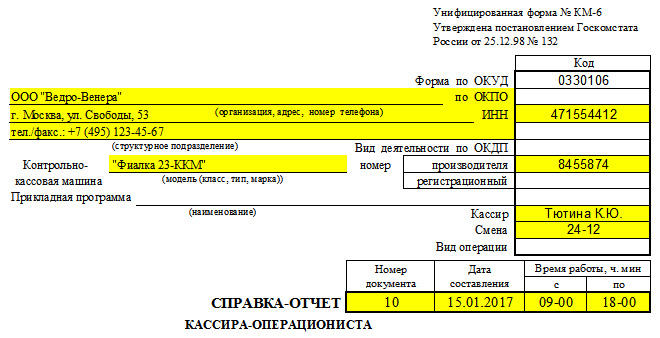

Образец справки. Пример заполнения

Чтобы подробно ознакомиться с формой КМ-6, скачайте бесплатный образец. Он имеет формат *.doc и содержит правильную форму справки без фактических ошибок и неточностей. Этим образцом можно пользоваться не только для изучения особенностей справки-отчета, но и для конкретной работы кассира.

Справка-отчет кассира-операциониста разделена на 3 части – строчную, табличную и заверщающую. Для удобства мы разделим на 3 части и пример заполнения, чтобы читатель мог быстро найти именно то, что его интересует.

Итак, пример ввода информации в строчную часть КМ-6:

- В поле «Организация» вписывается наименование предприятия, его адрес, контактный телефон.

- В поле ИНН вписывается идентификационный номер предприятия, где работает кассир.

- Поле «Структурное подразделение» не нужно трогать, если этого подразделения в компании нет.

- В поле «Контрольно-кассовая техника» вводится информация о моделях ККТ.

- В поле «Номер» – номер кассовой техники. Эту информацию, как и информацию для пункта 3, можно узнать у старшего кассира или прочесть в документации ККТ.

- Поле «Прикладная программа» остается пустым, если такая программа не используется.

- В поле «Кассир» вписывается фамилия кассира, его инициалы. Если справка создается по 2 и более секторам, имеющим нескольких кассиров, то поле остается пустым.

- В поле «Смена» вписывается номер актуального Z-отчета. В образце это не показано, но, как правило, он начинается с буквы «Z». Например, «Z 0040».

Важно! Далее идет промежуточное поле, в которое нужно вписать порядковый номер справки-отчета, дату составления, время начала работы над отчетом и время окончания работы. Пренебрегать этими данными нельзя

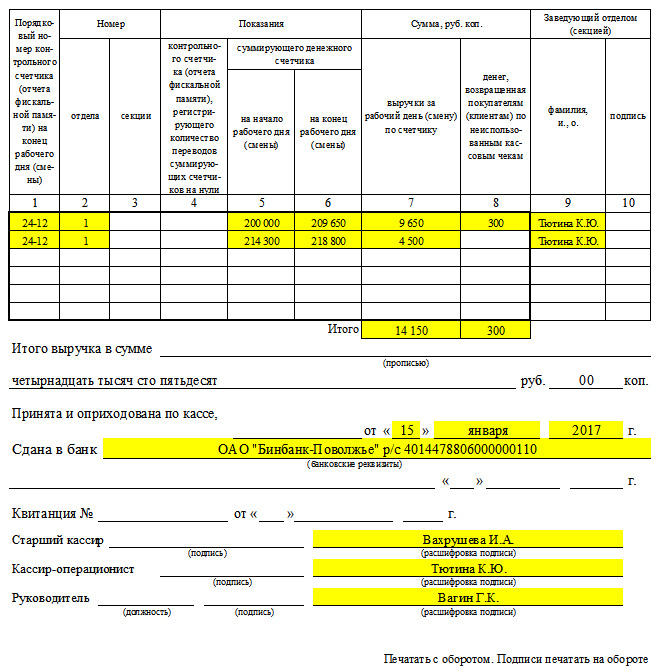

Табличную часть справки нужно заполнять так:

- Столбец 4 тоже нужно оставить пустой, если используется современная кассовая техника (с 2004 года).

- В столбец 5 вписывают сумму на начало дня или смены. Эту сумму можно найти в журнале кассира-операциониста, в графе 9. Там ее оставил кассир, который работал в прошлую смену. Также эта сумма есть в утреннем X-отчете, в строке ГРОСС-ИТОГ.

- В столбец 6 вписывают сумму из строки ГРОСС-ИТОГ Z-отчета.

- В столбец 7 – сумму из строки «Сменный Итог» Z-отчета. Если в течение дня/смены происходили возвраты, то нужно вписать сменный итог с вычетом возвратов.

- Столбец 8 нужно оставить пустой, если возвратов не было. Если они были, то нужно вписать сумму из строки «Возвраты» Z-отчета.

- В столбец 9 кассир вписывает свою фамилию.

- В столбец 10 кассир ставит подпись.

В поле «Итого» вписываются суммы столбцов 7 и 8.

Важно! Пустые столбцы можно зачеркивать. Кассиры часто зачеркивают их, чтобы проверяющие органы точно знали, что документ заполнен до конца, и кассир ничего не забыл

Завершающая часть справки заполняется так:

- Строчка «Итого…» требует вписывать вырученную сумму прописью.

- Строчку «Принята…» следует оставлять пустой. Она необходима, когда на отчет выписывается приходной ордер. На практике это случается редко.

- Строчка «Сдана в банк» содержит информацию о банке только в том случае, если отчет будет вручен инкассатору. Если выручка и справка отдаются главному кассиру, то эту строку нужно оставлять пустой.

- Строчку «Квитанция №» тоже нет особого смысла заполнять, ведь она относится к строке «Принята…».

Далее нужно оставить подписи и расшифровки подписей операциониста, старшего кассира и начальника предприятия.

Как правильно вести кассовую книгу в 2021 году

Кассовую книгу можно вести на бумажном носителе или в электронном виде:

- на бумажном носителе книга оформляется от руки или с использованием компьютера (другой техники) и подписывается собственноручными подписями.

- в электронном виде книга оформляется при помощи компьютера (другой техники) с обеспечением её защиты от несанкционированного доступа и подписывается электронными подписями.

По всей деятельности организации ведется одна кассовая книга (даже если осуществляется несколько видов деятельности на разных системах налогообложения).

Примечание: обособленные подразделения ведут свою кассовую книгу и передают копии её листов в головной офис в порядке, установленном в организации с учетом срока составления бухгалтерской отчетности.

Записи в кассовой книге осуществляет кассир (лицо его замещающее) на основании каждого ПКО и РКО. В конце рабочего дня кассир сверяет данные, содержащиеся в кассовой книге, с данными приходных и расходных кассовых документов, выводит в книге сумму остатка наличных денег по кассе и проставляет подпись.

После этого записи в кассовой книге проверяет главный бухгалтер или бухгалтер (при их отсутствии – руководитель) и также ставит свою подпись.

Обратите внимание, если в течение дня операции по кассе не проводились, то за этот день кассовую книгу заполнять не нужно