Ндс с субсидий на возмещение затрат

Содержание:

- Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

- Как указать получение субсидии предприятию либо ИП на УСН?

- Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

- Учет при использовании системы ЕСХН

- Определения

- Рост ставки НДС и налогообложение субсидий

- Письмо Минфина России от 29 ноября 2019 г. N 02-06-10/93168 Об отражении в учете начисления доходов от субсидий на выполнение государственного (муниципального) задания

- Бухгалтерский учет и субсидии

- Бухгалтерский учет

- Начисление зарплаты за счет субсидии в 1С:ЗУП, редакции 3.1

- Бухгалтерский и налоговый учёт субсидий 2020 от государства в связи с коронавирусом

- Начисление и вычет НДС при получении субсидий

Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражать получение и использование субсидии организацией, применяющей общую систему налогообложения.

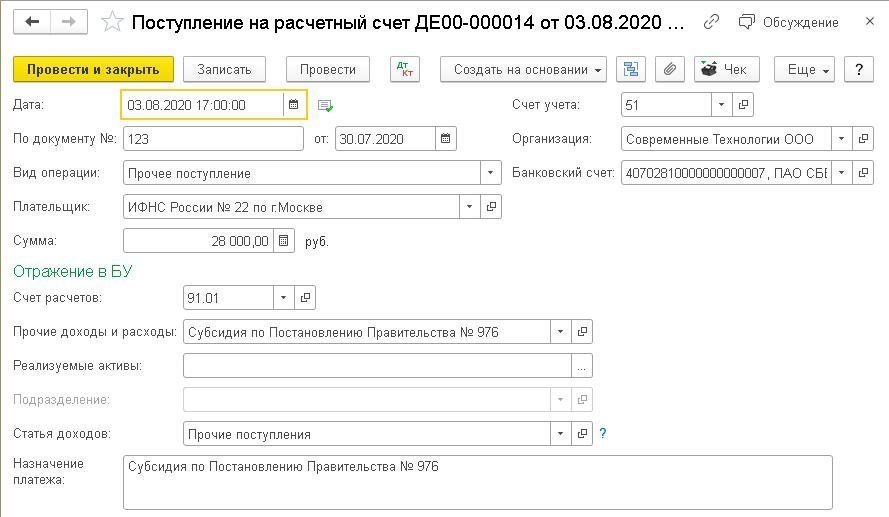

Получение субсидии в программе отражается стандартным документом Поступление на расчетный счет с видом операции Прочее поступление (рис. 1):

Рис. 1. Получение субсидии

Предположим, что организация получила субсидию в сумме 28 000 руб. (из расчета на 2 сотрудников).

В полях Счет расчетов и Прочие доходы и расходы следует указать счет 91.01 «Прочие доходы» и аналитику к нему (статью прочих доходов и расходов).

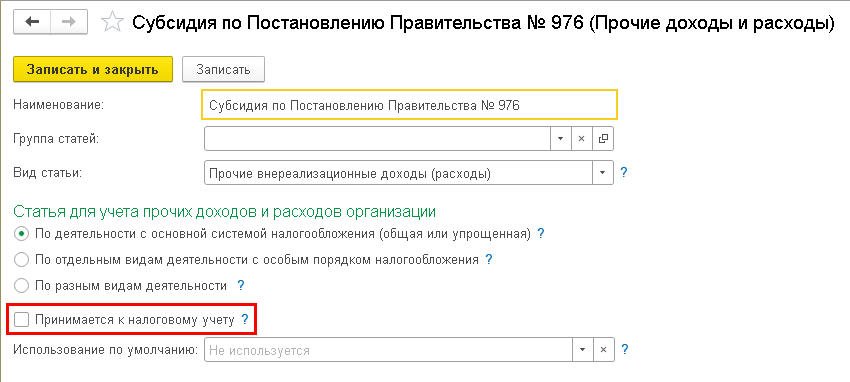

В статье прочих доходов и расходов должен быть снят флаг Принимается к налоговому учету (рис. 2).

Рис. 2. Статья прочих доходов и расходов

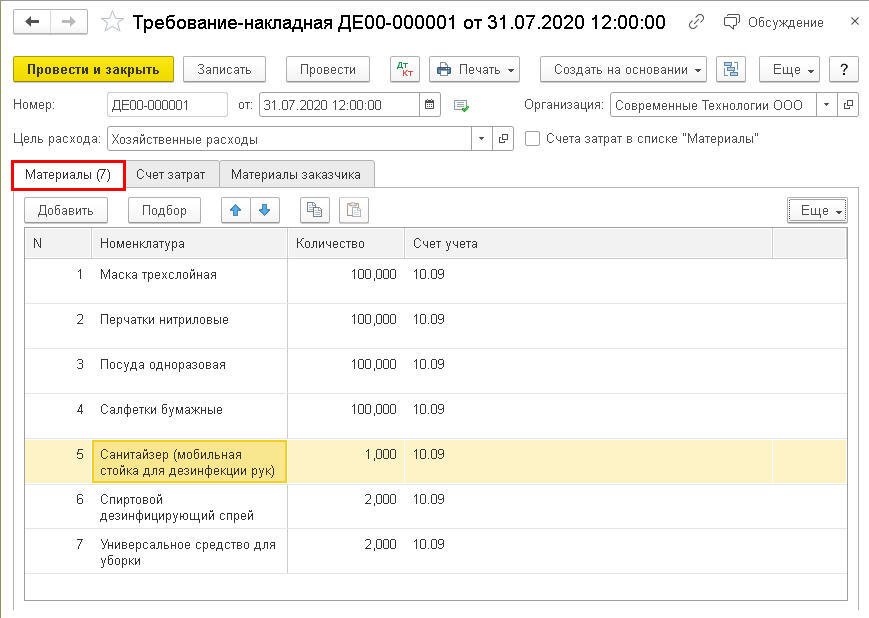

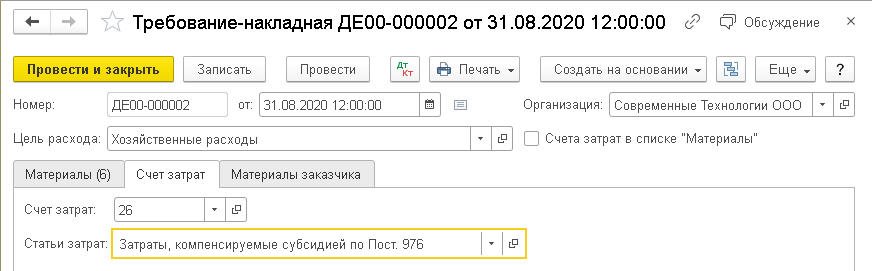

На момент получения субсидии в учете организации уже могут быть отражены расходы на дезинфекцию и профилактику коронавирусной инфекции, например, с помощью документа Требование-накладная (рис. 3а).

Рис. 3а. Списание материалов на дезинфекцию и профилактику, закладка «Материалы»

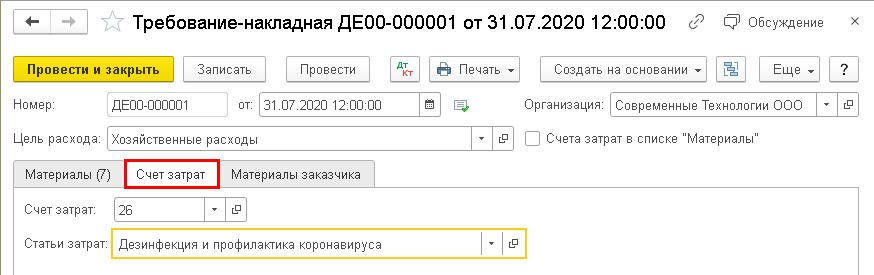

Предположим, что расходы на дезинфекцию и профилактику учитываются на счете 26 «Общехозяйственные расходы» (рис. 3б).

Рис. 3б. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

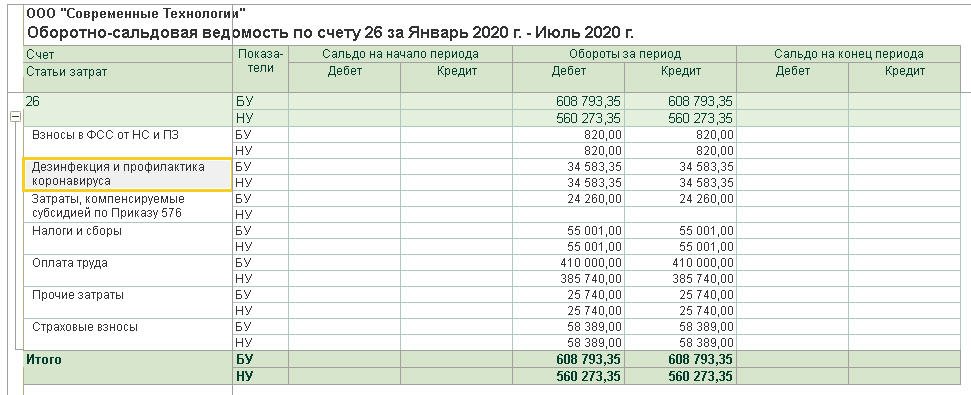

Проанализируем расходы организации на дезинфекцию и профилактику коронавируса с помощью оборотно-сальдовой ведомости (ОСВ) по счету 26 «Общехозяйственные расходы». Используя панель настроек, можно одновременно вывести данные бухгалтерского и налогового учета (рис. 4).

Рис. 4. ОСВ по счету 26 за январь — июль 2020 г.

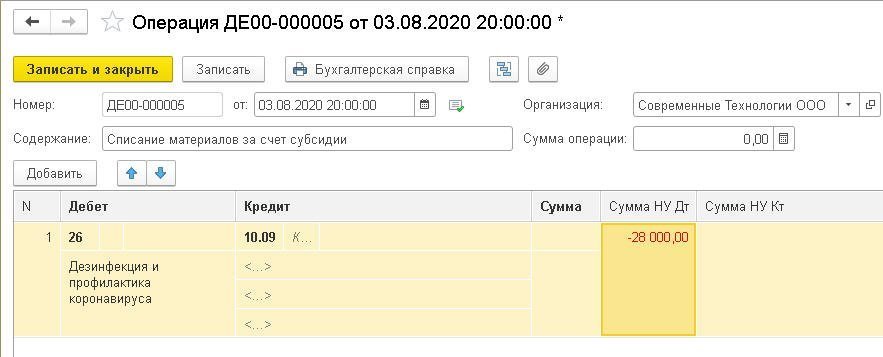

Расходы организации на дезинфекцию и профилактику коронавируса, отраженные в налоговом учете, следует скорректировать в сторону уменьшения на сумму полученной субсидии (то есть на 28 000 тыс. руб.). Для этого можно воспользоваться документом Операция, где отразить соответствующую корреспонденцию счетов (рис. 5).

Рис. 5. Исключение расходов на профилактику коронавируса из налоговых расходов

Поле Сумма остается незаполненным, поскольку данные бухгалтерского учета не корректируются, а в специальном поле для целей налогового учета Сумма Дт НУ: 26 следует указать сумму 28 000 руб. со знаком «минус» для исключения из состава налоговых расходов.

Если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» балансовым методом (без отражения в учете постоянных и временных разниц), то фиксировать постоянную разницу в проводке не требуется.

Таким образом, расходы, произведенные за счет субсидии на профилактику коронавируса, не будут включаться в налогооблагаемую базу по налогу на прибыль (рис. 6).

Рис. 6. ОСВ по счету 26 за январь — август 2020 г.

Расходы на дезинфекцию и профилактику коронавирусной инфекции за счет субсидии можно отражать и после ее получения.

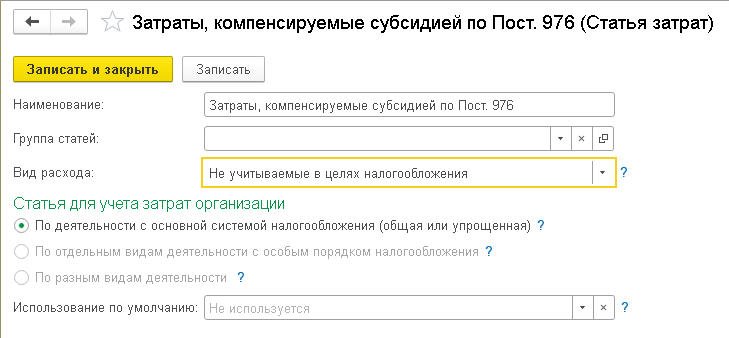

В этом случае в документе Требование-накладная (или в других документах, использующихся для учета расходов) следует указать счет и аналитику затрат по статье, не учитываемой для целей налогообложения прибыли (рис. 6а и 6б).

Рис. 6а. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

Рис. 6а. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

Рис. 6б. Статья затрат

Рис. 6б. Статья затрат

Еще полезные материалы на сайте БУХ.1С в разделах:

Коронавирус и удаленная работа бухгалтерии

Налоги и отчетность в период COVID-19

Как указать получение субсидии предприятию либо ИП на УСН?

Субсидия, как до этого уже было указано, должны отражаться в бух. учете в качестве прочего дохода (ПБУ 13/2000). В налоговом учете при использовании упрощенки субсидия считается доходом, который не учитывается для целей исчисления налога при применении УСН. Это указано в налоговом законодательстве РФ (в статьях 346.15 и 251).

Чтобы указать поступлении субсидии нужно зайти в раздел «Банк и касса», кликнуть «Банковские выписки» и выбрать «Поступление на расчётный счёт».

Если сравнивать с предыдущим примером на ОСНО, при УСН в платежных поручениях имеется вкладка «Доходы УСН», ее нужно очистить.

После проведения документа, нажав на клавишу Дт/Кт в разделе «Книга учёта доходов и расходов (раздел I)», вы сможете убедиться, что это денежное поступление не относится к доходам, на которые начисляется налог при УСН.

Грант можно направить на различные нужды предприятия либо предпринимателя. К примеру, на выплату зарплаты, аренду, коммунальные платежи и иные неотложные нужды.

Рассмотрим, как оплатить коммунальные платежи полученной из государственного бюджета субсидией. Для этого посетим вкладку «Банк и касса», кликнем «Банковские выписки» и нажмем «Списание с расчётного счёта». В предоставленном нам документе укажем «Вид операции» как «Оплата поставщику», затем заполним реквизиты.

Далее укажем полученные от поставщика услуг акты выполненных работ.

Для этого нужно открыть вкладку «Покупки», кликнуть «Поступление (акты, накладные)». В открывшейся вкладке выберем «Поступление» и нажмем на пункт «Услуги (акт)» из выпадающего перечня.

Заполним документ информацией из акта. В табличной части поделим вносимые услуги на две строки. Первая отображает затраты предприятия, а вторая — расходы, погашаемые безвозмездной выплатой от государства.

Расходы, которые вы гасите субсидией, точно так же, как и на ОСНО относятся к затратам из бух. учета и не указываются в налоговом.

Поэтому во второй строке в поле «Счёт учёта» необходимо указать счет отображения расходов и ту статью трат, которую мы уже создали до этого, рассматривая отражение затрат на ОСН. При этом необходимо проследить, чтобы эти средства не считались расходами по УСН.

После проведения документа, по клавише Дт/Кт в разделе «Книга учёта доходов и расходов (раздел I)» нужно проверить, что эти расходы не будут указаны при подсчете налога.

Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям (кроме кредитных), установлены ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н). Для учета целевого финансирования, бюджетных средств и иных аналогичных средств предназначен счет 86 «Целевое финансирование» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31.10.2000 № 94н).

По мнению экспертов 1С, для ситуации, когда субсидии предоставляются как возмещение (компенсация) уже совершенных расходов, счет 86 можно не использовать.

Субсидия, полученная организацией на компенсацию понесенных затрат, относится на увеличение финансового результата организации и учитывается в бухгалтерском учете в составе прочих доходов организации (п. 10 ПБУ 13/2000; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Если же полученная субсидия будет использована на будущие расходы, проводить ее через счет 86 также нецелесообразно, поскольку субсидия предоставляется на любые затраты (без целевого назначения) и не предполагает никакой отчетности об использовании полученных средств.

В то же время организация по желанию может использовать счет 86 для учета полученных средств, поскольку никаких запретов на использование счета 86 в данной ситуации нет.

Затраты, на компенсацию которых получена субсидия, в бухгалтерском учете отражаются в расходах в обычном порядке.

Субсидии, полученные субъектами МСП из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, не учитываются в доходах для целей исчисления налога на прибыль (пп. 60 п. 1 ст. 251 НК РФ).

При этом расходы за счет субсидий, указанных в подпункте 60 пункта 1 статьи 251 НК РФ, также не учитываются в целях исчисления налога на прибыль (п. 48.26 ст. 270 НК РФ).

Обратите внимание, что подпункт 60 пункта 1 статьи 251 НК РФ и пункт 48.26 статьи 270 НК РФ введены Федеральным законом от 22.04.2020 № 121-ФЗ и распространяются на правоотношения, возникшие с 01.01.2020.

НДС по приобретенным за счет субсидии товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам можно принять к вычету в общем порядке (п. 1 ст. 2 Закона № 121-ФЗ).

При применении упрощенной системы налогообложения (УСН) ни субсидии, полученные из федерального бюджета, ни затраты, на компенсацию которых получены субсидии, в целях исчисления налога при применении УСН не учитываются (пп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

1С:ИТС

Подробнее о субсидиях малому и среднему бизнесу, пострадавшему от коронавируса, см. в «» раздела «Инструкции по учету в программах 1С», в справочнике .

Учет при использовании системы ЕСХН

Такие жесткие условия не совсем привлекательны для занятых в сельском хозяйстве предпринимателей. Однако многие переходят на эту форму налогообложения. Чтобы понять особенности учета при ЕСХН, нужно сравнить его с учетом на ОСН.

| При ОСНО | При ЕСХН |

| Средства вписываются как прибыль на дату произведенных расходов | Учитываются как доходы пропорционально издержкам |

| Неизрасходованные средства в конце второго периода отображаются как доходы | Если в конце периода, выданная сумма превышает траты, то разница вписывается в состав прибыли за этот период |

При всем своем неудобстве у сельхозналога есть свои преимущества – налоговые льготы в случае убытков, т. е. они равняются нулю. Все выплаты осуществляются по месту жительства, а переход на другую систему налогообложения, например, на УСН – добровольный. В большинстве случаев сельхозпроизводители этим пользуются.

Единый сельскохозяйственный налог направлен на развитие бизнеса отечественных товаропроизводителей. Субсидирование предпринимателей происходит на конкретных условиях. Если целевые деньги превысили сумму издержек, то они отображаются как прибыль предпринимателя за этот период.

Определения

3 В настоящем стандарте используются следующие термины в указанных значениях:

Под «государством» понимается правительство, правительственные органы и аналогичные органы, независимо от того, являются ли они местными, национальными или международными.

Государственная помощь – действия государства, направленные на предоставление какой-либо экономической выгоды определенной организации или ряду организаций, отвечающих определенным критериям. Государственная помощь в контексте настоящего стандарта не включает выгоды, предоставляемые опосредованно через действия, влияющие на общие условия коммерческой деятельности, например в результате создания инфраструктуры в развиваемых районах или наложения ограничений на коммерческую деятельность конкурентов.

Государственные субсидии – помощь, оказываемая государством в форме передачи организации ресурсов в обмен на соблюдение в прошлом или в будущем определенных условий, связанных с операционной деятельностью организации. К государственным субсидиям не относятся те формы государственной помощи, стоимость которых не поддается разумной оценке, а также такие сделки с государством, которые нельзя отличить от обычных коммерческих операций организации .

Субсидии, относящиеся к активам – государственные субсидии, основное условие которых состоит в том, что организация, удовлетворяющая требованиям по их получению, должна купить, построить или иным образом приобрести долгосрочные активы. Могут существовать также дополнительные условия, ограничивающие вид активов или их местонахождение, либо периоды, в течение которых их следует приобрести или удерживать.

Субсидии, относящиеся к доходу – государственные субсидии, отличные от относящихся к активам.

Условно-безвозвратные займы – займы, в отношении которых кредитор принимает на себя обязательство отказаться от истребования предоставленных сумм при выполнении определенных предписанных условий.

Справедливая стоимость – цена, которая была бы получена при продаже актива или уплачена при передаче обязательства в ходе обычной сделки между участниками рынка на дату оценки. (См. МСФО (IFRS) 13 «Оценка справедливой стоимости».)

4 Государственная помощь может принимать разнообразные формы и различаться как по характеру предоставляемой помощи, так и по условиям, обычно связанным с ней. Цель предоставления помощи может состоять в том, чтобы побудить организацию приступить к таким действиям, к которым в обычных условиях, при отсутствии такой помощи, она бы не приступила.

5 Получение организацией государственной помощи может иметь важное значение для подготовки финансовой отчетности по двум причинам. Во-первых, в случае передачи ресурсов должен быть найден соответствующий метод учета такой передачи

Во-вторых, желательно обозначить, в какой степени организация получила выгоды от получения такой помощи в отчетном периоде. Это облегчает сопоставление показателей финансовой отчетности с ее показателями за прошлые периоды и с финансовой отчетностью других организаций.

6 Государственные субсидии иногда обозначаются другими словами, например: дотации, субвенции или премии.

Примечание: См. также Разъяснение ПКР (SIC) — 10 «Государственная помощь – отсутствие конкретной связи с операционной деятельностью».

Рост ставки НДС и налогообложение субсидий

Ставка НДС с 01.01.2019 выросла для всех видов сделок, кроме тех, что облагаются по льготным ставкам 0% и 10%.

Ставку в общем случае следует применять, руководствуясь датой первоначальной операции, из которой вытекает начисление или вычет НДС.

Например, если налог был принят к вычету в 2020 году по ставке 18%, то и восстанавливать его нужно по этой же ставке, даже если субсидия была получена уже в 2020 году. Порядок расчета в этом случае показан в предыдущем разделе (пример 2).

Проводки по восстановлению НДС при субсидировании не зависят ни от объема финансирования (полное или частичное) ни от применяемой ставки.

Письмо Минфина России от 29 ноября 2019 г. N 02-06-10/93168 Об отражении в учете начисления доходов от субсидий на выполнение государственного (муниципального) задания

18 декабря 2019

Департамент бюджетной методологии и финансовой отчетности в государственном секторе Министерства финансов Российской Федерации (далее — Департамент) рассмотрел письмо и сообщает следующее.

С 1 января 2019 года действует федеральный стандарт бухгалтерского учета для организаций государственного сектора «Доходы», утвержденный приказом Минфина России от 27 февраля 2018 г. N 32н (далее — СГС «Доходы»).

Согласно пункту 54 CГС «Доходы» субсидии на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в качестве доходов будущих периодов на дату возникновения права на их получение. Доходы будущих периодов от субсидий на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в составе доходов от реализации текущего отчетного периода по мере исполнения государственного (муниципального) задания, то есть по мере выполнения условия при передаче актива. Таким образом, СГС «Доходы» не предполагает начисление доходов от субсидий на выполнение государственного (муниципального) задания на основании графика перечисления субсидий (по кассовому методу).

Отражение в учете начисления доходов от субсидий на выполнение государственного (муниципального) задания осуществляется:

бюджетным учреждением — согласно пункту 158 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина России от 16 декабря 2010 г. N 174н;

автономным учреждением — согласно пункту 186 Инструкции по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденной приказом Минфина России от 23 декабря 2010 г. N 183н.

При этом обращаем внимание, что в бюджетном учете учредителя бюджетного (автономного) учреждения признание расходов по предоставленным субсидиям на выполнение государственного (муниципального) задания должно быть осуществлено одновременно с признанием в бухгалтерском учете бюджетного (автономного) учреждения доходов текущего отчетного периода по полученной субсидии на выполнение государственного (муниципального) задания и в одинаковой стоимостной оценке объекта бухгалтерского учета. Стоимостная оценка объекта бухгалтерского учета (расходы (доходы) текущего отчетного периода по субсидиям на выполнение государственного (муниципального) задания) определяется на основании соглашения о порядке и условиях предоставления субсидии на финансовое обеспечение выполнения государственного (муниципального) задания без учета суммы субсидии, подлежащей возврату в доход бюджета по основаниям, предусмотренным Бюджетным кодексом Российской Федерации

Основанием для отражения в бюджетном (бухгалтерском) учете расходов (доходов) текущего отчетного периода по субсидиям на выполнение государственного (муниципального) задания является первичный учетный документ, содержащий обязательные реквизиты в соответствии с частью 2 статьи 9 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» и пунктом 25 федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», утвержденного приказом Минфина России от 31 декабря 2016 г. N 256н (например, первичный учетный документ (Извещение), содержащий информацию о сумме субсидии на финансовое обеспечение выполнения государственного (муниципального) задания, признаваемой доходами текущего отчетного периода в результате выполнения государственного (муниципального) задания).

| Заместитель директора Департамента бюджетной методологии и финансовой отчетности в государственном секторе | С.В. Сивец |

Бухгалтерский учет и субсидии

Оглавление

Основным счетом для отражения целевого государственного финансирования в бухучете является восемьдесят шестой. Он так и называется — Целевое финансирование. На нем отражаются все поступления, сделанные на безвозмездной основе от государства или других юридических лиц. Восемьдесят шестой счет является активно-пассивным. При поступлении денежных ресурсов они отражаются по кредиту. Если возникает необходимость в детальном учете полученного субсидирования, то открываются субсчета.

Для бухгалтерского учета следует соблюдать следующие этапы:

- зачисление финансов на счета получателя;

- списание денег со счета целевого финансирования;

- возврат средств бюджету (при необходимости или остатка);

- налогообложение на полученную дотацию, если в этом есть необходимость.

Сумма государственного субсидирования, положенная организации, учитывается по кредиту семьдесят шестого и дебиту восемьдесят шестого. По мере поступления средств происходит уменьшение задолженности бюджета, отраженного на 76 счете, в корреспонденции с дебитом 50, 51, 52 или 55. Допускается учет помощи, минуя 76 счет. В этом случае принятие к бухгалтерскому учету субсидирования осуществляется по мере фактического поступления денежных средств и отражается проводкой Дебет 50, 51, 52 или 55 Кредит восемьдесят шестого.

Бухгалтерский учет

В описанной ситуации порядок отражения операций в бухгалтерском учете зависит от того, выступает ли УК в качестве лица, выполнившего работы по благоустройству территории, то есть производителя работ. Соответственно, полученные субсидии могут квалифицироваться как денежные средства, полученные из бюджета:

1) на возмещение затрат по приобретению товаров (работ, услуг). В этом случае получение субсидии не увязывается с оплатой реализованных УК работ по благоустройству, то есть УК не выступает в роли производителя работ, поэтому учет организуется согласно ПБУ 13/2000 «Учет государственной помощи» (Утверждено Приказом Минфина РФ от 16.10.2000 № 92н);

2) в качестве оплаты выполненных УК работ по благоустройству. Тогда учет организуется исходя из ПБУ 9/99 «Доходы организации» (Утверждено Приказом Минфина РФ от 06.05.1999 № 32н). Считаем, что в указанной ситуации срабатывает именно этот вариант, если:

а) порядок предоставления субсидии, в рамках выполнения органом власти которого УК предоставляются денежные средства из бюджета, утвержден в соответствии со ст. 78 БК РФ, Постановлением Правительства РФ от 06.09.2016 № 887. Этим постановлением утверждены общие требования к нормативным правовым актам, муниципальным правовым актам, регулирующим предоставление субсидий юридическим лицам (за исключением субсидий государственным (муниципальным) учреждениям), индивидуальным предпринимателям, а также физическим лицам – производителям товаров, работ, услуг. В силу п. 1 ст. 78 БК РФ субсидии юридическим лицам (за исключением субсидий государственным (муниципальным) учреждениям), ИП, а также физическим лицам – производителям товаров, работ, услуг предоставляются на безвозмездной и безвозвратной основе в целях:

-

возмещения недополученных доходов;

-

финансового обеспечения (возмещения) затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг;

б) по соглашению, заключенному на предоставление субсидии, именно УК выступает в качестве лица, отвечающего за качество выполненных работ и недостатки, выявленные в течение гарантийного срока.

В этом случае в бухгалтерском учете УК делаются такие записи:

|

Содержание операции |

Дебет |

Кредит |

|

В марте |

||

|

Отражены затраты, возникшие в связи с выполнением подрядной организацией работ по благоустройству дворовой территории МКД |

20 |

60 |

|

Отражен НДС, предъявленный подрядной организацией |

19 |

60 |

|

Сумма «входного» НДС поставлена к вычету (если не срабатывает освобождение от налогообложения, предусмотренное НК РФ)* |

68-НДС |

19 |

|

Сумма «входного» НДС включена в затраты (если применяется освобождение от налогообложения) |

20 |

19 |

|

Перечислены подрядной организации денежные средства в счет оплаты выполненных работ |

60 |

51 |

|

В месяце, когда заключено соглашение о предоставлении субсидии |

||

|

Отражена задолженность по предоставлению субсидии |

76 |

86 |

|

В месяце принятия выполненных УК работ по благоустройству |

||

|

Отражена выручка от выполнения работ по благоустройству дворовой территории МКД |

62 |

90-1 |

|

Отражена себестоимость выполненных работ |

90-2 |

20 |

|

Начислен НДС (если освобождение от налогообложения не действует) |

90-3 |

68-НДС |

|

В апреле |

||

|

Получены денежные средства из бюджета в счет возмещения затрат, возникших в связи с выполнением УК работ по благоустройству |

51 |

76 |

|

Отражено использование субсидии по целевому назначению |

86 |

62 |

* Применение освобождения от обложения НДС зависит от того, входят ли работы по благоустройству территории в перечень услуг по содержанию общего имущества, установленный п. 11 Правил содержания общего имущества в МКД (Утверждены Постановлением Правительства РФ от 13.08.2006 № 491). Если работы не входят в этот перечень, указанные работы подлежат обложению НДС (см. Письмо Минфина РФ от 11.03.2019 № 03-07-14/15223).

Начисление зарплаты за счет субсидии в 1С:ЗУП, редакции 3.1

Если вы пользователь программы 1С:Зарплата и управление персоналом 8.3, то знаете, что в системе нельзя выполнить проводки по бухгалтерскому и налоговому учету. Для начисления зарплат и уплаты налогов и взносов вы пользуетесь документом — «Отражение зарплаты в бухучете».

В обычном режиме расходы по заработной плате вы относите на себестоимость продукции или списываете вместе с коммерческими расходам предприятия. Однако в случае с федеральной выплатой (субсидией) привычные действия выполнить не получится.

Как же поступить? Как корректно отразить в 1С:ЗУП начисление заработной платы за счет предоставленной государством субсидии?

Рассмотрим пошагово все необходимые действия.

Шаг №1. Ввести в системе новый «Способ отражения зарплаты в бухучете».

Для этого следует перейти в раздел «Настройка».

Откроется окно, в котором нужно «Создать» и ввести наименование «Затраты, осуществлённые за счёт субсидии». Затем «Записать и закрыть».

Шаг №2. Начислить зарплату за месяц

Чтобы произвести начисление зарплаты за месяц, в разделе «Зарплата» нужно выбрать «Начисление зарплаты и взносов».

Откроется окно, где необходимо нажать кнопку «Создать». Указать месяц и дату начисления, далее — «Заполнить». Сохранить изменения нужно при помощи кнопки «Провести и закрыть».

Шаг № 3. Отразить зарплату в бухучете

Заработную плату, которую мы начислили, нужно теперь распределить по счетам бухгалтерского учета. Эта операция выполняется в разделе «Зарплата». Перейдя в раздел, необходимо выбрать «Отражение зарплаты в бухучете».

Далее ввести новый документ. Выбираем необходимые дату и месяц заполнения и нажимаем «Заполнить».

Программа автоматически распределит зарплату по затратным счетам. Операция будет выполнена, согласно всем настройкам по организации, а также отдельно по подразделениям, начислениям и индивидуальным карточкам сотрудников.

Чтобы откорректировать такое распределение, мы копируем строку сотрудника и добавляем в нее тот способ отражения в бухучете, который мы создали ранее.

Далее в графе «Сумма» в строке, которая относится к выплате по грату, вносим сумму 12130,00 рублей. В строке по сотруднику теперь нужно уменьшить сумму начисления на 12130,00 рублей.

Чтобы менять строки, используйте голубые стрелки перед таблицей.

В результате наших действий отредактированный документ примет следующий вид:

Сохраняем документ по кнопке «Провести и закрыть».

Шаг № 4. Синхронизация данных

Теперь необходимо выполнить синхронизацию данных с программой «1С:Бухгалтерия 8 редакция 3.0».

Если у вас не настроен обмен, то советуем обратиться за помощью к нашим специалистам.

Все настройки выполнены? Тогда заходим в «Администрирование» и нажимаем «Синхронизация данных».

Затем нажимаем ссылку «Настройки синхронизации данных» и выбираем «Синхронизировать».

Необходимо дождаться выгрузки данных и сообщения системы об успешной операции по синхронизации данных.

Теперь нужно удостовериться, что в учете системы «1С:Бухгалтерия 8 редакция 3.0» отразились зарплаты.

Это делается в разделе «Зарплата и кадры». Нам понадобится пункт «Отражения зарплаты в бухучете».

Здесь будет располагаться наш документ.

Созданный нами в 1С:ЗУП способ отражения «Затраты, осуществленные за счет субсидии» необходимо откорректировать. Сделать это нужно для корректного отражения сумм в налоговом учете.

Выполним в самом документе, нажав на способ отражения и кнопку «Открыть».

Далее проверьте счет затрат, а статью затрат введите вручную. Как показано на рисунке.

Когда будут внесены все изменения, нужно будет провести документ «Отражение зарплаты в бухучете». После чего проверить проводки.

Если у вас еще остались вопросы по начислению заработной платы в системе 1С:ЗУП за счет федеральной субсидии, задайте их нашим специалистам по телефону.

Бизнесу спишут налоги: кого коснутся льготы?

Антикризисные инструменты в «1С:Бухгалтерии 8»: анализ и сравнение продаж

Бухгалтерский и налоговый учёт субсидий 2020 от государства в связи с коронавирусом

Представители пострадавших от коронавируса 2020 отраслей и сфер деятельности уже получили средства господдержки, положенные на зарплату работников. Как правильно отразить полученные деньги в бухучете? Придется ли в конечном счете заплатить с них налоги? Из этой статьи узнаете про бухгалтерский и налоговый учёт субсидий 2020 от государства в связи с коронавирусом.

Также смотрите:

Методологи от бухучета спорят о том, как нужно правильно проводить по счетам получение субсидии. Эксперты едины в одном: получение субсидии – специфический факт хозяйственной жизни, поэтому ежедневно используемые в учете счета для её отражения не подходят. А что подходит?

Счет 86 «Целевое финансирование»

Логика такова: счет 86 предназначен для отражения информации о движении средств, поступивших от других источников, включая бюджет, и предназначенных для финансирования мероприятий целевого назначения.

Цель субсидий – частичная компенсация затрат на зарплату в периоде апрель-май 2020. Следовательно, получение средств нужно отразить по кредиту 86 счета, в разрезе соответствующего субсчета.

Счет 98 «Доходы будущих периодов»

Доводы в пользу применения данного счета такие: согласно Инструкции по применению Плана счетов (утв. приказом Минфина от 31.10.

2000 № 94н), по кредиту 98 счета должны быть отражены суммы бюджетных средств, направленные коммерческой компании на финансирование расходов.

Таким образом, идеальным с формальной точки зрения будет следующий блок проводок при получении субсидии:

- Дт 86 Кт 98 – отражено право на получение субсидии (начисление);

- Дт 51 Кт 86 – субсидия зачислена на банковский счет (получение).

Остается вопрос о необходимости лишней прогонки по счетам одной и той же суммы. Ведь, для упрощения записей счет 98 можно просто исключить. Тогда субсидия отражают так:

Дт 51 – Кт 86

Далее произведенные компенсируемые расходы можно списывать через дебет 86 счета.

Расходование средств субсидии в бухучете

При отражении расходования госсубсидии следует учитывать, что в большинстве случаев полученная сумма покроет расходы не полностью. Часть средств будет оплачена за счет субсидии, а часть за счет собственных. Это обязательно должно найти отражение в проводках.

Разберем ситуацию на примерах:

ПРИМЕР 1

Компания направляет полученные средства на выплату зарплаты. Сумма полученной субсидии на 10 сотрудников – 121 300 руб., начисленная зарплата – 300 000 руб.

При составлении бухгалтерских записей нужно учитывать:

Для упрощения примера примем, что компания освобождена от уплаты страховых взносов за период выплаты этой з/п.

Проводки будут такими:

- Дт 44 Кт 70 300 000;

- Дт 70 Кт 68 39 000 – удержан НДФЛ;

- Дт 70 Кт 51 – 121 300 – часть зарплаты выплачена за счет субсидии;

- Дт 70 Кт 51 – 139 700 – часть зарплаты выплачена за счет собственных средств;

- Дт 86 Кт 44 – 121 300 отражено использование субсидии.

ПРИМЕР 2

Компания направляет субсидию на погашение части расходов по аренде. Сумма аренды за оплачиваемый месяц – 120 000 руб. ( в т. ч. НДС – 20 000 руб.). Сумма субсидии, полученной на 5 работников – 60 650 руб.

При расходовании субсидии на что-то отличное от зарплаты тоже необходимо соблюдать некоторые условия:

В бухучете отразить оплату части аренды за счет субсидии следует так:

- Дт 26 Кт 60 – 100 000 – начислена аренда;

- Дт 19 Кт 60 – 20 000 – входной НДС по аренде;

- Дт 60 Кт 51 – 60 650 – часть арендной платы оплачена за счет субсидии;

- Дт 60 Кт 51 – 39 350 – остаток арендной платы выплачен за счет собственных средств;

- Дт 86 Кт 26 – 60 650 – отражено использование субсидии;

- Дт 68 Кт 19 – 20 000 – входной НДС принят к вычету.

Нюансы налогового учета субсидии

- Как можно увидеть из приведенных примеров, налоговые требования об исключении субсидии из расходов, уменьшающих налоговую базу на ОСН и УСН, урегулируются правильным составлением бухгалтерских проводок.

- В Примере 1 это: Дт 86 Кт 44 – 121 300.

- В Примере 2: Дт 86 Кт 26 – 60 650.

- И в том, и в другом случае отраженное в бухучете использование субсидии уменьшает то, что далее пойдет в расчет налоговой базы по прибыли или доходно-расходной УСН.

- Саму же субсидию при получении в облагаемую налогом базу не включают:

- Поэтому при зачислении на счет бюджетных средств никакие записи в налоговом учете делать не нужно.

Подводим итоги

Получение субсидии отражают через специализированные счета, предназначенные в том числе для учета бюджетных финансовых дотаций.

Расходование субсидии следует отражать с учетом двух особенностей – отделением части расхода, погашенного за счет субсидии, от оплаченного из собственных средств и с учетом требования исключить оплаченные за счет бюджетных средств расходы из налоговой базы по прибыли или УСН.

Начисление и вычет НДС при получении субсидий

Теперь поговорим о порядке начисления налога на добавленную стоимость и вычетов по нему при получении бюджетных средств.

Начисление НДС. Налогом на добавленную стоимость облагается реализация товаров (работ, услуг) на территории РФ (п. 1 ст. 146 Налогового кодекса РФ). При этом в налоговую базу включаются суммы, полученные в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров, работ, услуг (подп. 2 п. 1 ст. 162 Налогового кодекса РФ).

Денежные средства в виде субсидий, получаемые на возмещение расходов, в налоговую базу не включаются, поскольку не связаны с оплатой реализуемых товаров, работ, услуг. Об этом же – в письмах Минфина России от 3 февраля 2012 г. № 03-03-05/7, от 27 мая 2011 г. № 03-03-06/1/313, от 18 марта 2011 г. № 03-07-11/61. Такую же позицию занимают и арбитры (постановление ФАС Западно-Сибирского округа от 13 марта 2012 г. № 27-5539/2011).

Вычет НДС. Если речь идет о компенсации расходов, то «входной» налог на добавленную стоимость, оплаченный за счет средств федерального бюджета, нужно восстановить. При этом данные суммы не включаются в стоимость приобретенных за счет субсидий товаров (работ, услуг). Они учитываются в составе прочих расходов – статья 264 Налогового кодекса РФ. Налог следует восстановить в том налоговом периоде, в котором получены субсидии.

В книге продаж регистрируется тот счет-фактура, на основании которого налог ранее был принят к вычету. Он регистрируется на сумму восстановленного налога на добавленную стоимость (п. 14 Правил ведения книги продаж , утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Вносить изменения в книгу покупок при этом не нужно.

Если субсидия выделена из областного бюджета, восстанавливать налог на добавленную стоимость не следует (письмо Минфина России от 30 октября 2012 г. № 03-07-11/462). Аналогичная ситуация складывается, если федеральная субсидия получена без учета налога на добавленную стоимость (письма Минфина России от 3 февраля 2012 г. № 03-03-05/7, от 6 декабря 2011 г. № 03-07-11/337).

Бывает, что сельхозпредприятие получает частичную компенсацию затрат из федерального бюджета. В данном случае налог восстанавливается в части полученных субсидий. Об этом чиновники напомнили в письме Минфина России от 19 января 2012 г. № 03-07-11/15.

Однако следует отметить, что некоторые арбитры указывают: обязанность частично восстанавливать налог на добавленную стоимость для данного случая статьей 170 Налогового кодекса РФ не предусмотрена (постановление ФАС Поволжского округа от 28 февраля 2011 г. № А65-18315/2010).

И. Милакова,директор департамента налогового консультирования и разрешения налоговых споров «2К Аудит – Деловые Консультации/Морисон Интернешнл»

Получение субсидий, т.е. целевой государственной помощи, является сегодня популярной формой поддержки бизнеса при реализации госпрограмм или возмещении недополученных доходов компаниям. Узнаем, как отразить субсидии в бухгалтерском учете.