Как заполнить бухгалтерский баланс при усн?

Содержание:

- Как заполнить отчет о прибылях и убытках форма 2: полная версия

- Как отчитаться о ведении бухгалтерского учета

- Сдать нулевой баланс – нулевая отчетность

- Об отчете о финансовых результатах и его форме

- Составление

- Кто сдает баланс и другие бухгалтерские отчеты в сокращенной форме

- Форма 1 и 2 бухгалтерской отчетности: пример

- Заполнение отчета о финансовых результатах: структура отчёта

- Образец оформления отчёта о финансовых результатах

- Сведения, используемые для заполнения строчки «2350»?

- Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

- Пошаговая инструкция по заполнению документа

- Правила и порядок заполнения

- Кто и в какие сроки должен сдавать отчёт о финансовых результатах (ОФР)?

- Пошаговая ликвидация организации

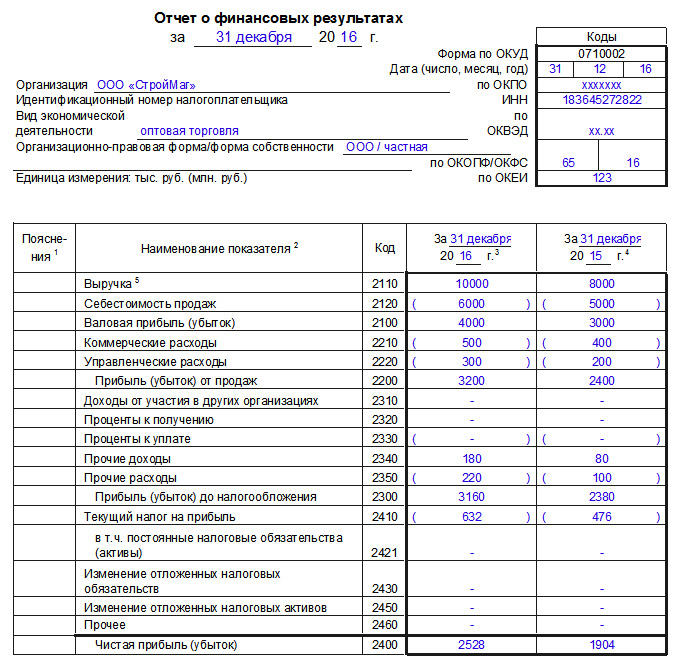

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

Вам будет интересно:

СЗВ-СТАЖ: кто должен сдавать, в какие сроки, образец заполнения

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

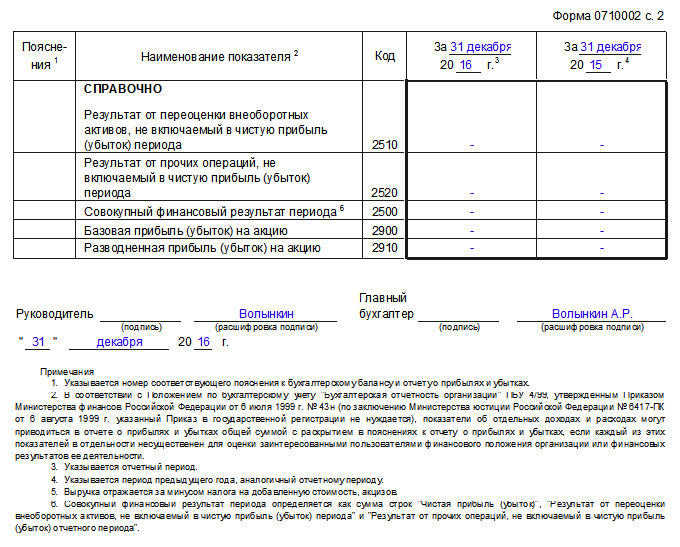

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Как отчитаться о ведении бухгалтерского учета

Основное требование к бухгалтерской отчетности — достоверность отражения финансового состояния предприятия. Пользователи бухгалтерской отчетности — не только государство, но и собственники компании, которые должны на ее основе принимать взвешенные управленческие и экономические решения.

Для утверждения бухгалтерской отчетности собственниками компании существуют определенные сроки.

Представить бухотчетность в ИФНС необходимо не позднее трех месяцев после окончания отчетного периода (п. 5 ст. 18 закона № 402-ФЗ). Отчетным периодом, как правило, является календарный год. Исключение — создание, реорганизация или ликвидация организации.

Из вышесказанного делаем вывод, что сроки представления бухгалтерской отчетности в налоговую и сроки ее утверждения собранием собственников разные, поэтому допустима сдача в налоговую неутвержденной отчетности.

Начиная с отчетности за 2020 год для бухгалтеров приняли послабление — исключили требование представлять бухгалтерскую отчетность также в органы статистики. Эти изменения внесены законом от 26.07.2019 № 247-ФЗ.

Отчетность необходимо отправлять только в электронном виде по ТКС (п. 5 ст. 18 закона № 402-ФЗ).

Сдать нулевой баланс – нулевая отчетность

Новый отчет в Роструд с 1 октября После создания у каждой фирмы появляются обязанности по ведению учета, представлению бухгалтерской отчетности и уплате налогов. Об этом должен позаботиться предприниматель, чтобы были соблюдены требования законодательства, так как за его нарушение предусмотрены значительные санкции. Чаще всего для этого нанимается бухгалтер с опытом работы, который поможет квалифицированно рассчитать платеж в бюджет и подготовить в нужные сроки отчетность.

А что делать, если компания еще не начала работать? В таком случае все равно требуется сдавать отчетность, в том числе нулевой баланс, ведь за неподачу нулевой отчетности наступают штрафы , а также может быть применена блокировка счета, если в инспекцию не поступят нужные формы по истечении 10 рабочих дней от регламентированного срока.

Под нулевой бухгалтерской отчетностью за год понимается заполненная прочерками форма, которая подается в ИФНС, внебюджетные фонды, статистику при отсутствии финансовой деятельности у организации.

В настоящее время все чаще вместо отчетности с нулевыми показателями представляется в инспекцию единая упрощенная декларация.

Для возможности ее использования должно соблюдаться сразу два условия: не должно быть налогооблагаемых операций и движений по счетам. На сегодняшний момент подается следующая нулевая отчетность: Всеми компаниями и индивидуальными предпринимателями в срок до 20 января сведения о среднесписочной численности, при этом в форме ставится 0 человек.

Если компания только создалась, то надо подавать сведения до 20 числа следующего месяца после регистрации. Если предприятие не освобождено, то должна подаваться декларация по НДС, даже когда в отчетном квартале не велась по НДС деятельность — не принимался к вычету и не совершались операции по продаже товаров, оказанию услуг. Декларация по НДС направляется только в электронном виде по специальным каналам связи не позднее 20 числа месяца, следующего за отчетным кварталом.

По налогу на прибыль организаций , которая подается не позднее го числа месяца, следующего кварталом. По единому сельскохозяйственному налогу только на первом году деятельности, далее утрачивается право применять. Компаниями и предпринимателями на УСН. По ЕНВД обычно нет нулевой декларации , так как вмененка предполагает, что даже при отсутствии деятельности платить налог придется, хотя суды в последнее время трактуют этот момент иначе, чем ФНС.

Нулевой баланс. Образец заполнения Всем предприятиям необходимо подать бухгалтерскую отчетность за год, в том числе нулевую, в налоговую инспекцию и в органы Росстата в точные сроки сдачи отчетности — до 31 марта года. В случае несвоевременного представления компанию ждут штрафы за несдачу бухгалтерской отчетности в ИФНС по рублей за каждый непредставленный документ, в статистику штрафы выше – от до р.

На должностных лиц налагаются взыскания в размере от до рублей. Большинство малых предприятий имеет право составлять упрощенную бухгалтерскую отчетность. Малыми считаются предприятия в году, где численность сотрудников менее человек, а выручка составляет не более млн рублей в год. В упрощенном балансе только две формы – бухгалтерский баланс нулевой в том числе и отчет о финансовых результатах, в отличие от обычного баланса, не надо заполнять отчет о движении денежных средств, отчет об изменениях капитала и пояснительную записку, да и сама форма баланса немного сжата.

При этом надо не забыть зафиксировать применение упрощенной формы в учетной политике. Компании, не относящиеся к малым предприятиям, в том числе АО, жилищные кооперативы, микрофинансовые организации должны составлять полную бухгалтерскую отчетность. В балансе указываются финансовые показатели на 31 декабря отчетного прошлого и позапрошлого годов.

В годовом ОФР отражаются данные о бухгалтерских доходах и расходах, за отчетный и предыдущий годы. Фактически бухгалтерский баланс не может быть полностью нулевым, даже если деятельность не ведется, в нем должно быть, как минимум, отражено внесение уставного капитала, так как без него общество не может существовать.

Если он полностью не оплачен, значит нужно отразить дебиторскую задолженность учредителей, но информация в балансе должна присутствовать. В нашем примере, где дан нулевой баланс ООО за год, для образца внесены денежные средства. Поскольку принципами бухучета является двойная запись, то эту же сумму нужно отразить в пассиве в строке Все операции отражаются в тысячах, надо это учитывать, поэтому указываем просто 10, если УК 10 рублей, то округляем и пишем Нулевой бухгалтерский баланс Образец упрощенная форма.

Об отчете о финансовых результатах и его форме

Этот документ – основа для работы бухгалтерии. В нём даётся характеристика финансовым показателям предприятия на протяжении определённого времени. Такие периоды и называются отчётными.

И непосредственными результатами деятельности, выражающимися в финансовых показателях.

Документ требует отражения расходов любой группы – по управлению и коммерции, производству продукции в готовом виде.

Благодаря таким отчётам легче просчитать суммы налога, которыми облагается прибыль.

Отчёт о финансовых результатах деятельности компании – чуть ли не главный источник информации для тех, кто оценивает рентабельность.

Когда сдают такой отчет?

Данный документ становится незаменимым элементом общей бухгалтерской отчётности. Обязанность по его заполнению накладывается на все юридические лица

Не важно, какой схемой налогообложения они пользуются

Но есть и те, кто от заполнения документа освобождается. Это:

- Индивидуальные предприниматели.

- Религиозные организации.

- Кредитные предприятия.

- Компании, оказывающие страховые услуги.

- Организации бюджетной сферы.

- Физические лица, которые осуществляют так называемую частную практику.

Это делается, когда заканчивается отчётный период. Текущий год как раз и получил название отчётного. Но данные надо учитывать не только за него.

Предыдущий год тоже требует тщательного анализа. Документ формируется только в целом для организации, даже при наличии обособленных подразделений.

Что входит в должностную инструкцию юриста? Об обязанностях юриста на предприятии читайте здесь.

Налоговой организации документ надо отдать не позднее, чем через три месяца после окончания периода отчётности.

Отчёт о финансовых результатах в 1С.

Составление

Чтобы составить ОФР, нужно заполнить форму по всем правилам, указав все необходимые реквизиты организации. С этим может справиться бухгалтер, правильно рассчитав все параметры. В качестве краткого примера можно привести компанию, которая занимается продажей канцелярских товаров:

- Выручка за 2018-2019 год составила 200 000 руб.

- При этом расходы получились на 150 000 руб.

К тратам относятся следующие операции, входящие в категорию себестоимости продаж:

- Закупка материалов: 50 000 руб.

- Выплата заработной платы: 50 000 руб.

- Аренда помещения для магазина: 30 000 руб.

- Реклама: 10 000 руб.

- Траты на электроэнергию: 5 000 руб.

- Амортизация оборудования: 5 000 руб.

Получается, что чистая прибыль составила 50 000 руб. Нередко начинающие предприятия вовсе не получают дохода или выходят на операционный ноль. Конечно, это упрощенный образец, но на его примере можно понять, как составить ОФР.

Пример ОФР

Анализ финансовой деятельности позволяет определить, прибыльным или убыточным является предприятие. ОФР наглядно показывает, какие проблемы есть у организации и как их можно исправить, а доход увеличить. При составлении документа достаточно следовать установленной форме и вписать все данные о взаимосвязи расходов и доходов в указанные строки.

https://www.youtube.com/watch?v=gl4z5tzzUoU

Кто сдает баланс и другие бухгалтерские отчеты в сокращенной форме

- размер дохода от ведения предпринимательской деятельности не превышает 800 млн рублей за год — для малых предприятий и 120 млн рублей за год — для микропредприятий;

- балансовая стоимость активов организации, под которой следует понимать остаточную стоимость основных средств и нематериальных активов организации, — не более 800 млн рублей (вычисляется этот показатель только на основании данных бухгалтерского учета);

- доля участия в уставном капитале Российской Федерации, ее субъектов, муниципальных образований, общественных и религиозных организаций и благотворительных фондов, включая российских юридических лиц, не превышает 25%, а доля участия иностранных организаций — 49% (ограничения по участию в уставном капитале не распространяются на хозяйственные общества и партнерства, которые работают над практическим применением результатов интеллектуальной деятельности, при условии, что исключительные права на эти результаты принадлежат их учредителям).

ВАЖНО!

С 10.08.2016 ФНС России ведет единый реестр МСП, и отчитываются по итогам года в упрощенном порядке только те организации, которые в него включены.

Материалы по теме

Малые предприятия в 2020 году — какие компании попадают в эту категорию

Форма 1 и 2 бухгалтерской отчетности: пример

| Показатель | Данные счетов учета | Сумма, тыс. руб. | Коды строк форм 1 и 2 | Итог по строке, тыс. руб. |

| Оборудование | Сальдо по дебету 01 | 1150 | 1150 | 794

(1150 – 356) |

| Накопленная амортизация | Сальдо по кредиту 02 | 356 | ||

| Стоимость зарегистрированного товарного знака (износ начисляется без использования счета 05) | Остаток по дебету 04 | 100 | 1170 | 100 |

| Сырье | Остаток по дебету 10 | 214 | 1210 | 229

(214 + 15) |

| Готовая продукция | Сальдо по дебету 41 | 15 | ||

| Средства в кассе | Остаток дебет 50 | 17 | 1250 | 1002

(17 + 985) |

| Средства на расчетном счете | Остаток дебет 51 | 985 | ||

| Долги покупателей | Сальдо по дебету 62 | 576 | 1230 | 576 |

| Уставный капитал | Остаток кредит 80 | 980 | 1300 | 980 |

| Долгосрочный кредит | Сальдо по кредиту 67 за минусом процентов | 752 | 1410 | 752 |

| Займ со сроком погашения 6 месяцев и проценты по нему | Сальдо по кредиту 66 | 321 | 1510 | 396

(321 + 75) |

| Проценты по долгосрочному кредиту | Сальдо по кредиту 67 (проценты) | 75 | ||

| Задолженность перед поставщиками | Кредитовое сальдо 60 | 573 | 1520 | 573 |

| Выручка | Кредитовый оборот 90.1 | 2389 | 2110 | 2078

(2389 — 311) |

| НДС | Оборот по дебету 90.3 | 311 | ||

| Себестоимость | Дебетовый оборот по 90.2 в корреспонденции с 20, 23 | 1256 | 2120 | 1472

(1256 + 216) |

| Коммерческие расходы | Дебетовый оборот по 90.2 в корреспонденции с 44 | 216 | ||

| Проценты по кредитам и займам | Оборот по дебету 91.2 (по уплаченным процентам) | 89 | 2330 | 89 |

| Доходы от сдачи оборудования в аренду | Оборот по кредиту 91.1 | 60 | 2340 | 60 |

| Уплата обязательных платежей | Оборот по дебету 91.2 (налоги) | 98 | 2350 | 98 |

| Начислен налог на прибыль | Кредитовый оборот по 68 | 102 | 2410 | 102 |

По итогам 2021 года прибыль ООО «Пекарь» составила (строка 2400):

2078 – 1472 – 89 + 60 – 98 – 102 = 377 тыс. руб.

Заполнение отчета о финансовых результатах: структура отчёта

Форма отчёта о финансовых результатах утверждена Приказом Минфина РФ от 02.07.2010 г. № 66н «О формах бухгалтерской отчётности организаций».

Данным документом предусмотрены:

- Общая форма отчётности (Приложение № 1);

- Упрощённая форма отчётности (Приложение № 5).

Право выбора упрощённой формы отчёта предоставлено лишь субъектам экономической деятельности, указанным в Федеральном законе от 06.12.2011 № 402-ФЗ ст.6:

| Субъекты экономической деятельности | Комментарий |

| Субъекты малого предпринимательства | · Хозяйственные общества;

· Хозяйственные партнёрства; · Производственные кооперативы; · Потребительские кооперативы; · Крестьянские (фермерские) хозяйства; · Индивидуальные предприниматели (Федеральный закон от 24 июля 2007 г. № 209-ФЗ) |

| Некоммерческие организации | |

| Организации-участники проекта по осуществлению исследований, разработок и коммерциализации их результатов | Федеральный закон от 28 сентября 2010 г. № 244-ФЗ «Об инновационном центре «Сколково» |

В структуру финансового отчёта входят следующие показатели:

- Выручка;

- Себестоимость продаж;

- Валовая прибыль (убыток);

- Коммерческие расходы;

- Управленческие расходы;

- Прибыль (убыток) от продаж;

- Доходы от участия в других организациях;

- Проценты к получению;

- Проценты к уплате;

- Прочие доходы;

- Прочие расходы;

- Текущий налог на прибыль (в т.ч. постоянные налоговые обязательства (активы));

- Изменение отложенных налоговых обязательств;

- Изменение отложенных налоговых активов;

- Прочее;

- Чистая прибыль (убыток);

- Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода;

- Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода;

- Совокупный финансовый результат периода;

- Справочно-базовая прибыль (убыток) на акцию;

- Разводненная прибыль (убыток) на акцию.

Таким образом, прежде, чем приступить к формированию финансового отчёта – необходимо иметь чётко измеренный объём указанных показателей.

Образец оформления отчёта о финансовых результатах

Вначале бланка вписывается дата, на которую заполняется документ. Далее в строки с левой стороны вносятся:

- наименование организации,

- вид ее экономической деятельности (словами),

- организационно-правовой статус (ИП, ООО, ЗАО, ОАО),

- форма собственности (словами).

В табличку справа включаются:

- дата составления документа,

- код организации по ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- код по ОКВЭД (Общероссийский классификатор видов экономической деятельности),

- коды ОКФС (Общероссийский классификатор форм собственности),

- код единицы измерения (рубли или миллионы) по ОКЕИ (Общероссийской классификатор единиц измерения).

Далее идет основная часть. Если разбирать ее построчно, то получится так:

В строку под шифром 2110 вписываются доходы от стандартных видов деятельности, таких как:

- выполнение работ,

- оказание различного вида услуг,

- продажа товаров.

Данные вносятся без акцизов и НДС;

Шифр 2120 включает расходы по тем же стандартным видам деятельности. Показатели сюда нужно вносить в круглых скобках, что будет говорить о том, что они подлежат вычитанию;

Шифр 2100 фиксирует валовую прибыль, равную следующей формуле: значение строки 2110 минус значение строки 2120;

Шифр 2210 здесь, также в круглых скобках, указываются затраты, понесенные при сбыте и реализации товаров и услуг;

Шифр 2220 учитывает расходы по управлению (тоже в круглых скобках);

Шифр 2200: тут ставится значение, высчитанное по формуле: из данных 2100 вычитаются данные 2210, далее минусуется строка 2220, т.е. образованные в результате продаж прибыли или убытки;

Шифр 2310 показывает доход организации из уставных долей иных компаний;

Шифр 2320 показывает проценты, полученные в виде прибыли по акциям, облигациям, депозитам и т.п.;

Шифр 2330 показывает проценты, подлежащие к оплате (значение вписывается в круглых скобках);

Шифр 2340 содержит все прочие доходы, не внесенные в вышестоящие строки (например, выручка от реализации нематериальных активов, основных средств, материалов и т.п.);

Шифр 2350 в круглых скобках содержит все прочие расходы (штрафы, пени и т.п.);

Шифр 2300 указывает на прибыль до подсчета и вычитания налога на прибыль. Формула расчета проста: строка 2200 плюс 2310 плюс 2320 минус 2330 плюс 2340 минус 2350;

Шифр 2410: Здесь указывается высчитанный налог на прибыль. Если предприятие использует в своей деятельности «упрощенку», здесь ничего писать не нужно;

Шифр 2460 включает штрафы, доплаты по налогам, пени и т.п.;

Шифр 2400: тут содержится чистая прибыль за год, подсчитанная из значений в предыдущих строках.

Вторая часть документа содержит в себе справочную информацию, которая также разнесена на отдельные пункты.

Шифр 2510 включает в себя не вошедшие в чистую прибыль данные об итогах переоценки активов;

Шифр 2520 фиксирует результат от не вошедших в чистую прибыль прочих операций;

Шифр 2500 регистрирует итоговый финансовый результат: т.е. из 2400 вычитается 2510 и прибавляется 2520;

Шифр 2900 показывает базовую прибыль или убыток на акцию (т.е. базовая прибыль (убыток) делиться на количество акций);

Шифр 2910 дает сведения о разводненной прибыли или убытке на акцию. Формула подсчета: (чистая прибыль минус дивиденды по привилегированным акциям) делиться на количество обычный акций.

После того, как вся необходимая информация в документ внесена, его необходимо подписать у руководителя компании и еще раз датировать.

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Упрощенная форма по окуд 0710002 отличается от основной, тем что в табличной части у нее значительно снижено число отражаемых показателей деятельности.

В ней указываются:

- Выручка предприятия (строка 2000).

- Расходы фирмы по обычным направления деятельности.

- Проценты, уплачиваемые компанией за использование заемными средствами (строка 2330).

- Прочие доходы.

- Прочие расходы (2350).

- Налоги на прибыль с учетом всех отложенных и постоянных активов и обязательств.

- Чистая прибыль (2400).

Внимание! Показатели считаются в аналогичном порядке, как и при стандартном отчете. Просто, как правило, у организаций, применяющих данную форму, все иные сведения отсутствуют.

Пошаговая инструкция по заполнению документа

К формированию отчёта о финансовых результатах необходимо подойти очень ответственно и внимательно. Итак, при заполнении отчёта необходимо выполнить ряд шагов:

| Действия | |

| Шаг 1 | Заполнить налоговый период, за который предоставляется отчёт о финансовых результатах |

| Шаг 2 | В разделе «Организация» указать полное именование организации |

| Шаг 3 | Указать ИНН налогоплательщика |

| Шаг 4 | Указать вид экономической деятельности и ОКВЭД |

| Шаг 5 | Указать организационно-правовую форму / форму собственности |

| Шаг 6 | Указать единицу измерения показателя |

| Шаг 7 | В разделе «Местонахождение (адрес)» указать адрес нахождения организации |

| Шаг 8 | В разделе «Дата (число, месяц)» указать последний день отчётного периода, за который предоставляется отчёт (31.12.2016) |

| Шаг 9 | Указать коды статистики: ОКПО, ОКОПФ / ОКФС, ОКЕИ |

| Шаг 10 | Заполнить таблицу с показателями с указанием необходимых пояснений |

| Шаг 11 | Подпись и расшифровка подписи руководителя |

| Шаг 12 | Указывается дата на момент сдачи отчёта о финансовых результатах |

Заполнение отчёта о финансовых результатах по строкам

При заполнении Формы по ОКУД 0710002 все строки должны содержать информацию, отражающую финансовое состояние организации за отчётный период:

| Код строки | Наименование показателя | Комментарий | |||||||||||

| 2110 | Выручка |

|

|||||||||||

| 2120 | Себестоимость продаж | · Расходы, понесённые организацией, для выпуска и реализацию продукции

· Покупка товаров, материалов · Оплата выполненных работ · Прочие расходы, предусмотренные основной деятельностью |

|||||||||||

| 2100 | Валовая прибыль |

В случае отрицательного значения – показатель указывается в скобках |

|||||||||||

| 2210 | Коммерческие расходы | Коммерческие расходы по основной деятельности

Значение указывается в скобках |

|||||||||||

| 2220 | Управленческие расходы | Расходы, направленные на административно-хозяйственную деятельность, не связанную непосредственно с производством. | |||||||||||

| 2200 | Прибыль (убыток) от продаж |

|

|||||||||||

| 2310 | Доходы от участия в других организациях | Доходы, полученные от участия в уставной деятельности сторонних организаций | |||||||||||

| 2320 | Проценты к получению | Суммы, полученные от сторонних организаций, за предоставленные займы | |||||||||||

| 2330 | Проценты к уплате | Сумма, уплаченная за пользование заёмными денежными средствами | |||||||||||

| 2340 | Прочие доходы |

|

|||||||||||

| 2350 | Прочие расходы |

|

Сопоставление показателей в отчётах о финансовых результатах

При анализе отчётов о финансовых результатах удаётся оценить:

- деятельность организации за определённые временные периоды;

- деятельность организации в сравнении с деятельностью других организаций в определённый временной период.

В таблице показан пример №1:

| Показатель | 2014 | 2015 | 2016 | Абсолютное отклонение (тыс.руб.) | Отклонение (%) | ||||

| 2015/2014 | 2016/2015 | 2016/2014 | 2015/2014 | 2016/2015 | 2016/2014 | ||||

| Выручка | 50000 | 60000 | 70000 | 10000 | 10000 | 20000 | 20 | 17 | 28,5 |

| Себестоимость продаж | 30000 | 35000 | 45000 | 5000 | 10000 | 15000 | 17 | 28,5 | 50 |

| Валовая прибыль | 20000 | 25000 | 25000 | 5000 | 5000 | 25 | 25 | ||

| Коммерческие расходы | 6000 | 8000 | 10000 | 2000 | 2000 | 4000 | 33 | 25 | 67 |

| Управленческие расходы | 1000 | 2000 | 3000 | 1000 | 1000 | 2000 | 100 | 50 | 200 |

| Прибыль (убыток) от продаж | 13000 | 15000 | 12000 | 2000 | (-3000) | (-1000) | 15 | (-20) | (-8) |

В таблице показан пример №2:

Отчёт о финансовых результатах, тыс.руб.

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 60000 | 50000 | 40000 |

| Себестоимость продаж | 35000 | 35000 | 30000 |

| Валовая прибыль | 25000 | 15000 | 10000 |

| Коммерческие расходы | 10000 | 8000 | 6000 |

| Управленческие расходы | 2000 | 1000 | 1000 |

| Прибыль (убыток) от продаж | 13000 | 6000 | 3000 |

Отчёт о финансовых результатах, %

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 100 | 100 | 100 |

| Себестоимость продаж | 58 | 70 | 75 |

| Валовая прибыль | 42 | 30 | 25 |

| Коммерческие расходы | 17 | 16 | 15 |

| Управленческие расходы | 3 | 2 | 2,5 |

| Прибыль (убыток) от продаж | 22 | 12 | 7,5 |

Анализируя отчёты о финансовых результатах различных компаний, можно сделать определённые выводы в отношении финансовой стабильности, экономических перспектив, бюджетного состояния

Особенно важно проводить данный анализ в отношении компаний-конкурентов

Правила и порядок заполнения

Отчет заполняется по строгой схеме и содержит следующие компоненты:

- Валовая прибыль. Этот параметр позволяет выделить наиболее перспективные направления деятельности и рационализировать финансовые потоки. Является одним из основных показателей, характеризующих результаты работы компании.

- Доходы. Сюда входят дивиденды от инвестиций, проценты от любого рода вкладов и денег на счету, которые увеличивают бюджет. Но основной статьей является выручка, которая состоит не только из дохода от продаж, но и выплат за оказание услуг, платежей за аренду, дивидендов и прибыли другого рода.

- Расходы. В эту категорию относятся убытки от продаж или неверных экономических решений, проценты к уплате, а также расходы любого рода (аренда помещений, трата на материалы, заработные выплаты и т.д.).

Расчет чистой прибыли

Данные за прошедшие периоды нужно брать из прошлогодних отчетов. Если данные отсутствуют, то в соответствующих строках нужно поставить прочерки.

Обратите внимание! Форма отчета утверждена Минфином, поэтому изменять ее ни в коем случае нельзя. Можно только дополнять пояснениями, которые расшифровывают содержание отдельных пунктов

Кто и в какие сроки должен сдавать отчёт о финансовых результатах (ОФР)?

ОФР — обязательный документ бухгалтерской отчётности. Сдают его те, кто по закону должен вести бухучёт — юридические лица. Освободили от ОФР индивидуальных предпринимателей. У них другая отчётность: книга учёта доходов и расходов, которую заполняют в течение года. В то же время отчёт о финансовых результатах можно потребоваться ИП, например, для предоставления инвестору (по соответствующему запросу).

Срок загрузки — не позднее трёх месяцев после окончания календарного года. За 2020 год о финансовых результатах нужно было отчитаться до 31.03.2021. В следующем году отчёт о прибылях и убытках налоговики ждут до 31.03.2022.

31 марта

срок предоставления отчёта о финансовых результатах компании

За опоздание выпишут штрафы (ст.15.6 и ст.19.7 КоАП РФ):

- 3 000 — 5 000 руб. на организацию;

- 300 — 500 руб. на ответственных сотрудников компании.

Данные отправляют в ИФНС в электронном виде через оператора документооборота. С 2020 года никто не может передавать бухгалтерскую отчётность на бумаге (ст.18 Федерального закона № 402-ФЗ).

Кроме ОФР, ряду компаний придётся пройти аудит и передать в налоговую заключение о том, что в отчёте о прибылях и убытках нет ошибок (ст.5 Федерального закона № 307 от 30.12.2008):

- всем, кто торгует на рынке ценных бумаг;

- фондам с имуществом более 3 млн руб.;

- крупным компаниям, сумма активов которых больше 400 млн руб. либо доход свыше 800 млн руб.

Пошаговая ликвидация организации

- Шаг 1. Орган управления или единоличный собственник принимает решение о закрытии организации.

- Шаг 2. В территориальный орган ФНС направляется уведомление о принятом решении (форма Р15001), чтобы в ЕГРЮЛ были внесены необходимые изменения.

- Шаг 3. Собирается и утверждается ликвидационная комиссия.

- Шаг 4. В СМИ и интернете публикуется публичная информация о прекращении деятельности юрлица.

- Шаг 5. Проводится инвентаризация обязательств и всех активов организации.

- Шаг 6. Составляется промежуточный отчет при ликвидации.

- Шаг 7. Принимаются меры по взысканию дебиторской задолженности.

- Шаг 8. Кредиторов информируют надлежащим образом о закрытии организации.

- Шаг 9. Составляют очередной промежуточный отчет о ликвидации деятельности.

- Шаг 10. Окончательный расчет с кредиторами.

- Шаг 11. Имущество юридического лица, оставшееся после удовлетворения требований кредиторов, распределяется между его учредителями (участниками).

- Шаг 12. Составляется итоговый отчет о ликвидации.

- Шаг 13. Государственная регистрация результатов закрытия юридического лица. Исключение из ЕГРЮЛ.