Срок возврата переплаты по налогу по заявлению

Содержание:

- Алгоритм действий

- Как вернуть (зачесть) переплату на практике

- Если налоговая отказала в возврате переплаты по налогу

- Причины образования переплаты по налогам

- Установление факта переплаты в акте сверки расчетов

- Письмо о возврате перечисленных денежных средств: образец по вариантам и нюансы формирования

- Позиция ВАС

- Порядок возврата налоговой переплаты в 2018 году

- Можно и проценты взыскать.

- Порядок возврата переплаты

- Варианты обращений

- Если налог не возвратили в срок

- Что может пойти не так

- Насколько обоснованной является правовая позиция ВАС РФ по этому вопросу?

- Заявление

Алгоритм действий

На самом деле все намного проще, чем может показаться на первый взгляд. Возврат переплаты по налогам (сроки, отведенные на эту операцию, будут представлены вниманию ниже) предусматривает простой алгоритм действий для реализации поставленной задачи.

Налогоплательщику необходимо:

- Подготовить определенный пакет документов. О них будет сказано несколько позже.

- Написать заявление на предоставление возврата денег.

- Обратиться с собранными документами в ФНС по месту регистрации. Отдать заявление с подготовленными бумагами и ждать решения налоговых органов.

Вот и все. Больше никаких манипуляций не нужно. Просто, быстро, понятно. Что еще необходимо помнить об изучаемом процессе?

Как вернуть (зачесть) переплату на практике

Самый простой совет – приходите на комплексный бухгалтерский аутсорсинг в 1С-WiseAdvice. В этом случае, у вашей компании не возникнет ошибочных переплат и последующих проблем, связанных с их возвратом (зачетом). А пока вы еще изучаете и подсчитываете плюсы такого перехода, предлагаем использовать наши инструкции.

Порядок возврата

В некоторых случаях компании вынуждены узнавать, каков судебный порядок возврата переплаты по налогам. Такие случаи мы оставим за рамками нашей статьи. Налоговая никогда не будет спорить, если переплата:

- подтверждена актом сверки;

- возникла не ранее трех лет до подачи обращения.

Впрочем, сверка – дело очень долгое. В большинстве случае достаточно оформить заявление на возврат. Если у проверяющего заявление инспектора возникнут сомнения, то он сам назначит сверку.

В представленном заявлении компании заполняют только первые две страницы.

Порядок зачета

Действия компании зависят от того, каким образом решено зачесть переплату.

Зачет идентичного платежа. Автоматический зачет без каких-либо обращений со стороны компании произойдет в пределах платежей с одними и теми же КБК и ОКТМО. Фактически компании достаточно при очередном платеже перечислить сумму, уменьшенную на величину переплаты.

Зачастую налоговики автоматически закрывают старой переплатой по налогу новую недоимку по нему, а также пени (штрафов) или наоборот. Однако этот момент необходимо уточнить в налоговой или регулярно запрашивать через ТКС выписку из ЛКН.

В остальных случаях, чтобы оценить возможность зачета, используйте обновленную форму, которая утверждена тем же приказом, что и заявление на возврат. Скачать ее можно здесь >>>

При заполнении формы используйте нашу таблицу.

Таблица. Возможности зачета переплаты

|

Переплата |

Возможность зачета |

Положения НК РФ |

|---|---|---|

|

Федеральные налоги (включая авансовые платежи):

|

Все виды платежей по любому федеральному налогу (сбору), включая уплачиваемые на специальных налоговых режимах |

ст. 78 НК РФ:

ст. 176 НК РФ:

|

|

Пени по федеральным налогам |

||

|

Региональные налоги (включая авансовые платежи):

|

В счет любых видов платежей по региональному налогу |

пп 1, 14 ст. 78 НК РФ процитированные в разделе таблицы про федеральные налоги действуют также для региональных и местных налогов |

|

Пени по всем региональным налогам |

||

|

Местные налоги (включая авансовые платежи), пени по местным налогам |

В счет:

|

|

|

Любые налоговые штрафы |

Любые налоговые платежи (как текущие и предстоящие, так и недоимка) |

В отношении штрафов отметим, что на местах много перегибов, поэтому, чтобы налоговая не отказала, – просите о возврате либо о зачете в счет уплаты налогов и пени того же вида, что и налог, по которому был наложен штраф.

Если налоговая отказала в возврате переплаты по налогу

Отказ налоговой необходимо проанализировать на предмет того, есть ли шанс исправить ситуацию в результате оспаривания.

Шаг 1. Ищем фактические ошибки

Пришел долгожданный ответ, но программа налоговиков что-то перепутала, и вы видите название другой компании. В этом случае вы имеете полное право отказать в приемке сообщения и ждать свой ответ.

Бывают и другие, менее очевидные оплошности. По этой причине сразу же, без детального изучения текста, подтверждать получение послания налоговой не стоит. Подтверждение можно отправить и на шестой рабочий день.

Шаг 2. Проверяем причину отказа

Есть ситуации заведомо проигрышные, в которых не поможет даже Верховный суд РФ, что видно из его определений:

- от 19.03.2019 № 304-ЭС19-1659, от 27.02.2019 N 305-ЭС19-264, от 09.11.2018 № 307-КГ18-17764, от 30.08.2018 № 307-КГ18-12491, от 07.06.2018 № 305-КГ18-6745, от 11.05.2018 № 305-КГ18-4965 – пропуск трехлетнего срока с момента образования переплаты;

- от 12.07.2018 № 305-КГ18-8930 – пропуск трехлетнего срока с момента образования переплаты; от 12.07.2018 № 305-КГ18-8930 – подача уточненной декларации в период рассмотрения заявления о возврате (его можно подавать только после окончания камеральной проверки);

- от 11.07.2018 № 305-КГ18-8696 – требование возврата на основании подачи уточненных налоговых деклараций по налогу на прибыль после принятия решения налоговым органом по результатам выездной налоговой проверки и оспаривания его в суде.

Таким образом, самая распространенная причина – пропуск срока. Дело в том, что суды отсчитывают три года не с момента, когда налогоплательщик узнал о переплате, а с даты ее образования. По этой причине так важен доскональный учет и регулярные сверки с налоговой.

Шаг 3. Обжалование отказа

Допустимый срок обжалования – один год со дня принятия решения об отказе. Как и в случае с другими налоговыми спорами, в этой ситуации обязательно досудебное урегулирование, то есть, прежде чем идти с заявлением в суд, необходимо подать жалобу на ИФНС в вышестоящую инстанцию – региональное управление ФНС.

Вначале жалобу должно рассмотреть налоговое управление, причем, получив ее от налоговой инспекции, которая вынесла решение об отказе. То есть вы отправляете жалобу в свою ИФНС, в трехдневный срок инспекция перешлет жалобу в управление.

После получения жалобы для управления начинается отсчет срока для ответа на нее – один месяц. Если ответ компанию не удовлетворит – тогда уже можно идти в суд. Лучше, если текст иска буквально цитирует жалобу, которая была подана в налоговое управление.

Некоторые компании для того, чтобы сэкономить на госпошлине, отправляют жалобу в ФНС России. Однако, как правило, это только потеря времени и затяжное отсутствие оборотных средств.

Причины образования переплаты по налогам

Переплата может возникнуть по самым разным причинам, причем о некоторых компании не знают, пока не столкнутся с ними «лицом к лицу». Вот лишь несколько из них.

Оплата с опозданием и списание по инкассо

Самая распространенная причина переплат, как ни странно, – несвоевременная уплата налогов. Когда компания наконец оплачивает недоимку, может случиться так, что налоговая произведет списание по инкассо.

Эту ситуацию можно предотвратить, если оплачивать недоимку с учетом механизма взыскания налогов. Как правило, налоговики не производят списания внезапно. Обнаружив недоимку, налоговая инспекция:

- выставит требование об уплате налогов (пени, штрафов);

- установит срок исполнения своих требований.

Если требование не исполнить в срок, то в течение 10 дней налоговая принимает различные решения, в частности, с целью взыскать недоимку:

- самостоятельно, посредством инкассо;

- через приставов.

Отметим, что узнать о принятии ИФНС решения по поводу взыскания недоимки можно еще до того, как оно «прилетит» в компанию. Например, вот так выглядит оповещение, полученное от ИФНС через систему подготовки и сдачи отчетности СБИС:

Если налоговая решила взыскать долги через приставов, то процесс принудительного списания займет довольно продолжительное время. При этом компания получит постановление приставов с предложением о добровольной уплате.

О формировании налоговой инкассо компания не узнает. Поэтому вполне может произойти списание уже оплаченных сумм, даже если платежки были отправлены до получения решения о принудительном взыскании. Впрочем, аналогичная ситуация может возникнуть, если приставы выставят инкассо, не увидев оплаты.

Внимание!

Исполнив постановление приставов, обязательно известите их о своем платеже.

Переход в другую налоговую

Платежи с ОКТМО прежней налоговой новая инспекция отразит как переплату. Чаще всего такая ситуация характерна для НДФЛ, так как:

- не все бухгалтеры знают об особенностях представления отчетности по этому налогу при смене инспекции;

- программное обеспечение некоторых операторов телекоммуникационной связи (далее – ТКС) дезинформирует бухгалтеров, сообщая об ошибке при попытке отправить отчетность с ОКТМО прежней инспекции, в которую был оплачен НДФЛ, например, за первый месяц квартала (до смены компанией местонахождения).

Дезинформирует бухгалтеров и то, что по разным ОКТМО инспекции именуют НДФЛ по-разному:

У компаний на общей системе налогообложения по такому же основанию может возникнуть переплата по налогу на прибыль или другим налогам с авансовыми платежами.

Особенности уплаты и корректировки налогов

Авансовые платежи могут стать причиной переплаты не только при переходе в другую инспекцию. Уплачиваемые в течение квартала (года), нередко они превышают итоговую сумму:

- налога на прибыль;

- налога в случае применения УСН.

Переплата может возникнуть и при подаче уточненной декларации. Такие случаи нередки, если новый бухгалтер не знает, что компания применяет льготу.

Человеческий фактор

Масса ошибок возникает из-за ошибок бухгалтеров, формирующих платежки. Однако переплатой можно считать только те случаи, когда в платежном поручении сумма была завышена.

Внимание!

Если бухгалтер допустил ошибку не в сумме, а в других реквизитах платежа (КБК, ОКТМО, статус плательщика, тип платежа), то такой платеж можно уточнить, даже если он уже отражен в виде переплаты.

Установление факта переплаты в акте сверки расчетов

Согласно налогоплательщик имеет право на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам. Этому праву налогоплательщика корреспондирует установленная обязанность налоговых органов «осуществлять по заявлению налогоплательщика <…> совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам вручается (направляется по почте заказным письмом) или передается налогоплательщику <…> в течение следующего дня после дня составления такого акта».

Следует иметь в виду, что до настоящего времени ФНС России не выполнила поручение () о разработке и утверждении Порядка проведения совместной сверки расчетов. Также не введен в эксплуатацию информационный ресурс, который должен управлять в интерактивном режиме данной процедурой. Соответственно пока неизвестен регламент отражения в карточке РСБ итогов сверки расчетов. Однако, оформляемые в настоящее время акты совместной сверки расчетов, при условии их подписания уполномоченными представителями сторон, безусловно, являются юридически значимыми документами, подтверждающими факт переплаты.

Письмо о возврате перечисленных денежных средств: образец по вариантам и нюансы формирования

Принцип написания информационной части заявления о возврате средств имеет общую концепцию, однако ее содержание различается с учетом причины подачи ходатайства. Рассмотрим три варианта и нюансы написания писем.

Первое письмо: возврат ошибочно перечисленных денежных средств

Данный вариант ходатайства актуален для случаев, когда плательщик отправил средства на расчетный счет контрагента, которому они не предназначались. К примеру, на возврат ошибочно перечисленных денежных средств письмо, образец которого мы рассматриваем в этой части, должно быть подано, если:

- отправителем платежа была допущена ошибка при автоматическом выборе получателя в электронной форме платежного поручения;

- платеж был отправлен контрагенту, с которым сотрудничество завершено;

- банк произвел зачисление денег по ошибочным реквизитам.

- и в иных, аналогичных случаях.

В первом и втором приведенных случаях, претензия на возврат составляется на имя получателя платежа. В третьем случае – претензия адресуется банку, который в приведенной ситуации фактически нарушил правила совершения банком платежных операций и несет ответственность в соответствии со ст. 866 ГК РФ.

Второе письмо: возврат излишне перечисленных денежных средств

Данная версия письма актуальна в случаях, когда отправитель платежа неверно указал, а в частности – неправомерно завысил, сумму перечисляемых средств, допустив ошибку в расчетах или механическую ошибку.

Приводим пример, как должно быть написано письмо на возврат излишне перечисленных денежных средств, образец которого содержит указание на тип ошибки, и дополнительные документы – акт сверки, подтверждающий переплату.

Третье письмо: на возврат денежных средств от поставщика

Письмо о возврате денежных средств за товар – это уже не столько заявление о возврате денег, сколько полноценная финансово-правовая претензия, которая и оформлена должна быть соответствующим образом.

Содержание этого письма, которое в свою очередь может впоследствии стать документальным доводом при рассмотрении иска в хозяйственном арбитраже, должно в обязательном порядке иметь:

- сноску на положения Договора о поставке товара,

- указание на непоступление или ненадлежащее качество товара;

- невыполнение обязательств поставщиком в части соблюдения сроков поставок.

Данный вид претензии на возврат средств подразумевает обязательное наличие и предоставление банку подтверждающих документов – договора поставок и акта сверки.

Позиция ВАС

Зачем? И сколько тогда должна составлять продолжительность оформления возврата денег налогоплательщику?

В ВАС РФ придерживаются мнения о том, что переплата возникает вследствие поданной гражданином или организацией налоговой декларации. Чтобы принять правильное решение о возврате денег, необходимо проводить тщательную проверку. Особенно в отношении юридических лиц.

Речь идет о камеральной проверке. Тогда возврат переплаты по налогам сроки будет иметь, увеличенные до 4 месяцев. На камеральную проверку налоговыми органами отводится около 3 месяцев. Плюс месяц, отведенный на перечисление денег заявителю. Лишь после этого срока налогоплательщик сможет обжаловать принятое налоговыми органами решение.

Порядок возврата налоговой переплаты в 2018 году

Если вы хотите самостоятельно вернуть переплату по налогу, рекомендуем придерживаться следующего алгоритма:

Шаг первый: подготовьте заявление о возврате суммы излишне уплаченного налога

При составлении заявления не забудьте указать следующую информацию:

- Наименование налогового органа;

- Сведения о заявителе:ФИО и место жительства физического лица или индивидуального предпринимателя, наименование и место нахождения организации;

- Сумма излишне уплаченного налога;

- Наименование налога;

- Данные счета, на который необходимо перечислить сумму излишне уплаченного налога;

- Дата составления заявления.

Шаг второй: подготовьте необходимые документы

На этом этапе от вас потребуется собрать все документы, которые могут подтвердить факт налоговой переплаты (точный перечень документов зависит от конкретной ситуации).

Шаг третий: обратитесь в налоговый орган

По общему правилу заявление о возврате налоговой переплаты подается в налоговый орган по месту жительства налогоплательщика.

Если вы не знаете, к какой именно налоговой инспекции прикреплен ваш домашний адрес, рекомендуем воспользоваться сервисом «Определение реквизитов ИФНС» на сайте Федеральной налоговой службы.

Шаг четвертый: дождитесь решения налогового органа

Далее вам остается только ждать, пока налоговый орган проверит данные и примет решение о возврате суммы излишне уплаченного налога.

Обратите внимание! Указанные выше рекомендации не являются исчерпывающими, поскольку каждый случай уникален и требует персонального подхода. Если вам нужна дополнительная консультация, вы можете получить бесплатную правовую помощь на нашем сайте

Можно и проценты взыскать.

Важно то, что в неизменном виде сохранится положение, согласно которому, если установлен факт излишнего взыскания налога, на основании указанного заявления налоговый орган принимает решение о возврате не только суммы излишне взысканного налога, но и сумм начисленных в порядке, предусмотренном п. 5 ст. 79 НК РФ, процентов.

Согласно обозначенной норме сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами в течение одного месяца со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

Проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата. Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования ЦБ РФ. Почему-то до сих пор не уточнено, что правильнее применять ключевую ставку ЦБ РФ, хотя она и применяется фактически.

Порядок возврата переплаты

Как в любом другом случае взаимодействия налогоплательщика и Федеральной налоговой службы (ФНС), правила возврата переплат строго регламентированы:

Подтверждение факта переплаты. Прежде чем запускать процесс по возврату излишне уплаченного налога, следует первым делом задуматься о том, как его подтвердить документально. Тут все зависит от того, в результате каких действий образовалась переплата.

Если это произошло из-за банальной бухгалтерской ошибки, которая была впоследствии обнаружена, то нужно подать в налоговую уточненную декларацию;

Можно составить акт сверки с налоговой службой. Инициатором его могут быть как представители налоговой службы, так и бухгалтерия второй заинтересованной стороны. Если акт сверки был составлен в установленном законом порядке и подписан налоговым специалистом, то уточненку можно уже и не подавать;

Еще один способ установить излишне переплаченные налоги – пойти путем судебных разбирательств. Дело это долгое, хлопотное и непростое, но если сумма налоговой переплаты значительная, а налоговики отказываются ее признавать, то игра стоит свеч. Если факт переплаты судом будет установлен, то избежать возврата переплаченной суммы налоговикам не удастся.

Переплата налогов может обнаружиться и в итоге выездной камеральной проверки. Это не самая приятная процедура для всех организаций и ИП, тем не менее, наличие переплаты лучше, чем обнаружение налоговых недоимок. В данном случае специалисты налоговой службы обязаны будут направить налогоплательщику письменное извещение о переплате и ее размере.

После того, как переплата доказана, с ней нужно обязательно что-то сделать. По закону, здесь есть также несколько направлений:

Первый и самый очевидный вариант – просто вернуть налоги на расчетные счета налогоплательщика;

Второе что можно предпринять – перенаправить эту сумму к уплате недоимок, пеней, штрафов и т.п. сборов. Причем, что касается недоимки, то покрывать ею можно только тот тип налога, по которому она образовалась. То есть, если переплата была в федеральный бюджет, то перекрывать ею можно только федеральные налоги. Перенаправлять переплату из общей государственной казны в региональный карман нельзя. Точно также дело обстоит и с местными налогами – перекидывать переплату по ним в федеральный бюджет невозможно.

Тритий путь – отложить излишек на предстоящие налоговые выплаты

Схема при этом здесь та же, что и в предыдущем варианте.

Внимание! Закон никоим образом не обязывает налогоплательщика распоряжаться всей суммой переплаты каком-либо одним определенным способом. Вполне можно распределить ее по частям на разные цели.

Следующий этап по возврату налога: написание заявления в налоговую службу

Здесь обязательно нужно указать точный размер переплаченных средств, привести подтверждения, а также прописать намерения по дальнейшему распоряжению ими. Заявление можно подать либо:

Лично в налоговой инспекции по месту регистрации предприятия или ИП;

Отправлением письма с уведомлением о вручении через почту России. В этом случае нужно обязательно сделать опись вложения;

Через представителя налогоплательщика при предоставлении нотариально заверенной доверенности.

К сведению! Заявление нужно обязательно писать в двух экземплярах, один из которых остается на руках налогоплательщика. При принятии заявления о переплате, специалист налоговой оба должен проштамповать.

После получения заявления, налоговики обязаны рассмотреть его не дольше чем в десятидневный срок. В результате на свет должно появиться решение либо о зачете налога в счет других платежей, либо о его возврате.

Важно! На расчетный счет налогоплательщика, переплата должна вернуться не позднее месяца с момента передачи соответствующего заявления в налоговый орган

Варианты обращений

Выбор в пользу зачёта или возврата также определяется исходя из статуса переплаты:

- Если излишки возникли по вине налоговых агентов, деньги могут быть лишь возвращены.

- Если нет желания возвращать уплаченные средства, дозволяется зачесть их в качестве иных налоговых сборов.

Чтобы выявить, куда именно были зачислены деньги, и вернуть их, следует провести сверху с бюджетом любым из способов (уст. в ст. 31 НК):

- Позвонить в налоговую и запросить сверку по телефону.

- Попросить переслать отчёты, которые хранятся в ИФНС.

- Зайти в кабинет на портале налоговой и просмотреть необходимую документацию.

В последнем варианте нужно открыть вкладку «Переплата/Задолженность» и посмотреть текущие долги и платежи сверх необходимого размера.

Если обращение с возвратом передаётся через работодателя, оно составляется в свободной форме (либо же используется форма КНД 1150058, если она принята в организации). Но деньги перечисляются исключительно в безналичной форме (ст. 231 НК), а потому нужно указывать реквизиты счета.

Заявку также следует направить не позднее 3 лет с момента удержания. Даже после увольнения бывший наниматель не освобождается от обязанности перевода средств. Деньги должны перевести в следующие 3 месяца, иначе заявитель вправе будет претендовать ещё и на выплату процентов за весь период просрочки.

Запрашивая возврат через ИФНС, заполняется заявка строгой формы на перечисления избытка по сбору.

Если налог не возвратили в срок

Зачастую бывает и такое, когда налоговая не возвращает переплату в установленный срок либо и вовсе не производит возврат.

Что ж, нарушителями могут быть не только налогоплательщики…

Конечно, в первую очередь по прошествии всех законных сроков было бы хорошо связаться с налоговой (такими вопросами занимается отдел урегулирования задолженности) и уточнить у ответственного сотрудника, было ли рассмотрено ваше заявление. А вдруг ИФНС направила вам отказ о возврате по почте и данное решение попросту до организации еще не дошло.

Но если же выясняется обратная ситуация, при которой налоговый орган на ваш запрос никак не отреагировал, то пора применять меры из ряда тяжелой артиллерии.

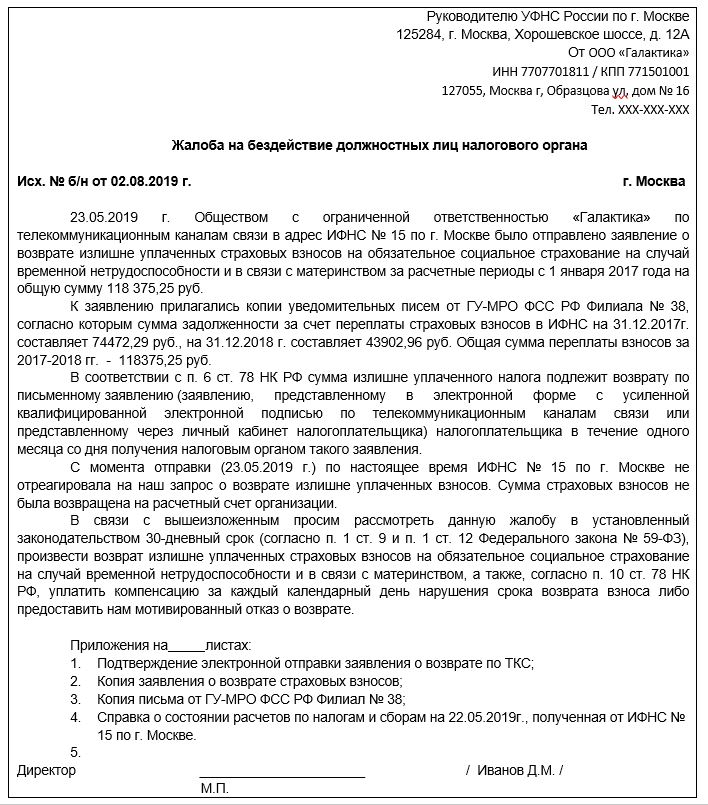

А именно: вы можете написать жалобу на бездействие должностных лиц ( НК РФ), а также взыскать с ИФНС компенсацию за время просрочки ( НК РФ).

Но обратите внимание, что жалоба направляется в адрес вышестоящего налогового органа, но подается через инспекцию по месту вашего учета ( НК РФ). Жалобу можно направить по ТКС, на бумажном носителе или же подать ее на сайте ФНС РФ, обязательно приложив подтверждение с отметкой о приеме заявления о возврате/зачете

Что касается компенсации за просрочку, то их необходимо рассчитывать исходя из действующей ставки рефинансирования, невозвращенной суммы переплаты и дней просрочки:

СП = СНП х (СР% / ЧДГ) х ЧПД,

где СП – это сумма процентов, СНП – сумма невозвращенной переплаты, СР% – ставка рефинансирования в процентах, ЧДГ – число дней в году, ЧПД – число просроченных дней.

Решение по жалобе принимается вышестоящим налоговым органом в течение периода до 30 дней. В случае, если вышестоящему органу налоговой службы требуются документы от нижестоящей ИФНС для рассмотрения дела, то срок может быть увеличен, само решение инспекцией направляется заявителю в течение трех дней (п. 6 ст. 141 НК РФ). Но если же подача жалобы на имя вышестоящего налогового органа не принесла результата, то следующий шаг – это обращение в суд.

Что может пойти не так

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошел месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трех лет после переплаты — Статья 78, п. 7 Налогового кодекса

На возврат есть три года. Срок считается с момента переплаты: не когда предприниматель или налоговая ее заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придется доказать, что не получали уведомление от налоговой.

ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трехлетний срок возврата. Компания обратилась в суд.

Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трех лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги.

Налоговая платит проценты за каждый день просрочки — статья 78, п. 10 Налогового кодекса

Деньги должны прийти на счет за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению. Мы рекомендуем подавать двумя исками.

Насколько обоснованной является правовая позиция ВАС РФ по этому вопросу?

Анализируя эту позицию с точки зрения остальных норм НК РФ, необходимо, прежде всего, отметить, что эта позиция не соответствует буквальному толкованию норм статьи 78 НК РФ.

И действующая редакция статьи 78 НК РФ, и ее редакция до 01.01.2007 не содержат никаких положений о необходимости «признания» налоговыми органами излишней уплаты налога по какой-либо процедуре.

Все нормы, регулирующие зачет (возврат) излишне уплаченного налога, установлены в статье 78 НК РФ. При этом статья не содержит никаких положений, связывающих течение срока на зачет (возврат) излишне уплаченного налога со сроками «признания» излишней уплаты налога со стороны налоговых органов. Течение срока на зачет (возврат) излишне уплаченного налога связывается только с датой подачи налогоплательщиком заявления о зачете (возврате) налога.

Здесь стоит заметить, что в необходимых случаях налоговое законодательство содержит нормы, согласно которым исчисление одного срока прямо ставится в зависимость от истечения другого срока3. Поэтому полагаем, что если бы законодатель хотел привязать течение срока на зачет (возврат) излишне уплаченного налога к дате окончания камеральной проверки налоговой декларации, то – логичнее всего – ввел бы соответствующую норму в статью 78 НК РФ. Однако в рассматриваемой ситуации законодатель этого не сделал.

Несмотря на приведенные выше доводы юридического характера, с точки зрения здравого смысла логика позиции ВАС РФ представляется очевидной: чтобы зачесть (вернуть) излишне уплаченный налог, надо предварительно удостовериться в наличии излишне уплаченного налога как такового. В противном случае зачет и особенно возврат налога может стать инструментом мошенничества и привести к потерям бюджета.

Однако стоит заметить, что в случае, когда в соответствии с налоговой декларацией налогоплательщик должен заплатить налог, государство верит сведениям, указанным в налоговой декларации этого налогоплательщика и требует от него немедленной уплаты указанной в налоговой декларации суммы налога. Ситуация принципиально меняется, когда в декларации указано на излишнюю уплату налога. В этом случае государство перестает доверять налогоплательщику и зачитывает (возвращает) излишне уплаченный налог только после камеральной проверки представленной им налоговой декларации. На наш взгляд, такая ситуация свидетельствует о явном фискальном уклоне системы налогового администрирования.

Конечно, проверять достоверность сведений, указываемых налогоплательщиками в налоговых декларациях, необходимо. Однако для этого предусмотрены специальные процедуры – камеральные и выездные налоговые проверки. Эти проверки порождают предусмотренные НК РФ негативные последствия в форме взыскания недоимки, штрафов и пеней для налогоплательщиков, которые указали в налоговых декларациях неправильные сведения и занизили подлежащую уплате сумму налога. Причем эти негативные последствия настигают только тех налогоплательщиков, которые нарушили налоговое законодательство.

Когда же правоприменительная практика идет по пути «скрещивания» процедуры камеральной проверки и процедуры зачета (возврата) излишне уплаченного налога, негативные последствия в виде удлинения срока на зачет (возврат) налога на срок камеральной проверки и, соответственно, безвозмездного отвлечения денежных средств на этот срок настигают всех налогоплательщиков – как нарушающих закон, так и законопослушных.

ВОЗМОЖНА ЛИ ВОЛНА МОШЕННИЧЕСТВА?

Заявление

Как выглядит заявление на возврат переплаты налога? Образец этого документа представлен выше. Составить его, как правило, не так уж и трудно. Главное — помнить правила ведения деловой переписки и принципы оформления деловых писем/обращений. Тогда составить письменный запрос на возврат лишних денег за налог будет очень просто.

Упомянутый документ может выглядеть приблизительно таким образом:

Я, (Ф. И. О. налогоплательщика), (данные из паспорта), прошу перечислить мне на банковский счет излишне уплаченный налог (тип налога). Мною (дата перечисления денег) были перечислены деньги в размере (сумма) по налогу (тип налогового платежа). После тщательной проверки платежа выяснилось, что переплата составляет (сумма возврата). Перечислить деньги прошу по следующим реквизитам: (реквизиты счета).

Но можно обойтись более простой формой заявления. К примеру, такой:

Я, (данные о налогоплательщике), прошу вернуть переплату по (вид налога) за (год) и перечислить денежные средства на счет: (реквизиты).

Можно сказать, что заявление на возврат переплаты по налогу фактически составляется в свободной форме. Главное, чтобы этот документ выражал цель обращения гражданина/организации, а также имел данные о банковском счете, необходимом для зачисления денег налогоплательщику.