Как выставить счет на оплату от ип

Содержание:

- Как оформляется оплата за другую организацию

- Счёт-фактура для плательщиков НДС

- Новые печатные формы Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534 (Архив для всех конфигураций)

- НДС и ОСНО

- Выставляются ли счета от физических лиц?

- Как самозанятый предоставляет закрывающие документы? Акты выполненных работ, акты сверки?

- Налоговый учет по НДС в 2018: пример, бухгалтерские проводки, транзит ндс

- Обязателен ли счёт?

- Как правильно выписать

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Новые печатные формы Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534 (Архив для всех конфигураций)

- Правила составления письма-просьбы о погашении задолженности

- Инструкция по оформлению счёта на оплату

- Кто выписывает счёта на оплату

Как оформляется оплата за другую организацию

Порядок действий при оплате долга третьим лицом будет следующий:

- Одна компания «А в адрес своего должника компании «В направляет письмо, в котором содержится просьба о погашении задолженности перед третьей компанией «С в счет собственного долга.

- Компания «В согласно письма оплачивает компании «С определенную сумму денежных средств.

- Компания «В направляет копию платежки компании «А», подтверждающую исполнение оплаты.

В компании, оплатившей чужой долг должны будут храниться следующие документы: письмо об оплате за другую компанию, а также платежка с отметкой об оплате. Должнику также нужно будет иметь на руках документы, подтверждающие оплату третьем лицом. То есть, и копия письма и копия платежки должны храниться у должника, так как их отсутствие ведет к возникновению определенных рисков. Так, компании могут подать требование в взыскании уплаченных средств с должника, ссылаясь на то, что данная оплата проведена ошибочно.

В этом случае должнику нужно будет самому погашать свой долг перед кредитором.

Специального бланка для письма об оплате за другую организацию нет, составить его можно в свободной форме. Однако при составлении документа необходимо учитывать некоторые особенности, тогда письмо будет иметь юридическую силу. В письме должно быть указано следующее:

| Что обязательно указывается в письме | Особенности указания |

| Все стороны соглашения | Потребуется указать наименования всех трех компании (компании, за которую производится оплата, компании, за которую погашается обязательство, а также компании, являющейся получателем денежных средств) |

| Что должно быть погашено | Указываются те обязательства, которые требуется погасить |

| Сведения о документах по платежу | Указать следует реквизиты счета, который требуется оплатить и договора, по которому производится оплата |

| Сведения о самом платеже | Сумма долга, реквизиты для оплаты, а также назначение платежа |

Письмо составляется согласно правилам документооборота:

- Верхняя часть документа должна содержать данные об адресате и отправителе, а также ФИО и должности руководителей.

- После этого указывается обращение к руководителю компании, имеющей непогашенные обязательства перед должником.

- Далее описывается сложившаяся ситуация, а также просьба об оплате. Также указываются реквизиты договора, явившегося основанием по возникшему долгу, сумму задолженности, необходимую для перечисления на счет третьей организации и сведения о данной организации.

- После этого в письме указывают точные реквизиты кредитора, в том числе адрес, ИНН, КПП, расчетный счет, наименование, БИК и корсчет банка, в котором открыт счет.

- Кроме всего прочего указывается просьба о предоставлении копии платежного поручения, на которой будет стоять отметка банка, подтверждающая исполнение обязательства.

- Подписывает письмо руководитель компании-должника. Если организация не отказалась от использования печати, то она проставляется рядом с подписью руководителя.

Письмо с отметкой будет подтверждать проведение операции. А это в свою очередь поможет снизить возникновение возможных рисков.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Новые печатные формы Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534 (Архив для всех конфигураций)

Внешние печатные формы Счета-Фактуры( СФ ) и Универсального Передаточного Документа( УПД ) (в редакции постановления Правительства Российской Федерации от 2 апреля 2021 г. № 534) для большинство конфигураций (УТ,БП,УПП,УСО,ЕРП,УНФ,Розница,КА) одним архивом.

.

Бонус печатные формы Счета-фактур и УПД для Бух.учета, ТиС, Комплексная конфигурация 4.5 1С 7.7; универсального корректировочного документа (УКД) для УТ10/УПП1/КА1

Внешние печатные формы (УПД, счет фактура) за поставщика из Управление торговли 10.3 (все релизы); УПП 1.3; УСО 1.3; КА 1.1; БП 2.0. Так же формы для прослеживаемых товаров с колонками (c РНПТ)

.

*поправлено от 17.09.21

4 стартмани

НДС и ОСНО

Как было сказано выше, налог на добавленную стоимость является обязательным платежом общей системы налогообложения. Он начисляется продавцом на стоимость реализуемых покупателю товаров, работ и услуг. НДС бывает двух видов:

- Ввозной. Уплачивается при ввозе (импорте) товаров на территорию РФ. «Импортный» НДС обязаны платить все ИП, независимо от применяемой системы налогообложения. При этом, если предприниматель применяет УСН 6%, ЕНВД или ПСН, учесть налог в составе расходов он не сможет. ИП на упрощенке с объектом «Доходы минус расходы» могут включить уплаченный НДС в состав расходов, но возместить его из бюджета не имеют права.

- Внутренний. Перечисляется при осуществлении операций внутри страны. В этом случае налог уплачивают ИП на ОСНО, а также налоговые агенты. Спецрежимники платят его только при выставлении счет-фактуры контрагенту с выделенной суммой НДС.

Несмотря на то что НДС обязателен к уплате на ОСНО, закон позволяет освободиться от него в ряде случаев.

Выставляются ли счета от физических лиц?

Обязанность по уплате НДС у физических лиц отсутствует. Потому и счёт выставлять они не могут. Но есть следующие способы для решения проблемы, если необходимость в оформлении бумаги всё-таки возникла:

- Составление договора на предоставление услуг с организацией, на основании которого и получается оплата.

- Оформление ИП/ЗАО/ООО.

Предлагаем ознакомиться: Как правильно оформить уведомление о расторжении договора

Но при прямом выставлении счета от физических лиц – документ лишается юридической силы.

Из обязательных для документа сведений можно выделить:

- Номер счета, дата, когда он был выписан.

- Итоговая сумма по платежу, с обязательным выделением части НДС. Если, конечно, параметр присутствует в цене на товар.

- Услуги с товарами, которые пользователь приобретает.

- Реквизиты банковского типа.

- ИНН.

- ФИО ИП.

Как самозанятый предоставляет закрывающие документы? Акты выполненных работ, акты сверки?

Если вспомнить про статью ГК РФ под номером 720 (новая редакция). В частности, в ней указано, что Заказчик должен принять произведенные Исполнителем работы в установленные договором сроки и в случае выявления недостатков незамедлительно сообщить об этом Исполнителю и сделать отметки в каком-либо сопровождающим сделку документе.

Но Законодательством не предусмотрена обязательная форма для составления акта выполненных работ или услуг между самозанятым и предприятием, или самозанятым и физическим лицом. Поэтому акт придется составлять самостоятельно, опираясь на требования закона и на особенность тех работ, которые выполняет самозанятый гражданин.

Акт выполненных работ является главным доказательством выполнения работ самозанятым. Акт выполненных работ должен быть правильно составлен. Акт должен быть подписан обоими сторонами. Если заказчиком по договору является организация, то организацией однозначно следует запастись актом выполненных работ для документального подтверждения расходов (ст. 252 НК РФ) (для организации). В данном случает выданного одного чека самозанятым, будет недостаточно. При составлении акта выполненных работ самозанятым никаких особенностей в общем нет. Акт в общем порядке должен содержать информацию об исполнителе и заказчике, об объеме и стоимости каждого вида работ, об общей стоимости работ, о наличии или отсутствии у заказчика претензий по объему, качеству и срокам выполнения работ.

Форма бланка акта такая:

Самозанятый обязательно должен указать в акте выполненных работ следующую информацию:

«Исполнитель является самозанятым лицом и применяет специальный налоговый режим «Налог на профессиональный доход». В качестве плательщика налога Исполнитель зарегистрирован в ИФНС N ___ по г. _________».

Если стороны подписали акт выполненных работ, а деньги по договору еще не выплачены, самозанятый не должен сразу сообщать в налоговую инспекцию о полученном доходе. Доход нужно отразить в приложении «Мой налог» в момент получения денег от заказчика.

Но есть один минус – даже при наличии договора и подписанного акта без чека организация не сможет объяснить налоговому органу списания денежных средств с баланса компании. Поэтому наличие чека необходимо. В противном случае организации назначат штраф и выплату налогов и взносов за самозанятого, как за оформленного в штате сотрудника.

Налоговый учет по НДС в 2018: пример, бухгалтерские проводки, транзит ндс

Обязанность ведения налогового учета по НДС возникает у тех лиц, которые относятся к плательщикам данного налога.

Процедура предполагает учет тех операций, от которых зависит размер налога.

Так как конечный НДС складывается из налога, начисленного к уплате, возмещению и восстановленного, то следует вести учет операций, которые помогут определить данные величины.

Элементы налогового учета по НДС

Говоря о налоговом учете, предполагается, что бухгалтер должен учитывать операции, в ходе которых определяется НДС к уплате, возмещению и восстановлению (операции по реализации, поступления, полученные и перечисленные авансы), то есть по тем операциям, которые позволяют рассчитать налоговую базу по НДС.

Учет нужно вести отдельно по различным ставкам налога. Кроме того, требуется отдельно учитывать операции, входной НДС по которым допустимо принять к вычету, и те, для которых это не возможно.

Обособленный и раздельный учет операций ведется с применением бухгалтерского учета на соответствующих бухгалтерских счетах. Необходимо сразу обеспечить аналитику учета, чтобы при исчислении НДС в конце квартала не возникало проблем с разнесением сумм.

- Книга продаж.

- Книга покупок.

- Посредники по-прежнему заполняют журнал регистрации счетов-фактур.

Для грамотного учета в целях исчисления НДС необходимо корректно сформировать бухгалтерскую и налоговую учетную политику. В первой закрепляется рабочий план счетов, посредством которого ведется аналитический учет необходимых операций.

Во второй – определяются особенности ведения указанных выше налоговых форм. Таким образом, видна тесная взаимозависимость бухгалтерского и налогового учета. Для корректного подсчета налога требуется грамотно организовать оба учета.

При формировании операций, в отношении которых появляется обязанность по перечислению в бюджет НДС, учет ведется отдельно по каждой ставке на бухгалтерских счетах из рабочего плана, отраженного в учетной политике.

Данный счет-фактура подлежит внесению в книгу продаж.

Если налогоплательщик при этом является налоговым агентом по рассматриваемому виду налога, то вносится регистрационная запись в журнал регистрации счетов-фактур.

Соответствие рыночным ценам

40 статья НК РФ обязывает при исчислении налога принимать рыночные цены. Считается, что цена, указанная в документах поставщика, является рыночной до того момента, когда налоговая не докажет обратное.

Налоговая не будет лишний раз пытаться проверить, насколько цена соответствует рыночным ценам.

Если такие значительные колебания в цене на идентичный товар имеются, то следует для налогового учета произвести корректировку цен.

https://www.youtube.com/watch?v=jNWAI0s5fTM

Аналогичная особенность актуальна для безвозмездных операций. Нужно следить, чтобы не было значительных отличий от средней рыночной цены. Особенности определения такой цены прописаны в ст.40.

Для налогового учета тех операций, в ходе которых рассчитывается НДС к уплате, важным является место их реализации. Налог считается только в том случае, если операции проводятся на российской территории, поэтому необходимо выполнение одного из указанных ниже условий:

Если же территория РФ используется только для транзита ТМЦ из одной страны в другую, то данная операция не подлежит налогообложению, так как местом реализации в рассматриваемом примере не будет выступать российская территория.

Налоговая база признается таковой в тот момент, который раньше наступает. Из этого правила предусмотрены исключения ст.167 НК РФ ⊕ Определение налоговой базы по НДС в 2018

По предоплатам, перечисленным клиентами, нужно формировать счет-фактуру с НДС к уплате. Такой налог учитывается обособленно.

Пример налогового учета НДС у поставщика с предоплаты полученной

Для учета этих операций открыт дополнительный субсчет на счете 76.АВ – авансы полученные.

НДС, предъявленный поставщиками, плательщики НДС могут направить к вычету, тем самым, сократив величину налогооблагаемой базы при подсчете налога. НДС, который поставщики включают в счета-фактуры, отражается на счете 19 с дальнейшим направлением к возмещению (проводка Д 68 К 19).

Важным является грамотность формирования счета-фактуры, что включает в себя корректно отраженные сведения, верно исчисленный налог, присутствие подписей главного бухгалтера и руководителя или замещающих лиц.

- Правильность отражения всех показателей в счете-фактуре;

- Полученные ТМЦ (услуги, работы) участвуют в тех операциях, которые облагаются НДС;

- Налог должен быть оплачен покупателем;

- ТМЦ, услуги, работы оприходованы покупателем.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования

Как правильно выписать

Счет — это не бухгалтерский документ. Он не служит подтверждением расходов, по нему нельзя вести учет активов, продукции и услуг. Это говорит о том, что требования, предъявляемые законодательством к оформлению первичных документов бухгалтерского учета, на счета не распространяются. Их можно выписывать в произвольном виде.

Реквизиты

Главное и единственное требование, которому должен соответствовать счет — это наличие всех обязательных реквизитов. К таким относят:

| Обязательный реквизит | Пример формулировки |

|---|---|

| Порядковый номер счета и дата его выставления | Счет на оплату №666 от 13.12.2020 г. |

| Название фирмы продавца и покупателя с уточнением правовой формы |

|

| Полный юридический адрес покупателя и продавца (для ИП тот адрес, по которому осуществляется деятельность) |

|

| ИНН ИП и ИНН, КПП организации |

|

| Банковские реквизиты | Банк получателя: Сбербанк России ОАО г. Москва, БИК 6575767, счет №4547738378, р/с №57585998686 |

| Предмет сделки (полное наименование товара, услуги, актива) | Товар: Шпик свиной хребтовой |

| Количество (для объектов, которые можно посчитать) | Кол-во: 40 кг |

| Цена за единицу и сумма |

Цена: 200 рублей Сумма: 8000 рублей |

| Общая сумма прописью | Всего наименований 1, на сумму восемь тысяч рублей 00 копеек |

| Подписи | ИП подписывает бумагу лично, от организации требуется 2 подписи: руководителя, главного бухгалтера |

Если вместо ИП расписывается его доверенное лицо или директор, рядом указываются реквизиты доверенности, которая подтверждает его полномочия. А также должность физического лица, ФИО и расшифровка.

Образец формулировки в счете на оплату, который должен выставить представитель ИП: «Директор Маятников О. Д., действующий в интересах ИП Скворцова И. П. по доверенности №12 от 31.03.2020».

Правила оформления

Строгих правил по оформлению счета не существует, но по сложившимся стандартам информацию в нем располагают в определенном порядке. Все так привыкли, поэтому усложнять восприятие информации, нарушая устоявшийся порядок, ни к чему.

Как правильно выставить счет на оплату от ИП в 2020 году:

- В шапке размещают личные данные поставщика и покупателя.

- Затем переходят к банковским реквизитам.

- После указывают порядковый номер документа и дату его составления.

- Перечень услуг или работ, количество, цена и стоимость.

- Если товар реализуется с НДС, нужно добавить для него отдельную графу. Если без — сделать уточнение возле цены: «Без НДС».

- Далее можно сделать сноску с крайними сроками и другими условиями поставки товара или оказания услуг.

- В завершение ставится подпись, печать индивидуальные предприниматели ставить не обязаны.

Если возиться с программами лень, можно заполнить готовую форму онлайн в одном из бесплатных сервисов, как вариант, Service-Online или «». Первый онлайн-сервис позволяет распечатать готовый файл, а с помощью второго можно осуществить его загрузку на компьютер в формате Word/PDF либо сразу отправить покупателю. Оба сервиса абсолютно бесплатные.

Поскольку электронные образцы обладают такой же юридической силой, как и бумажные, проще выставить счет на оплату от ИП онлайн, отослав его на электронную почту.

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Новые печатные формы Счет-фактур и УПД с 01.07.2021 постановления Правительства от 2 апреля 2021 г. № 534 (Архив для всех конфигураций)

Внешние печатные формы Счета-Фактуры( СФ ) и Универсального Передаточного Документа( УПД ) (в редакции постановления Правительства Российской Федерации от 2 апреля 2021 г. № 534) для большинство конфигураций (УТ,БП,УПП,УСО,ЕРП,УНФ,Розница,КА) одним архивом.

.

Бонус печатные формы Счета-фактур и УПД для Бух.учета, ТиС, Комплексная конфигурация 4.5 1С 7.7; универсального корректировочного документа (УКД) для УТ10/УПП1/КА1

Внешние печатные формы (УПД, счет фактура) за поставщика из Управление торговли 10.3 (все релизы); УПП 1.3; УСО 1.3; КА 1.1; БП 2.0. Так же формы для прослеживаемых товаров с колонками (c РНПТ)

.

*поправлено от 17.09.21

4 стартмани

Правила составления письма-просьбы о погашении задолженности

В письме-просьбе нужно обязательно указать следующую информацию:

Наименование ЮЛ, которому поручается покрытие долга

Это так важно потому, что даже если ЮЛ не поставит нужной отметки в платежном поручении, по реквизитам можно будет доказать цель платежа.

Обязательство, которое передается третьему лицу. В частности, нужно раскрыть его детали: реквизиты договора, на основании которого возникла задолженность, ее сумма.

Если третье лицо – дебитор предприятия (как это бывает в большинстве случаев) и средства, выплачиваемые им, идут в счет его долга, рекомендуется также указать это в письме

Выгодно это и первой, и второй стороне. Предприятие получает больше шансов, что контрагент согласится на подобную сделку. Дебитор же сможет быть уверен, что платеж действительно пойдет в счет обязательств и кредитор не обяжет его повторно погашать долг.

Дебитор, которому направляется письмо, может не знать всех тонкостей составления платежного поручения. Желательно также упомянуть о них. В частности, прописать необходимость указания цели платежа – погашение долга другой компании.

ВНИМАНИЕ! Письмо-просьба должно быть подписано руководителем предприятия или лицом с соответствующими полномочиями. Наличие подписи – интерес дебитора, так как это доказывает, что поручение действительно было

ВАЖНО! Платеж производится третьей стороной, а потому предприятие не имеет непосредственного доступа к документам, подтверждающим сделанные выплаты. Однако их наличие необходимо для доказательства погашения всей суммы задолженности

Поэтому от дебитора имеет смысл запросить копию платежного поручения. На бумаге должна быть поставлена отметка финансового учреждения об исполнении.

Пример письма о погашении обязательств

Гендиректору

ООО «Продвижение» И.П. Уфимцеву

г. Челябинск, ул. Кирова 1, д. 1

От гендиректора

ООО «Олива» В.В. Рипак

г. Челябинск, ул. Воровского, д. 6

Исх. от 20 июня 2016 г. №363

ПИСЬМОо перечислении денег в счет долга

У компании ООО «Продвижение» есть задолженность перед ООО «Олива» в размере 200 000 рублей. Просим вас оплатить в счет своего долга задолженность ООО «Олива» в размере 200 000 рублей. Реквизиты для выплат:

ИНН 11133355443

КПП 7657488956

ОГРН 10754754785

Р/с 407657776544878558654

В Челябинском филиале Сбербанка России

К/с 66559996665557700088

БИК 066468886

Перечисление платежа по этим реквизитам будет значить прекращение действия долга ООО «Продвижение» перед ООО «Олива» в размере 200 000 рублей.

В поручении просим вас упомянуть предназначение средств: «Внесение платы за аренду помещения для ООО «Олива» по соглашению №10 от 10 июля 2016 года в сумме 200 000 рублей НДС не облагается». Также настоятельно просим направить нам копию платежного поручения. На документе должна стоять отметка банковского учреждения об исполнении.

Гендиректор ООО «Олива» Рипак /В.В.Рипак/

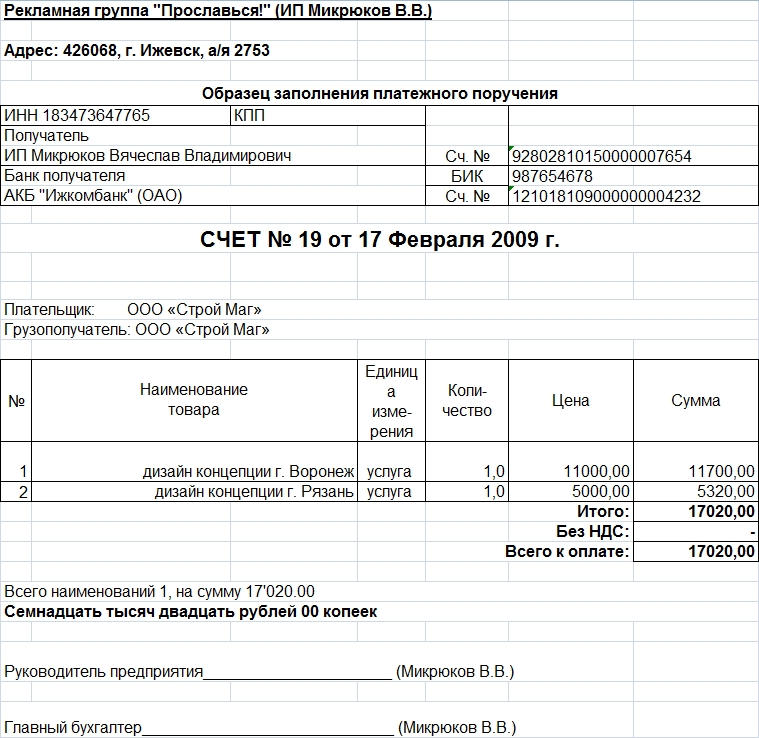

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

- полное наименование предприятия,

- его ИНН,

- КПП,

- сведения об обслуживающем счёт банке,

- реквизиты счёта.

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе. Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко). В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество. В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.