Порядок и сроки уплаты земельного налога в 2020 — 2021 годах

Содержание:

- Отменили декларации по налогам на транспорт и землю

- Алгоритмы проверки расчета

- Как рассчитать налог на землю

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

- Что такое налоговое уведомление и как его исполнить

- Порядок уплаты земельного налога

- Особенности и примеры расчетов для разных ситуаций

- Актуальные ставки налога на землю

- Расчет налога с кадастровой стоимости

- Приближается срок уплаты земельного налога за 2020 год.

- Налоговое уведомление

- Ввели необходимость подавать заявления о льготах по налогу на землю и транспорт

- Ставка налога на землю

Отменили декларации по налогам на транспорт и землю

С 2021 г. юрлица не подают декларации по транспорту и земле на основании п. 9 ст. 3 Закона от 15.04.2019 г. № 63-ФЗ. Соответственно, уже за 2020 г. эти расчеты направлять в ИФНС не требуется.

ФНС в Письме от 31.10.2019 г. № БС-4-21/22311@ указывает, при каких обстоятельствах налоговики должны будут все равно принимать декларации по налогу на землю или транспорт:

- нужно подать корректировочную декларацию за периоды до 2020 г.;

- нужно подать корректировочную декларацию, если первичный расчет сдан в течение 2020 г. при реорганизации компании.

Также хозяйствующий субъект подает декларацию по земле или транспорту, когда он хочет использовать вычеты за периоды до 2020 г. и за период в течение 2020 г. при ликвидации или реорганизации компании (п. 3 ст. 55 НК РФ).

Важно! Если компания заявляет о льготах за периоды до 2020 г. через подачу заявления, налоговики его не примут

Они предложат субъекту подать декларацию. Об этом указано в Письме ФНС от 12.09.2019 г. № БС-4-21/18359@.

В указанных выше ситуациях компаниям нужно формировать транспортную декларацию по форме, регламентированной Приказом ФНС от 05.12.2016 г. № ММВ-7-21/668@, а земельную декларацию по форме из Приказа ФНС от 10.05.2017 г. № ММВ-7-21/347@.

Алгоритмы проверки расчета

Начиная с 2015 года на территории России постепенно вводится расчет налога на имущество физических лиц исходя из кадастровой стоимости имущества. Его ввели уже во многих регионах.

Поэтому алгоритм проверки расчета будет зависеть от того, какой порядок расчета налога принят в вашем регионе (местности): исходя из кадастровой или исходя из инвентаризационной стоимости.

Чтобы налог считали исходя из кадастровой стоимости, решение об этом должны принять местные власти (власти городов федерального значения). Но сделать они это смогут только после того, как в регионе утвердят результаты кадастровой оценки. Если такое решение не принято, инспекция рассчитает налог исходя из инвентаризационной стоимости.

Однако независимо от решения местных властей платить налог с кадастровой стоимости надо:

- по имуществу, которое включено в утвержденный региональный перечень;

- по имуществу, которое еще не включено в региональный перечень, но образовано путем раздела объекта из утвержденного перечня.

Утвержденный перечень таких объектов региональные власти должны публиковать на своем официальном сайте. Найти объект в перечне можно по адресу его нахождения и кадастровому номеру.

В этот перечень региональные власти могут включить только следующие типы объектов:

- административно-деловые и торговые центры или комплексы, а также отдельные помещения в них. К ним приравниваются здания, которые предназначены (фактически используются) для одновременного размещения офисов, объектов торговли, общепита и бытового обслуживания (п. 4.1 ст. 378.2 НК РФ);

- нежилые помещения, которые согласно технической документации предназначены для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также помещений, которые фактически используют для этих целей. То есть когда перечисленные объекты занимают не менее 20 процентов общей площади помещения.

Если такой перечень не утвержден и нет решения местных властей о расчете налога исходя из кадастровой стоимости, то и с таких объектов инспекция рассчитает налог исходя из инвентаризационной стоимости.

Такой вывод следует из пунктов 7 и 10 статьи 378.2, статьи 402 Налогового кодекса РФ.

Для проверки расчета исходя из инвентаризационной стоимости следуйте следующему алгоритму:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Расчет исходя из кадастровой стоимости проверяйте в следующем порядке:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Внимание: первые четыре года с момента введения нового порядка расчета налога исходя из кадастровой стоимости являются переходными. На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости

Это сделано с целью снижения налоговой нагрузки на граждан

На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости. Это сделано с целью снижения налоговой нагрузки на граждан.

К примеру, в регионе новый порядок введен с 2015 года. Значит, переходным периодом, в котором налог надо считать по переходным правилам, будут 2015–2018 годы. А уведомление об уплате налога, рассчитанного по таким правилам, впервые придет в 2016 году.

Это следует из пункта 8 статьи 408 Налогового кодекса РФ.

Как рассчитать налог на землю

Базой для расчёта является кадастровая стоимость объекта недвижимости на первое января отчётного года.

Примечание: перерасчёт КС осуществляется с периодичностью один раз в 2 — 5 лет. Перерасчет вне указанной периодичности может быть сделан при изменении категории земли, в ходе судебных споров, при обнаружении ошибки. Численное значение зависит от нескольких факторов: вида, предназначения, площади, востребованности и т. д. Актуальная КС указана в ЕГРН в описании каждого из размещённых в нем объектов.

Расчёт выполняется путем арифметического умножения налогооблагаемой базы на ставку земельного налога, утвержденную на 2021 год.

Базовая формула: ЗН = Стоимость кадастра х Ставка

Пример вычислений: допустим, г. Петров имеет землевладением в селе Липецкой области с КС 1 млн рублей. Ставка в этом муниципальном образовании составляет 0,3 %. Следовательно, Петров должен будет заплатить:1 000 000×0,3 % = 1 000 000 : 100×0,3 = 3 000 (рублей).

Нюансы расчётов:

- если объект налогообложения находился в собственности владельца меньше 12 месяцев (например, он купил его в марте), то формула применяется с соответствующим коэффициентом периода владения. Этот коэффициент равен соотношению месяцев владения к общему количеству месяцев. В нашем примере (покупка в марте) коэффициент будет 9 : 12 = 0,75. Допустим, в рассмотренном ранее образце вычислений гражданин владел своим наделом не 12 месяцев, а только с марта. Следовательно, он заплатит: 1 000 000×0,3 % х (9/12) = 2 250 руб.;

- если же кадастровая стоимость изменилась в течение расчётного периода, то в этом случае потребуется вычислить ЗН по отдельности до даты изменения и после корректировки, применив в обоих случаях соответствующие КС и коэффициенты периода владения. После чего следует сложить два полученных результата;

- если землевладение находится в долевой собственности, то базовая формула для каждого из дольщиков умножается на размер его доли.

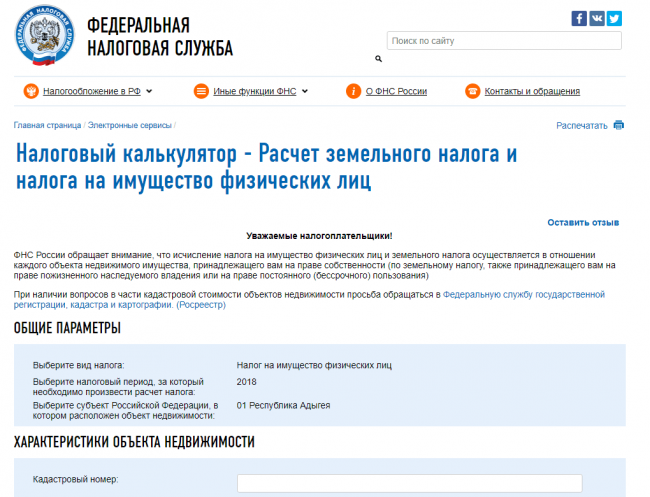

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.

Что такое налоговое уведомление и как его исполнить

Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (с изменениями) и включает сведения для оплаты указанных в нем налогов (QR-код, штрих-код, УИН, банковские реквизиты платежа).

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Пример налогового уведомления

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе, либо через многофункциональный центр предоставления государственных и муниципальных услуг на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 11.11.2019 № ММВ-7-21/560@)

В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

в электронной форме через личный кабинет налогоплательщика (для физических лиц, получивших доступ к личному кабинету налогоплательщика). При этом налоговое уведомление не дублируется

почтовым сообщением, за исключением случаев получения от пользователя личного кабинета налогоплательщика уведомления о необходимости получения документов на бумажном носителе (

форма уведомления утверждена приказом ФНС России от 12.02.2018 № ММВ-7-17/87@)

Порядок уплаты земельного налога

Внесение обязательного платежа производится в бюджет того муниципального образования, в котором располагается земельный участок. Уплатить налог необходимо до 1 октября года, следующего за налоговым периодом, по которому он исчисляется.

Произвести уплату налога можно на основании соответствующего уведомления, которое должно быть отправлено территориальным отделением налоговой службы не позднее, чем за 30 дней до наступления даты, в которую должен быть осуществлен платеж. В том случае, если уведомление из ФНС о необходимости уплаты налога не пришло, стоит самостоятельно обратиться в территориальное отделение налоговой для получения точной информации о размере платежа, подлежащего внесению в бюджет.

Итак, никаких изменений в законодательстве, которые могут повлиять на порядок расчета и уплаты земельного налога, в 2021 году не будет. Расчет суммы платежа будет производиться на основании кадастровой стоимости земли путем исчисления суммы процентной ставки, размер которой установлен действующим законодательством.

Как вам статья?

Особенности и примеры расчетов для разных ситуаций

Базовым способом определения суммы земельного налога является его расчет вручную, по установленной формуле. Стоит рассмотреть несколько примеров проведения расчетов для данного показателя как в обычной ситуации, так и при наличии определенных особенностей:

Стандартные условия расчета

Базовая формула земельного налога (ЗН) выглядит следующим образом:

ЗН = КС * П, где

КС — это кадастровая стоимость земельного участка, выступающего объектом налогообложения, а П — налоговая ставка, установленная для него местными представителями законодательной власти.

Данная формула применяется, если при расчетах не оказывают влияние никакие дополнительные факторы.

Стоит рассмотреть порядок вычислений на основании таких данных:

- кадастровая стоимость участка — 213 тыс. руб.;

- действующая ставка налога — 0,8%.

В этом случае величина налога составит:

ЗН = 213 000 * 0,8% = 1704 руб.

Поскольку никаких других дополнительных данных в этой ситуации нет, итоговая сумма к уплате в бюджет составит 1704 руб.

Определение налога за неполный налоговый период (год)

К = 8/12 = 2/3 (или 0,66666667)

Для расчетов в данном случае берется количество месяцев в году, в течение которых собственник фактически владел землей (в данном случае оно равно 8), и общее количество месяцев в году. При этом месяц, в котором земля была приобретена, в расчетах все равно учитывается полностью, независимо от точной даты проведения сделки (то есть это может быть как 1, так и 31 мая). Величина налога в данном случае составит:

ЗН = 213 000 * 0,8% * 2/3 = 1136 руб.

Таким образом, за 8 месяцев владения собственником участком он заплатит за него в бюджет земельный налог на сумму 1136 руб. Аналогичная ситуация будет и с расчетами при продаже земли в течение года.

Если надел продается даже в первых числах месяца, налог за этот период уплачивается в полном объеме.

Расчет налога за неполный месяц

В этом случае порядок вычислений ничем не будет отличаться от ситуации, рассмотренной в предыдущем примере, поскольку конкретная дата и полнота месяца на это никак не влияют.

Кроме этого, на порядок расчета земельного налога могут оказывать влияние и некоторые другие дополнительные факторы:

- наличие у плательщика определенных льгот (в частности, позволяющих несколько снизить налоговую базу>);

- изменение кадастровой стоимости участка в течение налогового периода (в отдельных случаях при этом налог пересчитывается сразу после документального закрепления соответствующих изменений);

Например, при наличии у плательщика налоговой льготы в виде снижения базы на 10 тыс. руб. расчет налога для нашего примера будет выглядеть следующим образом:

ЗН = (213 000 – 10 000) * 0,8% = 1624 руб.

Также сумма налога будет иной в ситуации, когда земля находится в общей совместной или долевой собственности.

Например, если в нашем примере участок будет принадлежать двум гражданам в долях 1/3 и 2/3, то величина налога для каждого из них составит:

ЗН1 = 213 000 * 0,8% * 1/3 = 568 руб.

ЗН1 = 213 000 * 0,8% * 1/3 = 1136 руб.

В ситуации, когда конкретные доли участка не выделены, считается, что он принадлежит собственникам в равных частях (то есть по ½ доли для каждого из них). Поэтому распределение налога также будет равным, то есть его величина будет одинакова для обоих собственников и составит 852 руб. (1704/2). Такой способ позволяет максимально справедливо распределить налоговые обязательства между всеми владельцами недвижимости.

Актуальные ставки налога на землю

Налоговые ставки земельного налога регулируются на законодательном уровне. Это прописано в статье 394 НК. В частности, сказано, что они устанавливаются органами муниципальных образований (МО) и не должны быть больше 0,3 % для следующих типов земель:

- сельскохозяйственного назначения и используемых для сельхоз. производства;

- жилфонда, инженерной инфраструктуры, строительных участков, предоставленных под ИЖС (но не для коммерции);

- используемых в качестве личных подсобных хозяйств, для садоводства и огородничества (продукция которых не используется для получения дохода);

- предназначенных для работы таможни, обеспечения госбезопасности.

Все остальные категории подлежат налогообложению по тарифу 1,5 %.

Примечание: если власти МО не установили свой тариф, то выплаты рассчитываются из указанных 0,3 % и 1,5%.

Можно сделать вывод: физические лица, если они официально не занимаются коммерческой деятельностью на своей земле, то к ним применяется тариф до 0,3 %, а к организациям — 1,5 % (исключение — территории, отведённые под сельское хозяйство).

Уточнение: при строительстве жилых домов (не индивидуальных) ставка земельного налога рассчитывается с коэффициентом повышения, равным «2», на протяжении первых трёх лет. Если стройка завершится быстрей, то переплата возвращается. Если же возведение здания затянется дольше, то коэффициент возрастает до «4». При ИЖС ЗН увеличивается в два раза, если дом не построен спустя 10 лет после регистрации права на неё владельцем.

Расчет налога с кадастровой стоимости

Расчет налога исходя из кадастровой стоимости имеет свою особенность. Она заключается в том, что есть переходные правила для расчета.

Переходные правила применяются ко всему имуществу, кроме объектов, включенных в утвержденный региональный перечень или образованных из них (п. 8 ст. 408 НК РФ).

Расчет налога без учета переходных правил

Для объектов из региональных перечней инспекция рассчитает налог по следующей формуле:

| Сумма налога за текущий год по объекту | = | Налоговая база | × |

Ставка налога, действующая по местонахождению недвижимости, на текущий год |

Эта формула подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Когда таких объектов несколько, налог рассчитайте отдельно по каждому из них. А затем определите общую сумму налога на имущество физических лиц за текущий год:

| Сумма налога на имущество физических лиц за текущий год | = | Сумма налога на имущество физических лиц за текущий год по объекту № 1 | + | Сумма налога на имущество физических лиц за текущий год по объекту № 2 | + | Сумма налога на имущество физических лиц за текущий год по объекту №… |

Это следует из положений пункта 1 статьи 408 Налогового кодекса РФ.

Расчет налога по переходным правилам

Суть переходных правил в следующем. В течение первых четырех лет с года, когда местные власти приняли решение считать налог по кадастровой стоимости, применяются уменьшающие коэффициенты.

Таким образом, для объектов, по которым налог считают исходя из кадастровой стоимости, но которые не вошли в утвержденный региональный перечень (не образованы из них), инспекция рассчитает налог так:

| Сумма налога за текущий год по объекту | = | Сумма налога исходя из кадастровой стоимости без учета переходных правил | – | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода | × | Коэффициент | + | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода |

Сумму налога исходя из инвентаризационной стоимости за последний год, когда таким годом был 2014 год, рассчитывают по ранее действовавшим правилам.

Значения коэффициентов приведены в таблице:

| Год от момента введения расчета налога по кадастровой стоимости | Значение коэффициента |

| 1-й год (т. е. год, с которого введен порядок расчета налога по кадастровой стоимости) | 0,2 |

| 2-й год | 0,4 |

| 3-й год | 0,6 |

| 4-й год | 0,8 |

Если сумма налога исходя из кадастровой стоимости без учета переходных правил оказалась меньше, чем сумма налога исходя из инвентаризационной стоимости, налог рассчитают без учета переходных правил.

Такой порядок установлен пунктами 8 и 9 статьи 408 Налогового кодекса РФ.

Пример проверки расчета налога на имущество физических лиц за 2015 год исходя из кадастровой стоимости

А.С. Глебовой принадлежит квартира общей площадью 120 кв. м. На территории, где расположена квартира, с 1 января 2015 года введен новый порядок расчета налога на имущество граждан – исходя из кадастровой стоимости.

Кадастровая стоимость квартиры на 1 января 2015 года, по данным Росреестра, составляет 10 650 000 руб. По местонахождению квартиры для жилых помещений, стоимость которых выше 1 000 000 руб., установлена ставка 0,1 процента.

Сумма налога, которую Глебовой начислили за 2014 год, исходя из инвентаризационной стоимости квартиры составила 7194 руб.

На данной территории 2015 год является первым годом переходного периода.

Сумма налога с кадастровой стоимости квартиры с учетом вычета, но без учета переходных правил равна:

8875 руб. ((10 650 000 руб. – 10 650 000 руб.: 120 кв. м. × 20 кв. м.) × 0,1%).

Это больше. чем сумма налога исходя из инвентаризационной стоимости (7194 руб.). Поэтому инспекция применила коэффициент и окончательную сумму налога к уплате рассчитала так:

7530 руб. ((8875 руб. – 7194 руб.) × 0,2 + 7194 руб.).

Приведенный выше порядок подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Такой порядок установлен пунктом 8 статьи 408 Налогового кодекса РФ.

Совет: Если хотите заранее узнать, сколько придется заплатить налога в 2016 году за 2015 год, воспользуйтесь специальным сервисом на сайте ФНС России.

Приближается срок уплаты земельного налога за 2020 год.

Комментарий

ФНС России на сайте напомнила, что с 1 января 2021 года вступили в действие новые правила налогообложения земельных участков.

Для организаций введены единые предельные сроки уплаты земельного налога и авансовых платежей по нему. Теперь налог подлежит уплате в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи (если не отменены представительными органами муниципальных образований) — не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Таким образом, земельный налог за 2020 год необходимо уплатить не позднее 1 марта 2021 года, а авансовые платежи в течение 2021 года подлежат уплате не позднее 30 апреля, не позднее 2 августа (так как 31 июля и 1 августа – выходные дни) и не позднее 1 ноября (так как 31 октября – выходной день).

Кроме того, отменена обязанность представлять декларацию по земельному налогу с налогового периода 2020 года. В связи с этим налоговые органы будут направлять организациям или их обособленным подразделениям сообщения об исчисленных суммах земельного налога. А организации после получения таких сообщений вправе направить в налоговый орган пояснения и (или) документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных ставок, льгот или наличие оснований для освобождения от уплаты налога, установленных законодательством.

На лиц, уполномоченных госорганами, в которых предусмотрена военная и приравненная к ней служба, возложена обязанность представлять в налоговый орган по субъекту РФ сведения о кадастровых номерах земельных участков, изъятых или ограниченных в обороте и предоставленных на праве постоянного (бессрочного) пользования для обеспечения обороны, безопасности и таможенных нужд. Определение правового статуса и налогообложение таких земельных участков будет осуществляться исходя из содержания представляемых в налоговые органы сведений.

По новым правилам изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы по земельному налогу в этом и предыдущих налоговых периодах, если иное не предусмотрено законодательством РФ, регулирующим проведение государственной кадастровой оценки, и НК РФ.

Все изменения в расчете земельного налога по субъектам РФ, вступившие в силу с налогового периода 2020 года, можно изучить с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России.

Налоговое уведомление

Расчетом земельного налога для физических лиц занимается налоговая служба. После расчета суммы инстанция отправляет уведомление на почтовый адрес по месту жительства плательщика. В этом документе указан размер налога, его ставка, размер льготы, срок, до которого его нужно уплатить.

В 2021 году с апреля по сентябрь налоговая служба разошлет налоговые уведомления физлицам за 2021 год.

Если уведомление не пришло.

Некоторые собственники земельных владений ошибочно считают, что если уведомления нет, то платить налог теперь не нужно. Это неверно. В 2015 году вступил в силу закон, который гласит, что налогооблагаемый, если он не получал уведомления, должен самостоятельно явиться в налоговую инспекцию и сообщить о том, что у него в собственности имеется земельный участок, иное недвижимое имущество или транспортное средство.

В срок до 1 декабря в налоговую инспекцию нужно предоставить уведомление (если есть) на каждый объект налогообложения и ксерокопии правоустанавливающих документов.

К примеру, если участок был приобретен в 2018 году и уведомление по нему не пришло, то до 1 декабря необходимо лично явиться в налоговую инспекцию и предоставить всю необходимую информацию о налогооблагаемых объектах.

У кого есть льготы по земельному налогу?

Определенные виды льгот устанавливаются в каждом регионе самостоятельно. В некоторых случаях размер сбора могут не только уменьшить, но и отменить его полностью. Узнать о своих привилегиях можно на официальном сайте налоговой инстанции.

Срок оплаты налога для физических лиц

Физлица уплачивают сумму налога, зафиксированную в уведомлении. Этот документ высылается один раз в три года, предшествующих налоговому периоду. В момент наступления срока для оплаты налоговая инстанция должна отправить уведомление адресату не позднее 30 рабочих дней.

Нужно знать! Получившие уведомление налогоплательщики платят налог на землю не чаще чем один раз в три года (налоговый период).

Как оплатить налог на землю?

В 2021 году заплатить земельный налог можно несколькими способами:

- по выданным реквизитам через банк или терминал по штрих коду или по индексу, что указан в уведомлении.

- через интернет на сайте ФНС.

- со своего телефона

- с электронного кошелька

- посредством специальных сервисов, типа oplatagosuslug.ru или «заплати налоги».

- в личном кабинете в интернет банке

- вместо вас налог может заплатить иное лицо.

В заключение

Порядок уплаты и его сроки определяются на местном уровне, но они не должны нарушать НК РФ. Один раз в три года физические лица получают налоговые уведомления от ФНС и должны уплатить сбор не поздее 1 декабря года, следующего за отчетным.

Ввели необходимость подавать заявления о льготах по налогу на землю и транспорт

Декларации по транспорту и земле отменили. Вместо них компаниям был предложен вариант подачи заявлений для получения льгот по этим налогам (п. 3 ст. 361.1 НК РФ, п. 10 ст. 396 НК РФ). Получается, чтобы воспользоваться льготой, налогоплательщику нужно подать в ИФНС соответствующее заявление. Его форма регламентирована Приказом ФНС от 25.07.2019 г. № ММВ-7-21/377@.

В этом заявлении требуется указать объекты налогообложения – конкретные участки земли и транспортные средства. Кроме того, нужно обозначить полагающиеся льготы с указанием реквизитов нормативно-правовых актов и информации о документах, которые доказывают право на льготы.

На разные объекты (земля и транспорт) составляется одно заявление. Кроме того, в заявлении может быть одновременное указание разных КПП, присвоенных по месту нахождения объектов. Об этом ФНС указала в Письме от 03.02.2020 г. № БС-4-21/1599@.

Налогоплательщики вправе подавать заявление на льготы вместе с подтверждающей документацией в любую налоговую инспекцию. Документы можно подать лично, через ТКС, по почте или через МФЦ. Кроме того, законодательством не установлены ограничения по срокам подачи пакета документов. Таким образом, налогоплательщик может подать заявление на вычет любым удобным ему способом и в любое время.

Если налогоплательщик не подал заявление, то он не лишается права на получение льготы. В случае, когда ИФНС имеет информацию о льготах, которые положены налогоплательщику, то она рассчитывает налоги по земле и транспорту за 2020 г. именно с учетом этих льгот.

Однако если налогоплательщик самостоятельно не заявит о получении льготы, есть вероятность, что ИФНС, даже при наличии информации, льготы ему не предоставит. Тогда субъект получит уведомление об уплате завышенного налога. В этой связи налоговики информировали хозяйствующих субъектов в январе 2021 г. о том, что им в течение 1 квартала 2021 г. нужно подать заявление о льготах на налоги по транспорту и земле.

Ставка налога на землю

По закону ставка земельного налога формируется на уровне местных властей, в зависимости от особенностей каждого конкретного региона. Субъект РФ издает соответствующий закон, где четко прописана категории земельных участков и налоговая ставка на них. Однако, на федеральном уровне определены ее предельные значения:

- для земель сельскохозяйственного назначения, подсобных хозяйств, и участков под жилищным фондом – 0,3%

- для иных земель — 1,5%

Руководителям предприятий и организаций следует помнить о том, что юридические лица должны оплачивать налог на землю авансовыми платежами с установленной законом регулярностью.