Разбор банки.ру. дебетовая momentum от сбербанка. в чем подвох?

Содержание:

- Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

- Немного информации

- Как получить ЮCard

- Реквизиты карты, необходимые для оплаты покупок в интернете

- Неименная и именная карты Сбербанка: отличия

- Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

- Обзор возможностей неименных карт Сбербанка

- Momentum R – что это такое?

- Отличия неименных карт от обычных

- Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

- Бонусы от программы Спасибо

- Недостатки неименной карты

- Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

- Техника безопасности

- Как пользоваться?

- Ограничения на обналичивание неименной карты

- Можно ли использовать чужую карту при оплате на Алиэкспресс?

- Что из себя представляет неименная карта Сбербанка

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении покупок в Интернете указываются реквизиты платежного документа, с которого будут списаны деньги. С личной картой все понятно, а с безымянной как быть? Но здесь, как правило, никаких проблем не возникает. В поле, где вы должны ввести имя держателя карты, например MOMENTUM z Sberbank, вы можете ввести:

- слово MOMENTUM;

- наименование банка — Сбербанк;

- или напишите UNEMBOSSED NAME, что означает безымянную банковскую карту (без названия).Введите номер карты, срок действия, защитный код и в поле «Имя и фамилия» введите ваши латинские буквы НЕУДАЛЕНО ФАМИЛИЯ или ФАМИЛИЯ ВЛАДЕЛЬЦА КАРТЫ.

В случае возникновения проблем с оплатой обратитесь в банк, выдавший этот платежный документ.

Немного информации

Сегодня пользователи могут оформлять как именные, так и неименные карты. Они могут быть как дебетовые, так и кредитные. Их другое название — «unembossed», что означает «неперсонифицированная». Рельефных надписей у них нет, но все остальные данные есть. Номер, срок действия наносятся с помощью лазера, а саму карту закрепляют за определенным пользователем. Его личные данные обязательно хранятся в базе банка. На самом носителе есть место для подписи владельца.

Среди множества карт Сбербанка существуют и неименные моментальные карты

Чем отличается именная карта от неименной:

- срок выдачи. Неименные карты уже находятся в отделениях банка. В случае необходимости сотрудник просто привязывает ее к счету владельца. Делается это за несколько минут. Оформление не занимает больше одного дня. Именные карты изготавливают в срок от 10 дней до 2 недель, поскольку требуется время, чтобы нанести инициалы владельца;

- использование за границей. При использовании неименной карты есть вероятность получить отказ при оплате подобным образом товаров и услуг. Обычно такие ситуации бывают в гостиницах, при оплате транспорта. Поскольку нет возможности в быстрый срок подтвердить право владения картой, владельца могут обвинить в незаконном владении чужой. Подобные случаи бывают нечасто, но все-таки следует быть осторожным;

- небольшая разница в стоимости абонентского обслуживания. Она практически незаметна.

Прочих отличий нет. Моментальная карта сбербанка работает так же, как и именная. Если владелец ее потерял либо случилась кража, всегда есть возможность блокировки. В плане безопасности неименная карта ничем не уступает именной.

Банки выпускают неперсонифицированные средства оплаты без имени владельца на базе платежных систем Visa и MasterCard. Условия пользования такие же — можно оплачивать товары и услуги, заказы в интернете.

Достоинства следующие:

- как было сказано выше, быстрый срок оформления. Получить ее можно в момент обращения в банк;

- стоимость оформления намного ниже;

- не нужно собирать много документов. Нужны только паспорт и ИНН. Если речь идет о кредитной карте, то необходим еще и документ о доходах. Больше ничего не требуется.

Один из недостатков уже был описан выше — не всегда возможно использовать за рубежом. У неперсонифицированных кредитных карт может быть завышенная процентная ставка. Это связано с отсутствием необходимого времени у банка на полноценную проверку платежеспособности заемщика.

Как получить ЮCard

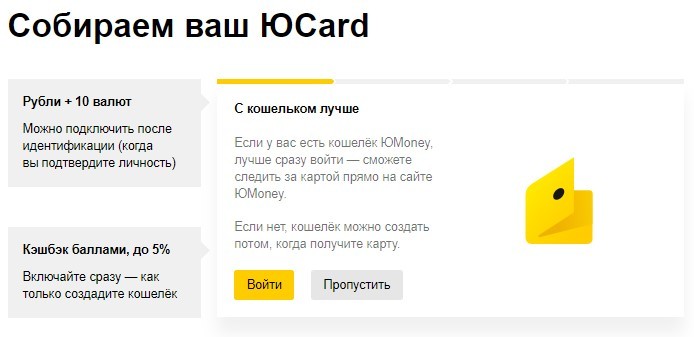

Появится окно «Собираем Ваш ЮCard»

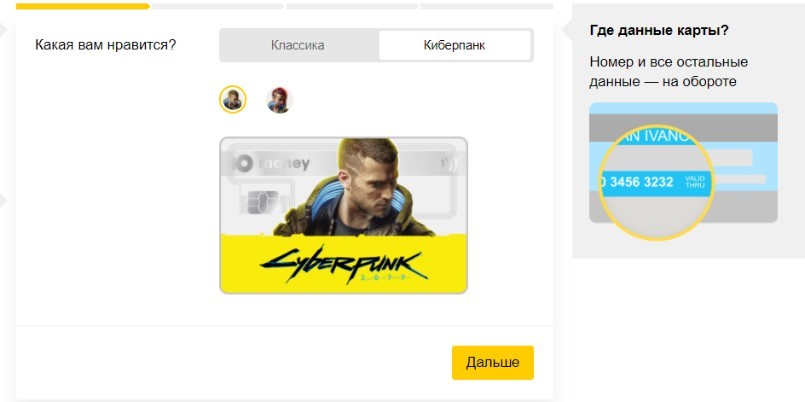

Если у вас уже есть свой кошелёк, и карту оформляете из своего личного кабинета, то всё будет по инструкции, если же вы никогда ранее не пользовались Юмани, и не создавая своей учетной записи, то вы не сможете только выбрать внешний вид карты, она будет у вас выглядеть стандартно, то есть чёрного цвета.

Раньше первым шагом был «Выбор валюты», но сейчас этот шаг убрали убрали, поэтому начинаем с того, что система просит вас авторизоваться в ЮМани, можно пропустить этот шаг, но если выполните, то сможете отслеживать статус изготовления и доставки в пункт выдачи вашей карты и выбрать какой она будет.

*А валюту при необходимости, сможете выбрать и настроить в личном кабинете

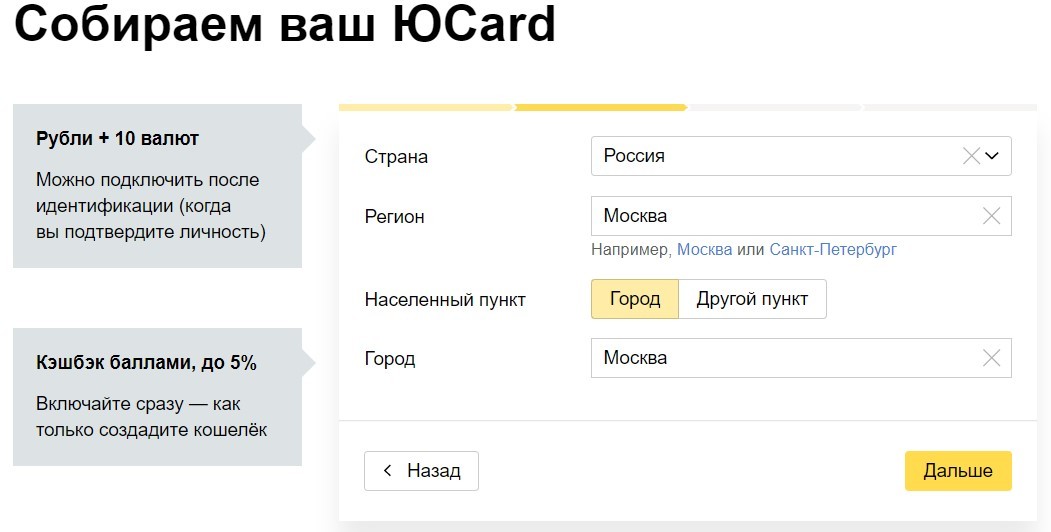

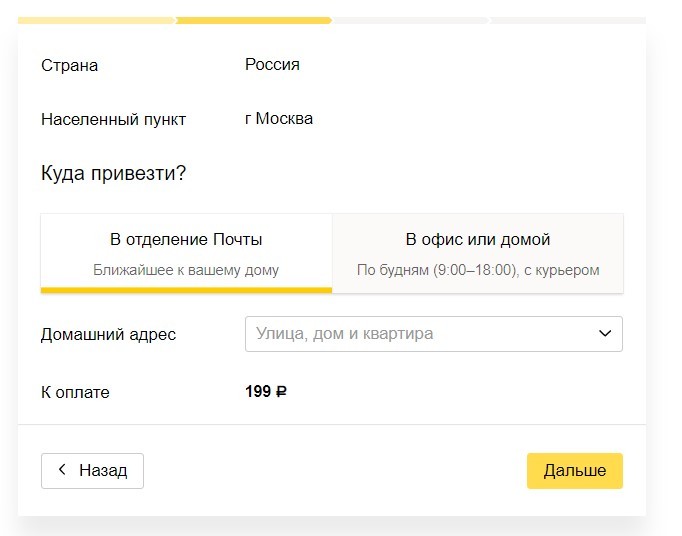

Затем нужно будет выбрать Страну и город, где будете получать карту. Кнопка «Дальше».

Следующий этап:

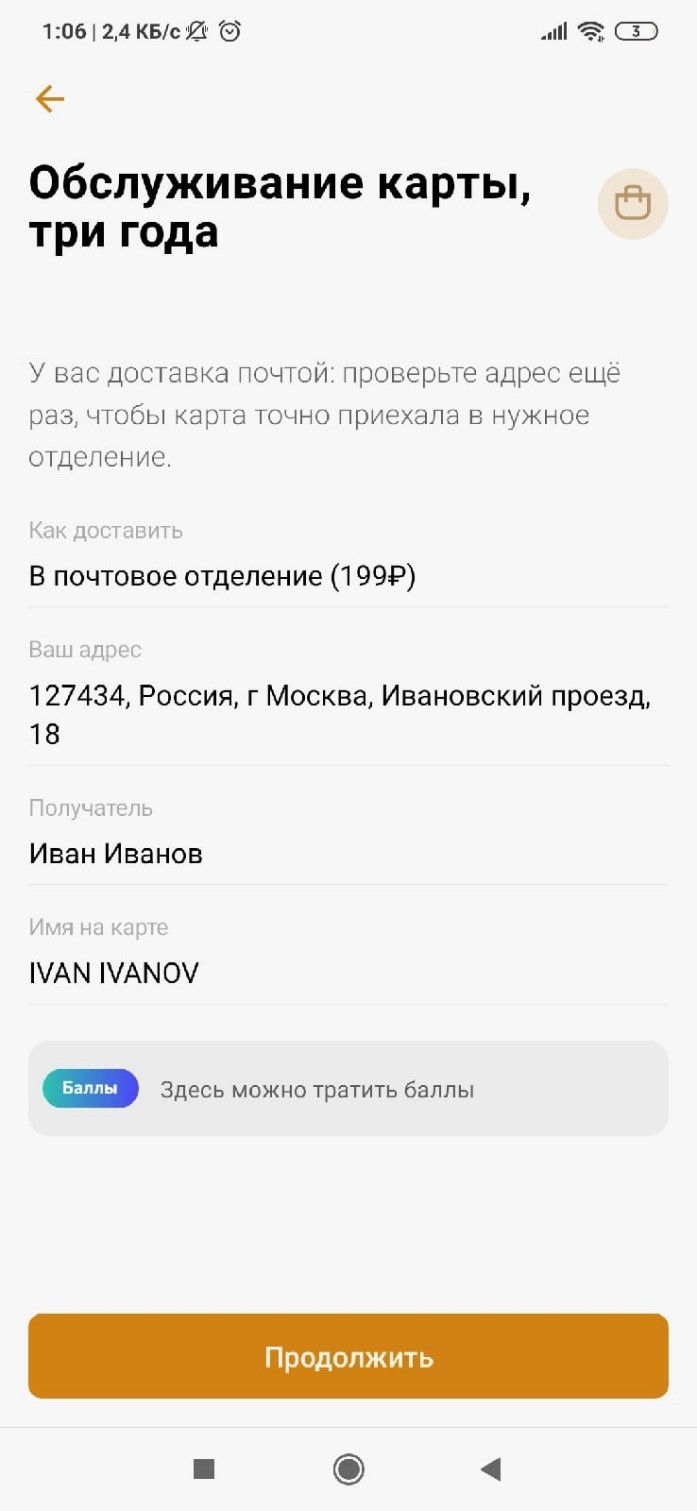

Выберете, куда вам доставить карту на работу по адресу это будет стоить вам 499рублей, либо в ближайшее почтовое отделение, где вы сами заберёте (стоимость стандартная 199рублей, вместе с трёхгодичным обслуживанием).

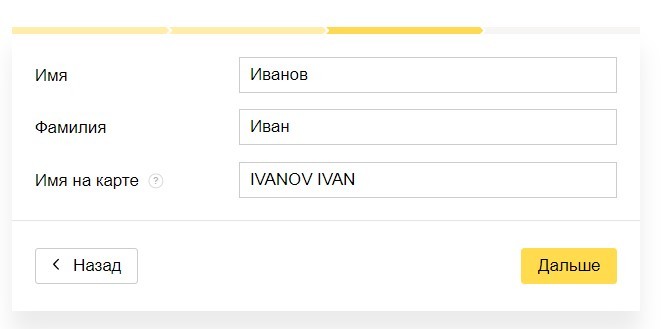

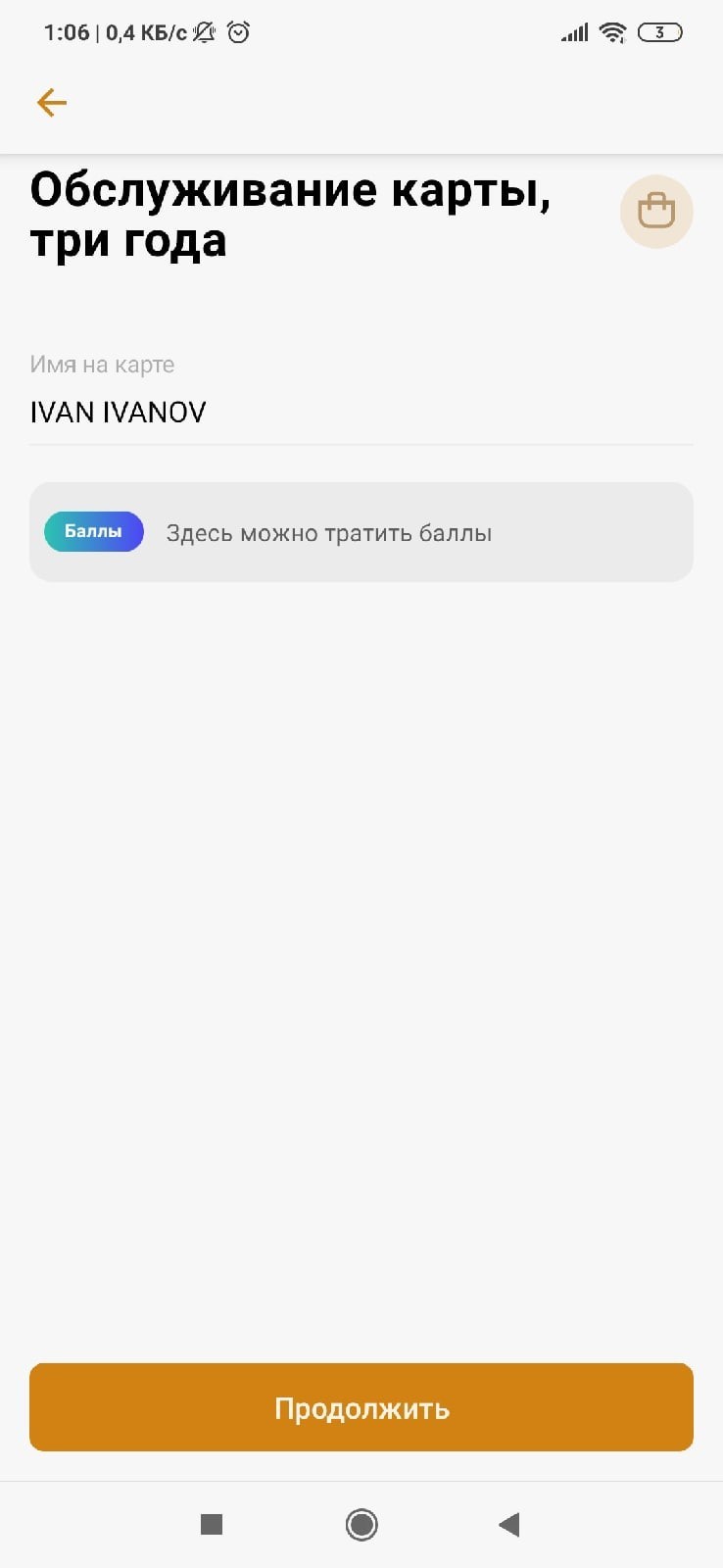

Далее идет заполнение данных о держателе карты. Проверьте написание фамилии и имени на латинице, их следует писать так же, как в Документах.

Если вы выбрали идентифицированный или именной статус для карты, то можно автоматически заполнить данные из вашей анкеты. Вам придет смс и вы подтвердите что, являетесь владельцем данного аккаунта.

Если у вас уже установлено приложение Юmoney, то подтверждение личности можно пройти с него, с помощью уведомления, в котором нужно будет разрешить доступ к информации и ожидать подтверждения.

После подтверждения, откроется окно с нашими данными, загруженными из анкеты. Они могут загрузиться не полностью или неправильно, в любом случае необходимо проверить.

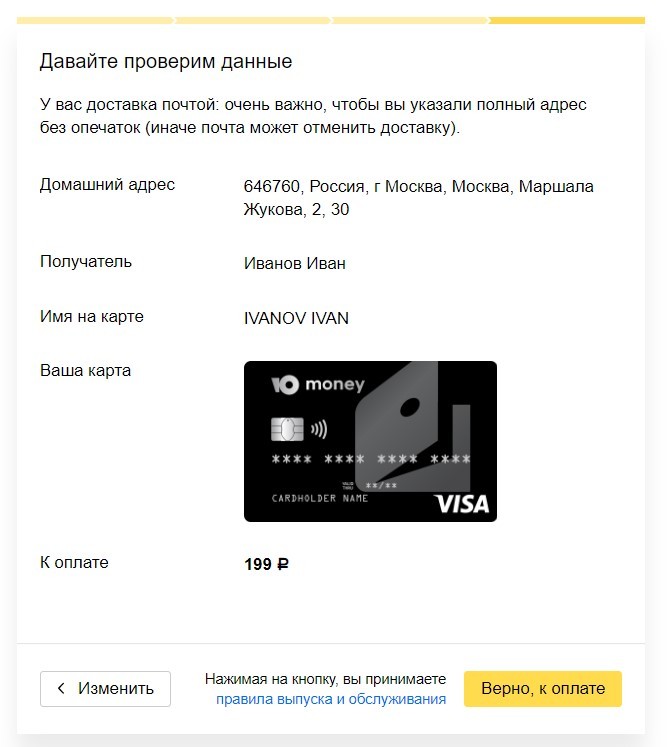

Проверяем правильность и верность всех введённых данных. Возможно захотите изменить адрес получения карты.

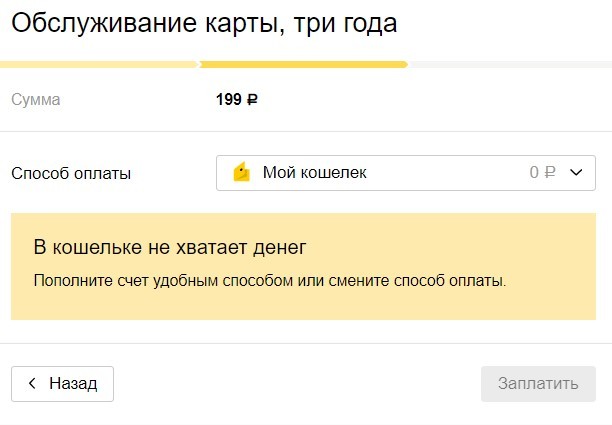

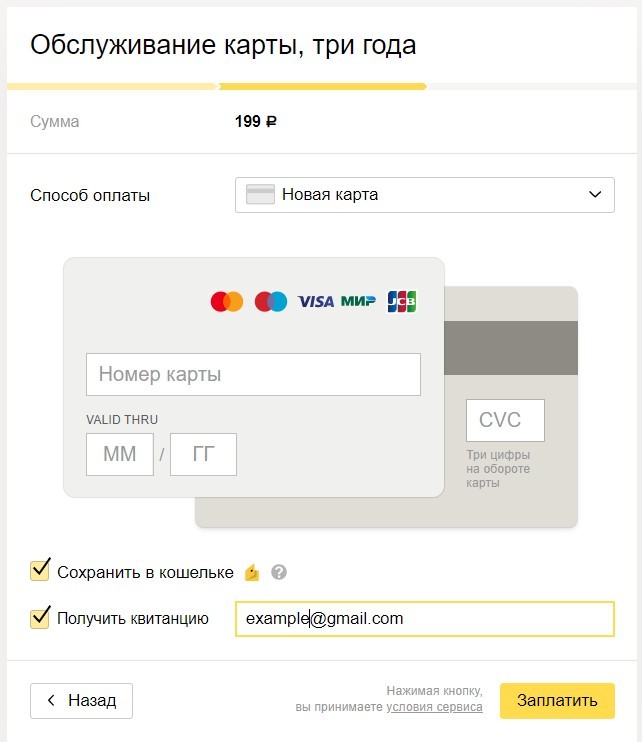

И завершающий этап: Оплата. Производится она сразу. Совершить оплату вы можете двумя способами: по банковской карте, либо через кошелёк, только необходимо заранее его пополнить.

Вам предоставят трек-номер для отслеживания места нахождения вашей карты. Проверять можно на сайте pochta.ru. Для этого, перейдя на сайт, необходимо ввести трек-номер в строку поиска, и на экране отобразится путь и последнее местонахождение карты.

Через Приложение ЮМани

Если Вы пользуетесь приложением ЮМани, то карту можно так же оформить и здесь, отличаются лишь пара шагов.

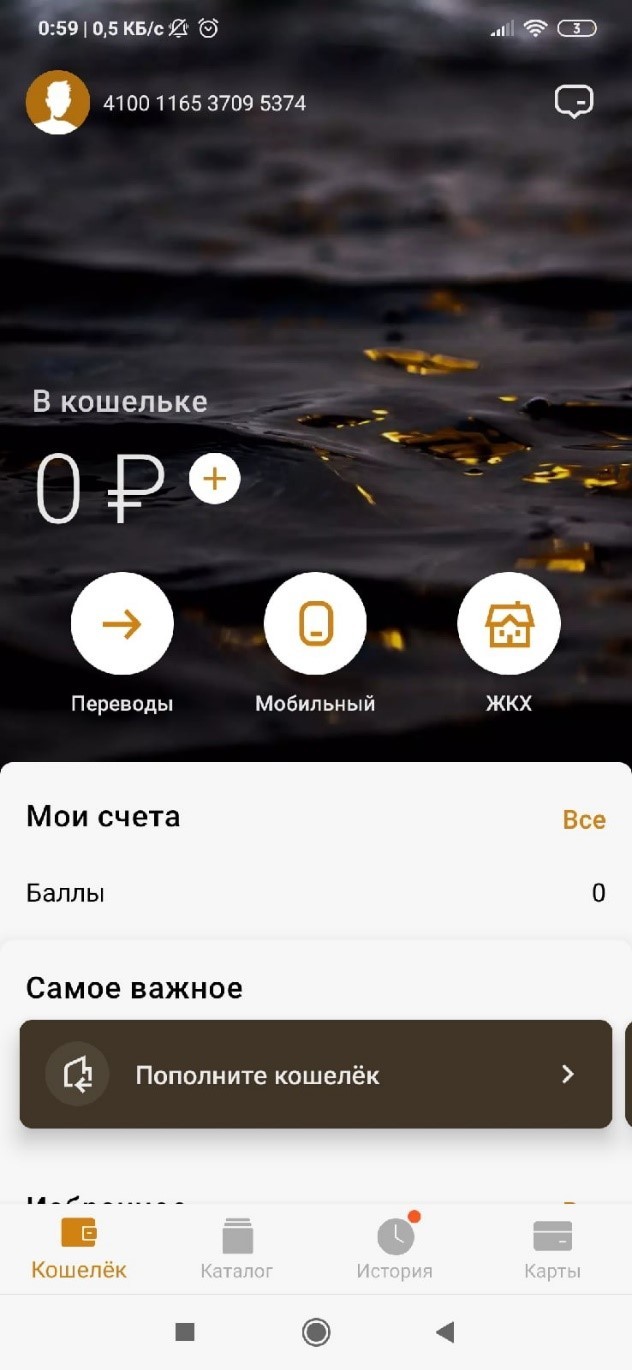

Необходимо войти в приложение и в правом нижнем углу выбрать «Карты».

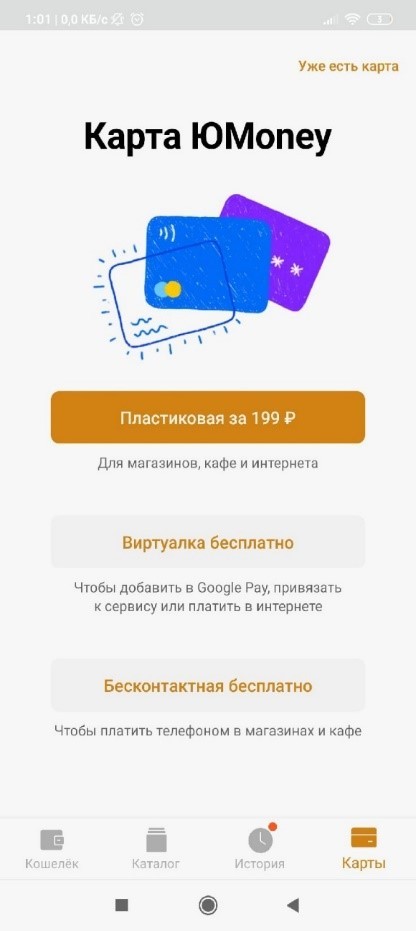

Затем «Пластиковая за 199 рублей».

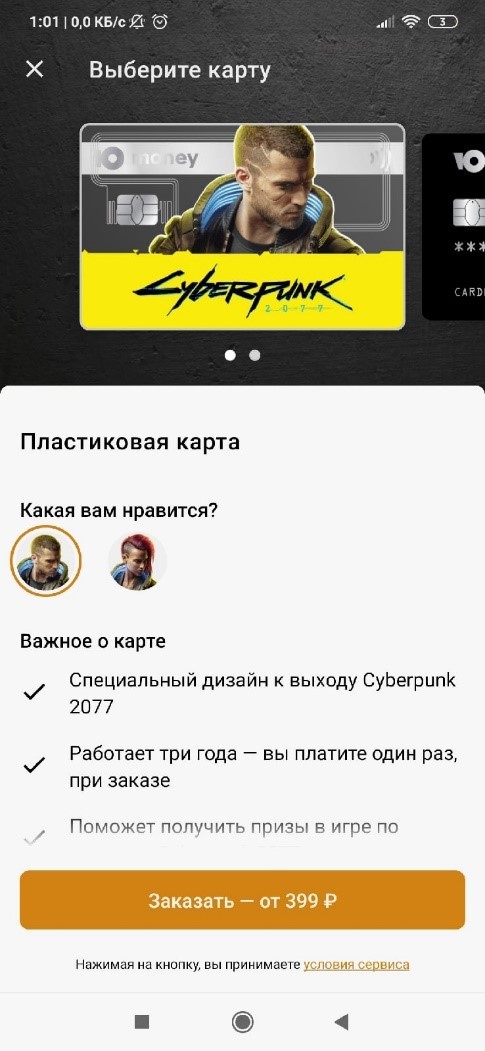

Перед dами появится окно, в котором будут описаны преимущества использования карты и описание. Первым делом так же выбирается Стиль.

А далее уже знакомые нам этапы оформления, как и на ПК.

- Страна и Город.

- Адрес. Имя и Фамилия.

Если Вы выбрали стиль CyberPunk, то доставка даже в Почтовое отделение обойдётся Вам в 399 рублей.

Затем проверяем правильность написания Имени и Фамилии на латинице, как в документах, которые будут на карте.

Проверка данных и способа доставки.

И осталась оплатить. Так же как и на сайте любым удобным из двух способов.

Для оплаты средствами с кошелька, его необходимо пополнить, чтобы средств было достаточно.

Реквизиты карты, необходимые для оплаты покупок в интернете

Это как раз те данные, которые нам нужно будет ввести на сайте для совершения транзакции (банковский термин денежного перевода). Они несколько различаются при работе с Российскими и зарубежными сайтами. Все реквизиты мы можем найти на лицевой и тыльной стороне нашей карты:

Номер карты – это набор цифр, расположенный по центру лицевой стороны (не путать с номером карточного счёта!). Поскольку он состоит из 16-ти цифр, не найти его невозможно. В какой-то мере это наш основной идентификатор, и только он всегда 100%-но уникален. Другие реквизиты могут дублироваться у разных владельцев карт (однофамильцы, к примеру).

Срок действия карты мы сможем найти прямо под номером. Это месяц и год, когда ваша карта перестанет действовать. Четыре цифры разделенные знаком «слэш». К примеру, 05/18. Что читается как май 2018-ого года.

Имя держателя или владельца карты

Следует обратить пристальное внимание на тот факт, что имя владельца карты следует писать всегда в той форме, в которой оно занесено на карту. То есть на том же языке, располагать имя и фамилию лишь в том же порядке

Любая неточность заблокирует вашу идентификацию, и транзакция не состоится. Не пытайтесь написать свое имя по-русски, это самая частая оплошность.

Секретный код вашей пластиковой карты вы сможете найти уже на тыльной её стороне. Он состоит из трех цифр, которые находятся справа с самого края. Именуется он по-разному – CVV или CVC код. Или CVV2/CVC2. Смысл один и тот же, а различие в написании заключаются в различных платёжных системах карточки: Visa или MasterCard.

Для оплаты пластиковой картой в интернете на зарубежных ресурсах вам также может понадобиться:

- Страна;

- Город;

- Почтовый индекс;

- Тип карты.

Как правило, выдумывать тут ничего не надо – вам будет предложено выбрать нужное значение из выпадающего списка.

Более подробно о банковской карте и её «внешности» вы можете прочитать в нашей соответствующей статье.

Неименная и именная карты Сбербанка: отличия

Неименная карта Сбербанка обладает рядом существенных отличий от классической дебетовой Visa, Mastercard, МИР. Сравнивать с золотой или премиальной не имеет смысла, так как это продукция более высокого уровня.

К преимуществам безымянных карт Сбербанка перед продукцией Classic можно отнести:

- быстрое оформление (классическую изготавливают от 2-7 дней);

- возможность подключения бонусной программы «Спасибо» и получение баллов в таком же количестве, что и держатели Классических карт Сбербанка — 0,5% от банка, до 20% от стоимости покупки от партнеров;

- возможность регистрации в интернет-банкинге, мобильном приложении;

- возможность подключения смс-оповещений от банка.

Среди минусов безымянных карт можно отметить:

- меньшую сумму снятия наличных без комиссии;

- невозможность оформить на такую карту кредит (МФО не выдают кредиты на неименные карты банков, так как это слишком рискованно).

Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

Здесь мы дадим небольшую инструкцию, как правильно расплатиться карточкой в интернете. Любой ресурс, реализующий товары и услуги в сети, обязательно укажет вам на возможность расплатиться картой. При заказе (или оформлении товара) вы ни за что не пропустите баннер «ОПЛАТИТЬ КАРТОЙ» или что-то в этом роде – такая возможность однозначно должна присутствовать в инернет-магазине, как основной вид расчета. При нажатии на него, вас перенаправит на страницу с формой оплаты, передача информации с которой будет происходить при помощи защищенного соединения. Именно на этой странице вам нужно будет заполнить все необходимые поля – все, что вам нужно, присутствует на банковской карточке, которые были перечислены выше.

Немного нюансов:

- Чтобы оплатить неименной картой (или виртуальной) просто введите в соответствующее поле формы оплаты ваше имя и фамилию на латинице.

- Если у вас карта Maestro, у которой номер состоит из 18-ти цифр (вместо стандартных 16-ти), то в большинстве случаев стандартная форма, рассчитанная на 16 цифр, не подойдёт – в этом случае попробуйте расплатиться другой карточкой или заведите виртуальную.

- Отказ в платеже может быть обусловлен не только недостаточной суммой на счету, но и слишком большой суммой платежа, которая выше суточного лимита, предусмотренного на карточке (лимиты можно узнать и скорректировать в филиале банка или в интернет-банке, при наличии такой возможности).

- Сумма на счете должна быть больше суммы покупки, иначе возможен уход в минус (несанкционированный или технический овердрафт). При оплате в валюте также имейте это в виду (будет дополнительная комиссия за конвертацию).

- В ряде случаев вас попросят указать ваши личные данные: ФИО, номер контактного телефона, адрес или электронную почту. После платежа вас уведомят доступным способом о его успешном завершении и пришлют его реквизиты (номер транзакции и другие малопонятные цифры).

Далее, вы жмёте кнопку «Оплатить» и переходите ко второму этапу оплаты, необходимому исключительно для усиления безопасности онлайн-платежа. Здесь вступает в действие так называемая услуга 3-D Secure. Вам высылается на номер вашего сотового (к нему привязана ваша карта) смс-сообщение с одноразовым кодом (паролем), который вам необходимо ввести в соответствующем окошке. Добавим, что эта услуга оказывается банком, который выпустил карточку и является дополнительным шагом аутентификации вашего пластика.

Окончательным этапом будет отправка вам из банка смс-сообщения о списании определённой суммы (если подключено смс-информирование).

Внимание, отдавайте предпочтение тем банкам, которые поддерживают 3-D Secure, это, как правило, все крупные кредитные учреждения

Обзор возможностей неименных карт Сбербанка

Неименные карты выпускаются Сбербанком без отображения данных владельца на физическом носителе. То есть, на лицевой стороне будет только номер и срок действия пластика. А персональных реквизитов держателя (cardholder name) не будет.

Такие карты выдаются по факту обращения клиента в офис организации — в течение 15 минут. За это время производится верификация данных клиента и подписание договора. Договор представляет собой бланк, куда вносится информация о будущем держателе пластика и подпись. Подать онлайн заявку на неименную карту невозможно, да и смысла в этом нет, так как срок рассмотрения и получения пластика на руки не превышает 15 минут.

Основные характеристики

Неименные карты Сбербанка выпускаются только дебетового типа трех платежных систем — Visa, Mastercard, МИР.

Неименные карты Visa и Mastercard отличий не имеют и обладают следующими характеристиками:

- срок действия 3 года;

- выпуск и перевыпуск — бесплатно;

- возможности оформить к ним дополнительную карту нет;

- можно выпустить в одной их трех валют — евро, доллары, рубли;

- за границей работают;

- можно совершать с них переводы, оплачивать товары в магазинах и через интернет и т.д.

Неименная карта Сбербанка национальной платежной системы МИР отличается от Visa и Mastercard следующими характеристиками:

- срок действия — 3 года;

- выпускается только в рублях;

- за границей не действует, но на территории Крыма можно оплачивать ею товары и снимать наличные через банкомат.

Кстати максимальная сумма снятия наличных с неименных карт в разы меньше, чем для классических и составляет: 50000 рублей в сутки. Месячный лимит — 100000 рублей. Превышать данные лимиты можно только при условии, что вы снимаете наличные в кассе банка. За сумму сверх лимита придется заплатить 0,5% комиссии.

Переводы с неименных карт Сбербанка через личный кабинет, банкомат или смс осуществляются в стандартном режиме. Максимальная сумма — 1 млн. рублей.

Кто может оформить и как?

Оформить неименную карту Сбербанка может любой гражданин РФ от 18 лет. При себе должен быть только паспорт.

Заполнить заявку на неименную карту Сбербанка можно только при личном визите в отделение банка. При себе должен быть паспорт. Сотрудник предложит оформить заявку, затем попросит подождать пару минут. Введенные данные будут проверены и при указании достоверной информации в течение 10 минут неименная карточка банка будет у вас на руках. Останется активировать ее, выполнив проверку баланса с помощью банкомата, расположенного в каждом отделении.

Также вы можете зарегистрироваться в личном кабинете Сбербанк Онлайн по номеру карты и подключить к ней платную опцию смс-оповещений «Мобильный банк». Это является и привязкой карты к телефону, что позволит в будущем контролировать все расходы и поступления на баланс.

Momentum R – что это такое?

Валюта счета моментальной карты может быть: рубль, доллар США или Евро.

Отметка R на лицевой стороне пластика делается, чтобы обозначить привязку к рублевому счету.

При оплате счетов в валюте, отличающейся от счета карты, банк автоматически конвертирует ее по действующему курсу. Часто продавцы предлагают цены в нескольких валютах, в том числе в рублях. Например, Aliexpress. В большинстве случаев такой обмен невыгоден покупателю. Дешевле оплатить в валюте продавца, доверив конвертацию банку.

Можно ли снимать с нее деньги?

Бесплатная выдача наличных ограничена – 50 тысяч руб. в сутки, 100 тысяч в месяц. Сверх указанных сумм получение доступно с уплатой комиссии 0,5–1%.

Отличия неименных карт от обычных

Существует множество отличительных особенностей неименных карт от именных. Главное – наличие имени/фамилии держателя на лицевой стороне. Благодаря тому, что на карте написаны персональные данные держателя, он может спокойно взять потребительский кредит/микрозайм, поскольку перевод средств при одобрении возможен исключительно на именную карту, принадлежащую заемщику. Другие отличия:

- Выпуск/срок изготовления. Неименная карта выдается в день обращения сразу после подписания договора. Именная карта выпускается в течение нескольких дней или даже недель. Это время требуется на перенос всех сведений о клиенте на лицевую сторону карты.

- Комиссия за обслуживание. Неименная карта выпускается/обслуживается полностью бесплатно, тогда как по именной карте действует ежегодная комиссия за обслуживание. Ее размер зависит от конкретного банка и варьируется от 300 до 1000 рублей.

- Оплата за рубежом. При оплате покупок за пределами России могут появиться сложности с неименными картами, поскольку может возникнуть необходимость предъявления паспорта держателя карты. А как можно подтвердить, что карта на самом деле принадлежит человеку, если на ней нет его имени/фамилии.

- Перечисление всех пособий и зарплаты производится исключительно на именные карты. Моментальные карты можно пополнять только самостоятельно либо делать переводы между счетами.

- Неименные карты имеют ограничения на обналичивание денег в банкомате.

- Неименная карта будет недействительной без подписи держателя на обороте.

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карта | Неименная карта |

| Выпускобслуживание | платно, в соответствии с тарифами банка | бесплатно |

| Срок изготовления | несколько дней – от 3 до 10 | моментально |

| Совершение платежи за рубежом | без ограничений | не всегда возможно |

| Лимиты на снятие наличных | нет | до 50 тысяч рублей в сутки |

| Наличие сведений о держателе | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусматривается |

| Можно ли использовать как зарплатную карту | да | нет |

Фото: pixabay.com

Сравнение неименной и именной кредитной карты (на примере «Росбанка»)

| Условие | Именная карта | Неименная карта |

| Срок действия | до 36 мес. | до 24 мес. |

| Проценты | 22,50 — 24,50% в рублях | 28,40 % в рублях |

| Cумма кредита | 3 000 — 1 000 000 рублей | 3 000 — 100 000 рублей |

| Сумма обслуживания | 750 рублей | 0 рублей |

| Требования | — Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

— Гражданство РФ.

— Возраст от 22 лет до 65 лет. — Постоянная регистрация в регионе присутствия банка. — Стаж на текущем месте работы: не менее 3 мес. — при наличии постоянной регистрации; не менее 6 мес. — для трудоустроенных в регионе оформления кредита в случае отсутствия постоянной регистрации в данном регионе. |

| — Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

— Паспорт гражданина РФ.

— Документ об отсрочке от службы — Дополнительный документ — Документ, подтверждающий доход. — Документ, подтверждающий занятость. |

|

| Комиссия за выдачу наличных денежных средств в банкоматах и ПВН Банка, % от суммы операции | 2,90 рублей | 3,90 рублей |

Бонусы от программы Спасибо

Данная карточка принимает участие в программе лояльности «Спасибо от Сбербанка». В рамках данного предложения банк возвращает 0,5% от потраченной суммы за любую покупку и до 20% от потраченной суммы в магазинах, которые входят в список партнеров банка.

Недостатки неименной карты

Но, несмотря на все положительные качества, пластик без имени имеет также и ряд недостатков:

- такой продукт не подлежит автоматическому перевыпуску, поэтому по окончании срока необходимо оформлять карту заново;

- пластик не действителен без подписи владельца;

- такие карточки больше всего подвержены различным мошенническим действиям со стороны третьих лиц;

- ограничения по сумме снятия в день и месяц.

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении онлайн-покупок указываются реквизиты платёжного документа, с которого будут сняты деньги. С персональной карточкой всё понятно, а вот как быть с неименной? Но и здесь, как правило, проблемы не возникают. В поле, где требуется указать имя держателя карты, к примеру, MOMENTUM Сбербанка, можно вписать:

- слово MOMENTUM;

- название банка — Sberbank;

- или же написать UNEMBOSSED NAME, что означает неэмбоссированная банковская карта (неименная).Вводим номер карты, срок действия, код безопасности, а в поле «имя и фамилия» прописываем, к примеру, свои данные на латинице, UNEMBOSSED NAME или CARDHOLDER NAME

При возникновении каких-либо сложностей с оплатой следует обращаться в банк-эмитент, выпустивший в обращение этот платёжно-расчётный документ.

Видео: оплата неименными картами

https://youtube.com/watch?v=PfUTb6X652w

Техника безопасности

Как вы уже могли заметить, все нужные реквизиты находятся прямо на карте. Поэтому первое правило – никому не показывайте карту. Если кто-то спишет с нее всю внешнюю информацию, то сможет расплачиваться ей за вас. В случае подозрительных операций нужно немедленно её заблокировать. Это ещё один повод открыть дополнительную или виртуальную карточку.

Так же, помните, что для оплаты картой в сети пин-код НЕ НУЖЕН! Никогда и ни при каких обстоятельствах. Попросили ввести – сразу закрывайте эту страницу, т.к. вы попались на мошенников.

Важно знать, что ваша карта работает лишь с одним типом валюты. И если она у вас рублевая, то при желании купить что-то за доллары, к примеру, произойдет автоматическая конвертация

Казалось бы, удобно, но, увы, курс не всегда выгоден. Поэтому если вы решили приобретать что-то в иностранной валюте, заранее заведите карту именно в этой валюте.

Далеко не все ресурсы, на которых мы расположена подобная форма оплаты, вызывают доверие. Рассчитывайтесь только на известных ресурсах (ищите информацию в отзывах!) и при малейших подозрениях (странный адрес и т.д.) прекращайте операции – таким образом, у вас могут выманивать карточные реквизиты.

А если вы параноик, то запретите возможность оплаты карты в сети. Это можно сделать в банке, по горячей линии или в интернет-банке. Возможно, так вам будет спокойнее!

Неименная кредитная карта имеет те же возможности, что и именная. Поэтому расплатиться за границей ей можно. Однако считается, что с вас могут потребовать подписать чек или предъявить паспорт. Судя по отзывам потребителей, у большинства из них проблем с оплатой покупок за границей не возникало.

Как пользоваться?

В обращении дебетовая карта Сбербанка без оплаты за обслуживание мало чем отличается от обычной Визы и Мастер Кард кроме лимитов.

Доступные сервисы:

Можно ли переводить на неё деньги

Одним из основных поводов обращения за моментальной картой является потребность в разовых или нерегулярных переводах.

Лимит снятия наличных

Ограничения в работе Momentum заметны при обналичивании крупных сумм.

- В день получить в кассе и банкомате Сбербанка можно до 50 тыс. руб.

- В месяц доступно для обналичивания внутри банка 100 тыс. руб.

- Свыше указанных сумм взимается комиссия 0,5%.

Сбербанк не ограничивает получение наличности в других кредитных организациях, но берет комиссию от 0,75 до 1%. Сторонний банк также обычно удерживает свой процент.

Как активировать?

Моментум подразумевает самостоятельный выбор ПИН-кода, задать его можно только через терминал. Активация происходит через сутки после того, как код задан либо после любой операции с его вводом. Задать шифр или активировать карту через интернет невозможно.

Получив Momentum на руки, активируйте ее в банкомате, для этого:

- вставьте карту в терминал;

- интерфейс банкоматов имеет незначительные отличия, но меню предложит самостоятельно задать PIN-код из 4-х цифр;

- введите шифр, запомните его;

- подтвердите нажатием соответствующей кнопки на экране или клавиатуре;

- запросите баланс либо выполните любую другую операцию, требующую ввод ПИН-кода.

Карта активирована. Не отходя от банкомата, вы можете подключить мобильный банк и получить логин и пароль для пользования Сбербанком-онлайн. Меню терминалов дружелюбное и обычно не вызывает вопросов, как найти нужные пункты.

На случай трудностей или отсутствия опыта в залах обслуживания клиентов работают сотрудники, в обязанности которых входят консультации по любым вопросам об услугах. Вы можете обратиться с просьбой о помощи. Это бесплатно.

Ограничения на обналичивание неименной карты

С кредитных карт многих банков можно снимать наличные средства, и даже иногда без комиссии. Однако данное условие предусмотрено только для именных кредиток. Неименной пластик отличается отсутствием подобных возможностей. Кроме того, по нему устанавливается меньший лимит на обналичивание денег и перевод их на другие счета.

К примеру, с неименной кредитки может быть разрешено снимать до 50 тысяч рублей в сутки в банкомате или кассе банка. В месяц допускается обналичивание не более 100 тысяч рублей. Перед оформлением обязательно изучите условия тарифного плана моментальной кредитки и имеющиеся лимиты. Если вы планируете активно снимать деньги с карты, лучше выбрать именной пластик.

Можно ли использовать чужую карту при оплате на Алиэкспресс?

По сути, ни в одном онлайн магазине нет четко установленного правила, что оплату с карты должен вносить исключительно ее владелец. Поэтому ответ однозначный — можно. Часто встречаются такие клиенты, что используют одну карту для покупок в сети на всю семью.

Вы можете подумать, что теперь любой мошенник может использовать ваш пластик в целях покупки. Однако это не совсем так. Если у него под рукой не будет вашего мобильного или же карта прикреплена вообще к третьему номеру, то нерадивые не смогут подтвердить оплату картой, а через время Али аннулирует вашу заявку. При утере карты, обязательно ее блокируйте.

Что из себя представляет неименная карта Сбербанка

Еще несколько лет назад в сбербанковских подразделениях клиент мог получить два типа пластика моментального оформления: Maestro Моментум (Visa Electron) и MasterCard Maestro. На данный момент эмиссия такого пластика прекращена. Современный клиент может оформить неименную карту Сбербанка расширенного функционала следующих ПС:

- MasterCard.

- МИР.

- VISA.

Банковский пластик по своему внешнему виду практически ничем не отличается от классических карт. Единственное отличие – это отсутствие на лицевой стороне карты личных данных держателя (фамилии и имени). Это создает некоторые ограничения, связанные с проведением проплат и обналичиванию денежных средств за рубежом. Трудности могут возникать и при покупке товаров в онлайн-магазинах.

Моментальные банковские карточки обладают всеми возможностями, необходимыми для проведения всех финансовых операций. С их помощью можно:

- переводить и получать денежные средства;

- производить оплату по безналичному расчету;

- оплачивать счета, штрафы, налоги, различные услуги;

- пополнять баланс телефона и лицевого счета по интернету.

Как выглядит карта Моментум