Заполняем карточку индивидуального учета по страховым взносам

Содержание:

- Для чего нужна карточка предприятия?

- Индивидуальная карточка учета страховых взносов

- Где теперь застрахованы по ОМС 1,6 млн клиентов АО «СГ «Спасские ворота-М»?

- Как выглядит пластиковый полис ОМС

- Карточка индивидуального учета выплат и страховых взносов 2020 образец заполнения

- Показатели за последние три месяца суммировать не нужно

- Как устроена форма. Основные особенности

- Карточка индивидуального учета выплат и страховых взносов 2020 где указывать больничные

- Преимущества и недостатки

- Составные части карточки учета

- Карточка учета по страховым взносам образец заполнения

- Карточка индивидуального учета сумм выплат и страховых взносов: что это такое

- Если филиал закрыт или лишен полномочий по начислению выплат

- Отчет по отпускам для табеля

- Вопрос N 4. Как быть, если превышена предельная база для начисления взносов

- Реквизиты юридического лица: полный перечень

Для чего нужна карточка предприятия?

Карточка предприятия (как для ООО, так и для ИП) может понадобиться в таких ситуациях:

- Если нужно дать информацию потенциальным партнерам о своей компании. Контрагенты сразу смогут выяснить спектр оказываемых услуг, режим налогообложения и другие данные.

- Если оформляется сделка. При наличии такого документа всегда можно обратиться к уточнению правильных реквизитов для подготовки договора.

- Если компания подает документы на участие в госзакупках, вся нужная информация будет доступна.

- Если потенциальный контрагент захочет проверить компанию на предмет добросовестности, ему будет это сделать проще, если компания предоставила карточку предприятия.

Перечислены не все ситуации, когда может пригодиться этот документ. Данные могут затребовать в банке, в ФНС, других ведомствах. Но в основном карточка нужна для будущих партнеров для уточнения каких-либо сведений об организации или индивидуальном предпринимателе.

Карточка предприятия — это внутренний документ. В законодательстве нигде не закреплена информация, что ее необходимо применять. Соответственно, утвержденной структуры не существует, компании сами разрабатывают форму для внесения в нее всех нужных сведений, также можно использовать какие-либо дизайнерские решения для оформления. Утверждать документ в учетной политике специальным приказом не требуется.

Внимание! Если у компании поменялись реквизиты, то нужно своевременно их изменять в карточке. Недопустимо отправлять партнерам недостоверную информацию

Целесообразно также сделать шаблон карточки для партнеров или клиентов, если у них таковая не предусмотрена. Правильные актуальные реквизиты будут всегда по рукой. Они могут понадобиться для налоговой отчетности, для бухгалтерской документации.

Индивидуальная карточка учета страховых взносов

- 1 —проживание постоянное;

- 2 — временное;

- 3 — временное нахождение, в соответствии с трудовым договором, заключенным сроком на 6 и более месяцев;

- 4 — временное пребывание, в соответствии с трудовым договором, заключенным сроком до полу года;

- 5 — специалист с высоким уровнем квалификации — проживание постоянное;

- 6 — специалист с высоким уровнем квалификации — проживание временное.

Справа в верхней части документа располагается таблица кодов тарифов для начисления страх. взносов. В строке «Обязательное мед страхование» (ОМС) устранена разбивка тарифов на ФФОМС и ТФОМС. Следует отметить, что в настоящее время взносы полностью перечисляются в ФФОМС.

Где теперь застрахованы по ОМС 1,6 млн клиентов АО «СГ «Спасские ворота-М»?

В декабре 2020 года АО «СГ «Спасские ворота — М» прекратило свое существование в связи с отзывом лицензии на осуществление ОМС, а гражданам, застрахованным по ОМС в этой страховой медицинской организации (далее — СМО) необходимо было выбрать новую СМО из числа участвующих в программе ОМС города Москвы в срок до 28.02.2021. За период с 10.12.2020 по 28.02.2021 выбор новой СМО осуществили 172,6 тыс. граждан. Оставшиеся 1,6 млн застрахованных по ОМС в АО «СГ «Спасские ворота-М», не осуществившие замену СМО в установленный срок, с 01.03.2021 распределены между другими 6 СМО, участвующими в программе ОМС города Москвы, пропорционально числу застрахованных лиц в каждой из них, в следующих пропорциях: АО «СК «СОГАЗ-Мед»(662 949), АО «МАКС-М» (410 892), ООО «МСК «МЕДСТРАХ» (157 544), ООО «СМК РЕСО-МЕД» (154 119), ООО «КАПИТАЛ МС» (139 905) и ООО «СК «ИНГОССТРАХ-М» (52 458).

С 01.03.2021 граждане могут самостоятельно узнать, в какой СМО они теперь застрахованы. Сделать это можно сайте МГФОМС в разделе «Проверка полиса» или в Личном кабинете на www.pandora.mgfoms.ru, в разделе «Мои данные» → «Данные полиса ОМС». Там же будет доступна вся информация о новой СМО, включая номер телефона ее «горячей» линии.

Согласно п. 7 ст. 16 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» (далее — Закон об ОМС) СМО информируют застрахованных по ОМС о факте нового страхования и необходимости получения полиса ОМС. Среди застрахованных в АО «СГ «Спасские ворота-М» 912,2 тысяч держателей старых полисов ОМС образца 1998 года (зеленые карточки), контактные данные которых уже не актуальны. Связаться с ними для СМО не представляется возможным. Обладателям полиса ОМС старого образца необходимо проверить свои страховые документы любым доступным способом и самостоятельно обратиться в пункт выдачи полисов ОМС (далее — ПВП) новой СМО.

Держателям бумажных полисов ОМС единого образца и полисов ОМС единого образца в формате пластиковой карточки с чипом также необходимо обратиться в офис своей новой СМО. СМО проставит отметку о новой страховой принадлежности на оборотной стороне бумажного полиса ОМС, и осуществит перезапись страховой принадлежности на чип пластикового полиса ОМС. Держателям пластикового полиса ОМС с чипом при этом необходимо иметь с собой PIN/PUK код для записи. Если они утрачены, полис ОМС необходимо переоформить. МФЦ «Мои документы» не осуществляет указанные действия.

Напоминаем, что согласно п. 3 части 2 ст. 16 Закона об ОМС застрахованные лица обязаны уведомить СМО об изменении фамилии, имени, отчества, данных документа, удостоверяющего личность, места жительства в течение одного месяца со дня, когда эти изменения произошли. Список всех СМО — участниц системы ОМС города Москвы можно найти на сайте МГФОМС в разделе «Справочники» — «СМО» . Найти ближайший офис СМО можно в разделе «Справочники» — «Пункты выдачи полисов».

Как выглядит пластиковый полис ОМС

Величина пластикового талона соответствуют величине обычной карты любого банка. В прошлом услуги медицинской помощи предоставлялись по электронной универсальной карточке. Документ служил и для личностного удостоверения, и для расчета, и для пользования страховкой. На данный момент изготовление карт такого типа прекратилось.

Наружный вид полиса из пластика ОМС имеет некоторую специфику. С лицевой стороны изображено следующее:

- личный страховочный номер, включающий 11 цифр;

- эмблема полиса ОМС;

- символ нашего государства – герб;

- микроскопический чип, где указывается информация относительно владельца талона, а также полный список страховых услуг, предоставляемых полисом;

- контакты и официальное название фирмы, предоставляющей страховку.

С противоположной стороны пластикового полиса имеется следующая информация:

- фотография владельца карты, под которой обозначен порядочный номер документа;

- полное имя страхователя, дата рождения;

- контактные данные фонда страхования региона, где зарегистрирован полис;

- значок, обозначающий аббревиатуру полиса – ПОМС.

Страховые медицинские полисы детей для имеют некоторые особенности. Детские документы не имеют фотографий, к тому же на них имеется дополнительная информация относительно родителей ребенка.

Какой срок годности полиса

Пластикой полис предоставления квалифицированной медицинской помощи срока годности не имеет, поскольку изготавливается на неопределенное время. Исключением является полис, выданный гражданам других государств на основе их временной регистрации или разрешения на проживание. На пластиковых документах страхования иностранных граждан указывается конечная дата, по достижению которой данный полис является недействительным.

Где находится серия и номер полиса

Рассуждая относительно того, где указан номер полиса ОМС на карточке, необходимо отметить, что информация такого типа указывается на лицевой стороне талона. На трехцветном фоне, отображающем флаг нашего государства, располагается серия и номер полиса.

Карточка индивидуального учета выплат и страховых взносов 2020 образец заполнения

По каждому работнику надо вести учет выплат и взносов (п. 6 ст. 15, подп. 2 п. 2 ст. 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Обязательный учет взносов и расходов на страхование по временной нетрудоспособности и материнству предусмотрен также в пункте 1 статьи 4.8 Федерального закона от 29 декабря 2006 г.

№ 255-ФЗ. Для этого используют карточку индивидуального учета. Ее прежняя форма была рекомендована в совместном письме ПФР от 26 января 2010 г.

№ АД-30-24/691, ФСС России от 14 января 2010 г.

Есть и другие корректировки, учитывающие,

Карточки учета страховых взносов в 2020 году

» Карточки по учету страховых взносов должны вести все организации, у которых есть сотрудники, получающие доходы. Это положение прописано в п. 4 ст. 431 НК РФ. С помощью карточки страховщики будут отслеживать формирование страховой базы по каждому своему сотруднику.

Для этого в карточке нужно указывать все страховые выплаты как помесячно, так и нарастающим итогом с начала года.

В обязательном порядке такая карточка должна включать сведения:

- сумму начисленных взносов с их разбивкой по видам страхования и указанием расходов, сделанных за счет ФСС

- сумму доходов сотрудника;

- определение базы по страховым взносам;

В соответствии со ст. 431 НК РФ и ст. 17 Федерального закона от 24.07.1998 7. № 125-ФЗ юридические лица и ИП должны осуществлять учет выплат в пользу сотрудников и взносы на них.

Для этого используются специальные карточки учета страховых взносов, заполнять которые нужно по особым правилам.

Образец карточки индивидуального учета сумм начисленных выплат

Copyright: фотобанк Лори Работодатели должны вести учет начисленных в пользу своих сотрудников выплат и иных вознаграждений, а также .

Для ведения такого учета в 2016 году Пенсионный фонд РФ и ФСС России рекомендуют использовать бланк карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов.

Форма карточки приведена в Приложении к письму ПФР №АД-30-26/16030, ФСС РФ №17-03-10/08/47380 от 9 декабря 2014 года.

Данная форма не является обязательной, поэтому контролирующие ведомства не устанавливают каких-либо строгих требований к форме и порядку ее ведения. Кроме того, не запрещено вести учет по иной

Показатели за последние три месяца суммировать не нужно

В действующей форме РСВ в приложениях к разделу 1 есть поле «Всего». В нем указывают цифру, которая получается путем сложения того или иного показателя за последние три месяца расчетного (отчетного) периода. Например, в приложении 1 к разделу 1 в подразделе 1.1 в поле «Всего» строки 050 отражают суммарную базу для исчисления пенсионных взносов за последние три месяца.

В разделе 3 действующей формы РСВ есть строки 250 и 300. Они предназначены для суммарного отражения выплат и облагаемой базы работника за последние три месяца периода (по обычному тарифу и по дополнительному тарифу соответственно).

В новом бланке эти и подобные строки отсутствуют. В приложениях к разделу 1 остались строки, в которых надо указать суммарный показатель с начала года и показатели за каждый из последних трех месяцев отчетного или расчетного периода в отдельности.

Как устроена форма. Основные особенности

Личные карты сотрудников – это необходимая база для создания картотеки всех сотрудников учреждения. Они хранятся в картотеке по алфавиту. Если работников в учреждении много, то документы могут быть структурированы по подразделениям. Четких законных требований к оформлению картотеки нет. Нужно лишь одно – чтобы у каждого работника была личная карточка по форме Т-2.

Форма Т-2 состоит из 4 страниц. Информация в ней разделена на 11 тематических блоков. Заполнять карточку необходимо человеку из кадровой службы, а если это по каким-то причинам невозможно – руководителю учреждения

Форма Т-2 имеет несколько важных особенностей:

- 1 и 2 страницы заполняются в момент взятия человека на должность, а 3 и 4 – в процессе его работы; (изображения ниже и сам образец заточен именно под документ, который вы формируете при поступлении сотрудника к вам на работу;

- карточка создается, исходя из ряда документов, предъявленных самим работником;

- для более простого и удобного заполнения разрешено использование компьютерных программ;

- оформление карты Т-2 самим работником не допускается.

Важно! От обязательств по созданию личных карт освобождены лишь предприниматели. Но даже они зачастую ведут карты собственному желанию, чтобы использовать их в управленческой работе

Карточка индивидуального учета выплат и страховых взносов 2020 где указывать больничные

Это положение прописано в п. Для этого в карточке нужно указывать все страховые выплаты как помесячно, так и нарастающим итогом с начала года. В обязательном порядке такая карточка должна включать сведения:. Несмотря на то что форма карточки имеет рекомендательный характер, ее ведение обязательно.

Важно: в налоговых карточках вы отражаете данные за каждый месяц и рассчитываете итоги по году. Но форму 6-НДФЛ вы будете сдавать ежеквартально

Поэтому целесообразно подводить в регистрах и промежуточные итоги за каждый квартал.

Тогда в отчет вы сразу сможете включить данные за I квартал, полугодие и 9 месяцев года. Форма налоговых карточек по НДФЛ не утверждена, вы выбираете ее сами и утверждаете учетной политикой

Однако в документе важно указать все сведения, необходимые для расчета НДФЛ

Их перечень приведен в пункте 1 статьи НК РФ.

Сумма, тарифы пенсионных страховых взносов в таблице

- организации , которые начисляют зарплату сотрудникам и (или) выплачивают вознаграждение подрядчикам – физическим лицам;

- индивидуальные предприниматели , которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам – физическим лицам;

- физические лица без статуса ИП, которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам – физическим лицам;

Единый социальный страховой сбор — ЕССС — положения, касающиеся взимания взносов, приведены в новой главе 34 Налогового кодекса «Страховые взносы». База для начисления страховых взносов; плательщики взносов; объект обложения; расчетный и отчетные периоды останутся без изменений .

Это видео недоступно

— правильно отчитаться в ИФНС по взносам – мы расскажем, куда в какие сроки и как представляются расчёты по взносам; разберемся, в каком случае расчёт по взносам могут не принять; разберем общие правила представления расчёта по страховым взносам; подробно расскажем о заполнении расчёта;

— подготовиться к проверке по взносам — мы расскажем, кто сейчас дает разъяснения по взносам и как быть со старыми письмами: разберемся в изменениях в обязанностях плательщиков взносов; выясним, кто проводит проверки по страховым взносам и что изменилось в правилах таких проверок; разберемся, в какие сроки нужно исполнять требования об уплате взносов и как исчислять пеню; расскажем о штрафах и об уголовной ответственности за неуплату взносов;

НК устанавливает, что начисляемые работнику доходы в виде зарплаты и других сумм, выплаты которых работодатель производит в пользу сотрудников, подлежат включению в базы по страховым взносам. Исчисление является обязанностью предприятия, установленной нормативными актами, и осуществляется за счет его расходов.

Согласно п. 5 ст. 431 НК РФ страховые взносы необходимо рассчитывать и уплачивать в рублях и копейках. В соответствии с этим и выплаты работникам, и страхвзносы необходимо отражать в карточках с копейками. При округлении взносов в карточках их нельзя будет использовать для формирования верного РСВ, поскольку это приведет или к переплате, или к недоимке.

Преимущества и недостатки

Отношение граждан к нововведению в области страхования неоднозначное. Кому-то нравятся пластиковые страховые полисы, кто-то предпочитает стандартные документы. В любом случае, данная система имеет свои недостатки, а также неоспоримые преимущества. Поговорим об этом подробнее.

Главными преимуществами пластикового полиса являются:

- Компактность, мобильность. ПО сравнению со стандартными документами формата А4, пластиковая карта явно выигрывает с точки зрения компактности. Бумажные документы нельзя сгибать, ведь линия изгиба находится в области штрих-кода, который при механическом повреждении будет недействительным. Пластиковый полис таких недостатков не имеет, хранить талон можно в портмоне или даже кошельке.

- Обмен бумажных документов на пластиковую карту производится абсолютно бесплатно, соответственно, клиент ни за что не платит.

- Долговечность, прочность пластикового документа. Если сравнивать с бумажными образцами документов, электронный полис страхования невозможно надорвать. Пластиковая карточка защищена от выцветания, изменения внешнего вида с течением времени. Владельцы полиса формата А4 не могут быть уверены в сохранности внешнего вида с течением времени.

- Пластиковый документ содержит фотографию владельца, а также чип со всей необходимой личной информацией. При этом полис не может использоваться третьим лицом, что защищает его владельца.

- Применение полиса возможно через Интернет. Для этого необходимо лишь указать ПИН-код полиса. Это дает возможность владельцу такого документа записаться на прием удаленно, чтобы не тратить время на очередь.

- Владельцам полисов из пластика необязательно предъявлять документы для подтверждения личности. Вся необходимая информация содержится в чипе страховки из пластика.

- Пластиковая карточка оформляется непосредственно владельцем. В нем нет привязки к текущему месту работы.

Среди недостатков пластикового образца можно выделить следующее:

- К сожалению, не все страховые компании готовы предложить своим клиентам такие страховые полисы.

- При смене части информации, зафиксированной в чипе (фамилия, имя, место проживания), придется полностью менять полис. Частично изменить информацию в нем, как это было с бумажными страховками, невозможно.

- Не все поликлиники имеют сканеры для обработки информации, что имеется в чипе пластикового полиса. Если вы планируете поездку в провинцию, необходимо иметь при себе бумаги для удостоверения личности во избежание возникновения проблем в ситуациях, когда срочно требуется оказание квалифицированной помощи медицинских работников в рамках страхового договора.

https://youtube.com/watch?v=eHNBa1H-oQA

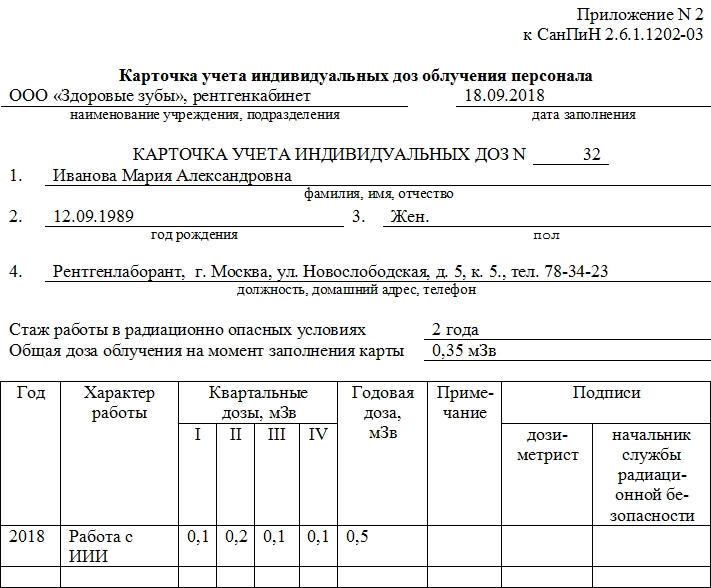

Составные части карточки учета

Документ устроен достаточно просто: шапка, список основных данных и таблица. В верхней части листа предусмотрены графы для указания:

- Наименование организации, в которой начинает заполняться карточка. При наличии указывается также название подразделения.

- Дата заполнения.

- Номер карточки учета.

Далее идут данные работника. Они включают в себя:

- ФИО. Поля позволяют указать все это полностью.

- Год рождения.

- Пол.

- Должность.

- Домашний адрес.

- Телефон для связи. Для последних трех видов данных предусмотрена всего одна строчка. При желании можно это пространство увеличить.

- Стаж работы в радиационно опасных условиях. Имеется в виду совокупный стаж, не только в конкретной организации. Отмечается цифра на момент начала заполнения карточки. Впоследствии данные стоит обновлять по мере заполнения граф таблицы в нижней части документа.

- Общая доза облучения, уже полученная сотрудником на момент заполнения карты.

Констатирующая часть должна содержать все данные, какие только можно, на момент заполнения. Позже они будут меняться, основная часть будет дополняться. И уже суммированием данных получатся статистические выводы, предоставляемые компанией в конце года.

Карточка учета по страховым взносам образец заполнения

Кто и в каких случаях сдает Карточку Учет страховых, пенсионных и социальных взносов необходимо вести плательщикам по каждому сотруднику отдельно с первого дня его работы. Это обязательно для всех юридических лиц и ИП, у которых трудоустроен хотя бы один человек. Полный список плательщиков приведен в ст. 419 НК РФ. Учет ведется в форме карточки, которая заводится на каждого работника в первый его оплачиваемый день. Она заполняется раз в месяц по результатам предыдущего с нарастающим итогом, рассчитана на календарный год. Если сотрудник устроился на работу, например, в марте, за январь–февраль ставятся прочерки. В отличие от других форм страховой отчетности (СЗВ-М, РСВ-1), специально сдавать карточку в фонды и ведомства не нужно. Она требуется только для выездных и камеральных проверок со стороны налоговой службы и различных фондов, а также для сверки сумм выплат в конце года.

- Удалить все строки, относящиеся к платам на травматизм в ФСС (делать это не обязательно, если вы будут учитывать все взносы в одном регистре).

- Завести раздел для дополнительных пенсионных взносов сотрудников с вредными условиями труда и еще один – для расшифровки пособий (если у вас нет работников, занятых на вредном производстве, этот пункт можно пропустить).

Карточка индивидуального учета сумм выплат и страховых взносов: что это такое

В 2020 г. ФЗ № 212 от 24.07.2009 г. гласил, что учет страховых и социальных взносов за работника обязателен на предприятии. С 01.01.2017 г. выплаты регулируются на основании гл. 34 НК РФ. Статья п. 4 ст. 431 Кодекса практически полностью повторяет ст.ст. 15, 28 ФЗ № 212. Соответственно, обязанность работодателя вести учет по каждому сотруднику не отменена.

Для упрощения учета ФСС и ПРФ России рекомендовали бланк карточки как приложение к письмам №№ АД-30-26/16030, 17-03-10/08–473 от 09.12.2014 г. Это не обязательная форма: предприятие может разработать ее самостоятельно с учетом особенностей своей деятельности, например, вредного производства или наличия сотрудников-чернобыльцев.

После произошедших изменений новой рекомендованной формы пока не утвердили. Можно использовать бланк карточки, разработанный в 2014 г., с небольшими корректировками. Необходимо заменить устаревшие ссылки на ФЗ № 212 на актуальные выдержки из НК, исправить старые названия страховых взносов на новые, указать текущие лимиты выплат.

Если филиал закрыт или лишен полномочий по начислению выплат

Введен новый код для организаций, которые в течение года лишили филиал или другое обособленное подразделение полномочий по начислению выплат физлицам, либо вовсе его закрыли.

Напомним, что сдать РСВ за закрытое подразделение или подразделение, лишенное указанных полномочий, должна головная компания. При этом встречаются два варианта действий.

- Сдать исходный РСВ за период, в котором подразделение было закрыто или лишено полномочий, и по этой причине не успело отчитаться за себя самостоятельно. В расчет включаются сведения по работникам как головной организации, так и упомянутого выше подразделения (письмо ФНС от 29.03.18 № ГД-4-11/6000; см. «Филиал прекратил начислять выплаты физлицам: как отчитаться по взносам»).

- Сдать уточнения за прошлые периоды, когда подразделение еще само представляло отчетность. В «уточненку» следует включить данные только по этому подразделению.

Новшества предусмотрены для уточненного РСВ, который головная организация сдает за прошлые периоды (когда подразделение еще не было закрыто или лишено полномочий и отчитывалось самостоятельно). При уточнении расчета за первый квартал 2020 года и более поздние периоды на титульном листе необходимо проставлять код «9» (приложение № 2 к новому порядку заполнения формы РСВ). Этот код нужно указать в поле, которое в новом бланке называется так:

Отчет по отпускам для табеля

Долго искала отчет для кадровиков для табеля по отпускам — чтобы учитывались отпуска без сохранения заработной платы, подходящего для себя не нашла, поэтому сделала свой…Надеюсь данный отчет будет полезен.

Отчет по отпускам, в том числе доп.отпускам и отпускам без сохранения з.п. Учитываются переходящие отпуска, — в этом случае в колонке «К.» — количество дней будет столько, сколько дней выпадает на месяц, для которого строем отчет. Например если отпуск с 25.04. по 06.05. а отчет мы строим на апрель — то в «К.» попадет 5 дней. Если отчет строим за май — то в «К.» попадает 6 дней.

1 стартмани

Вопрос N 4. Как быть, если превышена предельная база для начисления взносов

С 2015 г. предельные базы установлены только для взносов в ПФР и ФСС РФ, причем для пенсионных взносов предельная база составляет 711 000 руб., а для взносов на социальное страхование — 670 000 руб. (Постановление Правительства РФ от 04.12.2014 N 1316).

Поэтому и при заполнении карточки суммы выплат, превышающие базу для начисления взносов в ФСС и ПФР, отражаются в разных строках. Также возможна ситуация, когда в каком-то месяце предельная база взносов в ФСС будет уже превышена, а для пенсионных взносов — нет. Будьте внимательны, чтобы не ошибиться.

Если лимит превышен, базы для начисления страховых взносов в разные фонды будут также различаться. Так, при обычном тарифе страховые взносы в ФСС после превышения предельной базы не начисляются, а в ПФР начисляются по пониженным ставкам. А вот предельная база для взносов в ФФОМС не установлена вовсе. Значит, независимо от величины базы применяется одна и та же ставка.

На заметку. После того как база для начисления страховых взносов — 670 000 руб. превышена, взносы в ФСС РФ не начисляются. А в ПФР предельная база составляет 711 000 руб., и после ее превышения взносы в ПФР продолжают начисляться, но уже по пониженному тарифу — 10%. Если, конечно, у вас нет права на льготный тариф взносов.

Пример 2. Как заполнить первую страницу карточки, если база для начисления страховых взносов превышена

Воспользуемся условиями примера 1, дополнив их. Каждый месяц начиная с марта 2015 г. А.В. Синицыну начислялась заработная плата 135 000 руб., а также компенсация расходов на мобильную связь 8000 руб. Внесем сведения в карточку учета взносов за июль и август 2015 г.

Июль

Общая сумма выплат в пользу работника, относящихся к объекту обложения взносами, с марта по июль включительно составила 715 000 руб. . Однако на компенсации взносы начислять не нужно. Поэтому сумма 40 000 руб. (8000 руб. x 5 мес.) взносами не облагается. Размер облагаемых выплат за период с марта по июль составил 675 000 руб. (715 000 руб. — 40 000 руб.).

В июле предельная база для начисления страховых взносов в ФСС оказалась превышена (675 000 руб. > 670 000 руб.). Сумма превышения — 5000 руб. (675 000 руб. — 670 000 руб.). С нее взносы в ФСС начислять не нужно. Таким образом, база для начисления взносов в ФСС за июль составила 130 000 руб. (135 000 руб. — 5000 руб.), с начала года — 670 000 руб.

Предельная база для взносов в Пенсионный фонд, равная 711 000 руб., в июле не превышена. Поэтому база для взносов в ПФР и ФФОМС с выплат в пользу работника составила за июль 135 000 руб., а с начала года — 675 000 руб. Размер начисленных взносов будет равен:

в ФСС РФ за июль — 3770 руб. (130 000 руб. x 2,9%), с начала года — 19 430 руб. (670 000 руб. x 2,9%);

в ПФР за июль — 29 700 руб. (135 000 руб. x 22%), с начала года — 148 500 руб. (675 000 руб. x 22%);

в ФФОМС за июль — 6885 руб. (135 000 руб. x 5,1%), с начала года — 34 425 руб. (675 000 руб. x 5,1%).

Август

Общая сумма выплат в пользу работника за период с марта по август равна 858 000 руб. . Необлагаемая сумма — 48 000 руб. (8000 руб. x 6 мес.), облагаемые выплаты — 810 000 руб. (858 000 руб. — 48 000 руб.).

В августе оказалась превышенной предельная база для начисления взносов в ПФР. Сумма превышения — 99 000 руб. (810 000 руб. — 711 000 руб.). С суммы превышения взносы в ПФР начисляются по пониженной ставке 10%.

Сумма превышения предельной базы в ФСС за август равна 135 000 руб., с начала года — 140 000 руб. (5000 руб. + 135 000 руб.). Так как предельная база превышена в прошлом месяце, в августе взносы в ФСС не начисляются.

Базы для начисления страховых взносов:

в ПФР и ФФОМС за август — 135 000 руб., с начала года — 810 000 руб.;

в ФСС за август база для начисления равна нулю, с начала года — 670 000 руб.

Суммы начисленных взносов:

в ПФР по ставке 10% за август — 9900 руб. (99 000 руб. x 10%), с начала года — 9900 руб.;

в ПФР по ставке 22% за август — 7920 руб. , с начала года — 156 420 руб. (711 000 руб. x 22%);

в ФФОМС за август — 6885 руб. (135 000 руб. x 5,1%), с начала года — 41 310 руб. (810 000 руб. x 5,1%);

в ФСС взносы в августе не начисляются, сумма начисленных взносов с начала года — 19 430 руб.

Фрагмент заполненной карточки см. на с. 84.

Реквизиты юридического лица: полный перечень

Обязательная открытая информация о юридическом лице, которая может понадобиться органам власти, контрагентам и самим компаниям, включает в себя следующие данные:

- полное и сокращенное наименование;

- юридический адрес — адрес, по которому зарегистрирована компания. Может не совпадать с местом, где фактически осуществляется деятельность. Обязательно включает в себя индекс;

- контактная информация — номер телефона, факса, e-mail;

- основной государственный регистрационный номер (ОГРН). Присваивается при регистрации записи о создании юридического лица в единый реестр юрлиц, состоит из 13 символов;

- идентификационный номер налогоплательщика (ИНН). Выдается ИФНС, если получатель — юридическое лицо, то содержит 10 символов;

- код причины постановки на учет в ИФНС (КПП). Присваивается только организациям вместе с ИНН, состоит из 9 знаков;

- код из Общероссийского классификатор предприятий и организаций (код ОКПО). Получают в территориальном подразделении Росстата, код помогает определить сферу деятельности организации;

- код по Общероссийскому классификатору видов экономической деятельности (по ОКВЭД). Подбирается по классификатору компанией самостоятельно, можно выбрать несколько кодов;

- сведения о расчетном счете, корреспондентском счете банка, где он открыт, БИК этого банка. Информацию выдает обслуживающая кредитная организация при подписании договора с компанией. Информацию раскрывать надо не всегда, например, в трудовых договорах ее можно опустить, а в договорах на поставку товаров без нее никак не обойтись.

Дополнительно контрагентам и органам власти могут понадобиться и другие сведения. Например, страховщики и банки обязательно информируют о выданной лицензии. Некоторые работодатели сообщают заинтересованным лицам регистрационный номер в ПФР. Компании также по собственному усмотрению, а иногда и в обязательном порядке, если это предусмотрено законодательством, представляют коды по ОКАТО (Общероссийскому классификатору объектов административно-территориального деления), ОКОГУ (Общероссийскому классификатору органов госвласти и управления), ОКОПФ (Общероссийскому классификатору организационно-правовых форм), ОКФС (Общероссийскому классификатору форм собственности). В некоторых случаях еще указывают ФИО руководителя и бухгалтера организации.