До какого возраста предоставляется вычет на детей по ндфл

Содержание:

- Социальный налоговый вычет

- Как оформить налоговый вычет на детей

- Документы для оформления налогового вычета на детей

- Что такое налоговый вычет на детей

- Виды стандартных налоговых вычетов

- Пример расчета

- Социальные налоговые вычеты на детей

- Примеры расчёта

- В каком возрасте заканчивается предоставление стандартного вычета на детей

- Кому полагается и какова сумма налогового вычета на ребенка

- Порядок действий при получении налогового вычета на ребенка (детей)

- Спорные ситуации при получении налогового вычета на детей

- Как получить вычет

Социальный налоговый вычет

В ст. 219 НК предусмотрено 6 видов социальных налоговых вычетов. Из них применительно к детям (согласно пп. 2-4 ч. 1 указанной статьи) можно использовать возвраты подоходного налога по расходам на:

- обучение;

- лечение (в т. ч. покупку медикаментов);

- уплату пенсионных взносов по договору негосударственного пенсионного обеспечения — в пользу любого ребенка;

- уплату страховых взносов по договору добровольного пенсионного страхования — в пользу ребенка-инвалида.

Часть уплаченного НДФЛ в связи с социальными расходами на детей возвращается одному из родителей только после фактически произведенной оплаты. При этом социальные вычеты по НДФЛ могут предоставляться параллельно со стандартным.

Так, если родитель оплачивает из собственных средств ребенку образовательную программу в детском саду и медицинские услуги, он может одновременно оформить вычеты за обучение, лечение и стандартный на ребенка (главное, чтобы не облагаемая налогом база не превышала установленных ).

Возместить часть уплаченных налогов можно по окончании года, подав декларацию в налоговый орган по месту жительства, или раньше — в случае обращения непосредственно к работодателю с необходимыми документами и уведомлением из налоговой, подтверждающим право на возврат налогов с понесенных расходов.

Важно отметить, что в соответствии с НК налогоплательщик может реализовать свое право на возврат налога в течение 3 лет с момента уплаты НДФЛ за налоговый период, когда им были осуществлены расходы на социальные нужны

Налоговый вычет на лечение

Возврат налога за лечение детей (в отличие от стандартного и за обучение) предоставляется только на несовершеннолетних. Налоговый вычет можно получить за расходы, понесенные на оплату:

- лекарственных средств (выписанных врачом);

- медицинской страховки (включающей исключительно медицинские услуги);

- платных медицинских услуг;

- дорогостоящего лечения;

- санаторно-курортного лечения.

Перечень медицинских услуг, оплату которых можно компенсировать частичным возвратом подоходного налога, утвержден Постановлением Правительства РФ № 201 от 19.03.2001. Туда включены услуги по профилактике, диагностике, лечению, реабилитации и санитарному просвещению.

Если лечение относится к дорогостоящему, то размер вычета не входит в не облагаемой налогом базы, а ограничивается только фактически понесенными расходами и размером НДФЛ с полученного гражданином дохода за этот год — вернуть сумму, превышающую эти параметры, не получится. дорогостоящих видов лечения также утвержден постановлением Правительства РФ № 201 от 19.03.2001.

С 2021 года будет действовать Постановление Правительства РФ № 458 от 08.04.2020, которое утверждает новые Перечни.

Возмещение налога по НДФЛ осуществляется только в случае, если оказанные медицинские услуги и приобретенные лекарственные препараты оплачены за счет средств самих родителей, а не работодателей или благотворительных фондов.

Возврат налога за обучение

Может предоставляться на детей с рождения и вплоть до 24 лет в связи с затратами на обучение

При этом неважно, в государственных или частных учреждениях, главное условие — наличие у них лицензии на ведение образовательного процесса. К таким учреждениям, например, относятся:

- ясли и детсады;

- школы;

- учреждения доп. образования:

- художественные;

- музыкальные;

- спортивные;

- средние специальные и высшие учебные заведения, аспирантура, магистратура;

- автошколы, центры обучения иностранным языкам и др.

Право выбора образовательной организации не ограничено только российскими учебными заведениями. В соответствии с НК, можно получить компенсацию уплаченных налогов и за оплату обучения за рубежом (при наличии у заведения документа, подтверждающего статус учебного).

Социальный вычет по НДФЛ не применяется, если оплата затрат на обучение ребенка производится за счет средств материнского капитала.

Как оформить налоговый вычет на детей

Чтобы подать на вычет, нужно правильно определить очерёдность детей и подготовить соответствующие для конкретной ситуации документы.

Какие документы подавать

Для получения СНВР нужно написать заявление на имя работодателя, предоставив:

- паспорт;

- копию налоговой декларации (НДФЛ‑3) (можно взять в инспекции);

- справку о доходах НДФЛ‑2 (выдаётся бухгалтерией по месту работы: при смене работы на протяжении одного налогового периода справка берётся также у предыдущего работодателя).

Помимо этого, могут понадобиться следующие документы:

- Для родителей и опекунов:

- документ о том, что родитель воспитывает ребёнка один;

- заявление об отказе на вычет от одного из супругов;

- справка из органов опеки и попечительства об установлении опеки;

- брачное свидетельство, в том случае, если СНВР будет получать не тот супруг, который подаёт документы.

- Копии правоподтверждающих документов на получение детского вычета:

- свидетельство о рождении ребёнка;

- документ, подтверждающий обучение на очном факультете учебного заведения;

- справка об инвалидности ребёнка;

- справка о том, что он является аспирантом, интерном, ординатором.

В заявлении лучше не конкретизировать период, за который будет производиться возврат, чтобы не подавать документы каждый год, и не указывать сумму вычета, так как она может со временем изменяться.

Примеры расчёта налогового вычета на детей

Пример N1

Гражданка Токарева, находящаяся в браке, имеет трёх несовершеннолетних детей. Её ежемесячный доход составляет 45 тыс. руб. Какой положен ей вычет за детей, и какова будет её зарплата после уплаты НДФЛ в р‑ре 13% от дохода?

- Вначале посчитаем зарплату Токаревой с вычетом НДФЛ без СНВР:

- Рассчитаем СНВР:

- Вычет на первого и второго ребёнка составит по 1400 руб.

- На третьего — 3000 руб.

- Суммарный СНВР: 1400 + 1400 + 3000 = 5800 руб.

- Налогооблагаемая база:

- Размер ежемесячного дохода чистыми составит:

- Сравним эту цифру с ранее рассчитанным доходом без влияния СНВР:

Таким образом зарплата с учётом СНВР подросла на 754 руб.

Однако получать з/п в размере 39904 руб. Токарева сможет до тех пор, пока её суммарный доход с начала года не превысит 350 тыс., то есть семь месяцев в году (с января по июль включительно): 350000/45000 = 7,7 мес. С августа по декабрь её зарплата чистыми составит 39150 руб.

Получить СНВР в размере 5800 руб. сможет и муж Токаревой, если он официально трудоустроен.

Пример N2

Гражданка Ковалева, у которой погиб при исполнении обязанностей муж военнослужащий, одна воспитывает семилетнего ребёнка. Зарплата Ковалевой составляет 30000 руб/мес. Рассчитать вычет и зарплату Ковалевой чистыми.

- Ковалева имеет право сразу на два вычета:

- 500 руб. — на основании пп. 2, ст. 218 НК РФ, как жена погибшего военнослужащего;

- 2800 руб. — вычет в двойном размере на ребёнка как одинокий родитель (1400 х 2).

- Суммарный вычет — 3300 руб.

- Чистый доход без учёта СНВР:

- Чистый доход с учётом СНВР:

Получать вычет гр. Ковалева сможет почти весь год, кроме декабря — в этом месяце возникнет превышения дохода порога в 350 тыс. руб: 30000 х 12 = 360000 руб.

Пример N3

Семейная пара Кузьминых (муж работает, получает зарплату 50 тыс. руб; жена на пенсии, не работает) содержит 20-летнего сына, инвалида второй группы, который учится в институте на стационаре. Произведём расчёты СНВР и чистого дохода.

Право на возврат налога имеет только один из супругов — гр. Кузьмин, так как он работает. Доход супруги — только пенсия, которая не облагается налогом.

- Согласно пп. 4 ст. 218 НК, размер СНВР составит 12 000 руб.

- Доход чистыми без вычета: 50000 — 13% х 50000 = 43500 руб.

- Доход с вычетом: 50000 — 13% х (50000 — 12000) = 45060 руб.

- Разница составит 1560 руб.

Получать вычет Кузьмин сможет ровно 7 месяцев по июль включительно (500000 х 7 = 350000), так с августа будет уже превышена предельная сумма годового дохода.

Заключение

Возврат налога на детей пусть небольшое, но подспорье для родителей.

При подаче заявления в ИНФС не забывайте брать с собой оригиналы правоподтверждающих документов для предъявления их инспектору. Оставлять же в налоговой нужно копии этих документов.

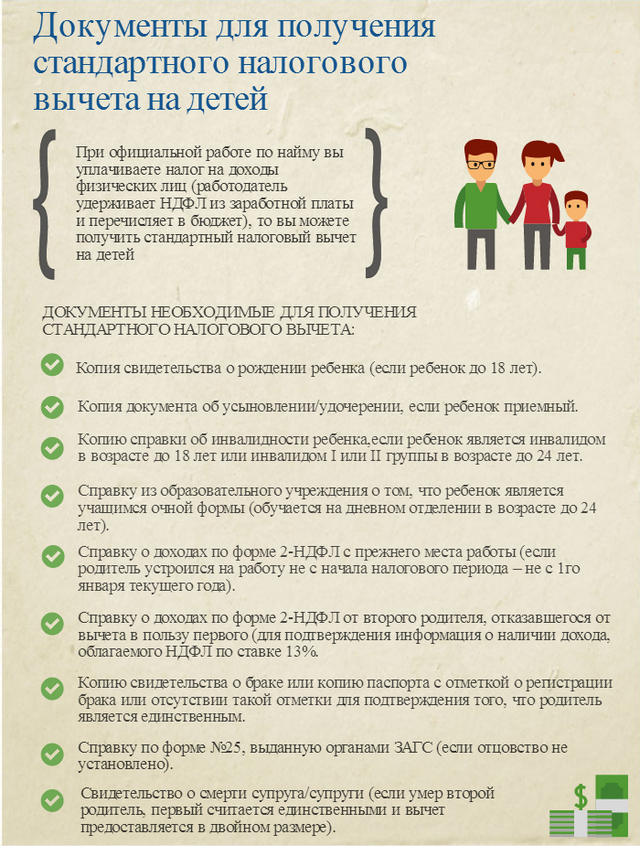

Документы для оформления налогового вычета на детей

Согласно установленному законом порядку можно оформить необходимые бумаги для получения налогового вычета на детей на работе, без подачи декларации и посещения ФНС.

Ниже приведен полный список всех требующихся документов:

| Взаимосвязь между получателем вычета и детьми | Необходимые документы |

| родной родитель | оригинал свидетельства о рождении детей; копии страниц № 16-17 из паспорта. |

| приемный родитель | родительское удостоверение; договор о приеме в семью на воспитание. |

| супруг(-а) родного или приемного родителя | регистрационное свидетельство о заключении брака; копия страницы паспорта, содержащая сведения о вступлении в брак. |

| усыновитель | свидетельство о прохождении процедуры усыновления; справка из органов опеки. |

| опекун либо попечитель | устанавливающие права справки из органов опеки |

| для несовершеннолетних детей | ксерокопия паспорта на страницах № 16-17; свидетельства о рождении детей. |

| для материального обеспечения детей, для родителей разведенных, лишенных прав, зарегистрированных по разным с детьми адресам | заявка от второго родителя на принятие участия в обеспечении детей; документы, подтверждающие перевод алиментов; для проживающих совместно требуется подтверждение в виде справки из ЖКХ. |

| для обеспечения детей до 24 лет, являющихся студентами вузов | справка об обучении |

| на обеспечение ребенка-инвалида | медицинское заключение об инвалидности в виде справки |

| одинокий родитель, претендующий на налоговый вычет в двойном размере | свидетельство о рождении детей, в котором в одной из граф «родитель» стоит прочерк; свидетельство с записью об отце со слов матери и подтверждающая ситуацию и одинокий статус справка; свидетельство о смерти одного из родителей либо о признании его без вести пропавшим; копия пустой страницы паспорта для отметок о браке; для опекунов – документ о назначении опекунства для единственного лица. |

| для получения удвоенной компенсации в пользу одного из супругов-родителей | заявление от одного родителя об отказе от компенсации в пользу второго; бланк 2-НДФЛ с места работы родителя-отказника. |

Также родитель-налогоплательщик, получающий компенсацию и содержащий своих детей, по месту работы должен предоставить не только документы, подтверждающие право на налоговый вычет, но и заявление. Как правило, такое заявление подается один раз, но если меняются какие-либо обстоятельства, связанные с получением вычета, родитель должен будет написать его заново.

Принять документы должен бухгалтер, он же произведет и расчет вычета. Бывают случаи, когда налогоплательщик обращается с заявлением о предоставлении вычета на детей в середине или даже в конце года. В этом случае вы получите налоговый вычет на детей с НДФЛ за весь отработанный период в текущем году и не потеряете в деньгах.

Ежегодно действие вычета будет продлеваться автоматически, а значит, повторно заявление о предоставлении компенсации писать не надо. Однако если в семье появится еще один ребенок либо произойдет изменение жизненных обстоятельств (смена работы, новый брак, усыновление), заявление нужно будет написать еще раз.

Шаблон заявления на предоставление налогового вычета на детей можно скачать Образец заявления_стандартный налоговый вычет.

В случае смены работы в текущем году вам необходимо предоставить в бухгалтерию с предыдущего места работы справку 2-НДФЛ

Это необходимо для того, чтобы бухгалтер, приняв во внимание ваши предыдущие доходы, высчитал, переступили вы уже лимит в 350 тыс. руб

или еще нет. При его превышении теряется право на вычет.

Что такое налоговый вычет на детей

Спустя какое-то время после подачи заявления сумма, выдаваемая в качестве зарплаты сотрудника, увеличится. Однако не нужно думать, что такое повышение дохода – это прибавка за детей. Суть налогового вычета заключается в том, что размер подоходного налога для сотрудников-родителей на некоторый период времени снижается.

Положения, в которых прописано то, каким образом и в каком размере можно получить налоговый вычет на детей, содержатся в статье 218 Налогового кодекса РФ.

Если вы ранее не знали о налоговом вычете на детей, не стоит переживать: получить налоговый вычет на детей можно за истекшие 36 месяцев.

Виды стандартных налоговых вычетов

^

Стандартные налоговые вычеты:

вычет на налогоплательщика

Данный вид стандартного налогового вычета предоставляется 2 категориям физических лиц, перечисленным в

вычет на ребенка (детей)

Вычет на ребенка (детей) предоставляется до месяца, в котором доход налогоплательщика, облагаемый по ставке 13% и

исчисленный нарастающим итогом с начала года, превысил 350 000 рублей. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

- на первого и второго ребенка – 1400 рублей;

- на третьего и каждого последующего ребенка – 3000 рублей;

- на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 12 000 рублей родителям и усыновителям (6 000 рублей – опекунам и попечителям).

Если у супругов помимо общего ребенка есть по ребенку от ранних браков, общий ребенок считается третьим.

Пример расчета

Чтобы рассчитать величину положенного налогоплательщику вычета, нужно выстроить очередность детей в соответствии с датами их рождения. При установлении порядка рождения учитываются все дети налогоплательщика, в том числе те, на кого налоговая льгота уже не полагается:

- не обучающиеся очно совершеннолетние;

- лица старше 24-летнего возраста;

- умершие.

Если у супругов, имеющих общего ребенка, есть также по ребенку от предыдущих браков, то общий будет считаться 3-им.

Пример

У матери К. трое детей возраста 25, 16 и 12 лет. Её зарплата составляет 20000 руб., а доход супруга — 40000 руб. К. имеет право на вычет по НДФЛ на двоих детей — второго (1400) и третьего (3000). Суммарный вычет равен 4400 руб. — данная сумма будет вычитаться из зарплаты К. перед снятием подоходного налога.

НДФЛ = (20000 — 4400) × 0,13 = 2028 руб.

Таким образом, «чистая» зарплата К. составит 17972 руб. (20000 — 2028). Если бы К. не оформляла вычет, то налог с ее зарплаты исчислялся бы по общему правилу и составил бы:

НДФЛ = 20000 × 0,13 = 2600 руб.

На руки К. смогла бы получить только 17400 руб. (20000 — 2600). Следовательно, уменьшение облагаемой налогом базы позволяет К. получать зарплату на 572 руб. больше, чем без применения вычета.

Аналогичным образом вычисляется льгота для супруга, исходя из его месячного дохода. Льгота на НДФЛ предоставляется до месяца, пока суммарный годовой доход сотрудника не достигнет 350000 руб. Поэтому для К. вычет будет производиться ежемесячно в течение всего года, а для её супруга — в течение 8 месяцев, с января по август включительно (в сентябре сумма его дохода за год превысит установленный лимит: 350000 / 40000 = 8,75).

Социальные налоговые вычеты на детей

Социальные детские вычеты предоставляются независимо от стандартных, но суммарно не могут превышать уплаченный годовой НДФЛ плательщика. Согласно НК данные льготы предоставляются родителю (или иному законному представителю), если им оплачивалось:

- обучение детей в учреждении, имеющем лицензию на осуществление образовательной деятельности;

- лечение детей или приобретение для них лекарств, назначенных врачом (при условии оплаты из собственных средств семьи);

- взносы в негосударственные пенсионные фонды за детей;

- добровольное пенсионное страхование детей-инвалидов;

- добровольное страхование жизни детей.

Социальным вычетом (в отличие от стандартного) в полном объеме не могут воспользоваться оба родителя одновременно: его может получить либо один из них полностью, либо оба по частям. Если есть договор об оплате лечения или обучения детей, то возврат получает тот, кто является плательщиком.

Внимание

При оплате обучения братьев и сестер право на получение социального налогового вычета имеют работающие родные братья и сестры, при этом не важно, оба родителя у них общие или только один.Важно отметить, что применение этого типа вычета возможно при условии, что потрачены средства семьи без привлечения благотворительных фондов или материнского капитала

Налоговый вычет за обучение

Детский налоговый вычет за обучение предоставляется:

- родителю или усыновителю, оплатившему обучение детей в возрасте до 24 лет по очной форме;

- опекуну или законному представителю, оплатившему очное обучение опекаемого не старше 18 лет;

- бывшему опекуну после снятия опеки или попечительства, возраст подопечного до 24 лет (при очной форме обучения).

Предоставив необходимые документы в налоговую, можно вернуть часть суммы за оплату:

- детского сада (можно вернуть налог за те услуги, в квитанции за которые указано, что это именно платные образовательные услуги, а не родительская плата за детский сад);

- школы;

- образовательных курсов или дополнительного образования (это могут быть, например, платные кружки и спортивные секции);

- среднего специального образования;

- высшего образования (получения ученой степени).

Учреждение, где обучались дети, должно иметь лицензию на осуществление образовательной деятельности, иначе уплаченный НДФЛ вернуть не получится.

Пример. Михалева К. получает зарплату 55000 руб. в месяц. Годовой НДФЛ Михалевой составляет 85800 руб. (7150 × 12, где 7150 — это 13% от 55000). Она ежегодно платит 80000 руб. за учебу сына в вузе. Максимальный лимит в год по возврату суммы за обучение детей составляет 50000 руб., следовательно, 6500 руб. вернется Михалевой.

Возврат налога за лечение

Налоговый вычет предоставляется при оплате лечения детей в случаях:

- расходов на платное лечение детей (подопечных);

- приобретения для детей медикаментов, которые назначил врач;

- внесения страховых взносов за детей при добровольном медицинском страховании.

Как отмечалось ранее, установленный законом годовой лимит на общий размер социальных вычетов не включает расходы на дорогостоящее лечение. Узнать, является ли лечение дорогостоящим, можно из утвержденного Перечня или по коду из справки об оплате медуслуг для предоставления в налоговую:

- код «1» — лечение не входит в указанный Перечень;

- код «2» — относится к дорогостоящим видам.

Чтобы вернуть часть (или всю сумму) затрат на дорогостоящее лечение детей, необходимо выполнение всех следующих пунктов:

- материалы, приобретаемые для дорогостоящего лечения детей из вышеуказанного Перечня, приобретались за собственные средства налогоплательщика;

- в лечебном учреждении нет в наличии необходимых лекарств или расходных материалов, и при этом в договоре на оказание медицинских услуг указано, что их покупает пациент;

- есть справка о необходимости использования этих материалов или медикаментов в ходе дорогостоящего лечения (выдается медицинской организацией);

- имеется справка об оплате медицинских услуг с кодом «2» (выдается медицинским учреждением, предоставляется в налоговый орган).

Внимание

Предоставление декларации в налоговый орган с целью получения социального вычета возможно по завершении года, а к работодателю можно обратиться с соответствующим заявлением в любое время (но только по факту осуществления вышеупомянутых затрат).

RedRocketMedia

Брянск, ул Ульянова, дом 4, офис 414

Примеры расчёта

Пример 1. Стандартный вычет на одного ребенка

Условия получения вычета

У сотрудницы ООО «Фиалка» Петровой И.А. есть ребёнок в возрасте 5 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Так как ребёнок Петровой И.А. несовершеннолетний, она может воспользоваться стандартным налоговым вычетом.

Размер вычета в 2021 году равен: 1 400 руб.

Поэтому, подоходный налог Петровой И.А. будет удерживаться не от 40 000 руб., а от 38 600 руб. (40 000 руб. – 1 400 руб.).

Ежемесячно Петрова И.А. будет платить НДФЛ в размере: 5 018 руб. (38 600 руб. х 13%) вместо 5 200 руб. (40 000 руб. x 13%).

Следовательно, экономить она при этом будет: 182 руб. (5 200 руб. – 5 018 руб.).

Вычет Петрова И.А. будет получать до сентября т.к. именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2021 года Петрова И.А. сможет сэкономить: 1 456 руб. (182 руб. x 8 месяцев).

Пример 2. Стандартный вычет на несколько детей (одному из которых более 24 лет)

Условия получения вычета

У сотрудницы ООО «Фиалка» Петровой И.А. есть четверо детей в возрасте 5, 9, 16 и 25 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Вычет Петрова И.А. имеет право получить только за трех несовершеннолетних детей, но при этом первым по счёту всё равно будет считаться её старший 25-летний ребёнок.

Общий размер вычета будет равен: 7 400 руб. (1400 руб. (за второго) + по 3000 руб. (за третьего и четвертого)).

Таким образом, подоходный налог будет рассчитываться не от 40 000 руб., а от 32 600 руб. (40 000 руб. – 7 400 руб.).

Следовательно, ежемесячно Петрова И.А. будет платить подоходный налог в размере: 4 238 руб. (32 600 руб. 13%) вместо 5 200 руб. (40 000 руб. x 13%) и экономить при этом: 962 руб. (5 200 руб. – 4 238 руб.).

Вычет Петрова И.А. будет получать до сентября так как именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2021 года Петрова И.А. сможет сэкономить: 7 696 руб. (962 руб. x 8 месяцев).

В каком возрасте заканчивается предоставление стандартного вычета на детей

Родителям уменьшают НДФЛ до достижения определенного возраста. В п. 1 статьи 218 НК РФ указано, до какого возраста вычет НДФЛ на детей:

- до 18 л. — для всех без исключения;

- до 24 л. — на учащихся очной формы обучения (школьника, курсанта, студента, аспиранта, ординатора, интерна).

Повышенные суммы по инвалидности предоставляются на учащегося очной формы обучения в возрасте до 24 лет при условии присвоения ему инвалидности I или II группы (взрослые группы для совершеннолетних).

ВАЖНО!

Действует особое правило, когда одно из условий не действует — человеку уже исполнилось 18 лет, но он еще не зачислен на очную форму обучения. В такой ситуации Минфин рекомендует приостановить предоставления льготы до получения документов о поступлении и возобновить ее с того месяца, в котором состоялось зачисление в учебное заведение.. Если ребенку еще нет 18 лет, но он женился (вышла замуж), то его родители утрачивают право на льготу, так как создана отдельная семья, для которой действуют аналогичные правила

В этом случае стандартное правило, до какого возраста подоходный налог на детей уменьшается, не действует

Если ребенку еще нет 18 лет, но он женился (вышла замуж), то его родители утрачивают право на льготу, так как создана отдельная семья, для которой действуют аналогичные правила. В этом случае стандартное правило, до какого возраста подоходный налог на детей уменьшается, не действует.

Кому полагается и какова сумма налогового вычета на ребенка

Кто же имеет право на налоговый вычет на детей? Ответ прост: каждый официальный представитель ребенка будь то родитель, опекун или усыновитель.

Стоит иметь в виду, что если и муж, и жена от предыдущих браков имеют по одному ребенку, то рожденный ими общий ребенок считается третьим.

Обратите внимание! Родители получают право на налоговый вычет только в том случае, если они материально обеспечивают своих детей. В 2019 году налоговый вычет выплачивается на каждого ребенка:

В 2019 году налоговый вычет выплачивается на каждого ребенка:

- не достигшего 18 лет;

- обучающегося очно, являющегося аспирантом, ординатором, курсантом до 24 лет (денежные средства возвращаются в размере, не превышающем 12 000 руб. в месяц).

Граждане лишаются права на получение налогового вычета, если их дети:

- достигли совершеннолетия либо закончили учебное учреждение; или им исполнилось 24 года, хотя учеба продолжается;

- вступили в официальный брак;

- скончались.

Налоговый вычет на детей высчитывается персонально в каждом отдельном случае по следующим критериям:

- очередность рождения ребенка в семье;

- состояние здоровья ребенка;

- возраст и пр.

Суммы налоговых вычетов в месяц для родителей, имеющих на попечении детей:

| Характеристики | Сумма |

| Первый ребенок налогоплательщика | 1 тысяча 400 рублей |

| Второй ребенок налогоплательщика | 1 тысяча 400 рублей |

| Третий и последующие дети налогоплательщика | 3 тысячи |

| Несовершеннолетний ребенок-инвалид Ребенок-инвалид I или II группы в возрасте до 24 лет, являющийся студентом вуза | 12 тысяч |

| Несовершеннолетний ребенок-инвалид, находящийся на попечении официальных представителей Ребенок-инвалид инвалид I или II группы в возрасте до 24 лет, являющийся студентом очного отделения вуза, воспитывающийся в приемной семье, опекунами либо попечителями | 6 тысяч |

Второй официальный представитель детей может рассчитывать на такой же вычет при условии, если получает легальный доход, с которого выплачивает налоги.

Также стоит отметить, что некоторые официальные представители детей по закону могут рассчитывать на получение налогового вычета в двойном размере. Это правило применимо к тем родителям, которые занимаются воспитанием детей в одиночку, и данный факт установлен в судебном порядке. В частности, под действие этого правила попадают следующие случаи:

- один из родителей признан без вести пропавшим;

- кто-то из родителей умер естественной или насильственной смертью.

Официальный статус родителя, воспитывающего ребенка в одиночку, прекращается по факту вступления родителя в брак. Как только это происходит, родитель утрачивает законное право на получение налогового вычета на детей в двойном размере.

Невозможно осуществлять выплаты родителю, если он:

- не трудоустроен;

- находится в отпуске в связи с беременностью или в декрете до достижения ребенком возраста полутора лет;

- находится на учете на бирже труда.

Порядок действий при получении налогового вычета на ребенка (детей)

^

Предоставляется налогоплательщикам, на обеспечении которых находится ребёнок (дети).

1

Написать заявление на получение стандартного налогового вычета на ребенка (детей) на имя работодателя.

2

Подготовить копии документов, подтверждающих право на получение вычета на ребенка (детей):

- свидетельство о рождении или усыновлении (удочерении) ребенка;

- справка об инвалидности ребенка (если ребенок инвалид);

- справка из образовательного учреждения о том, что ребенок обучается на дневном отделении (если ребенок является студентом);

- документ о регистрации брака между родителями (паспорт или свидетельство о регистрации брака).

3

Если сотрудник является единственным родителем (единственным приемным родителем), необходимо дополнить комплект документов копией документа, удостоверяющего, что родитель является единственным.

- свидетельство о смерти второго родителя;

- выписка из решения суда о признании второго родителя безвестно отсутствующим;

- справка о рождении ребенка, сведения о (об) матери (отце) которого внесены на основании заявления отца (матери) (по форме № 2, утвержденной приказом Минюста России от 01.10.2018 № 200);

- документ, удостоверяющий, что родитель не вступил в брак (паспорт).

4

Если сотрудник является опекуном или попечителем, необходимо дополнить комплект документов копией документа об опеке или попечительстве над ребенком.

- постановление органа опеки и попечительства или выписка из решения (постановления) указанного органа об установлении над ребенком опеки (попечительства);

- договор об осуществлении опеки или попечительства;

- договор об осуществлении попечительства над несовершеннолетним гражданином;

- договор о приемной семье.

5

Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета на ребенка (детей) и копиями документов, подтверждающих право на такой вычет.

Чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно датам их рождения.

Первым по рождению ребенком является старший по возрасту из детей вне зависимости от того, предоставляется на него вычет или нет.

Если налогоплательщик работает одновременно у нескольких работодателей, вычет по его выбору может быть предоставлен только у одного работодателя.

Спорные ситуации при получении налогового вычета на детей

Иногда получение налогового вычета на детей сопряжено с возникновением некоторых спорных ситуаций. Этот вопрос стоит рассмотреть более подробно.

Ситуация 1. Сотрудник, который за несколько последних истекших месяцев не получал заработную плату, по факту не имел дохода. Такая ситуация может возникнуть в результате пребывания:

- на больничном;

- в неоплачиваемом отпуске;

- в отпуске по уходу за ребенком.

Однако по закону следует определять размер вычета даже за то время, когда работник не получал заработной платы. Таким образом сотрудник получит все надлежащие средства при получении дохода, облагаемого налогом.

К сожалению, если получение официального дохода не возобновилось до окончания текущего года, то вычеты не будут перенесены, а сгорят.

Ситуация 2. Был достигнут максимальный лимит дохода размером в 350 тысяч рублей в год. Если один из родителей этот порог перешагнул, а второй нет, то необходимо, чтобы первый супруг официально посредством подачи заявления оформил передачу прав на получение налогового вычета в пользу второго.

Ситуация 3. В том случае, если гражданин был лишен родительских прав, он все еще может получать налоговый вычет на детей, но лишь при условии, если продолжает материально их содержать посредством выплаты алиментов.

Ситуация 4. Согласно законодательству возможно получение налогового вычета и за детей, проживающих или пребывающих долгое время за границей. Для получения компенсации в этом случае нужно предоставить документ от иностранных органов, подтверждающий, что ребенок живет или находится на обучении в определенном государстве. Право на получение налогового вычета на детей сохраняется и в том случае, если ребенок временно прекращает обучение.

Иногда происходят ситуации, которые нельзя отнести ни к одному из упомянутых выше случаев. В таких обстоятельствах необходимо получить консультацию у компетентных в этом вопросе специалистов, которые разъяснят, как следует поступить. Имейте в виду, что в органы ФНС вы можете обращаться по любым вопросам, касающимся налоговой сферы.

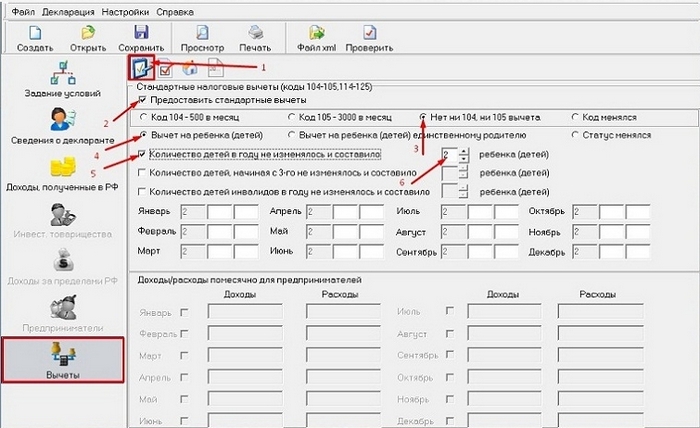

Как получить вычет

^

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на обучение, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ)

Для ее заполнения может понадобиться справка о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ, которую можно получить у работодателя.

Наиболее удобный способ заполнения налоговой декларации и представления ее в налоговый орган — в режиме онлайн посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц»

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3*

Представить заполненную налоговую декларацию и копии подтверждающих документов в налоговый орган по месту жительства.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

*В случае, если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией можно подать в налоговый орган заявление на возврат НДФЛ в связи с предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки ().

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на обучение, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением копий подтверждающих документов.

Рекомендуемая форма заявления: письмо ФНС России от 16.01.2017 № БС-4-11/500@ «О направлении рекомендуемых форм».

3

По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет.

4

Представить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов.