Начисление страховых взносов: проводки

Содержание:

- Налоговый бухучет

- Учет страхования ответственности

- Учет платежей по соглашениям о состраховании

- Учет расходов на оформление страховки по ОСАГО

- Учет при перестраховании

- Какие виды страхования применяются

- Налоговый учет

- Бухучет строительно-монтажных рисков

- Справочник Бухгалтера

- Учет страховой премии единовременно

- Учет страховой премии в течение срока действия договора

- Общие принципы проводки экспедирования

- Расходы на страхование в бухгалтерском учете

- Понятие страхования и его виды

- Как признаются расходы на страховые полисы

- Страховая премия и виды страхования

- Расходы на добровольное медицинское страхование: налог на прибыль

Налоговый бухучет

Как учитывать полисы в бухучете? Сумма, уплаченная за полис добровольного страхования транспорта, может быть учтена в расходах предприятия. Это закреплено в п.1 статьи №263 Налогового кодекса Российской Федерации. Главное, чтобы вся сумма имела документальное подтверждение.

Важно! Затраты на КАСКО на арендуемый автомобиль также могут быть учтены в полном объеме. Главное, чтобы автомобиль использовался как инструмент производственной деятельности.. Также, согласно п.2 статьи №263 Налогового кодекса Российской Федерации, сумма которая принимает к налоговому учету предприятием не должна превышать установленные Центральным банком России тарифы

Также, согласно п.2 статьи №263 Налогового кодекса Российской Федерации, сумма которая принимает к налоговому учету предприятием не должна превышать установленные Центральным банком России тарифы.

Эти тарифы определены в указание №3384-У от 19 сентября 2014 года. Еще одним важным нюансом является факт того, что расходы по КАСКО можно учесть только в том налоговом периоде, в котором они были компанией понесены. При этом, в п.6 статьи №272 Налогового кодекса Российской Федерации, имеется поправка по этому вопросу.

Согласно этому законодательному документу, если полис КАСКО распространяется более чем на один налоговый период и его стоимость уплачена сразу и в полном объеме, юридическое лицо имеет право равномерно распределить принятие расходов по налоговому учету, на все периоды действия договора добровольного страхования транспортного средства.

Согласно статье №285 Налогового кодекса Российской Федерации, распределение премии осуществляется не по календарным месяцам, а по дням.

Учет страхования ответственности

Страхование ответственности предполагает компенсацию ущерба, нанесенного страховщиком третьему лицу. К примеру, человек получил страховку на случай затопления квартиры. А потом он затопил квартиру соседа. В этом случае страховая организация возмещает ущерб, нанесенный этому соседу. Рассмотрим другие распространенные случаи страхования ответственности:

- Ущерб, нанесенный чужому ТС в ходе его эксплуатации.

- Ущерб, нанесенный окружающей среде или людям в связи с потенциально опасной деятельностью.

- Ущерб, нанесенный третьим лицам в связи с выполнением адвокатской или медицинской деятельности.

Рассмотрим записи, выполняемые при страховании ответственности (пример):

- ДТ22/1 КТ51. Выплата ущерба пострадавшему в автоаварии лицу.

- ДТ91/2 КТ22/1. Выплата включена в структуру трат.

- ДТ50 КТ91/1. Поступление денег от лица, признанного виновным в аварии.

К СВЕДЕНИЮ! Застраховать можно предпринимательские риски. В этом случае действие страхового соглашения оканчивается досрочно при завершении предпринимательской деятельности.

Учет платежей по соглашениям о состраховании

Лицо может заключить страховые соглашения с несколькими организациями. В этом случае компании будут нести солидарную ответственность перед лицом при возникновении страхового случая. То есть каждая организация вносит определенную долю. Существует 2 варианта оформления соглашения:

- Лицо заключает отдельные соглашения с каждой компанией. Расчеты осуществляются каждой организацией в отдельном порядке.

- Все операции выполняются одной организацией, которая действует от лица других.

Если с соглашения заключены с каждой организацией отдельно, используются эти проводки:

- ДТ77/1 КТ92/1. Начисление страховой премии.

- ДТ51 КТ77/1. Внесение премии.

- ДТ22/1 КТ77/1. Начисление выплаты при наступлении страхового случая.

- ДТ77/1 КТ51. Перечисление выплаты.

Если расчеты ведутся одной организацией, учет осуществляет каждая страховая компания. В учете отражаются суммы, пропорциональные доле организации.

Учет расходов на оформление страховки по ОСАГО

Договор ОСАГО заключается в порядке и на условиях, которые предусмотрены федеральным законом, и является публичным. В связи с этим страховые тарифы и их структура, правила обязательного страхования определяются страховыми организациями с учетом требований, установленных ЦБ РФ (п. 1, 2 ст. 426 ГК РФ, ст. 1, 5, п. 1, 2 ст. 8, ст. 9 Федерального закона № 40-ФЗ).

Отметим, что выбор страховой компании осуществляется в соответствии с разработанным положением о закупке автономного учреждения (ч. 2 ст. 2 Федерального закона от 18.07.2011 № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц»).

Для заключения договора ОСАГО автономное учреждение (страхователь) должно представить страховщику документы, перечень которых дан в п. 3 ст. 15 Федерального закона № 40-ФЗ. К таким документам относятся:

1) заявление о заключении договора обязательного страхования;

2) свидетельство о государственной регистрации юридического лица;

3) документ о регистрации транспортного средства, выданный органом, осуществляющим регистрацию транспортных средств (паспорт транспортного средства, свидетельство о регистрации транспортного средства, технический паспорт или технический талон либо аналогичные документы);

4) водительское удостоверение или копия водительского удостоверения лица, допущенного к управлению транспортным средством (если договор обязательного страхования заключается при условии, что к управлению транспортным средством допущены только определенные лица);

5) диагностическая карта, содержащая сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств (если иное не предусмотрено Федеральным законом № 40-ФЗ и другими нормативными актами).

Важным моментом, на который следует обратить внимание, является то, что согласно п. 1 ст. 10 Федерального закона № 40-ФЗ срок действия договора обязательного страхования составляет один год, за исключением случаев, для которых данной статьей предусмотрены иные сроки действия такого договора. В силу этого расходы автономного учреждения, начисленные в отчетном периоде, но относящиеся к будущим периодам, должны отражаться как расходы будущих периодов

Напомним, что в силу п. 302 Инструкции № 157н для учета названных расходов предназначен счет 401 50 «Расходы будущих периодов». В перечне расходов будущих периодов, приведенном в указанном пункте, поименованы расходы на добровольное страхование (пенсионное обеспечение) сотрудников учреждения. С учетом того, что расходы по договору ОСАГО являются аналогичными по своей сути, они тоже отражаются в учете как расходы будущих периодов и подлежат отнесению на финансовый результат текущего финансового года в порядке, устанавливаемом учреждением, в течение периода, к которому они относятся (п. 302 Инструкции № 157н).

В соответствии с Указаниями № 65н расходы на оплату услуг по страхованию имущества, гражданской ответственности и здоровья следует отражать по коду вида расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» с увязкой по подстатье 226 «Прочие работы, услуги» КОСГУ.

Учет расчетов по данным расходам ведется на счете 302 26 «Расчеты по прочим работам, услугам» (п. 256 Инструкции № 157н).

Рассмотрим порядок отражения в учете данной операции на примере.

Центр по контролю и качеству лекарственных средств, имеющий статус автономного учреждения, заключил со страховой организацией договор ОСАГО сроком на один год в январе 2016 года. Страховой взнос составляет 12 000 руб. и уплачивается за счет средств, полученных от оказания платных услуг. Лицевой счет учреждения открыт в органе Федерального казначейства.

В бухгалтерском учете учреждения будут сделаны следующие проводки в соответствии с Инструкцией № 183н:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|---|---|---|---|

|

Перечислены денежные средства в страховую организацию |

2 302 26 000 |

2 201 11 000 18 |

12 000 |

|

Отражены расходы на ОСАГО |

2 401 50 226 |

2 302 26 000 |

12 000 |

|

В течение страхового года ежемесячно расходы будущих периодов относятся на текущий финансовый результат (12 000 руб. / 12 мес.) |

2 109 60 226 |

2 401 50 226 |

1 000 |

Если автономное учреждение применяет общую систему налогообложения, то у него возникает обязанность по начислению и уплате налога на прибыль. Отметим, что в целях налогового учета расходы на уплату страховки по ОСАГО (в случае, если они произведены за счет средств, полученных от платных услуг) организация может учесть в составе прочих расходов (п. 2 ст. 263 НК РФ).

Расходы учреждения на страхование автомобиля, произведенные за счет средств субсидий, не включаются в базу по налогу на прибыль (пп. 14 п. 1 ст. 251 НК РФ).

Учет при перестраховании

Перестрахование – это передача обязательств по защите от рисков. Предполагается, что эти обязательства передаются от одной организации другой. То есть договор лицо заключает с одной организацией. Она будет считаться основным страхователем. Именно она несет ответственность перед клиентами. Она же принимает различные претензии, касающиеся страховки.

Если выполняется перестрахование, становятся актуальными эти проводки:

- ДТ92/4 КТ77/4. Премия, направленная на перестрахование.

- ДТ77/4 КТ91/1. Деньги, полученные от перестраховщика.

- ДТ77/4 КТ77/6. Деньги, депонированные по соглашениям, направленным в перестрахование.

Соглашение о перестраховании – это отдельный договор. Перестраховщик делает выплаты только в размерах, установленных договором. Суммы больше лимита выплачиваются основным страховщиком.

Какие виды страхования применяются

На практике применяется значительное количество видов страхования. А именно:

| операция | ее значение |

| Личная собственность граждан (имущественный вид) | В целях защиты предмета страхования от повреждений, а также снижения риска в случаях причинения вреда третьей стороной или по независящим от человека обстоятельствам (форс-мажор) |

| Персональное | Для обеспечения в случаях причинения вреда здоровью или жизни человека |

| Риски | Финансовые, технические, правовые: · товар на время транспортировки страхуется от повреждений, порчи, утери;

· перевозчик страхует средство доставки: автомобиль, воздушное, водное судно. |

| Ответственность | Защищается интерес кредитора, заемщика, застройщика. Автогражданская или профессиональная ситуация. |

Размер тарифа, по которому определяется страховая премия, регулируется государственным органом надзора. А итоговая стоимость выплаты указывается в договоре и зависит от действующих расценок страховщика.

Обратите внимание, что страхование определенных ситуаций происходит как в интересах страхователя лично, так и в пользу третьей стороны. Также, один и тот же предмет страхования может выступать в качестве страхования сразу по нескольким видам обеспечения

Добровольным и обязательным способом (КАСКО и ОСАГО, ОМС и ДМС).

Выплата страховой премии осуществляется в пользу страховщика тем лицом или организацией, с которой заключается договор. В качестве плательщика выступают:

- Организации-работодатели по договорам добровольного, медицинского личного страхования;

- Владелец объекта имущества на праве собственности или оперативного управления (в целях хозяйственной деятельности);

- Лицо, получающее имущество во временное пользование: транспортная компания, арендатор и т.п.;

- Организация, при использовании опасного объекта, способного причинить значительный вред окружающим, вред здоровью и жизни граждан, а также при возникновении пожара, аварии.

В отношении объектов, которые в процессе их эксплуатации наносят критичные повреждения, влияющие на положительное состояние окружающей среды, здоровья людей предусмотрена обязательная необходимость страхования рисков. На это указывает п. 1 ст. 15, п. 1 ст. 9 Федерального закона № 116-ФЗ от 21.07.1997.

Подобные источники повышенной опасности перечислены в статье 15 закона 116-ФЗ. К ним, в частности, относятся строительно-монтажные площадки, где расположена строительная, грузоподъемная и прочая техника и механизмы. Тем же положением и регулируется сумма страхового договора 100 000 рублей минимум.

Налоговый учет

Особого порядка учета франшизы по полисам КАСКО не предусмотрено. В данной ситуации компания оплачивает часть ремонта автомобиля после ДТП за счет собственных средств, а часть возмещает страховой организацией. Наиболее распространена ситуация, когда сначала страховщик оплачивает весь ремонт, а потом предоставляет соответствующую документацию и счет на оплату франшизы (не применяется при значительных суммах ремонтных работ). Возмещение затрат на ремонт отображается в налоговом учете в составе прочих доходов фирмы, а проведенный ремонт авто – в прочих расходах.

Примечание от автора! Все закрывающие документы по ремонту движимого имущества должны быть оформлены на имя владельца автомобиля.

Для признания расходов при расчете налоговой базы по налогу на прибыль они должны быть экономически обоснованными и подтвержденными документально. При расчетах за восстановление автомобилей по КАСКО оба условия выполняются, поэтому данные внереализацинные расходы можно учесть в целях налогообложения как издержки на ремонт движимого имущества организации.

Бухучет строительно-монтажных рисков

Нарушения, даже незначительные, в строительной отрасли могут стать причиной обрушения элементов и даже всего здания. Для снижения затрат на их восстановление заключаются ДС строит. монтажных рисков (ДС СМР). Для фирмы-подрядчика затраты – это расходы на выполняемые по соглашению работы. Страховку СМР проводят как РОВД. На основании Положения по бухучету (ПБУ 10/99) из них складывается себестоимость работ. Издержки признают в отчет. периоде, когда выполнялись СМР, а не когда выплачены деньги.

Пример 3. Предприятие перечисляет деньги страховщику по договору, оформленному на год, тогда средства включают в РБП, а потом на период действия СД они должны быть списаны на затраты.

Справочник Бухгалтера

Принятие страховой компанией решения о выплате возмещения Отражено ПНО (600 000 x 20%) 99 68 120 000 Решение страховой компании о выплате страхового возмещения, Бухгалтерская справка-расчет Получение страхового возмещения Получены денежные средства от страховой компании 51 76-1 600 000 Выписка банка по расчетному счету ——————————– Учет операций по договорам осаго и каско в «1с:бухгалтерии 8»

Следует в этой связи заметить, что первая строчка может содержать и другие счета: все зависит от характера перевозимого груза. Так, например, для материалов и сырья следует применить 10 счет, для перепродаваемых товаров – 41 и так далее.

Учет страховой премии единовременно

Правила бухучета (пп. 16–18 ПБУ 10/99) допускают возможность единовременного признания расходов по страхованию на дату вступления договора страхования в силу. Логически это объясняется тем, что у страховщика на этот момент не должно быть задолженности перед страхователем: страховая премия — это оплата за заключение договора страхования, а поскольку договор заключен, то обязательства страховщика на дату его заключения выполнены.

Бухгалтерская проводка тут будет такой: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

Налоговые последствия:

- Если договор краткосрочный (не больше одного отчетного периода по налогу на прибыль), весь целиком попадает в этот отчетный период, начало действия договора по правилам обоих учетов приходится на этот же период, нет расхождений в величине принимаемых к учету сумм, то разниц между данными БУ и НУ не возникнет.

- Расхождения в БУ и НУ появятся, если имеет место один из следующих моментов: срок действия договора выходит за пределы одного отчетного периода и для НУ, соответственно, учет затрат должен осуществляться в течение больше чем одного периода;

- для НУ срабатывают ограничения для принятия в затраты;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ.

Несовпадение правил учета в БУ и НУ может привести как к образованию не принимаемых для целей расчета налога на прибыль расходов, так и к расхождениям во времени учета этих расходов. В последнем случае обычно возникает проводка по отложенным налоговым активам: Дт 09 Кт 68, соответствующая более раннему принятию в затраты расходов по страхованию в БУ. По мере принятия сумм в НУ эти разницы будут нивелироваться, а налог по ним списываться: Дт 68 Кт 09.

Проводка Дт 68 Кт 77 встречается реже, но тоже может иметь место, если в НУ договор начинает действовать раньше, чем в БУ. Сглаживание разниц между учетами в этом случае отразится проводкой Дт 77 Кт 68.

Таким образом, единовременное признание расходов в БУ для большей части договоров страхования приведет к образованию разниц между БУ и НУ.

Учет страховой премии в течение срока действия договора

Сгладить разницы, возникающие между БУ и НУ, помогает применение второго способа, допускающего для применения в БУ списание расходов путем обоснованного распределения их между отчетными периодами (п. 19 ПБУ 10/99). Использование этого способа возможно в двух вариантах:

- Оплаченная премия расценивается как дебиторская задолженность (что допускает п. 16 ПБУ 10/99, а дополнительным мотивом служит возможность возврата части премии при досрочном прекращении договора страхования) и в расходы относится по мере признания услуг по страхованию выполненными. То есть ежемесячно в затраты непосредственно с субсчета 76-1 списывается часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

- Часть премии, не учтенная в расходах в отчетном периоде, на который приходится начало действия договора, считается расходами будущих периодов. Это позволяет сделать п. 65 ПБУ по бухучету и бухотчетности (приказ Минфина РФ от 29.07.1998 № 34н) и разъяснения Минфина РФ (письмо от 12.01.2012 № 07-02-06/5). То есть в месяце начала действия договора в затраты будет списана часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1, а остаток ее будет учтен как расходы будущих периодов: Дт 97 Кт 76-1. В дальнейшем ежемесячно на затраты будет списываться соответствующая этому месяцу сумма расходов по страхованию проводкой Дт 20 (23, 25, 26, 44, 91) Кт 97.

Для большинства договоров страхования применение любого их двух указанных способов приведет к отсутствию разниц между учетом их в БУ и НУ. Расхождения могут возникнуть, если:

- для НУ срабатывают ограничения для принятия в затраты — в этом случае могут образоваться как временные разницы, так и постоянные;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ — это приводит к формированию разниц временного характера, исчезающих по завершении договора. Одним из примеров таких разниц может служить оформление помесячных договоров страхования на фактически отправленный за месяц объем грузов с выставлением счета и его оплатой в месяце, следующем за месяцем отправки. Здесь в БУ расход признается раньше, чем в НУ, и для месяцев, находящихся на границе отчетных периодов по налогу на прибыль, разница должна быть учтена при расчете этого налога:

- Дт 09 Кт 68 — в месяце отправки груза;

- Дт 68 Кт 09 — в месяце оплаты страховой премии.

Общие принципы проводки экспедирования

При заказе экспедирования и страхования груза бухгалтерский и налоговый учет может проводиться различными способами. Выбор подходящего варианта часто зависит от того, покупаете ли вы товар или продаете. Если покупаете, то можно сделать проводки следующим образом:

Вписать в первоначальную стоимость всей партии. Если доставляется сразу несколько видов, транспортные расходы разделяются пропорционально на все классы товаров. Расходы на перевозку в этом случае отражаются на счете учета запасов в зависимости от группы товаров. Такой способ идеален, если вы точно знаете, сколько ушло на доставку. Обычно используется при заказе одного вида товаров.

Обобщить на отдельном субсчете. Детализация может быть разной, все зависит от вашего предприятия и учетной политики

Важно лишь правильно определить размер списания средств, который считается на базе среднего процента транспортно-заготовительных расходов и суммы выбывших запасов. Формула выглядит следующим образом: Списываемые расходы = сумма выбывших запасов Х средний процент расходов : 100%

При этом средний процент считается по следующей формуле ((Остаток расходов на начало месяца + расходы, понесенные за месяц): (остаток запасов + сумма поступивших запасов)) х 100%. Данные рассчитываются без учета внутренних перемещений по складам.

Для каждой категории товаров компания в праве установить свой способ учета в зависимости от особенностей закупки того или иного продукта.

Если необходимо сделать проводку для продаж, транспортно-экспедиторские и другие связанные с перевозками товаров услуги записываются в расходы на сбыт и отражаются на счете 93. В ту же категорию попадают расходы на транспортировку между внутренними складами предприятия.

В случае, когда заказчик экспедитора или страховки является посредником и не получает товар на свой склад, для их проводки нужно определиться, являются ли расходы понесенными при приобретении или при реализации товара. Далее суммы проводятся либо как расходы на сбыт, либо как расходы на транспортировку к месту пользования.

Также для одного и того же груза может быть применено два способа учета. Этот трюк часто используется при заказе товаров из-за рубежа. Все траты до таможни вписываются в первоначальную стоимость товара, а перевозку по территории своей страны относят к расходам на сбыт.

Расходы на страхование в бухгалтерском учете

При ведении бизнеса неизбежно возникают разнообразные риски. Для того, чтобы снизить негативный эффект от них, используется, в частности, механизм страхования. Рассмотрим, по каким правилам отражаются расходы на страхование в бухгалтерском учете.

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Страхование в бухгалтерском учете (БУ)

Для учета расчетов по обязательному и добровольному страхованию используется сч. 76, к которому открываются отдельные субсчета.

Когда производится оплата страховой премии, бухгалтерские проводки будут такими:

ДТ 76 – КТ 51 (50) – оплачена сумма премии

Данные услуги не облагаются НДС, поэтому и проводок по налогу здесь не будет (пп. 7 п. 3 ст. 149 НК РФ).

С точки зрения БУ страховая премия относится к «обычным» расходам (п. 5, 6 ПБУ 10/99). Договор может иметь срок действия, охватывающий несколько отчетных периодов.

Действующие нормативные документы не содержат конкретных указаний о том, как в этом случае следует учитывать затраты – сразу, или распределяя по периодам.

Для первого варианта, когда сразу списывается вся страховая премия, проводки будут следующими:

ДТ 20 (23,25,26,44) – КТ 76 – сумма отнесена на затраты полностью.

Счет учета затрат выбирают, исходя из того, к какой категории активов относится застрахованный объект.

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

ДТ 97 – КТ 76.1 – оставшаяся часть отнесена на РБП,

ДТ 20 (23,25,26,44) – КТ 97 – ежемесячное отнесение на затраты.

ДТ 76 – КТ 91.1 – начислено страховое возмещение;

ДТ 51 – КТ 76 – получены денежные средства от страховщика.

Таким образом, возмещение по страховому полису с точки зрения БУ является прочими доходами.

Учет затрат в данном случае не зависит от вида договора или объекта. Это могут быть бухгалтерские проводки по страхованию автотранспорта, грузов, личному и т.п.

Исключением являются обязательные страхвзносы во внебюджетные фонды. Они учитываются в особом порядке (по сути их можно считать платежами, аналогичными налогам) и в данной статье не рассматриваются.

В учетной политике указано, что затраты, связанные с ОСАГО, отражаются с использованием сч. 97 «РБП». Автомобиль попал в аварию, ущерб в сумме 10 тыс. руб.

был возмещен страховой компанией виновника ДТП. По договору ОСАГО проводки в бухгалтерском учете следующие:

ДТ 76.1 – КТ 51 (2 400 руб.) – оплачен полис ОСАГО сроком на 1 год;

ДТ 26 – КТ 76.1 (200 руб.) – списаны расходы за первый месяц действия полиса (2400 / 12 мес.);

ДТ 97 – КТ 76.1 (2 200 руб.) – остаток премии отнесен на РБП;

ДТ 26 – КТ 97 (200 руб.) – ежемесячное списание;

ДТ 26 – КТ 60 (10 000 руб.) – расходы на ремонт после ДТП;

ДТ 76.1 – КТ 91.1 (10 000 руб.) – начислено страховое возмещение;

ДТ 51 – КТ 76.1 (10 000 руб.) – получено возмещение от страховщика.

Особенности налогового учета страхования (НУ)

Правила НУ здесь существенно отличаются от правил БУ:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Чтобы свести к минимуму отклонения между двумя видами учета, целесообразно для БУ по долгосрочным договорам использовать счет 97. В этом случае, при соблюдении лимитов затрат, налоговые разницы не возникают.

Вывод

Расходы на страхование в бухгалтерском учете можно отражать единовременно, или распределяя их на весь период. Чтобы свести к минимуму налоговые разницы, лучше использовать второй вариант.

Понятие страхования и его виды

Под страхованием понимают организационно-правовые отношения между страховой компанией (страховщиком) и хозяйствующим субъектов или физическим лицом (страхователем).

Суть таких отношений – защита имущественных прав компании-страхователя, которая производится на основании и согласно условий заключенного договора. В страховом договоре описывают виды случаев, наступление которых гарантирует выплаты в пользу страхователя, а также размер и срок перечисления страховых премий, выплачиваемых в пользу страховщика.

Основными направлениями современного страхового рынка являются:

- медицинское страхование сотрудников,

- страхование бизнеса и рисков (технических, финансовых, правовых),

- а также страхование ответственности.

Необходимость в покрытии рисков, связанных с прибыльностью организаций возрастает с каждым днем. Именно поэтому страхование финансовых рисков — одно из приоритетных направлений страхового дела. К финансовым рискам, влияющих на коммерческую деятельность компании, можно отнести:

- невыполнение контрагентами финансовых обязательств, неплатежеспособность должников;

- риск несвоевременной поставки (оплаты) товара, что может привести к снижению прибыли;

- возникновение штрафов и прочих дополнительных расходов, связанных с невыполнением условий договора.

Договор страхования позволяет обезопасить хозяйственную деятельность организации от событий, которые могут повлиять на потерю или снижение прибыли, возникновение убытков или дополнительных расходов. Компания страховщик берет на себя покрытие убытков, которые связаны со случаями негативного влияния на финансовые показатели предприятия.

Как признаются расходы на страховые полисы

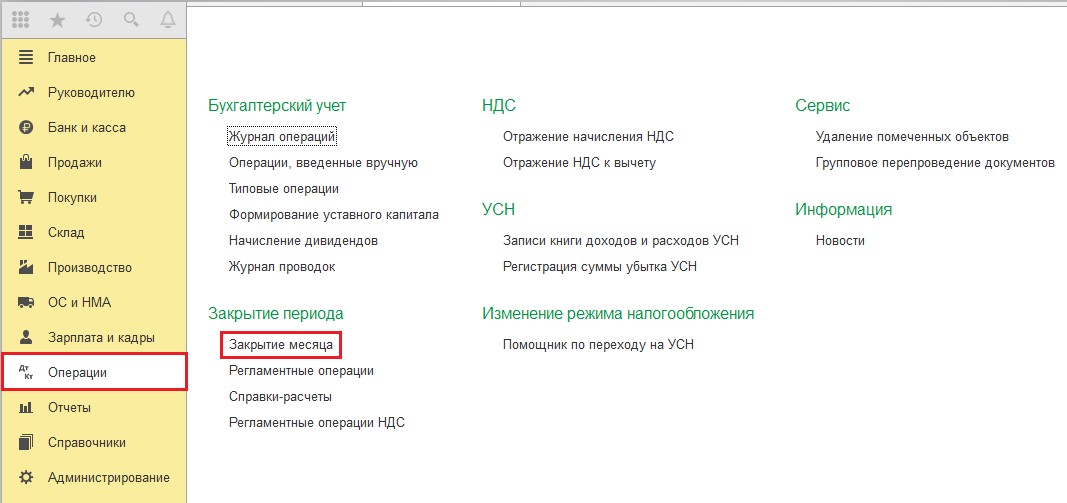

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

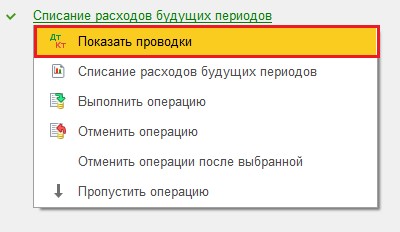

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

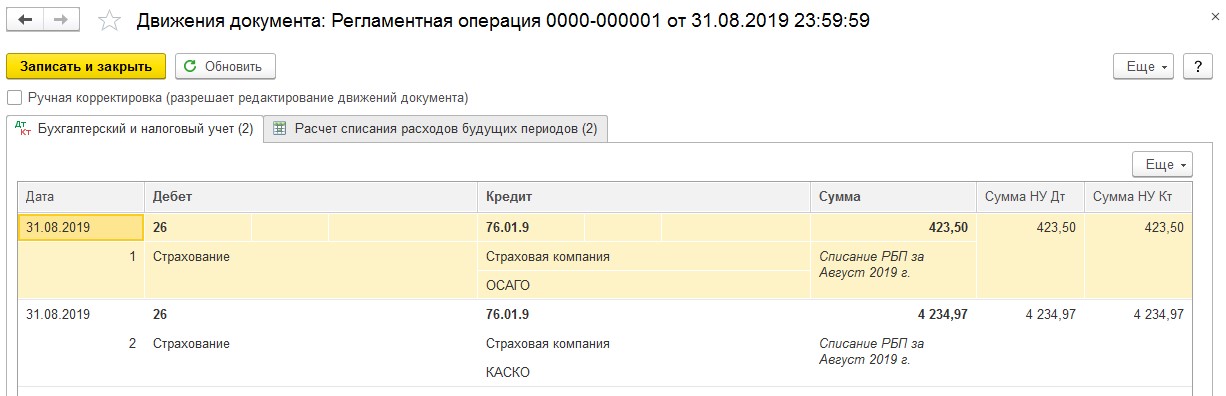

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Страховая премия и виды страхования

Страховая премия представляет собой плату за страхование (ст. 954 ГК РФ), которую страхователь (юр- или физлицо, решившее застраховать жизнь, здоровье, имущество, ответственность или риски) платит страховщику (юрлицу, имеющему разрешение на ведение страховой деятельности) при заключении договора страхования. Страхование происходит в отношении возникновения каких-либо определенных случаев, может осуществляться как в интересах самого страхователя, так и в пользу третьих лиц и быть как обязательным (предусмотренным одним из законов РФ), так и добровольным.

Размер страховой премии указывается в договоре страхования и определяется по тарифам, разработанным самим страховщиком или органами страхового надзора.

Видов страхования существует множество:

- личное — относящееся к жизни и здоровью;

- имущественное, призванное снизить потери от утраты, недостачи или повреждения какого-либо имущества;

- разного рода рисков — таких, например, как технические, финансовые (в т. ч. связанные с непоступлением оплаты от покупателей или товара от поставщиков), правовые;

- ответственности — например, автогражданской, профессиональной, застройщика, заемщика.

Если вы не знаете как отразить страховую премию по договору ОСАГО, воспользуйтесь рекомендациями от КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению. Это бесплатно.

Расходы на добровольное медицинское страхование: налог на прибыль

Условия принятия расходов для определения налоговой базы аналогичны тем, что применяются при УСН.

Взносы на ДМС будут приниматься в расчет при исчислении налога на прибыль даже в том случае, если в течение срока действия договора список застрахованных лиц изменялся (ст. 450 Гражданского кодекса РФ).

Для сотрудников не важно, сколько времени они отработали в организации. Даже если этот срок меньше года, договор ДМС в отношении этого работника заключается и расходы, произведенные по нему, принимаются для целей налогового учета

Даже если этот срок меньше года, договор ДМС в отношении этого работника заключается и расходы, произведенные по нему, принимаются для целей налогового учета.

Обратите внимание, что кроме типовой программы страхования, компании предлагают и программу депозитного страхования по ДМС