Финансовая пирамида признаки, виды и особенности

Содержание:

5 главных признаков финансовой пирамиды

Поскольку финансовые пирамиды в Российской Федерации запрещены законом, он активно маскируются под реальный бизнес. Как определить, что вас втягивают в мошенническую схему, если она называется «инвестиционный фонд», «касса взаимопомощи», «финансовый курс обучения» или «автоматическая система продаж»? Есть 8 надежных признаков, которые явно говорят о том, что свои деньги лучше потратить в другом месте.

- Для вступления в дело требуется сделать вложение, только потом к вам поступят инструкции или иные бонусы. То есть, деньги — вперед.

- Обещание высоких процентов и быстрой прибыли.

- Нет активов — товара, или он не имеет ценности вне системы (продажа доступа к следующему уровню).

- Нет документов, фиксирующих факт передачи денежных средств, не оформляются чеки, квитанции, не подписывается договор (не обязательно, так как договор может присутствовать).

- Сумма вознаграждения зависит от количества приведенных в проект людей, а не от товарооборота, развития бизнеса, размещения или инвестирования средств.

- Акцентирование внимания на быстром заработке.

- Проект подается как нечто небывалое, супер-новое, отличное от всего существовавшего ранее.

- Если есть офис, то его состояние сильно не дотягивает до понятия «супер», скорее похоже на то, что все сделано на скорую руку.

Опыт показывает, что все предостережения оказываются тщетными, если человек алчен, хочет обогатиться быстро и без хлопот и склонен считать себя умнее остальных. Если все именно так, хотя бы ограничивайте свое участие в сомнительных проектах суммой, которую вам не жалко потерять. Если у вас скопилась небольшая сумма, лучше открыть бизнес с минимальным стартовым капиталом.

Признаки финансовой пирамиды

Иностранное юридическое лицо

Сначала проверьте выходные данные на сайте организации, определите юридическое лицо, на которое она зарегистрирована. В случае, если юридическое лицо зарегистрировано не в РФ, в любой спорной ситуации доказывать свои права придется в другой стране по действующим в ней законам.

Отсутствие лицензии финансовой организации

Все финансовые организации в России регулируются ЦБ и обязаны иметь лицензию согласно ФЗ «Об инвестиционных фондах», даже если у них нет российской регистрации. Правда, если компания зарегистрирована в РФ и имеет лицензию ЦБ, она не должна вызывать у вас подозрений.

Проверить организацию можно на сайте Центрального банка РФ в разделе «Справочник финансовых организаций». Также можно задать вопрос в «Интернет-приемной» или позвонить в контактный центр по номеру 8-800-300-3000.

Не лишним будет изучить информацию на специальной странице «Список компаний с выявленными признаками нелегальной деятельности на финансовом рынке». Кстати, печально известная «Финико» как раз числилась в этом списке. Эта организация была признана пирамидой, однако люди все равно продолжали делать вложения.

Слишком большая обещанная доходность

Смотрите на обещанную доходность, обычно она очень большая и в разы превышает историческую, которая по российскому фондовому рынку составляет 15-17% в год (статистика по рынку российских акций Московской биржи, данные из дайджеста «Открытого журнала»), а финансовые пирамиды и мошенники предлагают от 20-30% в месяц.

Нет четкой формулировки, откуда берется такая доходность

Ищем обоснование того, откуда берется доходность компании. Должно быть четко понятно, чем обоснован ее доход, в чем заключается ее деятельность. Например, «ФосАгро»— российская холдинговая компания, которая занимается производством высококачественного фосфорного сырья и фосфорсодержащих удобрений. Организация является мировым лидером в этом сегменте и с 2011 года непрерывно выплачивает дивиденды в размере 8% годовых.

Еще один положительный пример — «Газпром», глобальная энергетическая компания, которая занимается добычей, переработкой и реализацией нефти и газа, производством и сбытом тепло- и электроэнергии. Компания выплачивает дивиденды с 1999 года в размере 6,5% годовых.

Группа «Черкизово» — крупный производитель мясной продукции, занимающий ведущие позиции в России. В составе производства есть современные свинокомплексы, заводы по переработке мяса и комбикормов, сотни тысяч гектаров сельскохозяйственных земель. «Черкизово» непрерывно выплачивает дивиденды с 2014 года в размере 6,5% годовых.

В отличие от лицензионных брокеров, пирамиды не инвестируют средства. Они лишь берут деньги у одних вкладчиков, чтобы передать другим, при этом экономическая деятельность у пирамиды полностью отсутствует. Например, у скандально известной финансовой пирамиды «Финико» существовала замысловатая формулировка: «система автоматической генерации прибыли».

Сложный процесс внесения и вывода денег

Уточняйте процесс внесения и вывода денег. Обычно мошеннические организации берут большую комиссию за пополнение. Будьте внимательны, если для того, чтобы получать прибыль, вас просят купить некий внутренний продукт либо еще какую-то внутреннюю валюту, которая не торгуется даже на криптобиржах. Чтобы это проверить, воспользуйтесь приложением для доступа на биржи, где торгуются криптовалюты: Binance, Coinbase и другими.

У большинства крупных и надежных брокеров, таких как «Тинькофф Инвестиции», «Сбербанк Инвестор», «ВТБ Мои Инвестиции» процедура внесения и вывода денег занимает буквально одну минуту, а комиссия не взимается, или она минимальна.

Если для вывода средств на свой счет вам говорят, что прежде нужно подписать некое заявление, купить криптовалюту или внести сначала определенную сумму, чтобы снятие стало наиболее выгодным, вы имеете дело с типичной пирамидой.

Наличие в прошлом организатора компании причастности к финансовым махинациям

Проверьте информацию об организаторе компании. Собрать сведения сможет даже начинающий инвестор. Не поленитесь и поищите данные в открытых источниках, соцсетях и СМИ. Это элементарное первичное действие, которое обезопасит вас от финансовых рисков.

Как обезопасить себя

В первую очередь, повышайте свою финансовую грамотность и изучайте теорию об инвестициях. Для начала прочтите хотя бы эту подборку книг:

- Р. Кийосаки «Руководство богатого папы по инвестированию». Знаменитый инвестор и писатель дает советы по теме инвестиций, финансового мышления и приводит живые практические примеры. Книга написана простым языком и будет понятна даже подростку;

- Б. Шефер «Путь к финансовой свободе». Это серьезный философский труд, меняющий отношение к деньгам. Бодо Шефер на собственном опыте показывает, как создавать богатство, и описывает четыре базовые стратегии достижения финансовой свободы;

- Б. Грэхем «Разумный инвестор». Книгу именуют «библией фондового рынка». Она учит грамотно инвестировать без спекуляций и с умом подходить к выбору ценных бумаг;

- Э. Шредер «Уоррен Баффет. Лучший инвестор мира». В книге описана биография самого богатого инвестора. На 900 страницах собраны его советы и бесценный жизненный опыт;

- «Фондовый рынок. Курс для начинающих» (от коллектива авторов). Это издание Forbes рекомендует начинающим инвесторам. В книге даны базовые понятия фондового рынка и практические упражнения, чтобы закрепить материал.

Когда вы будете понимать, из чего складывается доходность на фондовом рынке и как происходит купля-продажа ценных бумаг, вы сможете задавать правильные вопросы, которые отпугнут мошенников. Махинаторы вряд ли захотят связываться с человеком, который понимает, что к чему в мире инвестиций. К сожалению, остались еще миллионы финансово безграмотных и доверчивых людей, которые теряют разум при виде обещанных высоких процентов прибыли. Они-то и станут добычей мошенников.

И главное — помните: чем выше обещанная доходность, тем выше риск. Даже самые матерые трейдеры считают хорошим результатом доход от инвестиций 4–7% в месяц, а уж 30% в месяц заработать практически нереально.

Но понятие финансовой грамотности не ограничивается базовыми знаниями об инвестициях. Нужно понимать:

- как правильно вести учет доходов и расходов;

- как правильно искать «черные дыры» своего бюджета;

- как организовывать свои расходы, чтобы хватало денег на накопление.

Финансово грамотный человек все рассчитывает, перепроверяет информацию. Например, он не подпишет договор, не прочитав его внимательно. Также финансово грамотный человек должен понимать, как приумножить деньги и какими инструментами воспользоваться. Например, он осознает, что риски у депозитов низкие, поэтому и доходность невелика. В то же время риск вложений в акции более высокий, поэтому и потенциальная доходность выше.

И, конечно, финансово грамотный человек должен уметь распознавать признаки мошенничества в сфере финансов, понимать, какая средняя доходность на рынке и оценивать риски.

Итак, чтобы повысить финансовую грамотность и обезопасить себя от мошенников, необходимо:

- Заниматься управлением личными финансами, вести учет доходов и расходов.

- Составлять план расчетов по кредитам и понимать: если вкладываемся, то используем не кредитные деньги.

- Знать финансовые инструменты, чтобы приумножить деньги.

Российские примеры

Советский популяризатор науки Я. И. Перельман в «Живой математике» описывает вариант «пирамиды» как организацию акции, имевшую место в дореволюционной России, по покупке велосипедов путём «веерного» сбора денег по переписке.

Примеры из новейшей истории:

- В 1992 году начал свою деятельность АОЗТ «Русский дом Селенга», который в последней своей стадии превратился в финансовую пирамиду. До 1997 года контракты заключило около 2,5 млн человек на сумму почти 3 триллиона неденоминированных рублей.

- В 1993 году АООТ «МММ» зарегистрировало свой первый проспект эмиссии акций, которые начали активно продавать в феврале 1994 года. Деятельность «МММ» впоследствии была охарактеризована как финансовая пирамида, от которой пострадало по разным оценкам 10-15 миллионов вкладчиков.

- В 1993 году появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая просуществовала до 1997 года и задолжала 8 млрд неденоминированных рублей.

- В 1993—1994 годах компания «Властилина» в Московской области обманула вкладчиков на сумму 550 млрд руб.

- Также одновременно с «МММ» действовала компания Негосударственный региональный пенсионный фонд «Север», финансовая пирамида в виде пенсионного фонда.

- В 1993—1998 большую популярность получили Государственные краткосрочные облигации (ГКО). Государство вынуждено было занимать деньги с целью финансировать выплаты и проценты по ранее сделанным долгам (внешнему и внутреннему, частью из которого являлись сами ГКО). Для привлечения новых средств государство было вынуждено непрерывно наращивать ставку заимствований. Дефолт 1998 года был связан с тем, что новые выпуски ГКО не покупали даже с доходностью в 300 % годовых, выплаты по старым долгам стали невозможными.

- В 1996 году банк «Чара» превратился в финансовую пирамиду.

- В 2005—2010 годах корпорация «Интвей» (Intway World Corporation) имела филиалы практически во всех крупных городах России, а также на Украине и в Казахстане. Организаторами оказались российские граждане. Компания позиционировала себя как «МЛМ-структура» в финансовой сфере. «Товаром» выступали «бизнес-пакеты», ценные бумаги, фиктивные биржи в Интернете и продукты, якобы защищающие от болезней и вредных излучений. По оценкам экспертов, жертвами мошенников стали десятки тысяч граждан в России, на Украине и в Казахстане.

В настоящее время примерами финансовых пирамид в России являются:

- «Бинар» (MyBinar), его наследник «программа NewPRO» и её клон «программа SuperProgik».

- МММ-2011 — новый проект основателя АО «МММ» Сергея Мавроди, запущенный им в январе 2011 года и закрытый в июне 2012.

- МММ-2012 — финансовая пирамида, основанная Сергеем Мавроди 31 мая 2012 года.

- Give1 Get4 — финансовая пирамида, маскированная под социальный проект и передачи подарков.

- SETinBOX — финансовая пирамида, замаскированная под платную социальную сеть, предоставляющую скидки пользователям, является последовательницей Talk Fusion.

- Goldenbirds — сетевая финансовая пирамида в форме браузерной игры.

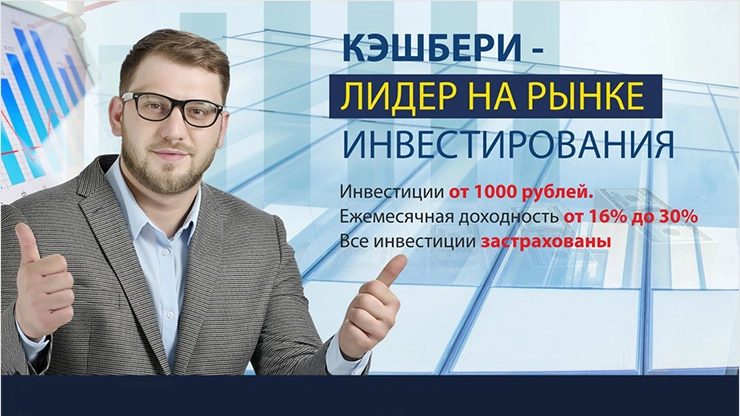

- Кэшбери — признана финансовой пирамидой в сентябре 2018 года — реальных экономических действий компания не вела, но обещала доходности до 600 %, что привлекло несколько десятков тысяч человек.

Только 16 февраля 2016 года Государственная Дума приняла во втором чтении законопроект об ответственности за организацию финансовых пирамид.

9 марта 2016 года изменения в Кодекс Российской Федерации об административных правонарушениях ввели ответственность за деятельность по привлечению денежных средств при отсутствии инвестиционной или предпринимательской деятельности

Инвестировать или нет?

«Инвестирование — это единственный честный способ увеличить то, что заработали в бизнесе или на наемной работе, а при грамотном подходе — и сохранить от третьих лиц».

Алексей Родин, основатель Агентства семейных финансов InvestArt advisors

«Если все хранить на привычных вкладах, то в лучшем случае реальная доходность будет ноль, а скорее, минус, так как по вкладам ставки в крупнейших банках ниже инфляции. А если на вкладах собрать крупный капитал, то доходность будет еще ниже из-за налога на процентный доход, введенного с 2021 года».

Наталья Cмирнова, независимый финансовый советник

«Если человек живет на 100 000 рублей и ничего не делает, его тоже ждет в будущем пенсия 12 000 рублей. Вот об этом нужно думать, потому что главная цель инвестирования — создание капитала, чтобы реализовать свои цели».

Владимир Савенок, генеральный директор и основатель компании «Личный капитал»

«Инвестиции помогают большинству людей добиться своих целей, связанных с крупными покупками, с обучением детей, со своим дополнительным обеспечением и так далее».

Алексей Бачеров, управляющий партнер инвестиционного партнерства «АБ Траст»

Финансовые пирамиды последнего десятилетия

«Пантеон финанс»

Организаторы пирамиды даже удостоились некоторых наград

Организаторы пирамиды даже удостоились некоторых наград

Panteon Finance

- Одна из первых финансовых пирамид 10-х годов нынешнего столетия вела свою деятельность в интернете. Большое распространение проект получил из-за огромного количества положительных отзывов и заказных статей, в которых рассказывалось о выгодном заработке.

- Практически самой известной финансовой пирамидой проект Panteon Finance стал из-за того, что ее организатор – учредитель десятка подобных платформ, одной из которых была упомянутая ранее – Forex Trend.

- Скрывающегося от правосудия авантюриста найти не удалось.

«Хеликс Кепитал»

Организаторы финансовой пирамиды «Хеликс Кепитал»

Организаторы финансовой пирамиды «Хеликс Кепитал»

- В названии проекта содержалось слово, ассоциирующееся с известной российской медицинской компанией. Аналитики считают, что именно из-за этого данная схема получила широкое распространение.

- Уже весной организаторы одной из первых финансовых пирамид в 10-х годах нынешнего столетия «расписались» в своем бессилии, и вклады пользователей перестали выплачиваться.

«Кэшбери»

Одна из самых известных российских финансовых пирамид

Одна из самых известных российских финансовых пирамид

- Примечательно, что создатель практически самой известной финансовой пирамиды России предлагал вкладчикам поддержать его новый проект, когда инвесторы перестали получать деньги от «Кэшбери».

- Создатель далеко не первой финансовой пирамиды имеет гражданство Великобритании и ожидать его появления в России для привлечения к ответственности не стоит.

«B2B Jewelry»

- Данная компания размещает сеть реальных ювелирных магазинов в трех странах: Россия, Казахстан, Украина.

- Доход в первой ювелирной финансовой пирамиде может превышать 180% годовых и оставляет реальное ювелирное изделие на руках покупателя, что и привлекает инвесторов.

- B2B Jewelry также привлекает инвесторов вложением в собственные токены – B2B Token, которые по легенде компании подкреплены золотом.

- Главное лицо B2B Jewelry, Николай Гонта, создал политическую партию в Украине с названием «Живите в достатке».

- B2B Jewelry работает в 2020 году.

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями.

Чат с консультантом в Телеграм.

Пирамиды второй группы.

Пирамиду второй группы также можно разделить на 4 периода:

-

Период, когда финансовая структура не является пирамидой. Его можно назвать непирамидальным периодом, или допирамидальным периодом. Он может длиться довольно долго. Панамская компания проходит этот период с 1880 г. по 1885 г. А ГКО и ОФЗ – с 1994-1995 г. по 1997 г.

-

Эмиссия ценных бумаг и превращение финансовой структуры в финансовую пирамиду. Его можно назвать пирамидальным периодом. Начало этого периода ознаменуется значительным истощением денежных ресурсов компании, структуры, выплачивающей дивиденды. Эмиссия ценных бумаг предпринимается ей для поправки своего финансового положения. К концу пирамидального периода финансовое положение компании, структуры ухудшается, перед ней встает вопрос о выплате дивидендов по ценным бумагам. Панамская компания вступила в этот период 1885 г., а завершился для нее этот период осенью 1888 г. Система ГКО прошла этот период с 1997 г.по лето 1998 г.

-

Крах выстроенной пирамиды. Он сопровождается ликвидацией финансовой структуры, объявлением ее банкротом. Для Панамской компании это январь 1889 г. Для системы ГКО – август 1998 г.

-

Постпирамидальный период. Он во многом совпадает с постпирамидальный периодом пирамид первой группы. Его особенностью является отсутствие выплаты компенсации, так как денежные ресурсы финансовой структуры истощаются до нуля, а компенсация, как правило, выплачивается с конфискованного имущества. Постпирамидальный период Панамской компании – несколько месяцев после февраля 1889 г. В России этот период практически отсутствовал, так как крах долговой пирамиды сопровождался кризисной ситуацией в стране, замораживанием большинства счетов, девальвацией рубля, ростом безработицы, в результате чего предпринимались меры по выходу из кризиса, а не поиски виновных.

Финансовые пирамиды оказывают воздействие на экономическую ситуацию в стране. Их основным последствием, как правило, является падение сберегательной активности населения, особенно касающейся вложения денег в акции и ценные бумаги, вследствие падения доверия к тем инвестиционным институтам. Таким образом, снижается объем инвестиций, играющих важную роль в экономике. Вот что пишет А. В. Аникин о последствиях краха Миссисипской компании Джона Ло во Франции начала XVIII в.: “Крушение системы Ло оказало большое влияние на экономику Франции в XVIII в., вплоть до революции конца столетия. Травма, полученная при крушении Миссисипской аферы и всей системы Ло, замедлила развитие банковского дела и рост промышленности”

Подобную ситуацию Аникин описывает и когда пишет о крахе Панамской компании и его последствиях: “Французские экономисты считают, что эта катастрофа (крушение Панамской компании) существенно подорвала во Франции конца века склонность к сбережению, важнейший фактор экономического роста”

Подобные последствия вызвали и финансовые пирамиды в России. После событий 1994-1995 г. изменился состав сбережений населения, уменьшилась доля сбережений в акциях и ценных бумага . Также уменьшилось желание населения делать сбережения в этой форме . При этом по данным опроса Фонда «Общественное мнение» в июле 1997 г. 74,5% вкладывавших деньги в финансовые пирамиды считают себя потерявшими деньги в результате вложения и только 9,4% вкладывавших деньги в финансовые пирамиды считают себя получившими прибыли от вложения . Именно предыдущий негативный опыт инвестирования, являющийся одним из важнейших факторов, способных повлиять на текущий выбор инвестиционных стратегий тем или иным домохозяйством, сказался на снижении сбережений в ценных бумагах и акциях. Еще одним последствием финансовых пирамид является принятие закона об их запрещении, создание системы защиты прав вкладчиков.

В России 4 ноября 1994 г. была создана Федеральная Комиссия по рынку ценных бумаг России (ФКЦБ), в функции которой входит разработка единых стандартов страхования и гарантий на рынке ценных бумаг, создание системы защиты прав вкладчиков. Создание ФКЦБ стало реакцией государства на всплеск возникновения финансовых пирамид.В Англии в июне 1720 г. был введен в действие Акт о «мыльных пузырях», запрещавший учреждение акционерных обществ без официальной лицензии под угрозой штрафов и тюремного заключения. Этот закон был направлен на защиту вкладчиков от некрупных финансовых пирамид.

Таким образом, можно проследить за “жизнью” пирамидот становления до полного ее краха уже с 18 века, а также выявить их специфические особенности.

Признаки финансовой пирамиды

Центральный Банк РФ выступает против финансовых пирамид. В рамках деятельности регулятора было создано Главное управление противодействия недобросовестным практикам поведения на открытом рынке, которое занимается выявлением таких организаций.

Распознать сомнительную организацию может и любой гражданин, если проявит должную осмотрительность. К признакам пирамиды относятся:

1. Слишком высокие ставки

Если ставки компании намного превышают рыночные, это повод насторожиться. Финансовые компании не будут работать в убыток – сверхвысокая доходность либо связана с риском потери средств, либо является уловкой. Кроме того, рынок инвестиций работает по собственным алгоритмам, а ставки варьируются в определённых рамках. ЦБ РФ публикует аналитику по ставкам вкладов. Если же небанковская организация предлагает условия, которые в несколько раз превышают рыночные показатели, скорее всего, речь идёт о мошенничестве.

2. Сомнительный источник доходности

Если собираетесь сделать вклад, для начала узнайте, за счёт чего обеспечивается доходность. Например, клиенту обещают через месяц вернуть в два раза больше денег. Первый вопрос, который должен возникнуть – откуда возьмётся прибыль? Другими словами, нужно чётко понимать, каким образом деньги принесут доход. Если внятного ответа на такой вопрос нет, не стоит вкладывать средства.

3. Сомнительный продукт

Распространено такое явление, как сетевой маркетинг, в основе которого – создание сети дистрибьюторов, которые занимаются продажами и «вербуют» новых агентов. Такая деятельность не противоречит закону, но вопросы должны появиться, если продукта как такового нет, его никто не покупает или стоимость слишком завышена. Это признак замаскированной финансовой пирамиды, цель которой – не продажа товаров и услуг, а привлечение денег от новых членов.

4. Характеристики организации

Речь идёт в первую очередь о наличии лицензии для привлечения средств физических лиц. Второй стоп-фактор – отсутствие данных о финансовом состоянии организации, сведений о наличии активов. Это важный момент, так как для вкладчика это означает риск, что при неблагоприятном повороте событий не на что будет наложить взыскание. Стоит задуматься, если чётко не обозначена деятельность организации, а также нет информации об основателях компании.

5. Агрессивная реклама

Конечно, это не всегда признак финансовой пирамиды, но обещание сверхдоходности и слишком выгодных условий по всем каналам связи должны насторожить. Одно дело – когда продукт продвигает крупный банк, другое – когда на рынке появляется новая организация, предлагающая вкладчикам «золотые горы». Причём гарантированность доходности запрещена на рынке ценных бумаг, но мошенники часто пренебрегают этим ограничением. Насторожить должны и лозунги «Вступи быстрее – получи больше!», которые можно понять как «Успей, пока всё не рухнуло!»

Метрология

ИИС «Пирамида» сертифицирована и внесена в Государственный реестр средств измерений под № 21906-11. Комплектность системы приведена в описании типа средств измерений. Методика поверки утверждена ФГУП «ВНИИМС» и позволяет осуществлять поверку измерительных каналов при вводе в эксплуатацию.

В соответствии с классификацией измерительных систем, приведённой в ГОСТ Р 8.596 «Метрологическое обеспечение измерительных систем. Основные положения» (раздел 7), ИИС «Пирамида» соответствует классу ИС-2. Таким образом, при помощи «типовой» ИИС «Пирамида» решается проблема сертификации «единичных» АИИС без внесения их в Государственный реестр средств измерений.

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.