Регистры бух учета примеры

Содержание:

- Как утверждаются и заполняются регистры?

- Виды регистров

- Как хранится документ?

- Виды регистров

- Нюансы внесения правок

- Структура и значение оборотки 60 счета

- Какие бывают регистры налогового учета

- Понятие учетных регистров

- Корректировка регистров с помощью документа «Операции»

- Перечень регистров бухгалтерского учета

- Как работает серверный вызов в 1С Промо

- Регистрация мнимого или притворного объекта бухгалтерского учета

- Какие операции отражаются по счету 62 в бухгалтерском учете

- Порядок и техника записей в учетные регистры

- Защита учетных реестров и исправление ошибок

Как утверждаются и заполняются регистры?

До 2013-го года, когда в законодательство России были введены правки по части оформления бухгалтерских документов, все предприятия должны были фиксировать информацию на унифицированном бланке. Теперь же допустимо использовать любой подходящий для регистрации документ; нужно лишь в обязательном порядке привести в нем следующие данные:

- наименование самого документа;

- юридическое название компании, ведущей учет;

- временной охват документа;

- форма регистров и выбранный порядок классификации;

- указание всех валют и единиц измерения, приводимых в документе;

- ФИО и должность того человека, кто занимается бухучетом.

Утвердить документ в обязательном порядке должен тот человек, кто ответственен за бухучет (как правило, главный бухгалтер): документация должна быть подписана и заверена печатью организации.

Виды регистров

Фактически бухгалтерские регистры — это журналы-ордера и различные карточки, справки и ведомости, например, самая главная — оборотно-сальдовая («шахматная»), на основании данных которой составляют баланс. Поэтому логично, что регистры бухгалтерского учета по назначению подразделяются на:

- систематические;

- хронологические;

- комбинированные (синхронистические).

Первые ведутся по определенным учетным счетам и их примером можно назвать как раз оборотно-сальдовую ведомость или главную книгу. Также к систематическим документам относятся карточки, в которые бухгалтер записывает какие-либо события хозяйственной жизни. Хронологические служат для регистрации событий хозяйственной деятельности за определенный период времени, чаще всего за месяц. Именно так ведутся большинство журналов-ордеров. Эти два типа регистров бухучета дополняют друг друга, существует даже так называемое правило Мендеса:

Поэтому на практике для удобства бухгалтеров часто используются регистрирующие документы комбинированного типа. Например, журнал — главная книга, распространенная в небольших компаниях.

По степени обобщения информации бывают регистры аналитического учета и синтетического. Ярким примером синтетических учетных документов является все та же оборотно-сальдовая ведомость. В ней бухгалтер фиксирует информацию по каждому синтетическому счету за определенный период об остатках на начало и конец периода, а также об оборотах за период. Выглядит этот документ так:

Аналитическую информацию, то есть не только реквизиты операции, но и краткое ее содержание, бухгалтер записывает в специальные ведомости или карточки. Например, это может быть бухучет материалов, товаров, основных средств или расчетов с контрагентами. Покажет, что такое регистры бухгалтерского учета, пример аналитической унифицированной инвентарной карточки основных средств:

Как хранится документ?

Как бы это не было банально, нужно отметить некоторые важные нюансы хранения регистров. Вся бухгалтерия размещается в таких помещениях/ёмкостях/ящиках, которые защищают документы от влаги, прямого света и прочих деструктивных явлений. Обычно в роли таких мест выступают сейфы, специальные ячейки, шкафы и прочее.

То, сколько следует хранить обозначенные документы, предписано статьёй 29 Федерального закона от 06 декабря 2011 года за номером 402 – “О бухгалтерском учете”. Кроме того, данный момент регулирует пункт 8 статьи 23 части первой Налогового кодекса России. В первом случае обозначен срок 5 лет с момента окончания отчётного периода. Во втором – минимум 4 года после начала налогового периода.

Такое пристальное внимание к временным рамкам хранения объясняется иногда возникающей необходимостью поднимать архивы. Частая причина – судебные процессы

Причём не обязательно должна быть прямая связь с самой организацией: возможна какая-либо тяжба с участием одного из работников.

Примечание 3. Иногда регистры содержат дольше. Например, зарплатные ведомости хранятся 75 лет с момента их создания и регистрации.

Виды регистров

Фактически бухгалтерские регистры — это журналы-ордера и различные карточки, справки и ведомости, например, самая главная — оборотно-сальдовая («шахматная»), на основании данных которой составляют баланс. Поэтому логично, что регистры бухгалтерского учета по назначению подразделяются на:

- систематические;

- хронологические;

- комбинированные (синхронистические).

Первые ведутся по определенным учетным счетам и их примером можно назвать как раз оборотно-сальдовую ведомость или главную книгу. Также к систематическим документам относятся карточки, в которые бухгалтер записывает какие-либо события хозяйственной жизни. Хронологические служат для регистрации событий хозяйственной деятельности за определенный период времени, чаще всего за месяц. Именно так ведутся большинство журналов-ордеров. Эти два типа регистров бухучета дополняют друг друга, существует даже так называемое правило Мендеса:

Сумма оборотов в хронологических регистрах равна оборотам по дебету или кредиту систематических регистров.

Поэтому на практике для удобства бухгалтеров часто используются регистрирующие документы комбинированного типа. Например, журнал — главная книга, распространенная в небольших компаниях.

По степени обобщения информации бывают регистры аналитического учета и синтетического. Ярким примером синтетических учетных документов является все та же оборотно-сальдовая ведомость. В ней бухгалтер фиксирует информацию по каждому синтетическому счету за определенный период об остатках на начало и конец периода, а также об оборотах за период. Выглядит этот документ так:

Аналитическую информацию, то есть не только реквизиты операции, но и краткое ее содержание, бухгалтер записывает в специальные ведомости или карточки. Например, это может быть бухучет материалов, товаров, основных средств или расчетов с контрагентами. Покажет, что такое регистры бухгалтерского учета, пример аналитической унифицированной инвентарной карточки основных средств:

Поскольку учетные регистры в бухгалтерском учете используются для записи информации обо всех текущих операциях, их можно вести как в бумажной, так и в электронной форме. Электронные документы можно распечатывать по мере необходимости. Для их оформления обычно используются специализированные бухгалтерские программы, которые позволяют автоматизировать процесс разнесения информации по счетам, а значит, и по журналам-ордерам и ведомостям непосредственно из первичного документа.

В настоящее время организации могут применять как унифицированные бланки любых учетных документов, так и разрабатывать их самостоятельно. Никаких ограничений в этом вопросе нет. Главное — закрепить используемую форму в учетной политике. Перечень регистров бухгалтерского учета для учетной политики по внешнему виду можно разделить на:

- книги — состоят из нескольких сшитых между собой страниц, которые обязательно должны быть пронумерованы, прошнурованы и скреплены подписью ответственного лица и печатью организации, если она применяется;

- карточки — отдельные листы по наименованиям единиц учета (товарам, контрагентам, подотчетным лицам, основным средствам и т. д.), выполненные в виде таблицы и содержащие максимально полную информацию об объекте;

- журналы — похожи на книги, но содержат меньше листов и не должны быть прошнурованы;

- листы или ведомости — отдельные документы, выполненные как в виде таблицы, так и в виде текста (бухгалтерская справка, например);

- электронные носители — любые документы, которые созданы с помощью специальных компьютерных программ в электронном формате. Могут быть заверены электронными квалифицированными подписями уполномоченных лиц, а могут быть просто готовы к распечатке по итогам отчетного периода или для проверки ФНС.

Надо отметить, что отдельные листы необходимо подшивать в папки, а также их данные вносятся в специальные реестры. Аналогичное правило действует и для карточек.

Нюансы внесения правок

Лицо, ведущее бухгалтерский учет предприятия, несет прямую ответственность за сообщение ложных сведений, за сокрытие данных и их искажение. Из этого вытекает одновременно два пункта: с одной стороны, желание исправить документ должно поощряться, с другой — наказываться, так как это вносит путаницу в контроль над организацией.

Поэтому исправление ошибок допускается, но лишь при соблюдении правил. Если хотя бы одно из них будет нарушено, при этом бланк будет отправлен вместе с остальными документами в ФНС или иные органы, организация подвергнется штрафным санкциям.

- Первый метод: можно зачеркнуть ошибочные сведения одной ровной линией, а сверху, над ошибочными данными, вписать верные сведения. Изменения нужно здесь же заверить подписью того лица, кто ответственен за бухгалтерский учет компании;

- Второй метод, так называемый «метод сторно»: ничего не зачеркивая, нужно вписать красными чернилами дополнительную запись в том окне, где была допущена ошибка. При этом внесенные изменения так же нужно заверить подписью;

- Рядом с исправлением следует указать дату внесения правок;

- Пользоваться при исправлении корректорами, ластиками, лезвием и т.д. крайне не рекомендуется: государственные органы при прочтении документа должны видеть первоначально написанные данные;

- В дополнение ко всему вышеуказанному, в регистр, где была допущена ошибка, нужно вписать краткое и содержательное объяснение подобных исправлений. Например: «При заполнении документа данные о коммерческих доходах были перепутаны с данными о расходах предприятия за последний квартал».

Структура и значение оборотки 60 счета

Для того чтобы оборотка по счету была сформирована корректно, в ней должны быть учтены все первичные документы.

Оборотно-сальдовая ведомость по счету представляет собой таблицу, состоящую из следующих граф:

- Счет бухгалтерского учета;

- Контрагенты. В этом столбце будет указан либо полный перечень контрагентов организации, которые были учтены на 60 счете, либо конкретный поставщик, если есть необходимость проанализировать сведения по контрагенту.

- Сальдо на начало периода. Этот столбец разбивается на две графы – дебет и кредит. В зависимости от того, каков начальный остаток, дебетовый или кредитовый, сумма будет отражена в одной из этих граф.

- Обороты за период. Этот столбец также разделен на дебет и кредит и предназначен для отражения как поступления товаров или услуг от поставщика, так и перечисления оплаты за поставленные ценности. Кредитовый оборот будет формироваться за счет проведенных в учете документов, полученных от поставщика. К их числу могут быть отнесены, товарные накладные, акты выполненных работ, счета-фактуры. Дебетовый оборот в оборотно-сальдовой ведомости отразит оплаты организации, перечисленные контрагенту.

- Последняя графа, разделенная на столбец дебета и столбец кредита, используется для раскрытия информации о конечном сальдо, образовавшемся на последний день рассматриваемого периода.

Существенным преимуществом данного аналитического отчета является то, что можно проанализировать абсолютно любой временной промежуток. В отличие от бухгалтерской отчетности, являющейся, как известно, фотографией состояния учета на конкретную дату, применение оборотно-сальдовой ведомости позволяет, исходя из потребностей компании, самостоятельно выбрать период, требующий анализа.

Какие бывают регистры налогового учета

Регистры налогового учета (далее РНУ) полезны не только для налоговой службы, но и для самих налогоплательщиков. Правильно заполненные бланки наглядно отражают информацию, которая необходима для расчета налоговой базы.

Данные регистров актуальны не только в текущем налоговом периоде, но могут использоваться в будущем, например, в качестве базы для сравнения. Удобно, что сведения о состоянии объекта учета по каждому отчетному периоду отображены отдельно.

Условно РНУ можно разделить на 5 групп:

- Для промежуточных расчетов.

- Для учета состояния отдельной единицы налогового учета.

- Для учета хозопераций.

- Для формирования отчетных сведений.

- Для учета целевых средств НКО.

Организация может вести дополнительные регистры — они фиксируют иные, чем указанные, расчеты и сохраняют сведения, которые создают базу для исчисления налогов.

Промежуточными показателями являются сведения, которые невозможно внести в налоговую декларацию, так как для них не предусмотрено отдельных строк. Они участвуют в определении базы для исчисления налогов опосредованно, в составе иных предварительных расчетов.

Дополнительные регистры могут быть по:

- расчету амортизации нематериальных активов;

- формированию стоимостного значения объекта учета;

- стоимости списанных сырья (на производство) или товаров (на реализацию);

- учету кредиторской задолженности по инвентаризационным актам;

- безнадежным долгам;

- затратам на ремонт;

- договорам по добровольному страхованию сотрудников;

- затратам на ремонты в рамках гарантии;

- затратам по переуступке прав требования.

Основные формы регистров налогового учета

Из написанного выше следует, что регистры налогового учета — это важные элементы формирования налоговой базы. На практике представлены две основные формы: по доходам и расходам.

Решение о том, вести ли дополнительные формы учета, кампания принимает самостоятельно.

В зависимости от особенностей производства, допустимо практиковать ведение дополнительных регистров налогового учета. Примеры – регистры учета выручки, поступившей:

- при продаже товаров собственного производства;

- от реализации оптовых товаров;

- от реализации прочих товаров.

Обратите внимание — при формировании НР по доходам данные заносятся без НДС и акцизов

Понятие учетных регистров

Поступившие в бухгалтерию первичные документы обязательно подвергаются проверке как по форме (полнота и правильность оформления первичных документов, заполнения реквизитов), так и по содержанию (законность документируемых операций, логическая увязка отдельных показателей).

Затем осуществляются регистрация и экономическая группировка их данных в системе синтетических и аналитических счетов бухгалтерского учета. С этой целью сведения об остатках имущества, хозяйственных средств и источниках их формирования, а также данные о хозяйственных операциях из соответствующих первичных или сводных документов записываются в учетные регистры.

Учетные регистры — это счетные таблицы определенной формы, построенные в соответствии с экономической группировкой данных об имуществе и источниках его образования. Они служат для отражения хозяйственных операций на счетах бухгалтерского учета.

Все имеющиеся регистры можно подразделить по трем признакам:

- назначение

- обобщение данных

- внешний вид

По назначению учетные регистры можно разделить на

- хронологические

- систематические

- комбинированные синхронистические

К хронологическим относятся регистры, в которых запись фактов хозяйственной жизни выполняется по мере их возникновения без иной систематизации (журналы регистрации, реестры и т.д.). В систематических регистрах запись выполняется в разрезе группировочных признаков — счетов.

По обобщению данных регистры делятся на интегрированные и дифференцированные. Каждый регистр может рассматриваться индуктивно — от частного к общему, т.е. от первичных документов до отчетности, и/или дедуктивно — от общего к частному, т.е. от отчетности до первичных документов. В первом случае имеет место интеграция данных, во втором — их дифференциация.

По внешнему виду все учетные регистры имеют форму книги, карточки, свободного листа или машинного носителя.

Книга — разграфленный определенным образом учетный регистр, переплетенный, прошнурованный и подписанный главным бухгалтером.

Карточкой называется бланк, отпечатанный в виде таблицы.

Свободным листом называется таблица, помещенная на бланке, подлежащем брошюровке. Свободные листы являются компромиссом между книгами и карточками. Свободные листы — это те же карточки, но отпечатанные на тонкой бумаге, их размер больше размера карточек. Если карточки хранятся в картотеках, то свободные листы хранятся и брошюруются в папках.

Для карточек и свободных листов необходимо вести реестры (перечни открытых карточек и свободных листов). Основной смысл реестра в том, что их наличие не позволяет подменить карточки, а в случае утери какой-либо из них всегда легко установить, какой карточки не хватает.

Внешний вид применяемых на практике карточек может быть различным, но наиболее распространены три вида:

- контокоррентные

- инвентарные

- многоколончатые

Контокоррентные карточки имеют одностороннюю форму, так как колонки «Дебет» и «Кредит» помещены рядом, наличие двух параллельных колонок позволяет четко видеть состояние расчетов предприятия.

Инвентарные карточки применяются для учета материальных ценностей. В связи с этим вводится новая графа «Остаток», в которой отражается остаток средств данного вида ценностей после регистрации факта хозяйственной жизни, таким образом, в каждом счете присутствуют три графы: приход, расход и остаток.

Многоколончатые карточки предназначены для учета фактов хозяйственной жизни с выделением в колонках их составляющих. В частности, в тех случаях, когда один факт отражается комплексными суммами, т.е. фиксируется, например оплата различных расходов предприятия.

Машинные носители отличаются технически и размещают данные не на бумажном, а, как правило, на магнитном носителе, его особенности диктуют и порядок расположения бухгалтерской информации. Правильность отражения хозяйственных операций в регистрах бухгалтерского учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров бухгалтерского учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре бухгалтерского учета должно быть обосновано и подтверждено подписью лица, внесшего исправление, с указанием даты исправления в соответствии со ст. 10 Федерального закона «О бухгалтерском учете».

Содержание регистров бухгалтерского учета согласно этому же Закону является коммерческой тайной, а лица, получившие доступ к информации, содержащейся в регистрах бухгалтерского учета, обязаны хранить коммерческую тайну. За ее разглашение они несут ответственность, установленную законодательством Российской Федерации.

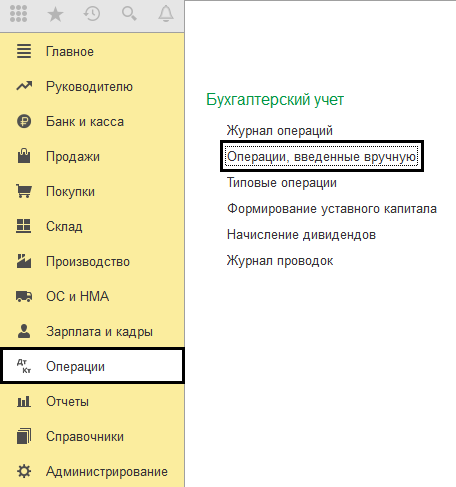

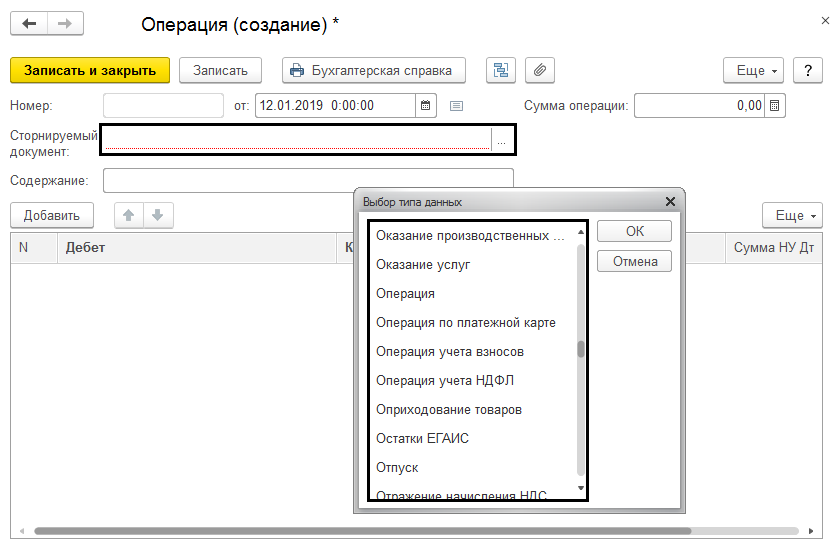

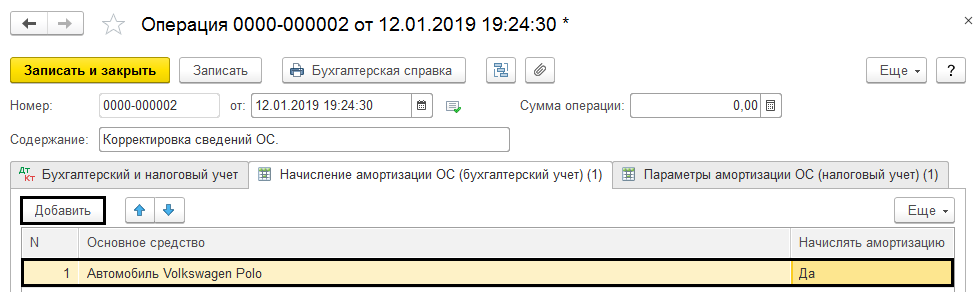

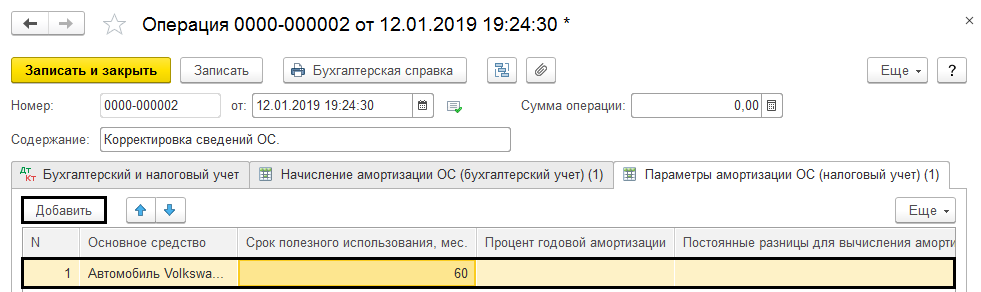

Корректировка регистров с помощью документа «Операции»

Чтобы откорректировать регистры бухгалтерии в «1С: Бухгалтерия предприятия 3.0», можно воспользоваться документом «Операции». Доступ к нему следующий: «Операции» — «Бухгалтерский учет» — «Операции, введенные вручную»).

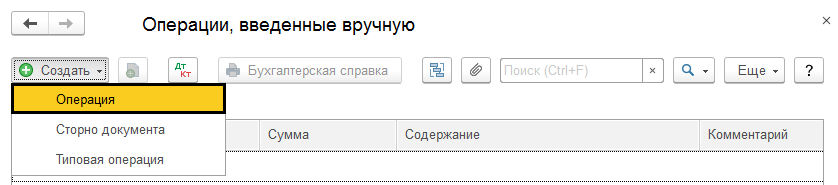

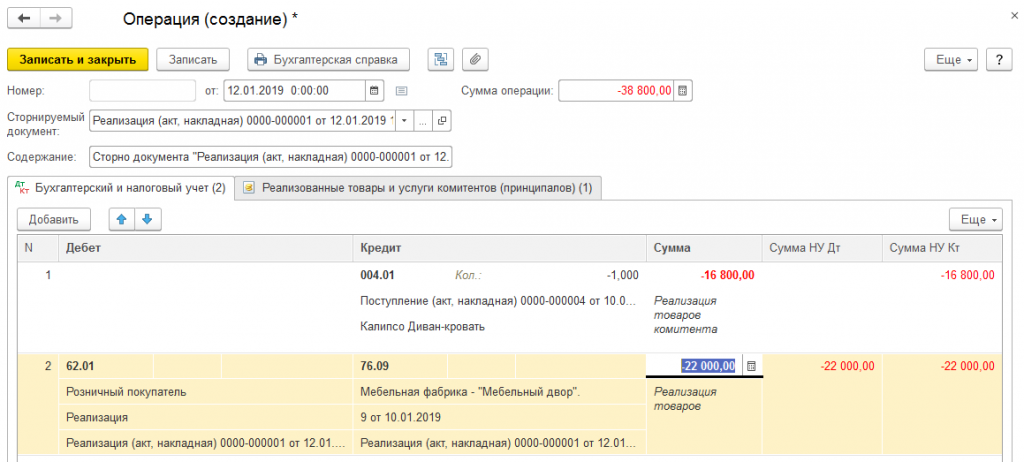

Этот документ позволяет формировать проводку в произвольном порядке, меняя записи регистров бухгалтерии. Если выбрать вид операции как «Сторно документа», будет удобно вносить изменения в проводку документа и сторнировать ее. Стандартная операция создает шаблон, который также дает возможность выполнить корректировку проводок.

Вносить изменения можно не только в сумму, но и в количество. К примеру, была обнаружена ошибка, которая повлекла за собой необходимость исправления остатка по количеству в номенклатуре, например, Бензин А-95. Нажав на кнопку «Добавить», выполняем формирование нужной бухгалтерской записи, а также вводим число и сумму, необходимые для корректировки данных. В качестве примера уменьшен остаток бензина по количеству, которое составляет 1 л.

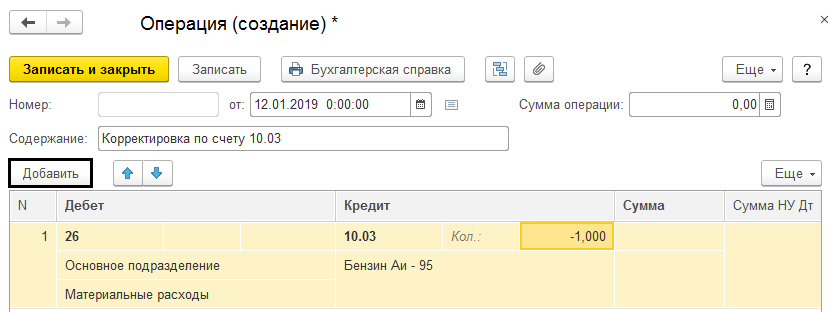

Теперь можно создать отчет «Оборотно-сальдовая ведомость по счету», а также выбрать 10.03 «Топливо». Корректировка регистра бухгалтерии сразу же отобразится в оборотах, а количество бензина А-95 уменьшится на 1 л.

Приведенный выше пример демонстрирует корректировку регистра бухгалтерии, если была обнаружена какая-либо ошибка.

Когда применяется вид операции «Сторно документа», осуществляется указание на сторнируемый документ, после чего становится возможным внесение изменений в поля записей регистров.

Существуют документы, которые не создают записей в регистрах бухгалтерии, их предназначение – ввод записей в регистры сведений. Речь идет о данных о налоговых ставках, об основных средствах, о настройках зарплаты, ценах номенклатуры и т.д.

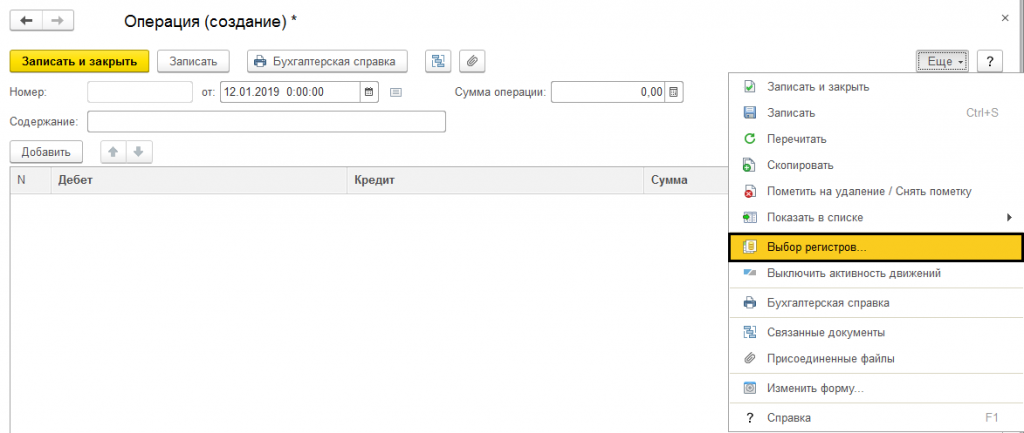

Документ «Операция» позволяет выполнить корректировку записей абсолютно любого регистра. Чтобы это сделать, нужно создать документ, кликнуть по кнопке «Еще», а затем – по «Выбор регистра».

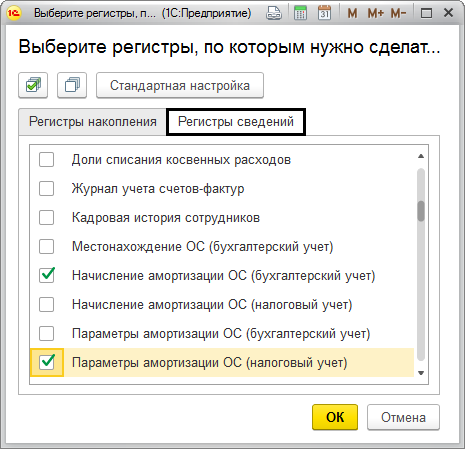

Если обозначить галочкой соответствующий регистр, в него можно будет вносить изменения.

К примеру, во время ввода остатков пользователь забыл указать сведения о начислении амортизации. Как следствие – эти данные не будут отражаться в карточке основного средства, что повлечет за собой неначисление амортизации. Добавить нужные сведения можно посредством кнопки «Добавить» в закладках-регистрах.

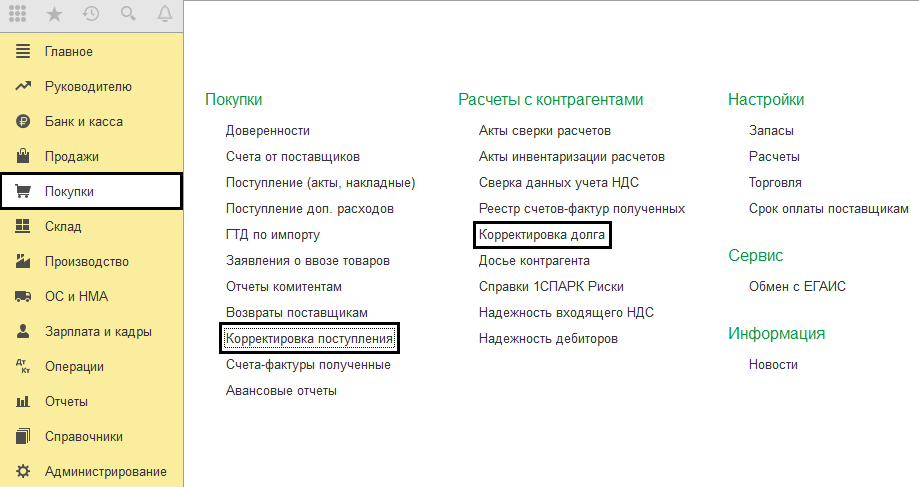

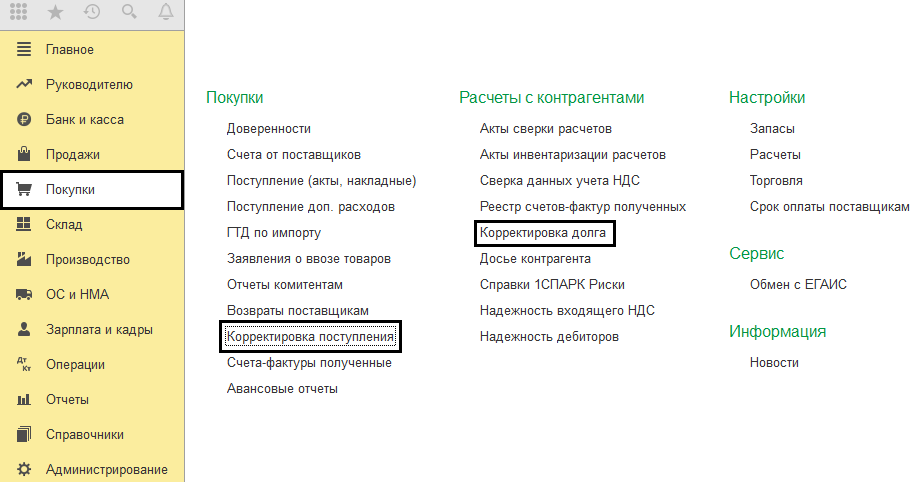

Выполнение этих ручных операций становится еще более удобным в случаях, когда в программе отсутствуют документы для корректировки. Речь может идти о корректировке поступлений, реализации и долга – для этого есть соответствующие документы в разделах «Продажи» и «Покупки».

Если понять, как формируются записи в регистры, а также выработать умение вносить в них изменения в случае такой необходимости, можно быстрее освоить программу и оперативнее находить ответы на возникающие вопросы. Также это позволяет исправлять возможные ошибки и неточности.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Ошибка доступа к файлу в 1С 8.3

Загрузка прайс листа в 1С 8.3

Перечень регистров бухгалтерского учета

Все регистры бухучета можно распределить по назначению – на хронологические и систематические, а также по степени обобщения данных – на систематические и регистры аналитического учета. Например, систематические нужны для обобщения данных об учетных объектах за конкретный период времени.

В настоящее время все хозяйствующие субъекты обязаны вести следующий перечень регистров:

| Перечень регистров бухучета | Что собой представляет |

| Главная книга | Предназначена для систематизации данных, отражаемых по счетам бухучета, остатки по ним на начало и конец отчетного периода. Это главный документ любой компании.

Кассовая книга требуется для учета поступлений денежной наличности и его расхода. |

| Кассовая книга, журнал регистрации | Все данные в них отражаются в хронологическом порядке. |

| Журналы-ордеры, ведомости | Необходимы для систематизации информации из первичных документов учета.

Ведомости ведутся следующих видов: оборотные и накопительные. Накопительные могут быть по финансовым и нефинансовым активам, приходу и расходу товаров и т.д. |

| Инвентарные карточки | Применяются с целью учета ОС (включая и группового) |

Разработкой форм регистров бухучета, как правило, занимается главный бухгалтер. После этого данные формы документов передаются руководителю для их утверждения. Если руководителе согласен с содержанием форм и не имеет возражений, он издает приказ об утверждении. В случае проверок со стороны контролирующих органов данный документ будет запрашиваться в обязательном порядке. После того, как приказ будет изучен, инспектор потребует все необходимые формы регистров. Поэтому компаниям следует внимательно отнестись к составлению этого документа, иначе проблем с контролирующими органами не избежать.

Как работает серверный вызов в 1С Промо

Клиент-серверная архитектура заложена в платформе изначально — со времен «1С:Предприятие 8.0». Однако при разработке на 8.0 и 8.1 о разделении кода на клиентскую и серверную часть можно было не заботиться, поскольку на клиенте (на толстом клиенте) был доступен тот же функционал, что и на сервере. Всё изменилось с выходом платформы «1С:Предприятие 8.2», когда появился тонкий клиент. Теперь на клиенте доступен один функционал, на сервере — другой. Клиент и сервер «общаются» между собой с помощью серверного вызова. Конечно, это усложнило процесс разработки, но с другой стороны – можно создавать более оптимальные (быстрые) решения, поскольку все сложные задачи выполняются на сервере.

Регистрация мнимого или притворного объекта бухгалтерского учета

В соответствии со ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ) объектами бухгалтерского учета экономического субъекта являются:

- факты хозяйственной жизни;

- активы;

- обязательства;

- источники финансирования его деятельности;

- доходы;

- расходы;

- иные объекты в случае, если это установлено федеральными стандартами.

Рассматриваемая норма корреспондирует с ч. 1 ст. 9 Закона № 402-ФЗ, согласно которой не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок.

При этом в силу п. 2 ст. 10 Закона № 402-ФЗ не допускается регистрация мнимых и притворных объектов бухгалтерского учета в регистрах бухгалтерского учета. Под мнимым объектом бухгалтерского учета понимается несуществующий объект, отраженный в бухгалтерском учете лишь для вида (в том числе неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни), под притворным объектом бухгалтерского учета – объект, отраженный в бухгалтерском учете вместо другого объекта с целью прикрыть его (в том числе притворные сделки). Не являются мнимыми объектами бухгалтерского учета резервы, фонды, предусмотренные законодательством РФ, и расходы на их создание.

Бухгалтер работает, прежде всего, с первичными документами. Он, например, не выезжает к месту совершения сделок (скажем, в случае поставок товара). Поэтому актуальным является вопрос, как быть, если мнимый или притворный объект бухгалтерского учета зарегистрирован на основании мнимого (притворного) первичного документа, за составление которого несут ответственность другие лица.

Рассмотрим типичную ситуацию из судебной практики (см., например, Решение Арбитражного суда Ульяновской области от 21.08.2006 № А72-833/06-21/16). Судом был установлен мнимый характер договора на том основании, что местом передачи товара был выбран город, отличный от места нахождения организации. Сотрудник организации, подписавший документы о приемке, фактически в командировку не выезжал. В данном случае речь может идти как об учете несуществующего материального объекта, так и о признании несуществующих расходов (расходов на командировки). Возникает вопрос: имеется ли грубое нарушение правил бухгалтерского учета?

В рассматриваемой ситуации следует исходить из общих начал законодательства РФ об административных правонарушениях. В соответствии со ст. 1.5 КоАП РФ лицо подлежит административной ответственности только за те административные правонарушения, в отношении которых установлена его вина. Лицо, в отношении которого ведется производство по делу об административном правонарушении, считается невиновным, пока его вина не будет доказана и установлена вступившим в законную силу постановлением судьи, органа, должностного лица, рассмотревших дело.

Положения о формах вины приведены в ст. 2.2 КоАП РФ. При этом административное правонарушение признается совершенным умышленно, если лицо, его совершившее, сознавало противоправный характер своего действия (бездействия), предвидело его вредные последствия и желало наступления таких последствий или сознательно их допускало либо относилось к ним безразлично.

Административное правонарушение признается совершенным по неосторожности, если лицо, его совершившее, предвидело возможность наступления вредных последствий своего действия (бездействия), но без достаточных к тому оснований самонадеянно рассчитывало на предотвращение таких последствий либо не предвидело возможности наступления таких последствий, хотя должно было и могло их предвидеть. Если бухгалтер по объективным причинам не мог догадываться о мнимом или притворном характере операции, первичные документы по которой оформлялись иными ответственными лицами, о совершении им административного правонарушения говорить нельзя

Если бухгалтер по объективным причинам не мог догадываться о мнимом или притворном характере операции, первичные документы по которой оформлялись иными ответственными лицами, о совершении им административного правонарушения говорить нельзя.

Какие операции отражаются по счету 62 в бухгалтерском учете

Согласно рекомендованному Плану счетов бухгалтерского учета, для учета операций с покупателями и заказчиками субъект бизнеса должен использовать счет 62.

Закон устанавливает, что на счете нужно вести учет двух видов долгов:

- Перед компанией за проданные товары, либо произведенные работы и услуги;

- Перед покупателями за полученные от них авансы.

При реализации продукции либо произведении работ, она должна быть сразу показана по дебету счета. При этом одновременно эта же сумма указывается на счетах реализации (90, 91) либо постепенного исполнения работ. После получения оплаты от контрагента, она должна быть отражена по кредиту счета, одновременно с дебетом счетов денежных расчетов.

Если покупатель производит оплату до фактического получения товаров или работ, то это поступление отражается на счете 62 как полученный аванс. Поскольку эта сумма является кредиторской задолженностью, ее учет необходимо осуществлять на отдельных счетах. Показывать обе задолженности свернуто нельзя.

Также покупатель может не производить погашение задолженности, а выдавать собственный вексель. Эта бумага будет выступать как отсрочка платежа и гарантия дальнейшего погашения задолженности.

Внимание! Такого рода оплаты необходимо учитывать на счете 62, но отдельно от простой задолженности. Однако если покупатель выдает в качестве оплаты вексель третьего лица, то такой шаг уже признается финансовым вложением, и подлежит учету на счете 58

Порядок и техника записей в учетные регистры

Учетные записи в бухгалтерском учете должны отвечать требованиям:

- документальности;

- своевременности;

- краткости;

- точности;

- ясности.

На основании данных требований сформулированы основные правила ведения записей в учетных регистрах:

- записи в учетные регистры производятся на основании оформленных и проверенных документов;

- каждая хозяйственная операция, оформленная первичным документом, должна обязательно найти отражение в учетном регистре;

- записи в учетные регистры ведутся в следующем порядке:

- по единичным документам запись хозяйственных операций производится непосредственно в журналы-ордера;

- по массовым документам хозяйственные операции изначально группируются в различных ведомостях, а затем переносятся в журналы-ордера;

- по окончании записей на каждом документе проставляется номер учетного регистра, в котором этот документ отражен для предотвращения дублирования записей;

- все записи в учетные регистры производятся своевременно;

- возможно применение записи однородных операций итогом за месяц по совокупности документов;

- содержание записей в учетных регистрах определяется типом и назначением самого учетного регистра, но существуют обязательные элементы записей:

- дата записей;

- номер и дата документа;

- краткое содержание записи;

- номер счетов и позиций аналитического учета;

- сумма.

Замечание 1

Основное правило подсчета записей учетного регистра – все документы отчетного периода уже отражены в учетных регистрах и сделаны необходимые переносы сумм между регистрами. Сумма итогов подсчитывается по каждой графе и записывается в специально предусмотренных для этого строках и графах регистров.

В бухгалтерском учете всегда требуется контроль над правильностью счетных записей, в том числе и в учетных регистрах. Существует несколько способов такого контроля:

- взаимосверка итоговых сумм между регистрами;

- взаимосверка данных аналитического и синтетического учета.

Защита учетных реестров и исправление ошибок

Лица, которые заполняют и подписывают учетные реестры, отвечают за правильность отражения тех или иных бухгалтерских операций. Они также несут ответственность за достоверное отображение информации на счетах бухгалтерского документа. Хранение регистров должно сопровождаться надежной защитой от неправомерного доступа посторонних лиц, не имеющих соответствующих полномочий для совершения подобных действий. Несанкционированные исправления могут повлечь за собой ответственность.

Исправление ошибок же должно проходить в надлежащей форме, быть обоснованным, а также подтверждаться подписью лиц, которые вносят изменения в регистры. В конце обязательно указывается дата проведения исправление. Разглашение информации, которая содержится в реестрах и не может быть публично озвучена, несет за собой ответственность в соответствии с действующим российским законодательством.