Счет 63 “резерв по сомнительным долгам” бухгалтерского учета

Содержание:

- Почему при списании безнадежной задолженности по 63 счету остается красное сальдо?

- Особенности работы со счетом 63

- Счет 91 — активный или пассивный

- Частичное погашение задолженности и использование резерва

- Типовые проводки по счету 79 «Внутрихозяйственные расчеты»

- Особенности списания безнадежной дебиторской задолженности в налоговом учете

- Пример оформления счета 79

- 1С:Бухгалтерия 8

- Счет 63 в бухгалтерском учете: Резервы по сомнительным долгам

- Забалансовые счета

- Виды сомнительных долгов

- Основные субсчета

- Счет 63 в бухгалтерском учете

- Формирование резерва на счете 63

- Порядок бухгалтерского учета

- Какой долг считать сомнительным

- Какие ошибки возникают при вводе начальных остатков?

- Порядок формирования резерва

Почему при списании безнадежной задолженности по 63 счету остается красное сальдо?

Если списание безнадежной задолженности производится за счет резерва, необходимо проверить, достаточно ли созданного резерва для списания задолженности

Кроме того, важно корректно провести операцию списания задолженности за счет резерва

Шаг 1. Определение суммы, списываемой за счет резерва в БУ и НУ.

Сумма, списываемая за счет резерва, определяется по отчету Оборотно-сальдовая ведомость по счету «Резервы по сомнительным долгам», раздел Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Таким образом задолженность ООО «Альбатрос» будет списана за счет резерва, так как:

- БУ – сумма резерва по ООО «Альбатрос» равна сумме его безнадежного долга (п. 77 Приказ Минфина РФ от 29.07.1998 N 34н);

- НУ – общая сумма резерва более суммы безнадежного долга ООО «Альбатрос» (Письмо Минфина РФ от 20.06.2018 N 03-03-06/1/42047).

Шаг 2. Списание безнадежного долга.

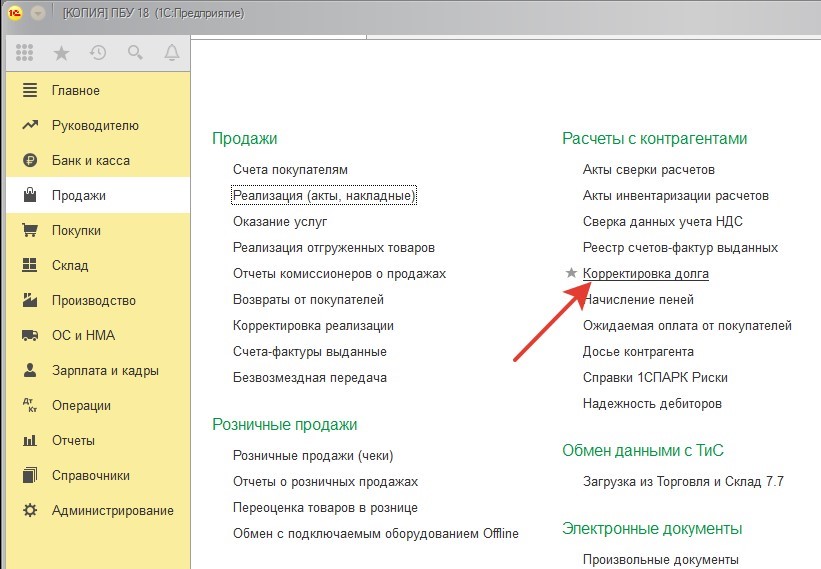

Списание безнадежного долга ООО «Альбатрос» производится документом Корректировка долга, раздел Продажи – Расчеты с контрагентами – Корректировка долга.

Табличная часть вкладки Задолженность покупателя (дебиторская задолженность) заполняется автоматически по кнопке Заполнить.

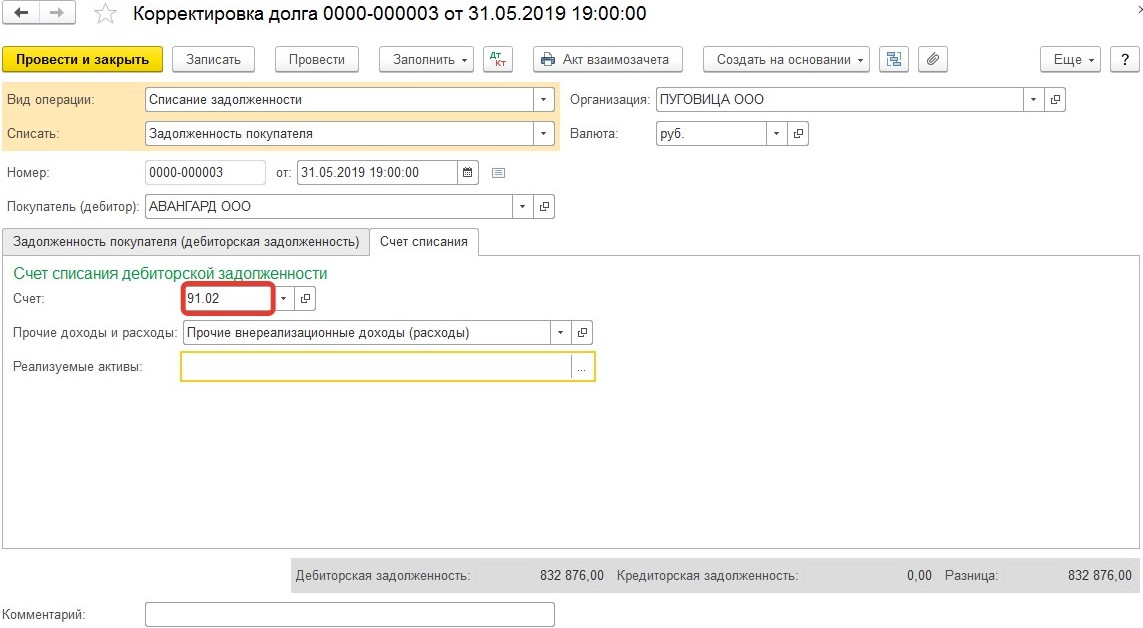

На вкладке Счет списания укажите:

- Счет – «Резервы по сомнительным долгам»;

- Контрагент – Альбатрос ООО;

- Договоры – договор, по которому создавался резерв;

- Документы расчетов с контрагентом – документ расчетов, по которому создавался резерв.

Шаг 3. Проверка остатков резерва в БУ и НУ.

После процедуры Закрытие месяца необходимо провести проверку остатков резерва в БУ и НУ. Для этого необходимо повторно сформировать Оборотно-сальдовую ведомость по счету «Резервы по сомнительным долгам», раздел Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Похожие публикации

- Красное сальдо по счету 43 Подскаджите, пожалуйста, что делать. В оборотке по готовой продукции на…

- Списание безнадежной задолженности Лизингодателем по договору лизинга Контрагент подоговору лизинга задолжал лизинговой компании 3 млн.Создан резерв по…

- Списание безнадежной задолженности Добрый день. Имеется задолженность контрагента по договору на строительство, это…

- Красное сальдо в Анализе НДФЛ Добрый день! У меня были начисления 28.03.19 за отпуск 31.03.19…

Особенности работы со счетом 63

Счет 63 — пассивный. Дебет счета используется для погашения задолженностей, а кредит — для формирования резерва.

Ресурсы по счету 63 могут создаваться каждый месяц, либо один раз в квартал (как на всю сумму, так и на ее часть). Однако существуют негласные рекомендации по сумме, зарезервированной на компенсацию сомнительных задолженностей:

- если срок долга от 45 до 90 дней, то следует закладывать сумму, равную 50% долга;

- если срок более 90 дней, сумма — 100%.

Данная информация носит исключительно рекомендационный характер — окончательное решение всегда принимается руководством компании.

В случаях, когда резервные средства не были использованы до конца года, в бухгалтерских документах их относят к статье дохода предприятия за период, следующий за тем, в котором резервы были сформированы.

Если сомнительных организаций несколько — резерв оформляется по каждой из них.

Счет 91 — активный или пассивный

Счет 91 относится к категории смешанных, или активно-пассивных. На нем одновременно учитываются и активы, и пассивы. А его сальдо переменчиво — оно может быть только по дебету или только по кредиту.

По кредиту 91 счета в течение месяца отражают доход от прочих источников, а по дебету — прочие расходы. В конце месяца обороты по дебету и кредиту сопоставляют, из большего вычитают меньший и получают результат. Если сальдо оказалось кредитовым, доходы превысили расходы, и у компании сформировалась прибыль по прочей деятельности. Если наоборот — убыток.

На конец каждого месяца сальдо на счете оставаться не должно. Оно списывается на счет «Прибыли и убытки».

Частичное погашение задолженности и использование резерва

Восстановленный резерв возможно использовать. Это происходит, когда безнадежная дебиторская задолженность списывается за счет резерва (пункт семьдесят семь Положения по ведению бухучета и отчетности).

Проведение этой операции будет сопровождаться следующей проводкой:

Д-ет 63 Кр-т 62 — отражается сумма безнадежной задолженности.

В течении следующих пяти лет задолженность будет учитываться за балансом. Если произойдет оплата долга, этот факт будет проведен бухгалтерской проводкой по счету 007.

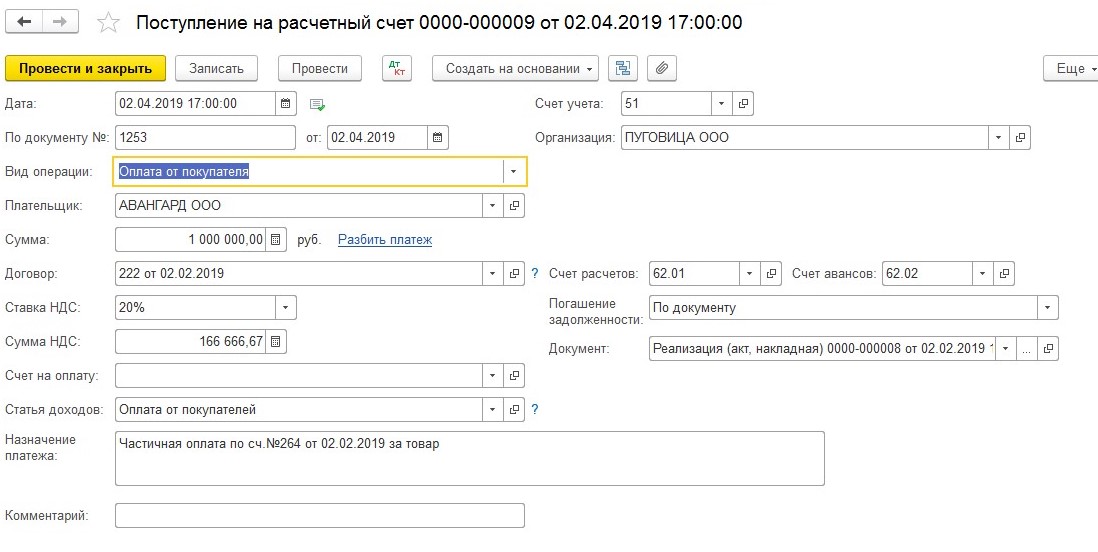

В нашем примере, второго апреля общество с ограниченной ответственность «Авангард» закрыл часть задолженности на сумму один миллион рублей.

Наша задача восстановить резерв в сумме один миллион рублей.

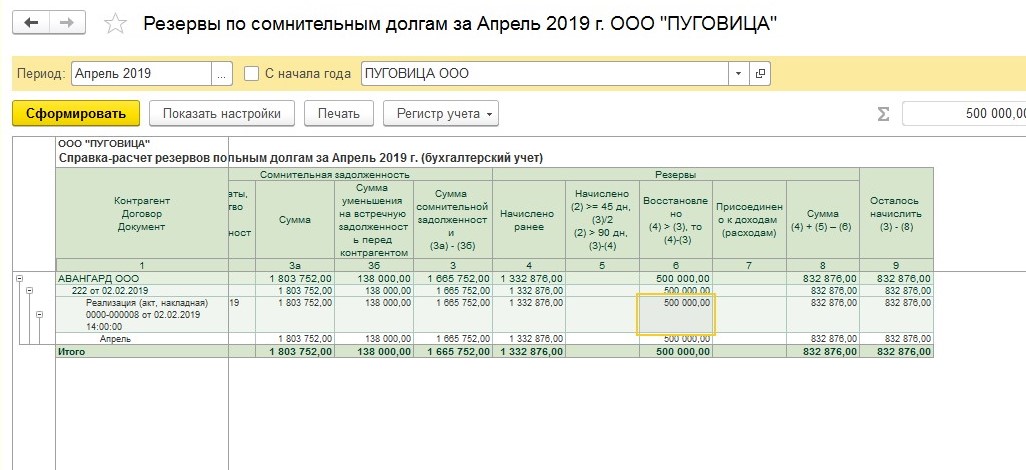

Произведем расчет остатка задолженности контрагента (2803752 руб. – 138000 руб. – 1000000 руб). Задолженность составляет один миллион шестьсот шестьдесят пять тысяч семьсот пятьдесят два рубля. Срок задолженности составляет восемьдесят семь дней.

В конце месяца необходимо отправить в резерв пятьдесят процентов суммы задолженности. Расчет: 1665752 руб.х 50% = 832876 рублей.

Рассматривая вопрос по работе над резервом по сомнительным долгам, мы отмечали тот факт, что программа функционирует так, чтобы расчет по сомнительным долгам проводился по установленным правилам налогового учета. Налоговый Кодекс разрешает восстанавливать резерв в единственном случае — резерв остатка прошлого периода превышает размер нового резерва.

Сумма резерва прошлого месяца составила 1332876 рублей. Сравним резервы — остатки резервов предыдущего периода больше чем в отчетном периоде. Таким образом, разницу необходимо приобщить к внереализационным доходам налогоплательщика в отчетном периоде.

Обратимся к программе. В последних числах апреля программа осуществит расчет резерва с учетом корректировки суммы долга. Когда поступит оплата — необходимо произвести восстановление части резерва. Поэтому в программе восстановится разница в сумме пятьсот тысяч рублей.

Эта операция будет сопровождаться следующими действиями:

Де-т 63 Кре-т 91.01– 500000 рублей.

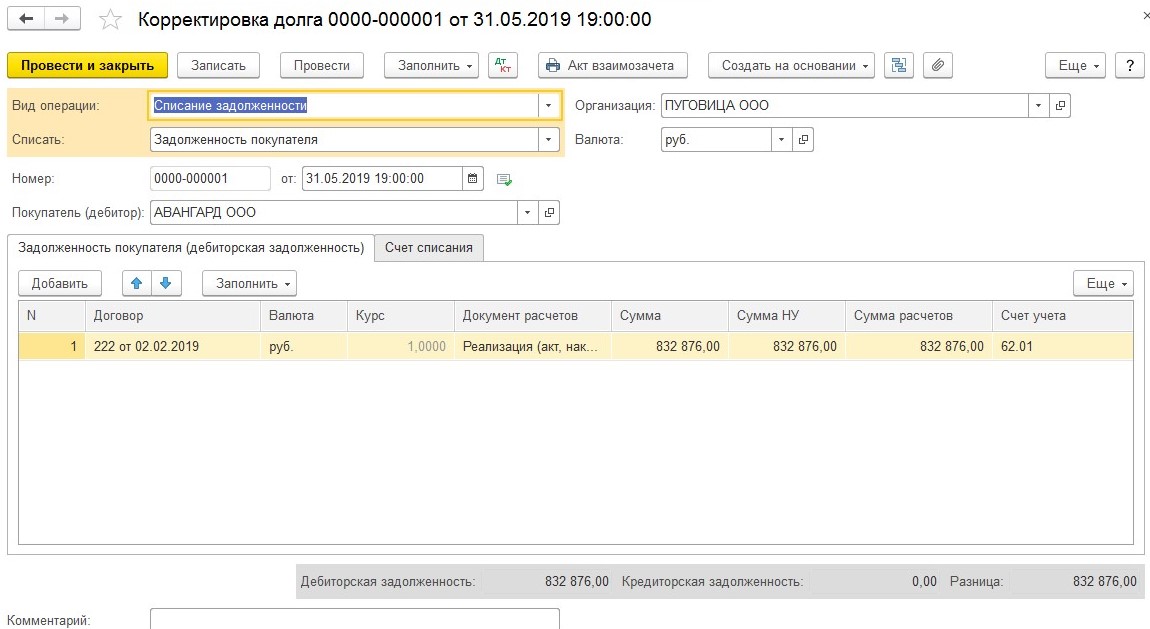

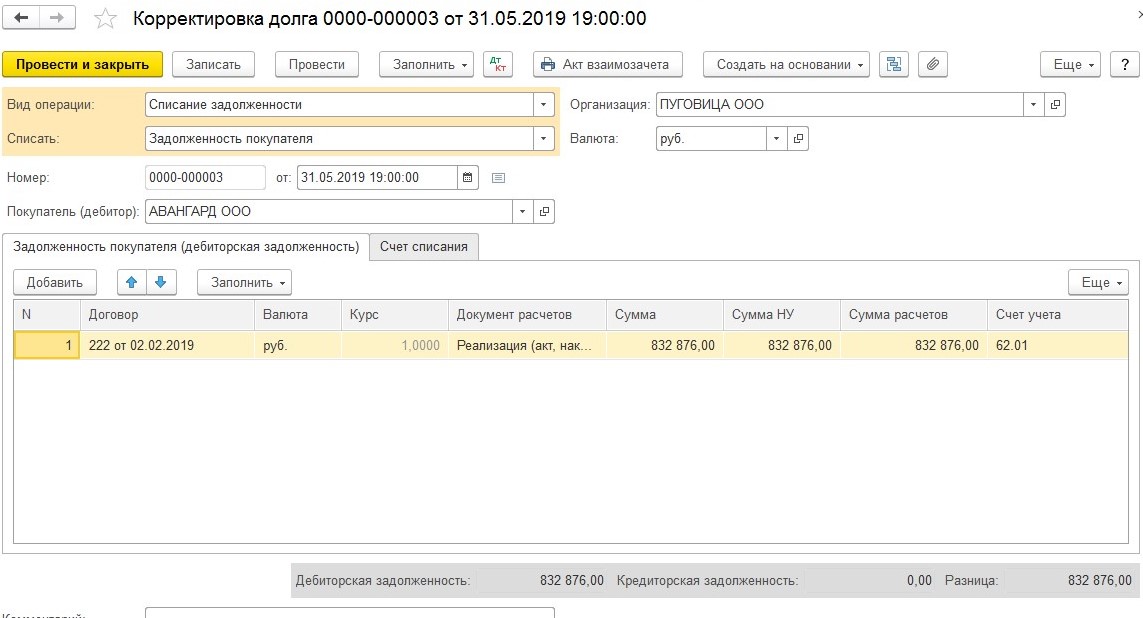

ООО «Авангард» ликвидирован в мае 2019 года. В связи с этим, ООО «Пуговица» признала долг 1665752 рублей безнадежным.

Разницу необходимо перенести на внереализационные расходы, когда сумма резерва сомнительных долгов станет меньше величины безнадежной задолженности. Основание — НК РФ и письмо Минфина от 14.11.2011г. № 03-03-06/1/750.

Тридцатого мая 2019 года бухгалтера сделают проводку:

- Де-т 63 Кре-т 62 – 832876 рублей — закрытие задолженности за счет резерва;

- Де-т 91.02 Кре-т 62 – 832876 рублей — разница переходит на внереализационные расходы.

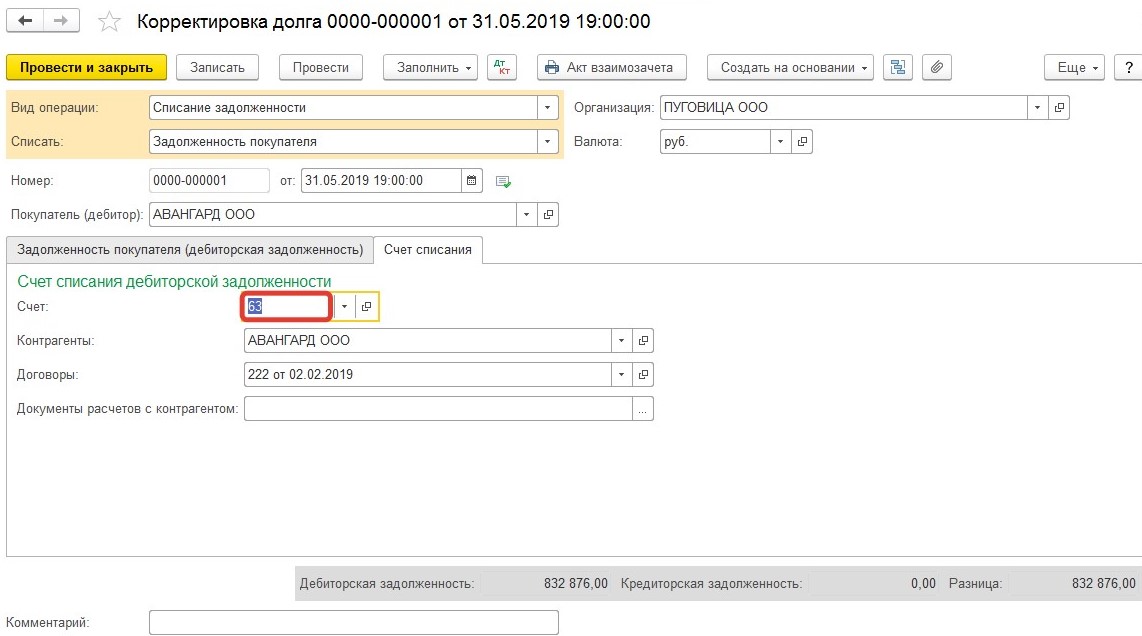

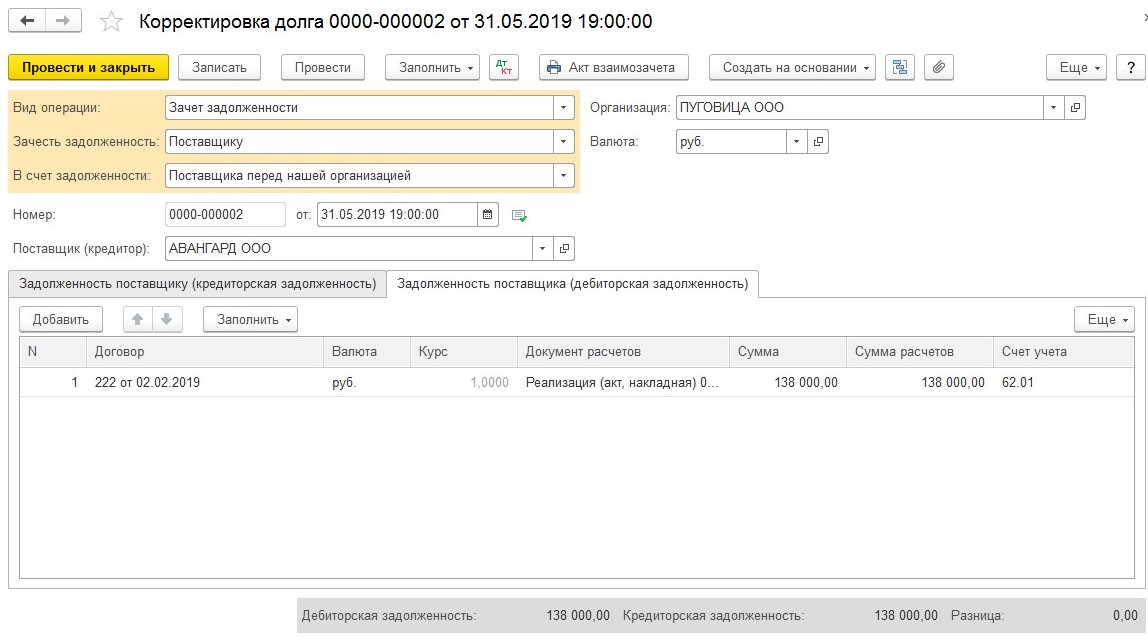

В программе эта операция сопровождается документом «Корректировка долга».

Бухгалтерия проводит закрытие долга за счет резерва, активируя документ «Корректировка долга» во вкладке «Списание задолженности».

Важно: обязательно нужно заполнить поле «Документ расчетов». Если оставить это поле пустым, долг не спишется, а «разлетится» на счете шестьдесят два по субконто

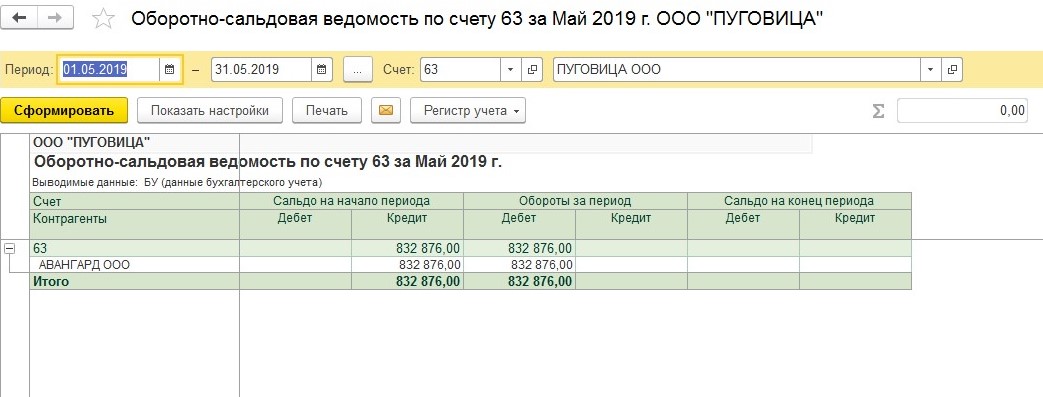

Когда документ будет проведен — счет шестьдесят три закрывается. Проверим ведомость по этому счету.

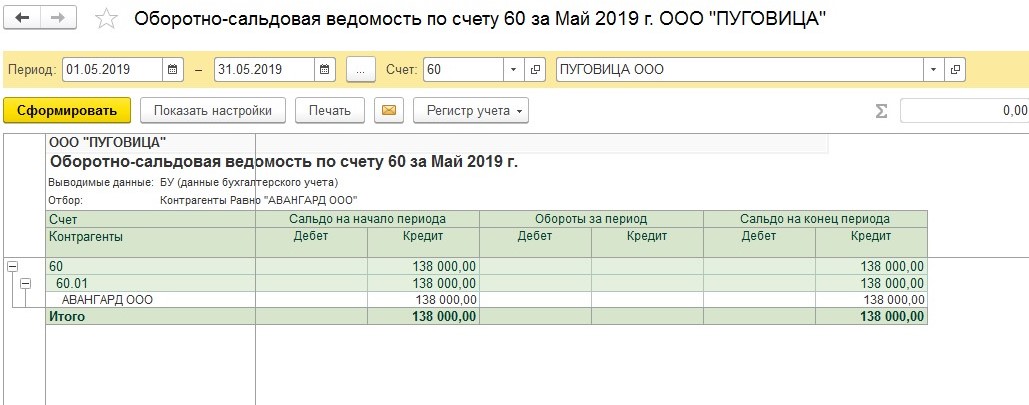

Мы упоминали, что существует встречный долг у ООО «Пуговица» перед ООО «Авангард» в размере сто тридцать тысяч рублей.

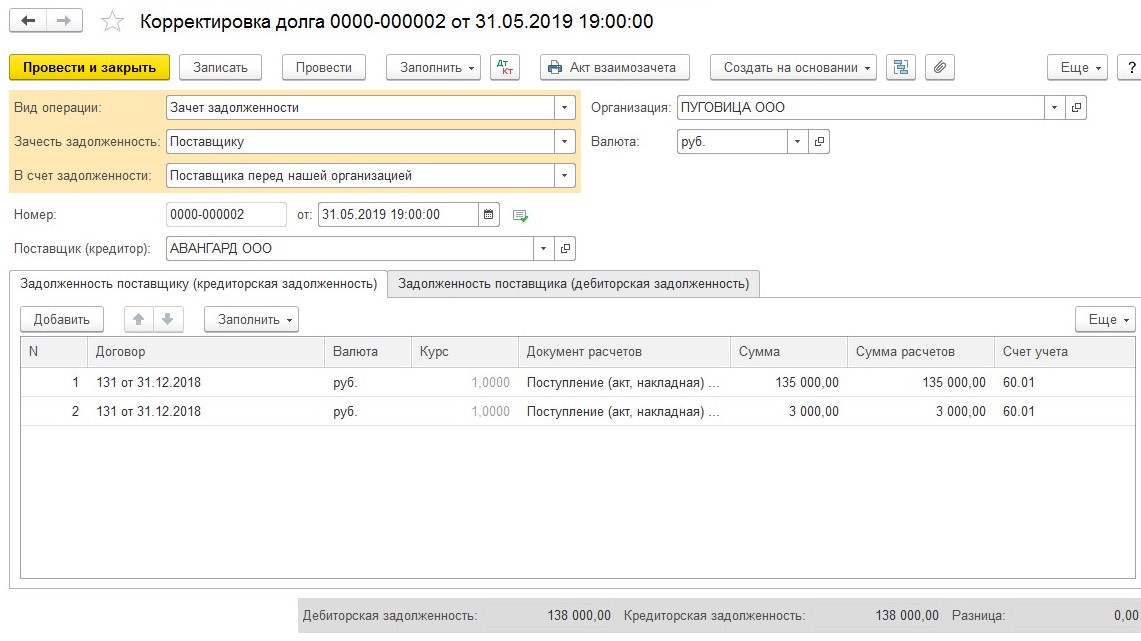

Спишем ее с помощью активации документа «Корректировка долга», выберем опцию «Зачет задолженности».

Этой операцией будет погашен долг перед ООО «Авангард».

Разницу относим на внереализационные расходы.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Работа сверх нормы в 1С: Зарплата и управление персоналом 8

Рабочая дата в 1С: Бухгалтерии – как и зачем изменять?

Типовые проводки по счету 79 «Внутрихозяйственные расчеты»

Учет внутрихозяйственных расчетов на счете 79 «Внутрихозяйственные расчеты» ведется в целом однотипно, независимо от видов таких расчетов.Так, к примеру, передача обособленному подразделению объекта основных средств у передающей стороны будет отражена так:

Дебет счета 79 «Внутрихозяйственные расчеты» – Кредит счета 01 «Основные средства»

Дебет счета 02 «Амортизация основных средств» — Кредит счета 79 «Внутрихозяйственные расчеты»

Соответственно, принятие указанного имущества в учете обособленного подразделения будет показано следующим образом:

Дебет счета 01 «Основные средства» – Кредит счета 79 «Внутрихозяйственные расчеты»

Дебет счета 79 «Внутрихозяйственные расчеты» – Кредит счета 02 «Амортизация основных средств»

Возврат данного имущества будет отражаться обратными проводками.

Аналогично, к примеру, передача ТМЦ или денежных средств обособленному подразделению будет учитываться так:

Дебет счета 79 «Внутрихозяйственные расчеты» – Кредит счетов 10 «Материалы», 41 «Товары», 51 «Расчетные счета» и др.

А принятие указанного имущества обособленным подразделением нужно учесть противоположными записями:

Дебет счетов 10, 41, 51 и др. – Кредит счета 79 «Внутрихозяйственные расчеты»

Передача расходов одного подразделения другому (по специально утвержденным внутренним документам — справкам, авизо):

У передающего подразделения:

Дебет счета 79 «Внутрихозяйственные расчеты» – Кредит счетов 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы»;

У принимающего подразделения:

Дебет счетов 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» – Кредит счета 79 «Внутрихозяйственные расчеты».

Наряду с передачей имущества и расходов, обособленному подразделению могут передаваться обязательства. В этом случае счет 79 «Внутрихозяйственные расчеты» корреспондирует со счетами 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и т.д.

Необходимо иметь в виду, что на предприятиях, в которых на отдельный баланс выделены подразделения, являющиеся звеньями одной технологической цепочки, передача имущества и затрат может происходить не только между головной организацией и подразделениями, но и между самими обособленными подразделениями.

В большинстве случаев корреспонденция счетов в передающем и принимающем подразделениях будет зеркальной, то есть счет 79 «Внутрихозяйственные расчеты» будет корреспондировать с одним и тем же счетом, только в одном подразделении – по дебету, а в другом – по кредиту.

Однако иногда такая закономерность может и нарушаться. Например, в том случае, когда торговое подразделение, выделенное на отдельный баланс, передает часть товаров в производственное подразделение: товары списываются со счета 41 «Товары» и принимаются на счет 10 «Материалы».

Особенности списания безнадежной дебиторской задолженности в налоговом учете

Если предприятие выбрало способ создания резерва по сомнительным долгам, а затем погашения долгов, то этот метод возможен только для тех организаций, которые платят налога на прибыль и применяют метод начисления. Так как при кассовом методе создание резерва не возможно. (пп.7, пункта 1, статья 265 НК РФ)

Рассмотрим порядок действий.

Выявляем сомнительную задолженность: суммы денежных средств возникшие при реализации товаров (услуг или работ), не погашенные в установленные договором сроки и не обеспеченные залогом, гарантией банка или поручителями (п. 1 статья 266, НК РФ). Исключение составляют (то что не может быть включено в резерв):

- аванс, перечисленный продавцу (поставка может быть несостоявшейся);

- штрафы;

- санкции и предоплата.

Сомнительные долги делятся на 3 группы, согласно п. 4 статьи 266 НК РФ:

- Первая группа. Сюда относят те долги, сроки возникновения которых свыше 90 календарных дней. В резерв должно быть включено 100% долга.

- Вторая группа. Срок долгов от 45 до 90 календарных дней. В резерв входит 50% долга.

Третья группа. Срок долга менее 45 календарных дней. Резерв невозможен.

- Учитываю всю сумму дебиторской задолженности формируется резерв, НДС должен быть включен. (письмо Минфина от 11.06.2013 №03-03-06/1/21726).

- Необходимо провести проверку, величины резерва, которая не должна превышать 10% выручки. Для расчета берется доход от реализации за налоговый период, после подведения итогов которого создается резерв. Например, если бухгалтер формирует резерв по итогам отчетного периода, то резерв должен уложиться в лимит, соизмеримый большей по величине: 10% выручки за текущий или предыдущий отчетный период.

- Величина резерва относится на внереализационные расходы.

Приведем несколько примеров.

Первый пример.

ООО «Солнышко» в налоговом учете совершает операцию по созданию резерва по сомнительным долгам. 30 июня проведена инвентаризация, которая выявила просроченную дебетовую задолженность в 600 000 рублей. Срок ее возникновения 50 дней, т.е. относится ко второй группе (в резерв включается 50% — 300 000 рублей).

Доход от реализации (выручка) по данным налогового учета за 6 месяцев составляет 2 800 000 рублей. Таким образом резерв не может быть выше 280 000 рублей (10% от суммы выручки).

В ООО «Солнышко» бухгалтер списывает 280 тысяч рублей на внереализационные расходы.

Далее как только дебиторская задолженность из сомнительной перейдет в безнадежную, ее необходимо будет погасить за счет резерва. При этом новые расходы не возникнут, а размер резерва уменьшится.

Второй пример.

В ООО «Солнышко» резерв по сомнительным долгам на 30 июня составил 280 000 рублей.

В следующем месяце (июле) 50 000 рублей из задолженности перешла в разряд безнадежной (в результате ликвидации предприятия должника). Таким образом сумма резерва уменьшилась и составила 230 000 рублей. В НУ никаких расходов в связи с этой операцией не возникает.

В последнюю дату каждого налогового периода проводят корректировку, для этого сравнивают 2 величины:

- вновь создаваемый резерв.

- неиспользованная часть резерва, за предыдущие периоды.

Разницу между этими величинами включают во внереализационные доходы текущего периода, если вторая величина больше первой. Если же наоборот, то согласно п. 5, статьи 266 НК РФ разницу включают в расходы. Но, как и в первом примере лимит, равный 10% должен строго соблюдаться.

Пример третий.

На 30 сентября дебиторская задолженность ООО «Солнышко» составила 550 000 рублей (600 000 рублей на 30 июня – 50 000 списание в июле).

Теперь дебиторская задолженность переходит в третью группу (срок ее возникновения более 90 дней), таким образом она включается в резерв в размере 100%. Доходы от реализации по данным налогового учета за 9 месяцев составили 5 000 000 рублей. Резерв не может быть выше 500 000 рублей (10% от 5 000 000 рублей).

Сравниваем 500 000 рублей с неиспользованным резервом, созданным по итогам предыдущего периода, который был равен 230 000 рублей. Первая величина больше второй, а это означает, что в налоговом учете ООО «Солнышко» необходимо отразить расходы на 270 000 рублей.

Но в налоговом учете есть и еще один вариант списания, без создания резерва по сомнительным долгам. Он очень простой. При данном варианте по итогам инвентаризации предприятие списывает безнадежную задолженность на внереализационные расходы.

Однако при УСН организации не могут включать сомнительные долги в расходы.

Однако, такой способ возможен лишь в налоговом учете отказаться от резерва по сомнительным долгам в бухгалтерском учете невозможно.

И на практике предприятие обычно выбирает один способ списания такой задолженности как в налоговом, так и бухгалтерском учете.

Пример оформления счета 79

Одна из московских компаний «Аура» открыла филиал в Санкт-Петербурге, используя методику расчётов на отдельном балансе. Филиалу было передано оборудование стоимостью 300 тысяч рублей (расходы на амортизацию составили 81 000 рублей), а также определённая сумма для закупки расходных материалов — 52 000 рублей. Бухгалтер предприятия сумел сформировать следующие типы проводок:

- Передача оборудования филиалу была отражена после списания средств со счёта 79 на кредит счёта 01 сумму 300 тысяч рублей

- Амортизация отразилась после списания 81 000 рублей с дебета счёта 02 на кредит счёта 79.

- Передача расходников была отражена путём передачи 52 000 рублей с дебета счёта 79 на кредит счёта 10.

Со стороны питерского филиала ООО «Аура» текущие проводки будут зарегистрированы строго в обратном порядке. Это позволило отразить актуальные данные как внутри головного офиса, так и в открывшемся подразделении.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Годовой бухгалтерский отчет

В каких ситуациях нужно пересчитать зарплату?

Счет 63 в бухгалтерском учете: Резервы по сомнительным долгам

Счет 63 бухгалтерского учета — это пассивный счет «Резервы по сомнительным долгам».

Согласно ПБУ любая компания или организация, в том числе относящаяся к малому бизнесу, обязана создавать резервы по сомнительным долгам и относить эти суммы на финансовый результат. Для таких целей в бухгалтерском учете предназначен 63 счет.

Как формируется резерв по сомнительным долгам

Сомнительным долгом в БУ признаётся любая не обеспеченная гарантиями задолженность перед компанией, которая с высокой долей вероятности не будет в будущем погашена.

Критерии для отнесения дебиторской задолженности к сомнительной определяются предприятием самостоятельно. Как правило это:

- истечение срока платежа;

- информация о неплатежеспособности должника;

- информация о невозможности должника изготовить продукцию в случае перечисления авансового платежа;

- наличие исполнительных производств и процедура банкротства.

В отличии от налогового учета в бухгалтерском сомнительной признается любая задолженность, учитываемая по дебету счетов: 60, 62, 76, 58-3.

Проводки по счету 63 создаются на основании проведенной инвентаризации дебиторской задолженности и оценочного суждения о возможности погашения долга:

Резерв по сомнительным долгам может создаваться ежемесячно или раз в квартал на часть или всю сумму долга с НДС. В любом случае этот порядок необходимо закрепить в учетной политике.

Учет резервов по сомнительным долгам

Особенности учета и создания резерва по сомнительным долгам в НУ и БУ приведены в таблице ниже:

Получите 267 видеоуроков по 1С бесплатно:

| БУ | НУ | |

| Обязанность | Да | Нет |

| Вид долга | Любая задолженность, не обеспеченная залогом и гарантией, учитываемая по дебету счетов: 60, 62, 76, 58-3 | Дебиторская задолженность, которая возникла у компании в связи с продажей товаров, оказанием услуг или выполнением работ, не обеспеченная залогом и гарантией |

| Срок задолженности, по истечении которого создаётся резерв | Не имеет значения, оценивается платежеспособность должника | От 45 до 90 дней – 50% задолженностиОт 90 дней – 100 % задолженности |

| Ограничения | Сумма резерва не ограничена | — Наибольшая из величин: 10 % от выручки текущего или предыдущего года.— Резерв не создаётся если задолженность организации и её дебитора носит встречный характер. То есть когда не только дебитор задолжал фирме, но и сама фирма должна дебитору |

После окончания проведения инвентаризации и выявления сомнительной задолженности формируются проводки по дебету счета 91.

2 «Прочие расходы» и кредиту счета 63 «Резервы по сомнительным долгам».

В дальнейшем неоплаченный долг может быть списан за счет этого резерва Дт 63 Кт с 60, 62, 76, 58-3 счетами в зависимости от вида долга.

https://youtube.com/watch?v=lnld4dUJ8cQ

Суммы неиспользованного резерва учитываются при составлении баланса и отчета о финансовых результатах. Присоединение неиспользованных сумм резервов к прибыли отчетного периода учитывается записью Дт 63 «Резервы по сомнительным долгам» и Кт 91 «Прочие доходы».

В бухгалтерском балансе дебиторская задолженность всегда отражается за минусом резерва по сомнительным долгам.

Типовые проводки по 63 счету

| Дт | Кт | проводки | Документ-основание |

| 91.2 | 63 | Сформирована (доначислена) сумма резерва по сомнительным долгам | Бухгалтерская справка-расчет по итогам инвентаризации дебиторской задолженности |

| 63 | 62 | Списание сомнительной задолженности покупателей за счет резерва | Бухгалтерская справка, приказ руководителя |

| 63 | 76 | Списание сомнительной задолженности разных дебиторов за счет резерва | |

| 63 | 58.3 | Списание сомнительной задолженности заемщика, по выданному займу за счет резерва | |

| 63 | 91.1 | Восстановлена сумма резерва в результате погашения задолженности | Бухгалтерская справка, выписка банка |

Примеры операций и проводок по 63 счету

Отразим данные дебиторской задолженности фирмы в 2017 году по состоянию на конец каждого квартала по двум контрагентам ООО «Ромашка» и ООО «Василек»:

| Организация | Дебиторская задолженность на 31.03.17 |

Забалансовые счета

Забалансовые счета относятся к категории вспомогательных. Они используются в тех случаях, когда бухгалтеру требуется систематизировать сведения, не хранящиеся на балансе предприятия. На этих счетах фиксируется информация о движении имущества, не принадлежащего организации, но временно находящегося в ее пользовании, или активов предприятия, списанных в расходы.

Важно: данные забалансовых счетов не отражаются в финансовой отчетности. Планом счетов предусмотрено 12 забалансовых счетов:

Планом счетов предусмотрено 12 забалансовых счетов:

- 001 — арендованные основные средства (ОС);

- 002 — товарно-материальные ценности, принятые на ответственное хранение;

- 003 — материалы, принятые в переработку;

- 004 — товары, принятые на комиссию;

- 005 — оборудование, принятое для монтажа;

- 006 — бланки строгой отчетности;

- 007 — списанная в убыток задолженность неплатежеспособных дебиторов;

- 008 — обеспечения обязательств и платежей полученные;

- 009 — обеспечения обязательств и платежей выданные;

- 010 — износ ОС;

- 011 — ОС, сданные в аренду;

- 012 — земельные угодья.

Виды сомнительных долгов

Все сомнительные долги можно разделить на четыре большие группы в зависимости от возможности их взыскания (см. таблицу 1).

Таблица 1. Виды сомнительного долга.

| Вид долга | Характеристики |

|---|---|

| Просроченный | Задолженность, не погашенная в сроки, оговоренные договором, но с перспективой принудительного взыскания в дальнейшем, в том числе через суд |

| Реструктуризированный | Дебитору предоставлена рассрочка или отсрочка путем мирных переговоров или судебным решением |

| Сомнительный | Не обеспеченная никакими гарантиями задолженность, с перспективой стать безнадежной |

| Безнадежный | Истек срок исковой давности |

Все вышесказанное простым языком: сомнительный долг — это задолженность, которую вряд ли получиться взыскать, используя законные способы.

Основные субсчета

В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства.

Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

Для достоверного финансового отражения дебиторской задолженности организации в бухгалтерских документах создается так называемый резерв по сомнительным долгам.Чтобы дать определение этому понятию, сначала нужно разобраться, что такое сомнительная задолженность.

Сомнительной признается дебиторская задолженность перед фирмой, которая вряд ли будет погашена в полном объеме, о чем говорят такие факторы:

- нарушение партнером сроков внесения денег по задолженности;

- получение данных о серьезных финансовых затруднениях у партнера-должника;

- отсутствие каких-либо дополнительных гарантий (залога, задатка, поручительства, банковской гарантии, удержания какого-либо имущества контрагента и пр.)

Выявляется сомнительная задолженность по итогам инвентаризации расчетных счетов:

- по займам;

- по реализованным товарам и/или услугам;

- по оплате за выполненные работы;

- в некоторых случаях – за выданный поставщикам аванс.

Чтобы корректно отразить такой тип задолженности в балансе, создается особый тип резерва, который призван служить оценочным значением для бухучета. Это значит, что сумму задолженности в балансе нужно отражать, вычитая из нее средства, отнесенные в резерв. В содержании расходов или доходов необходимо обязательно отображать:

- создание такого резерва;

- его возрастание;

- уменьшение средств.

ОБРАТИТЕ ВНИМАНИЕ! Созданный по сомнительным долгам резерв входит в состав расходов, на которые вычитаются при налогообложении, поэтому организациям финансово выгодно с точки зрения налогового учета формировать и учитывать резерв

- В компании по результатам проведенной инвентаризации сформирован фонд для покрытия долгов с низкой вероятностью взыскания:

- Задолженность контрагента, которая ранее являлась маловероятной к получению, перешла в категорию безнадежной, и списана средствами имеющегося фонда:

- Выставленная контрагенту претензия о нарушениях в исполнении договорных обязательств, списана средствами созданного источника покрытия долга:

- Неизрасходованная сумма резерва отнесена к прочим доходам организации:

Виктор Степанов, 2017-04-02

Рассмотрим, какими бухгалтерскими записями на счете 63 следует оформить операции с фондом, созданным для покрытия долгов дебиторов.

- Решением руководителя в компании формируется резерв для покрытия долгов маловероятных к получению:

- Величина созданного резерва списана для покрытия сомнительного долга покупателя:

- Сумма резерва зачтена в погашение долга прочих дебиторов:

- На основании бухгалтерской справки по итогам отчетного периода неизрасходованная величина резерва учтена в составе прочих доходов компании:

| Дебет | Кредит | Содержание операции |

| 91.2 | 63 | Принято решение о формировании резерва по сомнительным долгам |

| 63 | 60, 62, 76, 58.3 | Списан безнадежный долг поставщика / покупателя / прочего дебитора / заемщика за счет резерва |

| 63 | 91.1 | Восстановлена сумма резерва |

Счет 63 в бухгалтерском учете

63 под названием «Резервы по сомнительным долгам».

Сомнительным долгом признается задолженность контрагентов, которая не погашена в установленные договором сроки и не обеспечена необходимыми финансовыми гарантиями. Основополагающим фактором, влияющим на создание в компании фонда, является наличие сомнительного к взысканию дебиторского долга.

Внимание! Сотрудники ФНС устанавливают необходимость периодически проводить инвентаризацию дебиторской задолженности с целью своевременного обнаружения неплатежеспособных дебиторов. В ситуации, когда в ходе ревизии выявлен сомнительный к получению долг контрагента, руководитель должен издать приказ о создании фонда, который станет финансовым балластом в случае финансовой несостоятельности партнера

В ситуации, когда в ходе ревизии выявлен сомнительный к получению долг контрагента, руководитель должен издать приказ о создании фонда, который станет финансовым балластом в случае финансовой несостоятельности партнера.

Счет 63 в бухгалтерском учете является пассивным, соответственно, увеличение величины ресурса производится по кредиту этого счета. Дебет данного счета задействован, когда средствами созданного фонда осуществляется покрытие безнадежных к получению долгов контрагентов.

Формирование резерва на счете 63

В апреле 2021 между АО “Самородок” и ООО “Янтарь” заключен договор поставки сувенирных изделий из янтаря. Согласно договору, “Янтарь” отгружает “Самородку” партию сувенирных изделий на сумму 124.380 руб., оплата за которые должна поступить в срок 20-ти дней после отгрузки.

Фактически были осуществлены следующие операции по отгрузке и оплате сувенирной продукции:

- 03.04.2016 “Янтарь” отгрузил “Самородку” партию товара в полном объеме.

- В срок до 24.04.2016 от “Самородка” не поступила оплата за сувенирные изделия.

- 12.05.2016 “Самородок” частично погасил задолженность в сумме 64.140 руб.

- По состоянию на 31.12.2016 остаток долга не был погашен “Самородком”.

В связи с нарушением условий договора со стороны “Самородка”, руководством “Янтаря” было принято решение о признании задолженности “Самородка” сомнительной, в связи с чем под сумму долга был сформирован резерв.

Данные операции бухгалтер “Янтаря” провел таким образом:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 91.2 | 63 | Отражена сумма резерва, сформированная под задолженность “Самородка” с связи с нарушением последний сроков оплаты по договору | 124.380 руб. | Протокол решения правления, бухгалтерская справка-расчет, договор поставки, ведомость дебиторской задолженности |

| 09 | 68 “Налог на прибыль” | Учтен ОНА (отложенный налоговый актив) 124.380 * 20% | 24.876 руб. | Бухгалтерская справка-расчет |

| 51 | 62 “Товары отгруженные” | От “Самородка” поступила частичная сумма в счет погашения долга по отгруженным сувенирам | 64.140 руб. | Банковская выписка |

| 63 | 91.1 | Сумма резерва, ранее сформированная, частично уменьшена | 64.140 руб. | Бухгалтерская справка-расчет, банковская выписка |

| 68 “Налог на прибыль” | 09 | Сумма ОНА, начисленного ранее, уменьшена в связи с уменьшением суммы резерва (64.140 руб. * 20%) | 12.828 руб. | Бухгалтерская справка-расчет |

| 63 | 91.1 | Сумма резерва, равная сумме непогашенного долга “Самородка, восстановлена (124.380 руб. – 64.140 руб.) | 60.240 руб. | Бухгалтерская справка-расчет |

| 68 “Налог на прибыль” | 09 | Отражена сумма ОНА, погашенного в связи с отражением восстановленного резерва | 12.828 руб. | Бухгалтерская справка-расчет |

| 91.2 | 63 | Отражена сумма резерва, сформированная под задолженность “Самородка”, непогашенную по итогам 2021 года | 60.240 руб. | Бухгалтерская справка-расчет |

| 09 | 68 “Налог на прибыль” | Учтен ОНА от суммы долга, непогашенного “Самородком” по итогам 2016 года (60.240 руб. * 20%) | 12.048 руб. | Бухгалтерская справка-расчет |

Порядок бухгалтерского учета

В бухгалтерской отчетной документации образовавшуюся дебиторскую задолженность следует показывать за вычетом резерва, который по ней сформировался. Информационные сведения о резерве необходимо раскрыть в пояснениях. В этой ситуации есть несколько ключевых вариантов развития событий:

- восстановление в процессе погашения задолженности (при этом происходит включение суммы в состав прочих доходов и отражение на счете 91);

- восстановление в связи с отсутствием оплаты со стороны покупателя по итогам годового периода, который следует за временем создания резерва;

- использование, т.е. списание за счет резерва безнадежной задолженности дебиторского плана.

В отчетности отражение сомнительных долгов может происходить по строкам 1230 или 2350 баланса.

Какой долг считать сомнительным

К сожалению, в процессе ведения коммерческой деятельности львиной доле предприятий приходится сталкиваться с недобросовестными партнерами – заказчиками, клиентами и прочими дебиторами, которые не могут своевременно погасить долги. Поэтому и необходимо создание соответствующего резерва в целях получения достоверных данных о сумме долга. Долг является сомнительным, если он отвечает определенному перечню условий. В рамках статьи 2 НК РФ к безнадежным долгам можно отнести следующие элементы:

- те, по которым произошло истечение искового срока давности;

- долги, по которым прекращено обязательство по причине невозможности исполнения;

- если невозможно взыскание по причине постановления со стороны судебного пристава.

При всем этом долговое обязательство может считаться безнадежным, даже миновав сомнительную стадию. Чтобы долг был признан безнадежным, достаточно наличие хотя бы одного из перечисленных оснований.

Какие ошибки возникают при вводе начальных остатков?

Ошибка при вводе остатков по основным средствам

Например, первоначальная стоимость основного средства равна 900 000 рублей, а его амортизация составляет 200 000 рублей.

Бухгалтер отразил остаточную стоимость 700 000 рублей следующей проводкой:ДЕБЕТ 01 КРЕДИТ 00 — 700 000 руб.— отражена первоначальная стоимость основных средств. А вот по счету 02 «Амортизация ОС» бухгалтер не отразил ничего.

Как правильно? В балансе отражается остаточная стоимость ОС.

Бухгалтеру нужно сделать две проводки:ДЕБЕТ 01 КРЕДИТ 00 — 900 000 руб.– отражена первоначальная стоимость основных средств;ДЕБЕТ 00 КРЕДИТ 02 — 200 000 руб.– отражена начисленная амортизация ОС.

Ошибка при вводе остатков по счетам учета затрат

Например, бухгалтеру нужно было ввести остаток по счету 20 «Основные средства» на сумму 78 005 рублей. При вводе начальных остатков составили проводку:ДЕБЕТ 84 КРЕДИТ 20 — 78 005 руб.– отражена сумма затрат незавершенного производства. Как правильно? Каждый счет по вводу начальных остатков должен корреспондировать только со счетом 00. Бухгалтеру нужно сделать следующую проводку:ДЕБЕТ 20 КРЕДИТ 00 — 78 005 руб.– отражена сумма затрат незавершенного производства.

Ошибка: ввод начальных остатков завершен, а оборотно-сальдовая ведомость не «сходится»

Как правильно? Последней проводкой при вводе начальных остатков является проводка:ДЕБЕТ 84 (00) КРЕДИТ 00 (84)— отражен финансовый результат организации.Т. В. Лесина,бухгалтер, для журнала «Практическая бухгалтерия» Есть вопрос?

«Практическая бухгалтерия» — бухгалтерский журнал, который упростит Вашу работу и поможет вести бухгалтерию без ошибок. Получите гарантированный ответ эксперта на Ваши вопросы, а таже полный доступ ко всем материалам >>

Порядок формирования резерва

В первую очередь, правомерность формирования фонда должна быть подкреплена результатами проведенной инвентаризации состояния дебиторских долгов. Все нюансы, в решении которых государством установлена самостоятельность компании, должны быть отражены в ее учетной политике.

В связи с тем, что обязательного требования формировать источник обеспечения маловероятных к взысканию долгов в налоговом учете, в отличие от бухгалтерского, не устанавливается, каждая компания имеет право принять решение о создании такого ресурса и уменьшить тем самым величину налога на прибыль.

Внимание! Руководство организации должно максимально ответственно отнестись к формированию фонда для покрытия долгов дебиторов, так как сотрудники ФНС тщательно проверяют все аспекты деятельности российских компаний, которые снижают размер налога на прибыль к уплате в бюджет