Проводки по кассе: выплата дивидендов, выдача в подотчет, инкассация

Содержание:

- Расчеты банковскими картами в розничной торговле

- Поступление наличных на расчетный счет

- Счет 55 Специальные счета в банках

- Оприходование канцтоваров: что к ним относится

- Счет 50 в бухгалтерском учёте: типовые проводки, примеры

- Кассовые документы

- Счет 50 основные проводки и документы

- Налогообложение

- Кто несет ответственность за ошибки

- 1С:Бухгалтерия 8

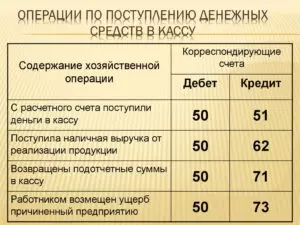

- Учет движения денежных средств в кассе, типовые проводки

Расчеты банковскими картами в розничной торговле

Так же, как и при расчетах в интернет-торговле, денежные средства от покупателя будут зачислены на р/счет организации не ранее чем на следующий день. Поэтому в розничной торговле также используется сч. 57 для учета платежей через POS-терминал.

Эквайринг — бухгалтерские проводки в рознице:

- Дт 62.Р Кт 90.01.1 — 162 500 руб. — учтена розничная выручка от продажи товаров (основание — лента ККТ);

- Дт 57.03 Кт 62.Р — 162 500 руб. — товары оплачены банковской карточкой (основание — лента ККТ, реестр платежей);

- Дт 51 Кт 57.03 — 160 500 руб. — поступила на расчетный счет розничная выручка, оплаченная ранее с применением банковских карт (основание — выписка банка, реестр платежей);

- Дт 91.02 Кт 57.03 — 2000 руб. — отражена комиссия банка-эквайера (основание — банковская выписка, тарифы банка).

Отражая в учете эквайринг, бухпроводки должны сформировать поступление денежных средств от покупателя в полном объеме, невзирая на тот факт, что на расчетный счет поступает меньше, чем фактически оплатил покупатель.

Удержанная банком-эквайером комиссия из полученных от покупателя денежных средств не должна уменьшать выручку организации-продавца. В ином случае в компании появятся либо завышенные показатели дебиторской задолженности, либо заниженные показатели выручки.

Поступление наличных на расчетный счет

Не всегда выручка в компанию перечисляется сразу же на ее расчетный счет. В некоторых случаях она поступает в кассу компании в виде наличных средств. В этом случае проводки будут следующими:

| Хозяйственная операция | Д | К |

| Реализации продукции | 62 | 90.1 «Выручка» |

| Начисление НДС | 90.3 | 68 |

| Поступление оплаты за продукцию (работы, услуги) в кассу компании | 50 | 62 |

| Сдача наличных в банк | 51 | 50 |

50 счет «Касса» используется для отражения информации о наличии денежных средств в кассах компании и их движении. Если по закону компания не освобождена от ведения ККТ, то в случае проведения расчетов наличными, она должна применять онлайн-кассу (закон 54-ФЗ), которая должна быть поставлена на учет в ФНС.

Также следует помнить, что существует также лимит расчета наличными при расчетах между юрлицами и ИП. Данный лимит установлен в размере 100 рублей. Ограничение предусматривается по расчетам наличными для юрлиц в пределах одного договора в размере 100 000 рублей. Когда сумма договора превышает указанное значение, остаток следует оплатить по безналу, путем перечисления на расчетный счет компании. Если компания заключает договор с физлицом, то данное ограничение может не соблюдаться. Для наглядности приведем принципы расчетов наличными, при которых действует лимит в 100 тыс. рублей и нет:

| Действует лимит в 100 000 рублей | Не действует лимит в 100 000 рублей |

| Если расчеты происходят между юрлицами Если расчеты осуществляются между юрлицами и ИП | Если расчеты осуществляются между ИП Если расчеты осуществляются между ИП и физлицом

Если расчеты осуществляются между юрлицом и физлицом |

При заключении сделки в иностранной валюте, ее сумма по курсу ЦБ РФ на дату расчета не должна превышать 100 тыс. рублей. Исключениями являются случаи, при которых допускается расчет наличными между юрлицами (и/или предпринимателями) свыше установленного ограничения:

- Несколько договоров, даже если они заключены в один день, вместе могут превышать указанный лимит, однако, каждый в отдельности взятый договор превышать лимит не должен.

- По договору с большей суммой можно проводить оплату, но при этом наличными должно быть оплачено не более 100 тыс. рублей, а остальные средства должны быть перечислены по безналу.

- На свои нужды предприниматель может брать деньги из кассы в любом количестве без соблюдения лимитов. Причем отдельным договором это не оформляется, а исключительно расходным кассовым ордером.

Счет 55 Специальные счета в банках

Аккредитивы

Аккредитив — это специальный банковский счет, на котором можно зарезервировать средства для расчетов с поставщиком. Открывается для каждого поставщика (подрядчика), с которым осуществляются расчеты. Аккредитивы разделяются на покрытые и непокрытые.

Счет 55 «Специальные счета в банках» используется для отражения только покрытых аккредитивов — когда денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику. Покупатель не может распоряжаться деньгами, находящихся в покрытых аккредитивах.

Дебет 55 Кредит 51 (52) — переведены денежные средства с расчетного (валютного) счета на аккредитив.

Дебет 60 (76) Кредит 55 — отражено перечисление средств на счет поставщика.

Комиссии банка за обслуживание аккредитива списываются на увеличение стоимости приобретаемых материальных ценностей — на счета 08,10,41 и другие, если для их покупки использовался аккредитив. Если нет, то комиссия относится на операционные расходы.

Для учета непокрытого аккредитива используется забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Чеки

Чек — это ценная бумага, содержащая распоряжение банку выдать определенную сумму денег, предъявившему чек к оплате.

На счете 55 учитываются расчетные чеки, предназначенные для безналичных расчетов с поставщиками, для этого открывается субсчет 55-2 «Чековые книжки». Денежные чеки, используемые для снятия наличных на зарплату и хозяйственные нужды не учитываются на 55 счете.

Чеки являются бланками строгой отчетности (БСО) и учитываются на забалансовом счете 006 «Бланки строгой отчетности». Списание чеков со счета 006 осуществляется по мере их использования.

Дебет 006 субсчет «Чековые книжки» — приняты к учету чековые книжки, полученные в банке.

Чтобы использовать расчетные чеки организация должна сначала депонировать нужную сумму на специальном счете в банке.

Дебет 55-2 Кредит 51 — депонированы средства для расчетов по чекам.

Дебет 60 (70,71,76,..) Кредит 55-2 — списаны средства по чекам, предъявленным к оплате.

Неиспользованные депонированные средства зачисляются на расчетный счет.

Дебет 51 (52) Кредит 55-2 – зачислены на расчетный (валютный) счет неиспользованные средства, ранее депонированные для оплаты чеков.

Кредит 006 — списаны использованные чеки.

Депозиты

Если организация открывает банковский депозит (вклад) и размещает свободные деньги на депозитных счетах, их учет ведется на счете 55, субсчет 55-3 «Депозитные счета». По дебету отражается поступление денежных средств, по кредиту — списание (обратная проводка).

Дебет 55-3 Кредит 51 (52) — перечислены денежные средства с расчетного (валютного) счета на депозит.

Дебет 51 (52) Кредит 55-3 — зачислены на расчетный (валютный ) счет средства с депозитного счета.

Проценты, полученные от банка за пользование денежными средствами вашей организации, облагаются налогом на прибыль и относятся на прочие доходы.

Дебет 76 Кредит 91-1 — начислены проценты по депозиту.

Дебет 51 (52) Кредит 76 — получены проценты за размещение средств на депозите на расчетный (валютный) счет. Проводка делается во время фактического получения процентов по депозиту.

Электронные кошельки

Для учета денежных средств на электронных кошельках (Яндекс.Деньги, WebMoney, Qivi, PayPal и других) к счету 55 открывается отдельный субсчет 55-4 «Электронный кошелек». Валютный кошелек учитывается обособленно от рублевого.

Электронные переводы запрещены между юридическими лицами и предпринимателями, одной стороной всегда должно быть физическое лицо. Электронные кошельки бизнес использует для быстрой и удобной онлайн-оплаты за товары и услуги гражданами, а также для переводов физлицам вознаграждения за оказанные ими услуги или работы.

Дебет 55-4 Кредит 62 — поступила оплата от покупателя на электронный кошелек.

Дебет 60 (70, 73, 76…) Кредит 55 – перечислены электронные деньги получателю

Пополнять электронные кошельки или выводить денежные средства с них можно только используя расчетный банковский счет, привязанный к кошельку.

Дебет 55-4 Кредит 50 (52) — переведены денежные средства с расчетного счета на банковский.

Максимальный размер остатка в электронном кошельке на конец дня — 600 тыс. руб. Остаток сверх лимита автоматически переводится на расчетный счет.

Дебет 51 (52) — Кредит 55-4 — выведены денежные суммы на расчетный счет.

Все операции в кошельке облагаются комиссиями, которые относятся на прочие расходы.

Дебет 76 Кредит 55-4 — отражена комиссия оператора.

Дебет 91-2 Кредит 76 — комиссия отнесена на прочие расходы.

Электронные кошельки

Оприходование канцтоваров: что к ним относится

В соответствии с Инструкцией №157 и пунктом 118 к канцелярии можно отнести:

- бумагу;

- ручки;

- стержни;

- карандаши;

- папки;

- скрепки;

- степлер;

- краску для принтера.

Это основные предметы, которые всегда можно отнести к канцелярским товарам, но в реальности их намного больше. Иногда их определяют как изделия, которые применяются для переписки или оформления документов, но это не полная формулировка.

В соответствии с ней к канцелярии относят:

- чертежные и школьные принадлежности (готовальни, линейки, пеналы);

- средства оргтехники (пишущие машинки, сканеры, калькуляторы).

Кроме всего этого, работа предприятия почти всегда связана с печатями и подготовкой материалов к хранению. Поэтому сюда причисляют также:

- средства для сшивки;

- штемпельные товары;

- специальные нити в отдельных случаях;

- клей.

Счет 50 в бухгалтерском учёте: типовые проводки, примеры

Счет 50 бухгалтерского учета — это активный счет «Касса», служит для учета движения наличных средств в кассе предприятия, контроля за их поступлением, расхода и целевым использованием. Рассмотрим с какими счетами корреспондирует 50 счет, а также типовые проводки по счету 50 на примере операции выдачи наличных средств из кассы в подотчет для оплаты услуг контрагента.

Счет 50 «Касса» в бухгалтерском учёте

Расчеты наличными средствами с юридическими и физическими лицами, контрагентами осуществляются посредством кассовых операций, среди которых основными являются:

- Выдача заработной платы;

- Административно-хозяйственных расходы;

- Поступления от продаж за наличный расчет;

- Расходы на покупку МПЗ подотчетными лицами и др.

Все кассовые операции, связанные с выбытием, поступлением и движением денежных средств, учитываются в бухучёте по счёту 50 «Касса» и отражаются в кассовой книге. Основанием для совершения записей являются первичные документы — расходный и приходный кассовые ордера (форма КО-2 и КО-1).

С помощью счета 50 «Касса» можно получить всю информацию о наличных денежных средствах в организации, источниках их поступления и дальнейшего обращения.

Сальдо 50 счета показывает общую сумму наличных средств и денежных документов. Счет является активным, поэтому по дебету счета учитывается поступление, приход наличных средств в кассу.

По кредиту счета отражаются суммы наличных средств, выданных из кассы.

К счету 50 «Касса» могут открываться субсчета, представленные на рисунке:

Типовые проводки и примеры операций по 50 счету

Рассмотрим типовые проводки по данному счёту в таблице 1 и 2.

Таблица 1. Наиболее часто встречающиеся и распространенные проводки по дебету счета 50:

Получите 267 видеоуроков по 1С бесплатно:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 50 | 50-2 | Денежные средства переданы из операционной кассы в кассу | КО-1, КМ-6, КМ-4 |

| 50 | 51 | Перемещение денежных средствс расчетного счёта в кассу | КО-1, выписка из банка по счёту,корешок чека (чековая книжка) |

| 50 | 52 | Перемещение денежных средств с валютного счёта в кассу | КО-1, выписка из банка по счёту |

| 50 | 62 | Получен аванс от покупателя/получена оплата за товар | КО-1, кассовый чек. |

| 50 | 70 | Возврат в кассу излишка по з/плате. | КО-1 |

| 50/50-3 | 71 | Возврат в кассу остатка подотчётных сумм/денежных средств | КО-1 |

| 50 | 73-1 | Оплата по займам от сотрудников | КО-1 |

| 50 | 75-1 | Взнос учредителя в уставный капитал | КО-1, учредительные документы |

| 50-1 | 90.01.1 | Выручка от продаж/поступление доходов от прочих операций | Кассовый реестр |

Таблица 2. Основные проводки по кредиту счёта 50:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 04 | 50-1 | Покупка НМА | КО-2 |

| 51 | 50 | Передача наличности из кассы в банк | КО-2 |

| 60 | 50-1 | Оплата поставщику (подрядчику) за полученные товары (выполненные работы) | КО-2 |

| 52 | 50-1 | Возврат аванса покупателю со специального банковского счета | КО-2 |

| 70 | 50 | Выдача з/платы работникам | КО-2, Т-53 |

| 70 | 50 | Выплата доходов от участия в организации работникам | КО-2 |

| 71 | 50/50-3 | Выдача подотчетных сумм/ денежных документов | КО-2 |

| 73-1 | 50 | Получение займа работником | КО-2 |

| 75-2 | 50 | Выплата доходов от участия в организации лицам, не являющимся сотрудниками | КО-2 |

| 76 | 50-1 | Оплата обязательств в виде задолженности перед прочими контрагентами | КО-2 |

| 94 | 50 | Отражение недостачи по кассе | ИНВ-15, ИНВ-26 |

Практический пример с проводками

Между ООО «ВолгаДон» и ООО «Гарант» заключен договор на оказание юридических услуг на сумму 8 800,00 руб. Для оплаты консультационных юридических услуг по договору сотрудник ООО «ВолгаДон» Юзик К.М. получил средства в подотчёт в сумме 9 000,00 руб. По выполнению расчётов с ООО «Гарант» Юзик К.М. предоставил бухгалтеру авансовый отчёт, а остаток вернул в кассу.

Бухгалтер ООО «ВолгаДон» сформировал следующие проводки по выдаче из кассы наличных в подотчет для оплаты юридических услуг сторонней организации:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 26 | 60 | 7 458,00 | Услуги ООО «Гарант» отражены в составе затрат (8 800,00-1 342,00) | Акт выполненных работ (далее – Акт) |

| 19 | 60 | 1 342,00 | Выделен НДС от стоимости услуг | Акт |

| 68 НДС | 19 | 1 342,00 | НДС принят к вычету | Акт, счёт-фактура |

| 71 | 50-1 | 9 000,00 | Из кассы ООО «ВолгаДон» денежные средства выданы под отчёт Юзик К.М. | КО-2, заявление подотчётного лица |

| 60 | 71 | 8 800,00 | Отражена оплата за услуги от лица ООО «ВолгаДон» | Акт, авансовый отчёт |

| 50-1 | 71 | 200,00 | Остаток неиспользованных средств Юзик К.М. возвратил в кассу организации | Акт, авансовый отчёт, КО-1 |

Кассовые документы

Операции по кассе должен проводить уполномоченный на это сотрудник (кассир), при его отсутствии эти функции может выполнять руководитель (ИП). При наличии нескольких кассиров назначается старший кассир.

Кассовые документы должен формировать главный бухгалтер или другое назначенное должностное лицо (руководитель, ИП, кассир и т.д.), с которым заключен договор об оказании услуг по ведению бухгалтерского учета.

В 2021 году кассовые операции оформляются следующими документами:

-

Приходный кассовый ордер (ПКО) – заполняется при каждом поступлении денег в кассу. Если наличность оформляется чеком или БСО, то разрешается составлять ПКО на общую сумму принятых наличных денег за рабочий день (смену).

Примечание. С июля 2019 года БСО (бланки строгой отчетности) формируются на кассовых аппаратах. Использовать типографские БСО вместо чеков запрещено.

- Расходный кассовый ордер (РКО) – заполняется при выдаче денег из кассы. При получении ордера (например, от сотрудника который отправился за покупкой канцтоваров) кассир должен убедиться, что РКО подписан главным бухгалтером (руководителем) и проверить документы, удостоверяющие личность сотрудника.

- Кассовая книга (форма КО-4) – в книгу заносятся данные по каждому приходному и расходному кассовому ордеру. В конце рабочего дня кассир должен сверить данные кассовой книги с данными кассовых документов и вывести сумму остатка наличных денег в кассе. Если в течение дня кассовых операций не было, то кассовая книга не заполнятся.

- Книга учета (форма КО-5) – заполняется только в случае, если на предприятии работает несколько кассиров. Записи в книгу заносятся в течение рабочего дня в момент передачи наличных денег между старшим кассиром и кассирами и подтверждаются их подписями.

- Расчетно-платежная ведомость и платежная ведомость – оформляются при выдаче заработной платы, стипендий и других выплатах работникам.

Примечание: в отношении обязанности ведения документации, установленной Постановлением Госкомстата России от 25.12.1998 N 132 (формы КМ-1-КМ-9, ТОРГ-1-ТОРГ-31 и др.), Минфин указал, что с введением онлайн-касс это необязательно (Письмо Минфина РФ от 16 сентября 2016 г. N 03-01-15/54413).

Кассовые документы можно вести в бумажной форме или в электронном виде:

- Документы на бумажном носителе оформляются от руки или с использованием компьютера (другой техники) и подписываются собственноручными подписями.

- Документы в электронном виде оформляются при помощи компьютера (другой техники) с обеспечением их защиты от несанкционированного доступа и подписываются электронными подписями.

Напоминаем, что такие отчетные документы как: КУДИР, Книга учета БСО и документы, связанные с применением кассового аппарата (отчет и журнал кассира-операциониста), к кассовой дисциплине не относятся.

Счет 50 основные проводки и документы

Д76 К50. 5 — выплата депонированных сумм, чаще всего по ведомости. Для этой операции также выполняется проводка Д76 К50. 6 — выявлена недостача средств в кассе. Д94 К50 — отражена недостача по кассе. Приход наличных денежных средств 1 — получение средств с расчетного счета, проводка Д55 К51.

Обязательно прикладывается корешок чека на получение наличных денежных средств с расчетного счета. 2 — получение наличных денег от покупателей, проводка Д50 К62. 3 — возврат неиспользованной подотчетной суммы – Д50 К71. 4 — возврат излишне перечисленной заработной платы – Д50 К70.

5 — внесены взносы от учредителей в уставный капитал – Д50 К75/1.

Счет 50 касса. типовые проводки по 50 счету

Важно Документы, на основании которых выполняется эта кассовая операция — выписка банка по расчетному счету, мемориальный ордер. Проводка по сдаче наличных в банк имеет вид: Д51 К50 — деньги переданы из кассы на расчетный счет

Аналогично для валютного счета и специальных счетов в банках. Д52, 55 К50 — наличность передана из кассы на валютный (специальный) счет в банке.

Об особенностях учета валютных операций на счете 52 читайте здесь. Если денежные средства сданы в банк, но на расчетный счет не поступили, то оформляется проводка через сч. 57 « Переводы в пути». Проводки имеют вид: Д57 К50 и Д51 К57. 3 — выдача заработной платы. Зарплата выдается персоналу на основании платежной или расчетно-платежной ведомости. Если имеется ведомость, по повторно расписываться в получении в РКО не нужно. Проводка по выдаче зарплаты персоналу имеет вид: Д70 К50 — выдана заработная плата работникам.

Счет 50 в бухгалтерском учёте: типовые проводки, примеры

Внимание Но к виновному лицу могут быть применены различные взыскания:

- удержания из заработной платы выявленных недостач;

- выговор;

- увольнение по статье ТК РФ.

Сумма наличных денежных средств, находящихся в кассе, имеет определенным лимит. Как рассчитывается лимит остатка кассы, читайте здесь.

В течение дня разрешается превышать установленный лимит, но к концу рабочего дня, если превышение имеет место, то всю сверхлимитную наличность необходимо сдать в банк. Но бывают ситуации, когда нет возможности отвезти деньги.

Проводки по 50 счету (касса) — таблицы с примерами

В таких случаях они должны быть готовы выдавать при оплате бланки строгой отчетности или предоставлять по требованию оформленные товарные чеки, подтверждающие факт покупки. К субъектам, которые могут не применять ККТ, относятся:

- Организации и ИП на ЕНВД или на патентной системе налогообложения.

- Субъекты, ведущие определенную деятельность, список которой утвержден законодательно. Сюда относят торговлю в киосках, разносную мелкорозничную торговлю, продажу лотерейных билетов, ценных бумаг, реализацию продукции религиозного назначения и прочие работы.

- Учреждения, расположенные в труднодоступных и удаленных местностях.

- Аптечные организации в сельских местностях.

Несмотря на то что использование ККТ для перечисленных субъектов не является обязательным условием, за ними сохраняется необходимость в соблюдении прочей кассовой дисциплины.

Prednalog.ru

Госкомстат утвердил такие бланки: • ордера — приходный (ПКО) ф-мы КО-1 и расходный (РКО) ф-мы КО-2; • журнал учета/регистрации ПКО и РКО ф-мы КО-3; • кассовая книга ф-мы КО-4; • книга учета поступлений и выплат ф-мы КО-5. Приходные операции Дебетуется счет 50 в бухгалтерском учете при оприходовании денег в кассу.

Лицо, вносящее деньги, предоставляет в финансовую службу компании сопроводительные документы как основание для подобной операции и доверенность, если действует от имени юрлица. Приход оформляется оформлением ПКО, заполненным бухгалтером и подписанным главным бухгалтером организации.

Подтверждением получения денег является квитанция к ПКО. После проверки и пересчета денег кассир подписывает ордер и проставляет штамп «Получено».

Счет 50 в бухгалтерском учете: касса. пример, проводки

Инвентаризация кассы в организации Учитывая, что кассир или иное лицо, ответственное за ведение кассы, является материально-ответственным, периодически проводят инвентаризацию кассы.

Действия актуальны при смене должностных лиц, реорганизации субъекта, составления бух.отчетности, в результате стихийных бедствий или установления фактов кражи.

Читайте подробную статью ⇒ «Как проходит инвентаризация кассы» С этими целями создается инвентаризационная комиссия. При проведении обязательно присутствие материально ответственного лица.

При выявлении излишков или недостачи необходимо получить письменное объяснение кассира.

Налогообложение

Операции по реализации продукции (услуг или работ) на территории РФ выступают объектами налогообложения, а значит организация (в случае, если она является плательщиком НДС) обязана начислить НДС с суммы реализации, согласно ст. 146 НК РФ (о том, что считается выручкой от реализации, мы рассказываем в отдельном материале).Моментом учета налоговой базы выступает самая ранняя из нижеперечисленных дат (ст. 167 НК РФ):

- день передачи/отгрузки товаров (оказания услуг или выполнения работ);

- день оплаты или предоплаты за будущие поставки товаров (оказание услуг или выполнение работ).

В случае, если у налоговой базы момент определения установлен на день оплаты или предоплаты за будущие поставки товаров (оказания услуг или выполнения работ) либо на день передачи прав собственности, то и момент определения налоговой базы возникает в данный день (п. 14 ст. 167 НК РФ ).

В некоторых случаях определение налоговой базы НДС может и вовсе не соответствовать моменту начисления выручки от продажи.

Если в договоре переход имущественых прав предусмотрен в момент передачи товаров, выручка от продажи признается в момент отгрузки, следовательно, и момент определения налоговой базы по НДС признается в этот же день.

Справка! Учет суммы НДС к получению от покупателя (клиента) ведется на субсчете 90.3 «НДС».

Для отражения налога на день отгрузки в учете делается следующая запись: Д 90.3 К 20 – с выручки от продажи начислен НДС.

Если договором предусмотрено, что переход имущественных прав осуществляется в момент передачи товаров, и товар отгружается по предоплате, то выручка учитывается в момент отгрузки. В данном случае момент определения налоговой базы по НДС – это момент предоплаты в счет будущих поставок товаров.

В данной ситуации момент определения налоговой базы НДС уже наступил, однако в бухучете выручка пока не признается.

В момент отгрузки выручка признается и снова возникает момент определения налоговой базы. НДС будет отражаться в учете на день отгрузки. И теперь НДС с суммы оплаты или предоплаты, полученных в счет будущих поставок товаров (услуг или работ), подлежит вычету.

Выручка выступает важнейшим элементом, демонстрирующим эффективность финансовых результатов деятельности компании

Важность выручки доказана тем фактом, что от верности её отражения в учете зависит сумма уплачиваемых предприятием налогов – начиная НДС и заканчивая налогом на прибыль

В случае бухгалтерской ошибки предприятие ожидают неверные показания в годовой бухгалтерской отчетности и проблемы во взаимодействии с налоговой

В связи с этим ведению учета выручки необходимо уделять достаточно большое внимание и не допускать ошибок

О том, как в бухгалтерии ведется учет выручки с НДС и без него, мы рассказывали в отдельной статье.

Кто несет ответственность за ошибки

Серьезные нарушения в части составления записей могут повлечь за собой применение следующих санкций:

- налоговых;

- административных;

- выплату штрафов.

Ответственность за ошибки лежит на главном бухгалтере, а также руководителе компании. При выявлении ошибки в бумагах необходимо незамедлительно их исправить, так как меры воздействий могут быть серьезными.

За причиненный ущерб ответственность перед непосредственным работодателем несет главный бухгалтер. Он выступает материально ответственным лицом. Порядок его взысканий указывается в трудовом договоре с сотрудником.

Если эта информация не отражена в договоре, по отношению к бухгалтеру могут применяться лишь взыскания, сумма которых не превышает размер его месячного заработка.

Материальная ответственность регламентируется федеральными законами и трудовым кодексом. Трудовой договор не может противоречить законам. Запрещено взыскивать сумму больше, чем указано в кодексе.

Материально ответственным лицом также выступает и руководитель. Все убытки, которые могут взыматься с него, указаны в Трудовом кодексе (статья 277). Аналогичные условия распространяются и на период испытательного срока.

Каждый день компании проводят несколько сделок. К значимым операциям относится и перевод между счетами, поэтому все действия должны найти отражение в базе компьютера. Некоторые организации продолжают вести учет в бумажном журнале.

Проводки дают возможность отследить, как, что и в каком размере переводилось между корреспондентскими счетами. С помощью этой информации можно составить представление о доходах и расходах, а также деятельности компании в целом. На некоторых предприятиях проводится обязательная проверка бухгалтерского учета. Необходимо удостовериться в том, что все проводки не расходятся с первичной документацией. Это позволить избежать применения санкций.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Готовим для директора отчеты по дебиторке и продажам

Бухгалтерская отчетность

Учет движения денежных средств в кассе, типовые проводки

В плане счетов для отражения в учете кассовых операций предназначен активный счет 50 «Касса», который учитывает движение денежных средств в обращении.

| Дт (Дебет) | 50 «Касса» | Кт (Кредит) |

| Начальное садьдо | ||

| Поступление денежных средств в кассу | Выбытие денежных средств из кассы | |

| Дебетовый оборот | Кредитовый оборот | |

| Конечное сальдо |

В Приказе об учетной политике главный бухгалтер может предусмотреть ведение 50 счета «Касса» по субсчетам:

- 50/1 «Касса организации»;

- 50/2 «Операционная касса»;

- 50/3 «Денежные документы» и др.

Синтетическим регистром бухгалтерского учета при журнально-ордерной форме выступают: Журнал-ордер №1 и ведомость. В необходимых случаях для отражения сумм по субсчетам или проставления контировки в разрезе аналитики к журналу-ордеру №1 ведут листки – расшифровки. Журнал-ордер №1, как правило, является регистром месячного обращения.

В автоматизированной форме учета в качестве регистров систематизирующих данные первичного учета выступают: ОСВ, анализ счета, карточка счета, ОСВ по счету.

По дебету счета

Хозяйственные операции движения наличных денег в кассе по дебету счета.

| № | хозяйственных операций | Первичные документы | Корреспондирующие счета | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Поступили денежные средства в кассу: | |||

| — с расчётного счета | ПКО, корешок денежного чека | 50 | 51 | |

| — со специальных счетов в банке | ПКО, корешок расчетного чека | 50 | 55 | |

| — краткосрочная ссуда банка | ПКО, корешок расчетного чека | 50 | 66 | |

| — долгосрочная ссуда банка | ПКО, корешок расчетного чека | 50 | 67 | |

| — выручка за проданную продукцию, выполненные работы и оказанные услуги | ПКО | 50 | 90 | |

| — выручка от продажи материальных ценностей и основных средств | ПКО | 50 | 91/1 | |

| — неиспользованная подотчетная сумма | ПКО | 50 | 71 | |

| — возмещение материального ущерба, сумма недостач, хищений, брака | ПКО | 50 | 73/2 | |

| — квартплата | ПКО, ведомость произвольной формы | 50 | 76 | |

| — плата за содержание детей в ДДУ | ПКО, ведомость произвольной формы | 50 | 76 | |

| — сумма платежа по ранее предоставленным и индивидуальным займам | ПКО | 50 | 73/1 | |

| — сумма претензий | ПКО | 50 | 76/2 | |

| — арендные и лизинговые платежи | ПКО | 50 | 76 | |

| — сумма дивидендов от других юридических лиц | ПКО | 50 | 76/3 | |

| — от прочих дебиторов | ПКО | 50 | 76 | |

| — средства целевого финансирования | ПКО | 50 | 86 |

По кредиту счета

Хозяйственные операции движения наличных денег в кассе по кредиту счета.

| № | хозяйственных операций | Первичные документы | Корреспондирующие счета | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 2.1 | Использованы денежные средства из кассы: | |||

| — выдана оплата труда | РКО, платежная ведомость | 70 | 50 | |

| — выданы в подотчет | РКО | 71 | 50 | |

| — сдана выручка на расчетный счет | РКО, объявление на взнос наличности | 51 | 50 | |

| — сдана выручка на специальные счета в банк | РКО | 55 | 50 | |

| — погашена краткосрочная ссуда банка | РКО | 66 | 50 | |

| — погашена долгосрочная ссуда банка | РКО | 67 | 50 | |

| — за наличный расчет приобретены материальные ценности и учтены затраты по их доставке | РКО, товарный чек | 1010ТЗР | 5050 | |

| — наличными использованы денежные средства, связанные с доставкой основных средств и нематериальных активов на предприятие | РКО | 08/408/5 | 5050 | |

| 2.2 | Оплачены наличными производственные затраты: | |||

| — основного производства | РКО | 20 | 50 | |

| — вспомогательного производства | РКО | 23 | 50 | |

| — цеховые расходы (ОПР) | РКО | 25 | 50 | |

| — общехозяйственные расходы (ОХР) | РКО | 26 | 50 | |

| — обслуживающие производства и хозяйства (ОП и Х) | РКО | 29 | 50 | |

| — за наличный расчет приобретены товары | РКО | 41 | 50 | |

| — оплачены наличными расходы на продажу продукции | РКО | 44 | 50 | |

| — рассчитались с поставщиками и подрядчиками (в 2021г. лимит составляет не более 100 000 рублей в рамках одного договора, согласно Указания ЦБ РФ от 07.10.2013г. №3073-У) | РКО | 60 | 50 | |

| — возвращена покупателям и заказчикам ранее полученная сумма аванса | РКО | 62 | 50 | |

| — выданы пособия социального характера работникам предприятия (пособия по родам, беременности и уходу за ребенком) | РКО | 69 | 50 | |

| — выданы работникам индивидуальные ссуды (выдача ссуд может осуществляться только денежными средствами, снятыми с банковского счета и внесенными в кассу, согласно п.4 Указания ЦБ РФ от 07.10.2013г. №3073-У) | РКО | 73/1 | 50 | |

| — выданы дивиденды учредителям | РКО | 75 | 50 | |

| — рассчитались по ранее предъявленным претензиям | РКО | 76/2 | 50 | |

| — рассчитались по депонированным сумам | РКО | 76/4 | 50 | |

| — рассчитались с прочими кредиторами | РКО | 76 | 50 | |

| -выданы материальные пособия, помощь, разовые премии | РКО, ведомость | 84 | 50 | |

| — возвращены средства целевого финансирования, неиспользованные по назначению | РКО | 86 | 50 | |

| — обнаружена недостача денежных средств в кассе | Акт инвентаризации, РКО | 94 | 50 | |

| — списаны денежные средства в следствии потери их в результате стихийного бедствия | РКО | 91/2 | 50 | |

| и др. |