Физическим лицам и индивидуальным предпринимателям

Содержание:

- Льготы по уплате земельного налога: категории лиц, для которых начисление налога на землю в 2015 году носит упрощенный характер

- Расчёт суммы

- Взносы членов товарищества

- Объекты налогообложения СНТ

- Площадь дома и расчет налога на недвижимость

- Платят ли пенсионеры земельный налог

- Как рассчитать налог на землю

- Расчет налога с кадастровой стоимости

- Порядок и правила расчета земельного налога на дачный участок

- Кто считается плательщиком земельного сбора в РФ?

- Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

- Налог на жилой дом: ставки налогообложения

- Льготы по налогообложению на имущество

- Налоговый вычет при приобретении дачи

- Порядок расчета и начисления налога юридическим лицам и ИП

- Порядок получения льготы

Льготы по уплате земельного налога: категории лиц, для которых начисление налога на землю в 2015 году носит упрощенный характер

Территориальными налоговыми органами могут устанавливаться льготы по уплате земельной пошлины для отдельных категорий лиц

Важно отметить, что величина льготы не может превышать 10 000 рублей. Данное правило распространяется на земельные участки, располагающиеся как на территории городов федерального значения, так и в иных муниципальных образованиях

Так, льготы предусмотрены для:

- Героев СССР и РФ, получивших этот статус в установленном в законе порядке;

- инвалидов I группы (а также инвалидов II группы, которые получили данный статус до 2004 года);

- ветеранов ВОВ, а также ветеранов боевых действий;

- физических лиц, принимавших участие в испытании ядерного оружия;

- лиц, перенесших лучевую болезнь, а также лиц, получивших инвалидность в связи с этой болезнью;

- инвалидов с рождения.

Таким образом, для данных категорий лиц предусмотрена сниженная ставка земельного налога. Чтобы стать обладателем такой привилегии, необходимо обратиться в территориальный орган налоговой службы по месту регистрации земельного участка. После оформления необходимых документов появится возможность оплачивать земельный налог по сниженной ставке.

Расчёт суммы

В соответствии со статьями , при расчёте суммы, которую налогоплательщик должен ежегодно вносить в бюджет, принимается во внимание кадастровая стоимость. Последняя определяется по утверждённой процедуре, может быть изменена, — однако без пересчёта ранее выплаченных сумм

Начиная с 2020 года в вычислениях больше не используется дефляционный коэффициент, что несколько упростило расчёты.

И всё же, поскольку при определении окончательной суммы необходимо учитывать всевозможные дополнительные факторы, включая возможность получить льготы, для вычислений лучше использовать удобный калькулятор, размещённый на официальном сайте ФНС.

В общем случае ставка налога на земельный участок, определяемая частью 1, пунктом 1 статьи 394, составляет 0,3% от кадастровой оценки. Кроме того, часть 2 той же статьи даёт возможность региональным властям менять общие ставки, в частности, в зависимости от способа землепользования.

В соответствии с частью 2, пунктом 1 статьи 406 налоговая ставка 0,1% от стоимости по кадастру распространяется на:

Все размещённые на участке и зарегистрированные в Росреестре жилые постройки. При этом из площади, облагаемой налогом, предварительно вычитают 50 м2. После этого стоимость умножают на текущую ставку, а затем — вычитают полагающиеся льготы.

Недостроенные объекты, если владелец заранее заявил, что планирует возвести жилое помещение.

Гаражи, прочие объекты подсобного назначения

Самое важное требование к таким постройкам — площадь: она не должна превышать 50 м2.

В отношении дачного домика в абсолютном большинстве случаев будет применяться именно эта ставка. Значение может возрастать до 2%, если общая стоимость здания превышает 300 миллионов рублей.

Кроме того, субъект РФ имеет возможность, в соответствии с той же статьёй, устанавливать свои ставки, зависящие, к примеру, от местоположения дома.

Все актуальные статьи по налоговым льготам читайте здесь

Взносы членов товарищества

Взносы бывают двух видов.

Членские взносы. На коллективном собрании утверждается размер и периодичность внесения взноса. Эти средства послужат оплатой за:

-

коммунальные услуги,

-

выполнение работы сотрудников и председателя,

-

обязательства перед ФНС, связанные с деятельностью товарищества

Целевые взносы. На общем собрании устанавливается необходимость разовых взносов под конкретные цели.

Совет:

Информацию о налоговых взносах, собраниях членов СНТ и другую важную информацию вы можете оперативно доносить до собственников при помощи Сайта ЖКХ и мобильного приложения ЖКХ: Личный кабинет. Подробнее о личных кабинетах

Объекты налогообложения СНТ

Создав объединение, нужно сходить в налоговую службу, чтобы пройти регистрацию. Теперь СНТ становится налогоплательщиком.

Для товарищества:

-

территории, занятые дорогами, коммунальными и общественными объектами, местами для игр детей и занятиями спортом;

-

земли, купленные денежными средствами специального фонда;

-

объекты недвижимости в ведении товарищества;

-

заработная плата председателя и сотрудников организации;

-

объекты основных средств (при продаже/покупке).

Для владельцев участков:

-

земли всеобщего использования в личной долевой собственности (с 1 января 2019 года действует Закон «О ведении гражданами садоводства и огородничества» от 29.07.2017 No 217-ФЗ);

-

земельные уделы, данные о которых есть в ЕГРН;

-

постройки на территории участка.

Площадь дома и расчет налога на недвижимость

С 2016 года в ряде регионов владельцы квартир получают новые квитанции – налог на недвижимость. Рассчитывается он на основе кадастровой стоимости жилья. Данная оценка максимально приближена к рыночной.

Вводить обновленный налог на недвижимость собираются постепенно, до 2020 года в формулах расчета учитываются понижающие коэффициенты. Таким образом, за пять лет чек вырастет в пять раз.

В 2017 году максимальная ставка по налогу на имущество составила 2%. При этом власти предусмотрели для отдельных категорий граждан, таких как пенсионеры и инвалиды I и II группы специальные льготы.

Все налогоплательщики были обязаны отчитаться в ФНС, подав до 30.03.2017г. декларацию за истекший налоговый период (2016 г.). Сроки же уплаты определяет власть регионов и информирует юридических лиц в официальном порядке.

Как рассчитать налог – пример для дома площадью свыше 100 кв.м

Неважно, какая площадь дома, 100 квадратных метров, 150 или больше. При исчислении налога исходя из кадастровой стоимости предусмотрено уменьшение кадастровой стоимости на кадастровую стоимость 50 кв

м.в отношении жилых домов, в отношении комнат — на кадастровую стоимость 10 кв.м., в отношении квартир – 20 кв.м.

В качестве примера определим сумму налога на дом площадью 100кв.м, примерной кадастровой стоимостью 5млн рублей и ставкой налога 0,1%.

1. Рассчитаем вычет по формуле: Кадастровая стоимость/ площадь объекта* 50 кв.м.(вычет по типу объекта)

5 млн/100*50=2 500 000 рублей

2. Вычислим налоговую базу: Кадастровая стоимость – налоговый вычет

5 млн –2,5 млн = 2,5 млн рублей

3. Определим сумму налога по кадастровой стоимости: (Налоговая база*ставка налога)/100%

2,5 млн*0,001= 2500 рублей

Таким образом, налог на недвижимость составит 2 тысячи 500 рублей.

Рассчитать налог на недвижимость можно самостоятельно, узнав кадастровую стоимость объекта по кадастровому номеру.

Как показывает практика, с введением данной методики расчета налога на недвижимость, налоговая нагрузка на жителей сел уменьшилась в отличие от владельцев городских квартир.

Налог на имущество физических лиц 2018-2019

Все больше субъектов РФ переходят на имущественный налог, исчисляемый по кадастровой стоимости.

Жители еще 15 регионов: республики Адыгея, Карелии, Марий Эл, Якутии, Тывы, Краснодарского, Хабаровского края, Астраханской, Мурманской, Оренбургской, Орловской, Тамбовской области, Еврейской автономной области, Ненецкого и Чукотского автономного округа получат налоговые уведомления, в которых расчеты сделаны с учетом соответствующих изменений.

Было также решено в этих субъектах облагать налогом садовые и дачные постройки площадью от 50 квадратных метров, гаражи и помещения, пригодные для проживания, у которых определена кадастровая стоимость, но не проводилась инвентаризация. Учитываться будут объекты, которые были введены в эксплуатацию с 2013 года.

На примере посмотрим, как изменится сумма налога в переходный период.

У семьи Ивановых квартира площадью 45 кв.м. Супругу принадлежит 2/3 доли, жене -1/3, но она освобождена от уплаты налогов по инвалидности. Кадастровая стоимость квартиры составляет 3 млн 200 тысяч рублей, инвентаризационная стоимость – 200 000 рублей.

Рассчитаем налог на имущество за 2014 год.

Это необходимо сделать для применения понижающего коэффициента для расчета налога в переходный период. В 2014 году налог на имущество исчислялся по старому алгоритму, т. е. по инвентаризационной стоимости.

Н=200 000*2/3*0,1%= 133,3

Налог за 2015 по кадастровой стоимости с учетом вычета:

Н=(Нк-Ни)*К+Ни, где

Ни — налог по инвентаризационной стоимости,

Нк — налог по кадастровой оценке,

К — понижающий коэффициент.

3200000/45=71 111

(45кв.м-20кв.м)*71 111= 1 777 775

Умножаем на долю:

1 777 775*2/3=1 183 998

И на коэффициент:

1 183 998*0,1%= 1 183,9 — это налог по кадастровой стоимости.

В 2015 г. налог составит:

(1 183,9-133,3)*0,2+133,3=343,4 руб.

В 2016г.:

(1 183,9-133,3)*0,4+133,3=553,5 руб.

В 2017г.:

(1 183,9-133,3)*0,6+133,3=763,6

С 2019 года и далее:

1 183 998*0,1%= 1 183,9руб.

В оставшихся областях, краях и округах, которых до сих пор не коснулись изменения в отношении методики расчета налога на имущество, инвентаризационная стоимость объектов недвижимости будет индексирована на дефлятор 1,425.

Напомним, что к 2020 году все территории РФ перейдут на новую схему расчета исходя из кадастровой стоимости.

Поскольку большая часть регионов перешла на новый порядок определения налоговой базы, налоговая нагрузка на индивидуальных предпринимателей, работающих по специальному налоговому режиму, также изменится.

Платят ли пенсионеры земельный налог

Земельный сбор относится к местным налогам, но регулируется на 2 уровнях – федеральном и региональном. Согласно ФЗ РФ от 28.12.2017 г. №436-ФЗ лицам, которые получают пособие, полагается преференция в натуральном выражении: облагаемая база должна быть уменьшена на кадастровую стоимость участка площадью 6 соток (600 кв. м), находящихся в собственности налогоплательщика.

Перечень привилегированных граждан пополнился пенсионерами всех категорий, мужчинами от 60 лет и женщинами от 55 лет, получающими ежемесячное пожизненное содержание. Льготы по земельному налогу в Московской области подразделяются на 3 группы:

- полное освобождение от уплаты налога;

- 50% скидка;

- вычет в натуральном выражении – 600 кв. м с 1 земельного участка.

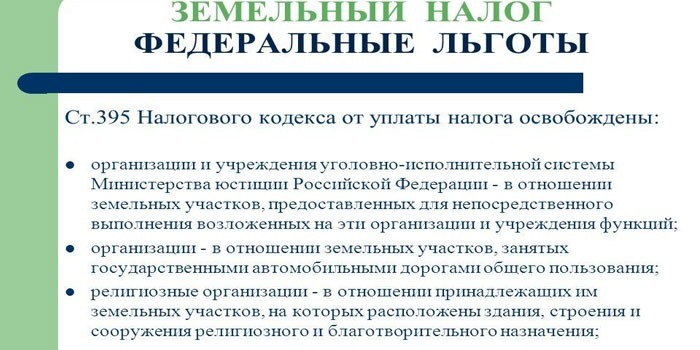

Федеральные льготники

Законодательство РФ перечисляет категории федеральных льготников, которые вправе претендовать на получение фискальных преференций вне зависимости от решений местных властей:

- герои РФ, Союза Советских Социалистических Республик (далее – СССР), полные кавалеры ордена Славы;

- ветераны ВОВ и других войн;

- инвалиды;

- лица, пострадавшие из-за последствий техногенных катастроф.

Региональные преференции для пенсионеров Московской области

Местное законодательство МО определяет перечень категорий лиц, которым предоставляется скидка или вычет в натуральной форме:

- пенсионеры всех видов;

- многодетные семьи;

- родственники военнослужащих, погибших при исполнении обязанностей;

- почетные граждане города;

- малоимущие.

Администрация отдельных районов МО самостоятельно расширила перечень привилегированных лиц и уточнила размеры преференций:

|

Населенный пункт |

Категория пенсионеров и условия предоставления |

Описание льготы |

|

Аксено-Бутырское |

|

50% скидка |

|

Герои СССР и/или РФ, кавалеры ордена Славы всех степеней |

Освобождение от уплаты фискального сбора |

|

|

Вдовы ветеранов ВОВ |

Скидка в размере 1 тыс. р. c полной суммы земельного налога |

|

|

Медвежье-Озерское Щелковского района Московской области |

Собственники земли, площадь которой не превышает 0,25 га – предельно допустимого размера для дач, индивидуального жилищного строительства (далее – ИЖС), ЛПХ |

30% дисконт |

|

Освобождение от уплаты земельного налога |

|

|

50% скидка |

|

|

Васильевское |

|

Освобождение от уплаты фискального сбора |

|

50% скидка |

|

|

Дмитровское Шатурского района Московской области |

|

Освобождение от уплаты фискального сбора |

|

Одинокие пенсионеры с доходом вдвое ниже регионального ПМ |

50% скидка |

|

|

Букаревское Истринского района МО |

Инвалиды 1, 2 групп с детства |

Полностью освобождаются от уплаты земельного налога |

|

Волонтеры, работники благотворительных организаций |

50% скидка |

|

|

Пенсионеры с доходом вдвое ниже регионального ПМ |

Снижение фискального сбора вдвое – для 1 участка, площадь которого не превышает 0,25 га – предельно допустимого размера ИЖС, ЛПХ, дачи |

|

|

Как рассчитать налог на землю

Базой для расчёта является кадастровая стоимость объекта недвижимости на первое января отчётного года.

Примечание: перерасчёт КС осуществляется с периодичностью один раз в 2 — 5 лет. Перерасчет вне указанной периодичности может быть сделан при изменении категории земли, в ходе судебных споров, при обнаружении ошибки. Численное значение зависит от нескольких факторов: вида, предназначения, площади, востребованности и т. д. Актуальная КС указана в ЕГРН в описании каждого из размещённых в нем объектов.

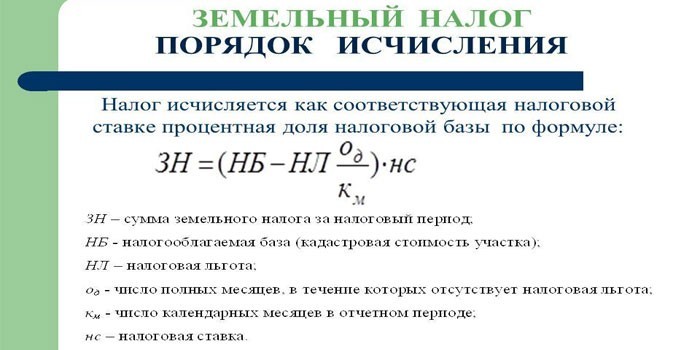

Расчёт выполняется путем арифметического умножения налогооблагаемой базы на ставку земельного налога, утвержденную на 2021 год.

Базовая формула: ЗН = Стоимость кадастра х Ставка

Пример вычислений: допустим, г. Петров имеет землевладением в селе Липецкой области с КС 1 млн рублей. Ставка в этом муниципальном образовании составляет 0,3 %. Следовательно, Петров должен будет заплатить:1 000 000×0,3 % = 1 000 000 : 100×0,3 = 3 000 (рублей).

Нюансы расчётов:

- если объект налогообложения находился в собственности владельца меньше 12 месяцев (например, он купил его в марте), то формула применяется с соответствующим коэффициентом периода владения. Этот коэффициент равен соотношению месяцев владения к общему количеству месяцев. В нашем примере (покупка в марте) коэффициент будет 9 : 12 = 0,75. Допустим, в рассмотренном ранее образце вычислений гражданин владел своим наделом не 12 месяцев, а только с марта. Следовательно, он заплатит: 1 000 000×0,3 % х (9/12) = 2 250 руб.;

- если же кадастровая стоимость изменилась в течение расчётного периода, то в этом случае потребуется вычислить ЗН по отдельности до даты изменения и после корректировки, применив в обоих случаях соответствующие КС и коэффициенты периода владения. После чего следует сложить два полученных результата;

- если землевладение находится в долевой собственности, то базовая формула для каждого из дольщиков умножается на размер его доли.

Расчет налога с кадастровой стоимости

Расчет налога исходя из кадастровой стоимости имеет свою особенность. Она заключается в том, что есть переходные правила для расчета.

Переходные правила применяются ко всему имуществу, кроме объектов, включенных в утвержденный региональный перечень или образованных из них (п. 8 ст. 408 НК РФ).

Расчет налога без учета переходных правил

Для объектов из региональных перечней инспекция рассчитает налог по следующей формуле:

| Сумма налога за текущий год по объекту | = | Налоговая база | × |

Ставка налога, действующая по местонахождению недвижимости, на текущий год |

Эта формула подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Когда таких объектов несколько, налог рассчитайте отдельно по каждому из них. А затем определите общую сумму налога на имущество физических лиц за текущий год:

| Сумма налога на имущество физических лиц за текущий год | = | Сумма налога на имущество физических лиц за текущий год по объекту № 1 | + | Сумма налога на имущество физических лиц за текущий год по объекту № 2 | + | Сумма налога на имущество физических лиц за текущий год по объекту №… |

Это следует из положений пункта 1 статьи 408 Налогового кодекса РФ.

Расчет налога по переходным правилам

Суть переходных правил в следующем. В течение первых четырех лет с года, когда местные власти приняли решение считать налог по кадастровой стоимости, применяются уменьшающие коэффициенты.

Таким образом, для объектов, по которым налог считают исходя из кадастровой стоимости, но которые не вошли в утвержденный региональный перечень (не образованы из них), инспекция рассчитает налог так:

| Сумма налога за текущий год по объекту | = | Сумма налога исходя из кадастровой стоимости без учета переходных правил | – | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода | × | Коэффициент | + | Сумма налога исходя из инвентаризационной стоимости за последний год применения такого метода |

Сумму налога исходя из инвентаризационной стоимости за последний год, когда таким годом был 2014 год, рассчитывают по ранее действовавшим правилам.

Значения коэффициентов приведены в таблице:

| Год от момента введения расчета налога по кадастровой стоимости | Значение коэффициента |

| 1-й год (т. е. год, с которого введен порядок расчета налога по кадастровой стоимости) | 0,2 |

| 2-й год | 0,4 |

| 3-й год | 0,6 |

| 4-й год | 0,8 |

Если сумма налога исходя из кадастровой стоимости без учета переходных правил оказалась меньше, чем сумма налога исходя из инвентаризационной стоимости, налог рассчитают без учета переходных правил.

Такой порядок установлен пунктами 8 и 9 статьи 408 Налогового кодекса РФ.

Пример проверки расчета налога на имущество физических лиц за 2015 год исходя из кадастровой стоимости

А.С. Глебовой принадлежит квартира общей площадью 120 кв. м. На территории, где расположена квартира, с 1 января 2015 года введен новый порядок расчета налога на имущество граждан – исходя из кадастровой стоимости.

Кадастровая стоимость квартиры на 1 января 2015 года, по данным Росреестра, составляет 10 650 000 руб. По местонахождению квартиры для жилых помещений, стоимость которых выше 1 000 000 руб., установлена ставка 0,1 процента.

Сумма налога, которую Глебовой начислили за 2014 год, исходя из инвентаризационной стоимости квартиры составила 7194 руб.

На данной территории 2015 год является первым годом переходного периода.

Сумма налога с кадастровой стоимости квартиры с учетом вычета, но без учета переходных правил равна:

8875 руб. ((10 650 000 руб. – 10 650 000 руб.: 120 кв. м. × 20 кв. м.) × 0,1%).

Это больше. чем сумма налога исходя из инвентаризационной стоимости (7194 руб.). Поэтому инспекция применила коэффициент и окончательную сумму налога к уплате рассчитала так:

7530 руб. ((8875 руб. – 7194 руб.) × 0,2 + 7194 руб.).

Приведенный выше порядок подходит для расчета налога за полный год. Если вам нужно рассчитать налог за неполный год, то продолжите расчеты, применив .

Такой порядок установлен пунктом 8 статьи 408 Налогового кодекса РФ.

Совет: Если хотите заранее узнать, сколько придется заплатить налога в 2016 году за 2015 год, воспользуйтесь специальным сервисом на сайте ФНС России.

Порядок и правила расчета земельного налога на дачный участок

Сумму к уплате можно рассчитать с использованием следующей формулы:

ЗН = НБ × НС × КПВ × ДПС – Л, где:

- ЗН – сумма налога на землю, выраженная в рублях;

- НБ – налоговая база, определяемая как кадастровая стоимость надела по состоянию на 1 января расчетного периода. Значение определяется налоговой из данных государственного кадастра недвижимости (Росреестра).

- НС – налоговая ставка. Определяется нормативно-правовыми актами региона.

- КПВ – коэффициент периода владения участком, определяемый в долях в зависимости от количества месяцев (максимальное значение – 1).

- ДПС – доля в праве собственности. Если пенсионер – единоличный владелец, значение принимается за 1. Если участок находится во владении нескольких лиц, налог исчисляется для каждого индивидуально в зависимости от доли собственности.

- Л – льготы по налогу на землю для пенсионеров, определяемые региональным законодательством.

Предельные значения налоговых ставок

Обратите внимание, что процент по ставке определяется местными органами власти. Вместе с тем, она не может превышать максимальные значения, установленные ст

394 НК РФ:

|

Размер ставки |

Назначение участка |

|

0,3% |

|

Кто считается плательщиком земельного сбора в РФ?

Плательщиками земельного налога в РФ признаются (388-я статья Налогового кодекса):

- юрлица;

- управляющая компания в отношении земель, которые входят в состав ПИФ;

- физлица, в частности, индивидуальные предприниматели.

Платят налог и иностранные юрлица и граждане, если их земля находится на территории РФ. Организационно-правовой статус организаций в таком случае не имеет значения.

Всех «земельных» налогоплательщиков НК делит на такие категории:

- собственники участков;

- землепользователи – бессрочное использование;

- землевладельцы – пожизненное владение.

Правом бессрочного использования обладают только некоторые организации – плательщики земельного налога:

- казенные;

- госучреждения;

- учреждения муниципалитета;

- самоуправление местного уровня;

- органы госвласти.

Правом пожизненного владения обладают исключительно физические лица – плательщики земельного налога, а право собственности может быть и у юрлица, и у гражданина. Любое право использования земельного участка должно подтверждаться документом:

- свидетельством о праве собственности, которые выдаются с начала 1998 года;

- другими правоустанавливающими документами, выданными ранее.

Притом отсутствие такого документа не устраняет обязанность по уплате налога. Ведь получение свидетельства не является обязательной процедурой. Правоустанавливающий документ – договор купли-продажи, дарения, мены – сам по себе служит достаточным основанием для начисления сбора на участок земли в собственности.

Уплата сбора производится по завершении года. Кроме того, ежеквартально плательщики производят авансовые взносы – ¼ часть общей суммы. Юрлица и по авансовым, и по итоговым взносам сдают декларацию в ФНС. Она служит подтверждением размера базы (кадастровой стоимости надела), суммы и наличия льгот у плательщика. Те организации, кто является плательщиками земельного налога, подачу декларации производят до перечисления платежа.

Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

На основании принятого Федерального закона от 28.12.2017 №436-ФЗ введена новая льгота по земельному налогу для пенсионеров. Они имеют право на налоговый вычет. Размер его определяется как кадастровая стоимость 6 соток. Это означает, что если дачный участок пожилого человека меньше 6 кв. м, то платить за него он не должен. До этого такой прерогативой пользовались лишь федеральные льготники:

- Герои России (СССР);

- полные кавалеры ордена Славы;

- граждане, которым присвоена 1 или 2 группа инвалидности;

- ветераны и инвалиды боевых действий;

- граждане, непосредственно участвовавшие в испытаниях ядерного оружия, ликвидации ядерных аварий;

- граждане, ставшие инвалидами в результате ядерных испытаний.

- инвалиды с детства;

- лица, подвергшиеся радиационному воздействию;

- лица, получившие или перенесшие лучевую болезнь;

Обратите внимание, что налоговый вычет предоставляется только на один земельный участок. При этом не имеет значения цель его использования, размер дохода владельца и место расположения земли

Региональным законодательством могут оговариваться дополнительные льготы и для других категорий пожилых людей, например:

- получателей пенсии по потере кормильца;

- работающих пенсионеров;

- при досрочном выходе на пенсию по выслуге лет.

Налог на жилой дом: ставки налогообложения

В ст. 406 НК РФ зафиксированы налоговые ставки по налогу, взимаемому с владельцев частных домов. Эти тарифы являются базовыми ориентирами для муниципалитетов, которые своими правовыми актами могут корректировать ставки по имущественным налогам и применять дифференцированный подход. Если ставки местными властями не установлены, применяются тарифы, указанные в НК РФ.

Тарифы и формулы расчетов разнятся в зависимости от того, какая стоимость принимается за основу – инвентаризационная или кадастровая. Российская налоговая система предусматривает полный переход к кадастровой оценке для целей налогообложения с 01.01.2020г. (ст. 5 закона от 04.10.2014 № 284-ФЗ).

Какой налог на дом придется заплатить физлицу из кадастровой стоимости (п. 2 ст. 406 НК РФ):

если речь идет о жилой недвижимости, в том числе загородной, объектах незавершенного строительства (если планируется жилой дом), о гаражах или хозяйственных постройках (площадью до 50 кв.м), ставка налогообложения равна 0,1%;

для офисной и прочей коммерческой недвижимости, включенной в региональный перечень (п. 7 ст. 378.2 НК РФ), установлен тариф 2%;

налог на дом для физических лиц исчисляется по ставке 2%, если его кадастровая стоимость превышает отметку 300 млн. руб.;

остальные виды имущества облагаются налогом по ставке 0,5%.

Если за основу принимается инвентаризационная стоимость, дифференциация ставок осуществляется с учетом стоимости имущества, умноженной на повышающий коэффициент-дефлятор (п. 4 ст. 406 НК РФ):

до 300 тыс. руб. (включительно) – ставка до 0,1%;

если цена недвижимости находится в диапазоне свыше 300 тыс. руб. до 500 тыс. руб. (включительно), ставка будет в интервале 0,1 — 0,3%;

для более дорогостоящего имущества (от 500 тыс. руб.) действует тариф 0,3 — 2%.

Значение коэффициента-дефлятора для расчета налога по инвентаризационной стоимости за 2018 год – 1,481; за 2019 год – 1,518.

Льготы по налогообложению на имущество

Начиная с 2019 года вступили в силу новые нормативные акты касательно льготного налогообложения пенсионеров и граждан предпенсионного возраста.

Чтобы воспользоваться этой льготой, необходимо обратиться в налоговую службу и подать заявление о снятии недвижимости с налогового учета (это нужно сделать до 1-го ноября отчетного года).

Дополнительно сэкономить на налогах можно, вернув ранее уплаченные налоговые платежи. Для этого, после оформления всех документов, следует обратиться в органы местного самоуправления или в налоговые службы, и там написать заявление о возвращении переплаты по налогам. Таким образом, можно вернуть налоговые платежи сроком до 3-х лет.

Кроме жилого домика на дачном участке часто строятся баня, туалет, сарай. По новому законодательству, если площадь подсобного строения не превышает 5о кв. метров — за него можно не платить налоги. Такие постройки также не нужно согласовывать с органами власти.

Дачи, входящие в СНТ (садоводческое некоммерческое товарищество), являются частью дачного кооператива. Если участок состоит в таком товариществе, то отдельно в Росреестре оформляться не нужно. Вся земля регистрируется как единое целое. Взносы собираются Правлением дачного товарищества, а все издержки оплачиваются из общего фонда.

Налоговый вычет при приобретении дачи

Согласно положениям закона, при покупке недвижимого имущества, в том числе дачи, положен налоговый вычет. При покупке дачи он также может быть предоставлен по заявлению покупателя. Его размер составляет тринадцать процентов от стоимости, но не больше 260 000 рублей. Данный вычет представляет собой возврат подоходного налога. Воспользоваться этой возможностью можно только раз.

Для получения вычета нужно обращаться в местную налоговую с декларацией, договором, документами об оплате.

Какие выводы мы сделаем?! Налог на садовый участок, на дачные дома является обязательным. Однако для определенных лиц законами устанавливаются льготы. Узнать подробнее о наличии льгот, размерах налога можно в инспекциях своего города.

Порядок расчета и начисления налога юридическим лицам и ИП

Согласно закону ИП и коммерческие юридические лица самостоятельно рассчитывают величину пошлины за использование земельного участка в коммерческих целях. Исходя из этого, как рассчитать земельный налог, и где найти исходные данные для этого?

Важно понять, что величина пошлины полностью зависит от кадастровой стоимости земли. Именно от этого показателя необходимо отталкиваться при проведении расчетов

Узнать этот показатель можно, только проведя межевание земли (определение его границ и площади). Затем следует обратиться в Налоговый кодекс (ст. 396). Там указана общая формула для расчета налога для всех типов участков. Необходимо умножить размер участка (в квадратных метрах) на стоимость его одного квадратного метра. Затем полученный результат умножается на установленную в регионе ставку.

Ключевой документ ИП и юридического лица – декларация по земельному налогу. В ней отображаются все расчеты, касающиеся определения величины денежных средств, подлежащих выплате в местный бюджет. Она подается не позднее 1 февраля года, который следует за отчетным периодом.

Порядок получения льготы

Земельная налоговая льгота носит заявительный характер. Чтобы ее оформить, пенсионеру следует:

- Подготовить документы, подтверждающие права на льготы.

- Обратиться с бумагами в региональный отдел налоговой службы по месту жительства.

Какие документы нужны

Претенденту на оформление фискальной преференции нужно подготовить следующие документы:

- гражданский паспорт РФ;

- пенсионное удостоверение;

- справку о доходах;

- свидетельство о собственности на недвижимое имущество;

- кадастровый паспорт объекта;

- дополнительно:

- свидетельства о рождении всех детей;

- справку о составе семьи;

- заключение медико-социальной экспертизы о присвоении гражданину инвалидности;

- копию свидетельства о смерти военнослужащего;

- документы, подтверждающие получение государственных наград;

- квитанцию об оплате земельного налога за предыдущий год.