Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Содержание:

- Определение совокупных расходов на производство

- Когда НДС можно не применять

- Патентная система налогообложения — ПСН

- Вместо заключения

- Операции, освобожденные от НДС ст 149

- Особенности теории НДС для чайников

- Какие операции не подлежат налогообложению НДС

- НДС по услугам, оказываемым в аэропортах: право на вычет есть

- Платится ли НДС при сборе и продаже отходов металлов?

- Существующие ставки НДС

- Типовые ошибки ведения НДС

- Итоги

Определение совокупных расходов на производство

НК РФ не содержит определения термина «совокупные расходы» и соответствующий алгоритм их расчета. Как представляется, в сложившейся ситуации данные расходы можно рассматривать в двух аспектах:

- как сумму всех расходов, непосредственно связанных с производством (прямые расходы) разных видов продукции (работ, услуг, имущественных прав), не облагаемых НДС;

- как совокупность прямых и части косвенных расходов, которые относятся к производству данного вида продукции.

Заметим, что критерий, по которому косвенные расходы распределяются между производством различных видов продукции, определяется внутренним распорядительным документом, устанавливающим правила формирования (калькулирования) себестоимости выпускаемой продукции. В качестве указанного критерия распределения может выступать, например, заработная плата производственного персонала или стоимость используемого сырья и материалов, которые составляют материальную основу выпускаемой продукции.

Согласно методологии бухгалтерского учета себестоимость продукции отражается на счете 20 «Основное производство». При этом установлены два возможных способа калькулирования себестоимости продукции (работ, услуг) — полная фактическая и неполная (сокращенная) себестоимость. Отличие указанных способов заключается в вариантах учета косвенных (общехозяйственных) расходов, которые подлежат либо распределению между объектами калькулирования (например, между видами деятельности, видами выпускаемой продукции), либо включаются в расходы отчетного периода без распределения между указанными объектами. В первом случае доли косвенных расходов, рассчитанные в соответствии с методикой, определенной организацией в учетной политике для целей бухгалтерского учета, списываются в дебет счетов 20 по каждому объекту калькулирования с кредита счета 26 «Общехозяйственные расходы». При формировании сокращенной себестоимости указанные расходы со счета 26 списываются непосредственно на счет 90 «Продажи» без распределения между объектами калькулирования.

Таким образом, определение величины совокупных расходов на производство зависит от принятой организацией учетной политики. В обоснование данной точки зрения приведем Постановление ФАС Поволжского округа от 23.07.2008 N А06-333/08, в соответствии с которым суд решил, что при отсутствии правового регулирования налогоплательщик вправе самостоятельно выбирать способ исчисления совокупных расходов на производство, связанных с осуществлением не облагаемой НДС деятельности. При этом налогоплательщик доказал, что методика ведения раздельного учета, установленная в его учетной политике, предусматривала учет только прямых расходов, отраженных на счете 20.

В то же время комплексное толкование совокупности правовых норм, предусмотренных п. 4 ст. 170 НК РФ, позволяет сделать вывод, что совокупные расходы по не облагаемой НДС деятельности состоят как из прямых, так и косвенных расходов. Поэтому независимо от метода списания (учета) косвенных расходов, используемого в бухгалтерском учете организации, они по своей экономической сути являются частью совокупных расходов на производство продукции. Такую позицию подтверждает Постановление ФАС Западно-Сибирского округа от 06.10.2008 N Ф04-6067/2008(12954-А46-40), Ф04-6067/2008(12957-А46-40), согласно которому отсутствие в НК РФ соответствующего алгоритма расчета не дает оснований применять алгоритм, принятый организацией в целях бухгалтерского учета.

Официальная точка зрения по указанному вопросу изложена в Письме ФНС России от 13.11.2008 N ШС-6-3/827@ — в состав совокупных расходов включаются прямые и косвенные (общехозяйственные) расходы. Аналогичное мнение содержится в Письме Минфина России от 29.12.2008 N 03-07-11/387

При этом судебные органы в некоторых решениях обращают внимание на то, что общехозяйственные расходы также связаны с осуществлением не облагаемой НДС деятельности. Они являются частью совокупных расходов на производство продукции (работ, услуг) (см., например, Постановление ФАС Западно-Сибирского округа от 06.10.2008 N Ф04-6067/2008(12954-А46-40), Ф04-6067/2008(12957-А46-40))

Когда НДС можно не применять

Есть исключения из общего правила. Прежде всего, НДС не платится, если речь идет об оказании консультационных услуг органами государственной власти и местного самоуправления (НК РФ, ст. 146 п. 2-4) – они имеют исключительные полномочия оказывать такие услуги по закону.

Не платят НДС с консультаций фирмы и ИП, применяющие специальные налоговые режимы, иные хозяйствующие субъекты, освобожденные от уплаты НДС или не являющиеся плательщиками налога в силу ряда статей НК РФ (например, НК РФ, ст. 346.11 п. 2 в отношении УСН).

Еще один случай – консультационные услуги оказаны не на территории РФ (ст. 146 п. 1-1, ст. 148). Обычно с определением места реализации услуг у бухгалтера возникает больше всего вопросов.

Патентная система налогообложения — ПСН

Сферы деятельности. В основном это услуги для населения. Один ИП может получить несколько патентов в разных регионах или на несколько видов деятельности.

Ограничения. ИП может работать на патенте, если соответствует этим требованиям:

- Среднесписочная численность сотрудников — до 15 человек. Учитываются сотрудники, которые работают в ИП по всем видам деятельности.

- Площадь зала торговли или обслуживания — до 50 м².

- Доходы от деятельности по всем патентам — до 60 млн рублей в год. Если ИП сочетает патент с УСН, учитывают суммарный доход.

Патент действует от 1 до 12 месяцев. Это удобно, если работа зависит от сезона. Декларацию по нему не сдают, всю сумму платят заранее:

- за патент сроком до 6 месяцев — всю сумму не позднее окончания срока его действия;

- от 6 месяцев до года — треть суммы в течение 90 дней после начала действия патента, оставшиеся две трети до конца срока.

Как уменьшить налог. Никак. Из стоимости патента нельзя вычитать страховые взносы за себя и сотрудников, как на УСН и ЕНВД.

Вместо заключения

Компетентные органы, принимая во внимание позицию высших судей, указывают на право налогоплательщиков-продавцов начислять НДС и выставлять счета-фактуры с выделенной суммой налога при совершении операций, освобожденных от налогообложения в силу положений НК РФ, и, соответственно, на возможность покупателей на общих основаниях принять к вычету данные суммы НДС. Но до недавнего времени все разъяснения касались пп

22 – услугпо обслуживанию воздушных судов, оказываемых непосредственно в аэропортах и воздушном пространстве РФ

Но до недавнего времени все разъяснения касались пп. 22 – услугпо обслуживанию воздушных судов, оказываемых непосредственно в аэропортах и воздушном пространстве РФ.

Теперь и Минфин, и ФНС подтвердили, что обозначенный подход применяется и к другим работам (услугам), подпадающим под требование НК РФ, в частности пп. 15 – работам (услугам) по сохранению объектов культурного наследия.

Операции, освобожденные от НДС ст 149

Помимо этого, не облагаются тарифом некоторые медицинские товары, например, протезно-ортопедические товары, технические приспособления для реабилитации инвалидов, очки для исправления зрения, коррекционные линзы.

Не прибавляется тариф по медицинским услугам, за исключением косметических, ветеринарных. Не облагаются услуги, предоставленные по ОМС, по сбору крови, услуги СМП, по уходу за больными, старыми людьми, по присмотру за детьми.

Не

подлежат обложению продукты питания,

которые были изготовлены столовыми

образовательного или медицинского

учреждения, услуги некоторых архивов,

услуги по перевозке пассажиров

общественным транспортом, за некоторыми

исключениями.

Согласно

статье 149 не требуется платить налог за

ритуальные услуги, за покупку почтовых

марок и конвертов, монет из драгметаллов,

депозитарных услуг. Не платится налог

по услугам в образовательной сфере,

если их оказывает некоммерческая

организация, а также по социальному

обслуживанию.

Не

облагаются работы по обеспечению

сохранности наследий культуры при

представлении требуемых документов. К

этому правилу относятся и работы, которые

выполняются для реализации некоторых

социальных программ. Не облагаются

некоторые работы по аккредитации,

проведению технического осмотра. А

также товары, если они не подакцизные,

которые реализуются как безвозмездная

помощь согласно существующему

законодательству.

Не облагаются работы по созданию продукции кинематографа, услуги по навигационному обслуживанию, работы по обслуживанию морских судов, услуги аптек по созданию лекарств, оптики, услуги по обращению с ТБО и т.д. Полный перечень с актуальными изменениями представлен в НК.

Особенности теории НДС для чайников

Актуальные проблемы

Основная проблема НДС — сделать верный расчет налоговой базы для начисления налога. Существует ряд операций, по которым расчет может быть проведен несколькими методами.

Если рассчитать неправильно налоговую базу, это приведет к неверному исчислению налога, а значит, будет произведена некорректная уплата. Если сумма налога будет занижена, это будет расценено, как налоговое правонарушение, и повлечет за собой ответственность.

Начиная с 2020 года, декларация по НДС нарастила объем. Теперь она включает входящий и исходящий журнал счетов-фактур. Сделано это для того, чтобы отслеживать компании, которые уклоняются от уплаты НДС.

Несмотря на то, что введен данный налог уже много лет назад, до сих пор есть недоработки по исчислению самого налога и налоговой базы.

Кто платит

Может возникнуть впечатление, что оплата налога ложится на плечи только производителей. Но это далеко не так, в конце концов данный налог оплачивается обычным покупателем. Хотя декларацию про уплату НДС в налоговую службу подает компания.

Как же выглядит последовательность оплаты НДС:

- При заказе одним бизнесменом у второго любого сырья или материалов, которые необходимы для выпуска продукции, оно платит поставщику облагаемую налогом сумму.

- После этого решается вопрос о том, сколько должен стоить товар, который изготавливается. Цена будет зависит от себестоимости продукта. На этом этапе происходит расчет размера налога, который идет в налоговый кредит.

- Следующий этап – определение финальной стоимости продукта, по которой он будет предложен конечному покупателю. Финальная стоимость будет формироваться из себестоимости, доли прибыли от дальнейших продаж, акцизного сбора и т.д. НДС также включают в окончательную цену, а значит платит его непосредственно покупатель.

- После получения выручки предприятием в результате продажи, подсчитывается она за вычетом 18% налога, оплачиваемого покупателем. Окончательная сумма является налоговым обязательством.

Информация о получателе

Чтобы лучше узнать всё об понятии НДС, следует рассмотреть вопрос, кому же налог платиться. Нужно напомнить, что любой предприниматель должен платить государству такой налог, кроме тех, кто осуществляет свою деятельность на основании ЕНДВ или упрощенной системы. От уплаты будут освобождены фирмы, чья выручка за отчетный период составила меньше 2-х млн. рублей. При превышении данного минимального порога дохода, выплачивать НДС обязательно нужно.

Мелкие конторы чаще всего не платят этот налог, однако, подобный статус проигрышен для них, поскольку крупные структуры не хотят подобного сотрудничества. Для них это невыгодно, поскольку в результате они не могут рассчитывать на получение компенсации от государства. Тот факт, что далеко не все согласятся платить налоги за своих поставщиков, приводит к снижению как количества сделок, так и их качества.

Мелкие компании смогут поддержать рентабельность своего бизнеса только благодаря работе с частными особами и производя розничные продажи.

Плательщик по факту

Итак, очевидно, что схема уплаты НДС предполагает, что основной его груз ложится не на плечи бизнесменов, а именно на покупателей. Получается, что организация лишь подает отчеты в налоговую, а возмещение самого налога производится за счет покупателей. Рассмотреть данную ситуацию можно на примере, который разъяснит, что такое НДС для чайников.

В свою очередь, когда определяется цена на конечную продукцию, то она будет зависеть от изначальной стоимости сырья. Таким образом, стоимость товара, по которой его может приобрести покупатель, включает как себестоимость, так и НДС. Из этого следует, что платит налог именно покупатель.

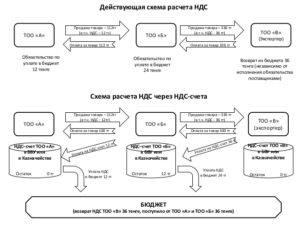

Схемы расчета НДС

Схемы расчета НДС

Варианты, обложения и ставки

Как происходит налогообложение:

- Когда речь идет про реализацию товаров и услуг, для расчета НДС основой является выручка, которая получена от реализации товаров, а также полученные авансы за товар. Законодательно предусмотрено, что НДС нужно платить даже если товар отдан или подарен. В такой ситуации налог высчитывают из рыночной стоимости товара.

- Налогом облагаются товары, которые импортируются в Россию.

- Обложение строительства налогом предусмотрено в любом случае, выполняется ли оно подрядным или хозяйственных способом.

- Налогом будут облагаться и те товары, которые передаются для удовлетворения собственных нужд.

Данный налог выплачивается в декларационном порядке. Одним из вариантов оплаты является использование налогового агента, в этом случае организация выступает в качестве посредника между плательщиком налогов и налоговым органом.

Какие операции не подлежат налогообложению НДС

От уплаты освобождаются фирмы и предприниматели, когда:

- их совокупная прибыль не выше определённого лимита;

- они стали участниками проекта исследований, участвуют в разработке и коммерциализации их результатов в соответствии с ФЗ, номер 244 “Об инновационном центре Сколково”.

Необлагаемый доход от реализации и продажи услуг или товаров

Не подлежат обложению НДС следующие операции:

- лекарственные препараты (отечественные и иностранные, утверждаются правительством РФ);

- важная мед. техника (например, инвалидные кресла);

- протезные изделия (материалы к ним);

- продукция для профилактики и реабилитации инвалидов;

- очки, линзы, оправы (помимо солнцезащитных);

- различные виды обслуживания медицинского характера, включая скорую, услуги патологоанатома, услуги для женщин в положении, новорождённых, для людей с ограниченными возможностями, наркологических больных (кроме ветеринарных услуг, косметических и санитарно-эпидемиологических);

- услуги по заботе о больных, инвалидах, пожилых людях (для гос. и муниципальных учреждений);

- услуги содержания заведений дошкольного образования, секции;

- пищевая продукция в столовых образовательных и медицинских заведений (для реализации в таких организациях);

- хранение, комплектация и эксплуатация архивов;

- ритуальные услуги (производство памятников, оград);

- почтовые марки (не включая коллекционные);

- валюта (местная/иностранная) из драг. металлов (помимо коллекционной);

- ремонт в гарантийный срок (не требующий дополнительной оплаты);

- услуги в образовательной сфере (бесплатные учебно-воспитательные заведения);

- ремонтные работы, реставрация и восстановительные работы (памятники, музеи и др.);

- работы по осуществлению социально-экономических программ (постройка объектов определённого назначения с целью выполнения программы);

- услуги специальных органов, взимающих госпошлину;

- товары, продающиеся без пошлины;

- товары и услуги для безвозмездной помощи;

- услуги в культуры (оборудование, инструменты, костюмы из фонда таких учреждений);

Услуги определённых предприятий не подлежат подобному налогообложению. Это особые типы организаций. К ним можно отнести:

- организации инвалидов (в штате которых более 80% таких людей);

- учреждения в собственности инвалидов, для социально значимых задач (например, помощь детям-инвалидам);

- организации соц. защиты и реабилитации (например, психиатрические диспансеры);

- предприятия, чей бюджет содержит только вложения организаций инвалидов.

Большинство операций в банках также имеют свободу от НДС. Они включают:

- привлечение материальных средств во вклады;

- кассовое обслуживание (предприятий и частных лиц);

- торговля иностранной валютой (покупка/продажа);

- денежные вклады от имени банка;

- выдача поручительств;

- работа с драгоценными металлами и камнями;

- осуществление расчётов, покупка программного обеспечения, обучение персонала.

Что еще освобождается от уплаты налога

К другим типам предприятий, не подлежащим взиманию НДС, относятся предприятия:

- реализующие разнообразную художественную продукцию народного творчества (зарегистрированную в нужном порядке и признанную культурно значимой);

- предлагающие страховое обслуживание (в том числе негосударственное пенсионное обеспечение);

- реализующие металлы (в том числе драгоценные, алмазы – для продажи предприятиями по обработке);

- реализующие продукцию и работы уголовно-исполнительных заведений;

- реализующие билеты на мероприятия установленной формы (со строгим отчётом);

- занимающиеся благотворительной деятельностью;

- коллегии адвокатов, оказывающие помощь друг другу;

- предоставляющие займы (наличными);

- выполняющие научные, исследовательские и конструкторские работы;

- оказывающие курортные, оздоровительные услуги (со строгой подотчётностью);

- занимающиеся тушением пожаров в лесах;

- реализующие свою продукцию сельхоз предприятия.

НДС по услугам, оказываемым в аэропортах: право на вычет есть

Мы обращались к теме о вычете НДС, предъявленного налогоплательщику по не облагаемым (перечислены в ст. 149 НК РФ) налогом операциям (см. консультацию «О праве на вычет НДС, предъявленного по необлагаемым операциям»), в частности по услугам, оказываемым непосредственно в российских аэропортах и воздушном пространстве Российской Федерации по обслуживанию воздушных судов, включая аэронавигационное обслуживание (пп. 22 п. 2 ст. 149). Судебная коллегия по экономическим спорам ВС РФ право на такой вычет подтвердила: определения ВС РФ от 24.10.2016 № 305-КГ16-6640, № 305-КГ16-7096, № 305-КГ16-8642 по делам авиакомпании «Когалымавия» (№ А40-79255/2014, № А40-758052/2015 и № А40-58056/15 соответственно).

Да и официальные органы четко определились с этим вопросом.

ФНС сформирован следующий подход: суммы НДС, предъявленные покупателю при приобретении услуг, освобожденных от налогообложения на основании НК РФ, налогоплательщик-покупатель вправе принять к вычету в порядке и на условиях, установленных ст. и НК РФ, за исключением случаев получения необоснованной налоговой выгоды (см., например, письма от 23.09.2016 № СД-4-3/17871@, от 20.06.2016 № СД-4-3/10918@, от 25.03.2016 № СД-4-3/5153).

Финансовое ведомство того же мнения: в Письме от 10.05.2016 № 03-07-08/26589 указано, что при решении вопроса о вычетах по счетам-фактурам, выставленным при оказании услуг, освобождаемых от обложения НДС (речь шла как раз о НК РФ), следует руководствоваться Письмом ФНС России от 16.02.2015 № ГД-4-3/2366@. Перечислим основные моменты упомянутого письма:

-

согласно НК РФ налогоплательщик, осуществляющий операции по реализации товаров (работ, услуг), предусмотренные НК РФ, в том числе пп. 22, обязан применять освобождение от обложения НДС в отношении таких операций;

-

в случае выставления налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению, покупателю счетов-фактур с выделением сумм НДС подлежащие уплате в бюджет суммы налога определяются как суммы налога, указанные в переданных покупателю счетах-фактурах ( НК РФ);

-

на основании постановлений КС РФ от 03.06.2014 № 17-П и Президиума ВАС РФ от 30.01.2007 № 10627/06 нормой НК РФ установлены правила, предусматривающие в отношении лиц, получающих от покупателей или заказчиков суммы НДС в нарушение положений гл. 21 НК РФ, следующие налоговые последствия: лица, не являющиеся налогоплательщиками, налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, налогоплательщики, осуществляющие реализацию товаров (работ, услуг), операции с которыми не подлежат налогообложению, исчисляют и уплачивают НДС в случае выставления ими покупателям счетов-фактур с выделением суммы налога. В свою очередь, налогоплательщик-покупатель оплачивает счета-фактуры и, руководствуясь положениями ст. 169, и НК РФ, отражает эти суммы в налоговых декларациях в качестве налоговых вычетов.

Итак, по вычетам НДС, предъявленного исполнителями услуг аэропорта (не облагаемой в силу НК РФ операции), вопросов нет.

В свою очередь, исполнители, оказывая такие услуги, выделяя при этом сумму НДС в счете-фактуре и уплачивая налог в бюджет ( НК РФ), не лишены права на вычет «входного» НДС по данным операциям (п. 6 Постановления Пленума ВАС РФ от 30.05.2014 № 33).

Платится ли НДС при сборе и продаже отходов металлов?

Продажа лома и отходов металлов (черных и цветных) с 01.01.2018 больше не подпадает под освобождение от НДС (подп. 25 п. 2 ст. 149 НК РФ).

В своей производственной деятельности фирмы по приему металлолома следуют положениям закона «Об отходах…» от 24.06.1998 № 89-ФЗ и постановлений Правительства от 11.05.2001 № 369 и № 370. С их учетом прием отходов и лома можно производить только у их собственников при наличии документов. Собственник в заявлении на прием лома указывает, как у него возникло право на сдаваемый лом. При сдаче лома составляется приемосдаточный акт. Принимающая лом фирма должна провести его проверку на радиацию и взрывоопасность.

Дальнейшая реализация лома черных и цветных металлов облагается НДС, но налог уплачивает не продавец, а покупатель, который в данном случае выступает в роли налогового агента (письмо ФНС от 16.01.2018 № СД-4-3/480@).

Подробности см. здесь.

Существующие ставки НДС

В российском законодательстве приняты три ставки по данному налогу. Чтобы разобраться какую ставку необходимо применить организации нужно просто посмотреть в кодексе, может ли их направление бизнеса использовать пониженные ставки. Во всех остальных случаях применяются стандартная ставка.

| Ставка, % | Комментарий |

| 18 | Стандартная ставка, применяемая во всех случаях, если иное не оговорено в налоговом законодательстве |

| 10 | Сниженная ставка, применяема для определенных групп товаров представляющих социальную значимость (медицинские товары, продовольствие и т.д.) |

| Применяется для всех операций, связанных с вывозом товаров за пределы страны |

Типовые ошибки ведения НДС

Не соответствие сумм у покупателя и продавца

Достаточно распространенная ситуация, когда при проверке в налоговой инспекции выявляется некоторые расхождения по суммам между покупателем и продавцом. Это влечет за собой последствия в виде предоставление уточняющих документов и начисление пени, в случае занижения суммы уплаченного налога.

Ошибки в счетах-фактурах и первичных документах, подтверждающих право на уменьшение налога

Обнаружение ошибок в документах, подтверждающих право на уменьшение налога, могут привести к проблемам при проведении проверки налоговой инспекцией. Что в последствие может также привести к проблемам для организации.

Итоги

Итак, исчерпывающий перечень хозяйственных операций, которые освобождены от НДС, содержится в пп. 1–3 ст. 149 НК РФ. Использовать право на освобождение от налогообложения, в соответствии с этой статьей, могут все налогоплательщики, у которых есть необходимые разрешительные документы. При этом лицензия обязательна лишь при осуществлении деятельности, подлежащей лицензированию.

Существуют ограничения при выполнении посреднической деятельности: в большинстве случаев посредники лишены права воспользоваться освобождением от НДС (подробнее сказано в п. 7 ст. 149 НК РФ).

В случае если налогоплательщик посчитает, что ему невыгодно пользоваться освобождением от НДС (например, когда принятый к вычету НДС превышает размер уплачиваемого налога), он может отказаться от своего права на срок более года на основании п. 5 ст. 149 НК РФ. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.