Формирование бюджета движения денежных средств (бддс)

Содержание:

- Для чего требуется составлять БДДС

- Пример БДДС и БДР в Excel

- Бюджет доходов и расходов – методика составления + примеры

- Этап 4. Считаем ЧДП и остатки денег на конец периода

- Анализ расхождения плановых и фактических бюджетов компании

- Как формируется БДР – 5 основных этапов

- Кейс

- Виды бюджетов

- Настройка расчетных показателей

- БИТ.ФИНАНС/МСФО

- Советы при бюджетировании

- Различия между БДР и БДДС

- Анализ на основе БДДС

- Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

- Кто может помочь в составлении БДР и БДДС

Для чего требуется составлять БДДС

Обеспечение устойчивости фирмы складывается из этих двух факторов:

- Правильное управление финансами.

- Правильное оформление всех отчетов.

Финансовый менеджер должен предупреждать «кассовые разрывы» и вести финансовые отчеты. Для этих целей применяется БДДС. Этот документ явно отражает эти аспекты деятельности:

- Куда были направлены финансы.

- Сколько денег было отпущено на те или иные цели.

- Сколько финансов было получено от тех или иных источников.

В бюджете отражается предоплата за товар, авансы, задержки выплат. Из БДДС можно своевременно выявить потребность в займе. Из документа становится ясна картина движения денег. Бюджет нужен для обеспечения финансовой устойчивости. То есть с помощью него можно исключить растраты.

Пример БДДС и БДР в Excel

Бюджет движения денежных средств (БДДС) – документ, в котором собраны все движения денежных средств (безналичные и наличные), произведена группировка денежных потоков по их целям, представлена информация о планируемых в компании свободных денежных средствах.

Планирование денежных потоков состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

Помимо прямого способа (разнесение по статьям движений денежных средств) раздел операционной деятельности БДДС может быть составлен косвенным методом. При формировании таблицы БДДС этим методом операционный денежный поток рассчитывается на основании БДР с учетом неденежных поправок (амортизация, изменения кредиторской и дебиторской задолженности и пр.). Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

В результате мы получаем плановый чистый поток за рассматриваемый период и прогноз остатка денежных средств на конец периода.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат, либо увеличения плана привлечения финансирования. Для повышения удобства анализа бюджета можно добавить в БДДС дополнительные таблицы с расшифровкой информации о текущей задолженности перед поставщиками, плановыми постоянными затратами, а также прогнозной задолженностью на конец месяца с учетом заложенных в бюджет сумм оплат.

Бюджет доходов и расходов (БДР) – демонстрирует планируемые финансовые результаты деятельности предприятия. В нет отражаются выручка компании, ее прямые и операционные расходы, налоги, прочие доходы и расходы (включая проценты по кредитным ресурсам и т.д.), прибыль от деятельности (рассчитанная с учетом применяемой системы, например, РСБУ или МСФО), а также налог на прибыль и чистая прибыль.

БДР можно формировать по-разному, например, по рассматриваемым периодам времени (недели, месяцы, годы) либо по ЦФО (центрам финансовой ответственности). В качестве ЦФО могут выступать отдельные магазины, офисы, проекты и другие структурные подразделения компании.

Составные части бюджета доходов и расходов принято разделять на две части:

- доходная;

- расходная.

Доходная

В нее включается следующее:

- прибыль от продажи основной продукции, отток которой запланирован в бюджетной фазе;

- прибыль от других типов реализации какой-либо продукции;

- прибыль, полученная от внереализационных доходов. Сюда включается и полученная денежная сумма от займов, которые были предоставлены другим организациям. Также прибыль может поступить от смены курса валюты.

Расходная часть состоит из показателей:

- производственных затрат. Берутся эти данные из затрат, связанных с производственным бюджетом;

- расходов, связанных с коммерцией и управлением;

- расходов на прочие нужды. Сюда включаются процентные выплаты по взятому кредиту и т.д.

Доходную часть бизнеса в БДР можно представить по видам (например, розничная торговля, оптовая торговля, оказание транспортных услуг и т.д.).

Расходную часть распределяют, в основном, по статьям бюджета доходов и расходов предприятия. Такое разделение позволяет проводить анализ бюджета доходов и расходов по видам затрат:

- Производственные/Административные/Коммерческие

- Основные/Накладные

- Прямые/Косвенные

- Переменные/Постоянные

Идеального шаблона бюджета движения денежных средств организации и БДР в природе не существует. Подготовленный нашими специалистами образец бюджета организации в Excel поможет получить общее представление о том, как выглядят подобные отчеты.

Бюджет доходов и расходов – методика составления + примеры

А теперь перейдём от теории к практике!

Для лучшего понимания схема формирования БДР нам в помощь.

Процесс формирования БДР, как видим, многоэтапный. В рамках этой статьи мы рассмотрим только основные из них, те, что обычно вызывают наибольшее количество вопросов.

Этап 1. Рассчитываем расходы

Формировать БДР начинаем с планирования расходов. Делать это советую по схеме «снизу-вверх» с постоянной обратной связью.

По ней расчёт прогнозных расходов начинается на уровне отделов, после чего, готовые цифры с их обоснованием поступают финансовому менеджеру, где и распределяются по статьям раздела «Расходы».

Состав этой части включает в себя:

| Постоянные коммерческие | коммунальные расходы, арендные платежи и др. |

| Постоянные административные | зарплата администрации, амортизация и пр. |

| Постоянные производственные | затраты на материалы, зарплата производственных рабочих и т.д. |

| Переменные коммерческие | расходы по доставке, закупке, стоимость материалов для производственных нужд и т.п. |

| Переменные административные | аудиторские услуги, командировочные расходы, расходы на содержание структурных подразделений и т.п. |

Проект расходной части готовится бухгалтерской службой компании на основе статистической информации за предшествующий период. Затем он передаётся на согласование руководителя ЦФО (центра финансовой ответственности) для внесения предложений по допзатратам, которые могут возникнуть в планируемом периоде.

В утверждённом БРД затраты могут корректироваться по заявкам ЦФО. Обычно такие заявки центры предоставляют раз в квартал. Увеличение расходов должно обосновываться. Если рост затрат превысит установленный в компании для этих целей лимит (как правило, 10-15% от плана), то потребуется согласование с главбухом и гендиректором.

Этап 2. Рассчитываем доходы

Перед расчётом и планированием доходов необходимо разобраться с видами деятельности компании, определить, какие из них основные, какие прочие.

Затем все доходы подразделяются и планируются по:

- видам продукции, услуг, товаров;

- рынкам (внутренний/внешний);

- видам валюты (рубли, доллары, евро и т.д.)

Таким образом подразделяем и рассчитываем все остальные поступления.

При составлении доходной части бюджета учитываются результаты выполнения БДР прошлого года, данные из планов доходов и планов развития компании, представленные структурными подразделениями.

Этап 3. Определяем прибыль

Рассчитав доходы и расходы, переходим к определению величины прибыли. Для этого из планируемых доходов вычитаются полученные расходы.

В зависимости от того, какие расходы минусуем, получаем величину того или иного вида прибыли: валовую, маржинальную.

Этап 4. Планируем прибыль

Прибыль – основная цель любой коммерческой организации. Имея сведения о планируемых доходах/расходах, можно вывести норму прибыли – величину, ниже которой опускаться нельзя.

Этап 5. Составляем отчёт

Логическим завершением всех расчётов станет бюджет доходов и расходов. Разнесём все полученные значения в утверждённую в компании форму БДР.

Помните, его структура зависит от вида деятельности, размера бизнеса и типа компании?

Чтобы у вас сложилось более чёткое представление, ниже я представила БДР небольшой фирмы.

Этап 4. Считаем ЧДП и остатки денег на конец периода

Разница между плановыми притоками и оттоками определит ЧДП, который также считается в разрезе трех видов операций. Затем вычисляется общее значение чистого потока как сумма частных. Добавляйте его к начальному остатку из первого этапа – получите деньги на конец периода бюджетирования.

Важный технический момент: планирование начинайте с текущих операций, затем переходите к инвестиционным, а завершайте финансовыми. Это так, потому что дефицит денег чаще всего закрывается привлечением кредитов и займов. Они относятся к финансовым поступлениям. Чтобы понять, есть ли в них потребность и, если да, то в каком объеме, сначала определитесь с тем, что дают операционная и инвестиционная деятельность вместе взятые.

Пример статей БДДС, который сформирован прямым методом, смотрите на схеме. Также скачивайте его в формате Excel-таблицы.

.png)

.png)

Рисунок 5. Структура БДДС прямым методом: пример

Анализ расхождения плановых и фактических бюджетов компании

Если бюджет составляется на основании реалистичных показателей всех подразделений компании и финансовые управленцы при составлении бюджетов принимают точные прогнозные значения ключевых показателей деятельности фирмы, то расхождение плановых и фактических бюджетов будет незначительным.

Любое негативное отклонение фактических результатов от планируемых будет означать, что в каком-то подразделении фирмы или на каком-то этапе работ, сотрудники недостаточно хорошо выполнили свои обязанности, или возможно возникли какие-то негативные обстоятельства, которые повлияли на финансовые результаты фирмы

В любом случае, чем бы ни были вызваны эти отклонения, важно своевременно обратить на них внимание, выявить причины таких результатов и принять все возможные меры для минимизации потерь фирмы в текущей ситуации, и минимизации потерь в дальнейшем от этих негативных факторов

Причины расхождения плановых и фактических бюджетов принято делить на две группы:

- Причины, которые находились вне зоны влияния финансовых менеджеров и других руководителей центров ответственности. Такие причины могут быть обусловлены, например, текущей негативной рыночной конъюнктурой.

- Причины, обусловленные допущением ошибок в планировании или текущей деятельности сотрудниками фирмы.

Рассмотрим, как можно использовать бюджеты для увеличения прибыли вашей фирмы:

- Если негативные результаты были получены в результате ошибок сотрудников, то необходимо провести с ними соответствующий инструктаж, возможно, наложить на них какое-то взыскание.

- Если расхождения фактического и планирования бюджетов имеет положительный характер, то для закрепления полученных результатов и дальнейшего развития бизнеса, целесообразно расширять деятельность в более прибыльном направлении, поощрять отличившихся сотрудников премиальными.

- Если снижение финансовых показателей произошло из-за того, что изменилось рыночная конъюнктура, возможно, необходимо переориентировать деятельность фирмы — запустить в производство новый продукт, который будет пользоваться большим спросом у потребителей, или следует осваивать новые рынки сбыта и так далее.

- Если расхождение бюджетов вызвано объективными причинами, то в этом случае, необходимо обязательно внести соответствующие корректировки в текущее распределение финансовых, материальных, трудовых ресурсов, составить новые бюджеты и планы деятельности и развития фирмы с учетом выявленных причин расхождения.

Как формируется БДР – 5 основных этапов

БДР – универсальный инструмент управления бизнес-процессами. Он позволяет оптимально использовать ресурсы компании, оценивать экономическое состояние предприятия, планировать дальнейшую работу.

Сегодня большинство компаний пользуются автоматизированными системами ведения и управлению бюджетом. Специальные программы снижают количество ошибок, сокращают время на расчеты и облегчают труд сотрудников финансовых отделов предприятия и центров финансовой ответственности (ЦФО).

Основная цель БДР – учёт и прогноз финансового состояния организации. Это итоговая часть бюджета предприятия, вершина айсберга, основание которого – показатели всех бюджетов компании по всем направлениям.

Рассмотрим поэтапно, как формируется БДР.

Этап 1. Расчет расходов

Без расходов нет доходов

Руководствуясь этой простой истиной, финансовые отделы любой компании, первоочередное внимание уделяют именно затратам

Что входит в расходную часть:

- производственные затраты;

- коммерческие расходы;

- управленческие;

- зарплата и налоги;

- другие расходы.

Детализация расходных статей зависит от целей и возможностей управленческого учёта компании. Понятно, что чем подробнее учитываются затраты, тем яснее экономическая ситуация, в которой находится конкретный объект.

Этап 2. Расчет доходов

Доходы – это все поступления в активы компании.

Сюда относятся:

- выручка от продаж;

- доход от услуг;

- доходы от аренды;

- внереализационные доходы – проценты по займам, компенсации и другие поступления, не связанные напрямую с реализацией основной продукции.

У каждого предприятия свои источники доходов, так что детали зависят от профиля и специфики компании.

Этап 3. Определение прибыли

Прибыль – положительная разница между доходами и расходами. Если разница будет отрицательной, это уже не прибыль, а убыток. Это значит, предприятие работает в минус, и нужны кардинальные изменения в производственных и всех прочих процессах.

Этап 4. Планирование прибыли

Поскольку прибыль – главный источник финансирования предприятия, вся его деятельность направлена на сохранение и увеличение оборотного капитала. Деньги, вложенные в производство, должны возвращаться как можно быстрее – эту задачу и решает профессиональное планирование прибыли.

Другая цель планирования – получить максимум выгоды при минимальных затратах, но не за счёт потери качества, а за счёт рациональной организации труда и снижения сопутствующих затрат.

При этом удовлетворяются главные потребности компании:

- выплата зарплаты и стимулирование сотрудников;

- накопление средств на модернизацию и расширение производства;

- выплата по обязательствам, а также инвесторам и собственникам компании;

- увеличение рентабельности предприятия;

- повышение конкурентоспособности.

Опять же, на точность прогноза напрямую влияет максимально подробная детализация расходов и доходов компании.

Этап 5. Составление отчета

Составить грамотный и объективный отчёт могут только профессионалы. Если вы – руководитель компании и сомневаетесь в компетентности своих сотрудников ЦФО, то наилучший вариант – делегировать бюджетирование квалифицированной компании-аутсорсеру.

Сторонние специалисты не только составят подробный БДР, но и при необходимости предоставят управленческую отчётность. Возможно, на это уйдёт больше времени, но и результат будет более объективным.

Кейс

Давайте представим себе завод которые выпускает один вид готовой продукции из одного сырья. У завода есть определенные производственные мощности, которые могут обработать 1000 тонн сырья в месяц. Закупки осуществляются исправно и проблем с поставщиками нет. Сырье всегда есть в наличии и его всегда можно оперативно заказать у поставщика.

Так уж получилось, что в прошлом месяце произошла поломка оборудования, которую быстро устранили но все таки произошел некоторый простой в результате чего 80 тонн сырья остались неиспользованными (себестоимость сырья — 80 000,00 грн). В первые дни текущего месяца завод израсходовал оставшееся сырье и до конца месяца закупил еще 920 тонн сырья. Всего за месяц израсходовали 1000 тонн сырья. Стоимость сырья — 1000 000,00 грн.

Из за простоя в прошлом месяце завод недополучил выручка и прибыль. Возникли некоторые финансовые трудности и часть сырья (на 100 000 грн) пришлось купить в долг и оплатили 820 000 грн из необходимых 920 000 грн.

По окончании текущего месяца удалось реализовать 80% произведенной продукции — стоимостью 1200 000 грн. На складе осталось лежать 20% готовой продукции. При этом из этой выручки предприятие получило в виде денежных средств 1000 000 грн, а 200 000 грн остались в виде дебиторской задолженности.

Достаточно простой кейс и давайте подумаем как использовать предприятию эту информацию и как она повлияет на принятые решения руководством.

Виды бюджетов

Для того, чтобы дополнительно повысить эффективность деятельности организации составляют прогнозные и фактические бюджеты:

- Плановые БДР и БДДС — составляются на основании плановых показателей, к достижению которых должна стремиться организация для достижения необходимых темпов роста и развития деятельности.

- Прогнозные БДР и БДДС – составляются, как правило, на ближайший месяц, исходя из плановых, реальных цифр и прогнозов по финансово-хозяйственной деятельности организации.

- Фактические БДР и БДДС — формируются на основании всех совершённых за месяц, квартал или год хозяйственных операций, отраженных в бухгалтерском учете за этот период.

Структура этих отчётов, в зависимости от деятельности компании может быть различной. Нередко управленцы небольших организаций составляют такие бюджеты в виде простой таблицы в Excel, такой отчёт наглядно демонстрирует общее положение дел в компании на текущий момент и позволяет вовремя среагировать на любую нежелательную ситуацию или напротив направить больше финансовых ресурсов компании на более выгодное в данный момент направление деятельности.

Стандартная финансовая отчетность для оперативного управления довольно часто не подходит, так как она обычно составляется фирмами раз в год или раз в квартал. Это связано со спецификой ведения бухгалтерских учетных регистров, которые обобщаются и закрываются за отчётный период, фиксируют данные только на конечную дату. А такие несложные отчёты, имеющие гибкую структуру и позволяющие отразить основные финансовые потоки фирмы и их распределение в течение месяца, позволяют управлять деятельностью компании, эффективно расходовать ее финансовые ресурсы, помогают достичь наилучшего результата деятельности.

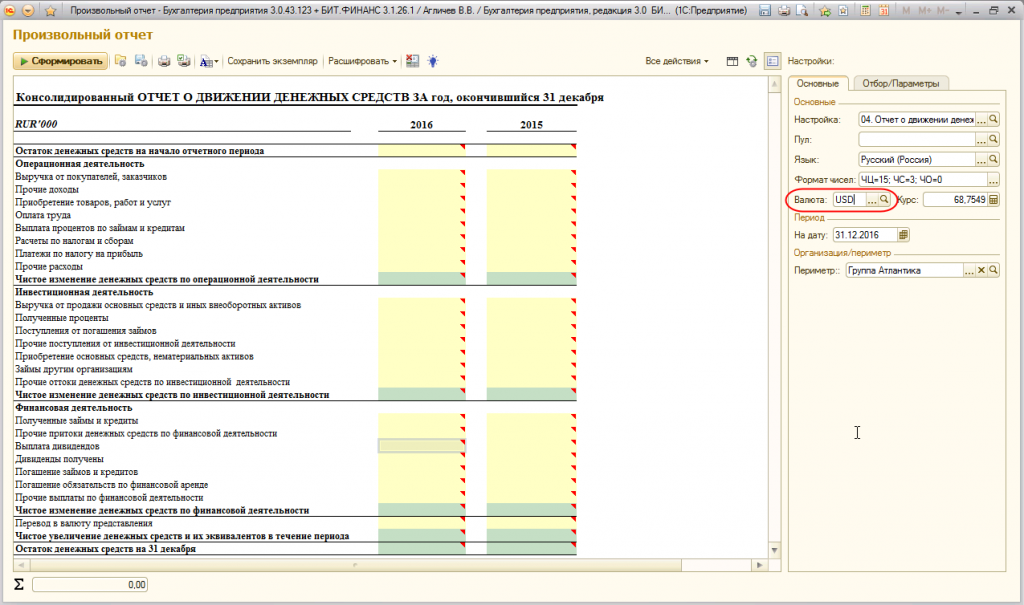

Настройка расчетных показателей

Программа БИТ.Финанс интегрируется в ту учетную систему, в которой компания ведет бухгалтерский учет, поэтому проводки по МСФО формируются двумя способами:

- После проведения первичного бухгалтерского документа с плана счетов РСБУ на план счетов МСФО по заданному соответствию счетов (меппингу).

- Документами параллельного учета МСФО по ОС, НМА, финансовой аренде, финансовым инструментам и т.д.

Благодаря этому все необходимые проводки МСФО автоматически попадают в БИТ.ФИНАНС. В «Произвольном отчете» остается лишь указать данные, с каких именно счетов учета МСФО они будут поступать, и какая аналитика будет в этом участвовать.

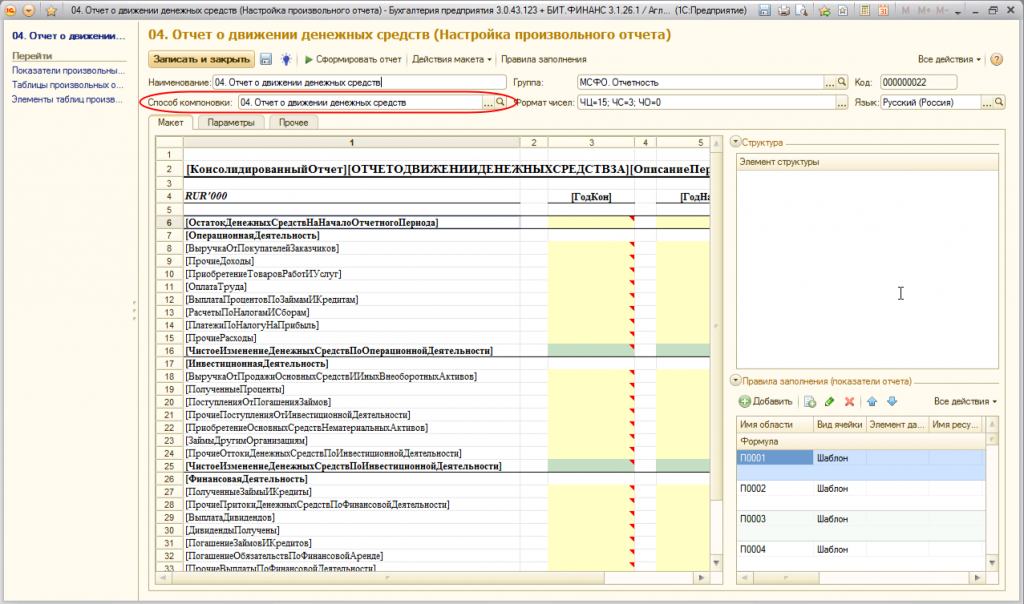

Чтобы настроить это, зайдите в элемент справочника «Настройки произвольных отчетов». Реквизит «Способ компоновки» показывает, каким способом компонуются данные и определяет их способ получения.

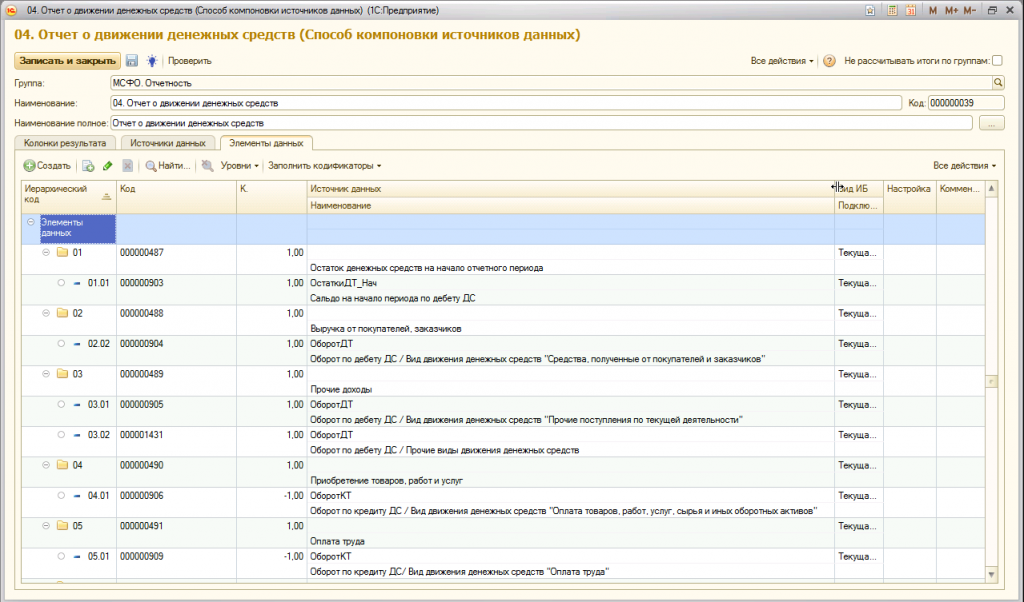

Пример внешнего вида элемента справочника «Способы компоновки источников данных»:

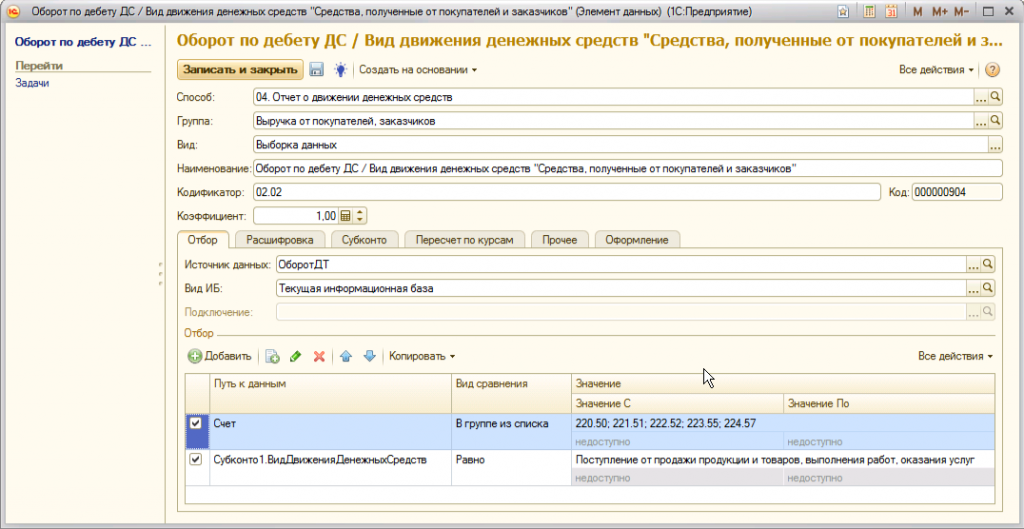

Табличная часть отчета позволяет настроить элементы данных, по которым будут определяться перечни счетов МСФО, которые участвую в получении данных. При необходимости в отчет можно добавить отборы по значениям различных аналитик.

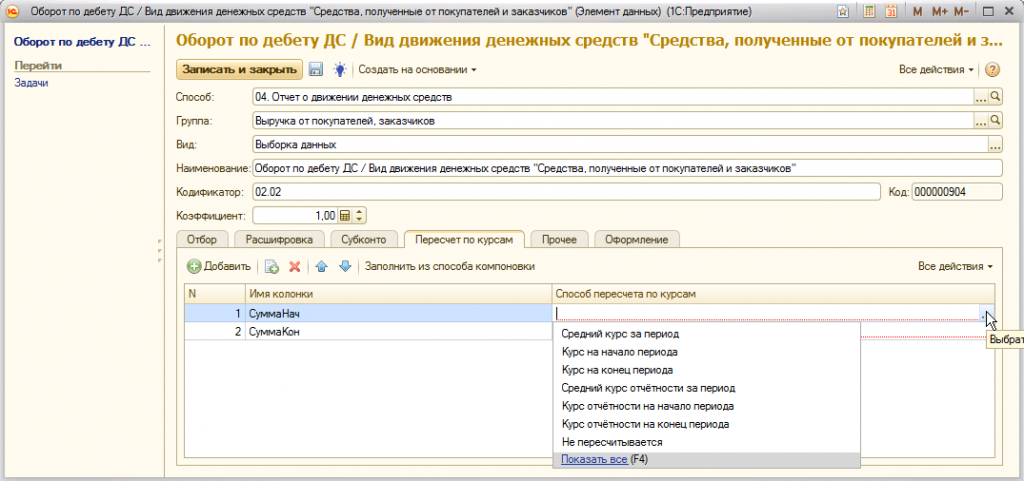

Закладка «Пересчет по валютам» потребуется в случае, если необходимо будет сформировать ОДДС в разных валютах. В закладке можно указать разные способы пересчетов числовых данных в ту валюту, в которой нужен отчет.

Валюту можно выбрать в поле «Валюта»:

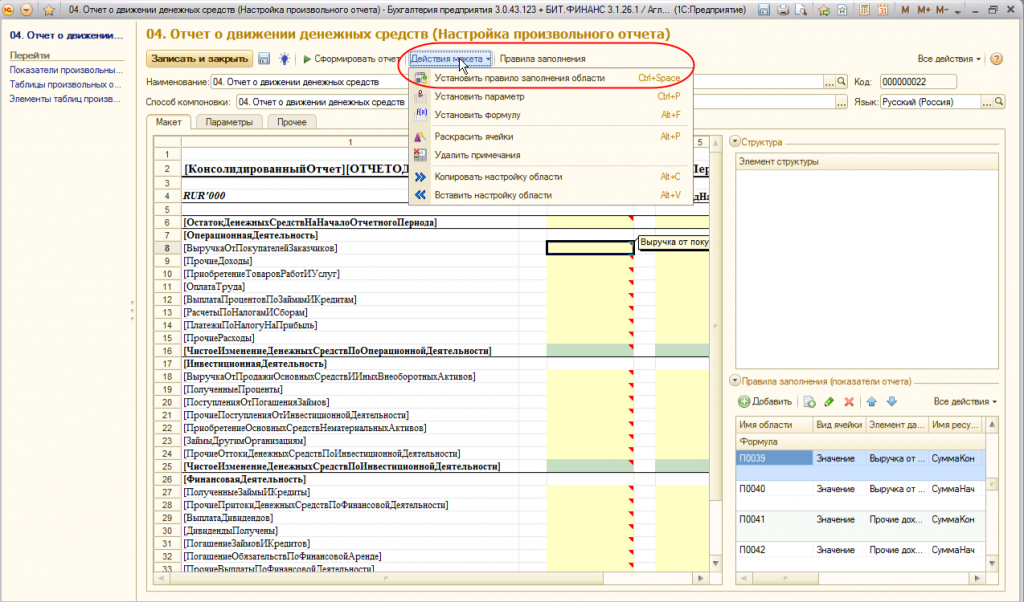

Привязка элемента данных к макету отчета осуществляется в меню «Действие макета» — «Установить правило заполнения области»:

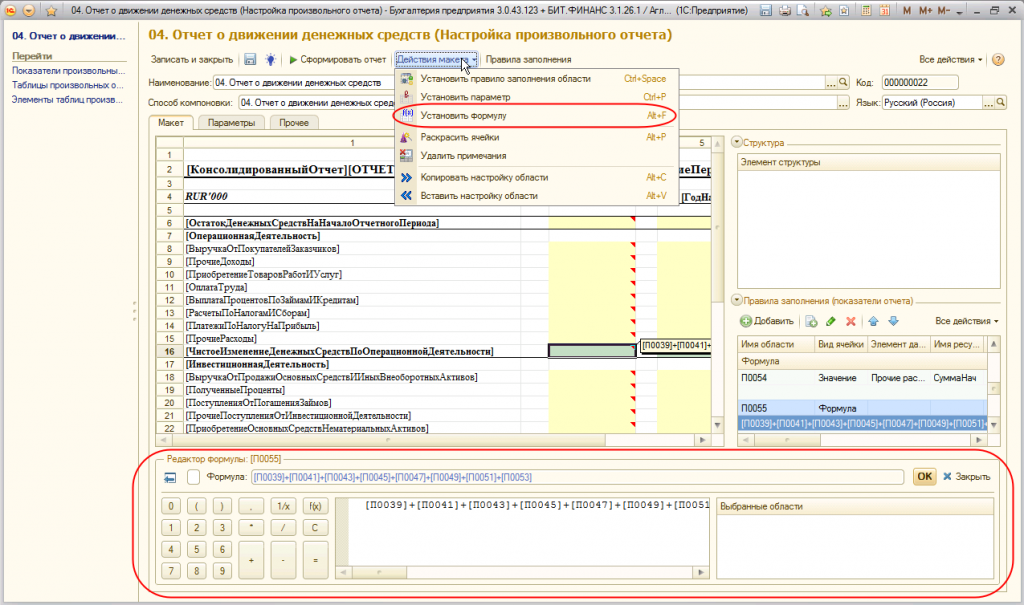

Так же для любой ячейки в макете отчета можно задавать произвольные формулы. Редактор формул открывается при команде «Действие макета» — «Установить формулу»:

Отслеживайте и контролируйте доходы и расходы своей компании с помощью БИТ.ФИНАНС/МСФО. Закажите демонстрацию программы удаленно или при личной встрече. Звоните!

БИТ.ФИНАНС/МСФО

Ведите учёт согласно IFRS, GAAP и формируйте отчетность по МСФО с помощью БИТ.ФИНАНС

- Многовалютный учёт;

- Полный пакет отчётности по МСФО;

- Организация параллельного учёта;

- Отчётность и сопоставление данных РСБУ и МСФО.

Подробнее Заказать

Внедрение CRM-системы

Как избежать штрафов за нарушение выписки ЭСФ?

Советы при бюджетировании

Для успешного внедрения бюджетирования стоит учитывать несколько моментов:

- Бюджетирование внедряется не само по себе, для него необходимы и другие компоненты: управленческий учет как таковой, система мотивации, система стратегического управления. Не решив задачи по их постановке, при внедрении системы бюджетного управления очень быстро появятся вопросы, не имеющие ответов, и в результате все равно придется к ним возвращаться, если не хотите выхолостить бюджетирование, превратив его, в лучшем случае, в клон финансового планирования.

- Для бюджетирования необходима автоматизация, без нее не справиться с потоком данных. Изначально помогут таблицы Excel, но при росте объемов их возможности быстро исчерпываются. На рынке присутствует ряд продуктов, способных помочь предприятиям практически всех отраслей и масштабов в реализации бюджетирования. Основные из них были рассмотрены в статье.

- Актуализируйте, приводите бюджеты к текущему моменту. Бюджет – не догма, если существенно изменилась обстановка, будет хуже, если пытаться жить строго по принятому раньше бюджету. Корректировки бюджетов – насущная необходимость, но чтобы их корректировка получилась, и должна быть гибкая программная среда для оперативных корректировок.

- Не очень хорош безальтернативный бюджет. Риски и возможности лучше оценивать заранее, отсюда необходимы различные сценарии по бюджетам всего предприятия. И здесь опять же без гибкой и мощной программной среды не справиться с этой задачей.

- Чем более комплексными и сложными по составу будут составленные бюджеты, тем больше они действительно будут отражать всю сложность работы предприятия. Один из примеров – бюджет по балансовому листу, без его внедрения говорить, что бюджетирование полноценно внедрено, не приходится.

Различия между БДР и БДДС

Построение бюджета можно рассмотреть на конкретном примере. При стабильном доходе среднестатистической семьи весь доход (заработные платы каждого из ее членов, пенсии, пособия, и так далее) складываются, и получается общий доход семьи (общая прибыль).

Затем хозяйка или хозяин подсчитывают предстоящие расходы. Это оплата коммунальных услуг, расходы на продукты, одежду, обучение детей, и прочие необходимые траты. Иначе, это и есть действия по составлению бюджета. Как правило, в семье расчет осуществляется на месяц вперед.

После подсчета будущих доходов и расходов предположительно должны остаться какие-то деньги. Их можно потратить на поездку в отпуск, развлечения, покупку мебели или бытовой техники.

Директор предприятия осуществляет практически такие же расчеты. Но только он делает это по правилам бухучета. Директор должен сопоставить будущий доход и расход, подсчитать предположительные остатки, принять соответствующие решения, и сделать заключение о рентабельности производства.

Такое процесс и называется «бюджетирование». А само планирование в свою очередь заключается в контроле полученных результатов, подготовке управленческих приказов, анализе отклонений фактических показателей от запланированных результатов.

Рассматривая оба примера, можно сказать, что домохозяйка рассчитывает, сможет ли она после оплаты всех счетов что-либо отложить на непредвиденные расходы или съездить в отпуск всей семьей. А руководитель, например, завода подсчитывает денежные средства, которых должно хватить на уплату налогов, выплату заработной платы сотрудникам, создание новых проектов, и осуществление новых вложений.

При относительной схожести БДР и БДДС (они лежат в основе бюджетирования любой компании и отражают потенциальную прибыль и остатки финансов) все-таки эти документы имеют и существенные различия.

Что касается разницы между этими документами, то в основном они различаются формой капитала и его стоимостью. Говоря простыми словами, разница выражается различным отражением операций в документации. БДДС фиксирует капитал предприятия в денежном эквиваленте, а БДР – в товарной форме. Она переносит стоимость в виде взаимосвязанного расхода и дохода.

Поэтому эти отчеты могут отображать и/или не отображать те или иные события. К примеру, в БДДС отображаются такие операции, как

- учет кредитов и процентов;

- закупка основных средств (ОС);

- расходы на капитальный ремонт.

А в БДР фиксируются:

- затраты на амортизацию;

- переоценка ОС и товарно-материальных ценностей (ТМЦ);

- данные о недостачах;

- разница в курсах используемых валют.

Анализ на основе БДДС

Соотношение видов деятельности

Основной принцип, по которому эксперты разделяют инвестиционную и финансовую деятельность предприятия, формулируют следующим образом. В процессе инвестиционной деятельности компания вкладывает свои средства, а финансовой – наоборот, получает их из внешних источников (например, банки или акционеры). В то же время целевой кредит, направленный на обновление парка станков производственной линии предприятия, может быть признан относящимся к основной деятельности, потому что направлен на ее поддержание.

Если компания планирует успешно развиваться, то денежный поток по основной деятельности всегда должен быть положительным. Сальдо по инвестиционной деятельности в большинстве случаев отрицательное; то же самое можно сказать о финансовой деятельности предприятия. Суммарный же денежный поток должен всегда оставаться положительной величиной. Причем, даже если это так, то это еще не означает, что у компании грамотно поставлено финансирование

Здесь важно то, за счет чего достигается то или иное значение суммарного денежного потока. Пример: если положительное сальдо достигается за счет продажи основных средств предприятия, то о ликвидности такого бизнеса можно сделать весьма неутешительные выводы

Многие эксперты отводят бюджету движения денежных средств ключевую роль во всей системе бюджетного управления. Наличие кассовых разрывов, отсутствие или недостаток денежных средств считается первым признаком кризисных явлений в системе финансового обеспечения

Именно поэтому на большинстве современных предприятий процедуре формирования БДДС уделяется столь пристальное внимание

Чистый денежный поток

Чистый денежный поток или Cash Flow показывает разницу между положительным и отрицательным балансом на конкретный промежуток времени.

Источники денежных средств

Предприятия, которые не могут устранить отрицательное сальдо в течение длительного периода, движутся к банкротству. Именно в таких компаниях появляются задержки зарплат, долговые обязательства не выполняются, кредиторы наседают, а прибыли не покрывают текущих расходов.

- Нормы оборачиваемости дебиторской / кредиторской задолженности;

- Данные по планируемым продажам и планируемым расходам, скорректированные на НДС и средним остаткам ДЗ и КЗ на конец периода;

- Графики платежей по договорам, заключенным на последующий финансовый год.

Бюджет ДС по операционной деятельности фактически дает информацию об ожидаемой способности организации генерировать денежные потоки без привлечения внешних источников финансирования.

Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

При составлении отчёта БДДС руководствуются тремя видами деятельностипредприятия – операционной (текущей), инвестиционной и непосредственно финансовой.

Рассмотрим их подробно.

Вид 1. Операционная деятельность

Это основной вид деятельности компании – та работа, которая создаёт поступления и траты денег. Это производство продукции, продажи товара, оказание услуг, выполнение работ, сдача оборудования в аренду и прочие операции, связанные с движением денежных средств.

Вид 2. Инвестиционная деятельность

Связана с приобретением или продажей внеоборотных активов. Инвестирование, как и операционная деятельность, имеет своей целью получение прибыли или достижение полезного для компании эффекта. Однако в такой деятельности основные оборотные средства не задействованы, а используются «свободные» деньги.

Вид 3. Финансовая деятельность

Приводит к изменениям в составе и размере основного капитала компании. К примеру, это привлечение и возврат кредитов, необходимых предприятию для развития новых направлений производства.

Разделение деятельности компании на виды позволяет оценить действие всех трёх направлений на финансовый статус компании и размер капитала, который находится в её распоряжении.

Грамотно составленный бюджет движения денег обеспечивает постоянное наличие средств, необходимых для выполнения основной работы компании.

БДДС позволяет также эффективно использовать избыток денег предприятия, поскольку главный принцип бизнеса в том, чтобы свободные средства не лежали без дела на банковских счетах, а приносили ещё большие прибыли.

Кто может помочь в составлении БДР и БДДС

Чтобы готовый бюджет был действительно информативным и полезным, его составлением должны заниматься профессионалы.

Если в штате вашей организации таковых специалистов нет или их опыт недостаточен для качественного выполнения поставленных задач, советую обратиться за помощью в консалтинговые компании.

Услуги по составлению БДР и БДДС предлагают большинство из них.

Что вы получите от такого сотрудничества?

Во-первых, сэкономите время и деньги. Вам не нужно приобретать и разбираться в программном обеспечении для бюджетирования.

Во-вторых, над бюджетом будет работать команда профессионалов, которая отвечает за качество получаемого документа.

И наконец, в-третьих, вы получите аудит деятельности компании и рекомендации по дальнейшей её оптимизации.

Поверьте, затраченные средства на оплату услуг быстро окупятся! Самое главное правильно выбрать фирму-исполнителя.