Отчетность сзв-м: пошаговая инструкция по заполнению

Содержание:

- Правила заполнения отчёта

- Форма и порядок заполнения СЗВ-СТАЖ в 2021 году

- Настроим любые отчеты, даже если их нет в 1С

- Нулевая отчетность в ПФР

- Как заполнить отчет

- Сдвинулись ли сроки отправки СЗВ-М за июнь 2021г. для московских организаций из-за нерабочих дней

- Новые сроки по СЗВ-ТД в 2021 г.

- Как заполнить СЗВ-М в 1С:ЗУП 8 ред. 3

- Правовая характеристика расчетов

- Отчет СЗВ-М: кто сдает и когда

- В каких случаях форма подается на учредителя

- Частые вопросы по сдаче и оформлению отчета СЗВ-М

Правила заполнения отчёта

Для понимания правил, в соответствии с которыми требуется заполнять форму, стоит прочитать указания, содержащиеся непосредственно в ней. Далее эта форма ещё будет приведена вместе с указаниями.

В выписке из единого государственного реестра юридических лиц либо из реестра индивидуальных предпринимателей можно отыскать необходимый регистрационный номер. Иногда предприниматель имеет сразу два таких номера. В этом случае в форму СЗВ-М должен быть занесён тот из них, который содержится в выписке из реестра индивидуальных предпринимателей.

Наименование организации должно быть указано в точности то же, что и в уставе юридического лица. В случае с ИП оно должно совпадать с тем, которое указано в свидетельстве о постановке на учёт физического лица, либо удостоверяющим личность документом – в первую очередь это паспорт.

В графе для кода налогового периода в рассматриваемом случае нужно поставить «10» – код для октября, ведь именно за этот месяц сдаётся отчёт.

После этого нужно будет выбрать из нескольких вариантов: «исхд», «доп» и «отмн». Если отчёт заполняется в первый раз, выбирать нужно «исхд», что означает исходный. После этого нужно заполнить сведения о каждом из сотрудников по отдельности. Следует указывать в соответствующих графах фамилию, имя, отчество, а также СНИЛС и ИНН каждого из них по очереди.

Если в первый раз помарки ещё допустимы, то последнюю таблицу стоит заполнять очень аккуратно, не допуская никаких ошибок, ведь иначе организация либо ИП могут получить штраф.

Форма и порядок заполнения СЗВ-СТАЖ в 2021 году

Для заполнения СЗВ-СТАЖ в 2021 г. нужно использовать форму, регламентированную Постановлением ПФР от 06.12.2018 г. № 507п. Отчет содержит 5 разделов. Первые три из них нужно заполнять обязательно, а остальные — при выходе сотрудника на пенсию.

Внимание! Разделы 4 и 5 не нужно заполнять в годовом СЗВ-СТАЖ.

Раздел 1

В нем указывается информация о страхователе, т.е. о самом работодателе:

- регистрационный номер в ПФР;

- ИНН и КПП;

- краткое наименование.

Здесь же указывается тип сведений: «исходная» для первоначального отчета, «дополняющая» для внесения дополнительной информации или «назначение пенсии».

Раздел 3

В табличной части указывается информация по каждому сотруднику, в т.ч.:

- ФИО;

- СНИЛС;

- период работы;

- территориальные условия (кодировка);

- особые условия труда (кодировка);

- исчисление страхового стажа;

- условия досрочного назначения страховой пенсии;

- сведения об увольнении или страховом стаже безработным.

Внимание! Графа 14 заполняется только в том случае, если сотрудник был уволен в последний день года, т.е. в этом поле ставится день увольнения — 31.12.2020 г.

Раздел 4 и 5

Эти разделы заполняются только в случае назначения пенсии работнику. В годовом СЗВ-СТАЖ данных разделов быть не должно.

Внимание! В СЗВ-СТАЖ включаются только те сотрудники, которые застрахованы в системе ОПС и по которым начисляются страховые взносы. К примеру, в отчет не надо включать информацию о физлице, которому компания платит за аренду автомобиля или помещения.. Для корректного заполнения СЗВ-СТАЖ воспользуйтесь возможностями программы 1С:ЗУП

С ее помощью пользователь не только заполняет информацию в отчете, но и напрямую передает ее в ПФР при условии подключения сервиса 1С-Отчетность.

Для корректного заполнения СЗВ-СТАЖ воспользуйтесь возможностями программы 1С:ЗУП. С ее помощью пользователь не только заполняет информацию в отчете, но и напрямую передает ее в ПФР при условии подключения сервиса 1С-Отчетность.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Заказать настройку отчётов

Новые коды в СЗВ-СТАЖ с 2021 г.

При заполнении СЗВ-СТАЖ за 2020 г

нужно обратить внимание на Постановление ПФР от 02.09.2020 г. № 612п

В нем указаны новые коды, которые действуют с 13 октября 2020 г.

В разделе 3 в поле » исчисление страхового стажа» введен новый код — «ВИРУС». Его указывают по тем медработникам, которые осуществляют деятельность по борьбе с коронавирусом. Указывать этот код нужно в период с 1 января по 30 сентября 2020 г.

Кроме того, в этом же разделе нужно указывать новые коды, связанные с применением льготных ставок по страховым взносам. В частности, к ним относятся коды «МС», «ВПМС», «ВЖМС», «КВ», «ВЖКВ», «ВПКВ». Эта же кодировка будет использоваться при формировании расчета по страховым взносам, сдаваемого в ИФНС.

Новую кодировку нужно использовать при формировании годового СЗВ-СТАЖ по итогам 2020 г. или же если нужно заполнить отчет после 13 октября 2020 г.

Остались вопросы? Закажите консультацию наших специалистов!

Организация процесса взыскания дебиторской задолженности на ранних этапах появления

Уплата налога на прибыль в 2021 году

Нулевая отчетность в ПФР

Пенсионная отчетность 2021 года представляет собой всего три формы:

- ежемесячный бланк СЗВ-М;

- ежегодный отчет СЗВ-СТАЖ;

- ежемесячный отчет СЗВ-ТД.

Сведения пенсионных отчетов раскрывают информацию о застрахованных лицах — трудящихся гражданах и об их страховом стаже. Если есть работники, но нет деятельности, то сдача нулевой отчетности ИП или ООО в ПФР не предусмотрена, в документах обязательно будут данные о трудоустроенных лицах.

Согласно правилам заполнения отчетных форм, в пенсионные формы следует включать информацию обо всех работниках компании, которые состоят с работодателем в трудовых или гражданско-правовых отношениях. Иными словами, в отчеты включают тех работников, с которыми заключены трудовые или гражданско-правовые договоры.

Последние рекомендации чиновников скорректировали порядок заполнения форм. Теперь необходимо включать в отчет всех работающих граждан, независимо от того, заключен с ними договор или нет. Так, гласит, что трудовые отношения возникают с момента допуска работника к исполнению обязанностей, то есть с фактического допуска к работе. Следовательно, наличие оформленного договора не имеет значения. Информацию о таком сотруднике следует включать в отчет.

Также изменилось мнение чиновников в отношении сотрудников, не получающих заработную плату. Например, работник оформил длительный неоплачиваемый отпуск. Сведения о нем все равно включаются в пенсионную отчетность. Трудовые отношения не прерываются, и договор не расторгается на время отпуска.

ВАЖНО!

Если деятельность фирмы приостановлена, а в штате не числится ни одного работника, то подайте «нулевки» по форме СЗВ-М. В отчете укажите сведения о страхователе, отчетный период, а вот табличную часть оставьте пустой

Подавайте СЗВ-М ежемесячно, не позднее 15-го числа месяца, следующего за отчетным.

Может ли директор не получать зарплату

ВАЖНО!

СЗВ-М на учредителя — директора без зарплаты направляют в ПФР. В отчет включают информацию об учредителе, если с ним не заключен трудовой или гражданско-правовой договор.

Нулевая отчетность по форме СЗВ-СТАЖ

Отдельно обозначим требования к представлению пенсионной формы СЗВ-СТАЖ. Нужна ли «нулевка» Пенсионному фонду?

Чтобы ответить на вопрос, обратимся к структуре самой формы. Отчет не предназначен для отправки пустой таблицы. Например, при заполнении СЗВ-СТАЖ в электронном виде программа не позволит сформировать отчет без сведений о застрахованных лицах.

Следовательно, сдавать «нулевки» не нужно. Совершенно другой вопрос, как функционирует фирма, не имея сотрудников и даже учредителя. К таким обстоятельствам контролеры относятся скептически. Чиновники пришли к мнению, что экономический субъект не вправе существовать без руководства. Следовательно, в СЗВ-СТАЖ придется включать учредителя или директора, работающего без зарплаты и договора. Правила аналогичны тем, что действуют для СЗВ-М.

Как заполнить отчет

Быстро и бесплатно заполнить ежемесячный отчет удобно в специальной программе «Документы ПУ 6». Она доступна для скачивания на официальном сайте Пенсионного фонда в разделе «Бесплатные программы для работодателей».

Заполнить отчет в онлайн-сервисах разрешается и на сайтах разработчиков бухгалтерского ПО — Мое дело, Контур, Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют платы (до 1000 рублей).

Инструкция по заполнению раздела I СЗВ-М

Форма состоит из 4 разделов, каждый из которых обязателен для заполнения. Рассмотрим подробно, как заполнить и сдать новую форму СЗВ-М для ежемесячной отчетности в ПФР, начиная с раздела 1. В немследует указать следующие реквизиты страхователя:

- регистрационный номер в ПФР. Он указан в уведомлении из Пенсионного фонда, полученном при регистрации. По запросу его выдадут в местном отделении ПФР, налоговой инспекции либо на сайте nalog.ru;

- наименование (краткое);

- в поле «ИНН» следует указать код в соответствии с полученным свидетельством о постановке на учет в налоговом органе;

- поле «КПП» индивидуальные предприниматели не заполняют. Организации при заполнении бланка указывают КПП, который выдала ИФНС по месту нахождения (обособленные подразделения указывают КПП по своему месту нахождения).

ВАЖНО!

Если отчитывается филиал, то указывают ИНН основной фирмы, а КПП — обособленного подразделения.

Инструкция по заполнению раздела II СЗВ-М

В разделе 2 указывают период, за который подается форма. Код отчетного периода — это двузначный порядковый номер месяца, год состоит из четырех цифр.

Инструкция по заполнению раздела III СЗВ-М

В разделе 3 необходимо указать шифр типа передаваемого отчета. Он может принимать 3 значения:

- «исхд» — исходная форма, которую предприятие сдает за указанный отчетный период впервые;

- «доп» — дополняющая форма. Этот код указывают, если исходный отчет уже сдан, но его необходимо откорректировать. К примеру, появился новый сотрудник либо по нему были поданы неверные данные;

- «отмн» — отменяющая форма. Этот код используют, если необходимо полностью исключить из поданного исходного отчета каких-либо сотрудников. Например, в отчете содержатся данные на работника, который уволился и в текущем периоде уже не работал.

Инструкция по заполнению раздела IV СЗВ-М

Последний раздел представлен в виде таблицы, в которую заносится список работников, имеющих заключенные трудовые контракты на предприятии в текущем периоде, в том числе и договоры ГПХ. Таблица состоит из четырех столбцов:

- в первый записывается порядковый номер строки;

- во второй — полные Ф.И.О. сотрудника в именительном падеже. Если отчество отсутствует, его не указывают;

- в третьем — СНИЛС (регистрационный номер работника в ПФР). Это обязательная информация;

- в четвертом — ИНН (регистрационный номер работника в ИФНС). Этот столбец заполняется при наличии у страхователя необходимых сведений.

Вносить данные в таблицу разрешается либо в алфавитном порядке, либо случайным образом.

Образец заполнения раздела IV СЗВ-М

В конце отчет подписывает генеральный директор или предприниматель с указанием должности и Ф.И.О. Здесь же указывается дата составления формы и проставляется печать, если она используется в компании. Поскольку в форме СЗВ-М не предусмотрена возможность подписания отчета представителем страхователя, она должна подаваться лично либо директором организации, либо предпринимателем.

Полностью заполненный по инструкции образец документа выглядит следующим образом:

Сдвинулись ли сроки отправки СЗВ-М за июнь 2021г. для московских организаций из-за нерабочих дней

Сроки, которые были установлены для отправки СЗВ-М за май 2021г., ни кем не отменялись. Крайней датой по-прежнему является 15 число. Что касается изменений в режиме деятельности работодателей с 15-го по 19-е число, то Указом Мэра Москвы от 12.06.2021г. № 29-УМ устанавливается следующее: направлять в ПФР отчетность за май позже обычного ни коммерсантам, ни предприятиям не разрешено.

Никаких корректив нет и в сроках подачи отчетов на июль. Коммерсантам и фирмам следует отчитаться о всех застрахованных гражданах к 15.07.2021г.

Несмотря на осложнения коронавирусной ситуации, сдвигов сроков подачи СЗВ-М за июнь 2021г. пока не предвидится.

Новые сроки по СЗВ-ТД в 2021 г.

С 1 января текущего года работодатели должны подавать СЗВ-ТД при приеме или увольнении сотрудника не позже рабочего дня, идущего за днем издания документа о приеме или увольнении (приказ, распоряжение, иной документ в подтверждение оформления или расторжения трудовых отношений).

Что касается остальных кадровых изменений (перевод на другую работу или подача заявления о выборе формата ведения трудовой книжки), СЗВ-ТД по ним нужно подать не позже 15 числа месяца, идущего за отчетным.

Эти сроки указаны в п. 1.8 Порядка, регламентированного Постановлением ПФР от 25.12.2019 г. № 730п.

Важно! Отдельно определен срок сдачи СЗВ-ТД по сотрудникам, по которым не было кадровых изменений в течение 2020 г. (включая и заявление о ведении трудовой книжки)

По ним сдать СЗВ-ТД с информацией по состоянию на 1 января 2020 г. нужно было до 15 февраля 2021 г. (п. 1.7 Порядка, утвержденного Постановлением № 730п).

СЗВ-ТД оформляется на каждого работника.

Кроме того, в Законе от 01.04.1996 г. № 27-ФЗ не содержится правил о том, что срок сдачи СЗВ-ТД переносится, если он выпадает на выходной или праздник. Однако ПФР ранее в отношении отчета СЗВ-М поддерживал возможность переноса срока в аналогичной ситуации (Письмо от 07.04.2016 г. № 09-19/4844).

Как заполнить СЗВ-М в 1С:ЗУП 8 ред. 3

Чтобы правильно заполнить отчет СЗВ-М, нужно в нем заполнить информацию о работодателе — название полное или сокращенное, ИНН, КПП, регистрационный номер в ПФР. Эти данные заполняются через меню «Настройка» при входе во вкладку «Организации».

По обособленным подразделениям, не выделенным на отдельный баланс, нужно указать КПП. Для этого пользователь заходит в меню «Настройка», выбирает вкладку «Подразделения», переходит в раздел «Регистрация в налоговом органе» и выбирает справочник «Подразделения».

Кроме того, требуется уточнить и внести корректировки в персональные сведения физлиц:

- ФИО — вносятся без сокращений и без инициалов;

- СНИЛС;

- ИНН.

Для проверки СНИЛС можно использовать отчет «Личные данные сотрудников», для чего пользователь заходит в меню «Кадры» и выбирает «Кадровые отчеты».

Для корректного отражения информации в СЗВ-М в 1С должны быть внесены все кадровые документы, в т.ч. о приеме на работу и увольнении. Если работники трудились по договорам ГПХ, они также должны быть зарегистрированы через соответствующие документы — «Договоры (работы, услуги)» или «Договор авторского заказа».

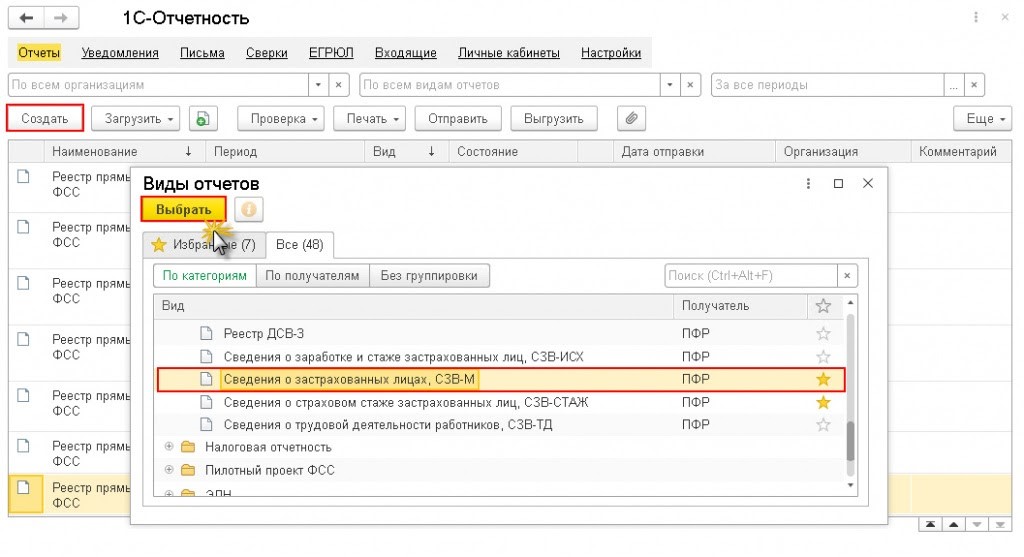

Чтобы сформировать информацию в рабочем месте 1С-Отчетность (в разделе «Отчетность, справки»), требуется:

- создать новый документ СЗВ-М по одноименной кнопке;

- выбрать в форме «Виды отчетов» отчет, называемый «Сведения о застрахованных лицах, СЗВ-М» в папке «Отчетность по физлицам».

В этом случае будет выведена форма нового отчета СЗВ-М, и ее потребуется заполнить.

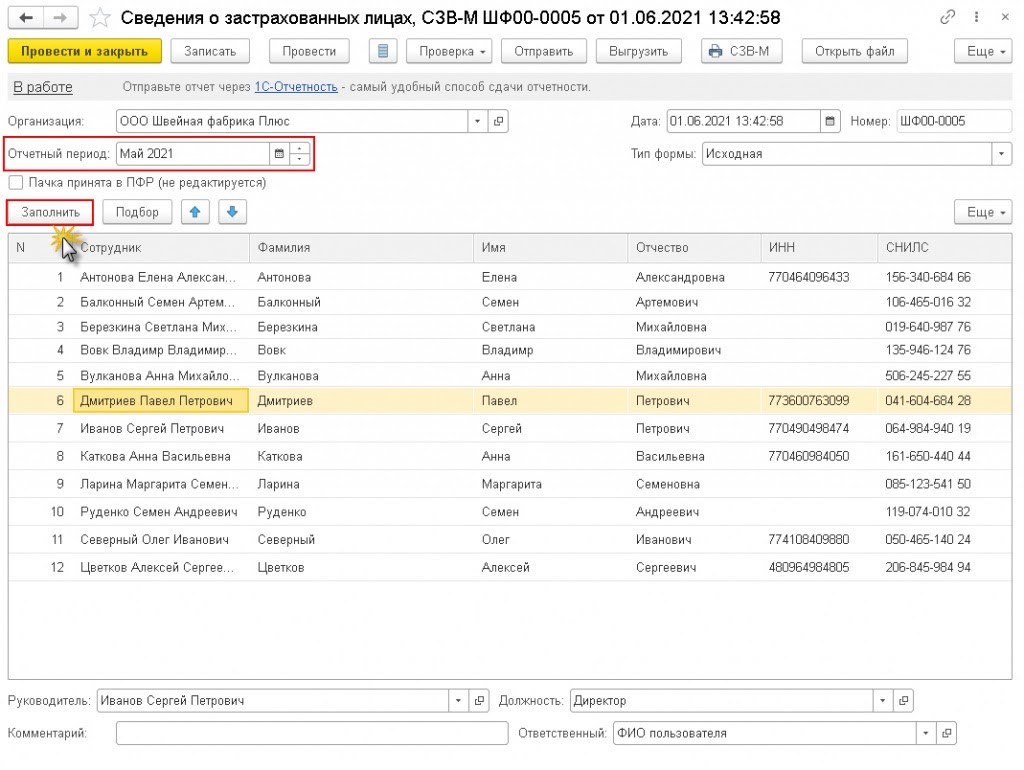

В новой форме организация заполняется автоматически сведениями из программы. Если информационная база используется для нескольких компаний, то нужно выбрать ту, по которой формируется отчет.

В графе «Дата» ставится дата заполнения документа — по умолчанию текущая рабочая дата.

В графе «Отчетный период» указывается отчетный месяц.

В графе «Тип формы» автоматически ставится «Исходная», т.е. информация сдается впервые работодателем за данный отчетный месяц.

После этого пользователь нажимает кнопку «Заполнить» — сведения заполняются автоматически из программы с учетом ст. 7 Закона № 167. Информация вносится по тем работникам, с которыми в отчетном месяце заключены, действуют или расторгнуты трудовые или ГПХ договоры.

Кроме того, документ можно заполнить через кнопку «Подбор», при нажатии которой открывается справочник «Сотрудники», или через кнопку «Добавить», при нажатии которой открывается справочник «Физические лица».

В графах «Руководитель» и «Должность» информация вносится программой автоматически на основании сведений справочника «Организации». Для проверки или исправления нужно зайти во вкладку «Учетная политика и другие настройки», пройти по гиперссылке «Ответственные лица». После этого нажимается кнопка «Записать».

Если СЗВ-М подается в ПФР в бумажном виде, его можно распечатать из программы. Кроме того, можно сформировать и электронный файл для отправки документа.

Чтобы сформировать файл для отправки в электронном виде, пользователь нажимает кнопку «Выгрузить». Появляется новое окно, в котором он выбирает каталог для сохранения файла.

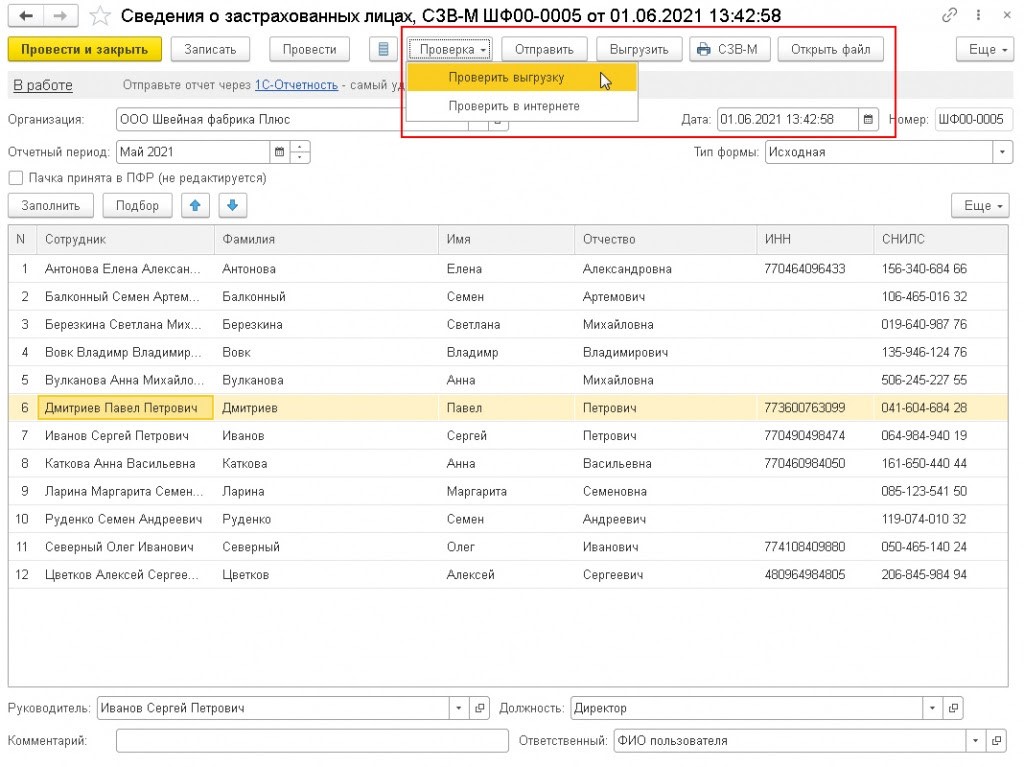

Кнопка «Открыть файл» позволяет просмотреть его содержимое. Специалисты рекомендуют сначала посмотреть информацию в файле, а затем уже отправлять его в ПФР. Проверить файл на соответствие требованиям Пенсионного фонда можно по кнопке «Проверка», выбрав затем «Проверить выгрузку». В данном случае 1С самостоятельно проверит файл на основании встроенного алгоритма.

Выгрузку можно проверить и через сторонние программы, но перед этим их нужно установить на компьютер. После проведения встроенной проверки пользователь получает соответствующее сообщение, в котором нужно нажать «Да».

Если программа обнаружит какие-либо нарушения или несоответствия, она также выдаст уведомление пользователю.

При использовании сервиса 1С-Отчетность СЗВ-М можно направить в Пенсионный фонд напрямую из 1С. Перед этим можно провести форматно-логический контроль внесенных сведений, для чего используется кнопка «Проверить» и далее выбирается «Проверить в интернете». Отправляются сведения по соответствующей кнопке «Отправить».

Когда информация будет отправлена в ПФР, рекомендуется поставить защиту на отчет СЗВ-М от возможных изменений. Для этого пользователь ставит галочку «Пачка принята в ПФР (не редактируется)» и проводит отчет. Отредактировать отчет можно будет, но только если убрать эту галочку.

Правовая характеристика расчетов

После регистрации в государственном реестре хозяйственное общество приобретает полную правоспособность (п. 3 ст. 49 ГК РФ). Оно может нанимать работников, распоряжаться своим имуществом, заключать сделки. Учредители не вправе бесконтрольно тратить выручку предприятия. Деньги фирмы не принадлежат ее собственникам. Все выплаты в пользу участников ООО должны иметь юридическое обоснование и документальное подкрепление:

- Дивиденды. В законе 14-ФЗ от 08.02.98 прямого определения термину не дается. Однако статьи и посвящены именно распределению чистой прибыли. Доход, оставшийся после оплаты всех налогов и сборов, собственники могут разделить между собой. Средства распределяются пропорционально принадлежащим долям. Основанием является факт владения частью компании.

- Заработная плата. Вознаграждение выплачивается за исполнение служебных обязанностей, предусмотренных трудовым договором. При совпадении в одном лице учредителя и директора начисления производятся в общем порядке. Статус собственника в этом случае значения не имеет. Расчет производят с учетом должностного оклада, правил премирования и прочих локальных актов об оплате труда.

Получать денежные средства из кассы или с расчетного счета участники ООО могут также на основании гражданско-правовых договоров. Так, заплатить собственнику фирма вправе за оказанные услуги или работы, поставку, аренду помещений или иного имущества. Законодательство не запрещает выдавать учредителям займы, в том числе беспроцентные.

Комментарий юриста: Прямого указания в законе на возможность предоставления участникам ООО безвозмездных кредитов нет. Однако запретов нормативные акты не содержат. Право на заключение беспроцентного договора вытекает из ст. 807 ГК РФ и диспозитивности гражданского законодательства. Норма не относит плату за пользование деньгами к существенным условиям сделки. Специфической чертой такого займа будет заинтересованность сторон. Договоры между взаимозависимыми лицами (общество и собственник) заключаются в порядке, описанном ст. 45 закона 14-ФЗ. О выдаче беспроцентного займа одному из учредителей необходимо уведомить других владельцев фирмы. Возражения незаинтересованных собственников станут препятствием. Налоговые органы относятся к таким соглашениям настороженно. Беспроцентные займы используются в нелегальных оптимизационных схемах.

В любом случае полностью бесплатным договор не будет. Даже при отсутствии фиксированного процента сделать отчисления в бюджет придется. Объектом обложения станет материальная выгода ст. ст. 105.14, , НК РФ. Юридической и экономической оценке сделок посвящен целый ряд писем Минфина РФ (№ 03-01-18/40821 от 02.10.13, № 03-01-18/27892 от 17.07.13, № 03-01-18/4-67 от 23.05.12).

Материальная выгода участника-физлица будет определяться по действовавшей на период договора ключевой ставке ЦБ РФ с коэффициентом 2/3 (ст. 212 НК РФ). Налог (НДФЛ) согласно ст. 224 НК РФ для резидентов России составит 35%, для нерезидентов – 30%.

Допустим, участник получает от ООО «Ромашка» беспроцентный заем в сумме 50 000 рублей. Срок договора составляет 1 год. Предположим также, что в указанный период ставка ЦБ РФ останется на уровне 8%. Расчет НДФЛ потребуется составить по следующей формуле:

(50 000 × 8% × 2/3) × 35% = 933,33 рубля.

Если заем выдается в иностранной валюте, облагаемую базу определяют по ставке 9% (ст. 212 НК РФ). Порядок начисления налога по беспроцентным займам Минфин России пояснил в письме № 03-04-07/43786. Страховыми сборами доход участника-физлица не облагается (п. 4 ст. 420 НК РФ).

Платить НДФЛ с материальной выгоды от беспроцентного займа придется и учредителям-предпринимателям. Доход не попадет под действие специальных режимов, так как не будет связан с осуществлением коммерческой деятельности (постановление Поволжского ФАС по спору ). Исключения составляют плательщики ЕНВД, получившие средства на ведение торговой деятельности. Точка зрения остается спорной (постановления Дальневосточного ФАС по делу 0 и Северо-Западного ФАС по спору ).

При получении беспроцентного займа учредителем-организацией налог на прибыль не начисляется. Материальная выгода не включается в состав внереализационных доходов в силу п. 12 ст. 270 НК РФ.

Отчет СЗВ-М: кто сдает и когда

Работодатели ежемесячно направляют сведения о работающих лицах по форме «Сведения о застрахованных лицах» (СЗВ-М). Но полный перечень, кто заполняет сведения о застрахованном лице, формируется, исходя из понятия «застрахованные лица» (см. статью 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»). К ним относятся работники, с которыми в отчетном периоде заключены, продолжают действовать или прекращены:

- трудовые договоры;

- гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг;

- договоры авторского заказа;

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательские лицензионные договоры;

- лицензионные договоры о предоставлении права использования.

Таким образом, ежемесячную отчетность СЗВ-М предоставляют все страхователи (организации и индивидуальные предприниматели) в отношении застрахованных лиц, которые работают по трудовым договорам и с которыми заключены гражданско-правовые договоры, если с вознаграждений по ним уплачиваются страховые взносы.

Сроки сдачи СЗВ-М в 2021 году для ИП с работниками и организаций не отличаются. С учетом всех переносов подготовить и сдать отчет следует в следующие сроки:

|

Отчетный период (2021 год) |

Срок сдачи |

|

Январь |

15.02.2021 |

|

Февраль |

15.03.2021 |

|

Март |

15.04.2021 |

|

Апрель |

17.05.2021 |

|

Май |

15.06.2021 |

|

Июнь |

15.07.2021 |

|

Июль |

16.08.2021 (дата перенесена с выходного дня) |

|

Август |

15.09.2021 |

|

Сентябрь |

15.10.2021 |

|

Октябрь |

15.11.2021 |

|

Ноябрь |

15.12.2021 |

|

Декабрь |

17.01.2022 (дата перенесена с выходного дня) |

Надо ли отчитываться, если нет наемных работников и лиц, работающих по договорам ГПХ

Форму СЗВ-М обязаны сдавать и те компании, у которых не оформлено ни одного сотрудника. По действующему законодательству, генеральный директор, как и учредитель, — тоже наемные работники, уточняется в сообщении Пенсионного фонда РФ.

В каких случаях форма подается на учредителя

Учредитель — это лицо, по инициативе которого создан конкретный экономический субъект и которое является собственником имущества и капиталов организации. Включать ли в пенсионную отчетность сведения о собственнике компании, зависит от характера взаимоотношений.

Если учредитель не принимает никакого участия в деятельности созданного экономического субъекта, не задействован в управлении и распоряжении активами, то никакой речи о трудовых или гражданских взаимоотношениях нет, тем более о какой-либо оплате труда. Следовательно, СЗВ-М на учредителя, не являющегося директором, не подают.

ВАЖНО!

Если учредитель участвует в управлении компанией, то сведения о нем предоставляют в ПФР на общих основаниях независимо от наличия заработка и договора.

Частые вопросы по сдаче и оформлению отчета СЗВ-М

Нужно ли сдавать СВЗ-М ИП без работников?

По форме СЗВ-М должны отчитываться ИП или организации, у которых штате есть хотя бы один сотрудник. Поэтому ИП без работников сдавать отчет СВЗ-М не нужно.

Нужно ли сдавать отчет НКО и общественным организациям без работников?

В соответствии с Письмом Минтруда России от 16.03.2018 № 17-4/10/В-1846, доведенным до сведения Отделений ПФР письмом ПФР от 29.03.2018 № ЛЧ-08-24/5721, СЗВ-М необходимо сдавать в отношении председателя ТСЖ, ГПК, СНТ, ОНТ, ДНТ (при отсутствии заключенного трудового или гражданско-правового договора).

Нужно ли сдавать СЗВ-М вновь созданным ООО без сотрудников, гендиректора и счета в банке?

В соответствии с Письмом Минтруда России от 16.03.2018 № 17-4/10/В-1846, доведенным до сведения Отделений ПФР письмом ПФР от 29.03.2018 № ЛЧ-08-24/5721, СЗВ-М необходимо сдавать в отношении руководителя организации, являющего единственным учредителем, независимо от того, заключен ли с ним трудовой договор.

Нужно ли сдавать отчет организациям в процессе ликвидации?

Согласно разъяснениям, данным в Пенсионном фонде РФ, нахождение организации в стадии банкротства не освобождает ее от обязанности представления отчета по форме СЗВ-М. В данном случае, заполняется нулевая форма и подписывается у конкурсного управляющего.