Выдача беспроцентного займа сотруднику компании

Содержание:

- Материальная выгода заемщика. Методика расчета

- Деньги поступают в кассу сроком на полгода

- Настроим любые отчеты, даже если их нет в 1С

- Деньги поступают на расчетный счет сроком на 2 года

- Имущественный заем

- Беспроцентный займ от учредителя: проводки

- Получение займа от контрагента

- Учет краткосрочных кредитов (проводки по счету 66)

- Проводки по кредитам и займам

- Процентные займы между компанией и физическим лицом

- Характерные особенности договора займа

- Поступление кредита 2% и начисление процентов

- Начисление процентов по договору займа: проводки

- Последовательность передачи займа

- Уплата основного долга за ноябрь и декабрь

Материальная выгода заемщика. Методика расчета

Мы уже выяснили, что за материальную выгоду принимается сумма сэкономленная сотрудником при беспроцентном займе. И именно с нее исчисляется налог на доходы физических лиц, перечисляемый работодателем.

Такая выгода не может рассматриваться до момента полного возврата заемных денежных средств сотрудником своему кредитору, которым выступает работодатель.

Формула расчета материальной выгоды проста – это произведение суммы займа, разделенной на триста шестьдесят пять дней, полного количества дней, на который заем выдан, и двух третей ставки рефинансирования, принятой Центробанком (берется значение, принятое в регионе на день окончательного расчета заемщика с кредитором).

Отдельно стоит упомянуть следующие моменты:

- за сумму займа берется либо полное количество финансовых средств, фигурирующих в договоренности, либо лишь часть, возвращенная заемщиком на определенный момент;

- дни, которые фигурируют в формуле – это срок со дня выдачи денежных средств беспроцентного займа до момента его полного (частичного) погашения.

Для лучшего понимания ситуации можно рассмотреть расчет материальной выгоды на простом примере.

Сотрудник Н. заключает с работодателем соглашение на беспроцентный заем на срок в сто дней. Сумма предполагаемого займа составляет шестьдесят тысяч рублей. Договор, заключенный сторонами, подразумевает выплату займа единовременно.

- При расчете материальной выгоды берется ставка рефинансирования равная восемь целых двадцать пять сотых процента, тогда две трети от нее составят значение пять с половиной.

- Сумма в шестьдесят тысяч делится на триста шестьдесят пять дней и получается значение в сто шестьдесят четыре целых и тридцать восемь сотых.

- Перемножаем полученные значения и количество дней, на которые выдан беспроцентный заем и получаем сумму материальной выгоды в девятьсот четыре рубля и девять копеек.

- Взяв тридцать пять процентов от полученного результата, мы выясняем, что за сотрудника Н. организация должна уплатить триста шестнадцать рублей сорок три копейки.

Деньги поступают в кассу сроком на полгода

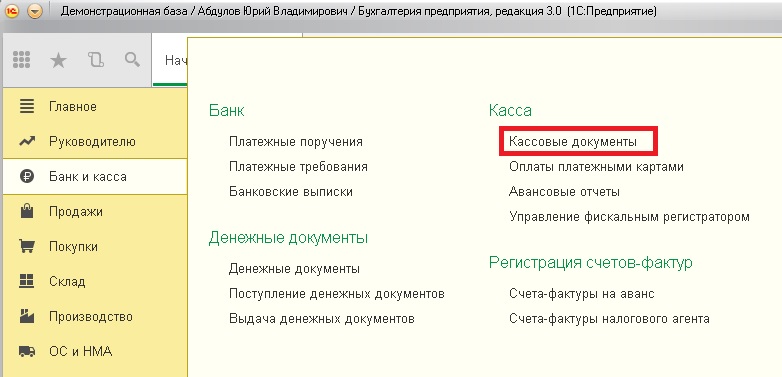

Начнем с первого варианта. Чтобы отразить такой приход, нужно:

- открыть вкладку “Банк и касса”;

- найти раздел “Касса”;

- выбрать вкладку “Кассовые документы”.

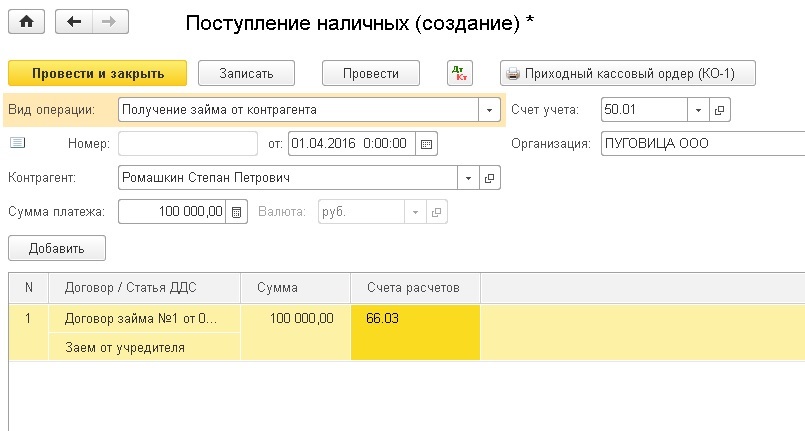

Теперь создаем документ в формате “Поступление наличных”. Вид операции выбираем “Получение займа от контрагента”. В качестве контрагента указываем учредителя, организацию а также вписываем сумму полученных денег.

Ниже находится табличная часть, в которой вы вводите информацию по договору. Если договор новый, то нажмите кнопку “Добавить” и введите данные, указав реквизиты документа.

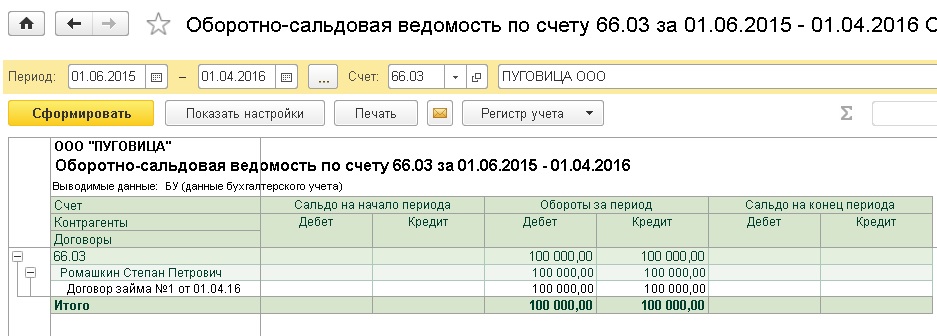

Далее выбираем статью движения денег, для этого добавьте новую статью “Займ от учредителя”. Из-за того, что займ краткосрочный, выбирайте счет 66.03

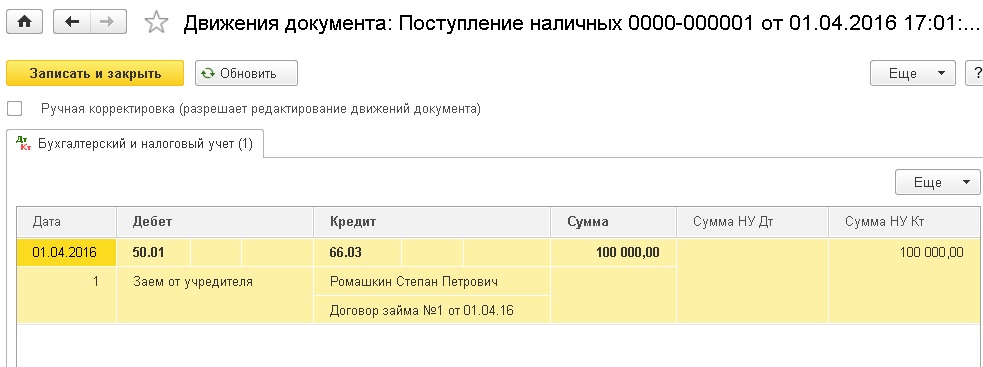

На сумму займа, который вы получили, будет сформирована проводка Дебет 50.01 и Кредит 66.03.

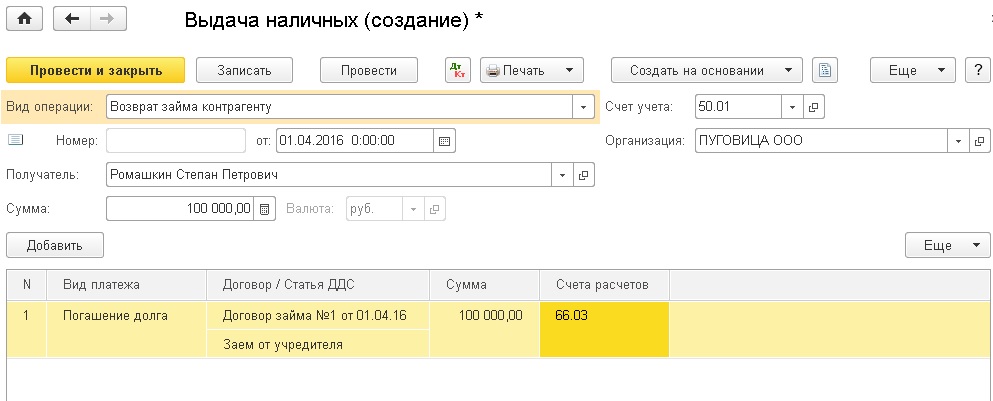

Для возврата денег нужно воспользоваться документом “Выдача наличных”, который содержит операцию по возврату займа контрагенту. Чтобы его добавить, делаем все, что описано выше, но в табличной части вы добавляете столбик “Вид платежа” и указываете “Погашение займа”.

Будет сформирована обратная проводка, где дебет будет 66.03, а кредит будет 50.01. Таким образом взаиморасчеты будут закрыты, если вы вернете всю сумму, полученную от контрагента.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Заказать настройку отчётов

Деньги поступают на расчетный счет сроком на 2 года

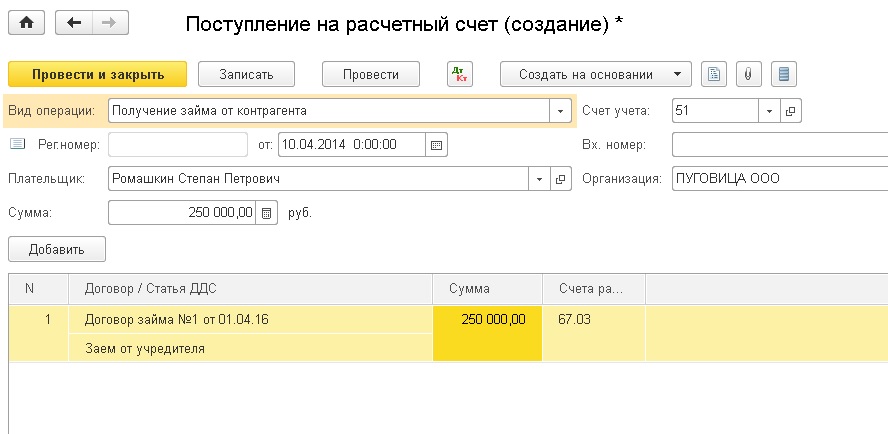

Если контрагент отправляет средства на расчетный, то вам нужно указать поступление именно на этот счет. В этом случае мы будем работать с формой “Поступление на расчетный счет”. Вы можете создать документ вручную, если перейдете в раздел “Банк и касса” и выберете там “Банковские выписки”. Также можно загрузить документ непосредственно из банка.

Документ должен иметь вид “Получение займа от контрагента”. В нем выбираете организацию вашего учредителя, проставляете сумму, которую получили на расчетный счет и заполняете таблицу и счет расчетов.

Так как займ на долгий срок (2 года) в счете расчета мы проставляем 67.03.

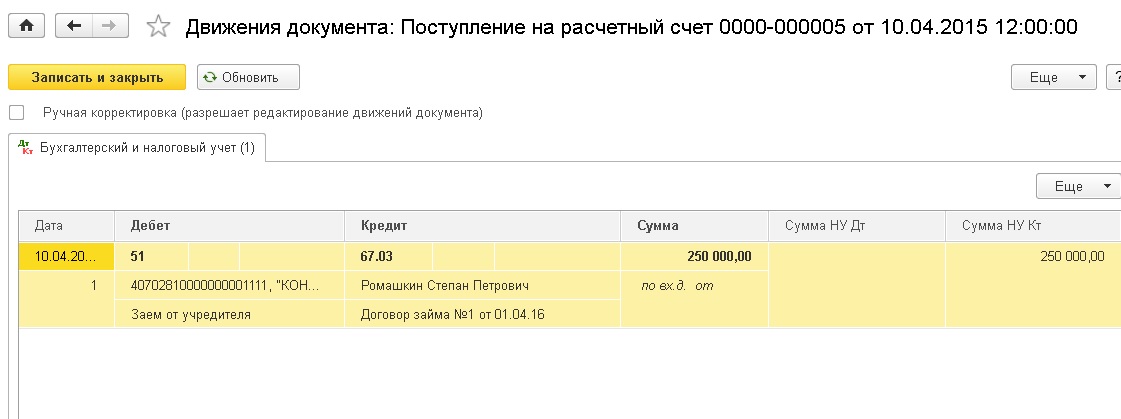

Сформируется проводка, где дебет 51, а кредит 67.03, а также указана сумма займа.

Получаем проводку Дт 51 Кт 67.03 на сумму займа

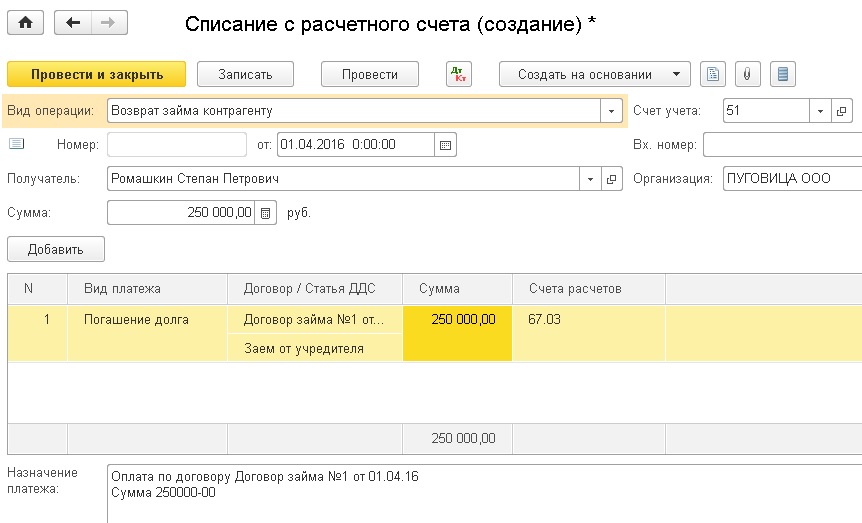

Чтобы отобразить в программе возврат денег, вам нужна форма “Списание с расчетного счета”

Обратите внимание, что форма должна быть в виде “Возврат займа контрагенту, чтобы сформировалась проводка по списанию,

Это все, что нужно знать по отражению беспроцентных кредитов от контрагента. Главное, не ошибиться во время формирования документов на возврат и все будет отображено четко.

Остались вопросы? Закажите консультацию наших специалистов!

Автоматизация сельского хозяйства

Журнал регистрации 1С — настройка, хранение и очистка

Имущественный заем

Кроме денег, организация может одолжить сотруднику (гражданину) принадлежащее ей имущество. В данном случае сделка представляет собой заем в натуральной форме или товарный кредит. Это следует из пункта 1 статьи 807 Гражданского кодекса РФ.

В бухучете стоимость имущества, выдаваемого по договору займа, не включается в расходы, как при обычном выбытии (п. 3 ПБУ 10/99). Стоимость передаваемого имущества определите исходя из цены, по которой в сравнимых обстоятельствах обычно организация продает аналогичное имущество (п. 6.3 ПБУ 10/99).

Поступление материальных ценностей при возврате займа не является доходом (п. 3 ПБУ 9/99).

В зависимости от того, какое имущество является предметом займа в натуральной форме (товары, материалы, основные средства), в бухучете сделайте проводку:

Дебет 73-1 (76, 58) Кредит 41 (01, 10…)– переданы товары (основные средства, материалы и т. д.) по договору займа (товарного кредита).

Для целей расчета НДС передача имущества по договору займа (товарного кредита) считается реализацией (п. 1 ст. 39 НК РФ, письма МНС России от 15 июня 2004 г. № 03-2-06/1/1367/22, УМНС России по г. Москве от 27 августа 2004 г. № 24-14/55637). То есть возникает объект налогообложения НДС (п. 1 ст. 146 НК РФ). Поэтому, если заем в натуральной форме (товарный кредит) предоставляет организация – плательщик НДС, в момент передачи имущества в бухучете нужно сделать еще одну запись:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС с суммы займа в натуральной форме (товарного кредита).

Сотрудник (гражданин) вправе возвратить заем наличными или перечислить на расчетный счет организации (п. 1 ст. 810 ГК РФ). Кроме того, если заемщиком является сотрудник, организация может удержать выданные суммы из его зарплаты. В этом случае нужно соблюдать ограничения, установленные статьей 138 Трудового кодекса РФ. Ежемесячно из зарплаты сотрудника можно удерживать не более 20 процентов.

Возврат займа (в зависимости от вида передаваемого имущества) отразите проводкой:

Дебет 51 (50, 41, 08, 10…) Кредит 73-1 (76, 58)– отражен возврат займа.

Пример отражения в бухучете беспроцентного займа, выданного сотруднику в натуральной форме

10 января 2016 года ООО «Альфа» предоставило кладовщику П.А. Беспалову беспроцентный заем в натуральной форме. Предмет договора – 500 листов оцинкованного железа на сумму 25 000 руб. Договорная цена железа соответствует уровню рыночных цен. Срок возврата займа – 10 февраля 2016 года.

Деятельность «Альфы» облагается НДС. НДС бухгалтер начислил на договорную стоимость материалов.

Бухгалтер «Альфы» выписал счет-фактуру и сделал в учете следующие проводки:

Дебет 73-1 Кредит 10– 25 000 руб. – отражена передача материалов по договору беспроцентного займа;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»– 4500 руб. (25 000 руб. × 18%) – начислен НДС с рыночной стоимости материалов, переданных по договору займа.

Беспалов вернул заем 10 февраля 2016 года. После этого в учете была сделана проводка:

Дебет 10 Кредит 73-1– 25 000 руб. – отражен возврат материалов заемщиком.

Организация выступает в роли налогового агента и удерживает НДФЛ с материальной выгоды по займу. Сумму материальной выгоды бухгалтер «Альфы» рассчитал исходя из ставки рефинансирования (условно):25 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 155 руб.

Сумма налога была удержана из очередной зарплаты сотрудника:

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»– 54 руб. (155 руб. × 35%) – удержан НДФЛ с суммы материальной выгоды по беспроцентному займу, выданному в натуральной форме.

Начисленные проценты в натуральной форме отразите проводками:

Дебет 76 Кредит 91-1– начислены проценты в натуральной форме по договору займа;

Дебет 41 (08, 10…) Кредит 76– получено имущество в счет уплаты процентов.

При этом если проценты (как в денежной, так и в натуральной форме), начисленные по займу, выданному в натуральной форме, больше суммы процентов, рассчитанных исходя из ставки рефинансирования, то с этой разницы нужно заплатить НДС (если деятельность организации облагается этим налогом). Подробнее об этом см. Как учесть при налогообложении проценты по выданному займу.

Начисление НДС в этом случае отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС с разницы между процентами, рассчитанными по ставке, установленной договором, и процентами, рассчитанными исходя из ставки рефинансирования.

Беспроцентный займ от учредителя: проводки

В Закон о ККТ внесли поправки. Но они не облегчили жизнь компаниям и предпринимателям. Вопросы о применении ККТ остались. К примеру, нужно ли использовать кассу при «заемных» или «подотчетных» расчетах? Как воспользоваться «кассовыми» льготами?

Главная → Бухгалтерские консультации → Бухгалтерский учет

Актуально на: 27 января 2017 г.

Деньги и другие вещи могут выдаваться в долг как возмездно, так и без уплаты процентов. О том, как учитывать получение и выдачу беспроцентного займа, расскажем в нашей консультации.

Получаем беспроцентный заем

Независимо от вида займа (процентный или беспроцентный) расчеты по договору займа у заемщика учитываются на счетах (Приказ Минфина от 31.10.2000 № 94н):

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Счет 66 используется, если заем получен на срок до 12 месяцев включительно, а счет 67 – если заем предоставлен на срок больше года.

Беспроцентный заем организация обычно получает от своих учредителей. Однако вид займодавца на порядок учета расчетов по беспроцентному займу не влияет.

Представим типичные проводки по получению и возврату беспроцентного займа.

| Получен долгосрочный заем от другой организации | 51 «Расчетные счета», 52 «Валютные счета», 10 «Материалы», 41 «Товары» и др. | 67 |

| Получен беспроцентный займ от учредителя на срок 12 месяцев и менее | 50 «Касса», 51, 10, 41 и др. | 66 |

| Отражен взнос по договору беспроцентного займа от директора на срок 12 и менее месяцев | 50, 51, 10 и др. | 66 |

| Отражен возврат беспроцентного займа | 66, 67 | 50, 51, 52, 10, 41 и др. |

Выдаем беспроцентный заем

При выдаче беспроцентного займа проводки по учету финансовых вложений у займодавца не формируются. Ведь беспроцентное предоставление ценностей не может являться финансовым вложением, поскольку не приносит доход (п. 2 ПБУ 19/02).

Следовательно, для учета беспроцентных займов займодавцем применяется не счет 58 «Финансовые вложения», а счет 76 «Расчеты с разными дебиторами и кредиторами».

Если же беспроцентный заем выдается работнику, то используется счет 73 «Расчеты с персоналом по прочим операциям».

Представим по беспроцентному займу основные бухгалтерские проводки.

| Выдан беспроцентный займ другой организации | 76 | 51, 52, 10, 41 и др. |

| Выдан беспроцентный займ сотруднику | 73 | 50, 51 и др. |

| Отражен возврат выданных займов | 50, 51, 52, 10, 41 и др. | 76, 73 |

Напомним, что при предоставлении неденежных займов плательщик НДС должен исчислить НДС с передаваемого имущества и предъявить его заемщику.

Беспроцентный заем и налог на прибыль

При предоставлении или получении беспроцентного займа выданные и полученные ценности не учитываются в расчете налога на прибыль (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

При этом даже экономию на процентах, возникающую от того, что заемщик не платит проценты по заемным средствам, заемщик не должен признавать в своих доходах. Ведь НК не предусматривает начисление материальной выгоды по беспроцентному займу организацией-заемщиком в целях расчета налога на прибыль (Письмо Минфина от 09.02.2015 № 03-03-06/1/5149).

Займодавец же должен учитывать недополученные проценты в доходах только при предоставлении средств взаимозависимому лицу (Письма Минфина от 27.05.2016 № 03-01-18/30778, от 25.05.2015 № 03-01-18/29936, от 05.10.2012 № 03-01-18/7-137).

Получение займа от контрагента

Нормативное регулирование

По договору займа одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг ().

Правила бухучета займов описаны в . Сумма, полученная по договору займа, является кредиторской задолженностью и учитывается в зависимости от срока займа: если срок до года включительно — на счете 66.03 «Краткосрочные займы», при сроке более года —на счете 67.03 «Долгосрочные займы» (план счетов 1С).

К расходам, связанным с исполнением договора займа и учитываемым отдельно от основного долга, относят ():

- проценты за пользование займом;

- сопутствующие расходы — оплату информационных и консультационных услуг, экспертизы договора и др.

Сопутствующие расходы учитываются равномерно на протяжении всего срока договора займа ().

Учет в 1С

Получение денежных средств по договору займа оформляется документом Поступление на расчетный счет вид операции Получение займа от контрагента.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по договору займа, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

Счет расчетов — 67.03 «Долгосрочные займы».

Учет краткосрочных кредитов (проводки по счету 66)

На практике именно краткосрочные кредиты и займы наиболее распространены. Организации берут их в кредитных организациях на временные нужды, в течение года возвращают. Используются эти деньги, как правило, на приобретение материальных ценностей, товаров, при продаже которых вложенные деньги быстро вернутся в составе выручки от продажи, в связи с чем появится возможность погасить задолженность перед банком.

Кредитные деньги могут быть получены как в рублях, так и в иностранной валюте. В последнем случае для их отражения на бухгалтерском счете необходимо валюту переводить в рубли по курсу ЦБ РФ, действующую на дату получения денег – зачисление валюты на валютный счет.

Счет 66 «Расчеты по краткосрочным кредитам и займам» — пассивный, предназначен для учета пассива предприятия. Что такое пассивный счет и каковы его особенности читайте здесь .

Получение кредитных денег в банке отражается по кредиту сч.66 в корреспонденции со счетом учета денежных средств, в бухгалтерии при этом отражается следующая проводка Д51 (50, 52) К66.

Все курсовые разницы, возникшие в результате пересчета иностранной валюты в отечественные рубли, отражаются в составе операционных расходов/доходов. Положительная курсовая разница отражается с помощью проводки Д66 К91/1. Отрицательная курсовая разница – Д91/2 К66.

Курсовые разницы и проценты – это основные расходы по кредиту. Существуют также и дополнительные.

Все дополнительные расходы, сопровождающие оформление и получение займа, также включаются в операционных расходы. В качестве дополнительных расходов могут выступать различного рода услуги (юридические, экспертиза, консультационные и пр.). Проводка по их отражению – Д91/2 К60 (76).

Проценты, начисленные по кредиту, отражаются с помощью проводки Д91/2 К66, то есть также включаются в операционные расходы.

Возврат кредитных денег и уплата процентов отражается с помощью проводки Д66 К51 (50, 52). Если организация погашает свой долг частями каждый месяц, то данная проводка выполняется ежемесячно на сумму погашения.

Проводки по краткосрочным кредитам (счет 66):

Учет долгосрочных кредитов (проводки по счету 67)

Долгосрочные кредиты берутся организацией обычно для обновления основных средств, приобретения нематериальных активов, проведения модернизации, реконструкции, расширения производства, то есть это долгосрочные вложения, которые быстро окупиться не смогут. Берутся они, как правило, на 5-10 лет.

Кредитные учреждения выдают долгосрочные кредиты только стабильно работающим организациями с устойчивым финансовым положением. Молодому предприятию долгосрочный кредит получить проблематично, банки подходят очень серьезно к выдаче подобных займов. Проценты по долгосрочным кредитам, как правило, заметно ниже процентов по краткосрочному, но и получить его гораздо сложнее. Рассмотрение заявки и оформление займет гораздо больше времени.

Счет 67 «Расчеты по долгосрочным кредитам и займам» — это также пассивный счет, предназначенный для учета пассива.

Проводки по учету долгосрочных кредитных денег аналогичны проводкам по учету краткосрочных.

Получение кредитных денег и начисление процентов по ним отражается по кредиту сч.67, их уплата – по дебету сч.67.

Все расходы по получению, оформлению долгосрочного займа относятся на операционные расходы, так же как и курсовые разницы при получении иностранной валюты.

Учет долгосрочных займов имеет одну особенность: за год до окончания срока погашения организация в своем учете может перевести кредит из разряда долгосрочных в краткосрочные, при этом выполняется проводка Д67 К66.

А возможно организация не захочет осуществляет перевод кредитных денег с одного счета на другой, в этом случае займ будет числиться на сч. 67 до полного своего погашения.

Проводки по учету долгосрочных кредитов (счет 67):

Проводки по кредитам и займам

Затраты отражаются в составе прочих расходов предприятия. Если они были получены для инвестиционной деятельности предприятия, то затраты по ним включаются в стоимость создаваемого актива до момента ввода этого актива в эксплуатацию (данное условие не применяется для малого бизнеса на УСН).

Проводки по кредиту в этой статье подразумевают проводки по займу, т. к. коммерческие организации, как уже говорилось, кредиты выдавать не могут.

К счетам 66 и 67 необходимо завести субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга использовать счет 66-1 (67-1), для учета долга по процентам — счет 66-2 (67-2).

Получен кредит, проводка:

- Дебет 51, 50, 41, 08, 10 Кредит 66-1, 67-1 — получен займ (долгосрочный кредит, проводки);

- Дебет 91-2 Кредит 66-2, 67-2 — суммы основных затрат включены в состав операционных расходов;

- Дебет 67-1 Кредит 66-1 — долгосрочный займ переведен в краткосрочный;

- Дебет 91-2 Кредит 60, 76 — учтены суммы дополнительных затрат;

- Дебет 60, 76 Кредит 51 — оплачены суммы дополнительных затрат.

Погашен кредит, проводка:

- Дебет 66-1, 67-1 Кредит 51, 50, 41, 08, 10 — погашен займ (погашение кредита, проводки);

- Дебет 66-2, 67-2 Кредит 51 — погашены проценты по займам.

Точных указаний о том, какую дату нужно указать при отражении задолженности, Положение ПБУ 15/2008 не содержит. Как правило, бухгалтеры используют дату подписания договора или дату фактического поступления займа. И тот и другой варианты являются правильными. При получении займа в натуральной форме с точки зрения налогообложения разницы нет. Но некоторые нюансы стоит отметить.

Процентные займы между компанией и физическим лицом

Заемщик не является работником предприятия

Проводки по такому виду долгового обязательства аналогичны записям по заемным контрактам между организациями, т.е. используется счет 58.

Предоставление ссуды организацией своему сотруднику

Ст. 808 ГК РФ утверждает, что если займодавцем выступает организация, сделка должна заключаться исключительно в письменном виде.

Подтверждением исполнения условий сделки займодавцем могут выступать:

- РКО, при выдаче наличных денег;

- банковская выписка о списании денег с расчетного счета кредитора;

- акт приема-передачи имущества или другой документ при предоставлении ссуды в натуральной форме.

Выдача ссуды отражается:

Дт 73 К 51 (50) – сотруднику выданы заемные средства.

Размер начисленного дисконта по соглашению в бухучете признается в составе операционных доходов предприятия и отражается:

Дт 73 К 91 – учтена доля от прибыли по заемным средствам.

Погашение долга отражается:

Дт 50 (51) Кт 73 – работником погашен долг по контракту.

Налогообложение у заемщика и займодавца

Физическое лицо, извлекающее материальную выгоду от экономии на дисконте за использование заемных средствами получает прибыль, которая подлежит налогообложению. Выгода появляется в случае получения лицом кредита с процентной ставкой ниже, чем действующая учетная ставка.

Приобретенная материальная выгода (разница между ¾ учетной ставки ЦБ РФ и общим размером дисконта, уплаченного по долговому обязательству) подлежит обложению налогом на доход в размере 35%.

Заемщик имеет право доверить компании-займодавцу уплату НДФЛ с полученной выгоды. Для этого компании необходимо выдать нотариальную доверенность на исполнение указанных действий.

Дисконтные средства, которые причитаются предприятию от должника должны быть включены во внереализационные доходы и облагаются налогом на прибыль.

Физическое лицо предоставляет заем организации

Физлицо, которое предоставило ссуду фирме, может являться ее учредителем, работником или независимым лицом. Процедура предоставления и погашения долгового обязательства останется неизменной.

Для подтверждения сделки и ее условий может быть оформлена расписка заемщика или любой другой документ, подтверждающий передачу денег или иного имущества. Но безопаснее будет подписание соглашения с указанием всех необходимых условий выдачи и погашения кредитного обязательства.

Проводки у организации-заемщика по основному долговому обязательству и дисконтным платежам аналогичны проводкам по соглашению между двумя организациями.

Такие платежи приравниваются к санкциям за неисполнение условий договоренности. Они учитываются в числе внереализационных расходов и относятся на счет 91:

Дт 91 Кт 76 — задолженность организации по уплате финансовых санкций.

Налогообложение у сторон сделки

У компании-заемщика дисконт по долговым обязательствам принимается для налогообложения как внереализационные расходы.

Предприятие-должник исполняет роль налогового агента, т. е. должно удержать и заплатить государству НДФЛ, при условии, что кредитор не зарегистрирован как индивидуальный предприниматель или лицо, которое ведет частную практику.

Проценты по займам рассчитываются преимущественно классическим способом. Они отображаются в бухучете в числе внереализационных доходов и облагаются налогом на прибыль у фирмы-заимодавца. У фирмы-заемщика, напротив, проценты входят в состав внереализационных расходов и уменьшают базу по данному налогу. Если компания берет кредит у физлица, она становится налоговым агентом по НДФЛ.

Характерные особенности договора займа

Кредитный заем представляет собой передачу денежных средств, нематериальных активов или иного имущества одним лицом (займодателем) другому (заемщику) с оговоренными в соглашении условиями возврата. При заемных процедурах кредитором могут выступать как юридические, так и физические лица.

Договор займа — это кредитное соглашение, заключенное между сторонами сделки, которое включает в себя обязательные условия по предоставлению займодателем различных активов заемщику. В роли заемщика могут выступать сотрудники предприятия, сторонние организации или же индивидуальные предприниматели. Как производится начисление процентов по займу — проводки по учету таких операций будут предоставлены в нашей статье.

Как было сказано ранее, заемные средства можно получить в различных формах:

- денежной;

- материальной — ОС, ТМЦ, продукция, запасы и проч.

Предоставление кредита может быть как безвозмездным, согласно п. 1 ст. 809 ГК РФ, так и оплачиваемым. Специализированная организация устанавливает определенный тариф за пользование предоставленными активами и производит начисление процентов по договору займа, проводки по которым формируются как у кредитора, так и у заемщика.

Поступление кредита 2% и начисление процентов

1.1 Получена первая часть краткосрочного кредита

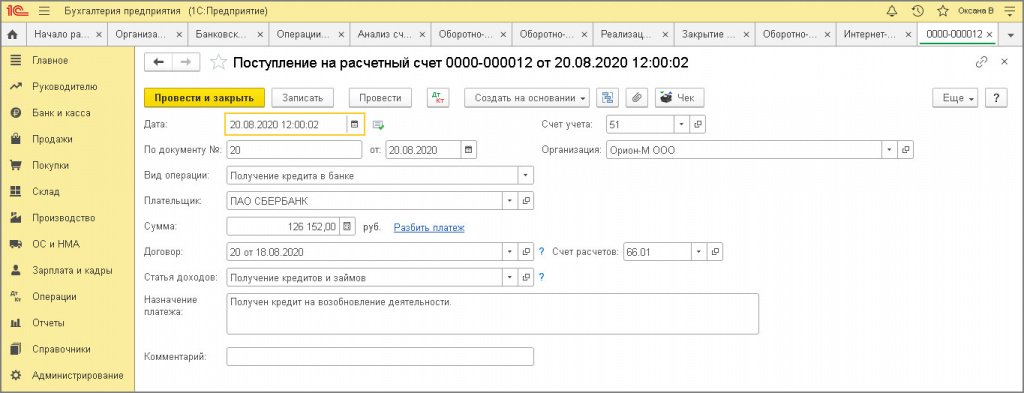

Документ «Поступление на расчетный счет» (рис. 1):

- Документ можно:

- создать как новый документ (Раздел: Банк и касса – Банковские выписки);

- загрузить через «Клиент-банк».

- Раздел: Банк и касса – Банковские выписки

- Создайте документ по кнопке Поступление или откройте ранее загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Получение кредита в банке».

- Заполните документ:

- в поле Плательщик укажите кредитора;

- в соответствующих полях укажите полученную сумму, кредитный договор;

- в поле Статья доходов выберите / проверьте (при необходимости создайте новую) статью движения денежных средств с видом движения «Получение кредитов и займов»;

- в поле Счет расчетов укажите счет 66.01 «Краткосрочные кредиты».

- Кнопка Провести.

Рис. 1

Рис. 1

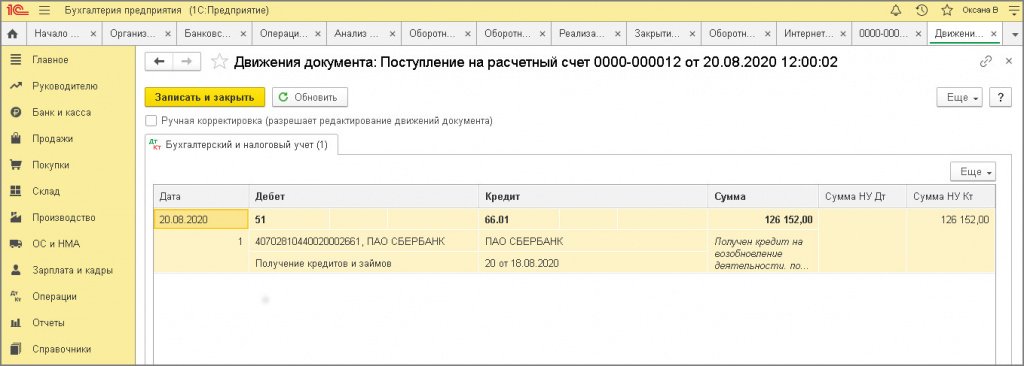

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

1.2 Начисленные проценты по кредитному договору отражены в расходах БУ (первый месяц – август 2020 г.)

Расчет суммы начисленных процентов по договору банковского кредита от 20.08.2020 (за базовый период):

| Период | Количество дней в периоде | Процентная ставка годовых, % | Расчет | Сумма начисленных процентов, причитающихся к уплате, руб. |

|---|---|---|---|---|

| август 2020 | 11 | 2% | 126 152,00 руб. х 2% / 366 дней х 11 дней | 75,83 |

| сентябрь 2020 | 30 | 2% | 126 152,00 руб. х 2 % / 366 дней х 1 день

252 304,00 х 2% / 366 х 29 дней |

406,72 = 6,89 + 399,83 |

| октябрь 2020 | 31 | 2% | 252 304,00 х 2% / 366 дней х 31 | 427,40 |

| ноябрь 2020 | 10 | 2% | 252 304,00 х 2% / 366 дней х 30 | 413,61 |

| Итого | 1 323,56 |

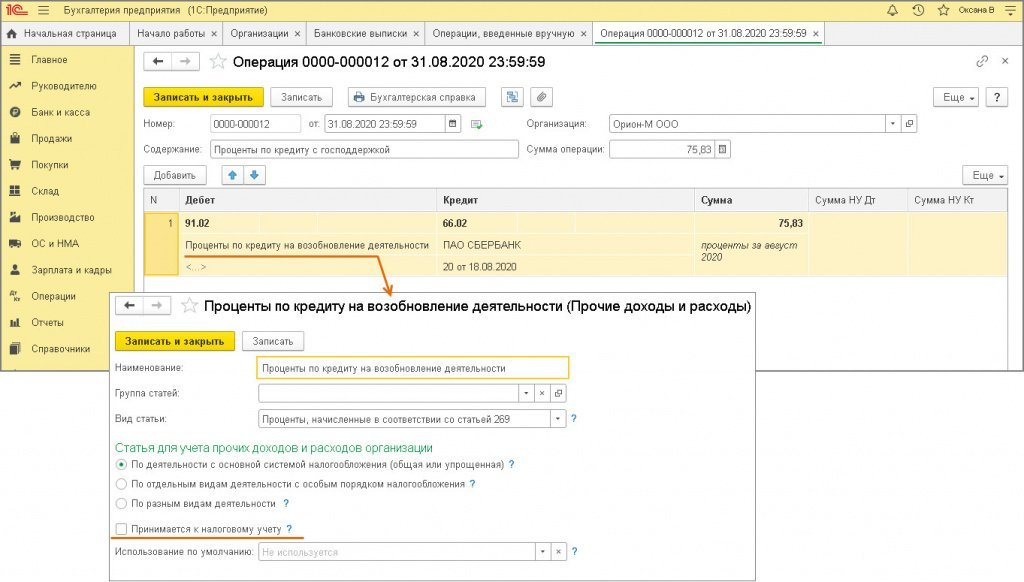

Документ «Операция» (рис. 3):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите (при необходимости создайте новую) статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету»).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета, колонки Сумма НУ Дт и Сумма НУ Кт не заполняйте, поскольку проценты в налоговом учете не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком.

- Кнопка Записать и закрыть.

Рис. 3

Рис. 3

Начисление процентов по договору займа: проводки

Особенности кредитования

Кредитный договор или договор займа — это двустороннее соглашение, в котором оговорены условия предоставления одной стороной конкретного вида активов (денег, имущества, нематериальных активов и прочего), которые принадлежат данной стороне, во временное использование второй стороне (организации, ИП или сотруднику).

Напомним, что кредит может выдать только специализированная организация, которая имеет соответствующую лицензию. А вот заемные средства можно получить от компании, ИП или физического лица. К тому же кредитование осуществляется исключительно в деньгах, то есть в денежной форме. В то время, как займы можно получить и в материальной форме, например, в виде продукции, основных средств, сырья или любого другого имущества фирмы.

Некоторые компании могут предоставить заемные средства бесплатно, то есть дополнительную плату за пользование заемными активами уплачивать не нужно (п. 1 ст. 809 ГК РФ ). Однако большинство компаний осуществляют кредитование за конкретную плату — проводят начисление процентов по займу, проводки по начислению отражают возникновение задолженности заемщика перед займодателем.

Учет кредитования у займодателя

Для организации-займодателя бухгалтерский учет операций по начислению процентов по договору займа, проводки зависят от основного вида деятельности. Если кредитование — это основной вид деятельности фирмы, то записи составляются с использованием счета 90 «Продажи» (Приказ Минфина от 31.10.2000 № 94н, п. 12 ПБУ 9/99). Например, в учете кредитной или микрофинансовой организации.

Компании, для которых выдача займов не является ключевым предметом деятельности, при начислении процентов по кредиту проводки составляются с применением счета 91 «Прочие доходы» (п. 16 ПБУ 9/99). Причем суммы за пользование займами начисляются за каждый отчетный период, ежемесячно или ежеквартально, согласно условиям заключенного договора.

Отражаем в учете проводки по начислению процентов по займу выданному:

Последовательность передачи займа

Заимодавцем может быть:

- учредитель компании;

- работник компании;

- любой посторонний человек.

Между физлицом и организацией заключается письменный договор о займе, в котором присутствуют все основополагающие моменты. Типового договора о займе физлица юрлицу не существует.

Поэтому сторонам необходимо придерживаться общих положений, установленных соответствующими статьями Гражданского Кодекса. Соглашение считается вступившим в силу, когда произошла полная передача средств заемщику.

Заемщик вправе передать организации необходимую сумму двумя способами:

- Внесением наличности в кассу предприятия.

- Перечислением денег на расчетный счет предприятия.

Наличными через кассу

Одним из способов передачи денег является внесение суммы наличными в кассу предприятия. При передаче средств в кассу составляется приходно-кассовый ордер установленной формы (КО – 1), подписанный уполномоченным представителем компании и главным бухгалтером.

Фото: бланк ордера по форме № КО-1

Заимодавец получает на руки квитанцию, в которой в обязательном порядке прописываются:

- полученная предприятием сумма, написанная цифрами и прописью;

- дата внесения денег;

- основание передачи денег (в данном случае основанием считается получение кредита).

Квитанция заверяется подписями кассира, совершившего операцию и главного бухгалтера, а так же печатью организации.

Все приходно-расходные кассовые операции отображаются в кассовой книге, хранящейся у кассира и на кредитовом счете 50 «Касса» предприятия.

На расчетный счет

Другим способом передачи займа физического лица юридическому лицу может являться денежный перевод необходимой суммы на расчетный счет предприятия или организации, получающей займ.

Для осуществления перевода физическому лицу надо:

- открыть свой счет в ранее выбранном банке;

- внести денежную сумму, необходимую для перевода на заранее открытый банковский счет, с которого можно выполнять операции по переводу средств;

- заполнив соответствующий документ выполнить перевод оговоренной в договоре денежной суммы на расчетный счет получателя.

Для осуществления перевода средств плательщику необходимо надлежаще заполнить платежные документы, форма которых устанавливается банком.

Основные пункты договора беспроцентного займа между физическим лицом и ИП, рассматриваются в статье: договор займа между физическим лицом и ИП. Пример договора займа между физическими лицами с залоговым обеспечением, представлен здесь.

В этом документе в обязательном порядке должны присутствовать следующие разделы:

- наименование документа (в рассматриваемом случае документ будет носить название платежное поручение);

- дата создания документа или дата оформления платежного поручения, состоящая из числа, месяца и года;

- реквизиты плательщика, которые состоят из фамилии, имени, отчества, номера обслуживаемого счета и ИНН;

- реквизиты банка плательщика (здесь должно находиться название банка, в котором открыт счет, адрес организации обслуживающий счет, БИК, присвоенный банку и корреспондентский счет организации);

- реквизиты получателя. Заполняются как и реквизиты отправителя платежа. В обязательном порядке присутствуют: название организации получателя, ИНН, присвоенный компании и номер счета, на который должны поступить денежные средства;

- реквизиты банка получателя, в котором обслуживается расчетный счет организации получающей платеж (соответственно название и адрес банка, сотрудничающего с компанией получателя, корреспондентский счет и БИК);

- назначение платежа (в рассматриваемом случае – передача займа);

- переводимая сумма (во избежание возможных ошибок указывается как цифрами, так и прописью);

- личная подпись плательщика.

Фото: платежное поручение

Уплата основного долга за ноябрь и декабрь

Учет в 1С

Уплата основного долга отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание.

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемого основного долга, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Погашение долга.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора и вида платежа Погашение долга в документе Списание с расчетного счета автоматически устанавливается:

Счет расчетов — 67.03 «Долгосрочные займы».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.