Образец отчета о движении денежных средств с рекомендациями по формированию

Содержание:

- Структура и содержание отчета

- Когда сдавать

- Бухгалтерская отчетность — что такое и чем регулируется?

- Заполнение формы 4 бухгалтерской отчетности

- Как заполнять отчет о движении денежных средств: пример заполнения, порядок заполнения, правила, инструкция

- Настройка расчетных показателей

- БИТ.ФИНАНС/МСФО

- Отчет о финансовых результатах

- Структура отчета

- Косвенный метод составления ОДДС

- Методы составления отчета ДДС

- Дополнительная информация

- Фиксация депозитов

- Как формировать показатели

- Пример составления отчета о движении денежных средств

- Структура движения денежных средств

- Поступления от текущей деятельности

- Отчет о движении денежных средств — форма № 4

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

- текущей,

- финансовой

- и инвестиционной.

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой,

- получение и сдача кассовой наличности на счет в банке,

- обмен денежных эквивалентов друг на друга,

- перевод с одного счета организации на другой и т.п.

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании. подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Когда сдавать

Теперь что касается того, когда должна быть сдана отчетность. Несмотря на то, что вести ее обязана каждая коммерческая фирма в РФ, помимо исключений, право на предоставление остается всегда – об этом далее.

Время сдачи отчета – конец отчетного периода. Предположим следующее: в 2020 году будет заполнена отчетность за 2019, в которой будет указана все требуемая законодательством информация. Сама сдача такого отчета производится в ИФНС.

Однако существуют также иные случаи, когда может пригодиться отчет. Так, инвестор имеет право запросить финансовую отчетность, где будет указано движения всех финансовых средств. В иных случаях, эта информация также может пригодиться контрольным органам по типу: кредитных организаций, компаний по ведению статистики на территории РФ, налоговых служб или учредительного совета.

Бухгалтерская отчетность — что такое и чем регулируется?

Бухгалтерская отчетность — это основной финансовый отчет юридического лица перед государством. В законе дается такое определение: «Бухгалтерская (финансовая) отчетность — это информация о финансовом положении экономического субъекта на отчетную дату, о финансовом результате его деятельности и движении денежных средств за отчетный период, систематизированная в соответствии с требованиями законодательства». Это определение содержится в Федеральном законе России «О бухгалтерском учете».

Отсюда следует, что бухгалтерская отчетность должна давать полную картину о финансовом состоянии организации за конкретный период.

Законом 402-ФЗ о бухгалтерском учете установлено, что бухгалтерская отчетность должна быть:

- Достоверной. Она должна содержать правильные сведения и давать реальное представление о финансовом положении компании.

- Полезной. Полезность определяется критериями уместности, надежности, сравнимости и своевременности.

Полной. - Существенной. Она должна включать существенные показатели, то есть те, которые имеют влияние на принятие экономических решений.

- Нейтральной. Нейтральность подразумевает объективность и исключает одностороннее представление интересов той или иной группы.

- Последовательной.

- Полной.

В России бухгалтерская отчетность на законодательном уровне регулируется законом 402-ФЗ, Положениями о бухгалтерском учёте (ПБУ), а также частично — Налоговым кодексом РФ. В мире действуют Международные стандарты финансовой отчётности (МСФО — IFRS), и в России с 1998 года действует специальная программа по приведению российской отчетности в соответствие с МСФО.

В практическом плане бухгалтерская отчетность — это ряд документов, которые необходимо заполнять и представлять в контролирующие органы всем организациям — коммерческим, бюджетным, страховым и прочим. Это:

- бухгалтерский баланс.

- отчёт о финансовых результатах.

- отчёт об изменениях капитала.

- отчёт о движении денежных средств.

Ниже мы рассмотрим особенности составления и представления бухгалтерской отчетности.

Что касается индивидуальных предпринимателей (ИП), то они не обязаны сдавать бухгалтерские отчеты, как не обязаны вести бухучет. Их основная задача — налоговый учет и отчетность. Также есть предприятия, к которым установлены упрощенные требования по ведению учета и сдаче отчетности по бухгалтерии. Ниже мы также рассмотрим все эти аспекты.

Заполнение формы 4 бухгалтерской отчетности

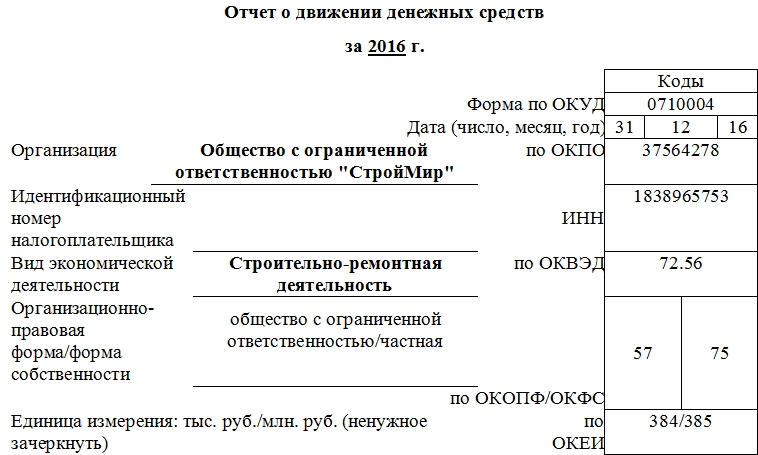

«Шапка», как и информационная часть любого отчета, несет основные сведения:

дата и период составления (год),

- полное название предприятия с указанием правового статуса и формы собственности;

- коды по ОКПО, ОКВЭД;

- ИНН;

- единицы изменения по ОКЕИ.

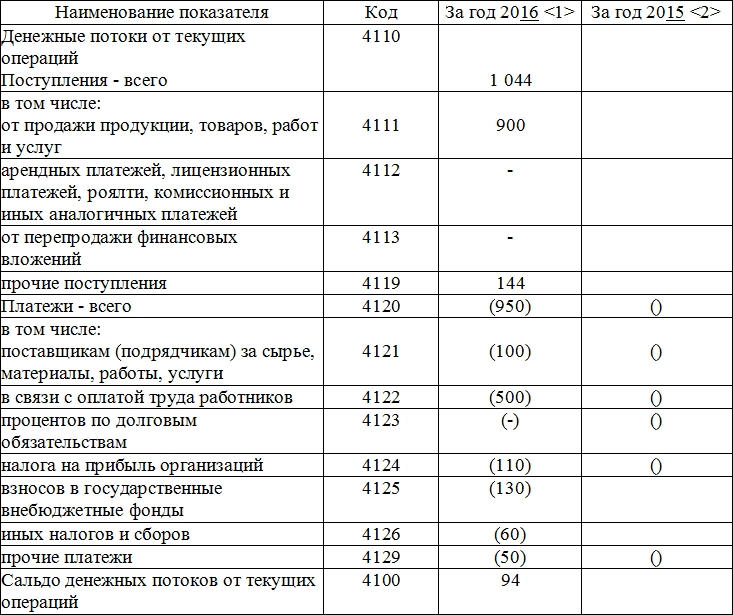

1-й раздел аккумулирует информацию о суммах и остатках на конец года денежных потоков от текущей деятельности. Заполняя его, в строке 4110 указывают общую сумму поступлений по текущим операциям, затем расшифровывают ее в строках с 4111 по 4119, которым соответствуют разные виды поступлений, означенные в форме:

- 4111 – выручка от продаж;

- 4112 – арендная плата;

- 4113 – перемещения финансовых вложений;

- 4119 – прочие, к примеру, возврат налоговых переплат;

В строке 4120 фиксируют общую сумму платежей, возникших в ходе текущей деятельности. Расшифровка расходов приводится в строках с 4121 по 4129:

- 4121 – оплата по счетам за ТМЦ, сырье, услуги поставщиков;

- 4122 – зарплата персонала;

- 4123 — уплаченные проценты;

- 4124 – уплата налога на прибыль;

- 4129 – прочие платежи, например, выдача подотчетных сумм, оплата предусмотренных договорами санкций.

В строке 4100, заключительной по 1-му разделу, исчисляется остаток средств как разница между суммами строк 4110 и 4120.

Во 2-м разделе фиксируют денежные потоки от инвестиционных процессов. Структурирован он так же, как и 1-й – поступления от осуществляемых инвестиций отражают в строке 4210 и расшифровывают в строках с 4211 по 4219.

Расходная часть 2-го раздела формируется из общей суммы затрат от инвестиционной деятельности в строке 4220 и складывается из сумм строк с 4221 по 4229.

Остаток средств по 2-му разделу выводится в строке 4200, равной разности сумм по строкам 4210 и 4220.

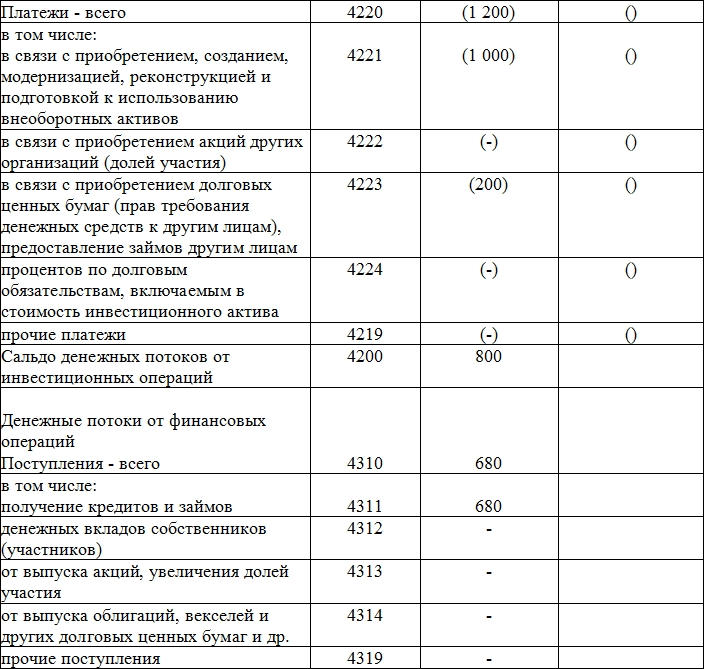

По такому же принципу устроен 3-й раздел, в котором объединены сведения о финансовой деятельности, приводящей к изменению размера или структуры собственного капитала. В строке 4310 – общая сумма поступлений от финансовых операций, формирующаяся суммами строк с 4311 по 4319.

В строке 4320 фиксируют размер платежей, произведенных в рамках финансовой деятельности. Их общая величина формируется суммами строк с 4321 по 4329.

Далее рассчитывают сальдо по финансовым операциям за отчетный год. Остатки средств по всем трем разделам объединяют в общее сальдо, учитывая и входящие остатки денег на начало года.

Если компания осуществляла валютные операции, то в ОДДС рассчитывается курсовая разница между валютой других стран и российским рублем.

Форма 4 бухгалтерской отчетности за 2019 год: пример

Приведем образец заполнения ОДДС по представленным исходным данным:

|

Показатели в тыс. руб. |

Строка |

За 2019 |

За 2018 |

|

Остаток ДС на начало года |

4450 |

3659 |

2640 |

|

Поступления: |

|||

|

— выручка от продаж (без НДС) |

4111 |

12450 |

11200 |

|

— поступили средства от реализации ОС |

4211 |

600 |

100 |

|

— возвращен выданный ранее заем |

4213 |

1000 |

|

|

— получен кредит банка |

4311 |

5000 |

3219 |

|

— получены проценты по договору займа |

4219 |

420 |

650 |

|

Платежи: |

|||

|

— поставщикам |

4121 |

7950 |

6800 |

|

— выдана зарплата персоналу |

4122 |

1800 |

1450 |

|

— перечислены страховые отчисления |

4122 |

540 |

440 |

|

— перечислен НДФЛ |

4122 |

260 |

190 |

|

— уплачены проценты по кредиту |

4123 |

480 |

520 |

|

— погашен кредит |

4323 |

2000 |

|

|

— уплачен налог на прибыль |

4124 |

2800 |

2650 |

|

— перечислен НДС |

4129 |

1560 |

1100 |

|

— выдан заем сторонней компании |

4223 |

2000 |

1000 |

|

Остаток ДС на конец года |

4500 |

3739 |

3659 |

Форма 4 бухгалтерской отчетности в обновленной версии,сформированная на основе представленных данных, будет выглядеть так:

Как заполнять отчет о движении денежных средств: пример заполнения, порядок заполнения, правила, инструкция

10 очаровательных звездных детей, которые сегодня выглядят совсем иначе Время летит, и однажды маленькие знаменитости становятся взрослыми личностями, которых уже не узнать. Миловидные мальчишки и девчонки превращаются в с.

Наперекор всем стереотипам: девушка с редким генетическим расстройством покоряет мир моды Эту девушку зовут Мелани Гайдос, и она ворвалась в мир моды стремительно, эпатируя, воодушевляя и разрушая глупые стереотипы.

7 частей тела, которые не следует трогать руками Думайте о своем теле, как о храме: вы можете его использовать, но есть некоторые священные места, которые нельзя трогать руками. Исследования показыва.

Топ-10 разорившихся звезд Оказывается, иногда даже самая громкая слава заканчивается провалом, как в случае с этими знаменитостями.

Наши предки спали не так, как мы. Что мы делаем неправильно? В это трудно поверить, но ученые и многие историки склоняются к мнению, что современный человек спит совсем не так, как его древние предки. Изначально.

Зачем нужен крошечный карман на джинсах? Все знают, что есть крошечный карман на джинсах, но мало кто задумывался, зачем он может быть нужен. Интересно, что первоначально он был местом для хр.

Настройка расчетных показателей

Программа БИТ.Финанс интегрируется в ту учетную систему, в которой компания ведет бухгалтерский учет, поэтому проводки по МСФО формируются двумя способами:

- После проведения первичного бухгалтерского документа с плана счетов РСБУ на план счетов МСФО по заданному соответствию счетов (меппингу).

- Документами параллельного учета МСФО по ОС, НМА, финансовой аренде, финансовым инструментам и т.д.

Благодаря этому все необходимые проводки МСФО автоматически попадают в БИТ.ФИНАНС. В «Произвольном отчете» остается лишь указать данные, с каких именно счетов учета МСФО они будут поступать, и какая аналитика будет в этом участвовать.

Чтобы настроить это, зайдите в элемент справочника «Настройки произвольных отчетов». Реквизит «Способ компоновки» показывает, каким способом компонуются данные и определяет их способ получения.

Пример внешнего вида элемента справочника «Способы компоновки источников данных»:

Табличная часть отчета позволяет настроить элементы данных, по которым будут определяться перечни счетов МСФО, которые участвую в получении данных. При необходимости в отчет можно добавить отборы по значениям различных аналитик.

Закладка «Пересчет по валютам» потребуется в случае, если необходимо будет сформировать ОДДС в разных валютах. В закладке можно указать разные способы пересчетов числовых данных в ту валюту, в которой нужен отчет.

Валюту можно выбрать в поле «Валюта»:

Привязка элемента данных к макету отчета осуществляется в меню «Действие макета» — «Установить правило заполнения области»:

Так же для любой ячейки в макете отчета можно задавать произвольные формулы. Редактор формул открывается при команде «Действие макета» — «Установить формулу»:

Отслеживайте и контролируйте доходы и расходы своей компании с помощью БИТ.ФИНАНС/МСФО. Закажите демонстрацию программы удаленно или при личной встрече. Звоните!

БИТ.ФИНАНС/МСФО

Ведите учёт согласно IFRS, GAAP и формируйте отчетность по МСФО с помощью БИТ.ФИНАНС

- Многовалютный учёт;

- Полный пакет отчётности по МСФО;

- Организация параллельного учёта;

- Отчётность и сопоставление данных РСБУ и МСФО.

Подробнее Заказать

Внедрение CRM-системы

Как избежать штрафов за нарушение выписки ЭСФ?

Отчет о финансовых результатах

Данный отчет многие называют формой № 2. Утвержденный бланк не имеет кодов строк, поэтому их вписывают самостоятельно.

Некоторые изменения также были внесены в бланк отчета о финансовых результатах. Часть строк исключили, а часть получили новые названия. Изменения вступят в силу вместе с отчетностью за 2020 год.

При составлении баланса, можно брать сальдо по счетам за основу. Обороты по счетам понадобятся для отчета о финрезультатах.

Далее краткое содержание каждой из строк:

Код 2110 — оборот по кредиту счета 90 «Выручка». Если предположить, что ООО «Флаги» сумело заработать 11 000 тыс. руб.

Код 2120 — оборот по дебету счета 90. В этом месте записывается себестоимость товаров, работ, проданной продукции и подобное. Допустим, ООО «Флаги» выделило затраты на себестоимость в размере 7 000 тыс. руб.

Код 2100 — разница строк 2110 и 2120. Выходит, что в нашем примере расчет такой: 11 000 — 7 000 = 5 000.

Код 2210 — оборот по дебету счета 90. В данной строке запишем коммерческие расходы (счет 44) ООО «Флаги», которые составили 1 500 тыс. руб.

Код 2220 — оборот по дебету счета 90 «Себестоимость продаж» в корреспонденции со счетом 26. Бухгалтер впишет в отчет сумму 1 300 тыс. руб.

Код 2200 = строка 2100 — 2210 — 2220. Прибыль ООО «Флаги» составит 2 200 тыс. руб. (5 000 — 1 500 — 1 300).

Код 2340 — оборот по кредиту счета 91 (не учитываются суммы по строкам 2310 и 2320).

Код 2350 — оборот по дебету счета 91 за вычетом строки 2330.

Код 2300 = строка 2200 + строка 2310 + строка 2320 + строка 2340 — строка 2330 — строка 2350.

Код 2410 — налог на прибыль начисленный (20 % от строки 2300). У ООО «Флаги» прибыль равна сумме 144 тыс. руб. Значит, налог равен 29 тыс. руб. (144 х 20 %).

Код 2400 = 2300 — 2410 — 2460. Также нужно учесть строки 2430 и 2450 (либо вычесть, либо прибавить в зависимости от знака строки).

Структура отчета

Данные, внесенные в документ, разделяются по таким направлениям деятельности:

- операционная;

- инвестиционная;

- финансовая .

Применение такого способа, демонстрирует реальную финансовую ситуацию в каждом отдельном направлении. Выделение каждого потока позволяет исключить «маскировку» убыточности организации за обобщенным значением совокупного финансового потока. Данные направления анализа формируют структуру документа.

Основная деятельность

К этой части относятся все операции, приводящие к получению прибыли, от реализации основных задач компании. Раздел учитывает такие статьи:

- чистые поступления и убытки, связанные с рассматриваемым направлением;

- расходы административного характера;

- оплата труда;

- расходы на уплату процентов, комиссий, налога на полученную прибыль;

- поступившие дивиденды;

- другие статьи.

Инвестиционная деятельность

Раздел включает статьи всех долгосрочных операций, связанных с получением дохода в долгосрочной перспективе. В частности, рассматривается вложения в активы по таким направлениям:

- покупка и/или реализация дочерних организаций;

- покупка недвижимости, для получения долгосрочной прибыли;

- покупка/продажа активов не оборотного характера и средств, участвующих в производственном процессе.

Финансовая деятельность

Блок включает потоки, обеспечивающие изменения объема и структуры чистого актива компании и средств, относящихся а заемным:

- выпуск акций любого типа, а также, выкуп ЦБ у их держателей;

- уплаченные дивиденды;

- прибыль от продажи долговых обязательств.

Приведенный перечень и состав статей документа, не является строгим. Каждая организация или предприятие определяют самостоятельно степень детализации и состав отчетного документа, в рамках данной структуры.

Анализ формы 4 позволяет показывает детализированное движение денежных потоков организации

Косвенный метод составления ОДДС

Суть косвенного метода формирования ОДДС состоит в том, чтобы установить разницу между чистой прибылью (или убытками) за установленный отчетный период по отношению к показателям чистых сумм, поступивших по основной (текущей) деятельности.

Рассчитывается он при помощи кассового метода, основанием служат данные бухгалтерских балансов фирмы.

Косвенный метод подойдет для тех компаний и предприятий, которые ведут учет согласно МСФО, трансформируя данные без возможности автоматизации этого процесса.

Данные формируются на основании отчетов о прибыли и убытках, балансовых отчетов с начала и конца отчетных периодов. Также в формировании ОДДС косвенным методом могут участвовать дополнительные данные о потоках, использующихся при трансформации отчетностей.

Бухгалтерские данные о реальном движении потоков не потребуются, так же можно обойтись без автоматизации. С помощью косвенного метода создания ОДДС можно понять суммы каждой строчки отчета о прибыли и убытках.

Вычисляя чистую прибыль фирмы отчет позволяет учесть «нефинансовые составляющие», например, если имеются амортизационные или другие изменения в активах и обязательствах компании. Это позволить увидеть точные данные по суммам чистых денежных потоков основной деятельности. Всего существует два вида корректировок:

Корректировка, связанная со статьей отчета по прибыли и убыткам

В этом случае корректировка используется для исключения так называемых «неденежных» статей, которые не относятся к денежному потоку. При этом они оказывают влияние на чистую прибыль.

Также корректировка исключает статьи, связанные с инвестиционной и финансовой деятельностью.

Эта корректировка позволяет получить промежуточные результаты показателя по операционной прибыли до введения изменений в оборотный капитал. Эта информация окажется полезной для проведения финансового анализа. Благодаря этому собственник или руководитель сможет оценить реальное положение финансового состояния фирмы до начисления различных расходов.

Корректировка изменения в оборотных капиталах

Этот вид корректировки дает возможность владеть информацией по изменениям на балансовых статьях.

Например, в случае возникновения дебиторской задолженности она выплачивается в виде денежных средств, и она возросла к концу периода, то показатель по операционной прибыли до изменений в оборотном капитале потребуется изменить в сторону уменьшения. Уменьшить его следует именно на сумму изменения, чтобы реальные денежные потоки не были меньше выручки.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Дополнительная информация

Нужно ли искать логическую связь между бухгалтерской и налоговой отчетностью? Прямой взаимосвязи между этими документами найти нельзя. Связано это с тем, что при составлении разных направлений отчетности применяются различные принципы. То есть используются разные правила формирования документов. Следовательно, никаких прямых связей между документами нет.

Кто именно должен проводить взаимоувязку? Поиском логических связей между отчетностями должен заниматься любой юридический субъект вне зависимости от его размера. То есть взаимоувязка ищется и бухгалтерами малого бизнеса. Более того, для маленьких компаний процедура будет более простой. Связано это с небольшим количеством документов и данных. Поиск взаимоувязок позволяет не только обнаружить ошибки, но и увидеть реальные финансовые итоги деятельности фирмы.

Какой именно специалист должен искать логические связи? По сути, это работа главбуха. Однако делегировать ее можно любому представителю финансового или бухгалтерского отдела. Если в фирме нет компетентных сотрудников, можно прибегнуть к услугам сторонних специалистов. Поиск взаимоувязок – это достаточно простая работа при наличии соответствующих сведений.

Однако если за это возьмется человек без должных финансовых знаний, несоответствия могут быть пропущены.

Нужно ли как-то фиксировать осуществление взаимоувязки? Нужно, однако проблема заключается в том, что законом не оговорены соответствующие формы подтверждающих документов. Их нужно разработать самостоятельно и отразить это в учетной политике. Руководителю также желательно установить сроки и порядок осуществления процедуры.

Фиксация депозитов

Если депозит денежного характера, к примеру, банковский депозитарий на срок до 3-х месяцев либо до востребования, то сведения о нем присутствуют в форме-4. Согласно с законодательством не фиксируется в ОДДС перераспределение средств между расчетными и депозитными счетами. % по депозитам отображаются в блоке текущих поступлений и затрат в строчке 4111.

Депозит неденежного эквивалента фиксируется в отчетности так:

- в строчках 4113 и 4121 в блоке текущих операций

- в разделе инвестиционных потоков по строчкам 4213 либо 4223

Отображение депозитов неденежного эквивалента проходит так:

- В текущих операциях по строчкам 4111. Проценты не расписываются, если они были получены только за год отчета.

- В блоке инвестиционных потоков по строчке 4214.

Как формировать показатели

Чтобы заполнить отчет, берите данные дебетовых и кредитовых оборотов по счетам 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути». Подробнее о том, как формируются показатели отчета о движении денежных средств, см. в таблице.

Пример, как определить результат движения денежных средств от текущей деятельности

В 2015 году сумма выручки (включая авансы), поступившей на расчетный счет и в кассу ООО «Альфа», составила 11 800 000 руб. (в т. ч. НДС – 1 800 000 руб.). За этот же период организация перечислила с расчетного счета оплату за поставленные товары (работы, услуги) в сумме 5 900 000 руб. (в т. ч. НДС – 900 000 руб.).

Зарплата, фактически выплаченная сотрудникам в 2015 году, составила 2 000 000 руб.

Сумма денежных средств, направленная на прочие расходы, равна 100 000 руб. В бюджет перечислены налог на прибыль – 500 000 руб., НДС – 700 000 руб., страховые взносы во внебюджетные фонды – 680 000 руб.

Таким образом, разница между суммами НДС, полученными от партнеров в составе поступлений (а также из бюджета), и суммами налога, перечисленными контрагентам в составе платежей (а также в бюджет), составила 200 000 руб. (1 800 000 руб. – 900 000 руб. – 700 000 руб.). Эта сумма указывается по строке «Прочие поступления».

По строке «Прочие платежи» бухгалтер указал сумму 780 000 руб., которая складывается:

- из денежных средств, направленных на прочие расходы (100 000 руб.);

- из страховых взносов во внебюджетные фонды (680 000 руб.).

Отчет о движении денежных средств за 2015 год в части формирования раздела «Денежные потоки от текущих операций» бухгалтер «Альфы» составил так (тыс. руб.).

| Название статей отчета | Коды строк | За 2015 год |

| Поступления – всего | 4110 | 10 200 |

| в том числе: от продажи продукции, товаров, работ и услуг | 4111 | 10 000 |

| от арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | – |

| от перепродажи финансовых вложений | 4113 | _ |

| прочие поступления | 4119 | 200 |

| Платежи – всего | 4120 | (8280) |

| в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 4121 | (5000) |

| в связи с оплатой труда работников | 4122 | (2000) |

| процентов по долговым обязательствам | 4123 | – |

| налога на прибыль организаций | 4124 | (500) |

| прочие платежи | 4129 | (780) |

| Сальдо денежных потоков от текущих операций | 4100 | 1920 |

Пример, как определить результат движения денежных средств от инвестиционной деятельности

В 2015 году ООО «Альфа» оплатило приобретенное помещение стоимостью 5 000 000 руб. В этом же году «Альфа» предоставила другой организации денежный заем в сумме 400 000 руб.

Поступлений от инвестиционной деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от инвестиционных операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4221 «В том числе в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» – (5000);

по строке 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» – (400);

по строке 4220 «Платежи – всего» – (5400);

по строке 4200 «Сальдо денежных потоков от инвестиционных операций» – (5400).

Пример, как определить результат движения денежных средств от финансовой деятельности

В 2015 году ООО «Альфа» погасило ранее полученный беспроцентный денежный заем в сумме 500 000 руб.

Поступлений от финансовой деятельности у ООО «Альфа» не было.

В разделе «Денежные потоки от финансовых операций» отчета о движении денежных средств за 2015 год бухгалтер «Альфы» указал (тыс. руб.):

по строке 4323 «В связи с погашением (выкупом) векселей и других ценных бумаг, возврат кредитов и займов» – (500);

по строке 4320 «Платежи – всего» – (500);

по строке 4300 «Сальдо денежных потоков от финансовых операций» – (500).

Ситуация: нужно ли в сумму показателя «Остаток денежных средств и денежных эквивалентов на начало (конец) отчетного периода» отчета о движении денежных средств включать сальдо по счету 57 «Переводы в пути»?

Да, нужно.

Вообще на счете 57 «Переводы в пути» учитывают денежные средства, переведенные (переданные) для зачисления на расчетный счет организации, но еще не зачисленные по назначению. А это те активы (деньги), которые по сути уже являются собственностью организации. Сальдо по счету 57 на начало и конец отчетного года отражают в Бухгалтерском балансе по строке 1250 «Денежные средства». При этом остатки денежных средств, отраженные в отчете, должны соответствовать показателям Бухгалтерского баланса (см. правила заполнения Бухгалтерского баланса). Таким образом, сальдо по счету 57 включите в отчете в сумму остатков денежных средств на начало и конец отчетного года.

Пример составления отчета о движении денежных средств

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Структура движения денежных средств

Структура отчета обычно одинаковая

Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Поступления от текущей деятельности

Раздел начинается со строк, в которых отражаются суммы денежных средств, поступивших в ходе осуществления текущей деятельности.

Посмотрим, как заполняются эти строки.

Строка «Средства, полученные от покупателей, заказчиков». Для заполнения этой строки используются дебетовые обороты по счетам 50 «Касса», 51 «Расчетные счета» и 52 «Валютные счета» в корреспонденции со счетами 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с дебиторами и кредиторами». Из сумм, отраженных по этим счетам, нужно выбрать суммы, поступившие в оплату продукции (работ, услуг). В форме N 4 эти поступления отражаются в полной сумме с учетом НДС, акцизов и прочих налогов, уплаченных покупателями.

Организации, которые занимаются производством продукции, выполнением работ или оказанием услуг, показывают по этой строке суммы денежных средств, поступившие в оплату реализованной продукции (товаров, работ, услуг), а также суммы авансов, полученные от покупателей.

Организации, основной вид деятельности которых — передача имущества в аренду, по строке «Средства, полученные от покупателей, заказчиков» отражают суммы арендных платежей, поступившие от арендаторов.

Если основным видом деятельности организации являются операции с ценными бумагами, по данной строке формы N 4 показываются суммы, поступившие от покупателей за ценные бумаги, а также полученные доходы в виде купона и процентов по ценным бумагам.

Организация, осуществляющая разные виды деятельности, которые в равной степени можно отнести к основным, может отразить суммы, поступившие от покупателей, по видам деятельности. Для расшифровки следует добавить дополнительные строки.

Строка «Прочие доходы». В этой строке отражаются суммы поступивших денежных средств, которые связаны с текущей деятельностью организации и не указаны в предыдущей строке. К ним, в частности, относятся:

- штрафы, пени и неустойки за нарушение условий договоров, полученные организацией;

- суммы, полученные безвозмездно в рамках целевого финансирования;

- суммы переплаты по налогам и сборам, которые возвращены из бюджета;

- денежные средства, внесенные в кассу подотчетными лицами;

- суммы, поступившие от работников в возмещение материального ущерба.

Отчет о движении денежных средств — форма № 4

Отчет содержит информацию о годовом движении финансовых потоков в части поступления, расходования, кредитования, инвестированной деятельности и прочих направлений компании. Раскрытие показателей следует выполнять с учетом остатков (сальдо) на начало и конец календарного года в валюте РФ (руб.). Если некоммерческое предприятие осуществляет расчеты в иностранной валюте, то показатели отчета подлежат конвертации (пересчету) в рубли по курсу валют на дату составления бухгалтерской отчетности.

В отчетность по форме 4 не включают следующие виды сумм денежных потоков:

- вложения средств, связанных с инвестированием в государственные ценные бумаги, векселя, акции и иные денежные эквиваленты;

- денежные поступления от погашения денежных эквивалентов без учета процентов и платежей, начисленных за период пользования;

- операции по обмену валюты без учета курсовой разницы (прибыль или потеря);

- операции по обмену денежных эквивалентов без учета выгод и потерь при обмене;

- перечисление средств организации между своими расчетными счетами;

- операции по списанию для получения наличных денег с расчетного счета предприятия;

- иные аналогичные потоки денежных средств.

Отчет представляет собой совокупность таблиц, данные которых являются подробным разъяснением строк бухгалтерского баланса организации. Отсутствие бланка или ошибки в документе приводят к прямому искажению бухгалтерской отчетности и к невозможности реальной оценки результатов финансовой деятельности НКО.