Учет по центрам финансовой ответственности в «1с:бухгалтерии 2.0»

Содержание:

- Обязанности централизованной бухгалтерии

- Шаг 2. Определите набор бюджетов

- Центры финансовой ответственности

- Особенности функционирования центров финансовой ответственности

- Разница между БДР и БДДС

- Центр финансовой ответственности

- Эксперты советуют

- Этапы большого пути

- Факторы повышения эффективности производства при внедрении системы бюджетирования

- Z-отчеты и Чеки on-line из SetRetail 10 в 1С Управление торговлей 10.2. Работает через прямое подключение к базе PostgreSQL.

- Роль ЦФО в организации управленческого учета

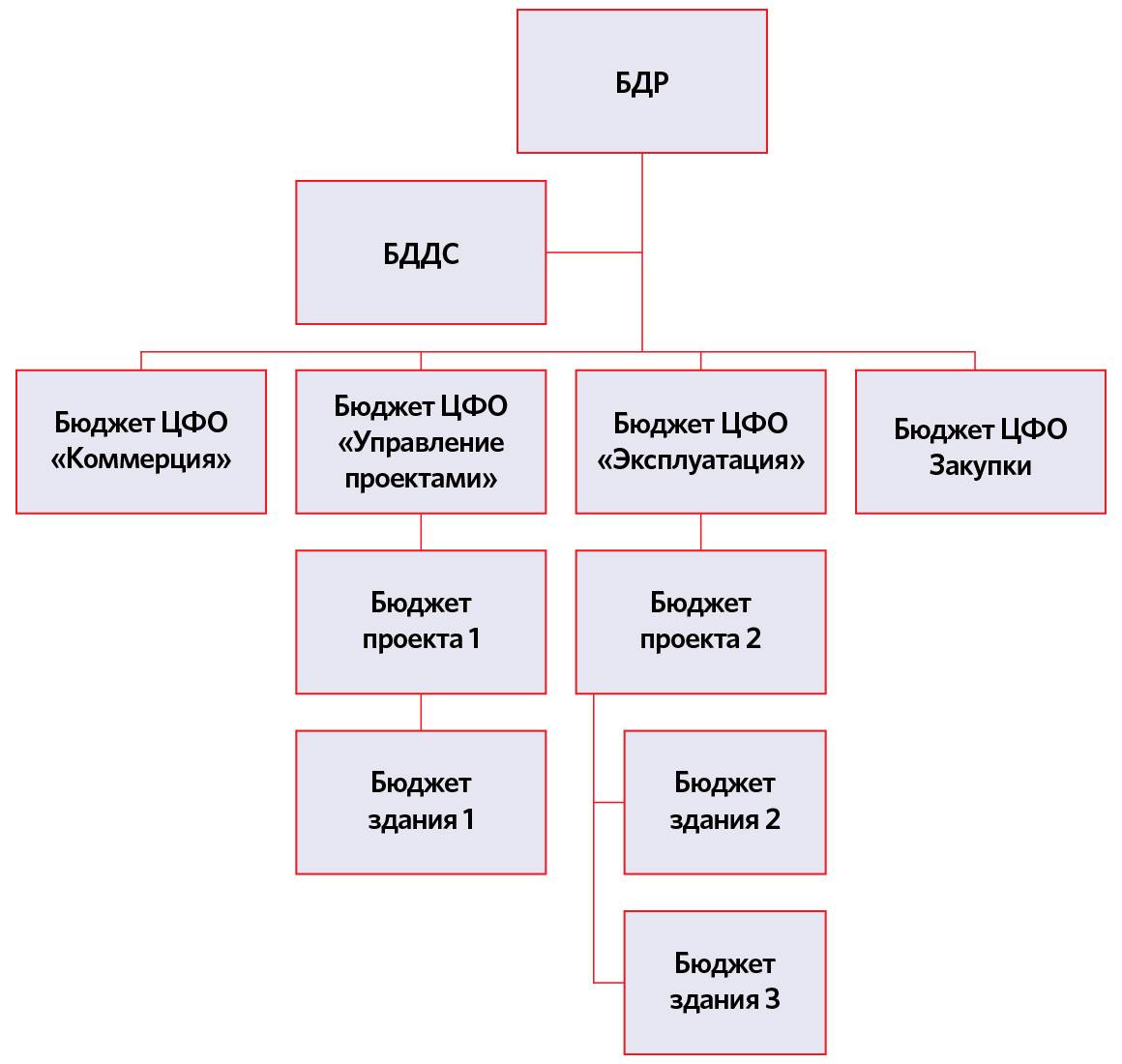

- Схема 1. Структура бюджета

- БЮДЖЕТ ПРОДАЖ

- Схема 9. Пример финансовой структуры

- Доработка подсистемы отчетов СКД для КА/УПП/УТ. Работа с отборами и номенклатурой

- Итоговые отчетные формы бюджетов

Обязанности централизованной бухгалтерии

Централизованные бухгалтерские органы должны в процессе реализации своей деятельности составлять и утверждать локальные нормативные акты в форме:

- приказов и распорядительной документации, визируемых руководителем;

- коллективного договора;

- положения об учетной политике и премировании сотрудников, системе оплаты труда, об охране руда;

- правил внутреннего распорядка.

Вопрос: Является ли организация, передавшая ведение бухгалтерского учета по договору оказания услуг централизованной бухгалтерии, налоговым агентом по НДФЛ в отношении доходов, выплачиваемых работникам (п. 1 ст. 226, п. 2 ст. 230 НК РФ)?Посмотреть ответ

Предназначение ЦБ – ведение налогового и бухгалтерского учета. Функциональные обязанности специалистов единого финансового органа дополнительно включают:

- подготовку отчетов;

- отражение всех операций в учете не только в стоимостном выражении, но и в натуральном;

- проверку первичной документации, контроль своевременности ее оформления и представления в бухгалтерию;

- мониторинг изменений в количественном и качественном составе ТМЦ;

- контроль использования трудовых ресурсов и управление финансовыми потоками предприятий;

- реализацию расчетов с контрагентами и сотрудниками, привлеченными для выполнения отдельных работ физическими лицами.

В область задач центральной бухгалтерии может входить подача отчетной документации в контролирующие органы и ведение управленческого учета, подготовка аналитических материалов, расчет смет доходов и расходов для частных и бюджетных организаций и проверка выполнения утвержденного бюджета. Работники ЦБ могут принимать участие в инвентаризациях и оказывать консультационные услуги. Отдельный сегмент работ – систематизация и организация хранения документации обслуживаемых предприятий.

Шаг 2. Определите набор бюджетов

Следующим шагом построения системы бюджетирования будет определение набора бюджетов, которые вы будете заполнять.

Чаще предприятия ограничиваются бюджетом доходов и расходов (БДР), некоторые используют бюджет движения денежных средств (БДДС), немногие баланс по бюджету (ББ). Использование тех или иных форм продиктовано потребностями конкретной компании.

БДР будет состоять из нескольких взаимосвязанных бюджетов:

- бюджет продаж в количественном выражении станет основой для формирования

- бюджета производства, который, в свою очередь, вместе с

- бюджетом складских запасов, станет основой для

- бюджета закупок,

- бюджета прямых производственных расходов.

К ним добавятся

- рекламный бюджет,

- бюджет маркетинга,

- бюджеты административных и коммерческих подразделений.

При этом возможны взаимосвязи между бюджетами, например, бюджет ФОТ отдела продаж может напрямую зависеть от бюджета продаж, бюджет финансовых расходов может зависеть от совокупности операционных бюджетов и т.д.

Вам в итоге нужно получить схему, на которой указаны все планируемые бюджеты и отражены связи между ними.

Часть нашей схемы представлена на рисунке 3.

Рисунок 3. Бюджеты и связи между ними

Центры финансовой ответственности

Центром финансовой ответственности называется подразделение (иная часть) АУ, осуществляющее определенный набор хозяйственных операций и способное оказывать непосредственное влияние на те или иные финансовые и нефинансовые показатели деятельности. Чтобы обеспечить достижение целей АУ через децентрализацию управления, каждое ЦФО в обязательном порядке возглавляется руководителем, на котором лежит персональная ответственность за установленные для ЦФО показатели деятельности.

Напомним основные типы ЦФО в зависимости от контролируемых ими показателей:

- центры доходов;

- центры затрат;

- центры прибыли;

- центры инвестиций <1>.

<1> Основные виды ЦФО были рассмотрены в статье О.Е. Орловой «Бюджетное планирование в АУ», 2010, N 12.

Центр доходов — ЦФО, руководитель которого отвечает за выручку в натуральных или стоимостных показателях. Данный центр контролирует только доходы, при этом, несмотря на то что он несет и затраты, связанные со своим содержанием, он не принимает решения по величине и характеру этих расходов.

Как правило, к центрам доходов относят отделы по оказанию услуг. Хотя данные подразделения иногда несут существенные затраты на рекламу, доля этих затрат столь незначительна в доходах, что любое вычитание просто не будет «чувствоваться». Поэтому иных показателей кроме доходов в натуральных или стоимостных измерителях этим центрам не ставится. Задача подразделений заключается в максимальном получении доходов, а затраты на содержание этих ЦФО устанавливаются «сверху». При этом, если центр доходов участвует в ценообразовании на услуги, показатели выручки устанавливаются для него в стоимостном выражении, если нет — в натуральном выражении.

Центр затрат — ЦФО, результат работы которого не поддается изменению, поэтому единственным финансовым показателем его деятельности выступают контролируемые ЦФО затраты на его содержание

В качестве целевой установки для центров затрат чаще всего применяют минимизацию расходов, но при этом обращают внимание на поддержание качества работ на определенном уровне. Примеры центров затрат — экономические, инженерные, кадровые службы

По мнению автора, центр затрат — самый «противоречивый» ЦФО, поскольку существуют различные трактовки круга затрат, которые следует вменять ЦФО. Автор строго придерживается позиции, что на данные центры относится только та часть расходов, в отношении которой руководители центров затрат принимают и реализуют финансовые решения.

Центр прибыли — подразделение, равно контролирующее как доходную, так и расходную части бюджета. К центрам прибыли относятся филиалы, другие обособленные подразделения, которые в состоянии оказывать полный цикл услуг.

Если рассматривать само автономное учреждение как ЦФО по отношению к его учредителю, можно заметить, что в настоящее время государство осуществляет попытку преобразовать АУ из центров затрат в центры прибыли (эффективности).

Центр инвестиций — подразделение, контролирующее размер инвестированного в них капитала. Показателем эффективности работы является отдача на вложенный капитал (ROI), внутренняя норма доходности (IRR) или срок окупаемости <2>. В качестве центров инвестиций могут выступать дочерние организации, инвестиционный отдел АУ, занимающийся размещением временно свободных денежных средств, а также новые внебюджетные направления деятельности АУ. Разного рода инвестиции, связанные с приобретением нового оборудования, внедрением новых программных продуктов, реорганизацией и оптимизацией бизнес-процессов, не являются основанием для их выделения в центры инвестиций.

<2> Подробнее о показателях эффективности инвестиций см. статью О.Е. Орловой «Оценка инвестиционных проектов«, 2012, N 3.

Например, финансовая структура вуза может состоять из таких ЦФО, как:

- центры дохода (факультеты, курсы повышения квалификации, MBA, подготовительные курсы);

- центры затрат (общежития, библиотека, гараж и пр.);

- центры прибыли (филиалы).

Особенности функционирования центров финансовой ответственности

По предназначению центры ответственности в управленческом учете призваны влиять на итоговые финансовые результаты компании путем осуществления расходов, либо привлечения доходов. За все осуществляемые операции ЦФО несут ответственность, а именно планируют их и отчитываются по полученным результатам.

Таким образом, процесс бюджетирования предприятия построен на делегировании ответственности и структуризации процессов по категориям:

- инвестиции

- производство

- закупки

- сбыт.

А структурные подразделения, которые управляют этими процессами, выполняют функцию центров ответственности за реализацию поставленных ранее задач.

Разница между БДР и БДДС

Хотя оба бюджета и БДР, и БДДС, отражают движение финансовых ресурсов внутри компании, но основная суть состоит в том, что не всякое движение денег, на самом деле, отражается в отчётности компаний, как расход или доход. Также и изменения в остатке финансовых ресурсов, не всегда происходят через поступление средств или какие-либо выплаты.

Основные отличия между БДР и БДДС заключаются в следующем:

- БДР содержит данные о себестоимости, выручке — его показатели формируют плановую прибыль;

- БДДС содержит только те финансовые операции, которые уже выражены в денежном выражении — он показывает распределение потока всех финансов фирмы, по имеющимся счетам-регистрам бухучета;

- Оба бюджета имеют несколько одноимённых статей, но основной набор статей различный и данные отражаются в статьях по-разному.

Приведем несколько статей, которые позволят понять принципиальное отличие этих бюджетов.

БДР имеет следующие отличающиеся статьи:

- Амортизация;

- Ввод основных фондов;

- Списание ТМЦ на себестоимость производимой продукции;

- Стоимостная оценка отгруженной продукции;

- Недостачи и порчи ТМЦ;

- Курсовые разницы.

БДДС имеет следующие отличающиеся статьи:

- Финансовые платежи и поступления по инвестициям;

- Кредиты;

- Поступления в основные фонды фирмы;

- Поступление средств от покупателей и заказчиков;

- Закупка ТМЦ;

- Затраты на капремонт;

- НДС;

- Косвенные налоги.

Основной задачей составления БДДС является управление текущими денежными потоками фирмы. Этот бюджет составляется в нескольких вариантах — текущем и прогнозном. Обычно БДДС оставляют на год с разбивкой по месяцам, затем корректируют в течение года, исходя из фактического текущего состояния компании, её текущей операционной деятельности.

БДДС составляется для сравнения фактических и плановых показателей, что позволяет топ-менеджменту фирмы в оперативном режиме корректировать деятельность компании.

Основной задачей БДР является отражение баланса предприятия в стоимостном выражении.

БДР похож на Форму № 2 стандартной финотчётности — Отчет о прибылях и убытках. Но его структура является более гибкой и в зависимости от нужд организации, статьи могут в нём добавляться или напротив исключаться, что позволяет делать такой отчёт более наглядным и удобным для анализа.

Основной целью составление данных бюджетов является оценка рентабельности бизнеса и прогнозирование прибыли фирмы в результате ее текущей деятельности.

Составляют такой бюджет в текущем оперативном режиме топ-менеджеры и управленцы компании, по этим бюджетам они сразу видят все недостатки текущей деятельности и могут принимать оперативные управленческие решения по исправлению ситуации, не дожидаясь конца периода, когда будет получен итоговый убыток за отчетный период.

Центр финансовой ответственности

Центр финансовой ответственности (ЦФО) представляет собой структурный элемент (подразделение) организации, действующий с целью оптимизации прибыли и способный оказывать непосредственное влияние на ее уровень.

Он является неотъемлемой частью бюджетного управления и предполагает разделение ответственности внутри компании.

ЦФО выполняет различные операции в соответствии со своим бюджетом, имея для этого необходимые ресурсы и полномочия.

Деятельность каждого центра контролируется через систему ключевых показателей. Примером центра финансовой ответственности является цех, производственный участок, сервисное подразделение, отдел, дочерняя компания и пр.

ЦФО несут ответственность перед вышестоящим руководством за достижение целевых значений по таким показателям:

- расходы;

- выручка;

- валовый доход;

- прибыль;

- рентабельность инвестиций.

Центр финансовой ответственности формируется на основе принципа децентрализации управления и перехода ответственности от высших звеньев управления к низшим. Компания должна учредить этот объект в том случае, если у нее есть цель разделить ответственность за исполнение бюджетов и взаимоувязать бюджетирование с системой мотивации.

Далеко не каждый субъект предпринимательской деятельности готов к созданию центров финансовой ответственности. Если руководство компании только планирует ввести бюджетное управление, первое время можно обойтись без выделения ЦФО.

В этот период ответственные должностные лица будут учиться планировать бюджеты, собирать информацию об их исполнении, проводить факторный анализ и т.д. Но реальной ответственности за конечные результаты они нести не будут, так как на первых порах вся ответственность будет возложена только на директора компании.

Отчасти это объясняется тем, что введение ЦФО предъявляет более высокие требования к квалификации сотрудников.

Для чего нужны ЦФО?

Разделение ответственности между подразделениями позволит руководителю компании:

- оценить результаты их деятельности;

- оперативно скоординировать работу;

- децентрализовать управление затратами;

- сформировать эффективную систему мотивации сотрудников.

Руководитель ЦФО концентрирует все внимание на показателях его работы, в результате чего повышается оперативность и обоснованность принятия управленческих решений. А у высшего руководства появится больше времени для выполнения стратегических задач

Типы ЦФО

Существуют следующие типы центров финансовой ответственности:

- Центр затрат. Руководитель данного подразделения несет ответственность за то, чтобы величина затрат не превышала определенные показатели. Центр затрат контролирует расходы и минимизирует издержки. Степень детализации затрат зависит от масштабов субъекта предпринимательской деятельности и поставленных целей.

- Центр дохода. Руководитель центра дохода отвечает за достижение определенной величины выручки (дохода) от реализации продукции и услуг, а также затрат, связанных с их сбытом. Если в организации сформировано несколько таких центров – уровень доходов для каждого из них можно определить объективно, независимо от величины дохода в целом по организации.

- Центр прибыли. Руководитель данного центра несет ответственность за финансовые результаты его деятельности и за достижение определенной величины прибыли. Эффективность работы руководителя подразделения оценивается именно по показателю полученной прибыли, поэтому он сам заинтересован в ее росте.

- Центр рентабельности инвестиций. Руководитель этого центра отвечает за капиталовложения и эффективность их использования.

Бюджеты ЦФО

Бюджеты центров финансовой ответственности формируются только в том случае, если в компании существует финансовая структура (совокупность ЦФО) с распределением полномочий и ответственности между руководителями ЦФО по управлению доходами и расходами предприятия. В первую очередь планируется деятельность компании на уровне функциональных бюджетов, а после этого соответствующие показатели разносятся по бюджетам ЦФО. Именно они определяют фонд материального поощрения за достижение необходимых показателей работы.

Существуют такие виды бюджетов:

- бюджет продаж;

- бюджет производства;

- бюджет затрат;

- бюджет себестоимости;

- бюджет доходов и расходов;

- бюджет инвестиций и др.

В бюджетировании выделяют два вида ответственности: за подготовку бюджета и за его выполнение. Ответственность за показатели бюджетов несут руководители ЦФО, мера ответственности каждого из них определяется в конкретной схеме мотивации.

Эксперты советуют

Согласно сложившейся практике, наиболее эффективным принято считать управленческий учет, так как только он позволяет получить доступ к актуальным данным, на основе которых можно принять корректное финансовое решение. В работе применяется релевантная информация, вырабатываемая бухгалтерским учетом, если во главу угла была поставлена конкретная финансовая управленческая цель. Формирование баз данных и создание отчетов производится по:

- ЦО;

- структурным подразделениям.

Анализируются:

- финансовые решения;

- технологические введения;

- конкретные изделия.

Рекомендовано для реализации этого на практике применять удобную, простую информационную систему. Таковую разрабатывают с учетом децентрализованной власти на предприятии и того факта, что управленцы персонально ответственны за финансовые показатели компании.

Этапы большого пути

Данную методику рекомендуется использовать после составления стратегических карт предприятия. Порядок разработки бюджетной структуры таков: формируется модель ЦФО, затем определяются структуры бюджета, его статей, конкретных процессов, далее статьи бюджета совмещаются с процессами; последний этап — наложение ЦФО на бюджетную структуру.

Рассмотрим упрощенный вариант бюджетирования по предлагаемой методике в стивидорной компании, занимающейся перевалкой контейнеров.

В организационной структуре предприятия можно выделить несколько ЦФО (рис. 1), которые являются центрами затрат. В рамках данной статьи рассматриваются только бюджеты доходов и расходов (рис. 2) без учета движения денежных средств (статьи бюджетов имеют очень разветвленную структуру, что делает их перечисление нецелесообразным).

При создании модели необходимо избегать дублирования измерений учета и статей в зависимости от характера затрат. При наличии, например, статьи “Услуги сторонних организаций” нет необходимости добавлять к ней “Услуги сторонних организаций прямого производства” и т. д. Данную детализацию можно получить из других измерений: “Бюджет”, “ЦФО”, “процесс” (рис. 3).

Также необходимо отметить, что затраты по процессу, например, “Юридическая поддержка предприятия” не равны расходам юридического отдела: на данный процесс будут отнесены издержки других центров затрат, например транспортного участка (перевозка сотрудников отдела), ремонтного отдела и др.

Бюджет — Статья — Процесс

Структура наложения статей и процессов на бюджет — это объемный документ, поэтому в статье приведены лишь выдержки из него (табл. 1). Начальный этап — составление и утверждение структуры наложения. Далее каждый ЦФО планирует свою деятельность в рамках утвержденной модели, что дает возможность сверки и анализа затрат центров ответственности (в случае учета при утверждении бюджетной структуры всех видов затрат).

Устанавливая связи между позициями “Бюджет” и “Статья бюджета”, обратите внимание на то, что одна статья может быть связана со многими бюджетами. Необходимо постатейно определить, на какие процессы могут быть отнесены затраты (доходы) связки “Бюджет” — “Статья бюджета”

Составление данной схемы требует тонкого понимания бизнес-процессов предприятия.

Наложение ЦФО — Бюджет — Статья — Процесс

Данная бюджетная структура не предусматривает перераспределения косвенных функций на производственные. При необходимости затраты по процессам “Руководство” и “Бухгалтерия” можно с использованием драйверов перераспределить на прямые расходы.

Структура наложения бюджета на центры затрат (точнее, ее часть) представлена в табл. 2.

Полученная на предыдущем этапе структура в данном случае рассматривается в разрезе ЦФО.

Применение OLAP-технологии (простейшим примером которой является сводная таблица) позволяет с различных точек зрения анализировать данные и структуру затрат. В табл. 2 представлен разрез “Бюджет — ЦФО — Процесс — Статья”. При возникновении необходимости в рассмотрении структуры затрат процесса “Руководство” соответствующий документ будет получен без особого труда (табл. 3).

Итак, стоимость функции “Руководство” складывается из расходов центров затрат “Руководство” и “Транспортный участок” (в данном примере остальные центры затрат остались “за кадром”).

Продолжая “вращать” бюджетный куб, можно получить всю информацию по конкретной статье, а также проанализировать ее в разрезе остальных измерений.

Факторы повышения эффективности производства при внедрении системы бюджетирования

Целью внедрения системы бюджетирования является повышение эффективности деятельности предприятия. Критерием эффективности является превышение доходов предприятия над его затратами при выполнении функций, возложенных на предприятие (его миссии).

Эффективность повышается за счет следующих факторов.

Во-первых, сводится в единый баланс все множество финансовых потоков, связанных с формированием доходов и затрат. Решается проблема их согласования как на уровне предприятия, так и его отдельных подразделений. Создается полная ясность о том, как каждый рубль бюджета появляется на предприятии, как он движется и используется.

Во-вторых, закрепление бюджетов за подразделениями переносит значительную часть ответственности за уровень заработной платы работников с директора предприятия на руководителей этих подразделений. Руководители среднего звена получают возможность управлять доходами и затратами своих подразделений в рамках общего бюджета предприятия.

В-третьих, реализуется принцип материальной заинтересованности всего персонала в результатах работы как своего подразделения и предприятия в целом. Фактический фонд заработной платы подразделения рассчитывается в конце бюджетного периода по остаточному принципу как неиспользованная часть установленного ему лимита затрат. Лимит растет с ростом доходов. Становится выгодным повышать доходы и снижать затраты, так как при этом будет расти зарплата.

В-четвертых, бюджетный процесс реализует на предприятии все функции управления финансами, а именно – планирование, организацию, мотивацию, учет, анализ и регулирование. Причем управление финансами ведется в режиме реального времени.

В-пятых, становится возможным ориентировать финансовую политику на решение конкретных проблем. Например, предприятие, находящееся в сложном финансовом положении, может заложить в основу бюджета необходимые средства и график погашения своей просроченной кредиторской задолженности.

В-шестых, в основу финансового планирования закладывается план производства продукции, материально-технического и кадрового обеспечения. Система бюджетирования становится основой комплексного управление всеми направлениями деятельности предприятия.

Z-отчеты и Чеки on-line из SetRetail 10 в 1С Управление торговлей 10.2. Работает через прямое подключение к базе PostgreSQL.

Z-отчет — это полные сведения о суммах продаж, полученных денежных средств, возвратов за операционный день кассы розничной торговли. Чеки on-line — это возможность увидеть продажи по кассе в определенный момент времени. Оба отчета предназначены для руководителей, управляющих, а также сотрудников организаций, ведущих торговую деятельность. Имея в системе управления торговлей SetRetail 10, эти данные можно распечатать из Web-сервиса программы. Однако, практика показывает, что печать Z-отчетов и Чеков on-line из 1С — это очень востребованный функционал.

1400 руб.

21.12.2016

15545

1

5

Роль ЦФО в организации управленческого учета

Распределение управленческой бухгалтерии предприятия, согласно обозначенным ЦФО, предполагает создание структуры управленческих объектов и их интегрирование в рабочие планы счетов, полномасштабное использование аналитических позиций и систем счетов, необходимых для определения реальных финансовых результатов.

Таким образом, при помощи центров финансовой ответственности:

- внедряется управленческий учет;

- координируются финансовые потоки предприятия;

- обучаются все руководители ЦФО;

- налаживается контроллинг;

- осуществляется аналитическая работа по профилактике/устранению кассовых разрывов.

В результате внедрения ЦФО на различных предприятиях каждый руководитель подразделения или бизнес-линии становится ответственным лишь за выполнение определенных задач. Эффектом такого распределения полномочий является более качественное делегирование ответственности и улучшение формирования бюджетов для разных сценариев развития событий.

Схема 1. Структура бюджета

Бюджет – это таблица, содержащая плановые и фактические показатели, описывающие динамику развития объектов и бизнес-процессов предприятия.

Бюджет консолидирует учетные данные по выбранному направлению или объекту бизнеса. Бюджет планируется исходя из норм, принятых в этом направлении или объекте, с учетом их предыдущего функционирования.

Бюджет является инструментом управления на основе анализа причин отклонения значений фактических показателей от плановых.

Комментарий

Бюджет имеет иерархическую структуру из статей, где самая вложенная статья имеет один или несколько числовых показателей.

Между понятиями “группировочная статья” и “аналитический срез” нет четкой границы. Обычно, если аналитический срез используется для анализа нескольких бюджетов, то его можно отнести к типу “направление анализа” или “аналитический разрез”, например, временной срез, товарные группы, поставщики. А если структура статей используется только в одном бюджете, например, иерархия пассивов и активов в ПБЛ, то это “группировочные статьи”.

Система показателей строится в рамках концепции ССП (Система Сбалансированных Показателей). Мы должны выделить основные, ведущие показатели для оценки анализируемых бизнес-процессов и бизнес-объектов. Сгруппировать эти показатели в статьи и затем в бюджеты.

БЮДЖЕТ ПРОДАЖ

Бюджет продаж относится к вспомогательным бюджетам. Он предназначен для отражения информации о запланированном объеме сбыта, цене реализации единицы продукции и планируемом доходе от продажи каждого вида продукции. Зачастую в бюджет дополнительно включают раздел «График поступления денежных средств» с информацией о планируемых сроках получения денежных средств от реализации.

График поступления денежных средств необходим, если компания может реализовать товар и получить за него выручку в разные отчетные периоды, что не редкость при использовании системы оплаты «авансовый платеж – окончательный расчет».

Обычно планирование осуществляют для календарного года с дальнейшей детализацией по кварталам, месяцам и другим отчетным периодам. В планирование бюджета продаж могут быть вовлечены многие структурные подразделения компании: коммерческий отдел, договорной отдел, отдел сбыта, отдел маркетинга, отдел продаж, экономический отдел, отдел бюджетирования и др.

Порядок формирования бюджета продаж и контроля за его исполнением

Этап 1. Разрабатывают регламент бюджетирования, в котором должны быть определены ответственные структурные подразделения, сроки предоставления информации, сроки формирования бюджета продаж, формы и рекомендации по его заполнению и др.

Этап 2. Собирают данные о состоянии рынка сбыта, его конъюнктуры; анализируют конкурентов (включая потенциальных), их ценовую политику, преимущества и недостатки; оценивают собственную конкурентоспособность и финансовые возможности потенциальных покупателей.

Этап 3. Собирают данные о заключенных и планируемых к заключению договорах на поставку выпускаемой продукции (оказание услуг, выполнение работ).

Этап 4. Собирают данные о фактических объемах реализации предшествующих периодов.

Этап 5. Формируют бюджет продаж на календарный год с детализацией.

Этап 6. Собирают информацию об имеющихся условиях оплаты (или планируемых условиях оплаты в случае еще не заключенных договоров) за товары, услуги или работы.

Этап 7. Формируют График поступления денежных средств как составную часть бюджета продаж.

Этап 8. Ежемесячно (еженедельно, ежеквартально, ежедневно) контролируют исполнение бюджета в части объемов реализации (в натуральном и стоимостном выражении), исполнения покупателями/заказчиками условий заключенных договоров.

Этап 9. Составляют отчет об исполнении бюджета продаж, чтобы выявить отклонения плановых показателей от фактических (как правило, отчеты исполнения бюджетов формируют на ежемесячной основе).

Этап 10. Корректируют бюджет продаж на основании отчета об исполнении бюджета (в случае значительных отклонений фактических показателей от плановых).

Замечания

- Бюджет продаж можно назвать первым шагом в системе бюджетирования, так как с этого документа начинается любое планирование.

- На основе информации бюджета продаж формируют остальные операционные планы.

Рассмотрим пример оформления бюджета продаж с детализацией по кварталам (табл. 1).

|

Таблица 1. Бюджет продаж с детализацией по кварталам, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Прогноз продаж |

|||||

|

Товар № 1 |

|||||

|

Планируемый объем продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Прогнозируемая цена реализации единицы продукции |

10 |

10 |

10 |

12 |

х |

|

Выручка от реализации |

1200 |

1400 |

1400 |

1920 |

5920 |

|

Товар № 2 |

|||||

|

Планируемый объем продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Прогнозируемая цена реализации единицы продукции |

4000 |

4000 |

4000 |

6000 |

х |

|

Выручка от реализации |

840 |

1000 |

1000 |

1740 |

4580 |

|

Итого выручка |

2040 |

2400 |

2400 |

3660 |

10 500 |

|

График поступления денежных средств |

|||||

|

Остаток дебиторской задолженности на начало периода |

х |

||||

|

Первый квартал |

2040 |

2040 |

|||

|

Второй квартал |

2400 |

2400 |

|||

|

Третий квартал |

2400 |

2400 |

|||

|

Четвертый квартал |

3660 |

3660 |

|||

|

Остаток дебиторской задолженности на конец периода |

х |

Раздел «Прогноз продаж» содержит данные о прогнозных объемах продаж каждой номенклатуры выпускаемой продукции (в натуральном и стоимостном выражении) с учетом планируемой стоимости реализации единицы продукции.

В разделе «График поступления денежных средств» представлены сведения о планируемых сроках поступления от покупателей или заказчиков денежных средств за отгруженную продукцию. В данном случае поступления планируются в месяце реализации, то есть условия оплаты не предполагают предоплаты.

Схема 9. Пример финансовой структуры

Комментарий

Финансовая структура – это иерархическая система ЦФО (Центров Финансовой Ответственности).

ЦФО – структурная единица компании (холдинга), отвечающая за вмененные ей показатели и имеющая полномочия самостоятельно варьировать свою деятельность так, чтобы изменять эти показатели, в соответствии с целью своего бизнеса, в пределах общей цели компании (холдинга).

Виды ЦФО:

| Вид ЦФО | Стратегия | Показатели |

| Центр инвестиций | Поиск и распределение инвестиций, Анализ окупаемости инвестиций | Объем инвестиций |

| Окупаемость инвестиций | ||

| Центр прибыли | Максимизация прибыли | Чистая прибыль |

| Затраты | ||

| Центр маржинального дохода | Увеличение дохода,Экономия переменных затрат | Доход |

| Переменные затраты | ||

| Центр дохода | Увеличение дохода | Доход |

| Объем продаж | ||

| Затраты | ||

| Центр затрат | Экономия затрат | Переменные затраты |

| Постоянные затраты |

Доработка подсистемы отчетов СКД для КА/УПП/УТ. Работа с отборами и номенклатурой

Все основные отчеты в УПП\КА сделаны на старом построителе, возможностей которого в современных не хватает для продуктивной работы. Отчеты на СКД представлены несколькими экземплярами по раздеру РАУЗ. Они используют подсистему «шаблон типового отчета», который в отличие от чисто-платформенного СКД предоставляет удобный интерфейс. Однако ее возможностей не всем хватает для комфортной работы.

Мы внесли несколько доработок, которые сделают работу с отчетами более удобной и эффективной: буфер обмена для отбора, запоминание отборов, подбор номенклатуры из разных источников и т.д.

4500 руб.

Итоговые отчетные формы бюджетов

В период внедрения нужно подумать и об отчетности по бюджету и пользователях, которые будут читать ее.

Очевидно, что у бюджетов два типа пользователей:

- Финансовые службы, которые знают всю внутреннюю кухню и должны иметь самые детальные формы.

- Топ-менеджеры, которые принимают на основании отчетов решения и должны иметь сжатую, лаконичную и информативную форму.

Оптимальным решением станет разработка двух отчетных форм для каждого бюджета – план-фактного анализа и факторного анализа. Желательно, чтобы обе формы имели «свернутый» лаконичный вид, но могли быть детализированы по любому из интересующих показателей. Например, как это представлено в таблице 1.

Таблица 1. Пример формы бюджета

|

Показатель |

План |

Факт |

Откл. абс. |

Откл. отн. |

|

Продажи |

347 |

349 |

2 |

1% |

|

Выручка |

7825 |

7818 |

-7 |

0% |

|

Себестоимость |

-6104 |

-6273 |

-169 |

-3% |

|

Маржинальная прибыль |

1721 |

1545 |

-176 |

-10% |

|

% |

22% |

20% |

-10% |

|

|

Накладные расходы |

-922 |

-950 |

-28 |

-3% |

|

Расходы на продажу |

-469 |

-505 |

-36 |

-8% |

|

Административные расходы |

-453 |

-445 |

9 |

2% |

|

… |

||||

|

Итого прибыль до налогообложения |

799 |

595 |

-204 |

-25% |

|

% |

10% |

8% |

-25% |

Интерес вызывает, почему так выросла себестоимость. Пользователь должен иметь возможность расшифровать показатель себестоимости (см. таблицу 2).

Таблица 2. Пример анализа себестомости

|

Себестоимость |

-6104 |

-6273 |

-169 |

-3% |

|

Продукт «А» |

-1488 |

-1830 |

-342 |

-23% |

|

Продукт «В» |

-2900 |

-2498 |

-48 |

-2% |

|

Продукт «С» |

-1716 |

-1495 |

221 |

13% |

|

Маржинальная прибыль |

1721 |

1545 |

-176 |

-10% |

|

Продукт «А» |

372 |

420 |

48 |

13% |

|

Продукт «В» |

725 |

670 |

-55 |

-8% |

|

Продукт «С» |

624 |

455 |

-169 |

-27% |

|

% |

22% |

20% |

-10% |

И далее по каждому интересующему параметру углубиться в цифры.

«1С:Управление производственным предприятием» дает возможность делать расшифровки отчетов вплоть до учетного документа, по которому произошло то или иное движение. Это очень удобно – нашел несоответствие – расшифровал, почему оно произошло, если это ошибка отнесения на статью расхода или ЦФО – исправил в первичном документе.